一月底:

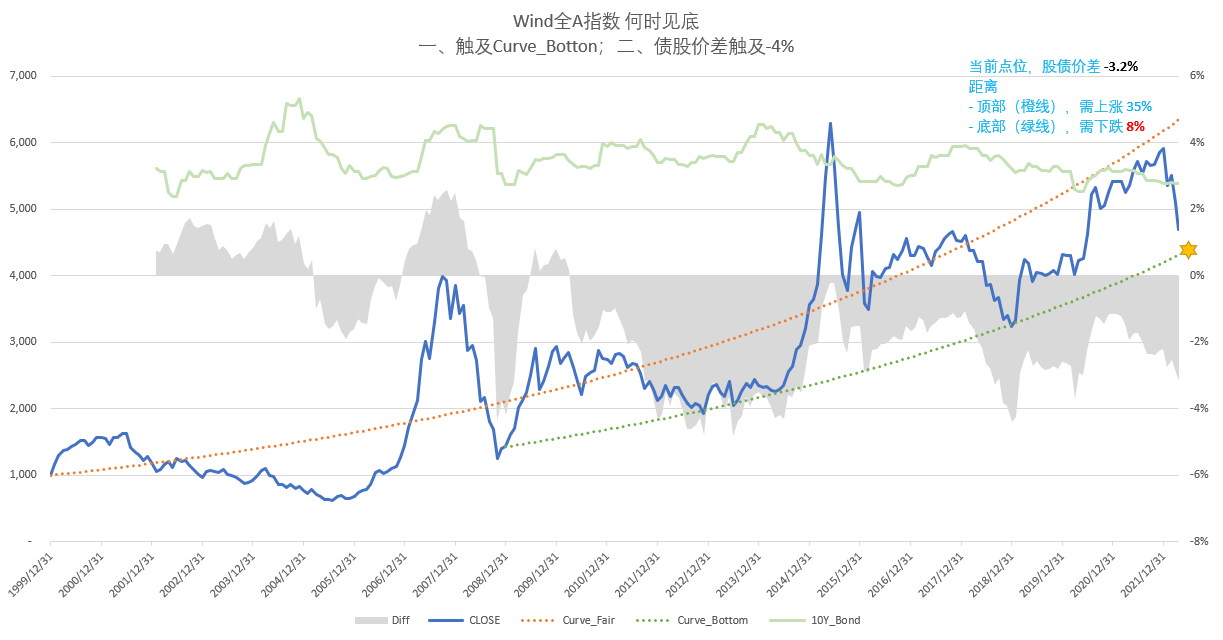

1、基于价差的宏观分析框架,中美市场的运行正常、未观察到临界点,资金流向股市和国债

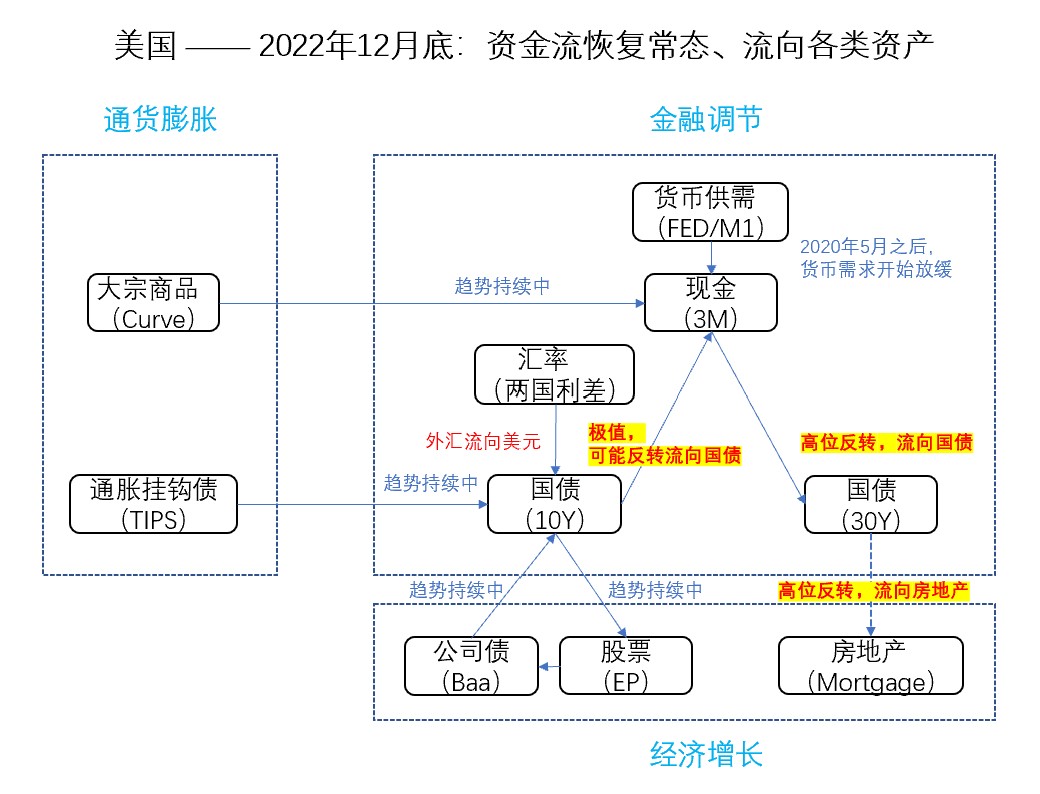

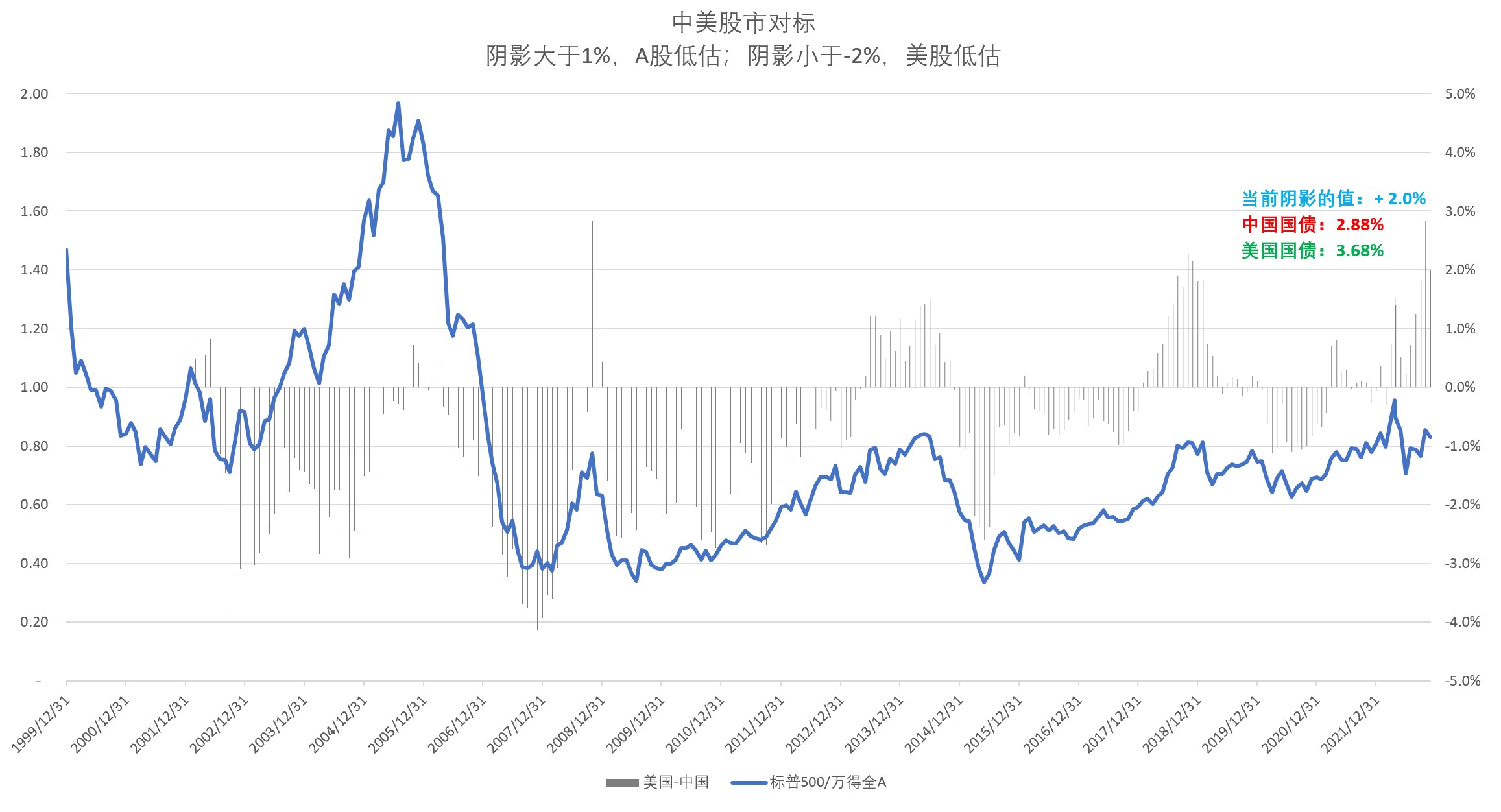

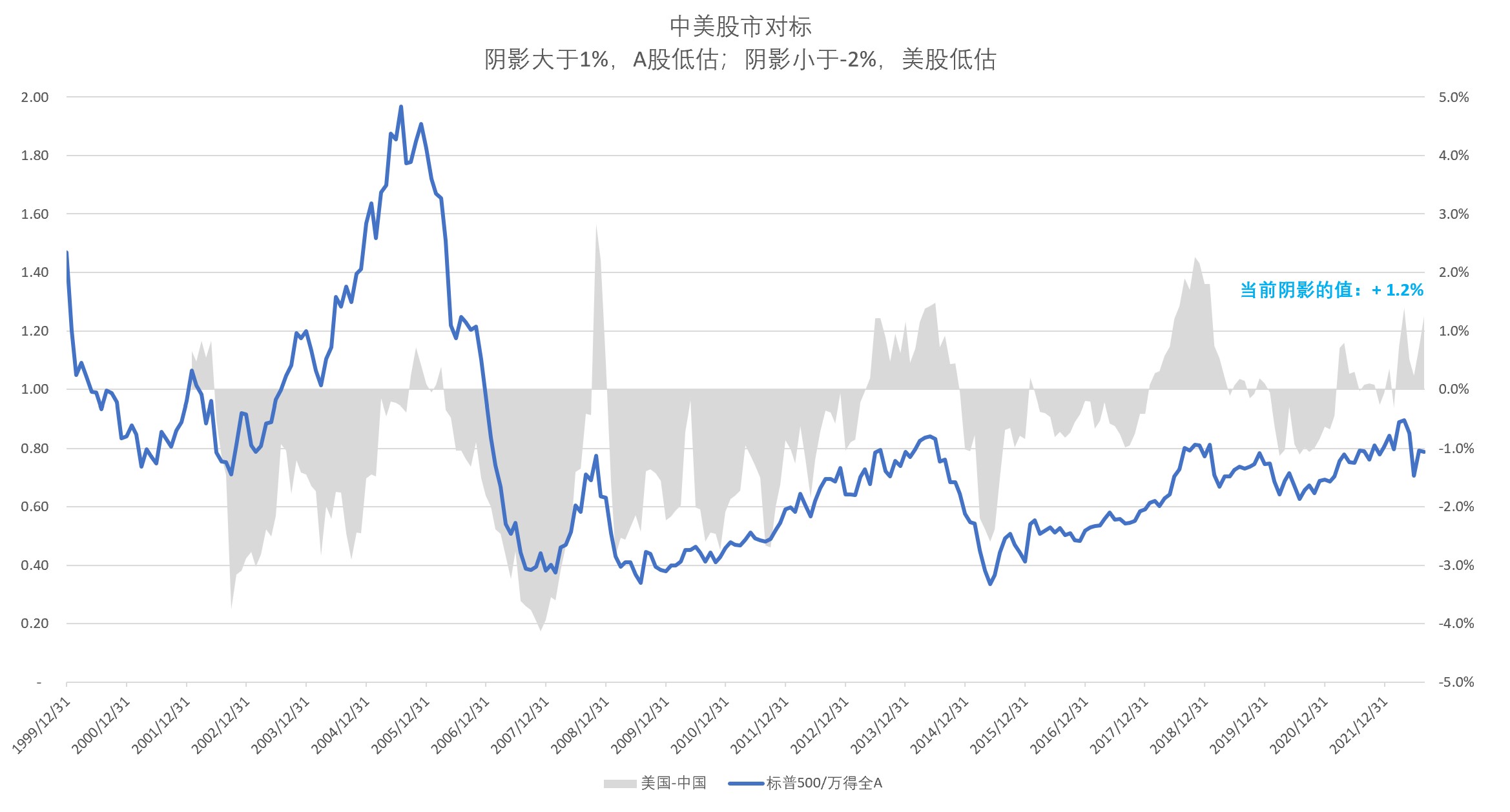

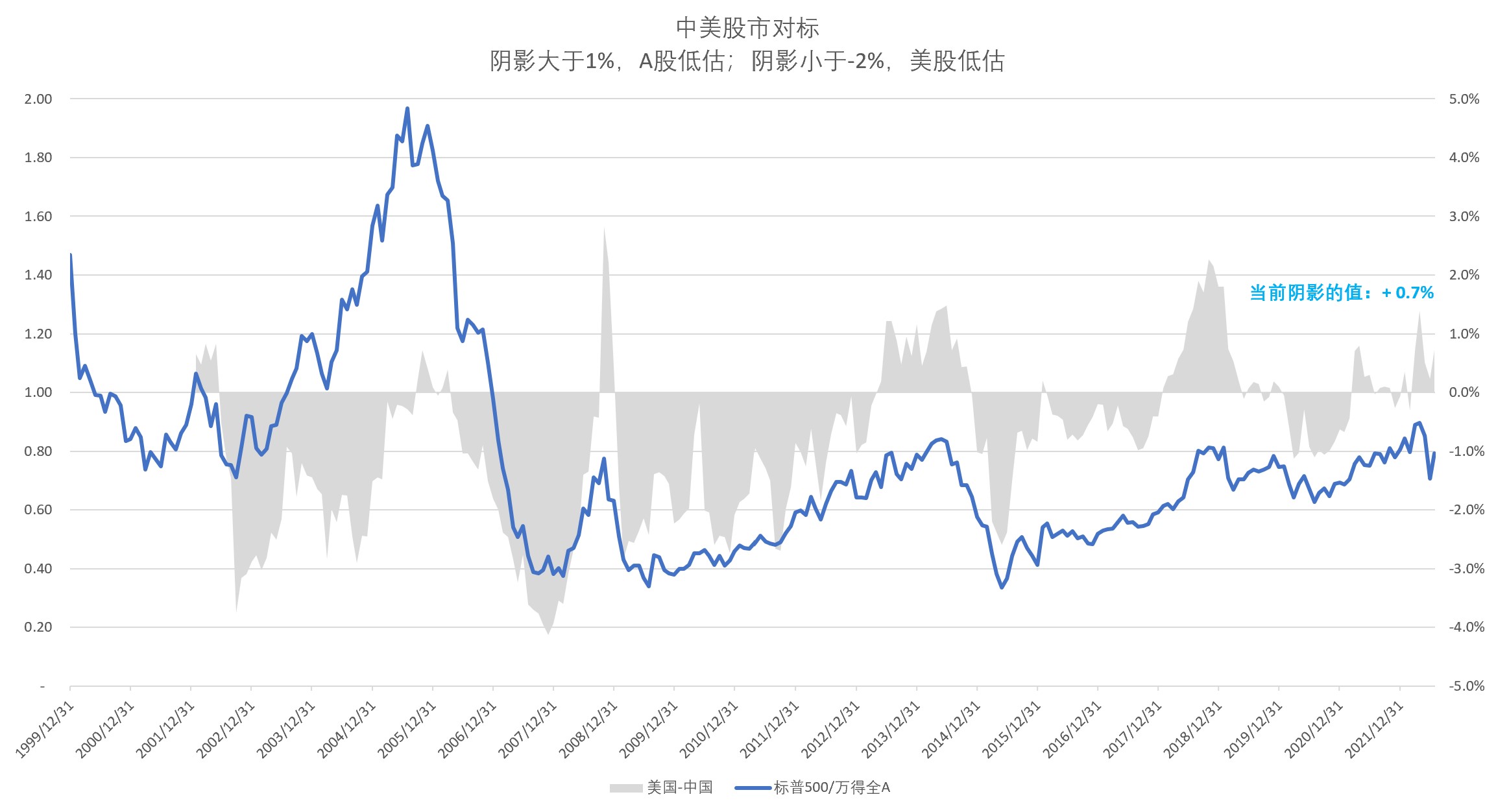

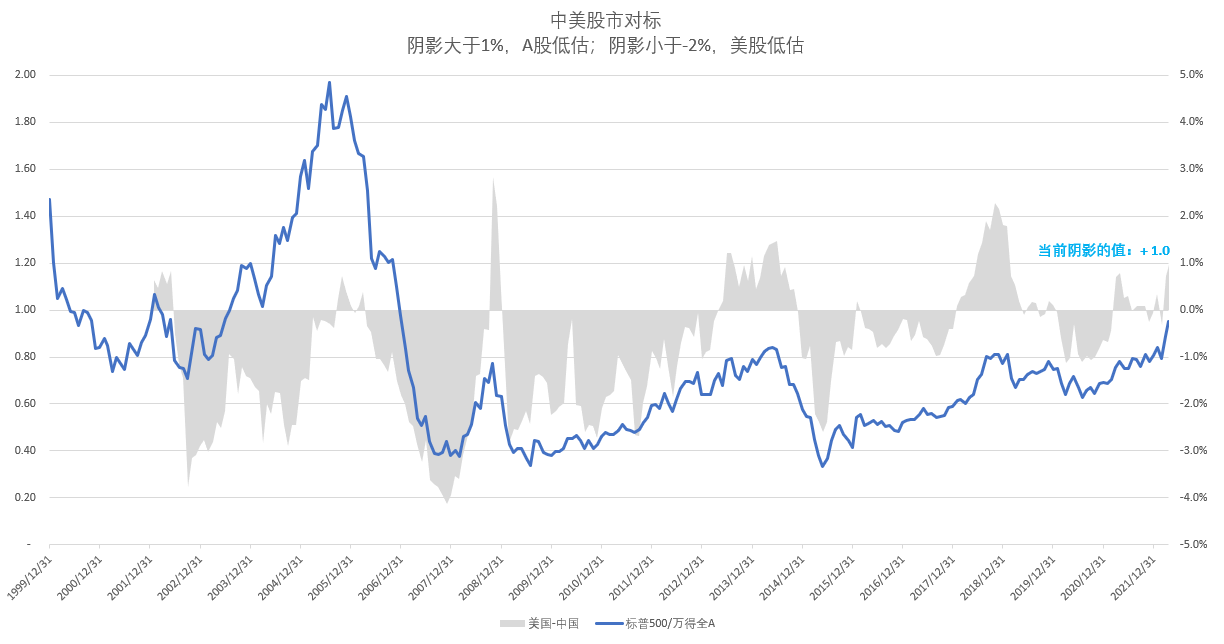

- 对比两国股市的风险溢价(EP-10Y),中美股市的风险水平基本相当

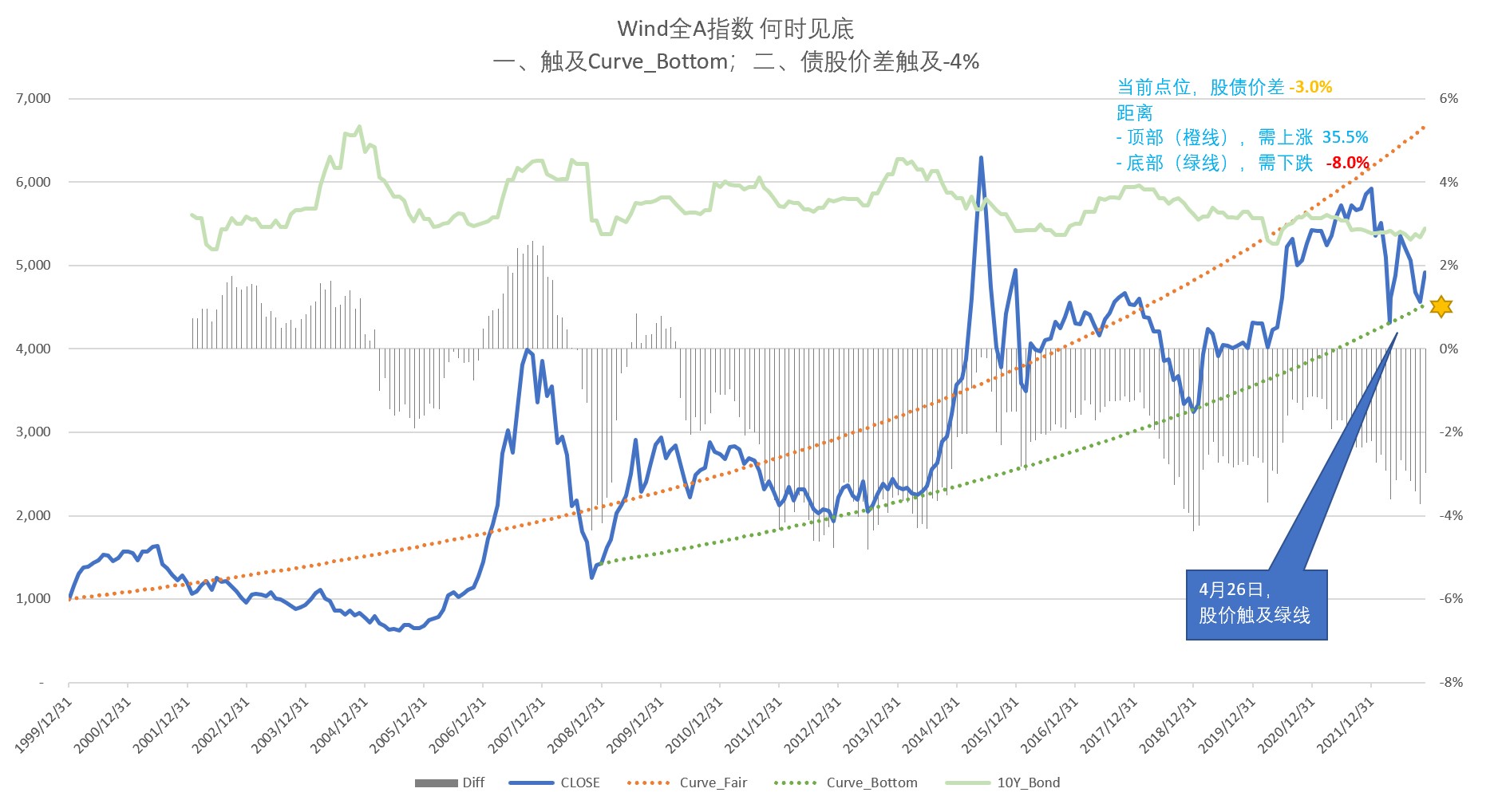

2、A股(Wind全A):

- 国债收益率下降

- 股市的风险溢价(EP-10Y)处于中等水平

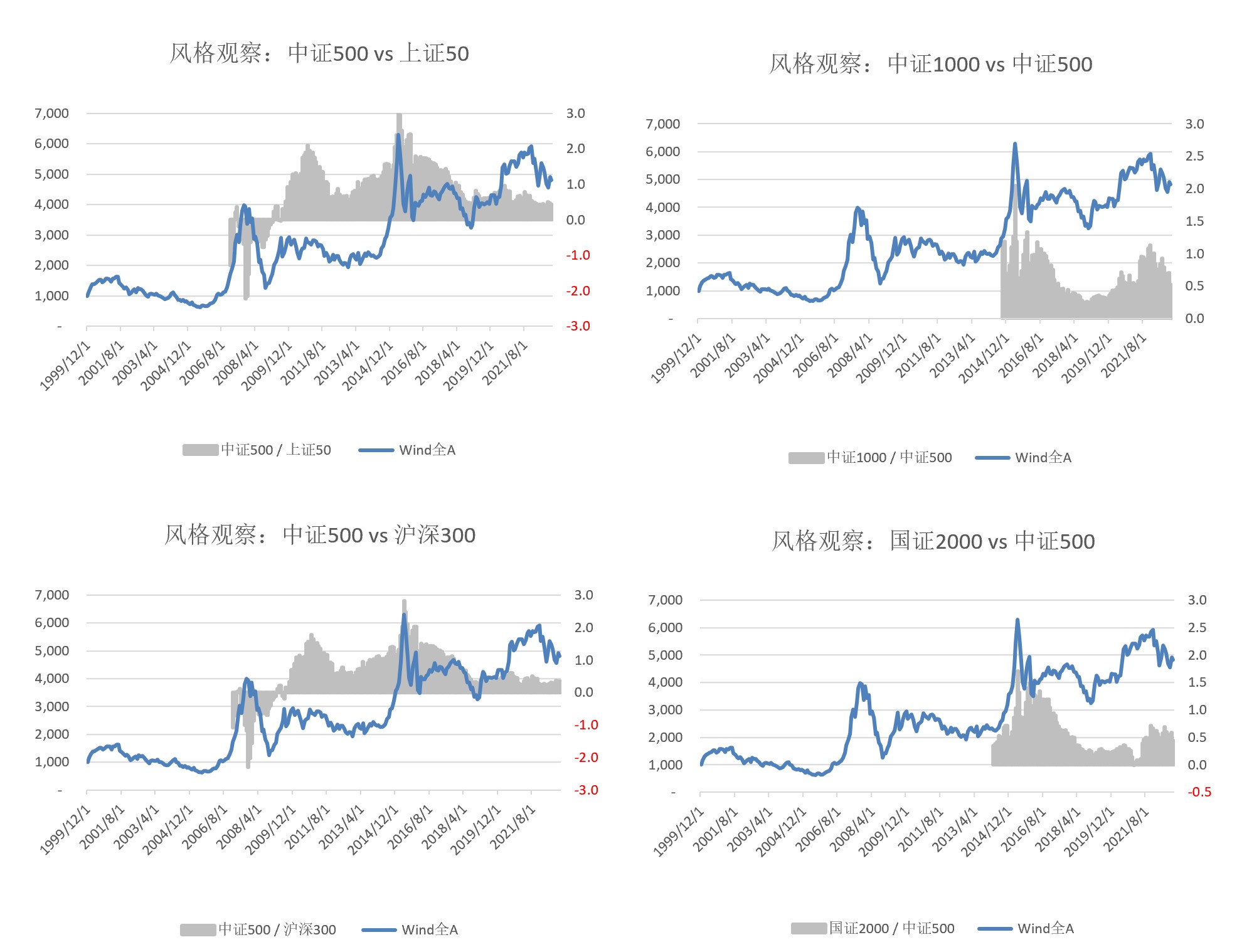

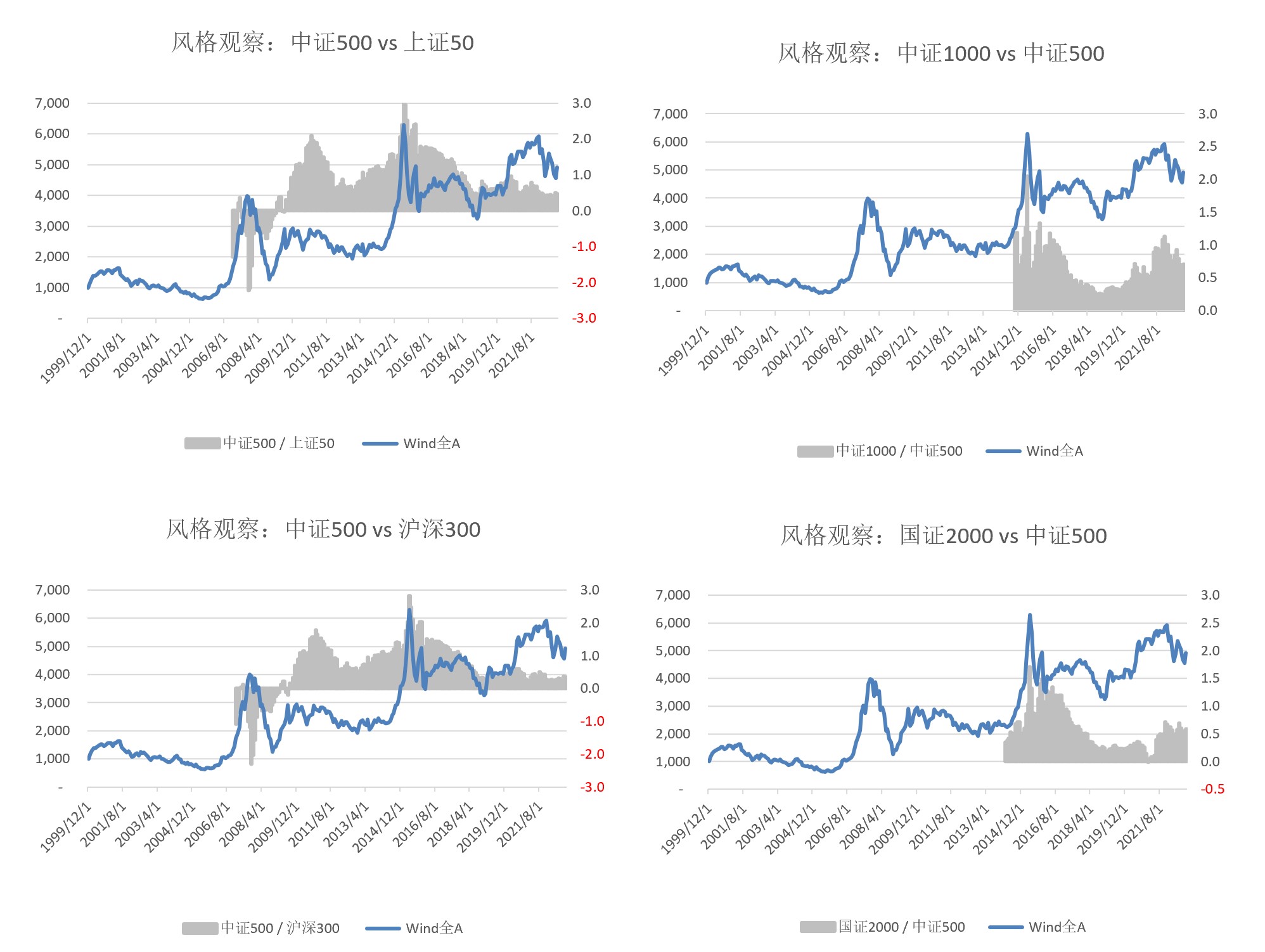

- 中证500的相对估值处于历史低位(对比 上证50)

- 券商的相对估值处于历史低位

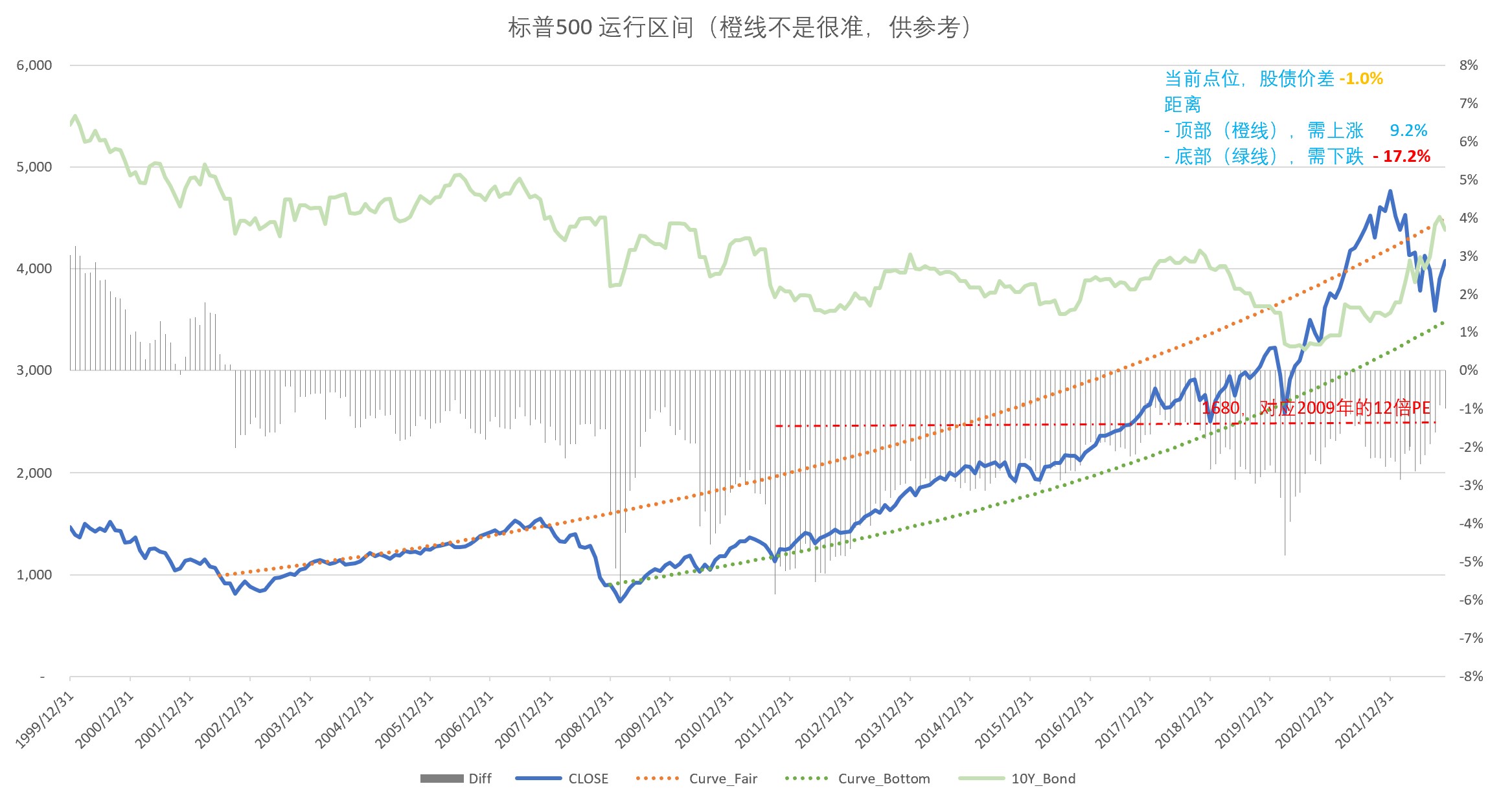

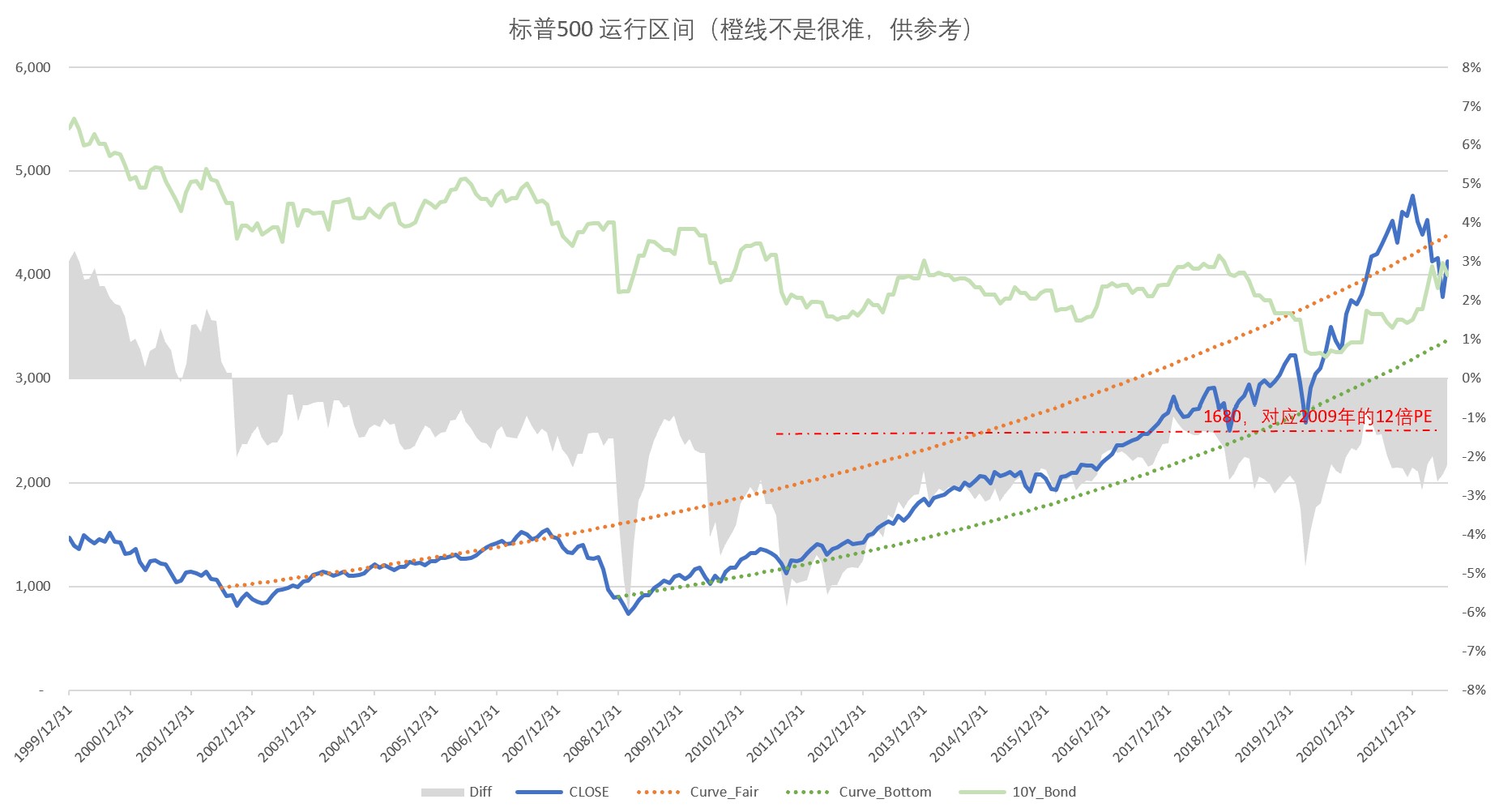

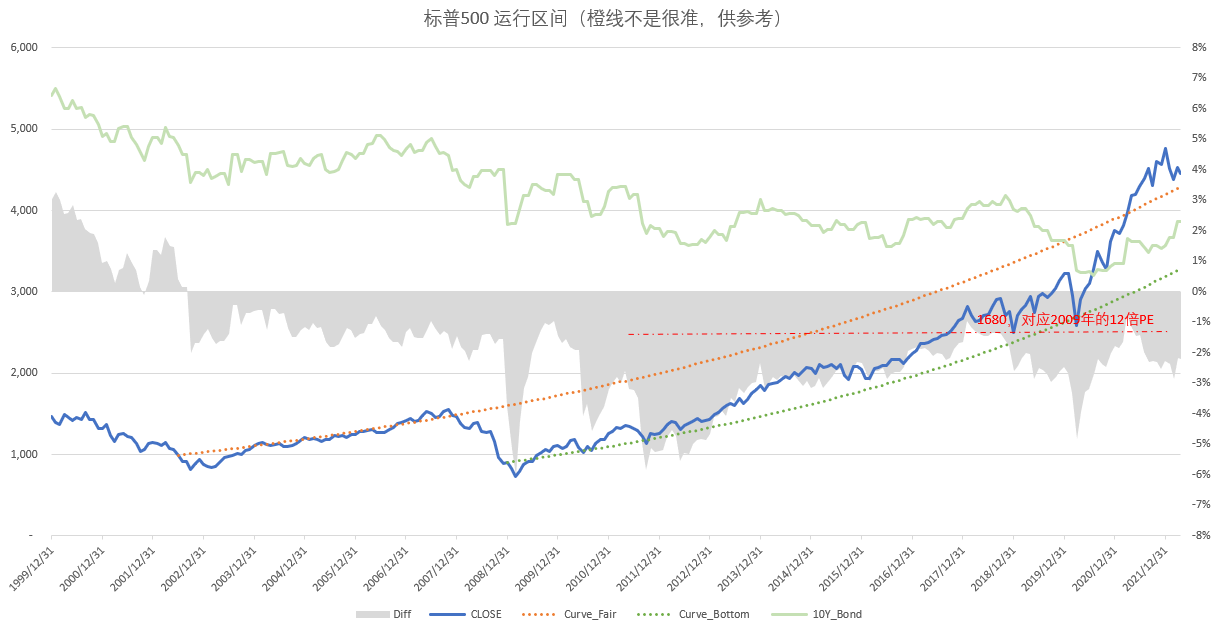

3、美股(标普500):

- 国债收益率上升

- 股指下跌,但仍处于高位

- 股市的风险溢价(EP-10Y)处于中等水平

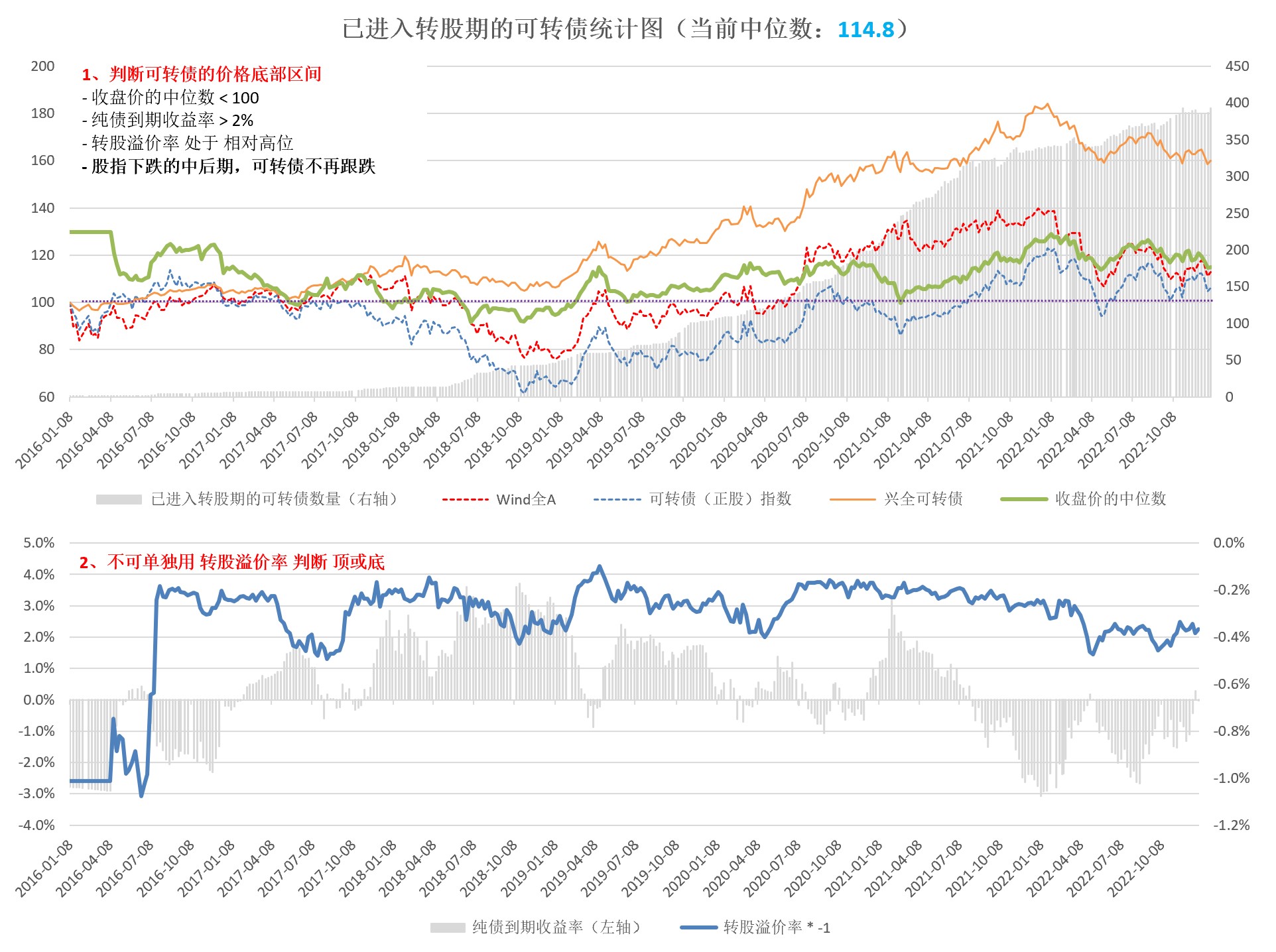

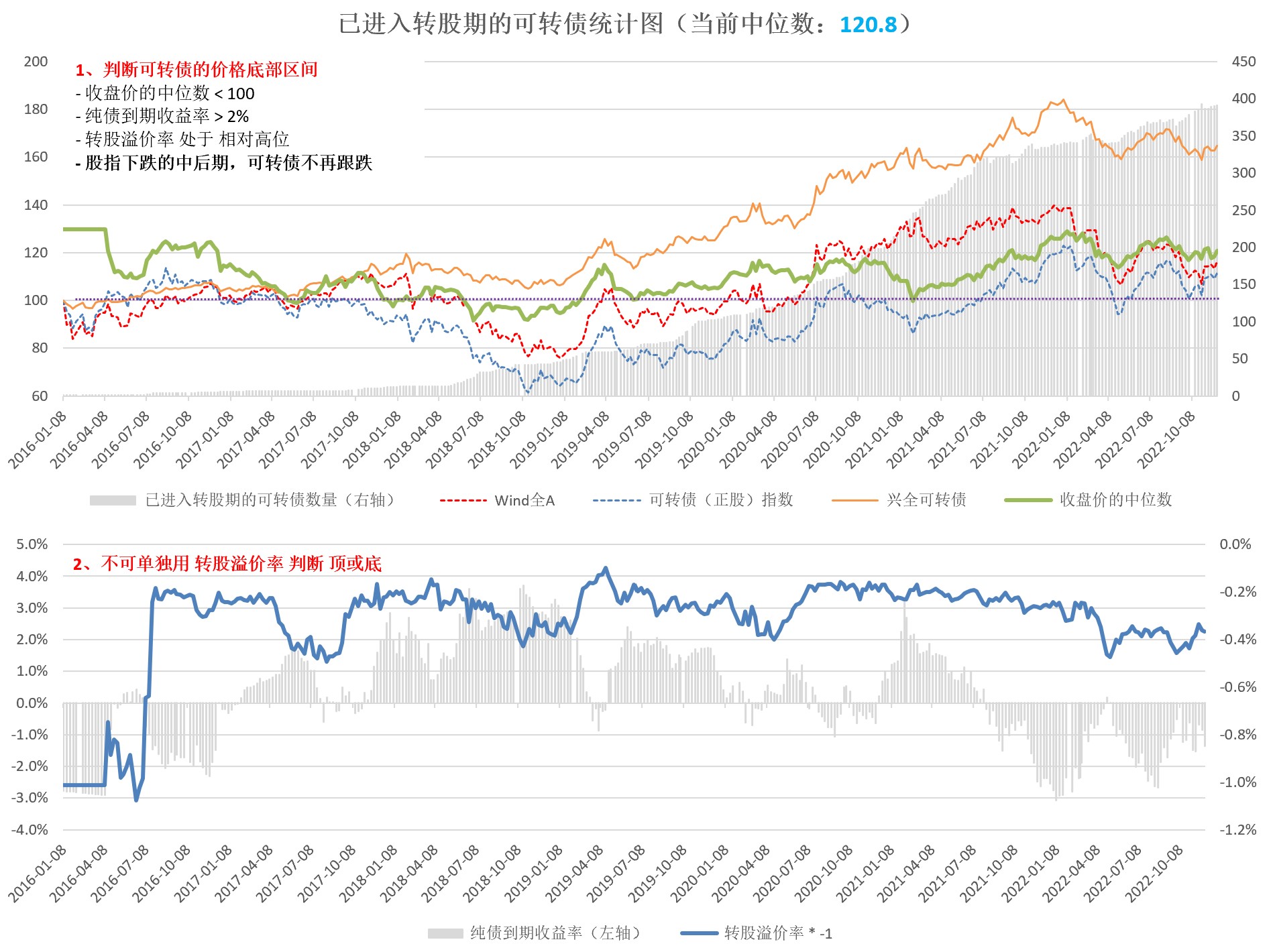

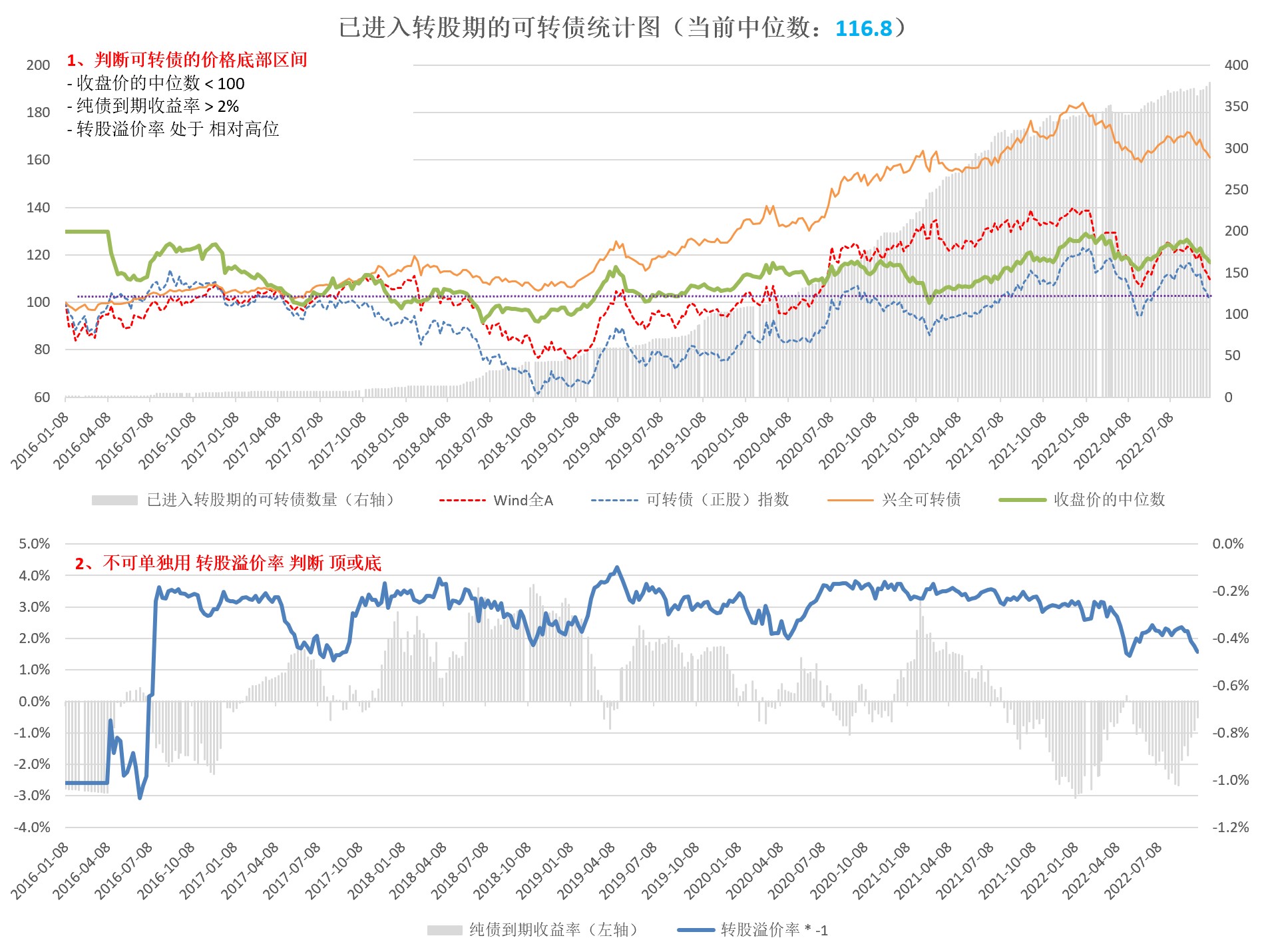

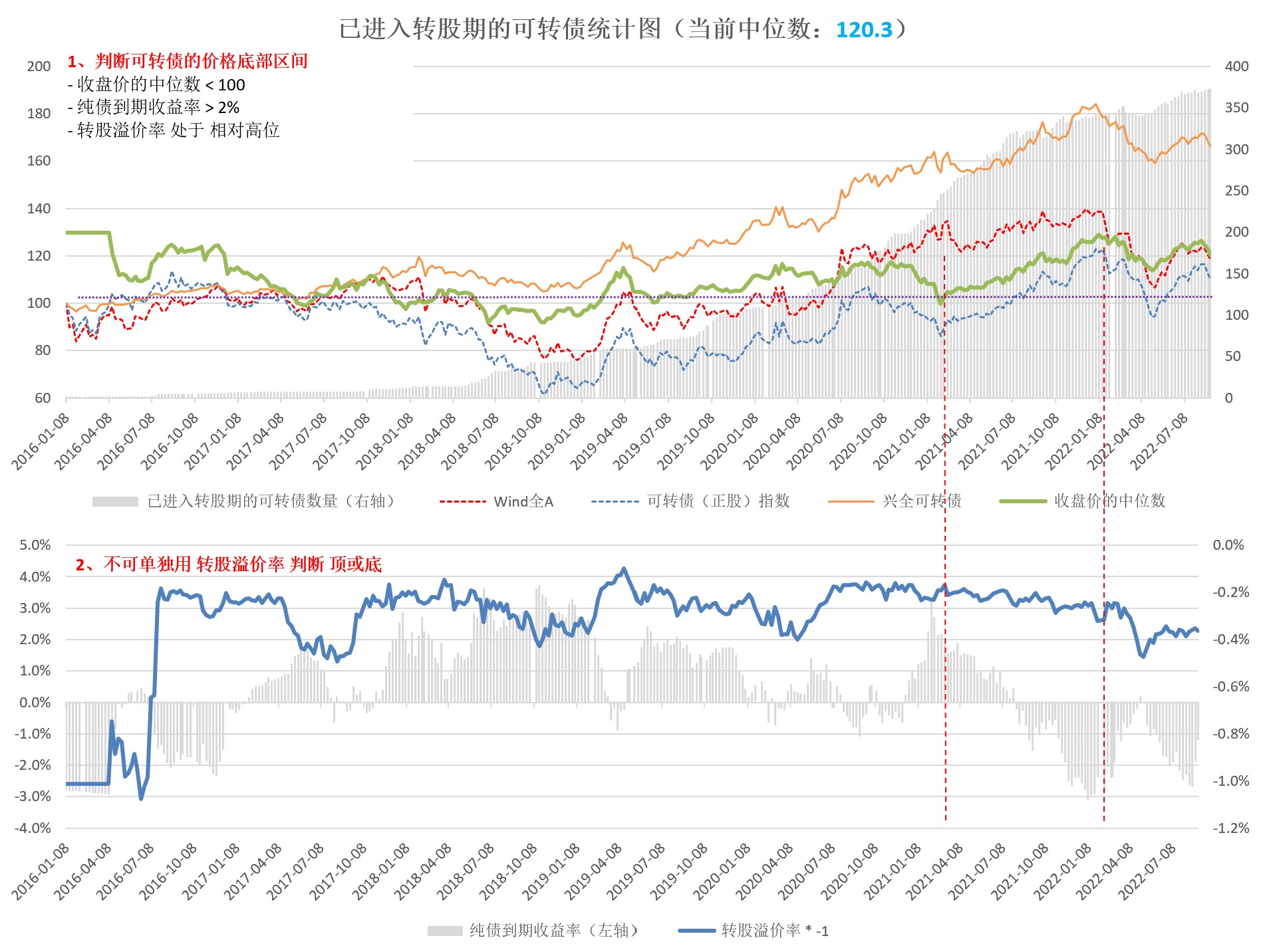

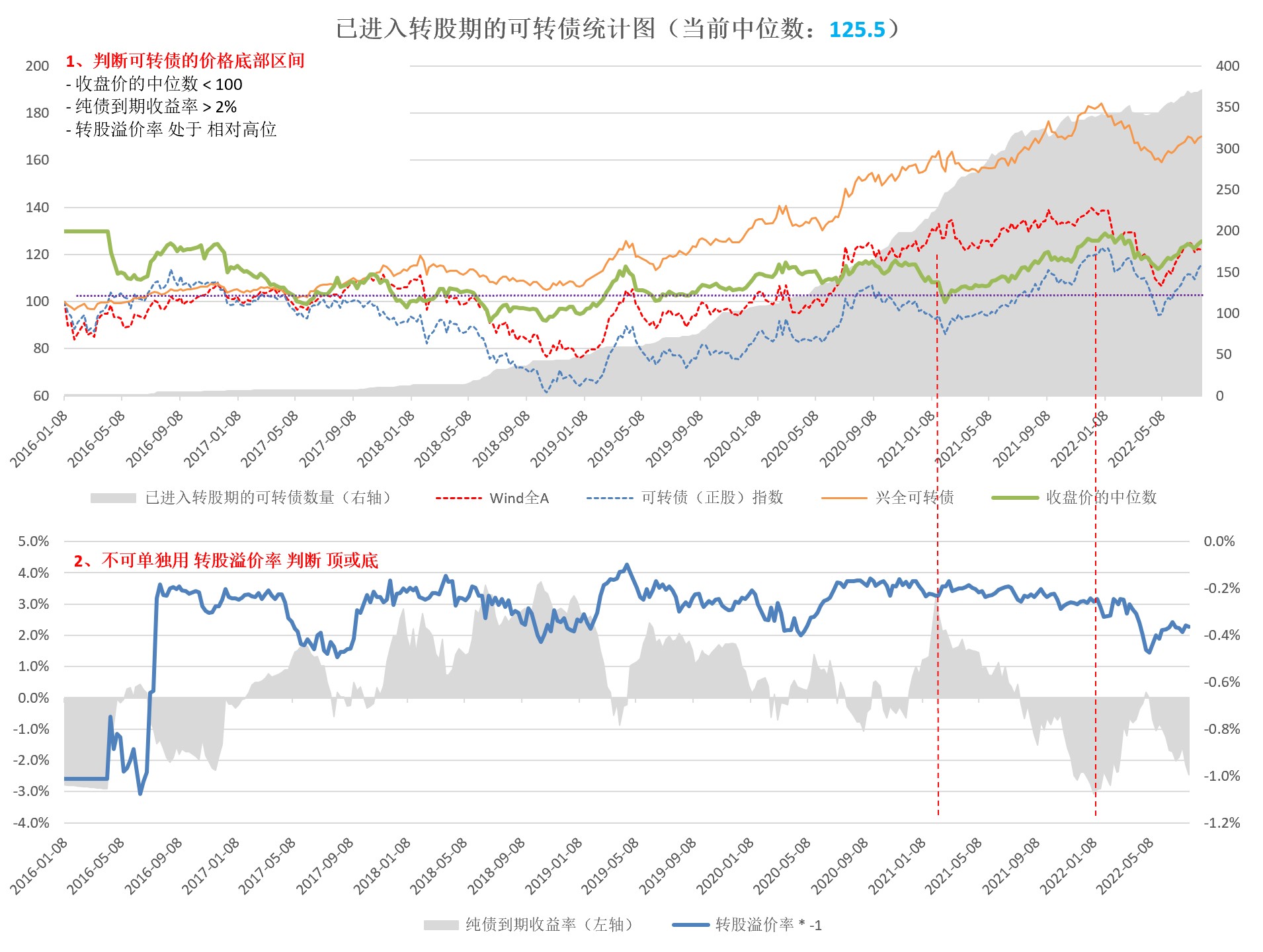

4、可转债:

- 可转债指数和行权可转债的下跌幅度较大,而转债价格的中位数跌幅较小

- 纯债到期收益率仍处于历史极低水平,但较2021年底有所回升

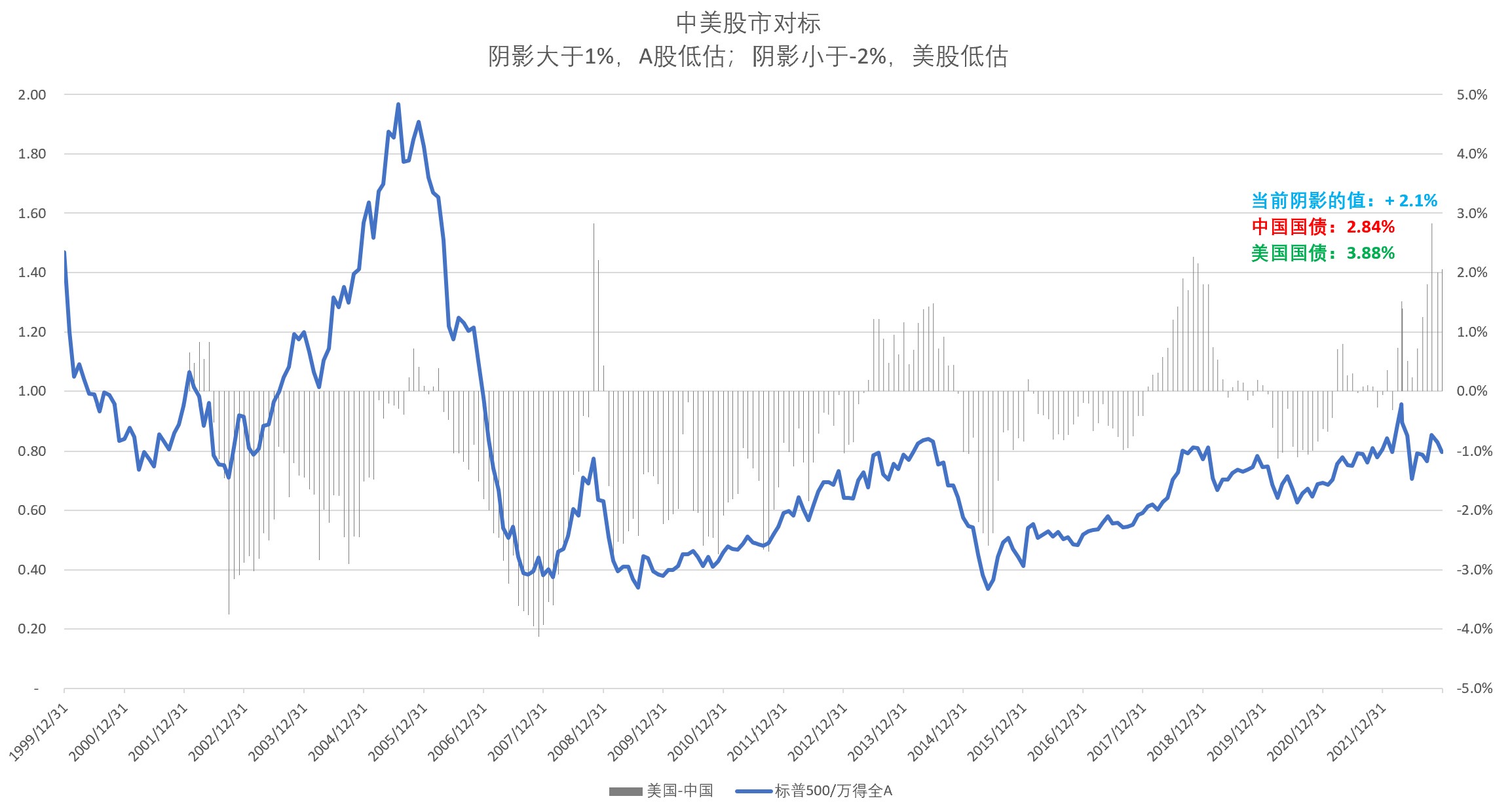

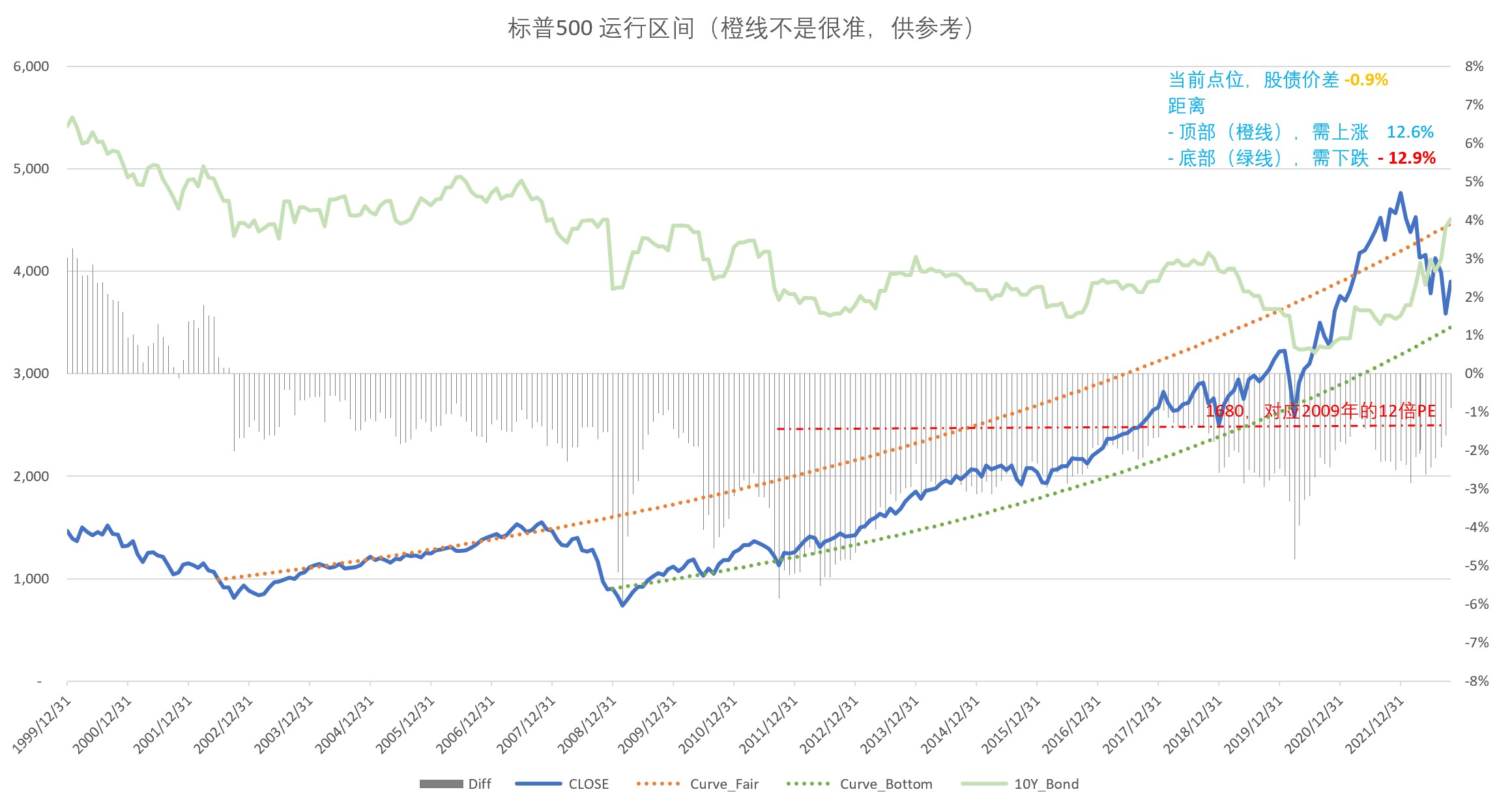

标普500的长期走势、以及股债价差和安全边际的来源:

赞同来自: llllpp2016

年底了,参照10月的回帖格式,认真更新一下(15张图):从数据得出的总体感受:1、中国:A股,从估值看,很有吸引力;但是,从前瞻性指标看,还需等待继续筑底2、美国:资金流向恢复;但是,一是不能对美联储加息放缓过于乐观,二是不能对加息放缓、甚至开始降息后的美股走势过于乐观一、中美的资金流向1、中国:有点异常,资金主要流向国债(10年和30年),而非其他资产(股票、公司债、房地产)(第1张图)2、美...成交量看来还能下滑很多,谢谢分享

ylxwyj - 承认未知 & 用数据说话

赞同来自: 十年2269 、灵活的蓝胖子 、绫小路清隆 、塔塔桔 、zcjeagle 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、更多 »

从数据得出的总体感受:

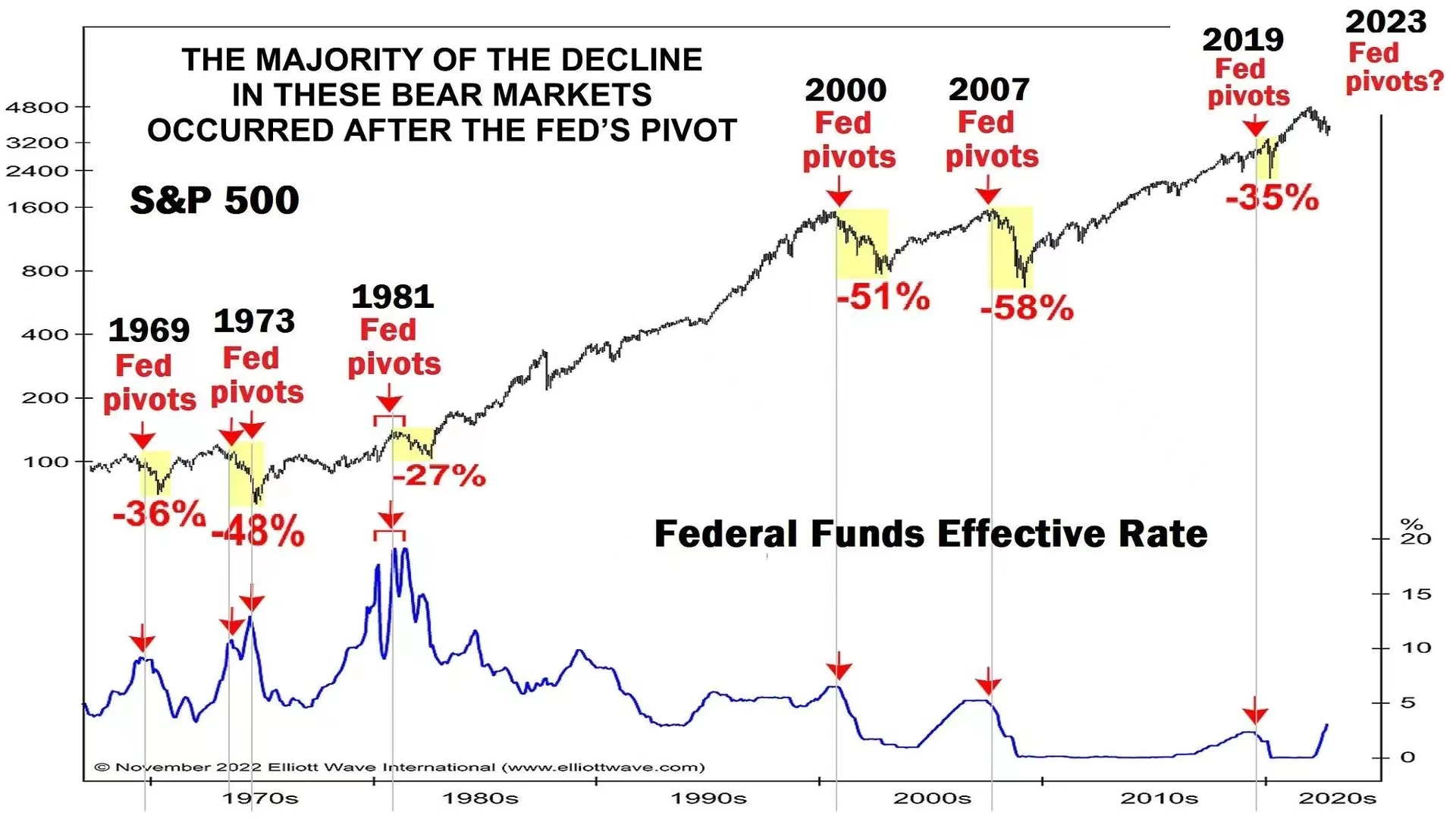

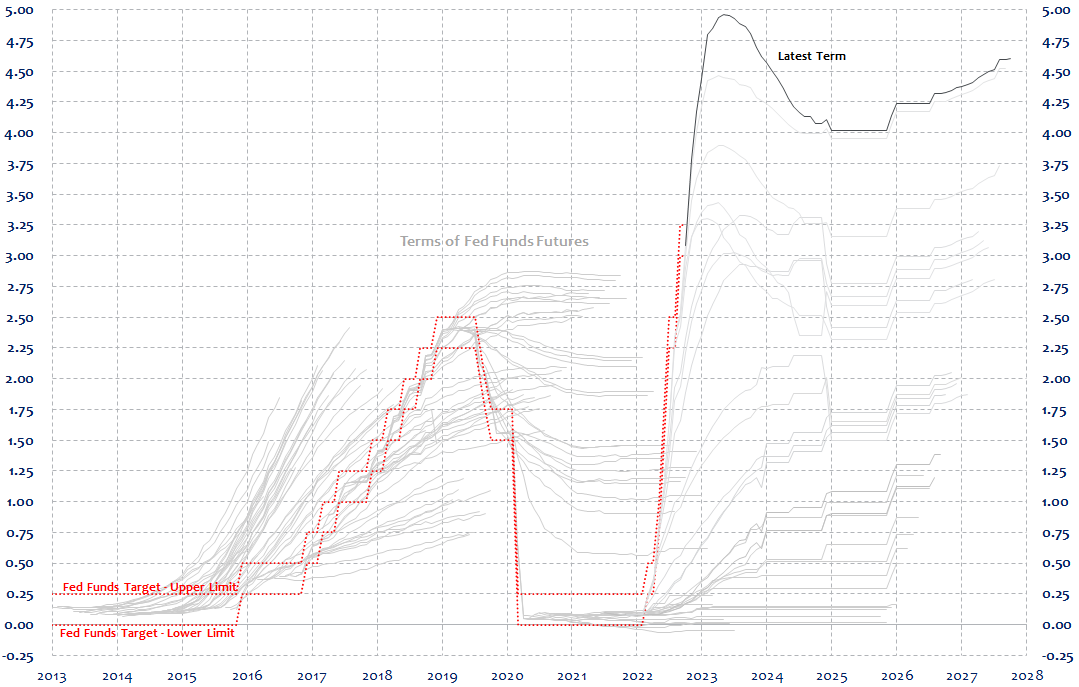

1、中国:A股,从估值看,很有吸引力;但是,从前瞻性指标看,还需等待继续筑底2、美国:资金流向恢复;但是,一是不能对美联储加息放缓过于乐观,二是不能对加息放缓、甚至开始降息后的美股走势过于乐观

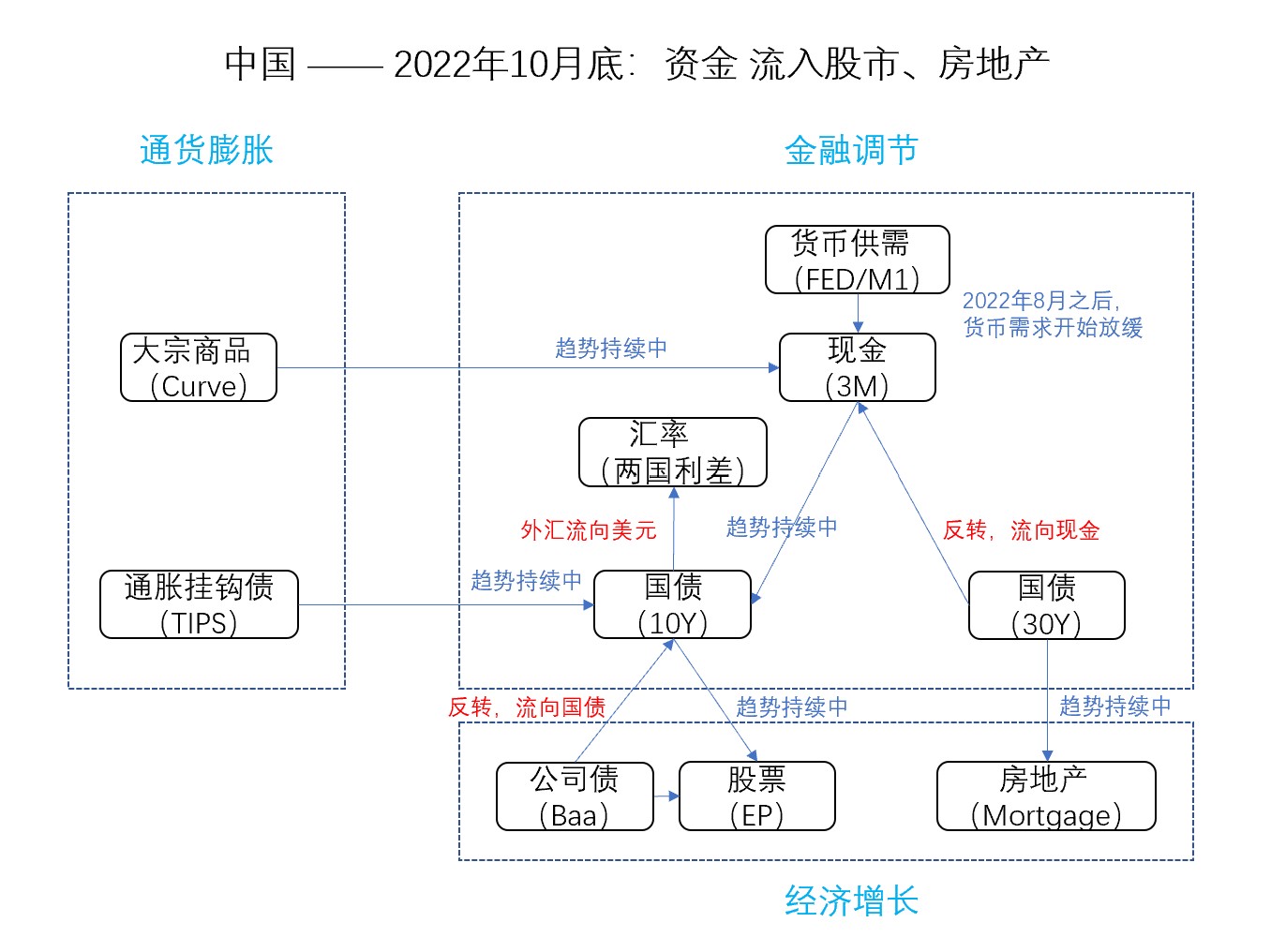

一、中美的资金流向

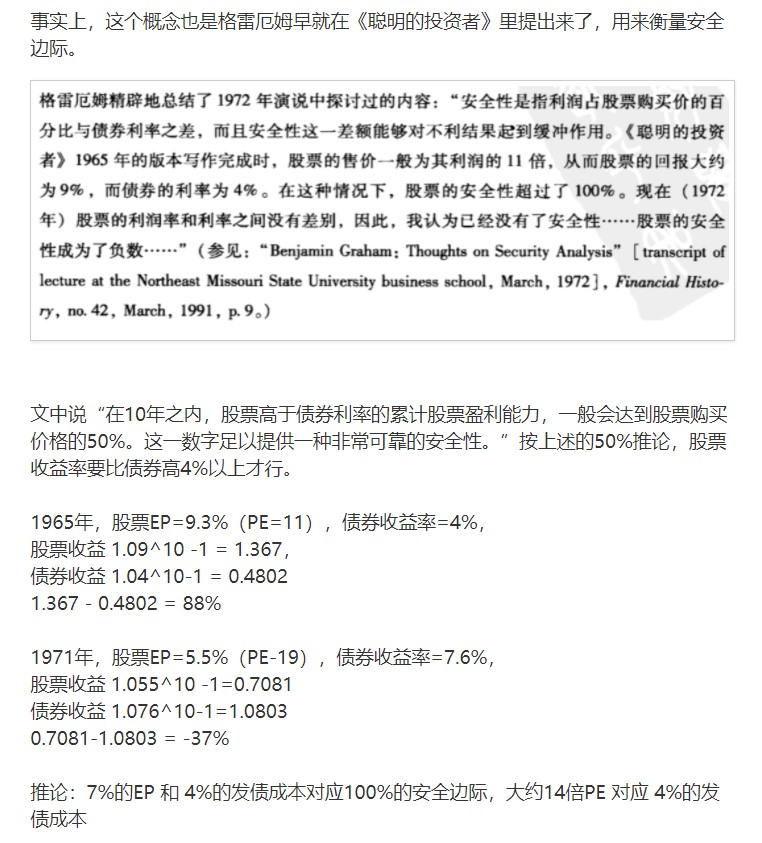

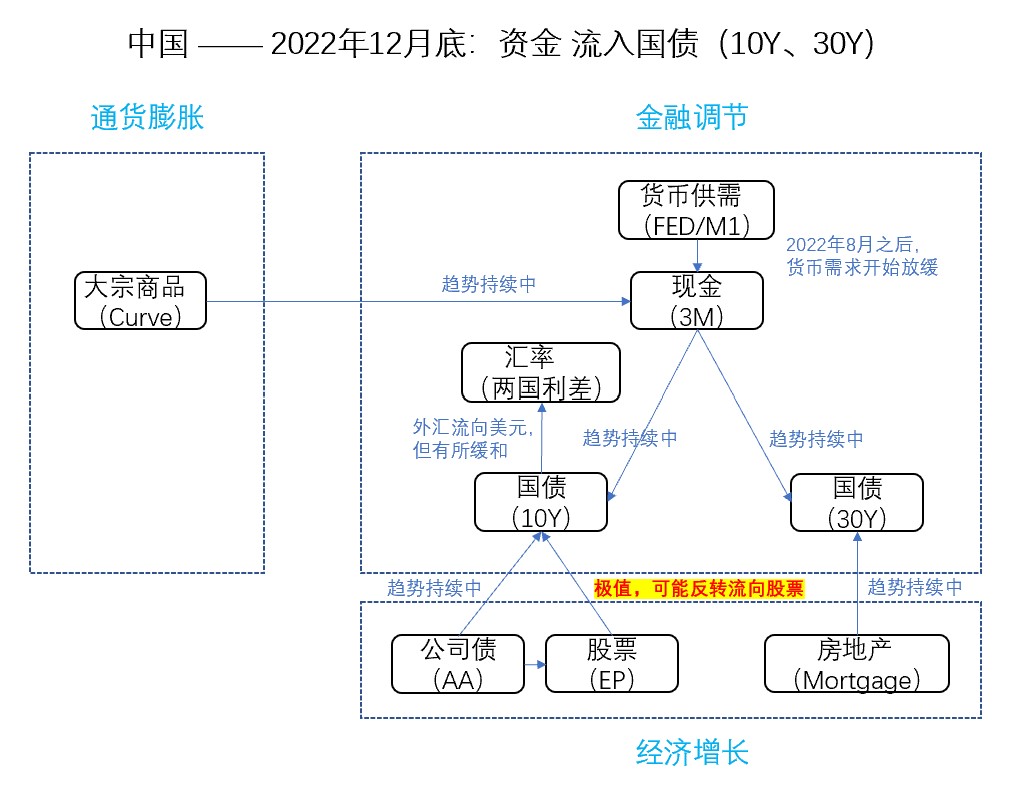

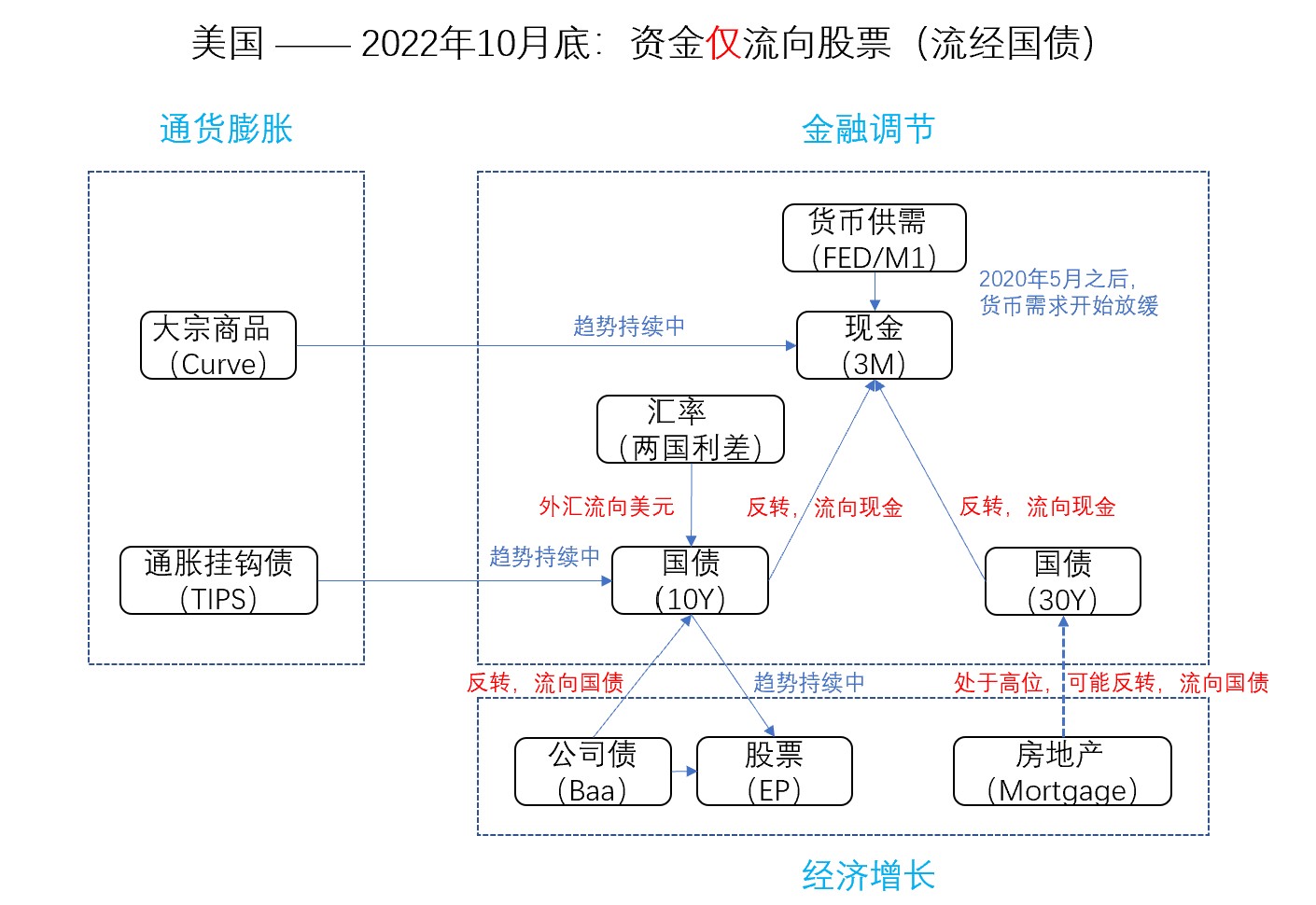

1、中国:有点异常,资金主要流向国债(10年和30年),而非其他资产(股票、公司债、房地产)(第1张图)2、美国:相对正常,资金从现金流向各类资产(第2张图)

3、中美对比:毫无疑问,A股更有吸引力,指标已经处于2008年底以来的高位(第3张图);但是,需要注意中美的国债利率倒挂,对于汇率和资金外流的冲击

二、A股的总体情况

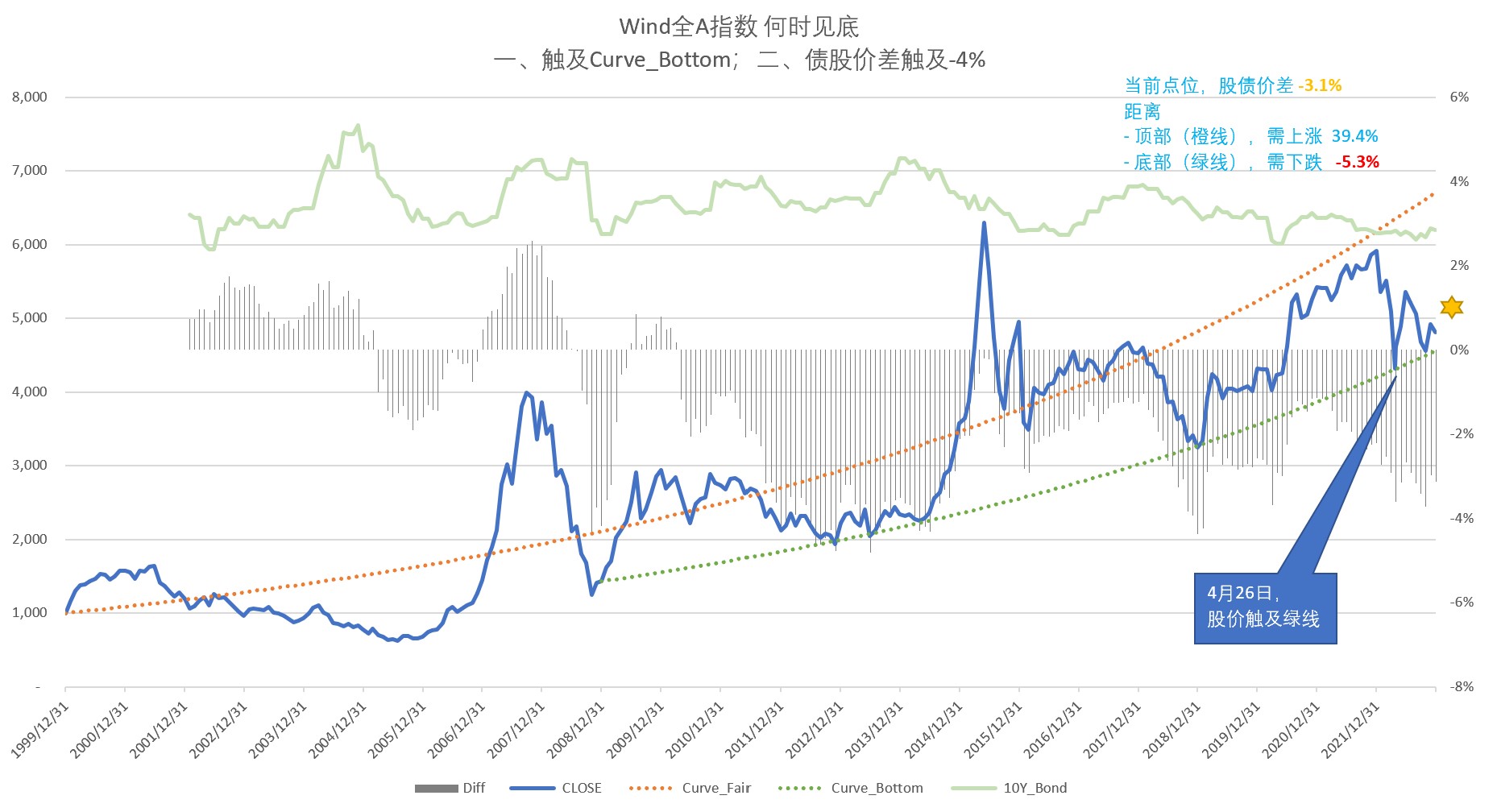

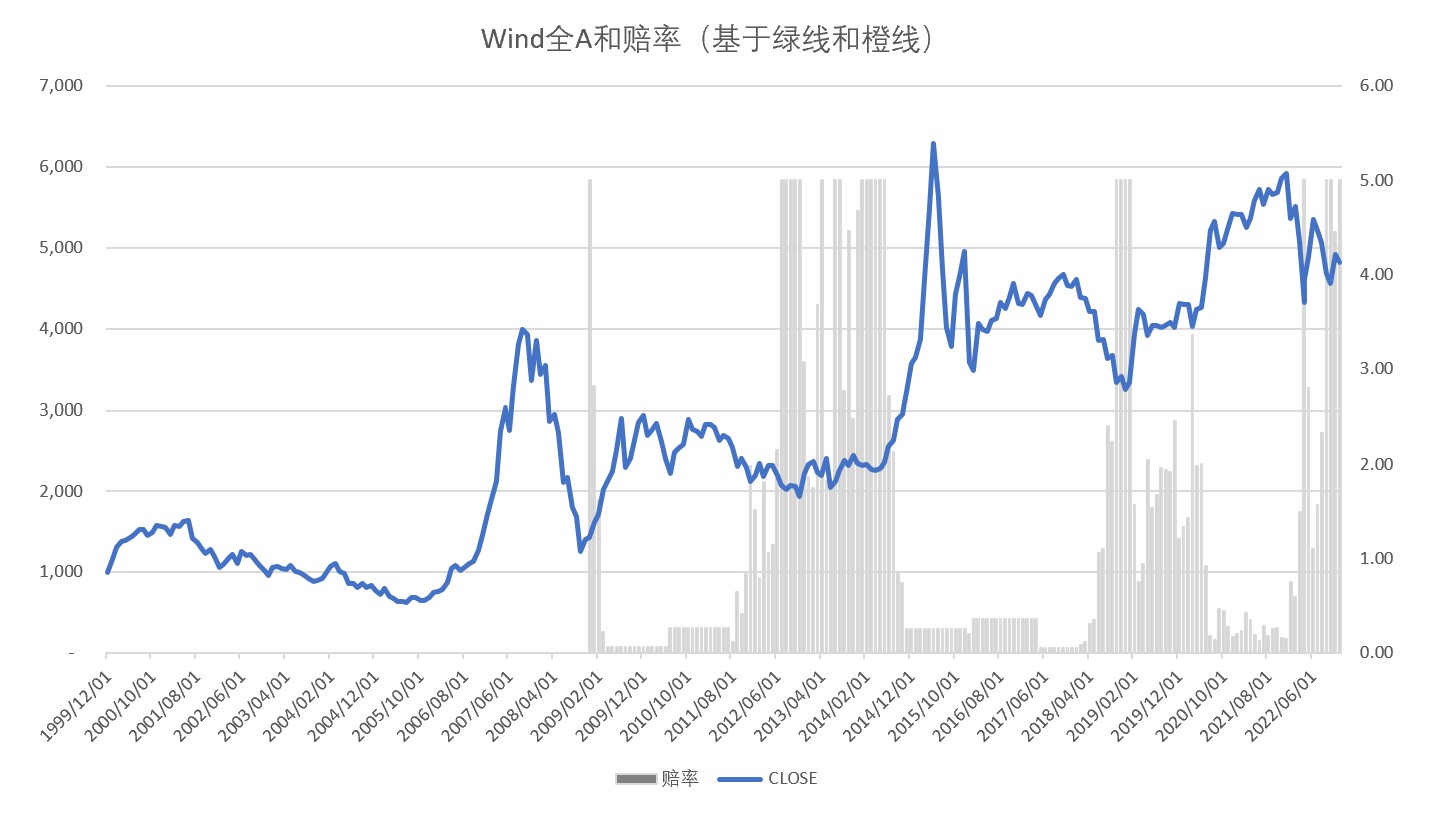

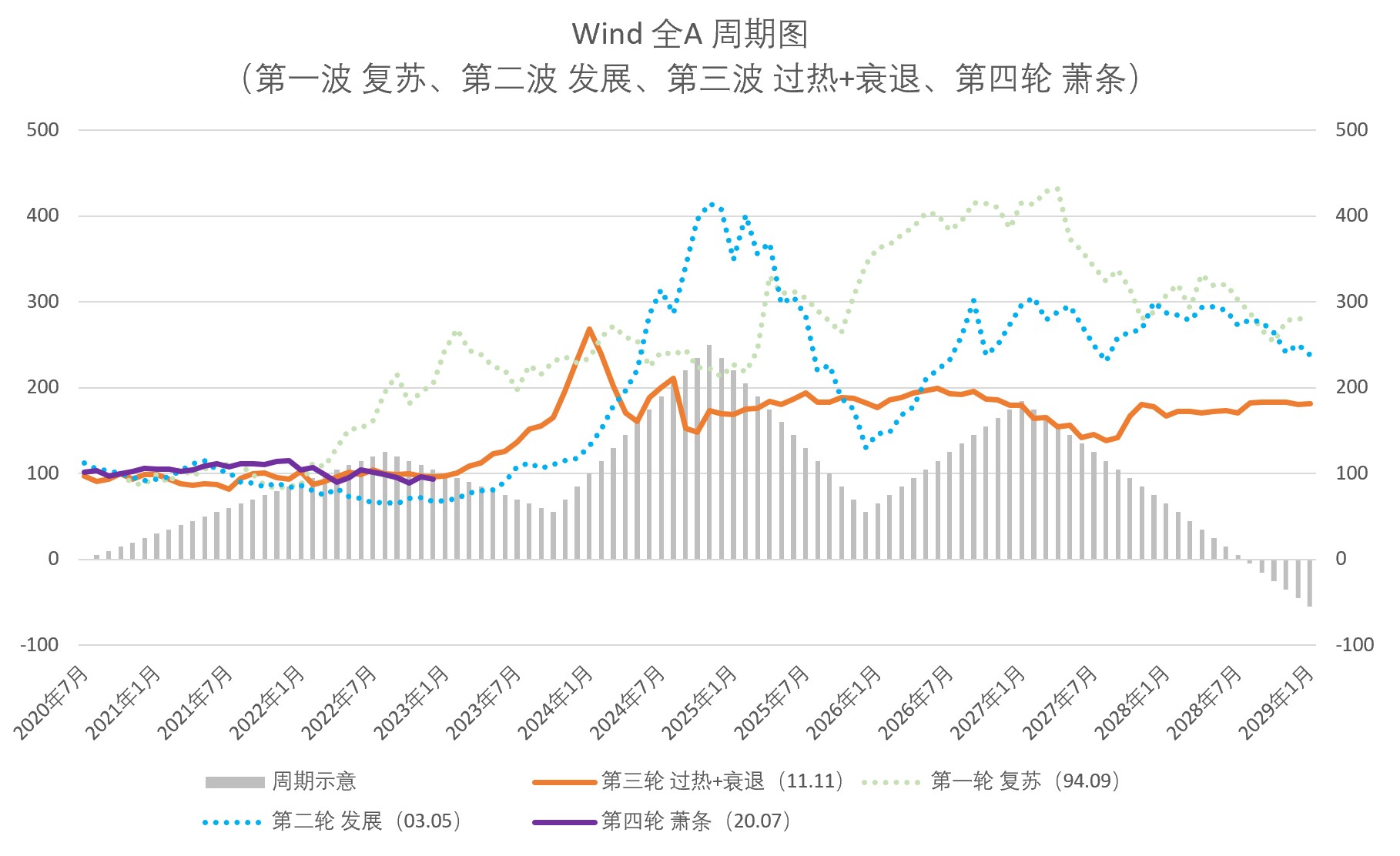

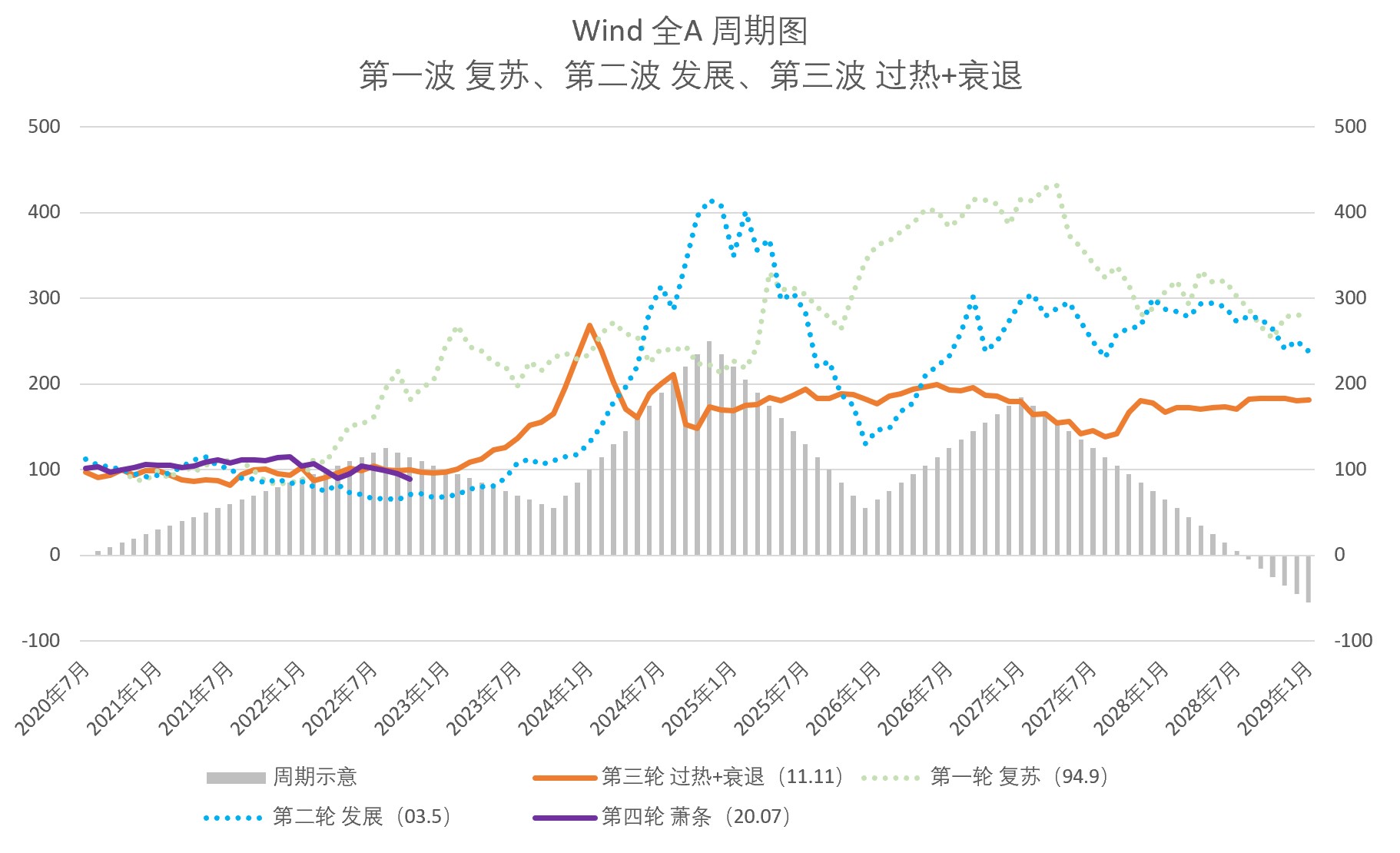

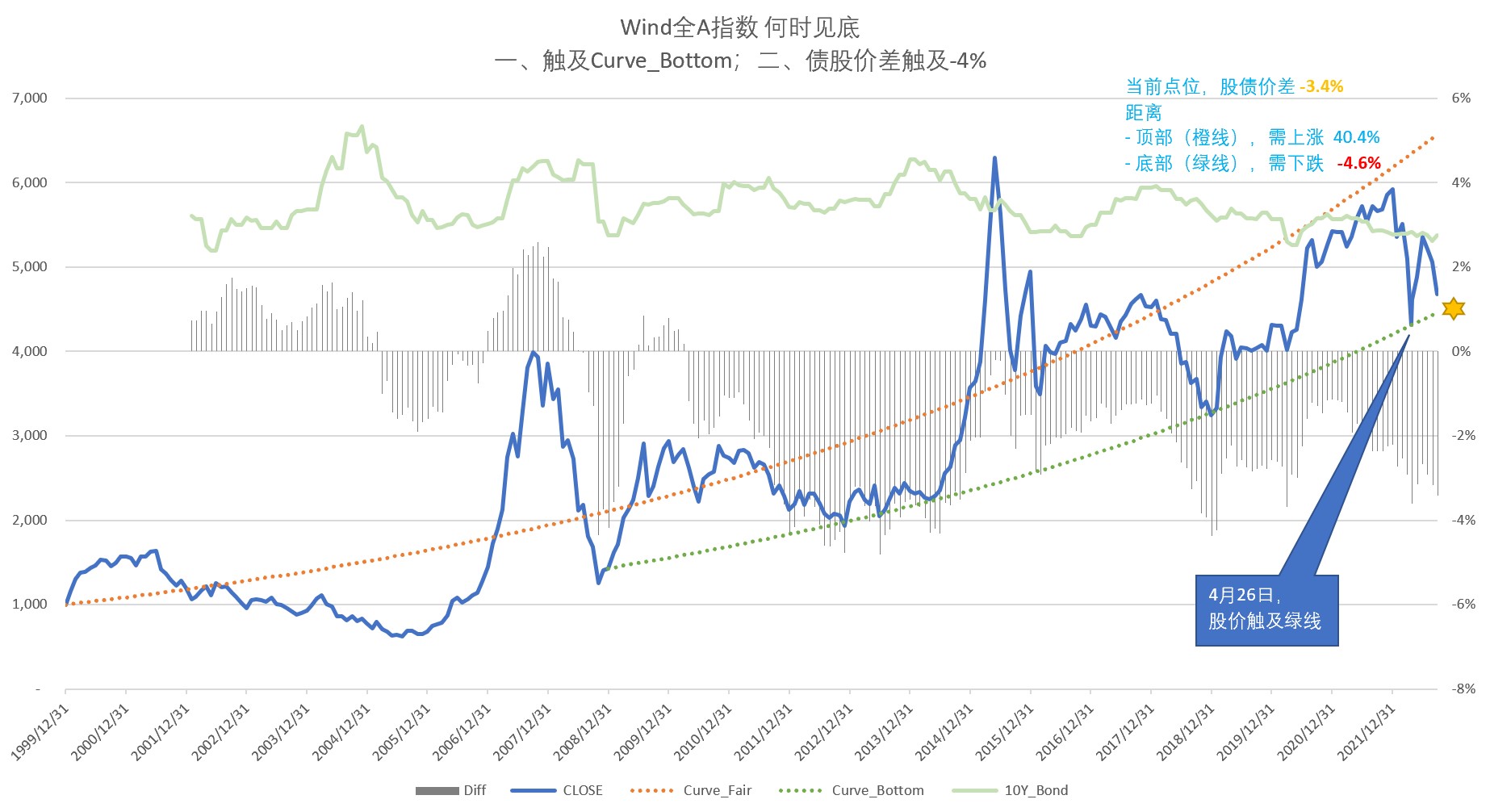

1、从A股的估值看,目前处于历史低位(第1张图),赔率处于历史高点(第2张图)2、从A股的长周期看,目前是第4轮了,正在经历底部区间,要对前景有信心(第3张图)

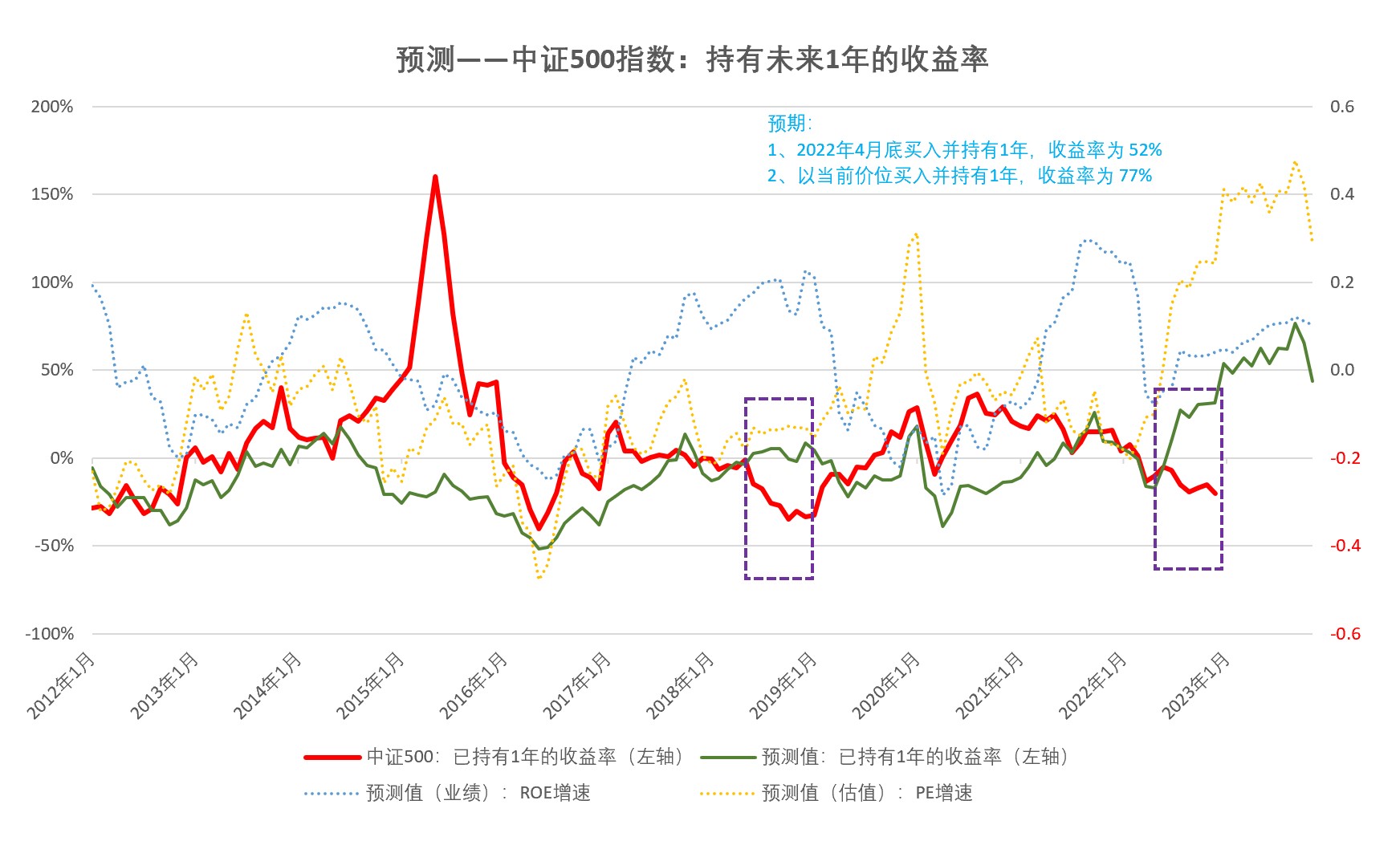

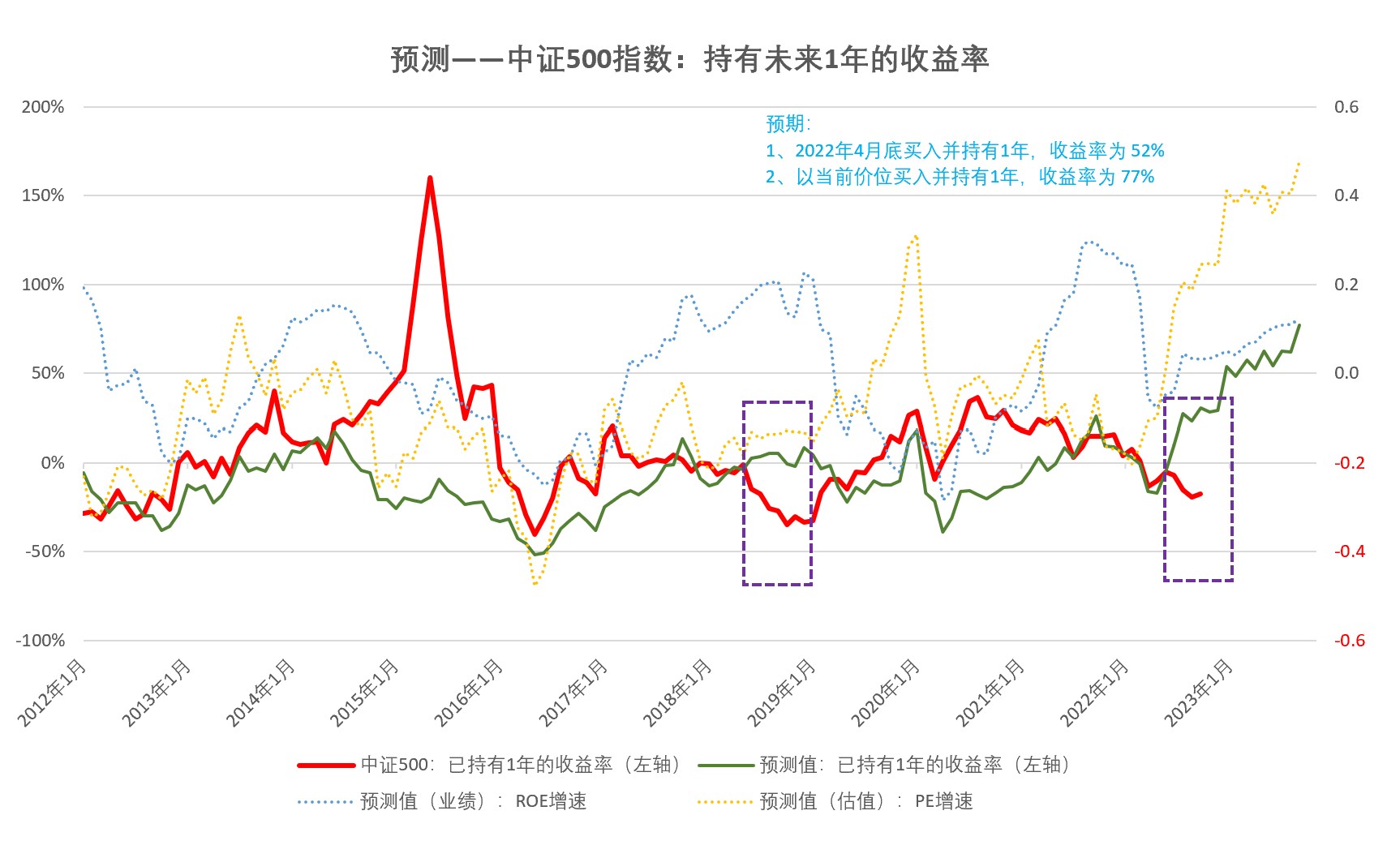

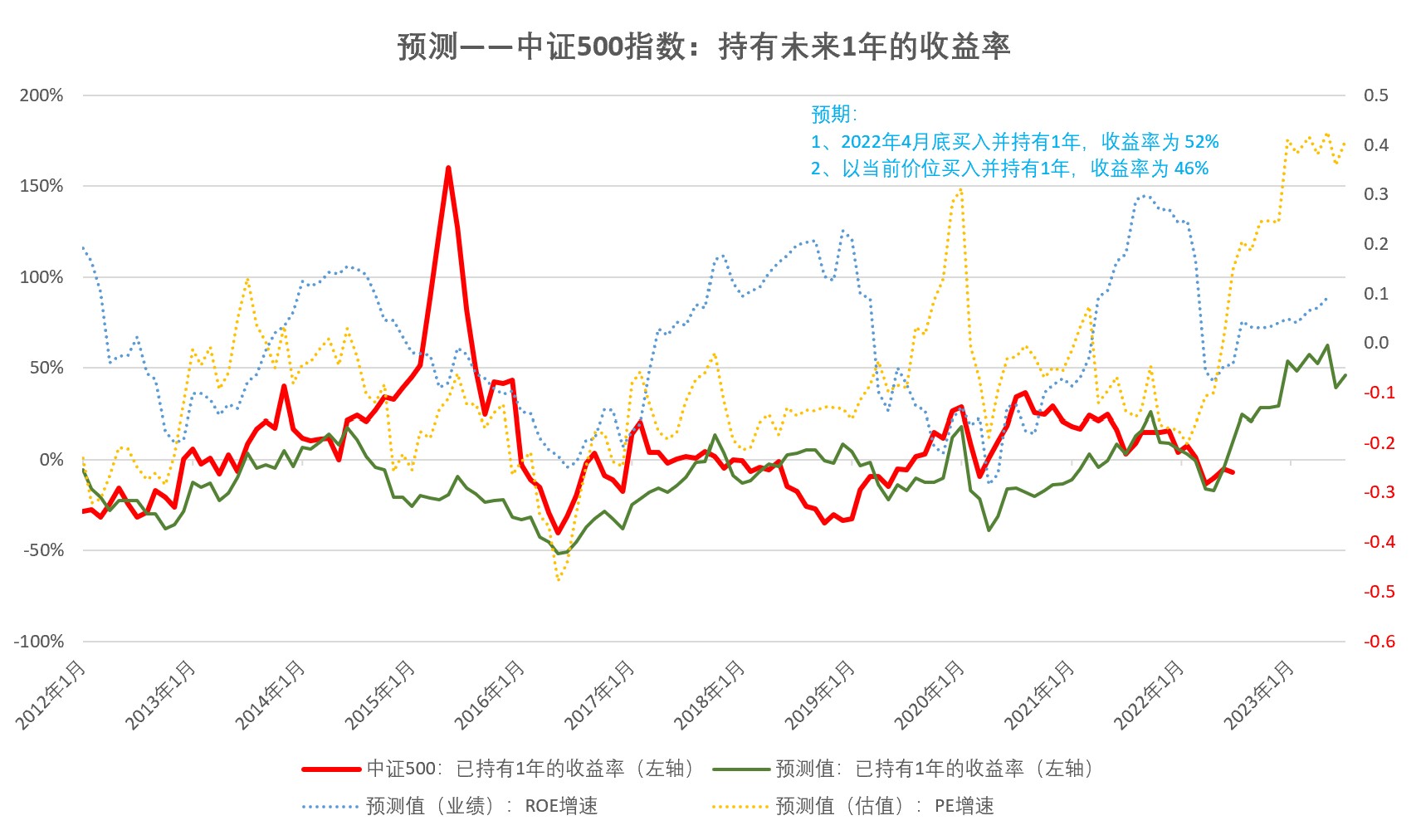

3、从中证500的未来1年收益预测看,现在货币是松的,但是信用是紧的、估值可能受到抑制(第4张图)

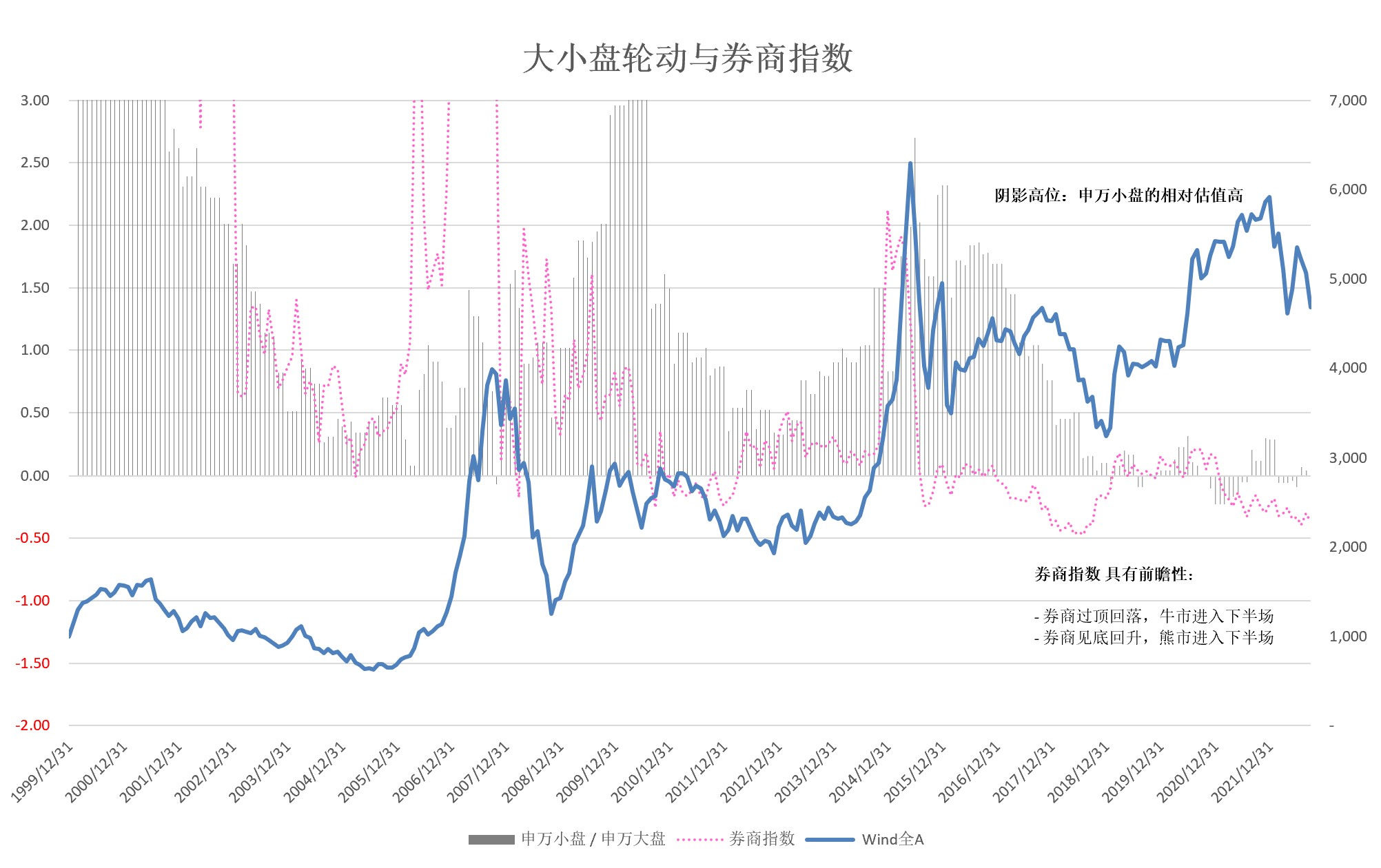

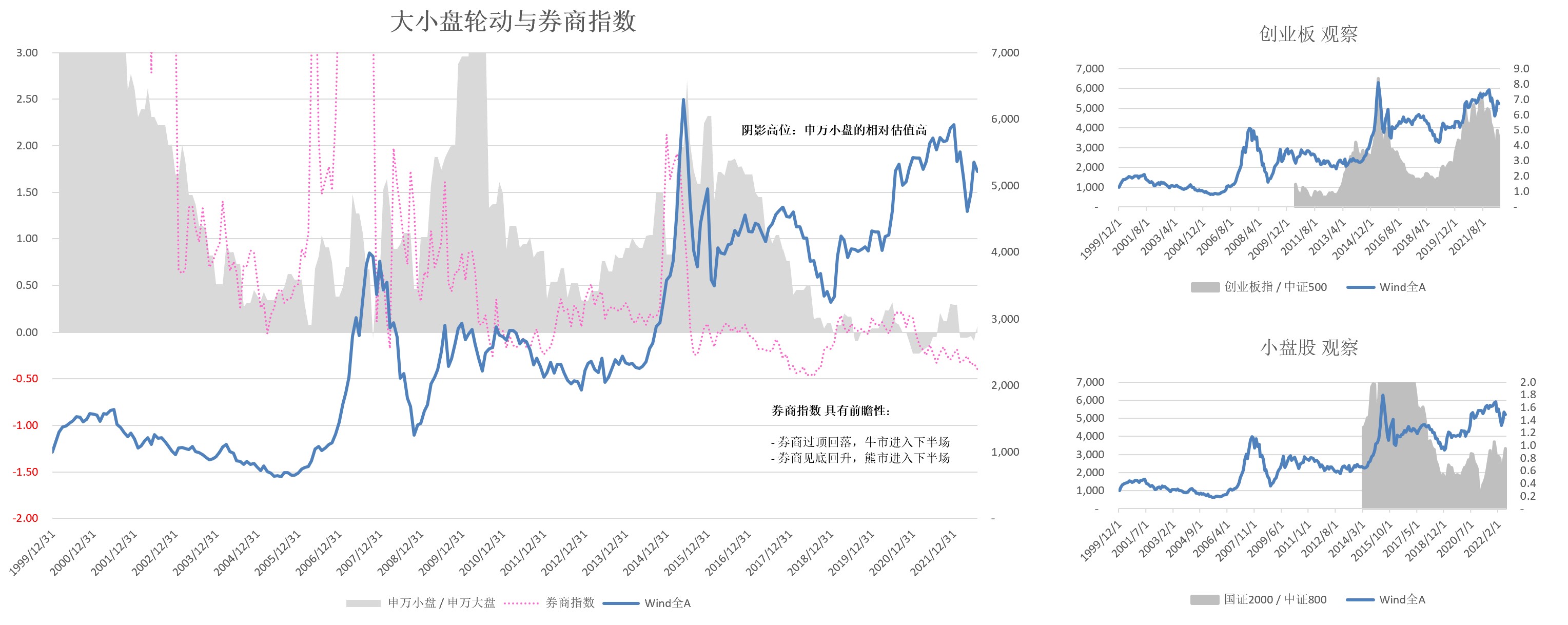

4、在大小盘风格中,中证500基本处于A股整体的中等水平(第5张图)

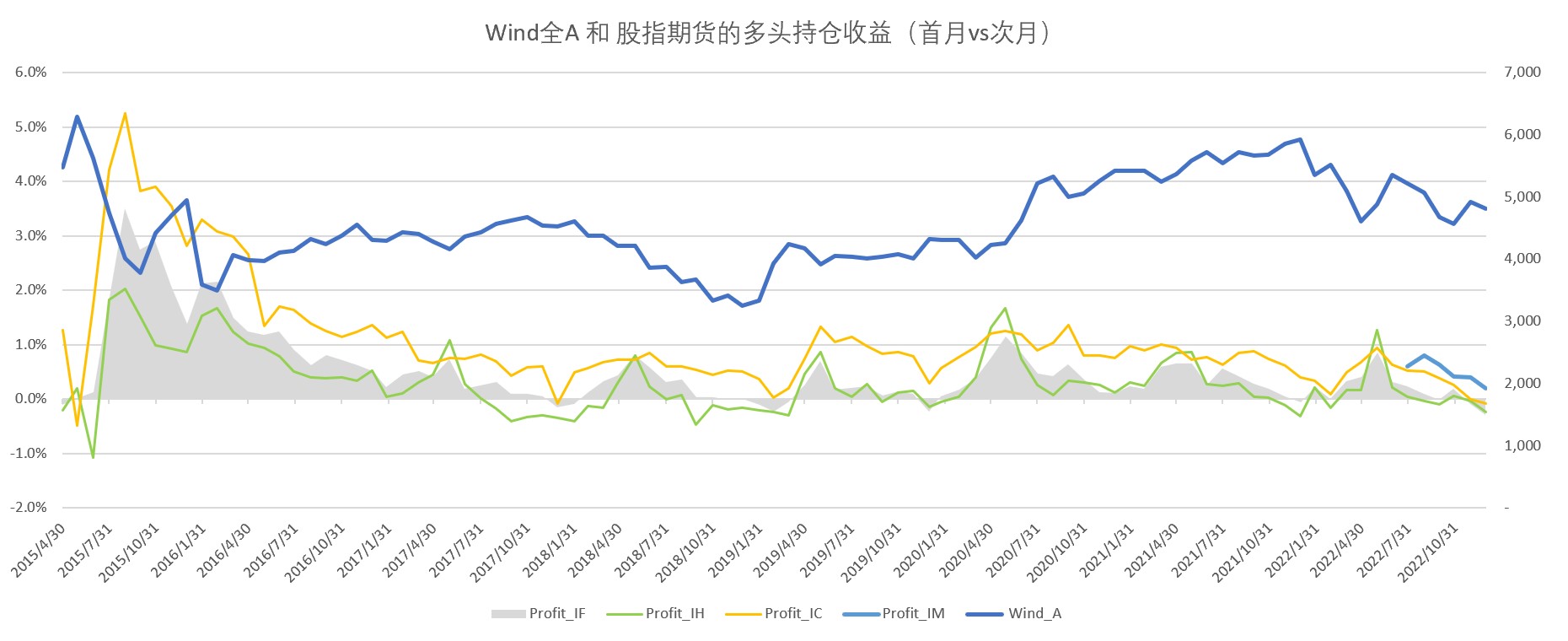

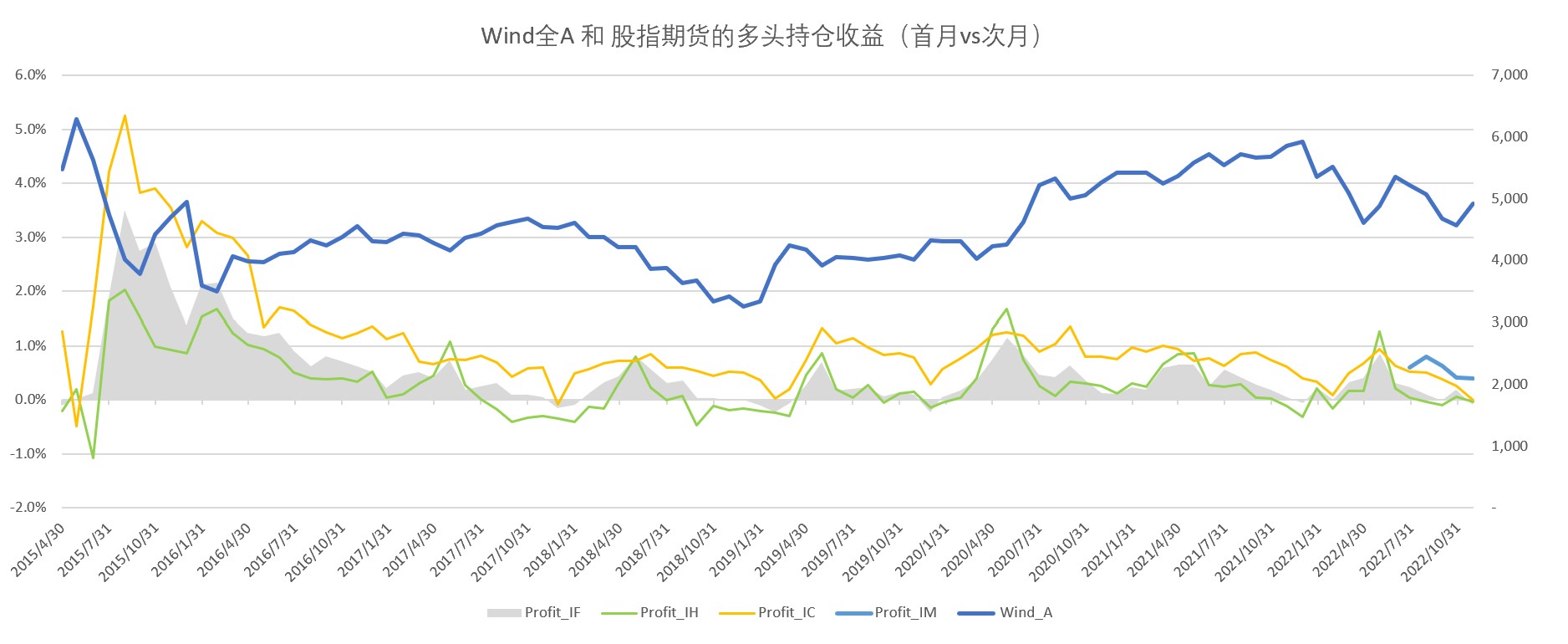

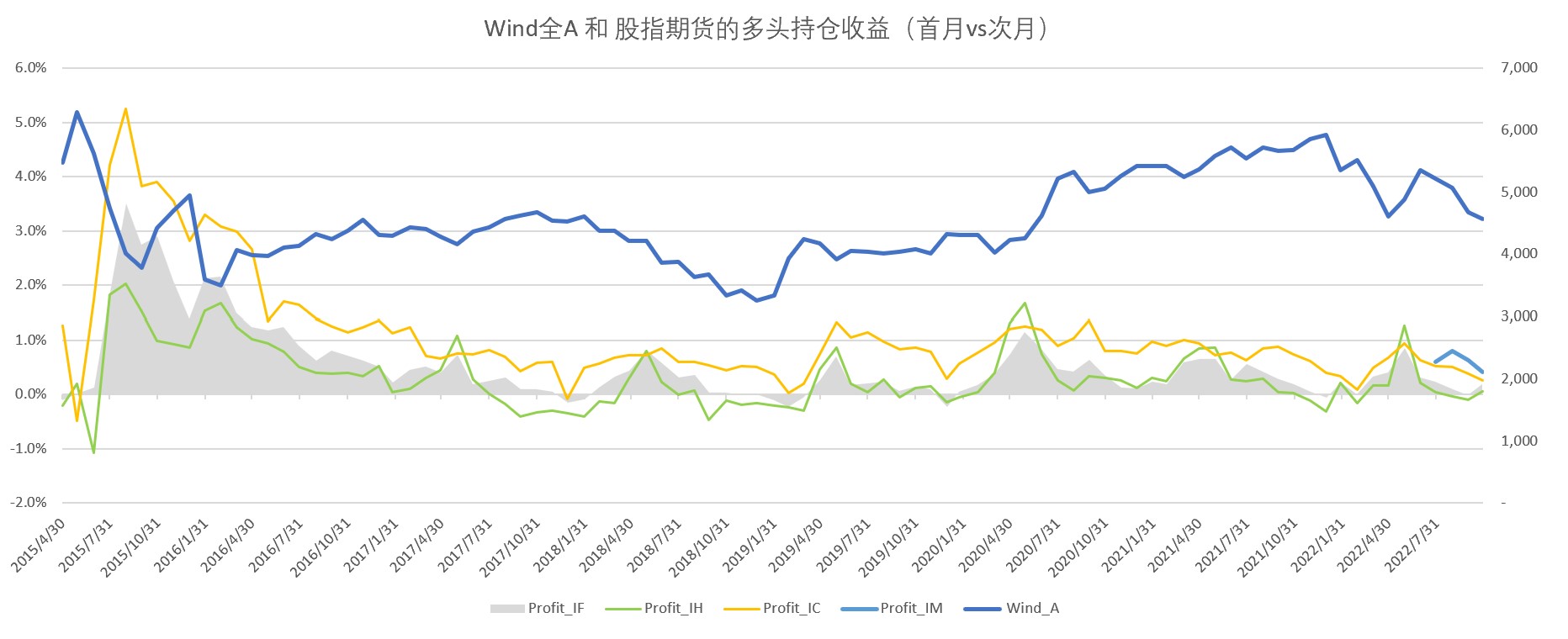

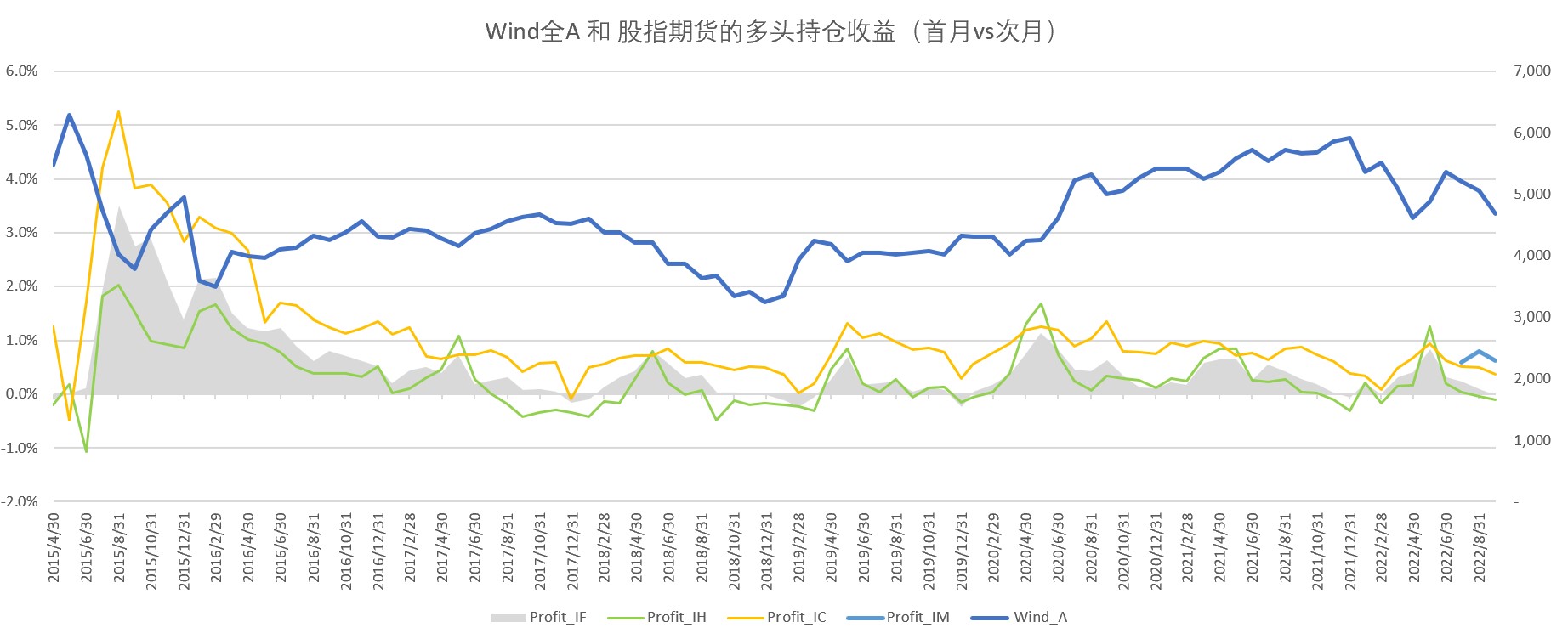

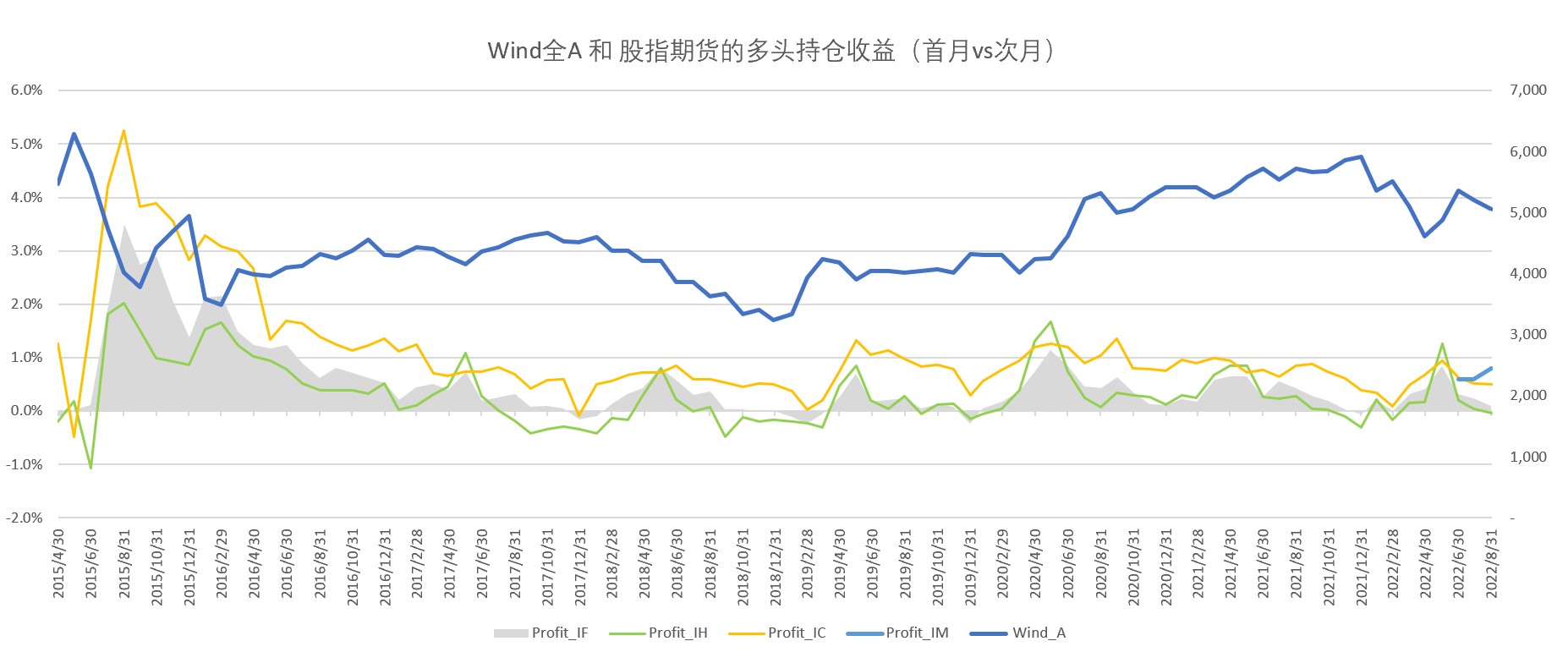

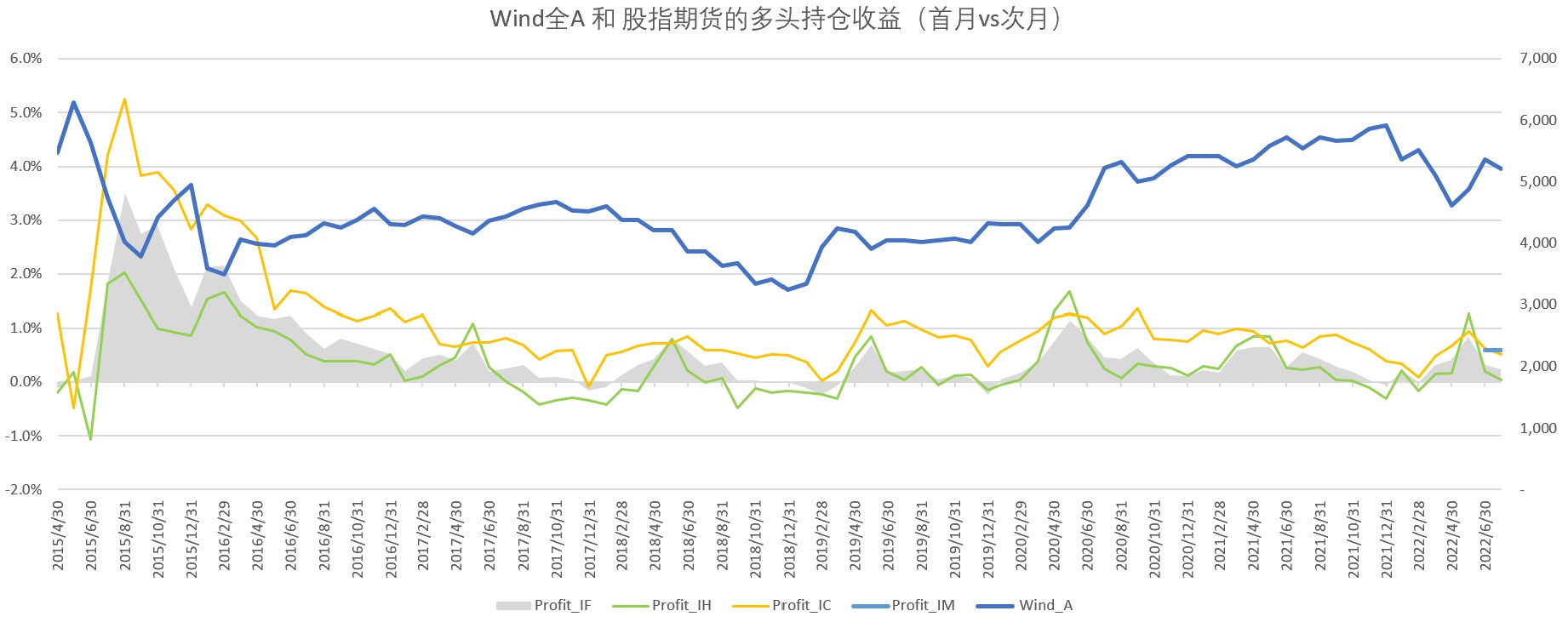

5、股指期货贴水方面,中证500和中证1000的贴水继续收敛(第6张图)

三、A股见底的前瞻性指标

通常来说,A股的底部比顶部容易判断 —— 底部是理性的投资者托起来的;而顶部是狂热的投资者买出来的(非理性的走势,很难用理性推断)。1、熊市的四个阶段:

第一阶段是暴力杀跌;关键原因是股票供求关系严重失衡

(对应本轮,应该是1-4月)

第二阶段是明显的反弹 分化行情,股票供求逐渐平衡、但增量资金不多,政策主导热点

(对应本轮,应该是5-7月或9月中旬的大反弹)

第三阶段是多次的走势同步-分化,没有增量资金、散户和基金的赎回潮

(对应本轮,应该是11-12月)

第四阶段是震荡平衡,不断的夯实底部、成交极为清淡(地量)

(对应本轮,正在发生......)

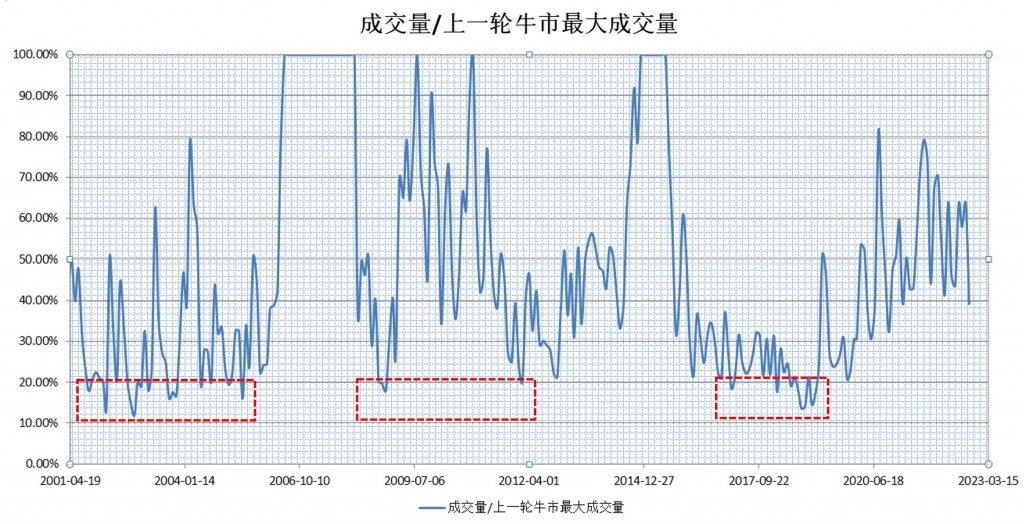

2、成交额见底(第1张图) —— 目前,仍有较大的下行空间

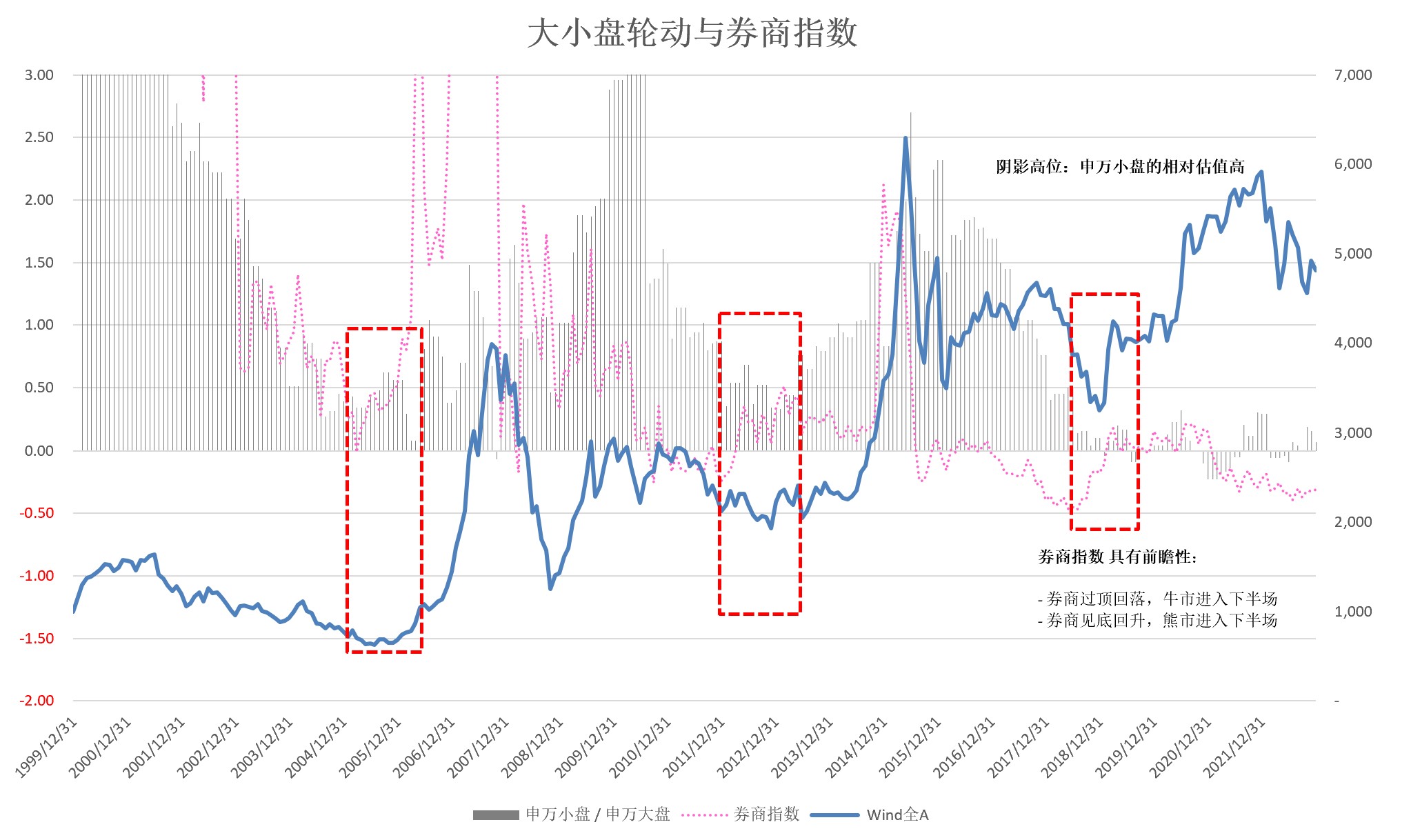

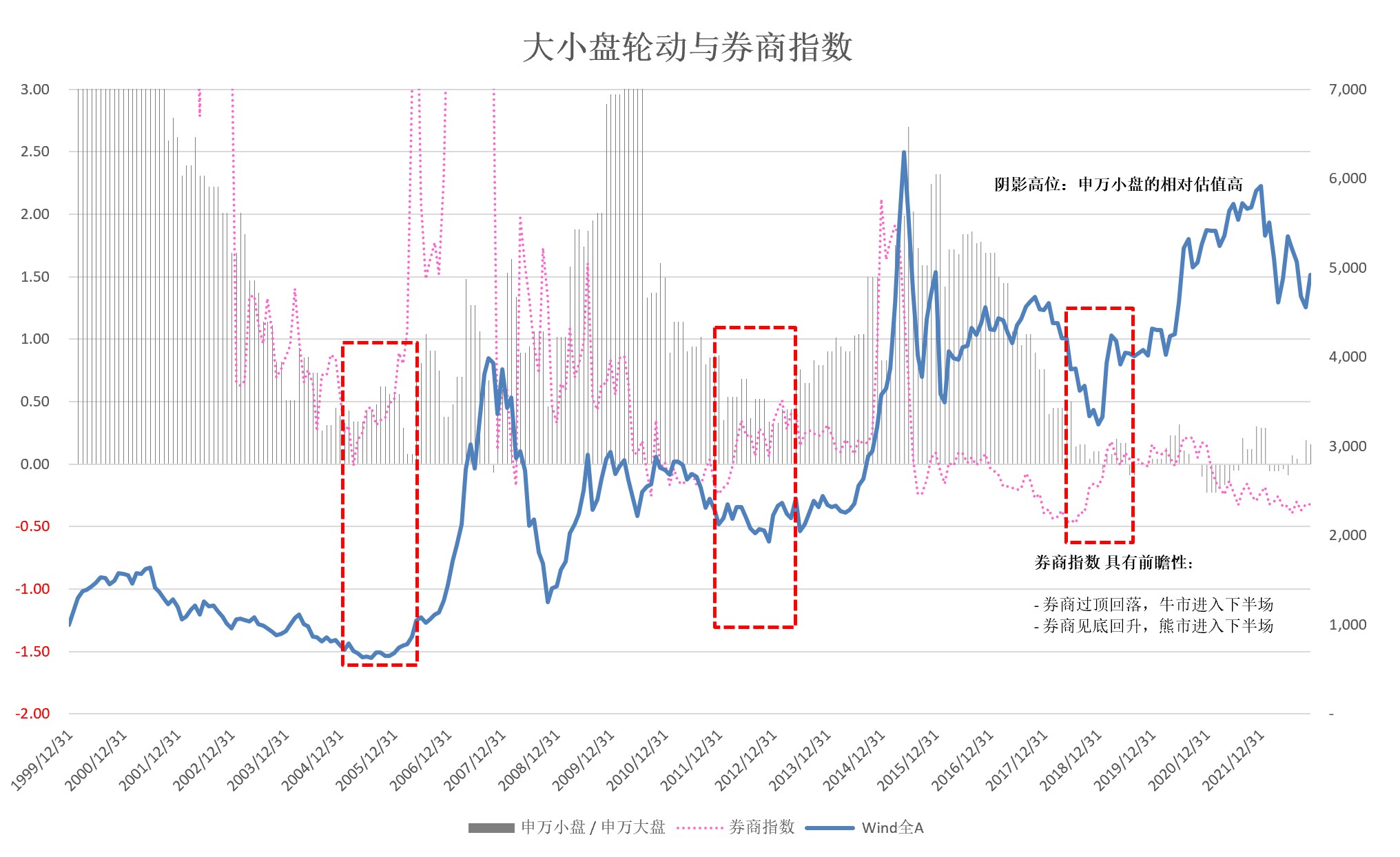

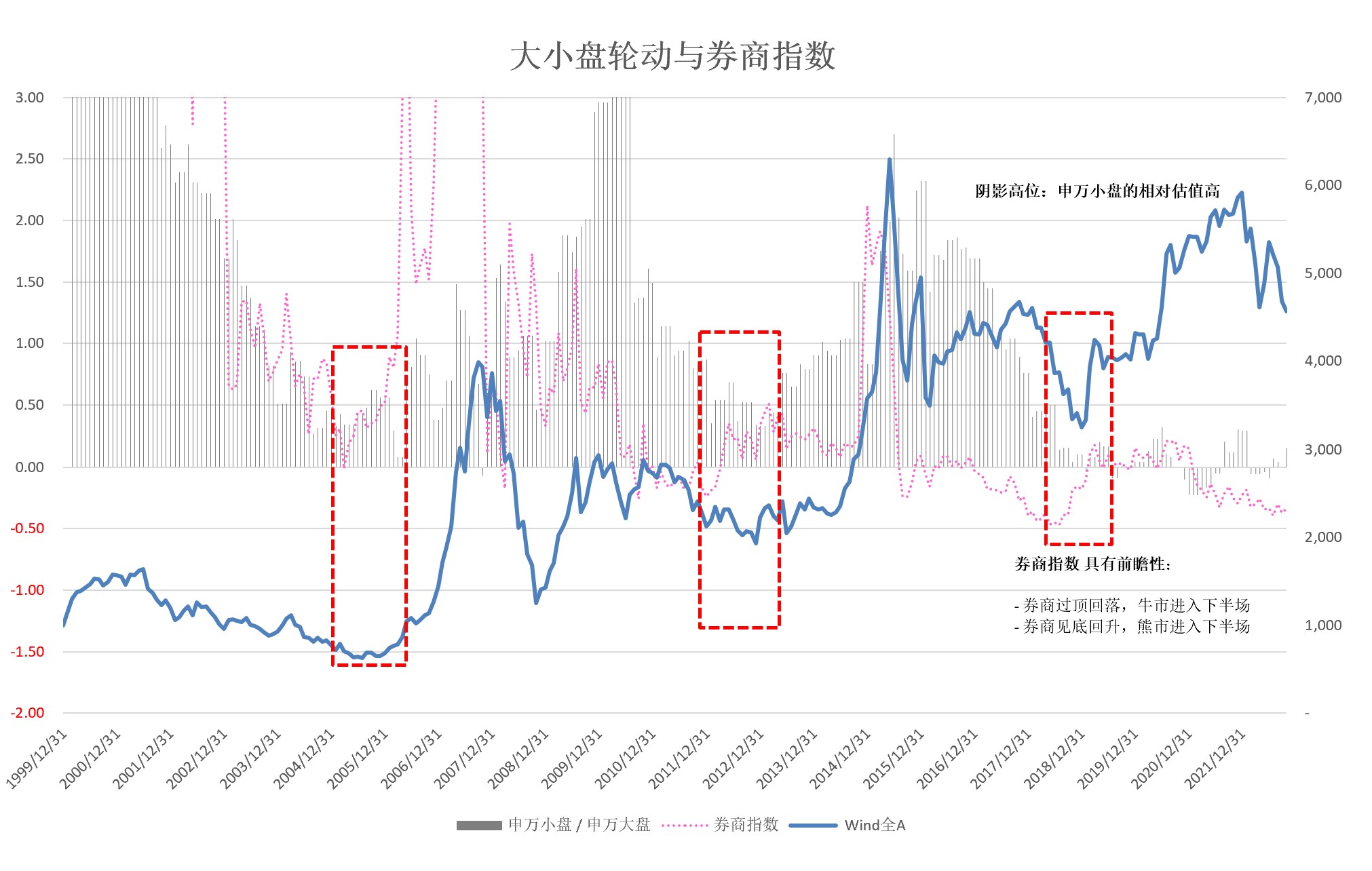

3、券商指数明显走强(第2张图)—— 目前,仍未看到

四、可转债

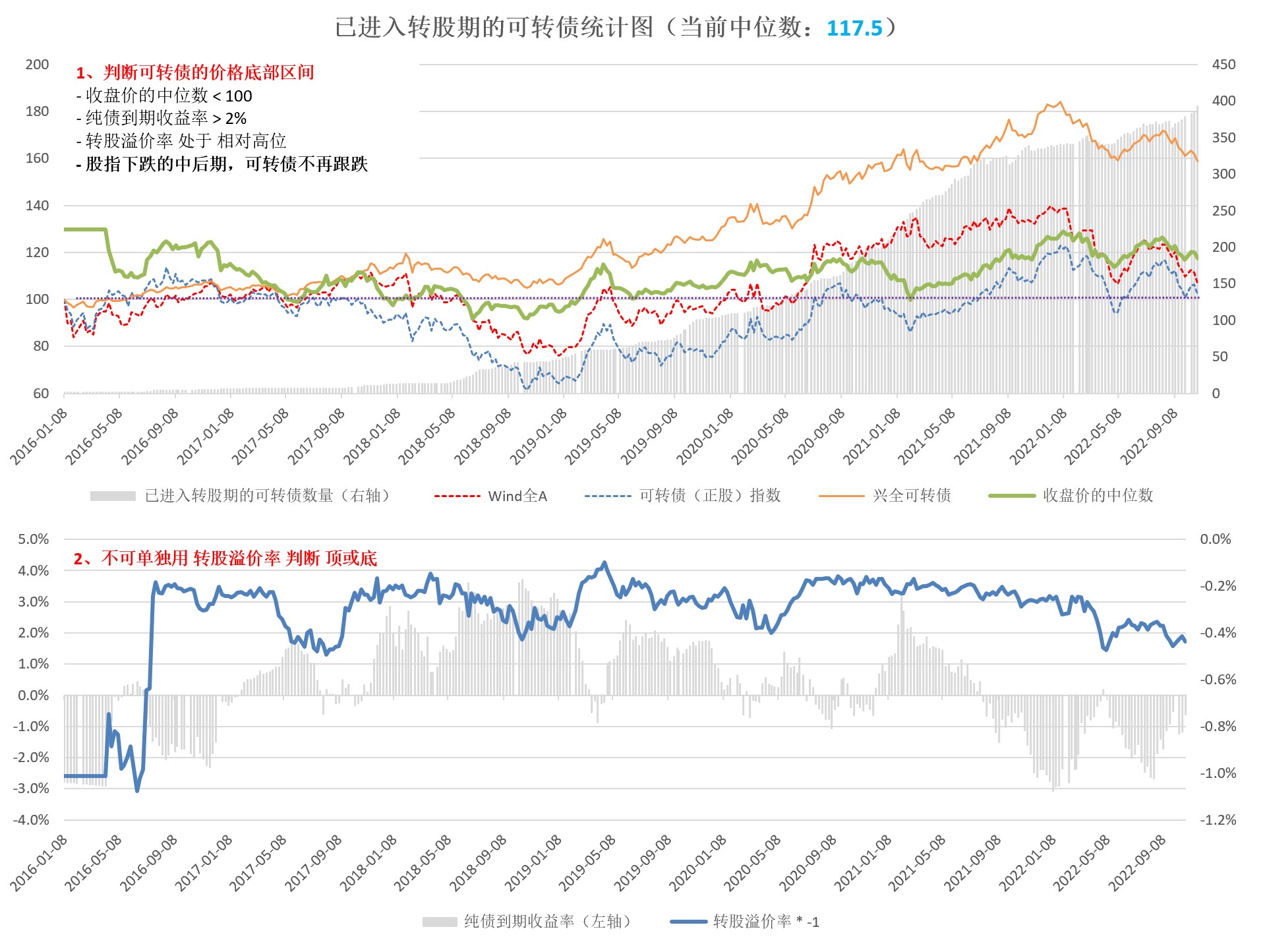

1、已进入转股期的可转债价格中位数继续下降(114.8),溢价率的情况有明显好转、已经转正(第1张图)五、美股

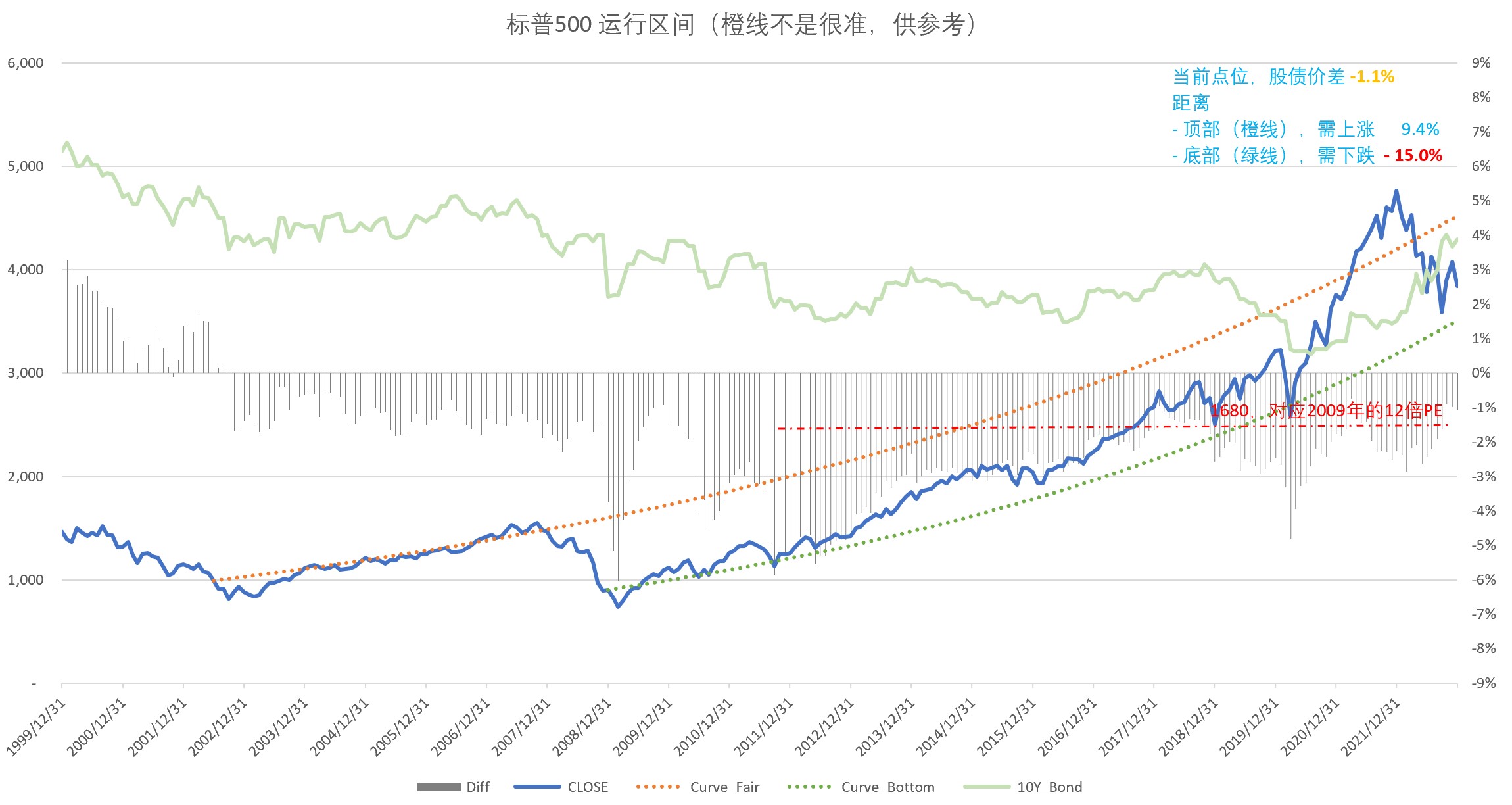

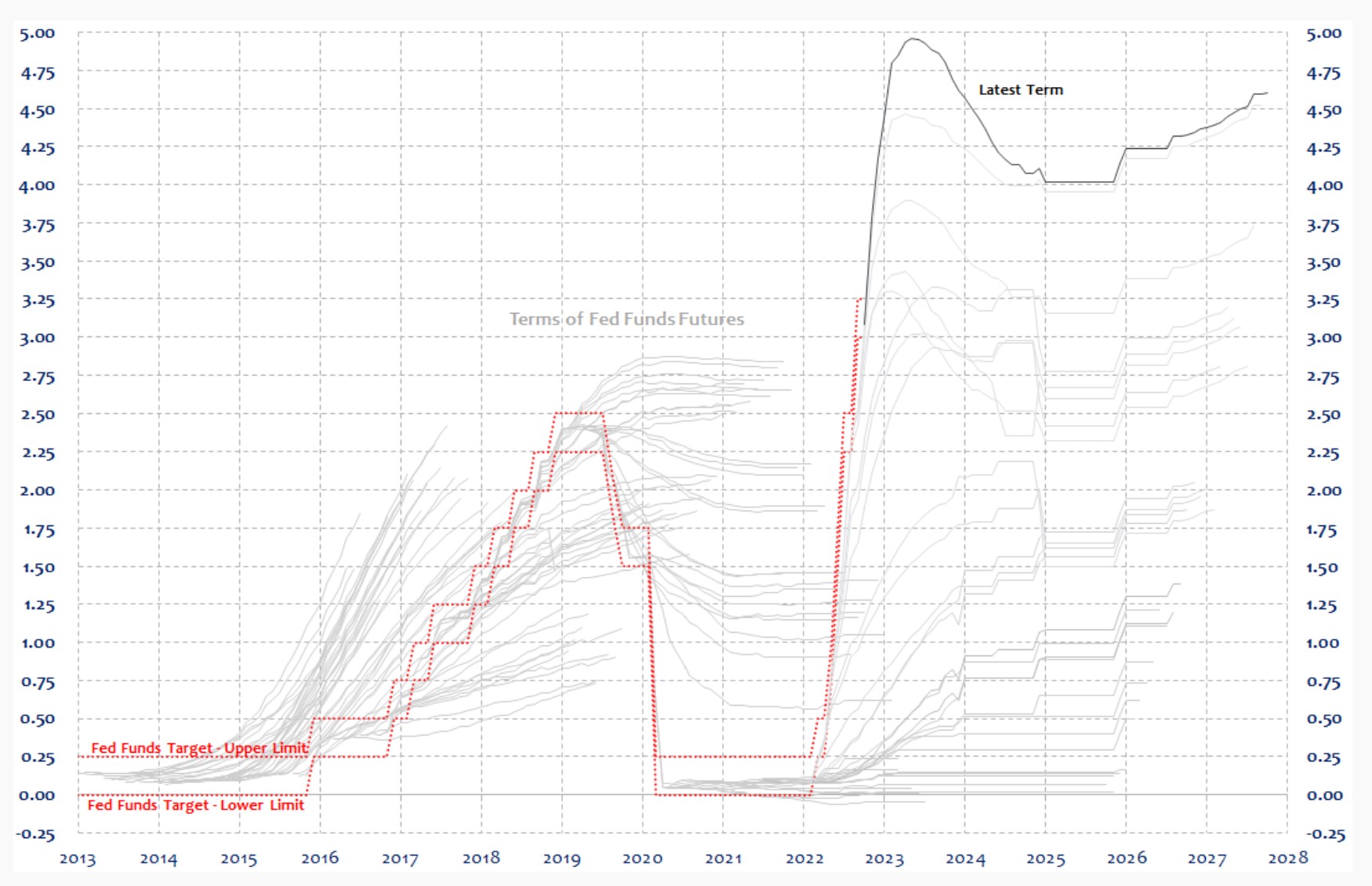

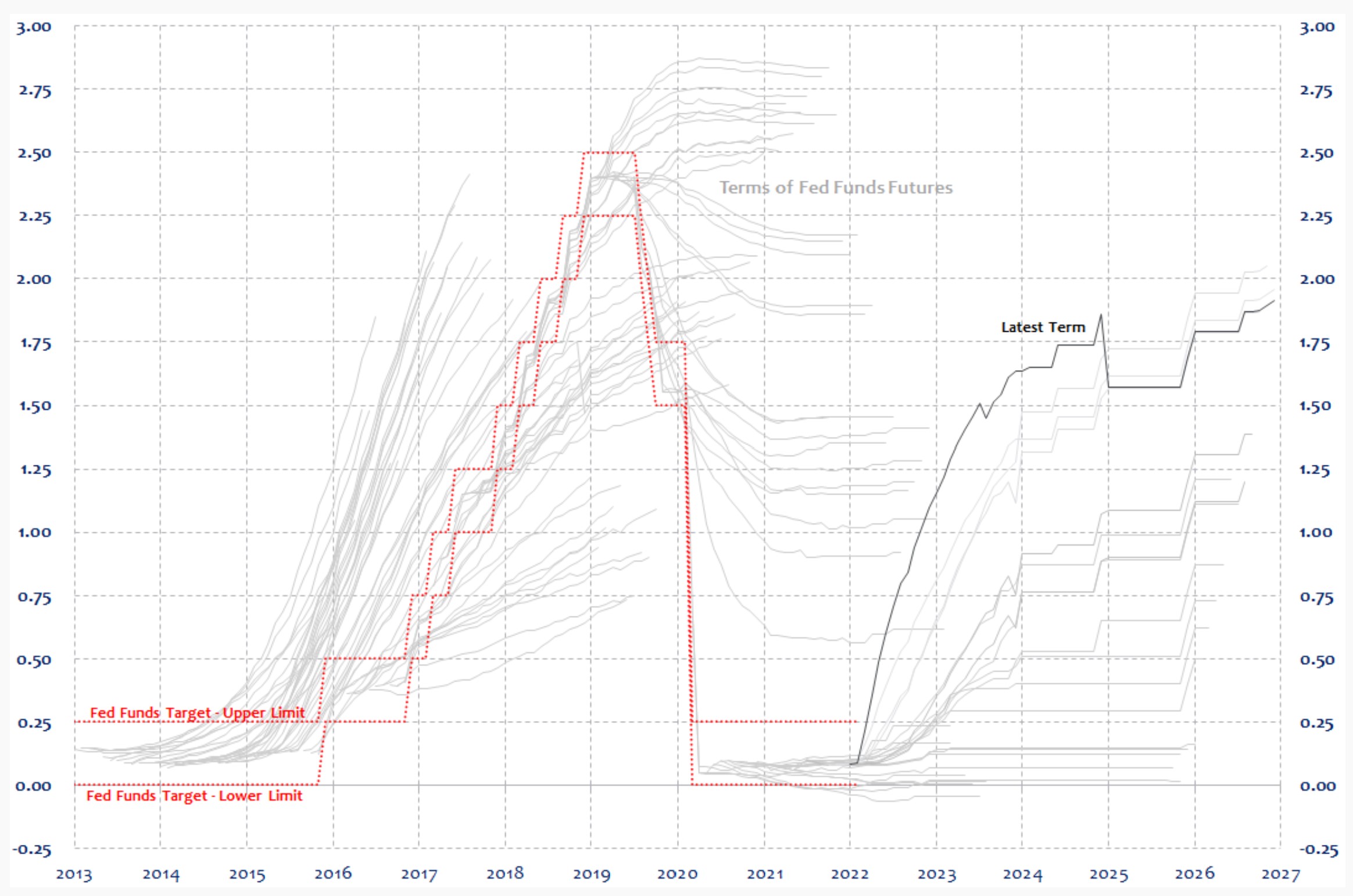

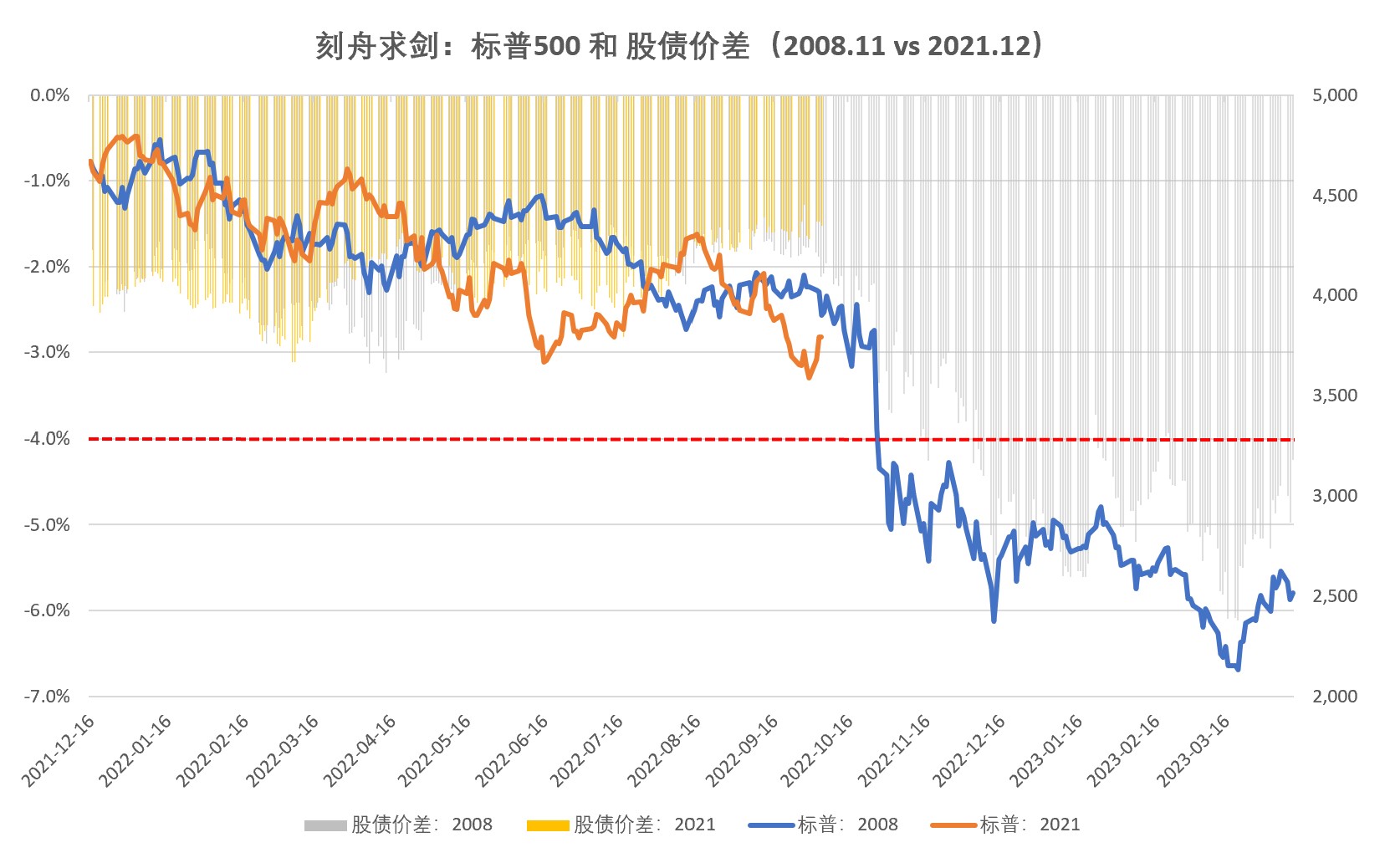

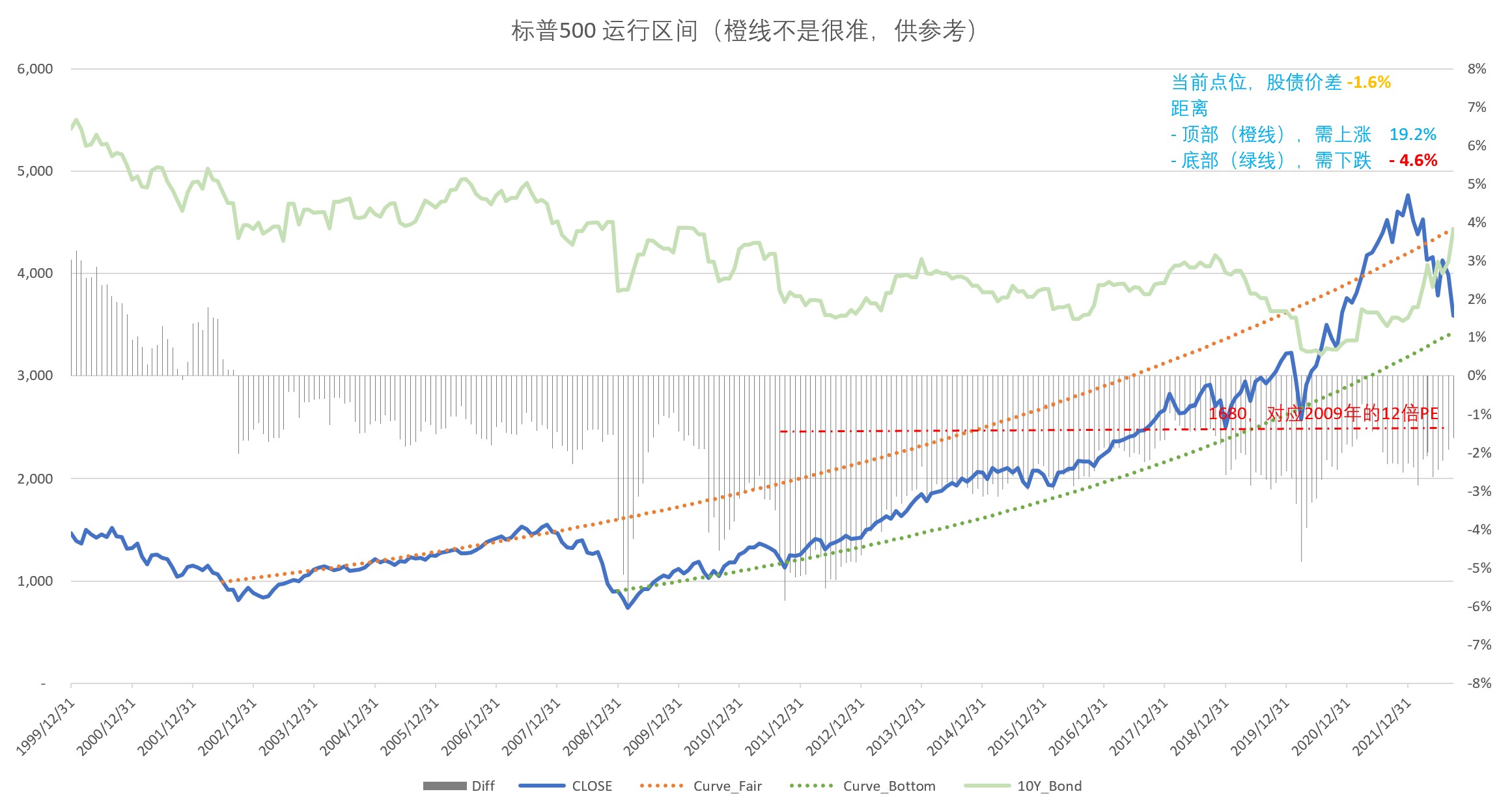

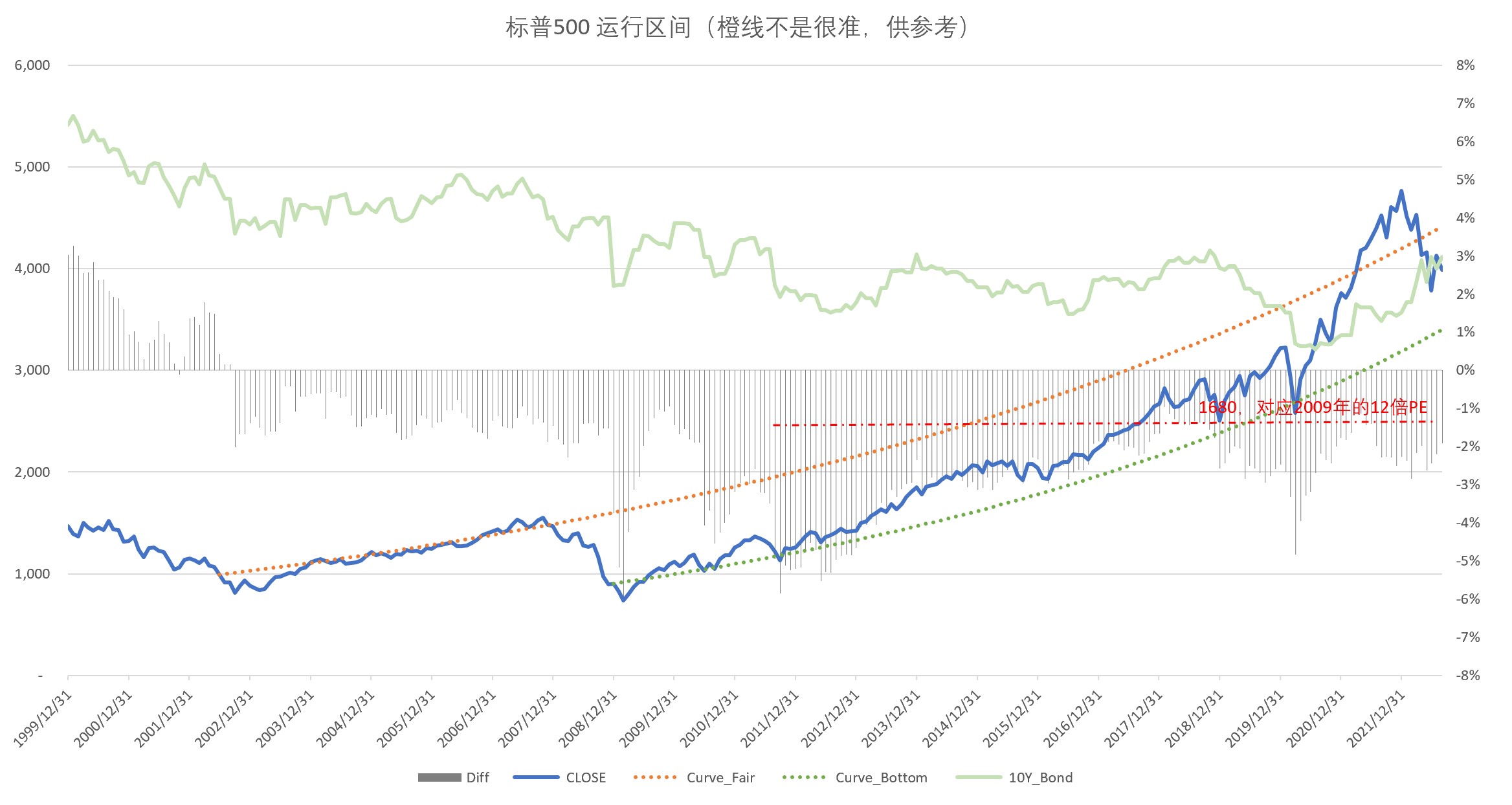

1、美股,在长期通道的中等水平;但股债价差只有 -1.1%,安全边际不高(第1张图)2、对美联储加息放缓,不能过于乐观;这里借用 @alphafund 的一张图(第2张图)

3、对美联储加息放缓、甚至开始降息后的美股走势,不能过于乐观(第3张图)

ylxwyj - 承认未知 & 用数据说话

赞同来自: 飞行 、jadepan 、菠萝小丸子 、neverfailor 、hnhaiou 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、更多 »

提示关注:中美两国的10年期国债利率走势的逆向变动

今年以来至10月底,基本上,中国的利率偏松、美国不断加息。但是,自11月以来,美国由于通胀压力下降,国债利率也随之回落;而中国的利率市场,似乎有认为长期债券牛市有终结的“想象”,并出现了抢跑 —— 最典型的代表,就是大比例的理财产品出现短期大幅亏损。

如果中国的利率继续上升,而美国的利率继续下降;则A股相对于美股的性价比会快速下降; 以11月底为例,两国股债价差的差值,已经从上个月的2.8%快速下降至2.0% —— 当然,总体上A股还是很有性价比。不过,如果把汇率变动加入考虑,这个情况也被相对缓和了(人行似乎正在探索汇率与利率之间的动态平衡)。

1、A股:

a)虽然11月大幅反弹,但总体估值仍然不高,股市的风险回报比 依然很高

b)从券商指数看,“渣男”依然疲软;从过往看,这种状态下,市场大概率还是在熊市下半场

c)最近2个月,申万小盘显著强于申万大盘

d)股指期货的贴水方面,总体上仍然利润单薄;相对而言,中证1000的贴水最厚、也相对最坚挺

2、可转债:

相比上个月,已进入转股期的可转债价格中位数上涨较快,目前为120.8 —— 处于历史中等偏高的水平;纯债收益率,也属于尚可接受的范围

3、美股

标普的性价比,依然没什么吸引力:股指价差 只有 1%、赔率(9.2% vs -17.2%)也让人提不起兴趣

就酱~

ylxwyj - 承认未知 & 用数据说话

赞同来自: eks100 、Shawlock 、XIAOHULI92 、神秘加冰 、绫小路清隆 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、更多 »

PS:

1、因为A股最近跌得比较惨,所以这次更新就比较努力、没有偷懒 —— 14张图

2、除了下面的数据分析,还有一点值得担忧 —— 本轮美元潮汐,到目前还没出现一个被明显收割的目标;在此事发生之前,恐怕一直会有“靴子落地”的担心

从数据得出的总体感受:

1、中国:A股,从估值看,非常有吸引力;但是,从前瞻性指标看,还需继续等待2、美国:资金流向是有一定问题的;另外,不能对于美联储加息放缓,过于乐观

一、中美的资金流向

1、中国:整体正常,资金仍会流向股市和房市(第1张图)2、美国:相对正常,但似乎只有股市能吸引资金;房市、公司债和长期国债都不太有吸引力了(第2张图)

3、中美对比:毫无疑问,A股更有吸引力;指标已经处于2008年底以来的最高点(第3张图)

但是,需要注意中美的国债利率倒挂,对于汇率和资金外流的冲击。

二、A股的总体情况

1、从A股的估值看,目前处于历史低位(第1张图),赔率处于历史高点(第2张图)2、从A股的长周期看,目前是第4轮了,正在经历底部区间,要对前景有信心(第3张图)

3、从中证500的未来1年收益预测看,现在货币是松的,但是信用是紧的(第4张图)

何时信用能放松?如果借鉴2018年的情况,可能需要5-7个月;

如果本轮从今年6月底开始计算,估计会在今年11月底至次年1月底之间发生。

4、在大小盘风格中,中证500基本处于A股整体的中等水平(第5张图)

5、股指期货贴水方面,恰如上个月所述,中证500和中证1000的贴水继续收敛(第6张图)。

三、A股见底的前瞻性指标

1、熊市的四个阶段:第一阶段是暴力杀跌;关键原因是股票供求关系严重失衡

(对应本轮,应该是1-4月)

第二阶段是明显的反弹+分化行情,股票供求逐渐平衡、但增量资金不多,政策主导热点

(对应本轮,应该是5-7月或9月中旬的大反弹)

第三阶段是多次的走势同步-分化,没有增量资金、散户和基金的赎回潮

(对应本轮,应该是目前)

第四阶段是震荡平衡,不断的夯实底部、成交极为清淡(地量)

(对应本轮,尚未发生......)

2、成交额见底(第1张图) —— 目前,仍有较大的下行空间

3、券商指数明显走强(第2张图)—— 目前,仍未看到

四、可转债

1、已进入转股期的可转债价格中位数继续下降;但负溢价率的情况有明显好转(第1张图)(上个月的数据标注错了,不是116.8,应该是119.9)

五、美股

1、美股,在长期通道的中等水平;但股债价差只有 -0.9%,安全边际实在是不高(第1张图)2、不能对美联储加息放缓,过于乐观;这里借用 @alphafund 的一张图(第2张图)

ylxwyj - 承认未知 & 用数据说话

赞同来自: dingo49

没有,我奇怪的是,文字中意思是美股有34%下跌空间,但据图中的分析只有4.6%,所以假设是到季度悲观情况下,美股股债价差3%,也就意味着美股国债利率也得下来一些,而不仅仅是股票下跌?不一样,两种推算方法:

34%的下跌空间,是按股债价差推算的;

4.6%,是按距离图表中的底部绿线推算的。

赞同来自: gaokui16816888 、xineric

更新一下9月底的数据:从数据得出的总体感受:1、A股已经较便宜、很有吸引力了;但部分指标显示,到达底部可能仍需要一定时间2、虽然不知道A股的底部在哪里,但是如果基于持股3年以上、并且持仓没有杠杆的前提,当前减仓甚至清仓股票,肯定不是明智的选择目前,A股和美股的价格都在合理偏低估值区间内,主要的下行风险来自美联储后面的加息,以及我国是否会被迫跟随 —— 会导致股债价差缩窄,从而推动股价继续下跌或汇...看数据貌似得不出A股和美股「都合理偏低」,美股只能说不是最贵,但仍不便宜,顶多五五开;A股就像你说的,九一开,只差最后一跌就到历史最低附近了。

ylxwyj - 承认未知 & 用数据说话

赞同来自: 帅韭菜 、塔塔桔 、丢失的十年 、zyxw风雅颂 、dongzhouwang 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、更多 »

从数据得出的总体感受:

1、A股已经较便宜、很有吸引力了;但部分指标显示,到达底部可能仍需要一定时间

2、虽然不知道A股的底部在哪里,但是如果基于持股3年以上、并且持仓没有杠杆的前提,当前减仓甚至清仓股票,肯定不是明智的选择

目前,A股和美股的价格都在合理偏低估值区间内,主要的下行风险来自美联储后面的加息,以及我国是否会被迫跟随(事实上,9月底,中国10年期国债收益率已经略微抬头向上了) —— 会导致股债价差缩窄,从而推动股价继续下跌或汇率贬值。

1、中美股市的性价比,A股处于较为便宜、甚至是很便宜的状态

- 当前数值约为 +1.8%(A股 显得非常便宜;即使考虑到中美10年期国债利差倒挂1%,则大约为0.8%,A股 也是比较便宜的)

- 各种股指期货的贴水都有明显下降,这也是A股趋近底部的较为明显的特征 —— 这里也提示一下吃贴水的风险:在大盘指数到达底部区间的时候,贴水可能很少、甚至没有,希望吃贴水的投资者不要在那个时候挺不住而清仓

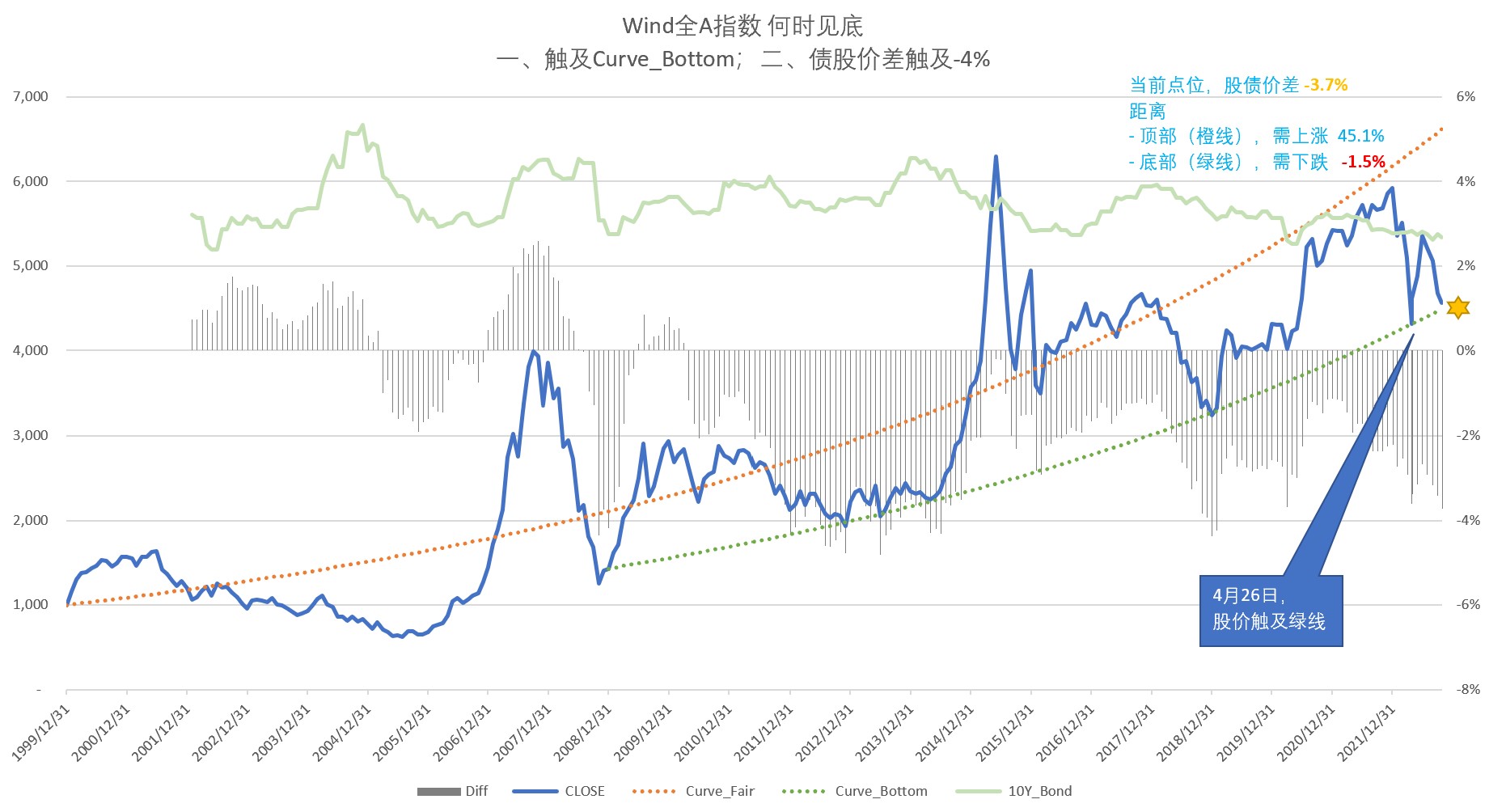

2、A股的赔率很高

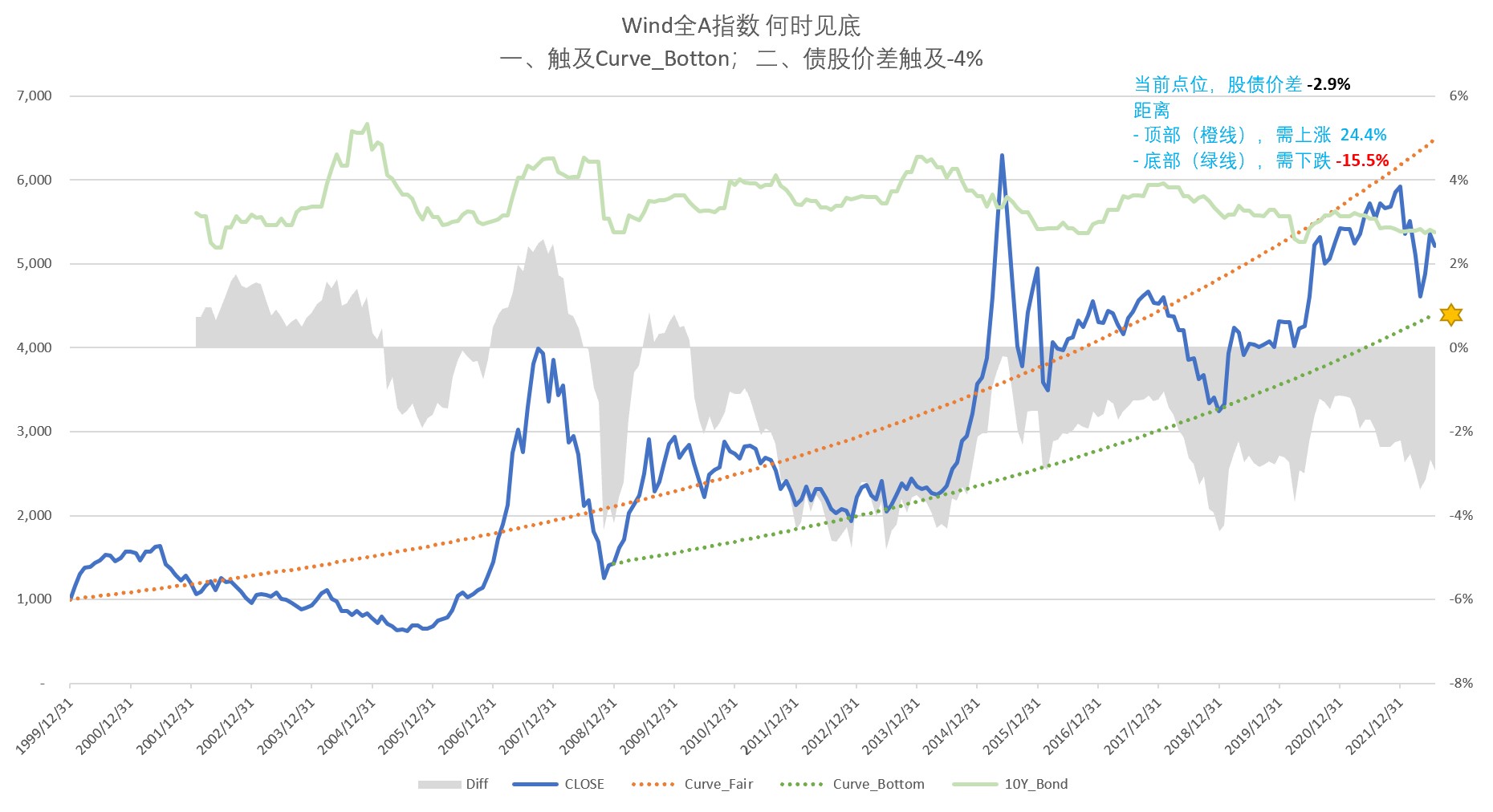

- 赔率:Wind全A的估值水平已经回到合理区间的低位 —— 距离顶部 40.4%、距离底部 4.6%;所以,赔率(盈亏比)大约是九一开。

3、A股见底,仍需要时间

- 从相对估值看,整体仍处于底部震荡、大盘股的估值依然相对较高

- 券商指数,渣男依然疲软;因此大盘应该还未进入熊市下半场

- 从成交额和成交量看,缩量依然不足(底部应该是成交额至少低于4500亿元,而非现在的6000亿元)

4、可转债 —— 风险有所降低、以进入中等偏低的估值区间

- 多个月份提示转债中位数处于历史高水平之后,8月份价格下跌、风险有所释放

- 当前的已进入转股期的可转债中位数价格(weekly)为116.8 —— 2018年之后,这个数值的区间【99.8, 128.9】

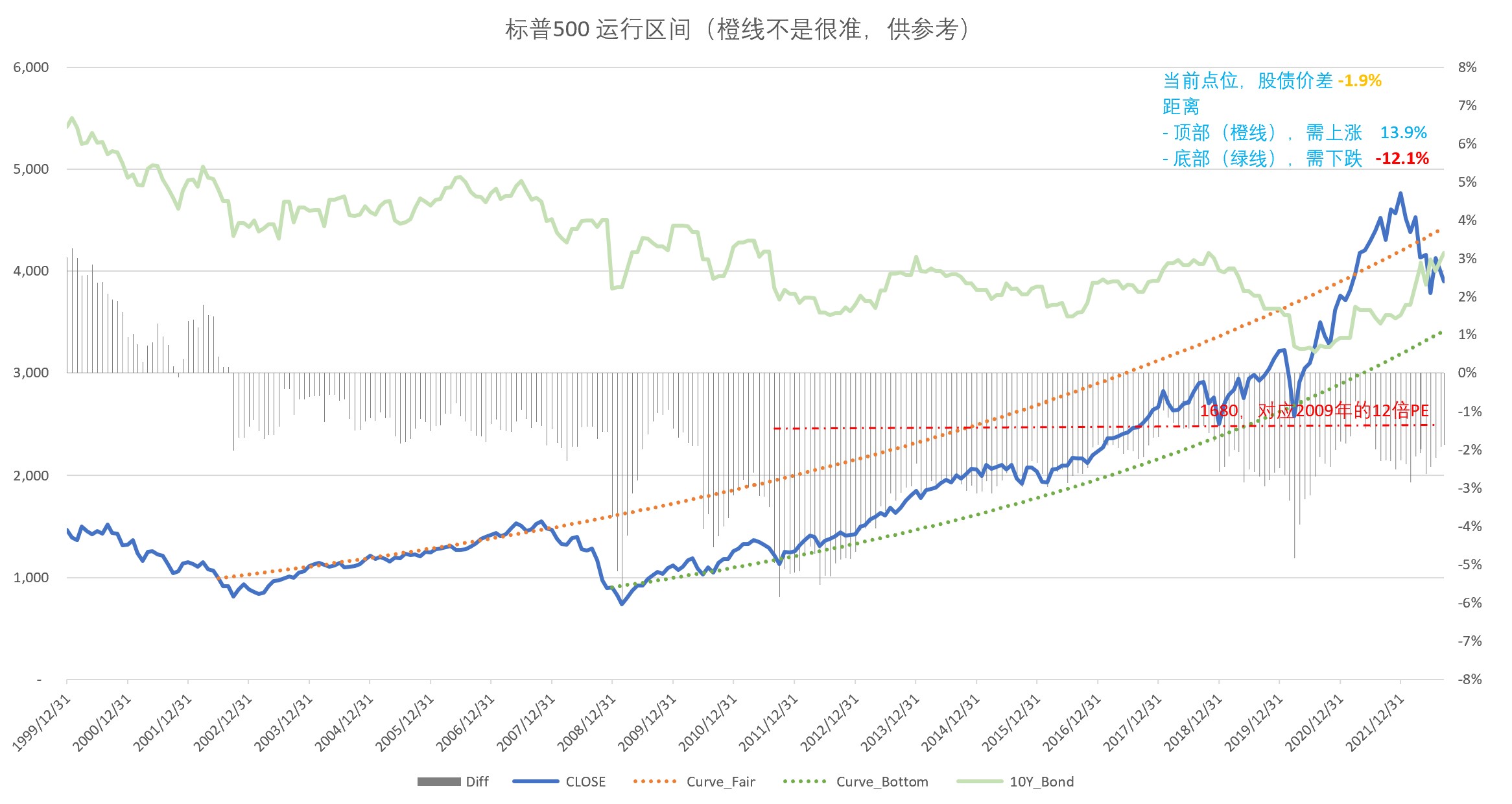

5、标普500的估值也在合理偏低的估值区间

美股的主要风险还是来自于比价关系,股债价差只有 1.6%。如果未来底部的股债价差为 3%,那么可以倒算出,标普500的PE是12.2倍,而当前的PE为18.4 —— 由此推算,标普500大致还可以继续下跌34%;而这个结论和新债王冈拉克、桥水的达里奥近期发表的预测情况也是吻合的。

ylxwyj - 承认未知 & 用数据说话

赞同来自: 雪山 、ergouzizzz 、传达室李老伯 、pingbaoshi 、zengyongqiang 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、更多 »

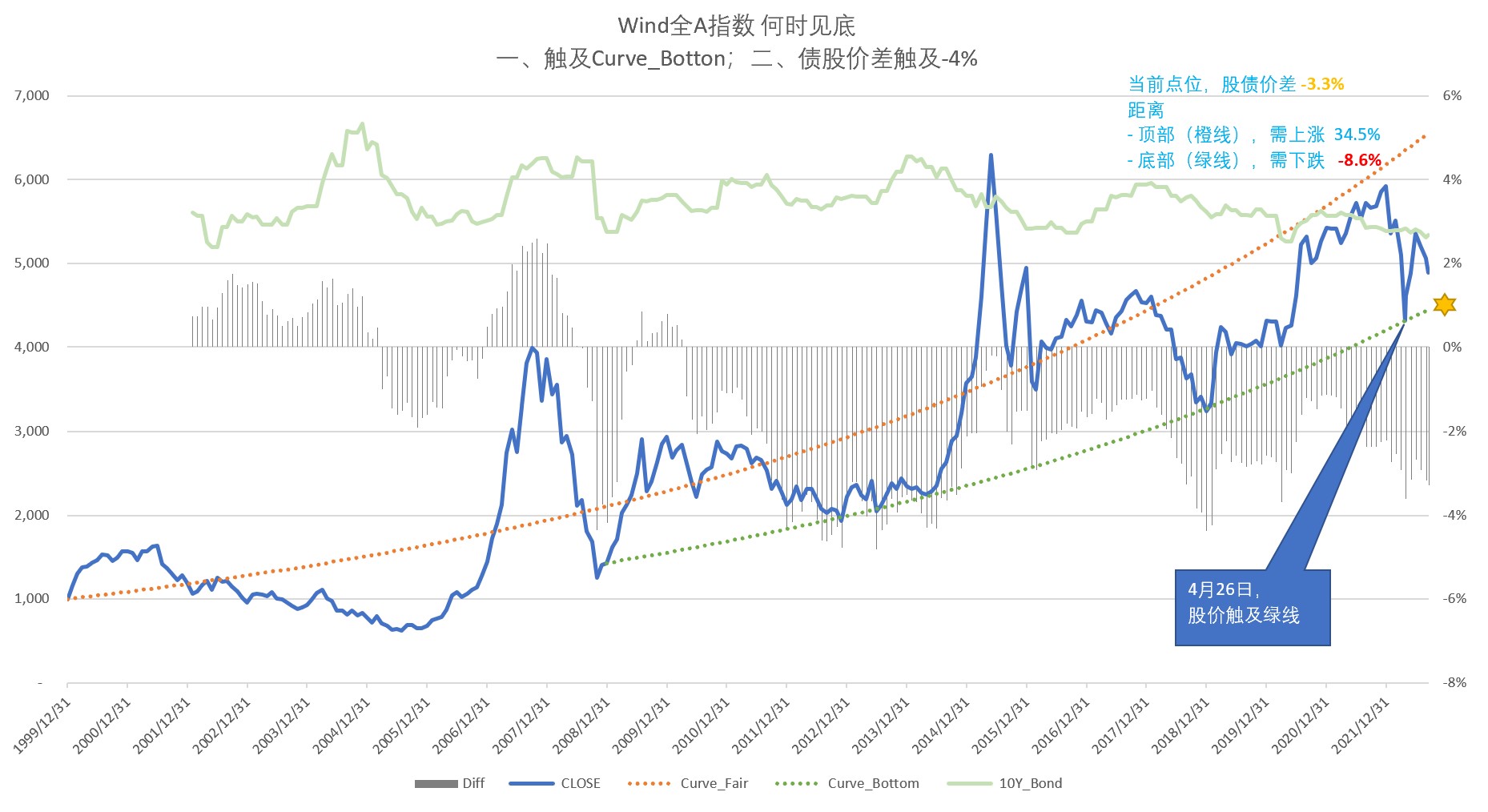

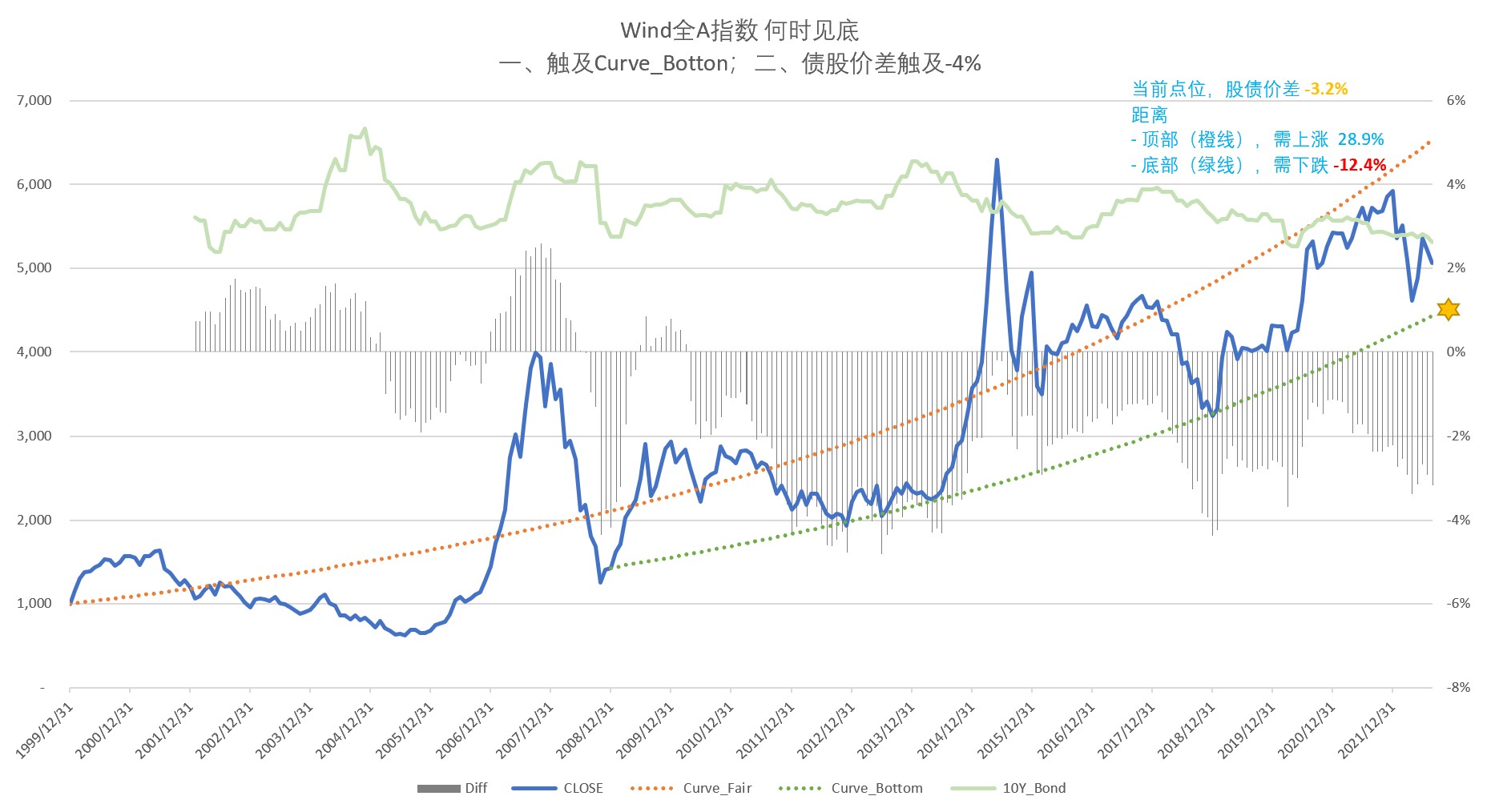

1、A股距离下面的绿线,还需下跌 8.6%;股债价差 -3.3%

2、美股距离下面的绿线,还需下跌 12.1%;股债价差 -1.9%

3、中美股市的估值对比,依然是A股相对便宜、阴影值高(+1.4%)

4、隐忧是在10年期国债收益率上:A股 2.68% vs 美股 3.15%,汇率的压力依然很大

ylxwyj - 承认未知 & 用数据说话

赞同来自: 好奇心135 、你猜再猜 、forres 、鼓楼滚雪球v 、neverfailor 、 、 、更多 »

楼主能否增加个中证1000的持有一年的预期收益率预测 感谢~去读《国盛证券:A股收益预测框架》 ,然后自己山寨一个中证1000的模型吧。

我做中证500的山寨,主要是为了自己的投资组合服务,因为中证500和我组合的相关性最高。

ylxwyj - 承认未知 & 用数据说话

赞同来自: rogerc 、雪山 、Yaon 、绫小路清隆 、学无止境180 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、更多 »

目前,A股和美股的价格都在合理估值区间内,主要的下行风险来自美联储后面的加息,以及我国是否会被迫跟随 —— 会导致股债价差缩窄,从而推动股价继续下跌或汇率贬值。

1、中美股市的性价比,A股再度显得较为便宜

- 当前数值约为 +1.2%(A股 相对便宜)

- 主要原因:两国利率的逆向变动(中国降息、美国加息)

2、A股的胜率较高、赔率也较高

- 胜率:Wind全A的估值水平已经回到合理区间的中等位置 —— 距离顶部 28.9%、距离底部 12.4%;所以,胜率基本是七三开。

- 赔率:从根据国盛研报开发的山寨模型看,现在买入并持有1年的中证500,预期收益为46%

3、从相对估值看,整体仍处于底部震荡、大盘股的估值依然相对较高

- 券商指数,渣男依然疲软;因此大盘应该还未进入熊市下半场

4、可转债 —— 风险有所降低、但仍处于高位

- 多个月份提示转债中位数处于历史高水平之后,8月份价格下跌、风险有所释放

- 赔率看,目前依然不太合适:当前的已进入转股期的可转债中位数价格(weekly)为120.3 —— 2018年之后,这个数值的区间【99.8, 128.9】

5、标普500的估值也比较合理,已回落至正常的上升通道中

ylxwyj - 承认未知 & 用数据说话

赞同来自: hadesazumi 、帅韭菜 、只买一半 、雷同 、好奇心135 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、更多 »

1、中美股市的性价比,A股再度显得较为便宜

- 当前数值约为 +0.7%(A股 相对便宜)

- 主要原因,当然是7月份的标普500反弹很猛

2、A股的胜率中等、但赔率仍较高

- 胜率:Wind全A的估值水平已经回到合理区间的中等位置 —— 距离顶部 24.4%、距离底部 15.5%;所以,胜率基本是六四开吧

- 赔率:由于懒,这个月没更新国盛研报开发的山寨模型看

3、从相对估值看,整体仍处于底部震荡、大盘股的估值依然相对较高

- 券商指数,渣男居然更加疲软、又探新低;算恶化了吧

- 本期在观察大小盘轮动时,用申万的大小盘指数 替代 上证50+中证500。用这个新指标,似乎2019年以来,大小盘的切换貌似不太明显 —— 先试用几期,看看和之前的指标对比,哪个更好。

4、可转债 —— 还是提示一下风险

- 赔率看,目前不太合适:当前的已进入转股期的可转债中位数价格(weekly)为125.5 —— 2018年之后,这个数值的区间【99.8, 128.9】

- 可部分参考的指标(转股溢价率),基本上是在历史上非常低的水平

ylxwyj - 承认未知 & 用数据说话

赞同来自: 集XFD 、neverfailor 、GLZ0514

If也有贴水哦。牛差的卖购部分可以开的远一点,平值虚值或者虚值3456档

Talk is cheap, show me data~

别光说啊,指挥别人干这干那的;自己算完,把结果贴上来,看看是不是比当前的好?

ylxwyj - 承认未知 & 用数据说话

赞同来自: bismackzhang 、老龙 、塔格奥 、等待等待牛市

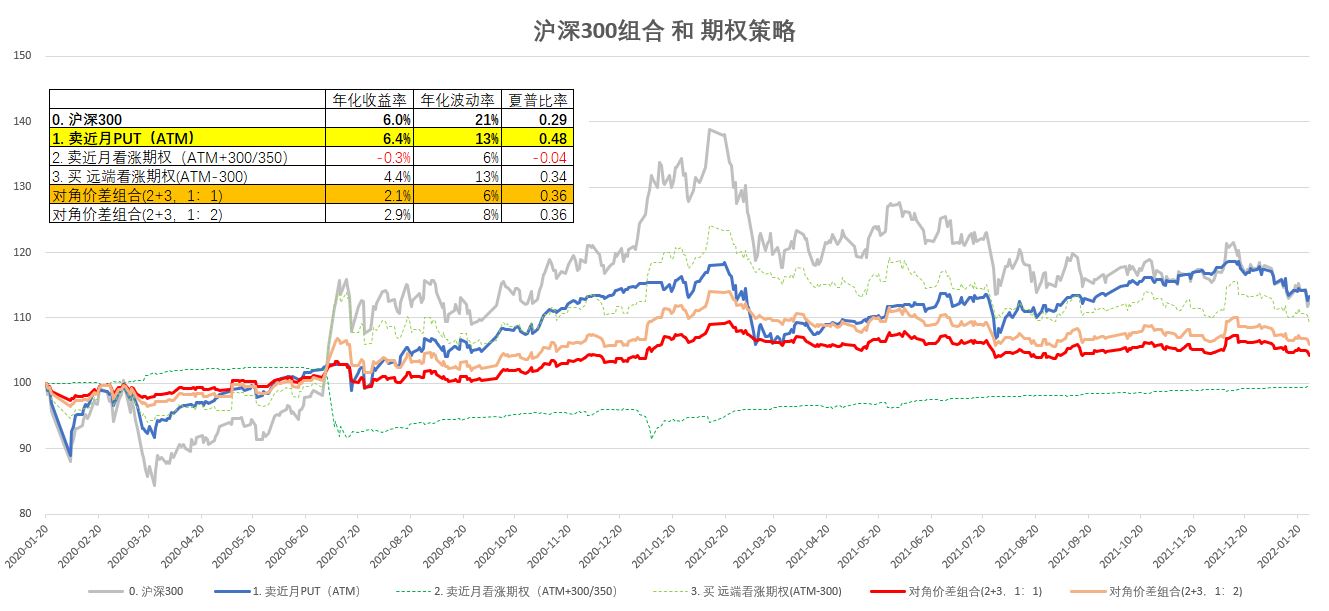

你这就是个变相的500卖沽,只不过本身有贴水思路上也可以这么理解。公式上,covered call = buy futures + sell call = sell put

但是单纯卖沽,可远远达不到这个收益率啊;我回测过,长期看年化收益率也就6%左右(参看下图) —— 核心问题就是“路走窄了”;明明有 贴水+Theta+相对估值(相对估值这个,需要有一点择时;但不需要预判) 的三重收益可以吃,为什么去卖沽、只吃Theta呢?承担几乎相同的下跌风险,同时挣3份钱,不好么?

ylxwyj - 承认未知 & 用数据说话

赞同来自: Starro 、一场意外 、IMWWD 、等待等待牛市 、老李2019 、 、更多 »

如果300大幅度跑赢500,这个策略就会很难坚持下去,比如16年。经常会有跷跷板的效应,去年好的今年不好,或者连着两年好第三年不好。如果连着被打一年的脸。这滋味,哈。哈哈哈,连着1年被打脸,我会扛不住?你看看我别的帖子里介绍过的股票量化子策略,除了动量,哪个策略的连续最大回撤时间不是超过1年的,2年半的都有。

我的基本养老策略是全球全市场CTA:过去200年无杠杆(每10年为一个观察周期)年化收益率10%、夏普比率0.9-1.0的稳健策略;在过去的10年里,都有连续2-3年跑出负收益。自有资金+靠谱的逻辑,根本不会在乎这点盈亏波动。

多大点事啊?我还以为有人要抢我鸡蛋呢~

ylxwyj - 承认未知 & 用数据说话

这个策略在2017年这样大盘持续强于小盘的情况下不知道会有怎样的表现。可惜那时还没有IO大致有两种方式可以估算:

1、看上图的2020年8月到2021年2月,期间的市净率之差是下降的,说明是大盘开始持续强于小盘,在这段时间内,投资组合的收益基本是平。三因素中,股指基本走平,所以 贴水和Theta是全部吃到了的;而500vs300是负;结果是两者基本对冲掉 —— 我毛估估,大概负向的年化收益在15%。准确的数字,你可以自己算算。

2、超额收益的三个因子是清楚的,那么做个三元线性模型,获得相关参数;然后把2017年的相关情况代入算一下(没有Theta,就大致按波动率取个数呗),也是可以的。

另外,推荐一个中证500期货“吃贴水”的增强策略:《期权策略,您来提供思路和策略,我来写代码和实现回测,一切免费只为交流》 ,有人提出了一个策略,个人感觉非常简洁且实操性很强。- 策略:做多1手中证500期货,同时卖出3手最近月份的ATM的沪深300看涨期权 (整体上,做多和做空的资金数量是相当的,但Delta是+0.5)- 本质:备兑看涨策略(covered call)- 逻辑:...你这就是个变相的500卖沽,只不过本身有贴水

ylxwyj - 承认未知 & 用数据说话

赞同来自: Starro 、绫小路清隆 、塔格奥 、Wanli012 、xiaoming42 、 、 、 、 、 、 、更多 »

《期权策略,您来提供思路和策略,我来写代码和实现回测,一切免费只为交流》 ,有人提出了一个策略,个人感觉非常简洁且实操性很强。

- 策略:做多1手中证500期货,同时卖出3手最近月份的ATM的沪深300看涨期权

(整体上,做多和做空的资金数量是相当的,但Delta是+0.5)

- 本质:备兑看涨策略(covered call)

- 逻辑:股指期货贴水 + 期权的Theta + 相对估值(中证500 vs 沪深300),可以提供3重的收益增强

- 风险:极端情况下,下跌的Beta和股指期货大体相当

ylxwyj - 承认未知 & 用数据说话

赞同来自: yinshow 、llllpp2016 、L88888L 、IMWWD 、投机 、 、 、 、 、 、 、 、 、 、 、 、更多 »

A股,这个月反弹了不少,股债价差也从-3.4%回到-3.1%;目前看距离底部(绿线)11%,距离顶部(橙线)31%,盈亏比也还算不错,不过和4月还是没法比——4月26日的收盘价,其实已经触及了底部绿线。另外,虽然股指期货的持仓滚动收益有显著提升,但估计其中有相当大一部分与分红相关,参考性不强。

A股和美股相比,依然相对便宜,不过只有0.5%,相比4月底的1.4%,也是回落了不少。

从风格轮动的图看,A股整体依然在熊市 —— 券商的相对涨幅依然疲软无力。小盘股虽然相对大盘股有所走强,但整体仍处于相对极度低估的区间。

可转债的中位数是118.8,大约是中等偏高的位置吧:距离之前的顶部127元 有7%的上涨空间、距离之前的底部100元 有16%的下跌空间。由于可转债的价格大约处于历史的中等偏高价位,所以,现在可转债的性价比可能还不如股票。

最后说一句,虽然已经看到了毛师的帖子《上海解封,上证也将解封!大盘新一轮上涨正在进行中》,但基于理性的分析和比较,下周一还是会将一部分资金从可转债转移到股票上去。

嗯...... 虽然不知道自己的命够不够硬。

ylxwyj - 承认未知 & 用数据说话

赞同来自: 昕晨 、wuchunlong 、skyblue777 、jacktree 、集XFD更多 »

能不能再加几个指标。关于资金量的。比如融资总额。比如全部市值和gdp的比值。比如基金的仓位。我觉得这些数值也是很重要的。如果可以就是一个完美的参数了。这个世界上没有完美的水晶球,全都是概率。

ylxwyj - 承认未知 & 用数据说话

赞同来自: fdj95380 、maggie2007 、yydxsx 、justicehove 、winghtj 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、更多 »

A股已值得开始买入,但尚未值得满仓;其他的,有兴趣就自己看图吧

值得买入的理由:1. 风险收益比较高:距离顶部(橙线)37.7%、距离底部(绿线)6.4%

2. 相比美股显著便宜:通常阴影高于1%,即表示A股相对便宜;目前是 1.4%

3. 相比可转债的下行风险已基本相当、但潜在上行空间更大:可转债的中位数价格为113.5,假设极端情况跌回100,下行风险约为12%;Wind全A的下行风险,按极端情况下股债价差为-4.4%估算,下行风险约为14%

4. 中证500是目前相对较好的持仓品种:按我个人的多种长期估值方法综合测算,是目前唯一相比2018年10月估值便宜的指数;中证500期货的滚动收益(首月vs次月)约为0.67%,已接近2019年以来的均值0.78%

不值得满仓的理由

1. 股债价差尚不到-4%:从2012年后的熊市看,每次的股债价差都会低于-4%,以便有足够的吸引力诱惑资金入场

2. 美国持续快速加息中,并且个人判断今年夏天的油价有大概率创历史新高(突破2008年的147美元),在此之前,A股面临的压力会较大。

3. 多数股指的长期估值,还是要比2008年10月高出10-20%不等

4. 不少可转债正在下修转股价,对于可转债价格尚有支撑

ylxwyj - 承认未知 & 用数据说话

赞同来自: tctzff 、hadesazumi 、SteveNoJobs 、朝阳南街 、狂奔得蜗牛 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、更多 »

1、截止本周一收盘价,股债价差为-3.6%;股指再下跌5.1%,股债价差将达到-4%

- 如果假定10年期国债收益率不变,那么Wind全A的PE在14.66倍时,股债价差就会达到-4%。由于现在的PE为15.5倍,那么对应的下跌比例是 (14.66/15.5 - 1)

2、从我画的底部曲线看,当前价位再跌2%就会触及底部。

综上,股指再下跌 2%-5%,就会进入值得买入的区间。

ylxwyj - 承认未知 & 用数据说话

赞同来自: L88888L 、hippohippo 、sothin 、绫小路清隆 、neverfailor 、 、 、 、 、 、 、更多 »

没有看懂,这个表里a股不是出现过股债价差<-4%的时候么?另外层主问的应该是未来可能会出现盈利不好导致的pe上升以及国债利率走高导致价差反而缩小的情况吧?首先,股债价差小于-4%,是值得开始重仓持有股票的时机;在此之前的情况,没有讨论的价值。

第二,你说的对,应该讨论的是 pe上升 且 利率走高 的情况;我之前想的有问题。

第三,即使是“pe上升 且 利率走高”,在历史上也不常见。同样的,在-4%的前提下,中国一次也没有,美国只有一个季度(2012年,下表绿框)是这样的。

最后,简而言之,只要股债价差低于-4%,就是好的入场时机,不用太担心“后面 pe上升 且 利率走高”造成更大伤害。

总的来说,不用太担心这个问题。没有看懂,这个表里a股不是出现过股债价差<-4%的时候么?另外层主问的应该是未来可能会出现盈利不好导致的pe上升以及国债利率走高导致价差反而缩小的情况吧?

从中国过去14年(月度数据)和美国过去59年(季度数据)的历史看,在股债价差达到-4%以下的时间段:

- 中国,没有出现过(最接近的是2011年)

- 美国,仅出现过一次(2012年12月31日);即使是通胀超级严重、沃克尔大幅加息的1970年代中后期,也没有发生这种情况。

(唯一没有顾及的情况是战争。Bloomberg的PE数据,最早也是1963年的,Wind的P...

ylxwyj - 承认未知 & 用数据说话

赞同来自: yemu 、去二不着一 、绫小路清隆 、流沙少帅 、都星哲733 、 、 、 、 、 、 、 、更多 »

请教一下,不知道股债比要不要考虑PE和国债利率的变动,目前的全A每股收益可能在向下变动的拐点上,而国债收益率则在提高的拐点上。总的来说,不用太担心这个问题。

从中国过去14年(月度数据)和美国过去59年(季度数据)的历史看,在股债价差达到-4%以下的时间段:

- 中国,没有出现过(最接近的是2011年)

- 美国,仅出现过一次(2012年12月31日);即使是通胀超级严重、沃克尔大幅加息的1970年代中后期,也没有发生这种情况。

(唯一没有顾及的情况是战争。Bloomberg的PE数据,最早也是1963年的,Wind的PE数据最早是1954年的;所以,一战和二战的数据缺失。如果有网友能协助提供的话,非常感谢!)

具体情况参见下表:

赞同来自: smallrain3 、skyblue777 、nkfish 、Sybil廖

ylxwyj - 承认未知 & 用数据说话

赞同来自: 再跌百分之50 、懒人养花 、sothin 、zddd10 、垒山 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、更多 »

今天,Wind全A指数创了年内新低,临时更新一下数据和图表。

以下分析,主要基于股债价差,至于股债价差的解释,请参见主帖的最后一张贴图

1、A股正在逐渐具有吸引力- A股的股债价差已经到-3.2%,距离历史大底对应的-4%已经不远了。

- 从我个人画的顶底曲线看,当前价位:距离底部 8%,距离顶部 35%;性价比较高

- 对比美股(还是基于双方的股债价差),A股的估值已经进入了相对便宜的区间

2、从A股内部看,中盘股(中证500)相对估值最低

- 中证500,已经相对于上证50进入了历史的极低水平,性价比高

- 创业板和国证2000,相对于中证500依然较贵

- 券商,依然没有起色;因此大概率还在熊市的中期或早期

3、可转债(已进入转股期)的价格中位数 115.5,算中等水平吧。

- 对比 A股 8%的下跌空间,可转债还有 15%(从115.5跌至100)的下跌空间;因此相对风险可能较高。

Edge

Edge Chrome

Chrome Firefox

Firefox

京公网安备 11010802031449号

京公网安备 11010802031449号