---------------------------------------分隔线---------------------------------------------------

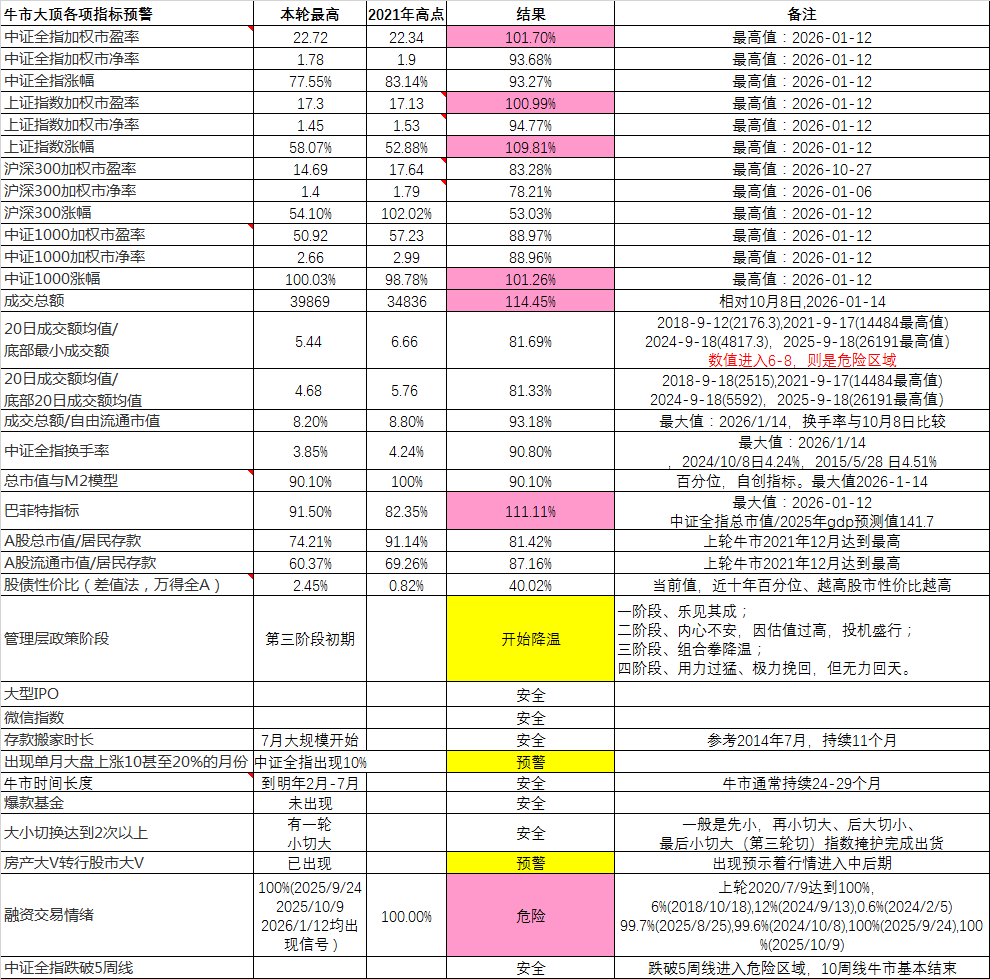

2025-11-21更新

---------------------------------------分隔线----------------------------------------------------

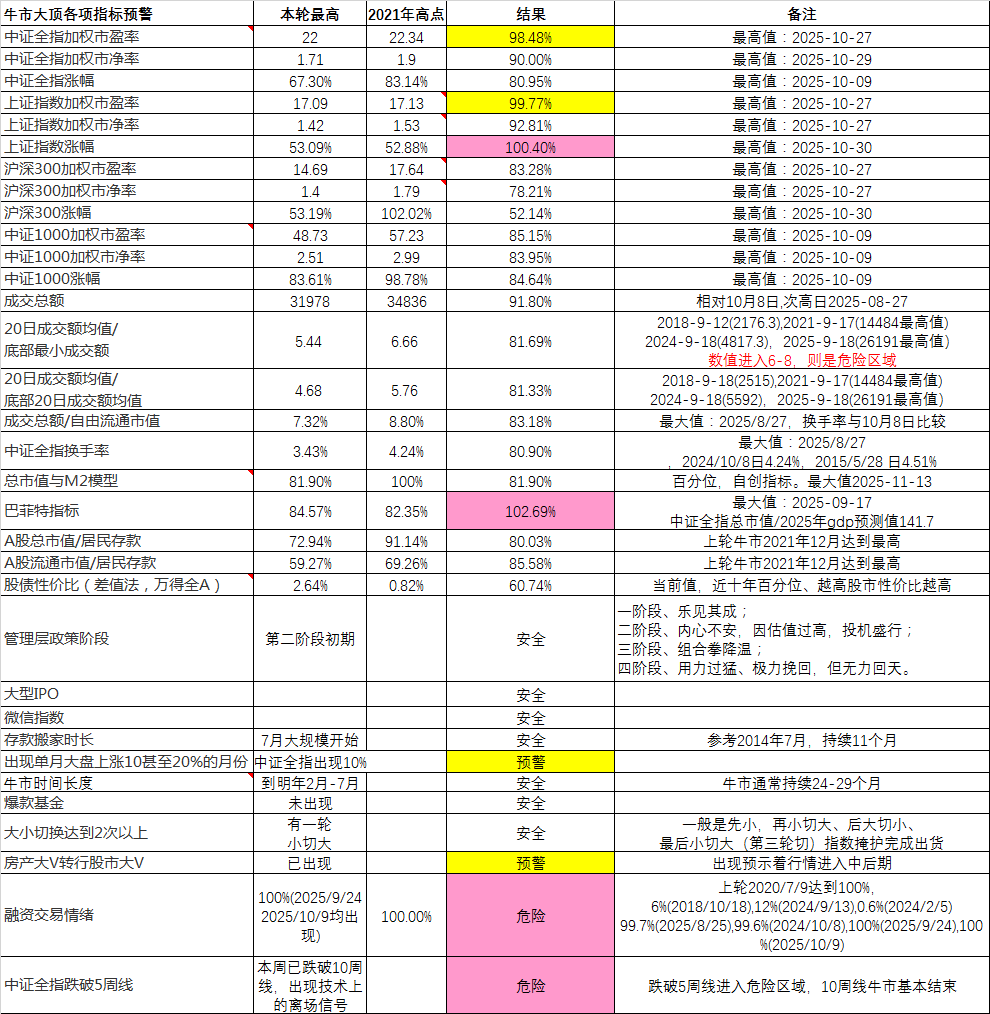

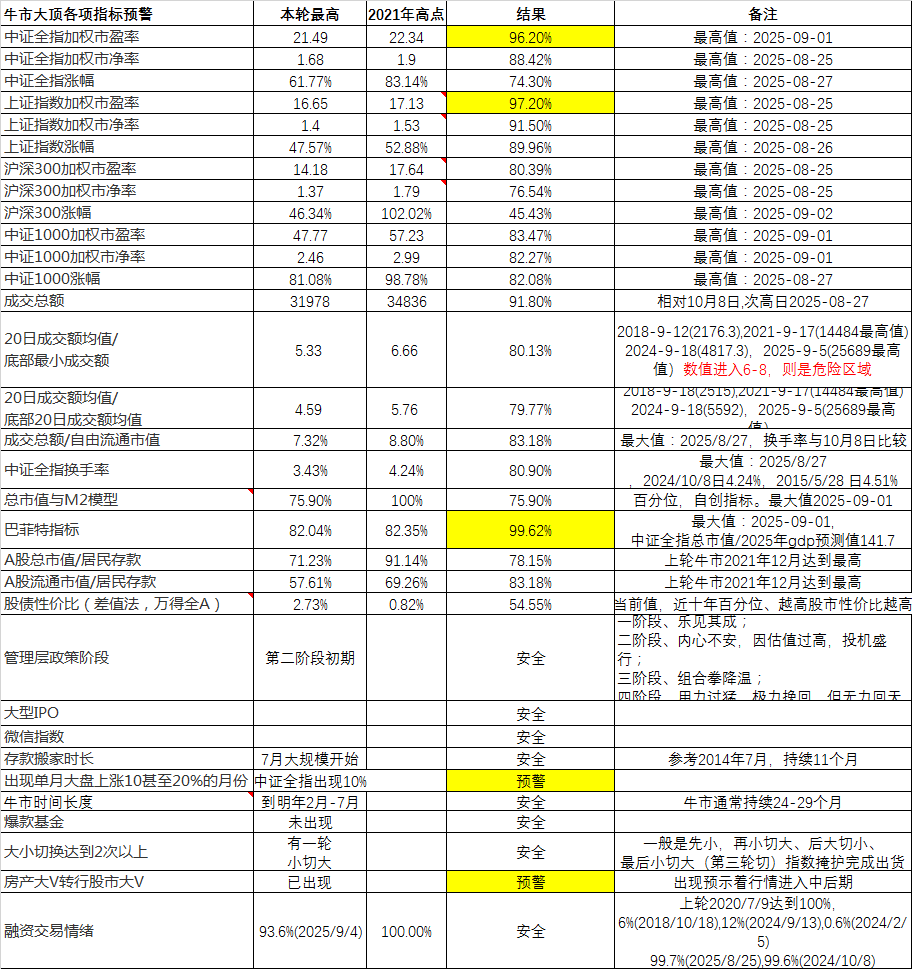

2025-09-07更新

---------------------------------------分隔线----------------------------------------------------

目前看有两项指标超出了95%,出现了预警。当然这仅是同上一轮牛市比较,等空了再补充2015年大牛市的数据!

赞同来自: 超级怂人全靠蒙 、skyblue777 、lorzen 、周公周公 、小猫50128015 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、更多 »

pppppp

- +---++--+-+++++++++++

- +---++--+-+++++++++++

赞同来自: lilmaize 、gxyc 、djc354133 、老李飞刀009 、zoetina52更多 »

因为机构属性变了,做高频的量化私募换手率比十年前主观基金的换手率高多了然,

看下案例

2024年2月,沪深交易所对宁波灵均投资管理合伙企业(有限合伙)的异常交易行为开出“罚单”:该机构在1秒内集中大量下单,卖出沪市、深市股票合计25.67亿元,导致指数快速下挫,违反了“不得影响交易所系统安全或者正常交易秩序”的规定,被采取限制交易(2024年2月20日至22日)、公开谴责等处罚。

当下,

高频交易认定标准:单账户1秒内申报、撤单笔数合计达到300笔以上,或单日申报、撤单笔数合计达到20000笔以上,将被认定为高频交易;

各类限制只是加大成本而已,速度只会越来越快;

就像资本家一样,利润更多体现在周转率;

我们还在做日线,最小5分钟线,硅基交易员已是纳秒级别了,

唯一的限制是咱们碳基的血包够不够多且持续;

赞同来自: 小猫50128015 、sybil03 、FakeHope 、huwei8570172

心情可以理解,每到大涨时这个帖子关注度立马上升。我让大家淡化顶部预测,因为大多数人都 是过早下车,没有享受到盛宴。牛市需要6年等一回,很多下车过早的最后都 会追进来的!说来就来了!

尽量增加这个帖子的更新频率吧,但只能是参考,不带预测价值。

可以关注这个指标:全市场成交量/自由流通市值 上次极值是2024/10/8 8.79 ,2024/10/9 8.08

根据这个值反推,如果市场成交量达到40000亿...

eaglex - 不过是挑个自己喜欢的结局

心情可以理解,每到大涨时这个帖子关注度立马上升。我让大家淡化顶部预测,因为大多数人都是过早下车,没有享受到盛宴。牛市需要6年等一回,很多下车过早的最后都会追进来的!尽量增加这个帖子的更新频率吧,但只能是参考,不带预测价值。可以关注这个指标:全市场成交量/自由流通市值上次极值是2024/10/88.79,2024/10/98.08根据这个值反推,如果市场成交量达到40000亿-43000亿,出现放楼主观察数据又不拘泥于数据,已经有些由术入道的意思了。

昨天看抖音一个自媒体根据换手率,流动市值估计的顶部成交量再 4.8-5.6 万亿,不过主要参照的是 15 年,如果看 21 年,可能还要低一些。

但我自己感觉这次的市场情绪很诡异,既不像 21 年,也不想 15 年,虽然结构性牛市类似 21 年,但大量散户和基金投资者并没有赚到太多钱,所以目前身边几乎没有人来问我投资的事情,仿佛不在 4100,而是 3100,很诡异。

赞同来自: 听风绝弦 、topdeck 、allrights 、白金牛 、阿拉德勇士 、 、 、 、更多 »

心情可以理解,每到大涨时这个帖子关注度立马上升。我让大家淡化顶部预测,因为大多数人都 是过早下车,没有享受到盛宴。牛市需要6年等一回,很多下车过早的最后都 会追进来的!本轮是结构化行情,大盘涨得这么好,但很多标的都 在熊市低位,如消费etf,红利低波etf,因此不会出现踏空,只会出现踏错节奏。

尽量增加这个帖子的更新频率吧,但只能是参考,不带预测价值。

可以关注这个指标:全市场成交量/自由流通市值 上次极值是2024/10/8 8.79 ,2024/10/9 8.08

根据这个值反推,如果市场成交量达到40000亿...

赞同来自: 小猫50128015 、东海逍遥 、百敬亭2000 、mei11 、gaokui16816888 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、更多 »

提个不情之请,能每天更新一次吗?或者每周更新一次?心情可以理解,每到大涨时这个帖子关注度立马上升。我让大家淡化顶部预测,因为大多数人都 是过早下车,没有享受到盛宴。牛市需要6年等一回,很多下车过早的最后都 会追进来的!

或者你说下这些数据怎么计算的?提供个代码我来帮你更新?

尽量增加这个帖子的更新频率吧,但只能是参考,不带预测价值。

可以关注这个指标:全市场成交量/自由流通市值 上次极值是2024/10/8 8.79 ,2024/10/9 8.08

根据这个值反推,如果市场成交量达到40000亿-43000亿,出现放量滞涨信号(放量没有大阳线),建议左侧减半仓(留半仓右侧再减)。

至于牛市行情,肯定没有走完。大的宏观环境(降息、宽资金宽信用)没有变化、平均时间周期都 没有到,大可不必担心!

drzb - 80后下岗男

赞同来自: 南风tx96

2021年牛市顶点那会,十年期国债收益率接近4%,现在十年国债收益率只有1.7%,所以即使按市盈率指标接近2021年,股债性价比远好于2021年那会。你要看中美利差,21年美债利率低,300跟国十债关联大点

赞同来自: 周公周公 、drzb 、小猫50128015

本周损失相当惨重,损失了今年差不多20%的利润。中证1000有效跌破60日线,此轮调整或没有20251017,20250904那两次轻松,极有可能是个中线级别,20日收盘情绪指标是19%分位,若21日收盘情绪指标达到10%以下,说明大众情绪出现了恐慌,结合总市值下跌幅度(已达到5%,接近二星的6%),则周一周二有望出现二星买点信号,那么日线级别下跌调整的A浪基本可宣告结束,后面有可能走B浪反弹,C...cq老师,收盘情绪指标在表格里有吗

赞同来自: gaokui16816888 、gxyc 、langlangcha 、峰从海上来 、skyblue777 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、更多 »

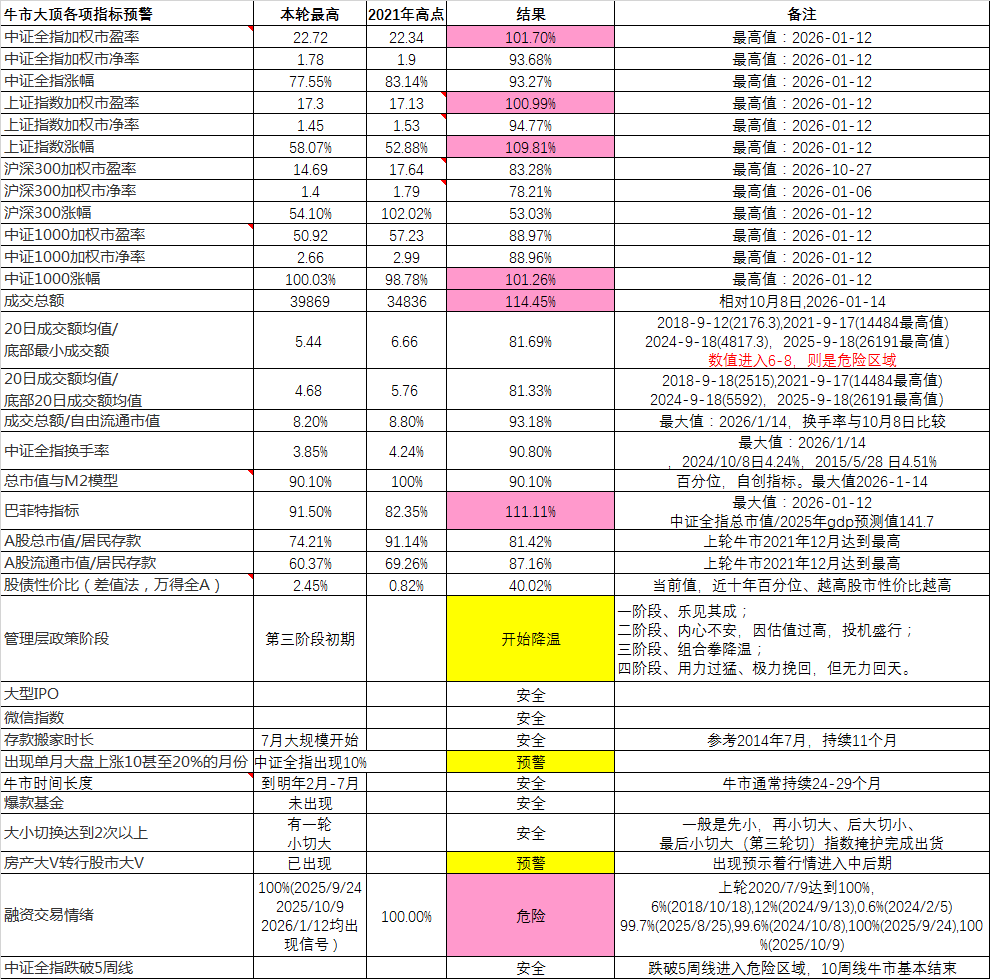

前两周偷懒了,没有及时更新。今天扒拉了下数据,还是有点吓人。

先说结论,本次牛市各项指标已经越来越接近2021年的了。注意保持金字塔仓位结构,至少一轮牛市下来还能有点收益,后面若有反弹或创新高要毫不犹豫贯彻减仓策略。最好是有反弹先把杠杆去掉。

分细项来看,33个指标中,技术指标破10周线、融资交易拥挤度出现了两次100%分位值,上证涨幅、巴菲特指标已超上轮牛市,共计4个指标先后发出危险离场信号;中证全指加权市盈率、上证指数加权市盈率、单月上涨幅度、大V转行等4个指标发出预警信号,两类指标合计占比24.24%。另外在22个定量指标中,仅有沪深300加权市净率、沪深300涨幅、万得全A股债性价比(60.7%,值越大性价比越高,可看成是39.3%进行观察)三个指标未超过80%,也就是86%的的定量指标已到过80%的关注位。

仔细想来,这个位置调整理所应当,是没有办法的办法,因为再向上只有死路一条,慢牛就是只有通过调整来以时间换空间。

赞同来自: 小伙很稳健 、我心飞扬33 、allrights 、LukeTao 、塔塔桔 、 、 、 、 、 、 、 、更多 »

牛市中的次级运动有时会持续好几个月,甚至会让人产生熊市的幻觉。一个牛熊周期大概在6年,牛市持续时间一般在24-29个月,时间、幅度、估值、宏观环境没有大的变化,牛市不会轻易结束!

知行合一,我的仓位几乎没有大的变化,只是增加了保护,把所有近月1000实值期权认购合约全部移仓成了远月合约。如果下周出现买入信号,则会平掉所有虚值认购期权空单。

littleboy886 - 每天刷公告才是正经

本周周四(2025-11-13)总市值指标达到最大,基于总市值与 M2模型(见另一帖)显示的市场百分位为81.9%,达到本轮行情以来最大值,参考21年牛市及M2数据预测上证指数会到4386附近。管理层已经第三阶段出拳啦,23万亿铁拳怕不怕?

本周周一、周二、周四净值连创历史新高,个人目前仓位无变化。

本轮牛市持续时间、整体涨幅、估值、市场情绪、管理层态度、IPO、利率周期等重要指标均未出现预警,除非黑天鹅,否则大盘无大的风险!

建议增加指标:累计大股东和一致行动人减持金额

赞同来自: 米糕不是米糕 、cquhrb 、Romi 、drzb

我认为这次牛市应该从2024年9月算起。我是做股债ETF轮动操作,2022-2024年,属于债市牛,每次阶段性见底都是红利ETF先见底,然后过一段时间中证1000见底。但2024年9月,是中证1000先见底,然后红利ETF见底,市场的性质跟之前发生了变化。2025年4月上旬,中证1000与红利ETF基本是同时见底的(仅差了两天多)。我认为是2024.02,我收集的底部指标17个,大多在24年1、2月份亮灯

1

2024.01

2

2024.01

3

2024.01

4

2024.01

5

2024.02.01

6

2024.02

7

2024.01

8

2024.02.02

9

2023.12

10

2024.02.05

11

2024.05

12

2024.01

13

2024.02

14

2024.03

15

2024.03

16/17没达标

其实这次牛市的起始时间还是比较有争议的,如果从最低点计起,的确是从2024年2月开始,但如果从空间上,2024年9月那个低点2689也可能是作为双底的牛市起点。 过去的几个牛市都是两年周期,2005-2007,2013-2015,2019-2021。 如果从2024年2月算起,那么牛市的确是没几个月了,但是从2024年9月算起,那么还有将近一年的时间。这个见仁见智了,只能见一步走一步,实在担心的...我认为这次牛市应该从2024年9月算起。我是做股债ETF轮动操作,2022-2024年,属于债市牛,每次阶段性见底都是红利ETF先见底,然后过一段时间中证1000见底。但2024年9月,是中证1000先见底,然后红利ETF见底,市场的性质跟之前发生了变化。2025年4月上旬,中证1000与红利ETF基本是同时见底的(仅差了两天多)。

赞同来自: chenjiandong31 、happysam2018 、幸运的百分之一 、allrights 、我心安然 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、更多 »

牛还在吗?

本日多个宽基指数创出4月7日以来的最大跌幅。如中证1000跌幅就高达2.92%,不少小伙伴的牛市信仰开始动摇。

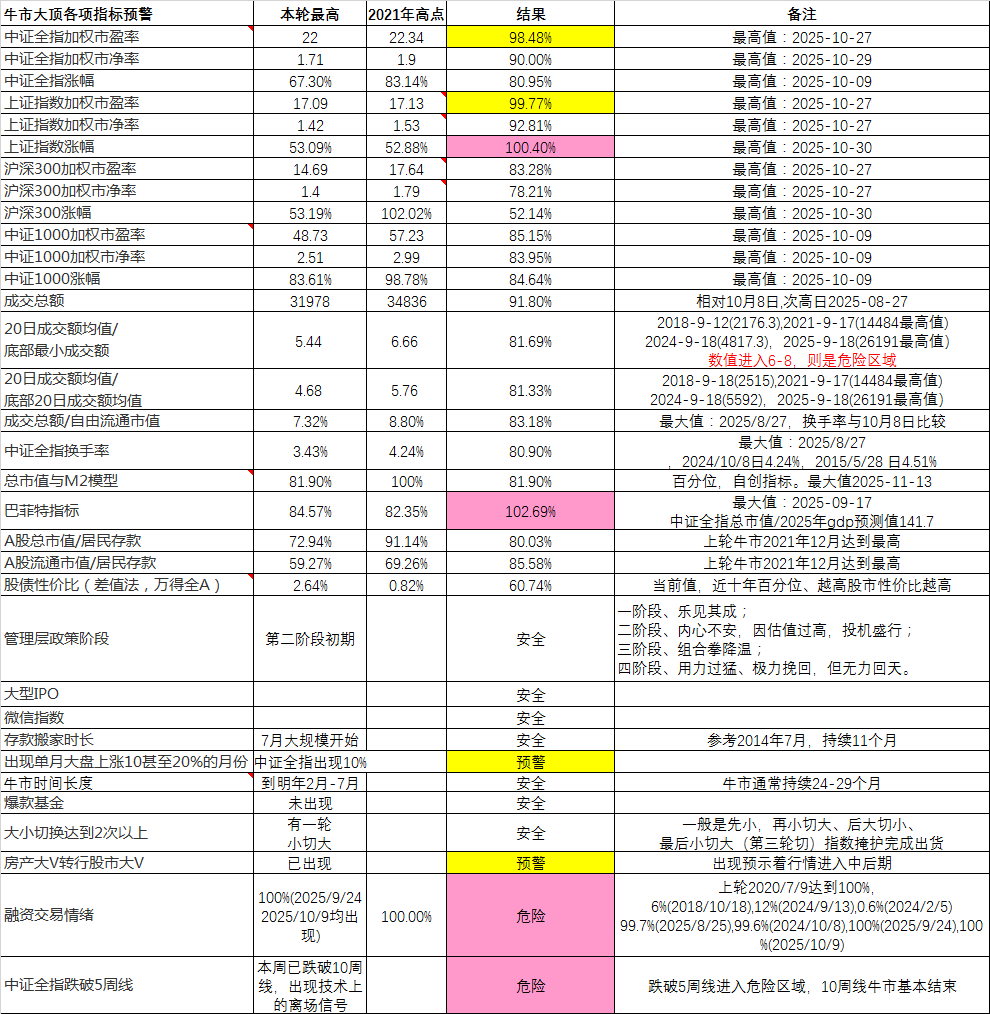

我们还是看数据,本轮行情多数指标在2025年10月9日前后达到最大,同21年比较,只有市盈率、巴菲特指标、单月最大涨幅、融资交易拥挤度等指标发出了预警。而最重要的市场情绪指标、牛市持续时间长度、涨幅、估值(除市盈率)等均未到达预警水位。21那轮牛其实算不上什么大牛,个人觉得牛市各项指标不应该比那次低太多,至少要接近,对吧!

10月16日收盘散户买入意愿指标高达79%分位数,下跌势中这个指标高了会非常危险,当这个指标低于10%就是抄底机会(一星),若同时全市场市值下降超过6%(当前3.35%)则是难得的二星入场机会(如果出现,我会在早盘公布)。我们需要的是多一份耐心!

最近两周ipo有加速迹象,再结合大股东增减持、增发等数据,或许能得出一个资金层面更有效的指标,希望有兴趣的小伙伴从这个角度开展研究工作!

赞同来自: 熊猫阿宝 、邀风同行 、happysam2018 、Phecda 、LukeTao 、 、 、 、 、 、 、 、 、更多 »

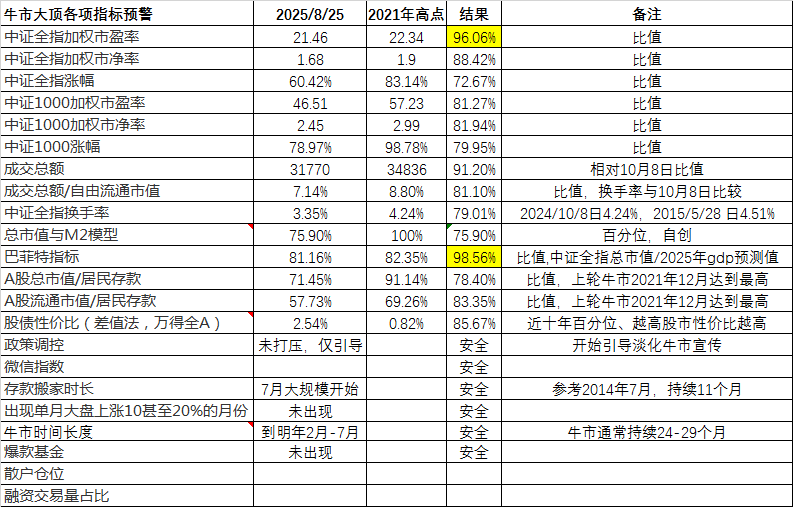

牛市进行中,各项指标数据变化不大。

最近在研究市场情绪指标指导买入,该指标由散户持仓量、交易意愿、交易占比 、市场所处位置、涨跌幅度、恐慌指数等综合而来。共分五个级别:

一星:日线级别(1-5日)如:20250904、20250926、20250930收盘触发;

二星:周线级别。如:20241011、20241111、20241122、20250103、20250106、20250110、20250407、20250408收盘触发;

三星:月线级别。如:20240208、20240913收盘触发;

四星:月线级别。如:20240207、10181019;

五星:历史大底。如:2024/2/6、2024/2/5、2024/2/2、2024/2/1、2024/1/31、2022/4/26、2018/10/18、2011/12/30等。

情绪指标是个反向指标,对底部的判断非常有效,牛市里出现二星买入即非常难得的机会,对三星-五星区分不是太明显,但连续出现三星以上的指标并伴随着四星、五星的出现,往往是一轮熊市的大底。

但情绪指标用于卖点选择效果不太理想,或许要引入均线系统等技术指标辅助进行判断,有待进一步探索。

由于指标需要 用到收盘后的数据,因此出现信号时只能第二个交易日早盘进行操作。

随着关税大战的二次开打,或能出现难得 的二星买入信号 。

这种观点只说对了一半,就是二手房市场的情况。但是房地产市场还包括新房市场。开发商拿到房款可不会去炒股。它们只会买更多的地。地方政府拿到土地款也不会炒股,只会搞更多的基建。当然,也不是对股市一点影响也没有,有利于相关上市公司的EPS。拿地和基建都能创造更多信贷,资金总量会变多,而且产业资本和国家队照样会买股票。

从楼主提供的数据追踪来看,也就HS300还有10%-20%的空间,大致对应着大盘在4500,HS300在5400的样子应该会有多项指标预警,天量成交量大致3.5W-4.2W亿,这些都到了计划清仓卖出。我的想法和你一致,但是大盘+20%太难了。我认为alpha机会显著高于beta,如果HS300能到那个水平,基本兑现了未来两年的增长。这个过程可能极其缓慢,符合慢牛特征

Edge

Edge Chrome

Chrome Firefox

Firefox

京公网安备 11010802031449号

京公网安备 11010802031449号