**2024总结**什么方式最适合自己?

抄底才是最正确的投资方式,一切价投必须建立在历史低位才成立,耐心是投资最大的美德

大力加强抄作业大法,希望大家多多推荐愿意分享逻辑的实盘贴

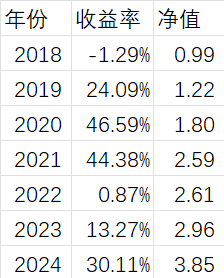

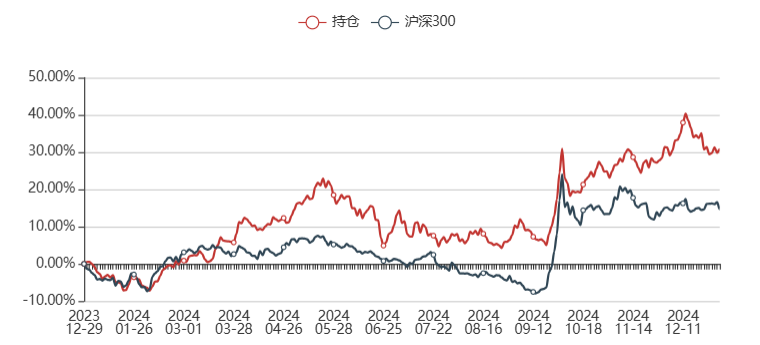

收益率:我还是从前那个少年,没有一丝丝改变,一如既往保持着过往过山车的烂水平,从头到尾还是那样的让自己心惊肉跳+痛不欲生,集思录持仓显示是30.78%,实际XIRR是30.11%

主要回顾:

1)五月中旬之前靠着牧原和船舶双雄所向披靡,叠加比较准确的抓到了合泰的底部,虽然绝对收益率不咋地20%+,但比起转债人股票人,相对差距很大,突然感觉自己就是周期+ST之王;

2)五月开启的ST周期,在退市新规阴云的笼罩下,跌幅又大又猛,到六月中还没见停止的迹象,但已经把低价债干傻了,然后在能繁拐点的驱使下,大仓位牧原正股切三房转债,然后在三房70左右的成本情况下,又吃了30%+的跌幅,出现全年最大最猛的回撤,差一点就跌回水下;

3)六到九月基本就是被10%收益率线压制的动不了,之后就随着大盘一起一波反弹至30%附近

4)因为ST在9月末的这波高潮中屡屡跌停拖后腿,终于把近三成仓位的合泰在底部割掉,本打算在10月20日之前全部买回来,但10月18日创业板又突拉涨停,再次丢掉买回的部分仓位,然后就眼睁睁的看着之后这轮牛市到目前为止开启的最大的高潮:低价股小盘股的狂舞。这部分如果拿住的话,自己的收益率至少应该在60%这条线,只能说这就是命。。。

经验总结:

1)周期经验:

顶部反转及时撤退,可以提前

底部反转及时介入,股价够低也可以提前,否则宁可推后

2)ST经验:

只要不退市,低位就要狠狠的拿住,低位就是ST最大的王道

大体季节性节奏把握:

年报季之前:摘帽股(精选个股,难度大)

年报季退市潮之后的三季度:任意ST,超跌股为首(可摊大饼,难度小)

9-10月:重整股为重点(精选个股,难度中)

其他时节:全部为事件驱动,精选个股,地狱模式难度

2)战略方向:(和去年保持不变)

宏观研报>策略研报>行业研报>公司研报

要严密关注行业研报,盯紧周期反转核心变量数据

**明年展望**战略方向:

继续三板斧周期、ST和转债

周期方向:

1)鸡猪(中)

2)各种设备更换(长)8年左右?

3)各种化工品(中)3-4年?

ST方向:

不搞什么狗屁打分表了,就看退不退市,是不是几年最低附近

转债方向:

高科技板块正股替代+把握不准的周期和ST正股替代

另外基于:

1)最高层对房市的明确政策指导+地产链需要赌一把大的

2)医药年线四连绿,也需要小赌一把

宏观上:

外部最大的变量就是美国的持续打压,已经小十年了,逼着他们撕破脸必须全力打压的就是我们的2025工业计划(中国制造2025),现在已经2025年了,其实在2023甚至更早的时候就可以看到我们基本除了芯片外,可以说是完美的实现了战略目标。

这个十年的工业计划也可以解释为什么股市在去年之前就是以一个融资为目的的市场存在,我们需要不停的千金买马骨来刺激公司和人才实现产业升级以实现我们在建国百年之前实现中等发达国家水平的长期目标。

而去年的退市新规里重点提及的分红,以及最高领导层9月下旬开始的一系列必须要搞出牛市的动作,相信接下来进入的是保护投资者利益的股市时代了。

但长期来看,股市必须要和经济增长速度相匹配,所以内部最大的问题就是解决现在的经济困境,个人不学无术的理解就是产能相对过剩的经济周期底部,手段无非两个:

需求靠政策刺激

供给靠过往类似的供给侧改革

如果效果不好,就加大药效,直到搞好(其实不吃药,周期时间到了,也会见底开启周期反转),所以搞好是必然的,政策会加速这个过程,明年很可能会出现多个行业周期同时反转的局面,所以自己要盯紧(自己相对熟悉的)各种设备更换和各种化工品周期——这是自己明年最重要的战略方向。

收益率目标:

信仰要坚定的激进,手脚要灵活的保守,还是拍个脑袋20%吧

继续列上今年要坚持的信条:

往年经验警示:

坚决不在中高位大仓位入手周期股

坚决不做周期下行的周期股

人一生只能做成两件事,一是自己喜欢的,二是自己擅长的

三知道:知道底,知道顶,知道时间,保证情绪不崩溃

向下亏损有限,向上空间巨大的机会,必须重仓赌

机会是拿来浪费的,不要耿耿于怀,但是要搞清楚机会后面的逻辑

重数据,重逻辑,轻结论,杜绝情绪

投资性买入,投机性卖出

底部看估值,顶部看情绪

投资的本质就是通过预判来博取风险溢价

2024ST总结

23年总结

22年总结

22年实盘暨21年总结

21年实盘暨20年总结

呼吁停止猪周期底部再融资

对低溢价策略本质的理解

贸易战梳理

辉丰回售案例分析

上市公司破产重整中的共益债投资研究

主动退市时间线对比

2025贸易战捡漏清单

给转债人的重整扫盲贴

顺溜哥123

- 你tm劈我瓜是吧?

- 你tm劈我瓜是吧?

赞同来自: 可期可梦

http://www.sse.com.cn/disclosure/listedinfo/announcement/c/new/2024-04-11/603716_20240411_SSLZ.pdf塞力开奖了:)第二大仓位的塞力,其实除了当成现金等价物做后续的回售博弈以外,其实它是有个额外的提前兑奖权的,今天的公告写的很明白:公司说:我承认我回购的股票一部分超过3年,一部分马上超过3年,虽然我想把...塞力买到第二重仓你胆子是真大,哥们你胆子是真大

我是一个host

- ST,周期和转债

- ST,周期和转债

赞同来自: 塔塔桔 、又一村 、dingpenglei 、hanbing0356 、walkerdu 、 、 、 、 、 、更多 »

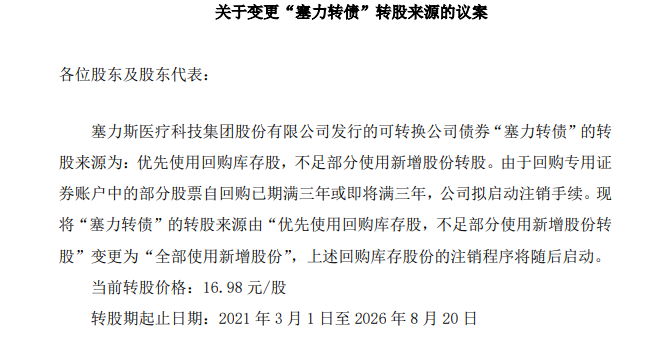

塞力开奖了:)

第二大仓位的塞力,其实除了当成现金等价物做后续的回售博弈以外,其实它是有个额外的提前兑奖权的,今天的公告写的很明白:

公司说:我承认我回购的股票一部分超过3年,一部分马上超过3年,虽然我想把它们用于可转债转股,但是tmd被你们转债人抓住破绽了,逼着我发这个公告,好惨。。。

按照公司法162条:

第一百六十二条 公司不得收购本公司股份。但是,有下列情形之一的除外:

(一)减少公司注册资本;

(二)与持有本公司股份的其他公司合并;

(三)将股份用于员工持股计划或者股权激励;

(四)股东因对股东会作出的公司合并、分立决议持异议,要求公司收购其股份;

(五)将股份用于转换公司发行的可转换为股票的公司债券;

(六)上市公司为维护公司价值及股东权益所必需。

公司因前款第一项、第二项规定的情形收购本公司股份的,应当经股东会决议;公司因前款第三项、第五项、第六项规定的情形收购本公司股份的,可以按照公司章程或者股东会的授权,经三分之二以上董事出席的董事会会议决议。

公司依照本条第一款规定收购本公司股份后,属于第一项情形的,应当自收购之日起十日内注销;属于第二项、第四项情形的,应当在六个月内转让或者注销;属于第三项、第五项、第六项情形的,公司合计持有的本公司股份数不得超过本公司已发行股份总数的百分之十,并应当在三年内转让或者注销。

公司法224条:(原177条)

第二百二十四条 公司减少注册资本,应当编制资产负债表及财产清单。

公司应当自股东会作出减少注册资本决议之日起十日内通知债权人,并于三十日内在报纸上或者国家企业信用信息公示系统公告。债权人自接到通知之日起三十日内,未接到通知的自公告之日起四十五日内,有权要求公司清偿债务或者提供相应的担保。

公司减少注册资本,应当按照股东出资或者持有股份的比例相应减少出资额或者股份,法律另有规定、有限责任公司全体股东另有约定或者股份有限公司章程另有规定的除外。

以前有些转债公司法盲,股权激励剩余的股份想注销被转债人抓着要清偿,无奈之下会撤回注销决议,但是塞力没机会,它是三年超期的情况,必须要注销=必须要给转债人清偿

所以,公司接下来只能把转债价格弄到101以上了,考虑到8月的回售期,那就是要么下修、要么下修、要么下修、还是下修+市值管理一下了,除非真想还这占市值三份之一的债,还就还咯,反正我们也没啥好怕的:)

我是一个host

- ST,周期和转债

- ST,周期和转债

赞同来自: dingpenglei 、杨过j 、乐鱼之乐 、Kluer 、topdeck 、 、 、更多 »

原先突飞猛进的三小猪是:傲农、巨星和华统。傲农已经宣告死亡,巨星和华统的出栏高增长今年也都被证伪,好好活下去享受一波周期高潮的利润进而夯实前两年的高增长,应该变成一个非常现实的目标了。

市场里,自己统计的15家猪企,根据自己掌握的数据预测,之前应该提过,今年增长率前三就是神农64%,京基52%和唐人神的28%;接下来是新五丰的25%和温氏的20%;再下来就是牧原东瑞天康的15%了。

这其中:

京基剔除外购仔猪/二育的增长只有22%,且市值其实更受地产业务影响

新五丰成本巨高,信披巨不透明,当作吹牛逼

东瑞因成本属于最高,未来的前景一塌糊涂

天康去年河南业务因疫情巨幅收缩

考虑到以上因素,可靠的出栏增长排名应为:

1)神农64%

2)唐人神28%

3)温氏20%

4)牧原15%

不考虑成本不剔除其他业务的头均市值为:

1)唐人神1900

2)牧原3400

3)温氏4200

4)神农8000

这四家当中,其中唐人神的牧原版完全成本应该是略高于行业平均,有点类似新希望的情况,所以它的出栏可靠性在这四家中最不可靠,如果进一步剔除唐人神,那可能就是接近了今年猪板块里相对强的猪企的答案了。

闲菜

- 多看一眼算我输

- 多看一眼算我输

赞同来自: drzb

看了财报有些疑问请教:

1、从合同负债和存货(一般营收增长之前有补库存周期)的大幅度减少来看,没看到订单信息,24的营收貌似不乐观?

2、美元最早可能在Q2降息,看公司的境外业务占比逐年增加,账上还有2亿美金现金,汇兑这块可能有风险?

3、从扣非ROE看,Q3是高点,资产周转率也接近历史极限了,这公司是强周期股,高点一过估值就要杀?(参考上次周期顶部19年Q3 pb1.5、ps1)

其他没看太仔细...

- 合同负债和存货确实是下降的,还有个不好的是应收占比增加。合同负债三季度和年报都是在九千多万。年报和三季报都对存货进行了计提。24年的业绩个人无法预测,民生证券预计2024年净利润同比减少9.33%。

- 两亿现金这个包含了应收吧?翻看了下,2022年和2023年外汇套期保值都是赚的,当然这里有人民币贬值因素,至于人民币升值的情况如何,暂时相当于一个黑盒。

- 目前钢铁都算不上景气周期,常宝算是不景气里面的景气股。常宝一半的收入是油套管。如果分析常宝是不是进入衰退周期,其实可以看是不是油气开采进入了衰退周期。当然a股可能会提前杀。

我是一个host

- ST,周期和转债

- ST,周期和转债

赞同来自: fengxubryan

@我是一个host今天应该更多的是周末PMI大超预期的利好,我跟的周期行业大多数都在大涨,越接近拐点的越底部涨的越凶

虽然我也有一点牧原,但是我也不认为这是猪周期反转啊,最多只是反弹,研究的越多猪周期自己越懵?楼主解惑下?

我是一个host

- ST,周期和转债

- ST,周期和转债

赞同来自: 九头

工智出清,ST的机会等两个月以后再说了,这部分等着这几天加京东方ST天山控股股东解除和中国电力+北京国资委背景的中电农创股权收购协议,收购协议来的时候,天山两周成为3倍股,现在也还是当时2倍左右的高度,明天应该要准备封死跌停了吧。

猪板块开始疯狂,差不多五家涨停,市场谁赢帮谁那部分最鸡贼的资金已经进来疯炒小猪了,牧原温氏这种浓眉大眼的遭到了无情的鄙视,急得自己乱跳脚,嫉妒心极重的自己只好心里默默诅咒小猪它们(尤其傲农天邦)年报面退潮吃不了兜着走——但是人家极大概率早走了。。。

继续新高,年收益+7.16%

天山不光是ST,还是养殖股,是不是我的诅咒在发功?搞不好明天弄死傲农和天邦?

不要把牧原一起带走啊。。。

赞同来自: zhuyuanzha 、我是一个host

继续新高,年收益+5.09%帝欧和中装被转债大部队拉出了一大截,中装是新ST,大概率年报要叠加*,这是正常的;但帝欧目前看起来应该就是和小问题一堆的其他低价转债差不多,怎么的也得90吧——如果严格按照现在市场估值的话反正公司也去沟通/威胁过了,交易所也投诉了,坐等发酵另外欢迎大家来砸醒我的屁股,多说说帝欧到底哪里有问题,特别是那些可能的大问题看了报表,啥问题都没有,就是要大额计提

我是一个host

- ST,周期和转债

- ST,周期和转债

@我是一个host前面说了,就是这个帖子https://www.jisilu.cn/question/492052

我对帝欧不是很了解,因为他是房地产链的企业,我兴趣已经不大了,而且记得16亿左右的应收账款(估计收不了),最近又是年报季很可能爆雷,所以想知道host大这个时点的建仓逻辑,哈哈

而且不是长持

我对帝欧不是很了解,因为他是房地产链的企业,我兴趣已经不大了,而且记得16亿左右的应收账款(估计收不了),最近又是年报季很可能爆雷,所以想知道host大这个时点的建仓逻辑,哈哈

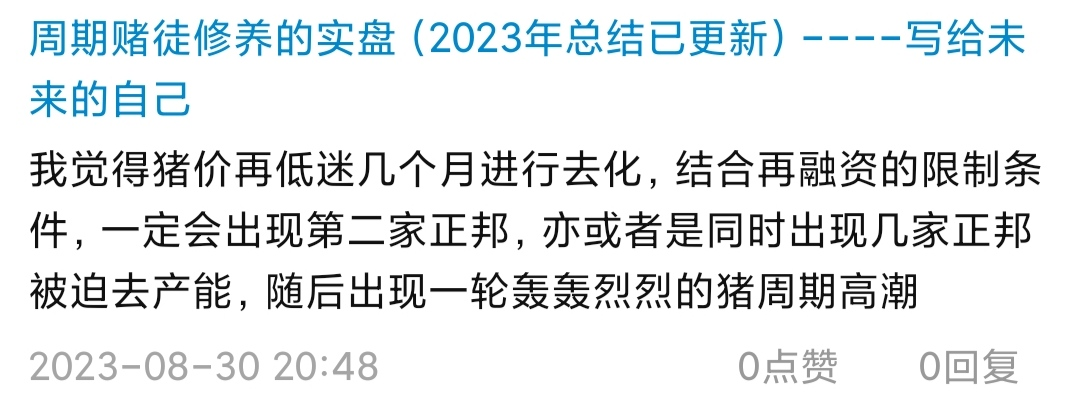

今天+2.54%,今年目前日收益最高的一天,年收益新高+3.91%养殖板块现在基本上又被市场认定为防守板块,和大盘稳定的重新起了跷跷板效应,当然今天的大涨很大程度归功于昨天天邦的重整,有不少新资金认为这是猪周期启动的一个信号。猪价如果继续这样要死不活的持续下去,牧原今年亏百亿指日可待,只是这不会造成实质性损伤,因为经营净现金流应该还是为正的;但对于那些高成本的小猪来说,那就是世界末日了,下半年再...没想到去化比我去年想象中的还要惨烈的多,但是我还是坚定认为和去年看法一样,这一轮猪周期绝对会有几个集团厂资金链断裂被迫快速去产能,然后就会重复上一轮轰轰烈烈的猪周期

我是一个host

- ST,周期和转债

- ST,周期和转债

赞同来自: 章2020 、大7终成 、好奇心135 、乐鱼之乐 、汨江水 、 、 、 、 、 、 、 、 、更多 »

养殖板块现在基本上又被市场认定为防守板块,和大盘稳定的重新起了跷跷板效应,当然今天的大涨很大程度归功于昨天天邦的重整,有不少新资金认为这是猪周期启动的一个信号。

猪价如果继续这样要死不活的持续下去,牧原今年亏百亿指日可待,只是这不会造成实质性损伤,因为经营净现金流应该还是为正的;但对于那些高成本的小猪来说,那就是世界末日了,下半年再崩掉3家猪企也很正常。

如果没记错的话,往前数的N个周期,出问题到这个级别的就是雏鹰一家,而这个周期已经三家了,而且年内还可能数量翻倍,这是何等惨烈的一个新周期。。。

我是一个host

- ST,周期和转债

- ST,周期和转债

赞同来自: lyguoguo 、塔塔桔 、丢失的十年 、walkerdu 、流沙少帅 、 、 、 、 、 、 、 、更多 »

去年正邦,今年傲农天邦,之后新希望新五丰金新农华统,如果每家猪企在使出浑身解数从市场从社会搞到一堆钱死撑后,然后就厚颜无耻的重整合法赖天量的债=几乎等同于十倍及以上量级定增的资金量,且还基本不用淘汰什么高成本垃圾产能,那么牧原这类管理优秀成本优秀的猪企就是个彻头彻尾的笑话了。

监管如果不作为,就应该挂在耻辱柱上。

给自己先布置一个作业,争取一周内更新一个新的邮件样本,继续向证监会和交易所投诉,要求堵住猪企重整的任何机会,还给行业周期自我净化自我升级的功能,这样行业才能真正的回报社会。

我是一个host

- ST,周期和转债

- ST,周期和转债

拉黑参与天邦定增的机构SB机构们,买定增送重整,走过路过不要错过

尤其6个月内天邦基本面没任何好转,甚至继续恶化,而股价被即将解禁的机构爆炒,这些机构就是大A不能成为合理投资市场的搅屎棍

http://static.cninfo.com.cn/finalpage/2024-03-19/1219330696.PDF

我是一个host

- ST,周期和转债

- ST,周期和转债

赞同来自: 九头 、gaokui16816888 、邹大仙女

https://www.jisilu.cn/question/492052

顺便致敬@candycrush 及 @小卡 这类市场规则的散户保护者,没有他们,我们只会被欺负的更惨

我是一个host

- ST,周期和转债

- ST,周期和转债

赞同来自: 丢失的十年 、虾虾皮 、fengxubryan 、夏日骑缘 、泸州老窖更多 »

@BingoYou 大佬老师的岭南电话调研,抄过来留作记录:自己刚才也打通了,加上自己的沟通结果:

今天终于打通了岭南股份的电话,得到以下信息跟大家分享:

1、公司年报预告亏损比Q3较多,主要是计提减值准备和商誉减值,但是具体数值需要等年报出来;

2、原大股东尹洪卫股权质押和冻结的事项,短期内对实控人华盈产投的控股权没有影响,尹洪卫股权冻结属于超额冻结,目前在进行庭外和解,后续如果要进行股权拍卖,也是会进行股权拆解后拍卖。

3、评级被...

1)解决转债两手抓:一是搞钱——控股股东借钱为主,二是下修——国资这里有些障碍

2)控股股东从原大股东拿到的投票权会因为潜在的股权拍卖而失去控制权

结论:风险不小,赔率不大,仓位以减为主吧

我是一个host

- ST,周期和转债

- ST,周期和转债

赞同来自: 降维打击

今天终于打通了岭南股份的电话,得到以下信息跟大家分享:

1、公司年报预告亏损比Q3较多,主要是计提减值准备和商誉减值,但是具体数值需要等年报出来;

2、原大股东尹洪卫股权质押和冻结的事项,短期内对实控人华盈产投的控股权没有影响,尹洪卫股权冻结属于超额冻结,目前在进行庭外和解,后续如果要进行股权拍卖,也是会进行股权拆解后拍卖。

3、评级被下调至BBB的问题,评级公司跟公司确认过事项,目前银行贷款逾期的事项,正在申请贷款展期;

4、实控人定增进度:公司对华盈产投的定增事项,目前因为证监会再融资政策的关系还在进行中,需要等政策开放。中山华盈产投已经得到上级国资部门的审批通过。

5、可转债到期兑付的问题:公司年前就已经开始准备资金,实控人那边也会给与支持,没有问题。

6、可转债下修的问题:公司表示不会学习其他公司的做法,发出“到期前不下修”的公告,公司还是会根据市场情况来下调转股价来促进转股。对于下修后是否会稀释华盈产投的股权问题,公司表示问题不大。

我是一个host

- ST,周期和转债

- ST,周期和转债

赞同来自: 阿戈 、m飞m 、gaokui16816888 、九头

1)去年10月31日华统还在吹牛逼2024年要出栏400-500万

2)去年一季度之后华统再没披露能繁数量,去年3月是13万

3)去年华统未对生产线生物资产进行减值

4)生产性生物资产去年1-3季度末分别是2.87,2.49和2.63,这个趋势相当于比13万去化了10%

第一次电话提出质疑,等;第二次电话试图用糊弄的方式打发我,结果辩论没我专业没成,说再核实;第三次看真是糊弄不了了,只能摆烂,说等公告。。。

那只能自己恶意揣测了:

4季度猪价和非瘟问题严重,照道理4季度是加速去化。按照生产性生物资产比例估算每季度能繁约为:13,11.3,11.9,10.5(猜),均值11.8;MSY估计21,那么今年出栏应该是245左右。但是华统吹的是400-500,差不多翻倍的吹法,这里面要么是有雷,要么是马上要出公告修改出栏区间?

我是一个host

- ST,周期和转债

- ST,周期和转债

赞同来自: gaokui16816888

是,当年辉丰转债买的时候不是问题债,行业是草甘膦还不错。跌着跌着利空就来了,所以,我现在对每只转债都不敢上太多。有时候仓位重了,真的就是怕什么来什么。印象中辉丰不是草甘膦,是咪鲜胺全球龙头,当然三大类农药应该都有,只是咪鲜胺是大头

solino - 每一把剃刀都自有其哲学

赞同来自: jiandanno1 、可期可梦 、集XFD

淮北股票减持后,煤炭行业不会再搞了,只留拿了三年多的神华h继续在手里,你说的那家甘肃的不了解基本面情况,基本上在煤炭行业不属于一线与二线煤炭上市公司……。现在减煤炭仓位的现金部分,年初暴跌就开始慢慢买可转债。我胆子小只买基本面情况还可以,或者大股东比较硬的国资 看上去安全的品种。那些问题债我一个都不敢碰。企业是有周期的。整体市场没有齐涨共跌的大牛市可能。所以,市场不好,后面会有更多的可转债到期。基...可转债买的多了,问题债常常自己找上门,原本基本面看起来还可以的后来也成了问题债。

solino - 每一把剃刀都自有其哲学

还有,煤炭行业要密切关注石油价格,两者正相关。起码2025年之后石油价格能否继续维持在60+美金以上要当心。去看一下全球石油行业新增资本开支,能大约推算出这轮高油价周期大概什么时候结束。虽然现在看好煤炭的都是吹国内供给侧改革,没有新增产能。但是海外煤炭资源还是很丰富的。一旦石油价格下行。澳大利亚的煤炭价格势必正相下来。印尼俄罗斯蒙古这些一样会跌。国内北方港口价格的市场价与海外价格息息相关。而国内市...煤电一体的可能稳定性更好些,比如神华,新集这种。

关于石油价格,曾看过一个观点说,沙特政府是有动力维持80+的,据说它和阿美之间有协议,好像油价80(具体不记得)是个分界线,以上或以下,阿美上缴的钱差别巨大。这是供给,但现在沙特的影响力可能没那么大,再者,需求也不是它说了算的。油价是个看不懂的东西。

赞同来自: 岁月无名 、去二不着一 、小飞龙 、flybirdlee 、好奇心135 、 、 、 、 、 、 、 、 、更多 »

淮22强赎了,煤炭转债还搞吗?还有,煤炭行业要密切关注石油价格,两者正相关。起码2025年之后石油价格能否继续维持在60+美金以上要当心。去看一下全球石油行业新增资本开支,能大约推算出这轮高油价周期大概什么时候结束。虽然现在看好煤炭的都是吹国内供给侧改革,没有新增产能。但是海外煤炭资源还是很丰富的。一旦石油价格下行。澳大利亚的煤炭价格势必正相下来。印尼俄罗斯蒙古这些一样会跌。国内北方港口价格的市场价与海外价格息息相关。而国内市场的市场价又决定着煤炭行业长协价区间范围。所以,煤炭行业短期无忧,长期未必啊……

能搞的好像只有靖远了?现在正股叫甘肃能化,煤炭的体量看上去跟新集差不多(煤质好一些,但区域位置差太多),发电不赚钱,还搞了煤化工(化肥)。股价基本不跟煤炭股行情,前不久搞了点门票替换,感觉没啥搞头。转债以前曾拿到过130以上,忘了在什么位置清了。

drzb - 80后下岗男

赞同来自: 李小录2024 、gaokui16816888 、我是一个host

赞同来自: 塔塔桔 、大7终成 、gaokui16816888 、drzb 、solino更多 »

淮22强赎了,煤炭转债还搞吗?能搞的好像只有靖远了?现在正股叫甘肃能化,煤炭的体量看上去跟新集差不多(煤质好一些,但区域位置差太多),发电不赚钱,还搞了煤化工(化肥)。股价基本不跟煤炭股行情,前不久搞了点门票替换,感觉没啥搞头。转债以前曾拿到过130以上,忘了在什么位置清了。淮北股票减持后,煤炭行业不会再搞了,只留拿了三年多的神华h继续在手里,你说的那家甘肃的不了解基本面情况,基本上在煤炭行业不属于一线与二线煤炭上市公司……。现在减煤炭仓位的现金部分,年初暴跌就开始慢慢买可转债。我胆子小只买基本面情况还可以,或者大股东比较硬的国资 看上去安全的品种。那些问题债我一个都不敢碰。企业是有周期的。整体市场没有齐涨共跌的大牛市可能。所以,市场不好,后面会有更多的可转债到期。基本面可以的民营企业,大股东国资的可能还能到期还款。有些问题上市公司就比较难了。到期违约难以兑付本金,但又不会马上破产的品种会越来越多……

solino - 每一把剃刀都自有其哲学

赞同来自: 大7终成 、塔塔桔 、好奇心135 、乐鱼之乐 、WwBoom 、 、更多 »

兴发 PB 1.08,下修不能破净资产,安全性似乎不太好。兴发下修过一次是30元,它应该认为这个价格是比较符合它估值的。

这家公司大概率现在是低谷,而上一个行业低谷2020年的适合它就实现了盈利。过去的十几年它几乎打通了磷化工全产业链。有储量客观的磷矿自用,搞高附加的黄磷-磷肥-草甘膦-湿电化生产,前几年还开搞磷酸铁锂(好像是跟华友55合资),另外公司在有机硅单体-硅油-硅橡胶。。。一条线也有比较重要的产能布局。

23年全系列产品都不太好,化肥草甘膦大概勉强赚钱,有机硅估计是亏的,高端的电子化学赚钱但体量不够,全年盈利14亿左右,勉强维持十几倍的PE。最近据说全系列产品都在涨,都赚钱了,所以最近股价反弹也比较明显。

我是一个host

- ST,周期和转债

- ST,周期和转债

维尔的处境很尴尬,下修到底照目前形势都很可能不能逃脱回售的命运

天创大家都认为可以回售博弈了,价格不够吸引

然后是国城

另外起步放入关注,转债的价格是因为妖才能这样,等面退潮后来看看

我是一个host

- ST,周期和转债

- ST,周期和转债

赞同来自: gaokui16816888 、九头

我之前说的没有价值还是太绝对了,历史上还是有最后1-2个月到期能放出一点点烟花的转债。只不过高度很低,如历史上的博汇转债等……你说基本没有价值,从进攻角度,完全认同。

历史上记忆深刻的有个别高度很高:久其、济川、蔚蓝(顺昌),都是刚好碰到板块的爆发。我拿敖东也是基于蓝筹牛的期望,先带动证券,从而带动敖东。这是从进攻的角度,前提得是低溢价,类似强赎债。

当然更主要的是之前兼具防守基本仓的作用,才选的临期债。

所以我认为,凡是以防守目的选临期债的,临期债的价值当然都是巨大无比的;但从进攻目的选临期债,如果是低溢价临期债,不如等到期之后,赌正股没有折价抛压的短期供需失衡的进攻投机。

solino - 每一把剃刀都自有其哲学

赞同来自: 乐鱼之乐

临期的转债基本上没有价值。我是坚决回避1年到期左右结束的可转债。。。好多人不知道时间价值,做过涡轮的人,一般知道就算虚值很高的认购认沽期权,价格也是很高的。相反在这里。大家乐不思蜀的玩临期转债,反而不喜欢年限很长的可转债,认为时间太长。有意思。有意思。实际情况是时间越长反而越有价值。。设想一下,上市公司能力大吗?真有十足把握解决可转债,,早就把转债前几年解决了。还会等到可转债快到期的最后一年甚至是...临期债分两种,一种到期很短,比如30天,这种价值不大,除非折价。

另一种半年到2年到期正收益的债,防守之余,期权价值也不错,这个时间窗口上市公司有动力,也有能力。

我是一个host

- ST,周期和转债

- ST,周期和转债

临期的转债基本上没有价值。我是坚决回避1年到期左右结束的可转债。。。好多人不知道时间价值,做过涡轮的人,一般知道就算虚值很高的认购认沽期权,价格也是很高的。相反在这里。大家乐不思蜀的玩临期转债,反而不喜欢年限很长的可转债,认为时间太长。有意思。有意思。实际情况是时间越长反而越有价值。。设想一下,上市公司能力大吗?真有十足把握解决可转债,,早就把转债前几年解决了。还会等到可转债快到期的最后一年甚至...认可大佬老师的说法,只是我们的出发点不一样,我这段时间的临期债都是用来防守的,然后找低溢价的是来赌一把防守中有反击彩票,单纯的进攻需求我是不会用临期债的。

赞同来自: 大7终成 、学无止境180 、愚豆酱 、sunpeak 、cdhr 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、更多 »

敖东再见,临期债继续保持全败战绩临期的转债基本上没有价值。我是坚决回避1年到期左右结束的可转债。。。好多人不知道时间价值,做过涡轮的人,一般知道就算虚值很高的认购认沽期权,价格也是很高的。相反在这里。大家乐不思蜀的玩临期转债,反而不喜欢年限很长的可转债,认为时间太长。有意思。有意思。实际情况是时间越长反而越有价值。。设想一下,上市公司能力大吗?真有十足把握解决可转债,,早就把转债前几年解决了。还会等到可转债快到期的最后一年甚至是半年 一个月再干活?到期的可转债基本上都是困难户。市场上人人都盯着。本身基本面不好,股价上涨困难,还被你们套利的人盯着。明牌了,黑暗森林知道不?爆露自己就是危险的,打枪的不要,我们要偷偷摸摸地干活……庆祝一下,本人三年多持有的淮北矿业发行的淮北转债强赎回。吃股价主升浪,吃转债搬砖,吃煤炭股轮动。一鱼③吃。。记住。真正的玩家是偷偷摸摸地干活的……:)

snoooker

- 投资届的小学生

- 投资届的小学生

赞同来自: panpan2313 、sdu2011 、ryanxzqn 、basementkids 、wangyang661 、 、 、 、 、更多 »

drzb - 80后下岗男

赞同来自: Luff123D 、yongmi 、otloclbtl 、gaokui16816888 、BOBO0 、 、 、 、 、 、更多 »

专门从头到尾看某大佬老师的实盘贴,感觉比天天看一小段的更新更有体会,因为看一小段更新的时候,一般都是从某个老师的帖子跳到这里,很难感觉到某一些话里的意思。看来以后没事要多刷实盘贴。

今天刷完了@drzb 大佬老师的帖子,他和安老师资金体量大致相当,持仓以股票为主。但是和多数这个体量的大佬一样,明显更加分散的多,而且在行业上也更加分散的多。选股的思路很多是适合自己的,但总体的配置自己一时还没法适应,...

我是一个host

- ST,周期和转债

- ST,周期和转债

赞同来自: dingpenglei 、elementking 、snoooker 、火龙果与榴莲 、塔塔桔 、 、 、 、 、 、 、更多 »

今天刷完了@drzb 大佬老师的帖子,他和安老师资金体量大致相当,持仓以股票为主。但是和多数这个体量的大佬一样,明显更加分散的多,而且在行业上也更加分散的多。选股的思路很多是适合自己的,但总体的配置自己一时还没法适应,安老师作为第一类重点关注作业的话,drzb老师就作为第二类了。

接下来要刷@flushz 和 @solino 两位大佬老师的实盘贴

Edge

Edge Chrome

Chrome Firefox

Firefox

京公网安备 11010802031449号

京公网安备 11010802031449号