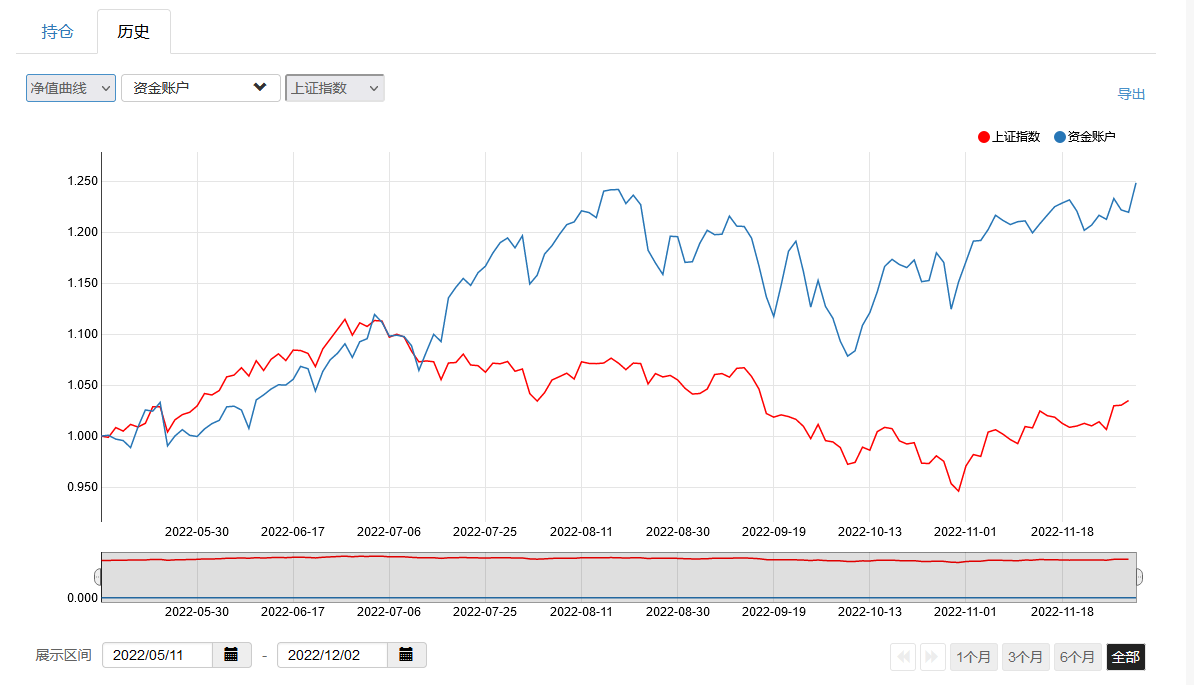

2009年至今的收益率为65093.87%,年化为62.5%;

近5年的总收益是343.93%,年化为32.13%;最大回撤是33.44%;

2020年至今的总收益是171.64%,年化为52.87%;最大回撤是27.52%;

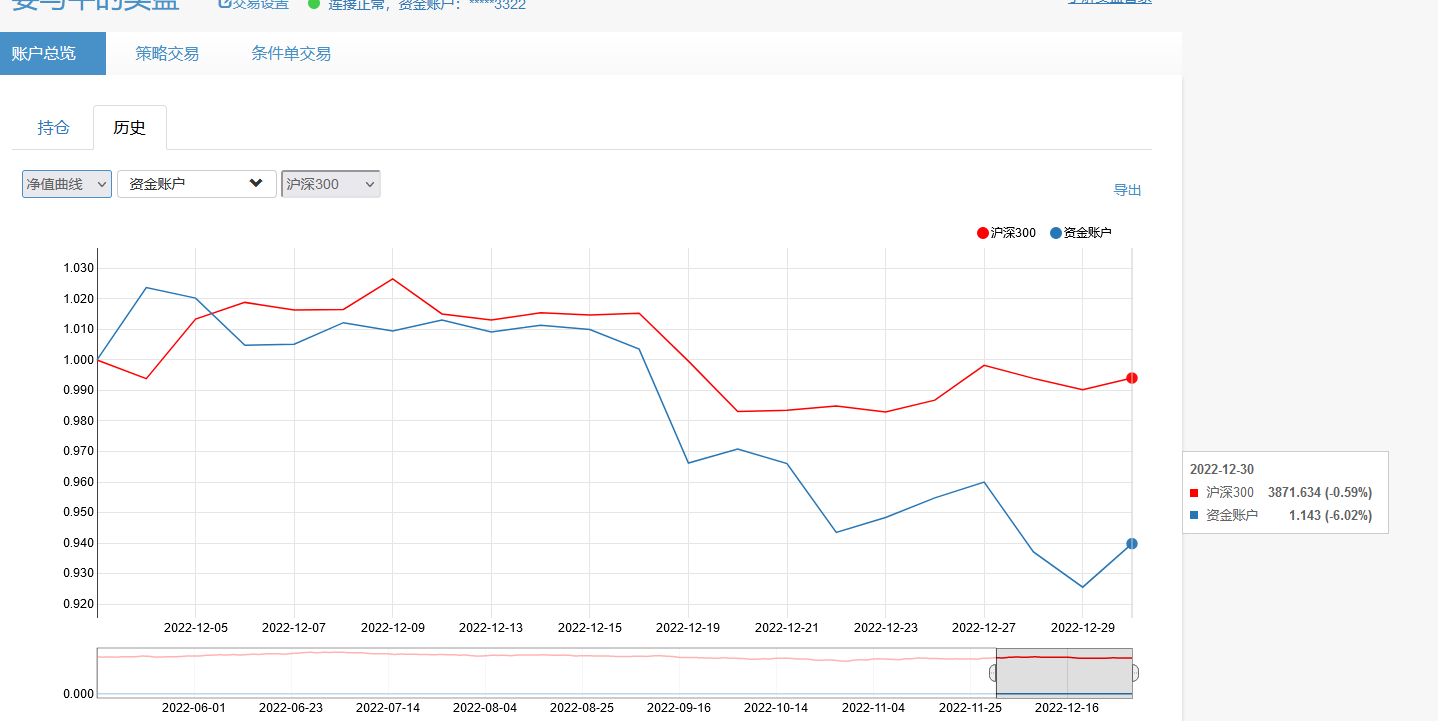

最难能可贵的是,2022年至5月11日的收益居然是11.22%,年化达到了35.78%。考虑到今年的大盘情况,已经很碉堡天了。

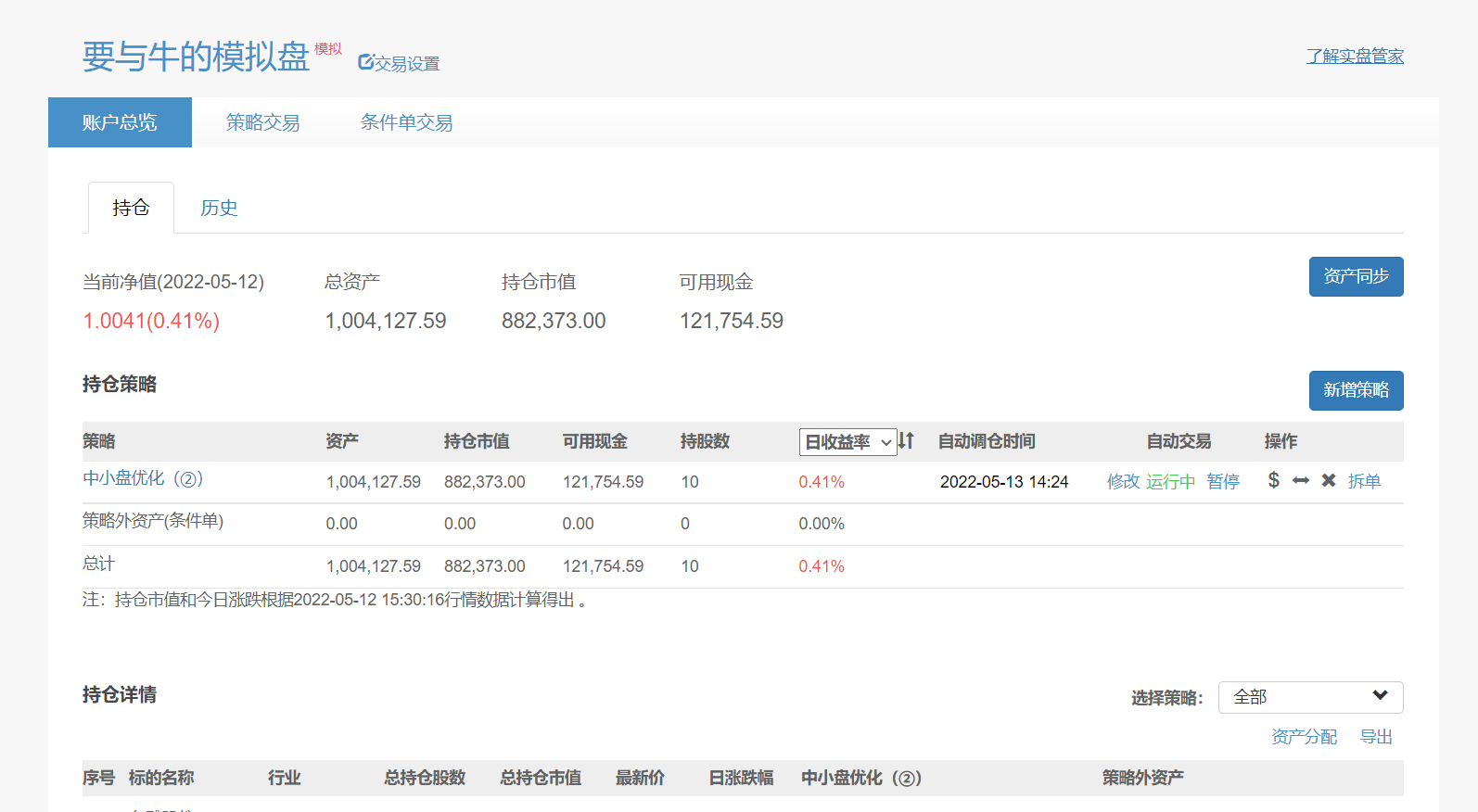

现在先在果仁跑一跑模拟盘,今天建立了,收益不错,以后每个星期来更新一次战果,欢迎围观。运行一段时间决定实盘操作。

有兴趣需要策略具体配置的可以私信我,一起探讨交流进步,指出不足。

求大神拍醒我!谢谢!

且假设大家都有足够的运算设备和知识储备,能够使用机器学习设计算法、且尽量不过拟合的前提

有以下方面:

1、发现异象,本质是发现新的宏观因子,这个越来越难了;

2、改进存量因子中不合理的成分,例如,是不是把研发的投入不看作支出和成本,而作为更有价值的部分;

3、考虑另类数据,这类数据可能很难结构化和量化;

我个人理解今年的地产垃圾债如果要获得超额收益,是不能通过常规因子来做的,很多时候要根据经验来判断,就是第三类情况。

做高频,纯基本面,套利都能赚钱。千万别看什么教科书,都是鬼扯,写教科书的人没一个炒股发财楼主把自己的逻辑思路量化了,本质上还是基本面或者技术面策略,可能存在对历史的过度拟合,不代表赚不了钱

那玩意就是数据挖掘,说白了这个策略历史收益高就是个凑巧。理论讲这个策略至少50%今年能跑赢大盘,结果直接打脸。弱有效市场,基本面策略还是可以跑赢大盘的,不然炒股有什么意义?基本面策略赚不了钱 炒股一样赚不了钱

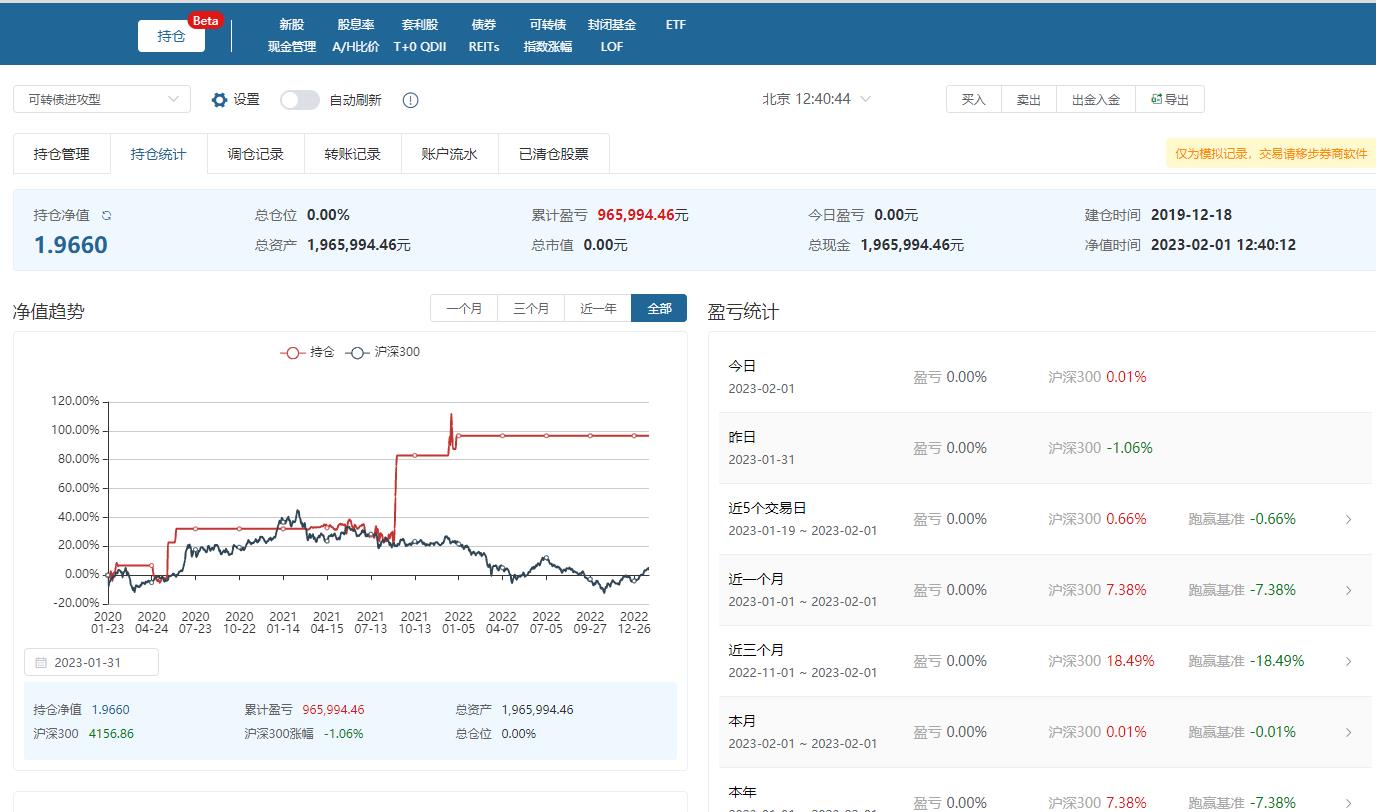

摇语牛 - 价值投资

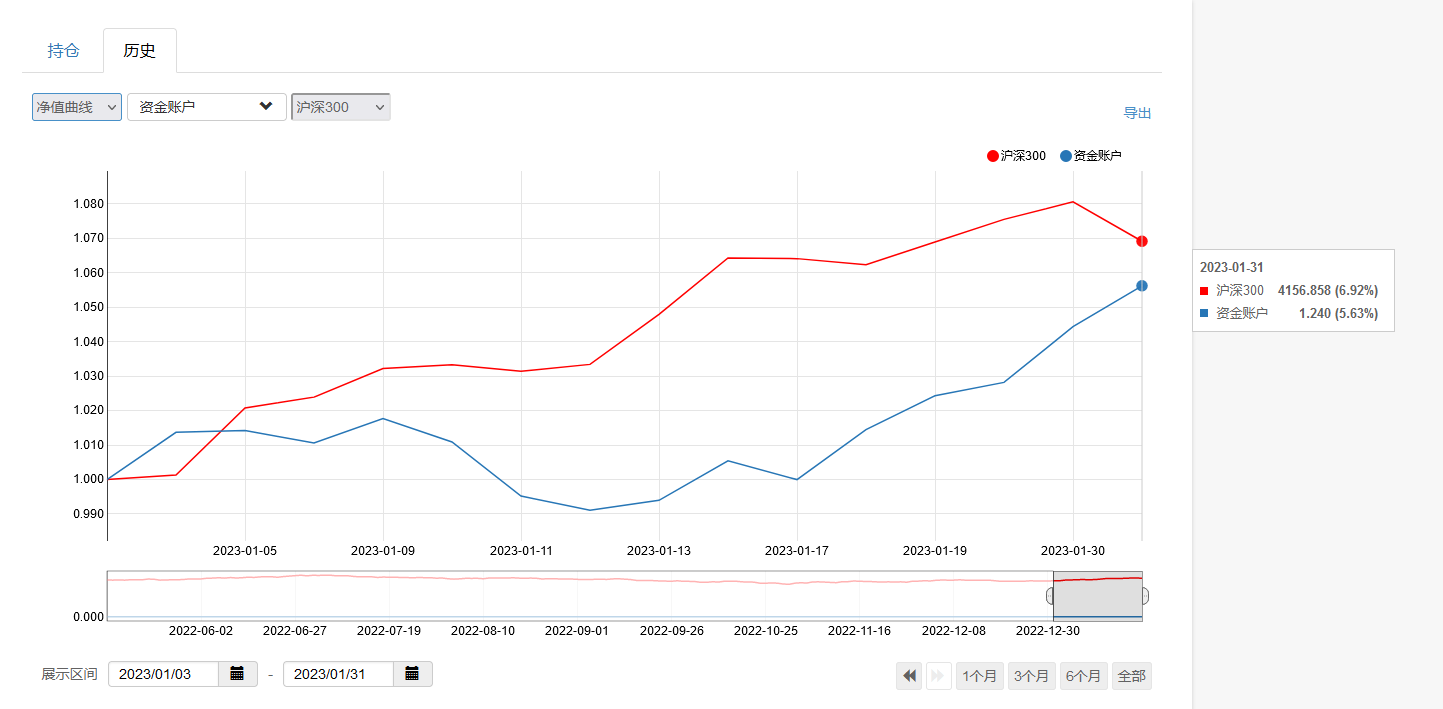

实盘2022年7个月,录得14.61%的正收益,算是比我自己瞎搞要好很多了。比起沪深300的-2.64%来说,也算对得起观众了,继续跑起来吧,2023年给我一个大惊喜!

已回复。完了我是新人,私信有限制条数。楼上有一个哥们儿说的很对,很多因子都被量化策略挖掘完了,如果说能一直长期有效有超额收益的因子必定会被套利到“不亏手续费的状态”。但是我们的市场是有效市场,却不那么有效,我称之为弱有效市场,如果能从情绪因子下手,发掘出来的个股比较稳定。一直年化动辄30/50/100,实在不现实,大数定律条件下回归到10-20,是个不错的有效区间

先去实践,再思考,再修改实践方向才是比较贴近实际情况的。先思考,再实践很容易一条死路走到黑。自己下载数据自己+自己分析数据,比别人给你文字靠谱多了。自己思考逻辑上没问题,实践长期不会失效的可能性更大。

walkerdu - 为着理想勇敢前进

“今年初掉坑里后就一直爬不出来,最近主账号亏损又扩大了,总亏损大约5.5个点,真是有点烦。现在必然是亏得更多了啊,今年估计是没希望爬出来了。

还是要经常换票,我发现我一旦格局,往往就坐过山车。”

9月15号亏5.5%,现在盈利多少了?

但是,这指的是所有账号,我自动交易的一创是盈利的,以后可能真的不自己炒股了,扔给策略和基金算了,心累。

superbee - 严谨求实,博学致远

赞同来自: J338063932

挣钱里面,有一种钱是看得见的钱,有一种钱是看不见的钱。如果我用手指着月亮,叫一个人来看,他会看着月亮。如果我叫一个机器人来看,它会看着我的手指。我们初中高中的时候都学过《论语》《逍遥游》《归园田居》《送东阳马生序》,字面意思我们都懂,甚至可以倒背如流。可是要很多年以后,我们才能真正感受到此中的真意。13年末,通过数据是不可能算到一场牛市近在咫尺。去年初,所有的转债都跌入谷底,又有谁知道,这么快转...先为不可胜,以待敌之可胜

挣钱里面,有一种钱是看得见的钱,有一种钱是看不见的钱。如果我用手指着月亮,叫一个人来看,他会看着月亮。如果我叫一个机器人来看,它会看着我的手指。我们初中高中的时候都学过《论语》《逍遥游》《归园田居》《送东阳马生序》,字面意思我们都懂,甚至可以倒背如流。可是要很多年以后,我们才能真正感受到此中的真意。13年末,通过数据是不可能算到一场牛市近在咫尺。去年初,所有的转债都跌入谷底,又有谁知道,这么快转...6

小市值策略不管有效性如何,今年必然得赚钱。“今年初掉坑里后就一直爬不出来,最近主账号亏损又扩大了,总亏损大约5.5个点,真是有点烦。

还是要经常换票,我发现我一旦格局,往往就坐过山车。”

9月15号亏5.5%,现在盈利多少了?

果仁策略也没那么差,我刚才去找了一个实盘超过五年的策略:https://guorn.com/stock/strategy?sid=17203.R.92758303332948今年赚到钱了吗?

我收藏了果仁商城超过30个策略,这个不在我的收藏里,可能我太好高骛远了,哈哈。

刚才果仁那个与我无关,下面聚宽这个是我发的,起码回撤还是很不错的:https://www.joinquant.com/view/communit...

walkerdu - 为着理想勇敢前进

我收藏了果仁商城超过30个策略,这个不在我的收藏里,可能我太好高骛远了,哈哈。

刚才果仁那个与我无关,下面聚宽这个是我发的,起码回撤还是很不错的:https://www.joinquant.com/view/community/detail/6d0d64532d0ad36c2c43292ee663042a?page=1#236092

赞同来自: huron 、dhhlys 、沙里淘金 、aladdin898

@joeychris2022关于黑天鹅,谁遇到都一样。

感谢您的分享。

我说的差价收敛就是商品套利,但我只是凭感觉有疑问,没有深入的学习。著名的长期资本公司据说就是倒在高杠杆赌价差收敛上。顺便提一句,我对于海龟交易法使用的ATR计算仓位法有保留,遇到黑天鹅就完蛋了,丹尼斯最终也在这上面吃了亏。我计算仓位是按照全部品种3个无量跌停交易所强制平仓情况下账户不残这种理论最极端情况计算的,总体2倍仓位,投入保证金占总资金20%,其...

商品套利,也做成网格,不是买了后死等到价差收敛。

网格策略比较简单,网上应该都能搜到的。

日内策略没有什么推荐。

推荐学习的书籍或网站,国内的都差不多。要接触新东西,可以看看STOCKS & COMMODITIES月刊,http://technical.traders.com/,有些挺有意思的。

最近在研究订单流,等我明年开个实盘,模拟一把“逆天而行”的大单跟踪策略吧。

赞同来自: aladdin898

感谢您的分享。

我说的差价收敛就是商品套利,但我只是凭感觉有疑问,没有深入的学习。著名的长期资本公司据说就是倒在高杠杆赌价差收敛上。顺便提一句,我对于海龟交易法使用的ATR计算仓位法有保留,遇到黑天鹅就完蛋了,丹尼斯最终也在这上面吃了亏。我计算仓位是按照全部品种3个无量跌停交易所强制平仓情况下账户不残这种理论最极端情况计算的,总体2倍仓位,投入保证金占总资金20%,其他搞转债。使用凯利公式计算的仓位也偏大,因为凯利公司的前提是账户可能归零。总体看,2-3倍总仓位比较合适。

策略有可能失效不是策略不能投入实盘的理由。从长远看,沧海桑田,任何策略迟到都会失效。重要的是活在当下。资金管理最重要的是赢冲输缩,海龟交易法给出了答案,比如,权益每回撤10%减半仓,依次类推,最大权益回撤不超过20%。如果策略每年能盈利20%,何必在意最后回撤的这个20%呢?

好的策略首先需要有逻辑支撑,首先有理念,估计在哪里打井会有水,然后用回测具体定位。靠数据挖掘出来的策略恐怕一般人不敢用。利润是认知的变现。

网上趋势策略比较多,但是震荡策略我没发现好用的,您提到的网格策略是震荡策略吧,能推荐一个比较成熟的吗?您对日内策略怎么看,有推荐的策略吗?

另外,您对期货量化策略有什么推荐的网站或者书籍吗,我都是自己摸索,盲人摸象,坐井观天。

再次感谢!

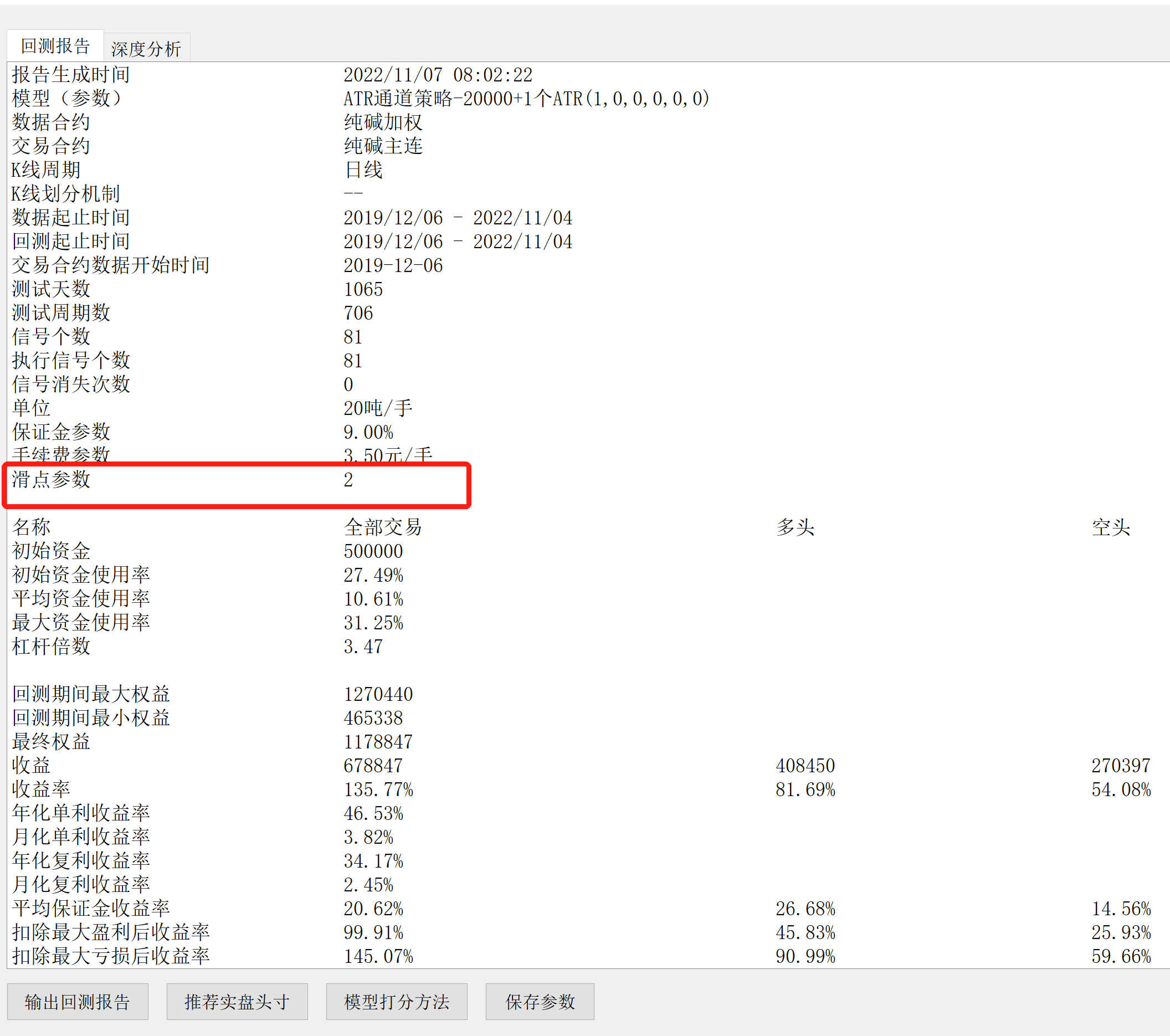

@joeychris2022先说ATR突破策略。

感谢您热心回复。

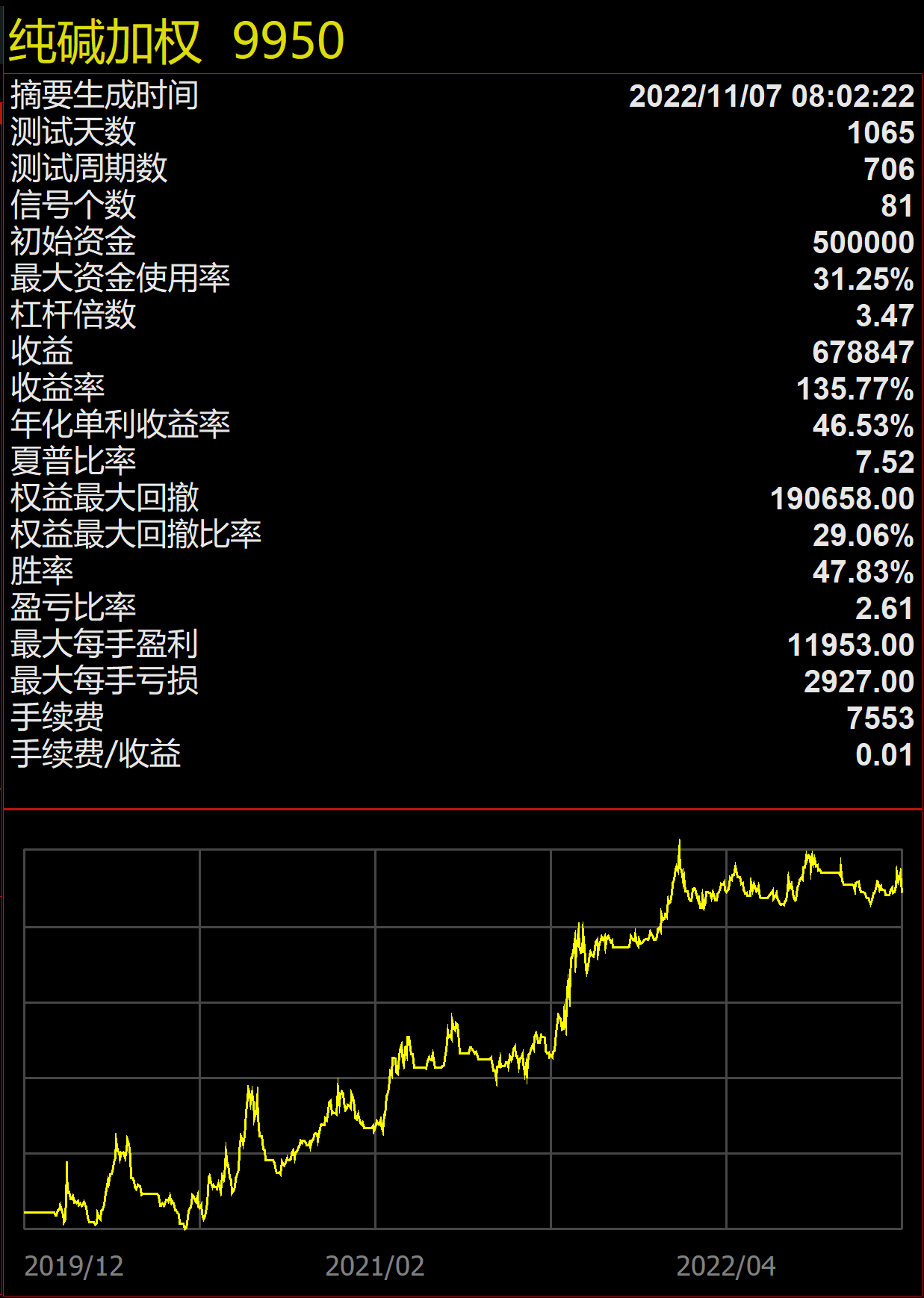

您发的纯碱回测没问题,基本上趋势策略都能跑出来。问题是同样的趋势策略放在其他品种上效果没这么好。我做回测都是从有数据开始做,最大回撤比例低,很多时候是由于交易的时间短。一个策略及其参数需要具有普适性,单纯在一个品种上好用没有太大意义。比如您贴的atr通道突破策略,放在其他品种上,很多收益回撤比要低得多。您觉得您贴的ATR通道突破策略用于实盘有问题吗?...

如果你要做全品种的趋势策略,那么资金分配是第一步,可以设置原油为基准,按照ATR值进行分配下单手数。

然后剔除最近两年上的期货品种,因为数据支撑不够。全品种(中金所除外)回测下来应该有10多个品种能跑出你需要的“年化大于等于最大回撤”这样的效果。

多说一句,今年量化王比赛排名第二的就是用ATR策略,当然入场和出场设置的参数肯定不是1倍ATR那么简单。

至于是否适合实盘,如果目前震荡期,那么网格肯定优于趋势,如果是单边行情,那么肯定趋势无敌。这种突破类策略做的就是低胜率,高盈亏比。如果你是趋势类交易风格,熬到大趋势,就能赚钱。没有“既要又要还要”这样的好事。

然后10月发的帖子,期指是手工的,商品套利算是半量化吧。你说的差价收敛指的是商品套利吗?

感谢您热心回复。

您发的纯碱回测没问题,基本上趋势策略都能跑出来。问题是同样的趋势策略放在其他品种上效果没这么好。我做回测都是从有数据开始做,最大回撤比例低,很多时候是由于交易的时间短。一个策略及其参数需要具有普适性,单纯在一个品种上好用没有太大意义。比如您贴的atr通道突破策略,放在其他品种上,很多收益回撤比要低得多。您觉得您贴的ATR通道突破策略用于实盘有问题吗?

翻了您10月在集思录发的帖子,真心看不懂。我对差价收敛策略是有保留的,就怕千日砍柴一日烧。请问在这个帖子里您是自动化交易还是手工交易,是怎么考虑的?

感谢!

没错哇,亏100多万,最后赚几十万就跑了,这说明什么问题?嗯欢迎关注我的新帖,打个广告~

期货600万资金做14手,市值差不多1700万,2倍多杠杆。

如果你其他帐户有2000万,你的杠杆不也跟我120万做1手差不多吗?年化收益又是多少?不也很稳定?

如果其他帐户上没有钱,或流动性不足,中证指数继续涨到8000点会如何?交易所提高保证金又会如何,长期横盘持续亏贴水又会如何?

挣钱里面,有一种钱是看得见的钱,有一种钱是看不见的钱。如果我用手指着月亮,叫一个人来看,他会看着月亮。如果我叫一个机器人来看,它会看着我的手指。我们初中高中的时候都学过《论语》《逍遥游》《归园田居》《送东阳马生序》,字面意思我们都懂,甚至可以倒背如流。可是要很多年以后,我们才能真正感受到此中的真意。13年末,通过数据是不可能算到一场牛市近在咫尺。去年初,所有的转债都跌入谷底,又有谁知道,这么快转...不赢很难,我理解,虚拟现实中有一种路叫无间道,没有时间和空间的路。

怎么办?找有时间和空间路。变路,变道,甚至开路,开道,创造时空,这个境界就无法掌握了!

顺应自然,忘却情感,不为外物所牵挂,冬天来了加衣,夏天来了脱衣少穿!

老子的道法自然,加量化历史数据,但以道法自然为主,因为数据是历史的,顺其自然的高度有可能远远破掉!

“你也可以贴一下至少一年的资金曲线、最大回撤、杠杆倍数,”没错哇,亏100多万,最后赚几十万就跑了,这说明什么问题?

我3月份开的期货账户,之前浮亏100万的时候你也在帖子里回复过吧,还有印象吗?

期货600万资金做14手,市值差不多1700万,2倍多杠杆。

如果你其他帐户有2000万,你的杠杆不也跟我120万做1手差不多吗?年化收益又是多少?不也很稳定?

如果其他帐户上没有钱,或流动性不足,中证指数继续涨到8000点会如何?交易所提高保证金又会如何,长期横盘持续亏贴水又会如何?

为啥要算年化?“你也可以贴一下至少一年的资金曲线、最大回撤、杠杆倍数,”

我的风险很小,120万一年赚30%,没使用杠杆。

我觉得这比用三倍杠杆赚100%要强,

因为我不用担心被打趴下爬不起来。

30%太高了,这就注定了这个办法行不通。

你也可以贴一下至少一年的资金曲线、最大回撤、杠杆倍数,

看看我说的是不是有道理。

我3月份开的期货账户,之前浮亏100万的时候你也在帖子里回复过吧,还有印象吗?

为啥要算年化?"我在2015、2016的股指期货量化实盘比这高得多,最后都得还回去。"

我的风险很小,120万一年赚30%,没使用杠杆。

我觉得这比用三倍杠杆赚100%要强,

因为我不用担心被打趴下爬不起来。

30%太高了,这就注定了这个办法行不通。

你也可以贴一下至少一年的资金曲线、最大回撤、杠杆倍数,

看看我说的是不是有道理。

我以为你说你年化超过我这图里的。毕竟你说“高得多”,原来是说稳定性“高得多”?

看来我理解错了,抱歉哈哈。

赞同来自: 朝阳南街 、silversand623 、明园

保证金20万,账户资金120万,收益37万,请问年化收益率是多少?为啥要算年化?

我的风险很小,120万一年赚30%,没使用杠杆。

我觉得这比用三倍杠杆赚100%要强,

因为我不用担心被打趴下爬不起来。

30%太高了,这就注定了这个办法行不通。

你也可以贴一下至少一年的资金曲线、最大回撤、杠杆倍数,

看看我说的是不是有道理。

挣钱里面,有一种钱是看得见的钱,有一种钱是看不见的钱。说得好啊,

如果我用手指着月亮,叫一个人来看,他会看着月亮。如果我叫一个机器人来看,它会看着我的手指。

我们初中高中的时候都学过《论语》《逍遥游》《归园田居》《送东阳马生序》,字面意思我们都懂,甚至可以倒背如流。可是要很多年以后,我们才能真正感受到此中的真意。

13年末,通过数据是不可能算到一场牛市近在咫尺。去年初,所有的转债都跌入谷底,又有谁知道,这么...

不输之道,我们做低风险投资的人还能把握,

不赢之道,实在是太难了,

还要修炼。

你说的这些机会,

我都参与了,

但还是出来得太早,

不赢之道没掌握好。

赞同来自: sulf666

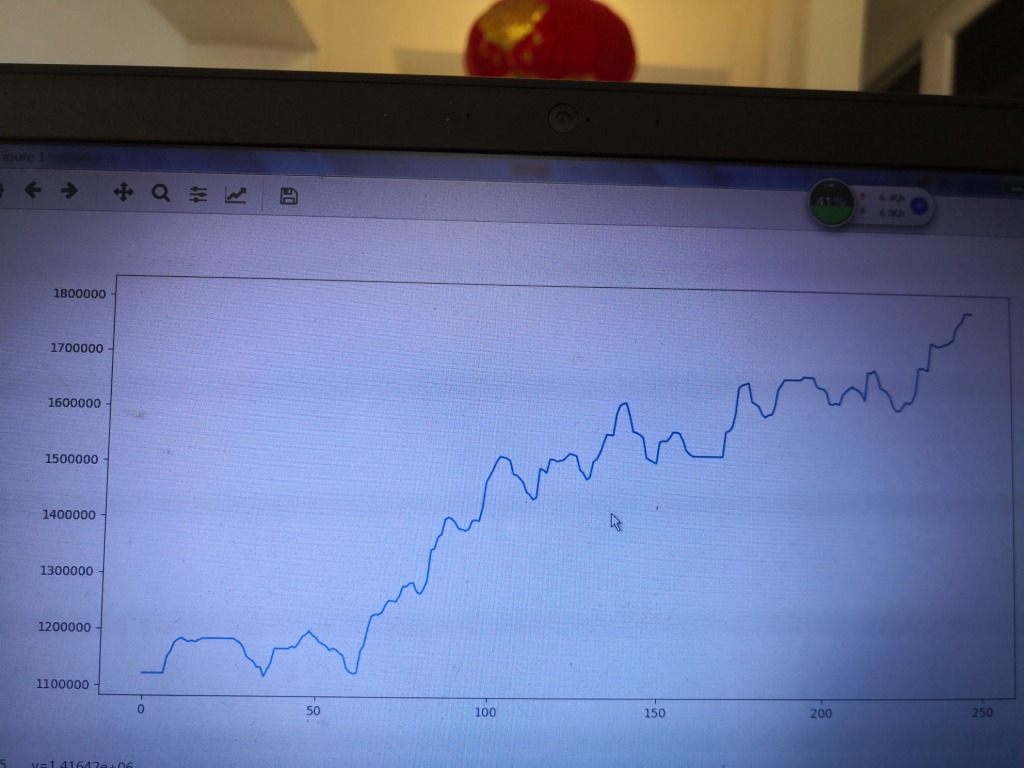

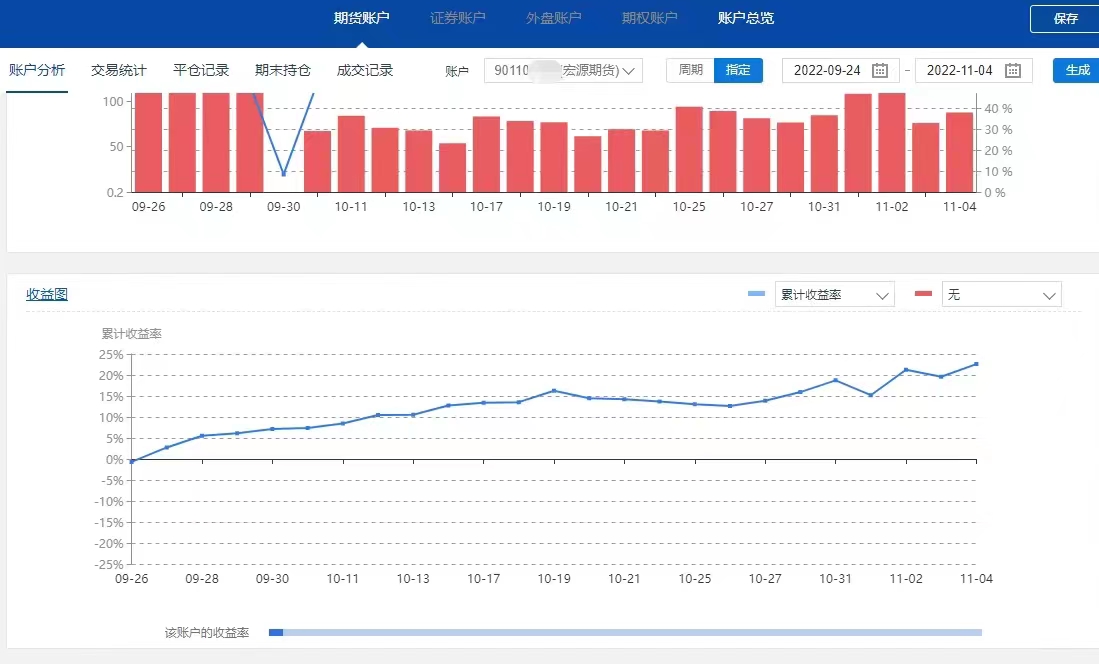

这是2015.8 - 2016.8 一年时间,期货实盘最后截图,期货软件自动生成的,只做1手IC,一直到2017年3月份都挺好,后面全还回去了,策略一模一样。保证金20万,账户资金120万,收益37万,请问年化收益率是多少?

用20万保证金(帐户资金平均有120万,相当于不使用杠杆),一年时间赚了37万,手续费只花了1.1万,几乎没有回撤,你们看看这个资金曲线多漂亮!

当时帖子还在,比那些事后再发图片的可信得多:

https://www.jisilu.cn/qu...

赞同来自: lqqm2018 、neverfailor 、暗夜之狼 、钱哆哆滚雪球 、mojack 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、更多 »

如果我用手指着月亮,叫一个人来看,他会看着月亮。如果我叫一个机器人来看,它会看着我的手指。

我们初中高中的时候都学过《论语》《逍遥游》《归园田居》《送东阳马生序》,字面意思我们都懂,甚至可以倒背如流。可是要很多年以后,我们才能真正感受到此中的真意。

13年末,通过数据是不可能算到一场牛市近在咫尺。去年初,所有的转债都跌入谷底,又有谁知道,这么快转债的牛市就回来啦?

我刚刚开始投资的时候,我觉得我们应该要挣看得到的钱。我投资了很多轮以后,我发现我挣到的,都是看不到的钱。

就像一百块的中行转债,算得出来的钱,是不多的。但是后来挣了很多,是牛市推上去的,是算不出来的钱。去年年初97的小康转债,你只能算到11月份有个回售,比存银行收益稍微好一点,你不能算到它可以涨到五百多。

所以大多数的人,包括所有的机器人,他们都只知道赢,不知道不输。不输和赢其实不是一回事。赢是挣看得见的钱,不输才能挣到看不到的钱。

正因为秉承着不输的原则,所以我们才会在100块左右买中行转,我们才会在A类跌停的时候杀进去,我们才会买了沪深300成份股去打新,我们才敢在去年年初满仓可转债,所以吃贴水和香草会成为许多低风险投资者的头号选择。

做到了不输,我们就可以开始挣那些看不到的钱了。如果我们想挣更多一点看不到的钱,我们应该怎么办?

我们应该要学会,不赢。

这个我是践行投资很多年,思考了很多年,走了很多的弯路,少挣了很多钱,才真正明白过来的不赢之道。

如何理解呢?这个我觉得很难用短篇幅说明白,大概的意思就是,你“觉得”可以卖的时候,其实不是可以卖的时候,真正可以卖的时候,很多人,包括你自己,会觉得这是不可以卖的时候。你一定要熬到那个你都不想卖的时候。为什么呢?因为你想卖的时候,其实你就是想赢,你想赢,你往往就不能赢。别人都想赢,你让给别人赢,你往往就能赢了,所以你要留点钱让别人挣。另一方面,等你真的习得了投资之道,不出现极端情况你就会卖的东西,你当初其实根本就不会买。你卖,也只会卖在一个区间。所以巴菲特会说,最好的持有期限是永远,永远不卖。李嘉诚会说,不要挣最后一个铜板,他两的话,看似矛盾,其实一点都不矛盾。

所以我对挣看不到的钱的理解就是,用不输之道,买入,用不赢之道,卖出。

知道了不输,知道了不赢,还有一个更难的东西在等待着你,得失心。弱水三千,只饮一瓢,做得到么?知足不辱,知止不殆,做得到么?恐慌,贪婪,傲慢,妒忌,放得下不?种豆就应该得豆,种瓜就应该得瓜,但是许多人,内心深处的真实想法是,种豆得瓜。其实不符合自然的东西,必然会受到自然法则的严惩。

不输不赢的投资之道,其实和舍得之道挺像的。有得就有舍,有舍才有得。机器人永远不会懂得舍得,很多人也永远不会懂得舍得。商场里面,财散就人聚,财聚就人散。投资里面,最后发财的,往往不是那些想发财的人。

其实这个道理,股谚里面早就说了,会买的是徒弟,会卖的是师傅,会空仓的是祖师爷。

这条路很长,我才刚刚起步。

赞同来自: skyblue777 、乘贝 、sulf666 、集XFD 、zddd10更多 »

上个图我开开眼?这是2015.8 - 2016.8 一年时间,期货实盘最后截图,期货软件自动生成的,只做1手IC,一直到2017年3月份都挺好,后面全还回去了,策略一模一样。

用20万保证金(帐户资金平均有120万,相当于不使用杠杆),一年时间赚了37万,手续费只花了1.1万,几乎没有回撤,你们看看这个资金曲线多漂亮!

当时帖子还在,比那些事后再发图片的可信得多:

https://www.jisilu.cn/question/61084

这样的事情我已经经历很多,不单是股指期货,商品期货也是一样。

赞同来自: 山顶晨曦

绝大部分量化者都处在第一层:能找到回测巨牛的策略。极少的人处在第二层:有方法能分辨出哪些策略真实有效。现在能学习到的公开的方法都停留在第一层。如果具备第二层思维,不用回测也能赚钱。

“如果找到100个回测有效的策略,你怎么知道哪个是真正有效的?”,年化收益,最大回撤,资金使用率,这些综合判断,选表现最好的。人外有人,天外有天

“当然是指超过无风险收益的策略”,不存在只赢不输的量化策略,存银行100%赚钱,那来期货市场干什么。机构户可以套期保值,做正套基本没风险,成本就是仓储费和发票。散户研究量化策略就看盈亏比和胜率,没有稳赚不赔的策略。

赞同来自: ergouzizzz

骆驼老师明显是经历良多才能有这么深刻的领悟,字字珠玑,都是真金白银的经验啊,鸭蛋之前也表达过类似的意思,不要和机器人做对手盘,流动性,确定性,高收益,不可能之三角,如果搞量化,找个流动性差的领域可能会好一点,镰刀少一点,小打小闹吃别人吃肉我喝汤就可以了流动性差搞量化?滑点就亏死你了

赞同来自: 牧童CSM 、XIAOHULI92 、影约 、任大小姐 、乘贝 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、更多 »

常识和胆量也是一种策略当需要常识+胆量的时候,往往是历史上极少出现的情况,无法回测,这个时候才是真正的机会。

现在两个机会: 地产垃圾债 + 中概股,做不做就看胆量了。

1、中国房地产市场红火了20年,地产商集体暴雷的情况从未出现,以后会是什么发展势态?通过历史分析违约债的偿付率真的有效吗?

2、过去20年互联网高速发展,股价长牛,现在跌了80%,是机会还是陷阱?美国2000年互联网泡沫破灭的经验真的有参考价值吗?

赞同来自: 老狼123 、zengyongqiang 、火锅008 、neverfailor 、口口夕口木 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、更多 »

十多年了,

我就专注一个品种,

用尽各种手段(包括机器学习、概率统计学、行为心理学),

一次次看到希望,

然后再一次次破灭,

我怀疑这条路真的走不通。

各位赚到钱的,

希望你们不是凭运气而是凭本事赚到的。

赞同来自: 灰灰1 、口口夕口木 、skyblue777 、XIAOHULI92 、订阅it 、 、 、 、 、 、 、 、 、 、 、 、 、更多 »

在人工智能的帮助下,

找到一个历史回测(样本外和样本内)各方面都很满意的策略并不是什么难事。

靠人脑一个个去想然后回测,

就好比拿着石块木棍去跟核武器作战。

在充分竞争的资本市场,

人只能用人工智能不具备的优势去竞争,

这是基本原则。

没错,一定存在能够适应未来的策略。“如果找到100个回测有效的策略,你怎么知道哪个是真正有效的?”,年化收益,最大回撤,资金使用率,这些综合判断,选表现最好的。

但问题是,如果找到100个回测有效的策略,你怎么知道哪个是真正有效的?这并不比直接选择做多或做空容易。

我说的策略有效,当然是指超过无风险收益的策略,毕竟存银行几乎100%赚钱。

“当然是指超过无风险收益的策略”,不存在只赢不输的量化策略,存银行100%赚钱,那来期货市场干什么。机构户可以套期保值,做正套基本没风险,成本就是仓储费和发票。散户研究量化策略就看盈亏比和胜率,没有稳赚不赔的策略。

赞同来自: XIAOHULI92 、石门 、一场意外

那是你没遇到0.1%的。没错,一定存在能够适应未来的策略。

但问题是,如果找到100个回测有效的策略,你怎么知道哪个是真正有效的?这并不比直接选择做多或做空容易。

我说的策略有效,当然是指超过无风险收益的策略,毕竟存银行几乎100%赚钱。

历史回测的策略,那是你没遇到0.1%的。

99.9%都是见光死,

看起来越复杂越精妙的策略实盘表现越差,

一点都不奇怪。

我已经在这个坑里10年了,

花了太多的时间和精力,

远远不如凭常识和胆量赚得多。

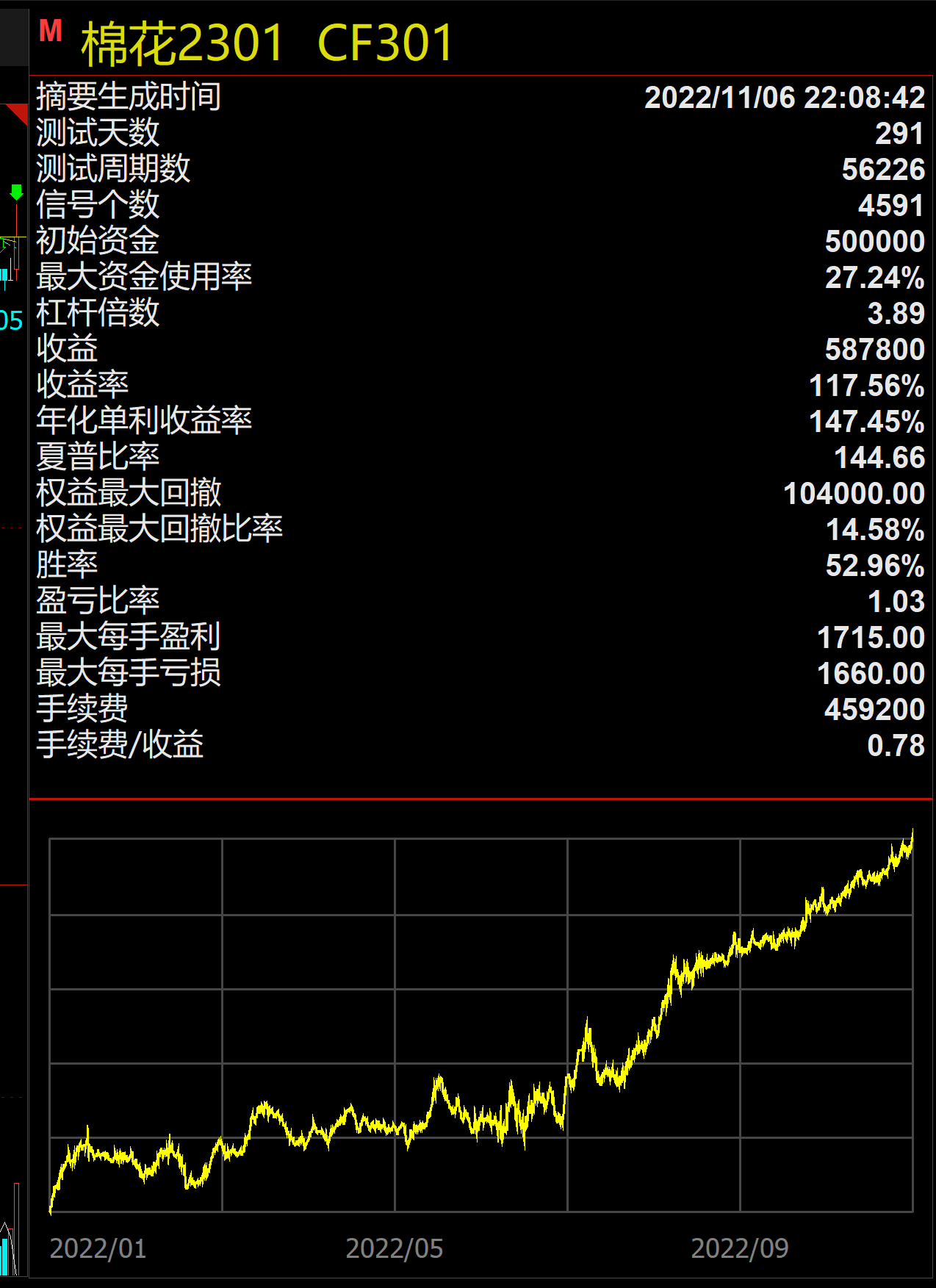

“回测周期稍微有点短”,我测1分钟的周期,一年的回测数据足够了,如果是日线周期,我一般回测5年。请问大佬,用的是哪个回测平台?

“年化收益率能和最大回撤比率持平的就是很好的策略”,兄弟你没开玩笑吧。。随便一个ATR突破都能达到这种程度。

附了一个纯碱加权回测,3年的数据,2个滑点,手续费3.5元。

楼上回测棉花期货老兄的话有道理,但有点过。您发出来的这个回测主要问题是没考虑冲击成本,另外回测周期稍微有点短。如果考虑了这两个因素,年化收益率能和最大回撤比率持平的就是很好的策略,什么样的策略能达到年化收益率是最大回撤比例的8倍?真心向您请教思路,请赐教!我的商品策略回测单品种年化收益率只有最大回撤比率的1/3,靠多品种组合才搞到年化收益率和最大回撤比例持平。文华实盘6年和回测基本无差异。“回测周期稍微有点短”,我测1分钟的周期,一年的回测数据足够了,如果是日线周期,我一般回测5年。

“年化收益率能和最大回撤比率持平的就是很好的策略”,兄弟你没开玩笑吧。。随便一个ATR突破都能达到这种程度。

附了一个纯碱加权回测,3年的数据,2个滑点,手续费3.5元。

楼主,想问下您做的实盘走势图用的是什么软件/网页呢,小生不才,最近也在做策略的回测,但是我用的是excel,做出来的效果也没有您发的图清晰。想学习下楼主的作图方法,不胜赐教这是用的果仁网 自动生成的

Edge

Edge Chrome

Chrome Firefox

Firefox

京公网安备 11010802031449号

京公网安备 11010802031449号