首先,日历对价不仅仅是中性,也能组合为看多对角,看空对角,但是中性最好用,组合后delta尽量接近0。

最好用,当然只是针对个人,其他人可能觉得双卖好,铁鹰好,牛熊牛购,领口,备兑之类好,这些个人策略不用,喜好不同,所以因人而异很正常,这点是不争辩的。

至于为什么觉得这个策略好,是因为觉得对角策略能普适至少80%以上的行情。除了急涨急跌这两种不多见的情况。其他如慢牛,慢熊,无序震荡都能很好适应。而其他策略往往需要较好的预判,而大部分人都没有这能力,所以说中性策略反而挺合适的。

对角也分认沽组合和认购组合,因为目前股指贴水居多,所以一般来说,同价位同收益的认沽组合会比认购组合占用保证金略少,这样资金利用率能稍微高一点点。认沽或认购的中性组合可能是虚虚配,虚平配,虚实配,平实配,实实配,并没有定数。喜欢虚虚配仅仅是因为虚值合约一般滑点小,且占用保证金也少,这样资金使用率又能再提高一点点。

风险与收益,做的是股指期权,没有任何组合保证金,又因为卖近月,买远月,且远月必须比近月贵这铁律的存在下(个人开仓癖好),风险可谓极低,哪怕最极端情况,指数一月翻倍或打对折,中性对角策略本金损失也不会超10%。在70-80%仓位情况下,收益至少等于所做品种的波动率。所以越高波的品种收益相对越高。(这里的收益计算为,开仓后组合的盈利(盘中或双平都可以)÷最初本金。如100W本金,一年后赚了20W,收益率就是20%,不管开什么合约组合,中途占多少保证金,名义delta多大。)最后需要注意的是,在高仓位情况下,会出现当日组合盈利但盘后结算保证金不足的情况,且非常常见。这时一般双平一组来释放保证金。

杠杆如何,一般来说,即使满仓,遇到极端行情,且不会调仓,杠杆也很难超过1,不是上了1倍杠杆,而是名义delta值不超过本金。非常安全。

如何盈利,赚的是什么钱。这里可以很明确的说,中性对角既然近远月对冲了delta和gamma,那赚的当然就只剩下theta的钱了,不赚delta,gamma钱,升波时会赚vega钱,但降波vega也就亏回去。

如何保持中性,一般开仓会尽量把delta配平=0,指数波动时,虽然近远月会对冲,但必然也会偏离,但偏离超过容忍度时,最简单的方法可以近月上下调仓来配平。

到期如何处理,如果是当月次月组合,那双平后重新双开下月-下下月组合好了;如果是当月-远季月组合,那当月到期前一键后移就好了,远季月不管。

一些容易误解的概念,因为对角日历,也可以叫对角牛沽或对角牛购,容易让人觉得这是个看多或看空组合。而真实情况是,对角日历(沽组合)--对角牛沽,它既可能是看多组合,也可能是看空组合,也可能是看中性组合。对角牛购同理。只是这里介绍的是其中的看中性组合。如果看好指数,做个看多组合也可以。

而中性对角组合既然为中性,所以就不预判行情。不存在这两年指数上涨才收益高这种靠行情吃饭的情况。如果接下来两年又震荡回落,相信中性对价一样稳稳慢爬坡。同样的如果有预判的高手,完全可以直接裸多裸空,或者做看多(看空)对角。

最后想说,以上仅仅是分享概念,想法和解释部分人对策略的疑惑之类的,并且这也算是个小众策略,但也不少人默默用着。最后---上面的字并不构成投资投机建议,怀疑者请勿尝试开仓,大家看着图个乐就好。

赞同来自: kolanta

@dengyao9977我做的是3月对6月的日历价差,你又除又减,那么复杂干嘛,我都看不懂要表达啥,只是简单 只算3月这个一个月赚多少溢价,6月期权那个一个月亏多少溢价,不就完了么。2月只剩10多天了,最好别做了。

这不是很简单的事情么?你看下面的图,各个期权的溢价率不是明明白白的么,用3月同行权价的期权的溢价率,减去2月同行权价期权的溢价率,不就是3月这个期权一个月的收益么?(6月的溢价率-3月的溢价率)/3,不就是6月这个期权一个月的损耗么?这样一对比,就知道这一组是否值得做了。我都在汇点里面设置好了,一点记策略组合,就出来了,当天的涨跌,各期权的溢价率、波动率、组合theta、...

这不是很简单的事情么?你看下面的图,各个期权的溢价率不是明明白白的么,用3月同行权价的期权的溢价率,减去2月同行权价期权的溢价率,不就是3月这个期权一个月的收益么?(6月的溢价率-3月的溢价率)/3,不就是6月这个期权一个月的损耗么?这样一对比,就知道这一组是否值得做了。我都在汇点里面设置好了,一点记策略组合,就出来了,当天的涨跌,各期权的溢价率、波动率、组合theta、vega都能看到。一个月...拿科创50ETF沽举例:2、3月平值1.5;3月溢价率4.44%,2月溢价率2.38;溢价率差值:2.38/(4.44-2.38)-1=0.16 是这样计算的吗

肯定是开价差最小的,你这个0.5以上是怎么个计算过程。这不是很简单的事情么?你看下面的图,各个期权的溢价率不是明明白白的么,用3月同行权价的期权的溢价率,减去2月同行权价期权的溢价率,不就是3月这个期权一个月的收益么?(6月的溢价率-3月的溢价率)/3,不就是6月这个期权一个月的损耗么?这样一对比,就知道这一组是否值得做了。

我都在汇点里面设置好了,一点记策略组合,就出来了,当天的涨跌,各期权的溢价率、波动率、组合theta、vega都能看到。

一个月0.3的收益率差值的话,根据保证金来算,差不多相当于一个月赚1个点的钱。但这是刚好平值对平值组合,实际上虚值没有这么高的。所以看平值对平值组合的话,没有0.6的收益率差值的话,感觉没必要做了。

能跳空多少?2%?也就影响我组合2成的delta仓位而已。最近的商品,突然来个8%甚至10%以上的跳水也能见到的,价差组合是不怕,比例价差就难受了

看整体的gamma值,就能知道每涨跌1%,组合#delta整体变动多少钱了。

再说跳空2%也不多的,就是跳空3%这样的话,价差组合也不怕啊。

另外,做期权的兄弟,大部分人还是有时间看盘调仓吧。

我一般是通过打开几个月的合约,放在一起看溢价率差值,比如看 2月减1月,3月减2月,(6月-3月)/3,这样对比单月的 有没有 赚头的。至少溢价率差值需要在0.5或以上,才有意义。溢价率是最准最真实的数据,无论什么软件显示的都一样,其他什么delta、波动率,都是实时运算出来的,每个软件的数据都不同的,不准确的。3月减2月,跟卖2月到期,一直都没有差值收益,所以我在1月中旬就说,没有日历价差可以...肯定是开价差最小的,你这个0.5以上是怎么个计算过程。

我一般是通过打开几个月的合约,放在一起看溢价率差值,比如看 2月减1月,3月减2月,(6月-3月)/3,这样对比单月的 有没有 赚头的。至少溢价率差值需要在0.5或以上,才有意义。溢价率是最准最真实的数据,无论什么软件显示的都一样,其他什么delta、波动率,都是实时运算出来的,每个软件的数据都不同的,不准确的。3月减2月,跟卖2月到期,一直都没有差值收益,所以我在1月中旬就说,没有日历价差可以...对 价差最直观,能举个例子吗 具体怎么算。

这几个字母不能只看当前值,隔夜一个跳空面目全非,中间不给你调整的机会。能跳空多少?2%?也就影响我组合2成的delta仓位而已。

看整体的gamma值,就能知道每涨跌1%,组合#delta整体变动多少钱了。

再说跳空2%也不多的,就是跳空3%这样的话,价差组合也不怕啊。

另外,做期权的兄弟,大部分人还是有时间看盘调仓吧。

我已经不纠结什么策略了。我只看我账户汇总的delta、theta、vega这几个,平常维持delta偏多,不要超过账户资金的0.5倍,theta大约1、2百,vega根据波动率来,高波的时候,弄成负vega(多卖几个义务单,可虚值可实值,根据delta来决定虚或实值),低波的时候,弄成正vega(多买几个远月权利单,也是可虚值可平值)。这几个字母不能只看当前值,隔夜一个跳空面目全非,中间不给你调整的机会。

至于组合里面,几个近月,几个远月,不去数。几个实值,几个虚值...

看不懂,啥正值?我现在不纠结日历价差了。我看波动率,低波做对角反比例价差,做多vega,高波时做对角比例价差,做空波动率。感觉赚theta钱,太难,每一分theta钱对应一分gamma风险,还是赚vega钱来的流畅。卖沽delta 与3月对冲后是正值。

讨论下,科创50;2月-3月水平位置竟然还是正值,这种情况是不是就不适合开这个策略了。看不懂,啥正值?

我现在不纠结日历价差了。我看波动率,低波做对角反比例价差,做多vega,高波时做对角比例价差,做空波动率。感觉赚theta钱,太难,每一分theta钱对应一分gamma风险,还是赚vega钱来的流畅。

我已被碳酸锂爆头,回撤近20%。大家上商品期货的仓位要慎重。贪图最后几天,没上保护。严格执行中性最多也不回超10%回撤。我之前做了一周多的商品期权,一开始赚了1万多,后面也是因为没有配平,因为成交量少,配平就很难,有时要挂很久。结果隔一个晚上,第二天碳酸锂暴涨,直接亏光。

然后我就不做了,太费劲了,资金都转出来了。

商品上面,如果要做,建议直接做期货得了。

至于组合里面,几个近月,几个远月,不去数。几个实值,几个虚值,也不去数的。

其实,期权方向是第一位的,这个月一直做偏多的配置,有点不太舒服,账户波动大,这一周亏损1%了。

你看看,昨天一天,白银最大跌幅30%。唉,商品市场还是不能玩,波动过大,也判断不了。还好我上一周就清仓了商品。还是老老实实的做点大A etf期权算了,涨跌,多少还有那么一点点预判/预感的,适度提前配置仓位和偏向,效果还是不错的。大宗商品暴跌,周五隔夜美股大跌,今天中国1月PMI数据差的很,下周一继续看下跌无疑。被你言中:大跌开始了,给大家春节前要加一碗大面。。

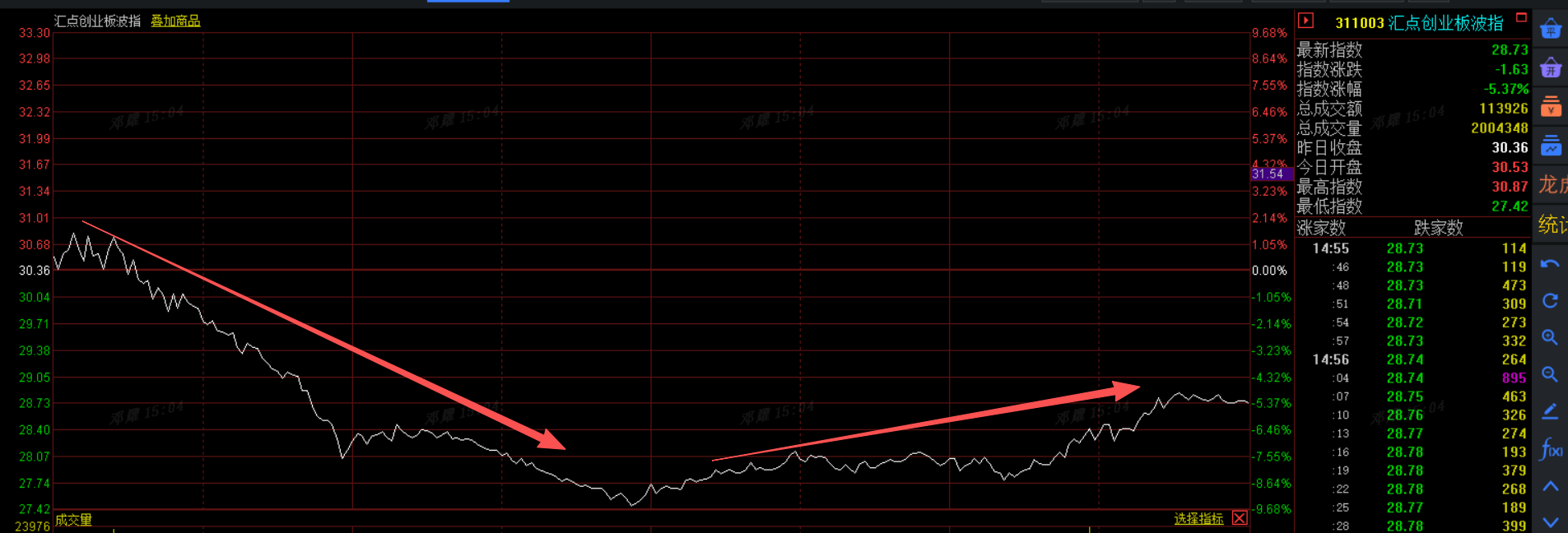

今天指数大跌,看到沪深300、创业板的近波,也开始跟远波差不多了。太难了,这个发疯的市场。

中证500、科创50的近波,已经高于远波2、3个波了。

这么看,近波高于远波,容易出现在 指数相对高位开始下跌的时期啊。

我今天又开始构建几个指数的 日历对角价差了,慢慢建仓中。

判断对了指数要跌,但是偏多的对角价差 仓位还是多了点,etf期权账户,今天亏了1.4%。难啊。

赞同来自: 何哲欢888

中证500、科创50的近波,已经高于远波2、3个波了。

这么看,近波高于远波,容易出现在 指数相对高位开始下跌的时期啊。

我今天又开始构建几个指数的 日历对角价差了,慢慢建仓中。

别做商品的了,涨跌太剧烈,套利的一点收益,很不稳定的。等大涨大跌后,再去移仓,实际上相当于追单了。还是看看大A指数吧,这个涨跌还算温柔。今天发现,科创50,非常适合玩 日历对角价差套利了,明显的近波高于远波了。主要是广期所比较妖。

最近行情都是gjd压盘,导致行情太极端,难做。分析了很多策略,感觉日历对角价差,确实占优。但是也有一个缺陷就是,远月腿的成交量实在太低,有时挂单一整体都成交不了几个,浪费大好机会。如果远月腿成交量上来了,价格就不会有优势了。这就是一个悖论,难搞。

但是我想,老登们总不能一直这样吧,迟早会涨的吧,

我都想去 卖3月的沪深300,买6月的沪深300 期权,再做 偏多日历对角价差,死等了。创业板也这么做,死等以后来一波且升波的行情。

算了一下,一对可以有0.4%的价差收益,保证金算,相当于月1.5%。

赞同来自: 我心飞扬33

但是我想,老登们总不能一直这样吧,迟早会涨的吧,

我都想去 卖3月的沪深300,买6月的沪深300 期权,再做 偏多日历对角价差,死等了。创业板也这么做,死等以后来一波且升波的行情。

算了一下,一对可以有0.4%的价差收益,保证金算,相当于月1.5%。

这个月亏损已经达到了7%,其中IM-IC这玩意竟然亏了4%,1月的期权亏了4%,一些莫名其妙的瞎乱操作亏1%,2月期权赚回2%。楼主同学辛苦了,亲身实践了这么多策略和经验。我这个月还好,还有3个点收益。

明天把不熟悉的策略通通割掉。做回熟悉的,慢慢回血。

短期不再回复了。一年没这么大回撤了,太心烦。

最后刻舟求剑一把。。。500新高,而上50竟然7连跌了。这波行情越走越像21年的镜像。春节前后应该是强弱指数的牛熊分割线。各位发财。

前几周一直玩偏多对角价差策略,做的还好,但是这2天有点瞎操作,做了几个高抛低吸都做反了,回撤了部分。

国家队太恶心了,天天通过etf来压盘,要压到何时?做的心累,今天居然不赚钱。现在行情走到这里,波动率明显远月高于近月很多。卖近买远对角价差没有利润了,买近卖远也没有利润。位置又不高不低,波动率也是不高不低的样子,做垂直价差,其实也怕后面升波,划不来。不知道咋做了?

今天又是一个 震荡市+大降波的日子,深实值认购+卖次月平值虚值购,这个策略不错,今天收益又3K。目前开始,分批调仓一些当月深实值到远月实值上,因为远月也降波不少了。今天是下跌+降波的一天。亏近3K。

明天要是再调整一天,我就会大量做多了。

赞同来自: 我丢了 、海浪9999 、阿彪12345678

赞同来自: 孤独的长线客

是的,白银没法做了,除了保证金问题,还有目前是远波大于近波一些,这就侵占我们这个模式很多利润了。其实我不太喜欢做多品种。特别是商品,因为商品期权有量的月份往往就2-3个月份,有一定局限性,并且滑点比股指要大。一般只有在波动率特别高,有高收益预期才考虑干一段时间,平时如果都是预期2%收益,那不如专心搞股指。并且商品很多有夜盘,自己让自己加班,没必要了。

楼主,我今天复盘发现,有几个品种,波动没那么大,但是近月隐波是大于远月的,您去看一下,如何?

燃料油的3月跟5月合约,还有PTA的4月跟5月,氧化铝的3月跟5月,菜粕的3月、5月、7月。这几个品种,波动不是太剧烈,价格也不贵,交易所也不会提保,看看合适开么?赚个月1.5-2%的理财钱?

赞同来自: 太阳出来啦

如果是总资金的1.5-2%,非常******保守一点算的。再说,这几个,都是低波动的产品,少见的近波大于远波的,开进去后,很安心,移仓都很少的。这么稳定的情况下,年化20%,你还嫌少?

是的,白银没法做了,除了保证金问题,还有目前是远波大于近波一些,这就侵占我们这个模式很多利润了。楼主,我今天复盘发现,有几个品种,波动没那么大,但是近月隐波是大于远月的,您去看一下,如何?燃料油的3月跟5月合约,还有PTA的4月跟5月,氧化铝的3月跟5月,菜粕的3月、5月、7月。这几个品种,波动不是太剧烈,价格也不贵,交易所也不会提保,看看合适开么?赚个月1.5-2%的理财钱?如果是总资金的1.5-2%,非常******

趋势向上,哪怕升波时,简单做沽对角,一样容易亏损,特别是垮月较大时。是的,白银没法做了,除了保证金问题,还有目前是远波大于近波一些,这就侵占我们这个模式很多利润了。

至于高波后降波赚钱时,到底是赚了vega钱还是theta钱,还真不容易分辨。

商品还是觉得难做,有时一波趋势后,交易所就提保,如果仓位高,一下就很被动。像白银,已经提到20多了,前几天想卖个10000沽赚个理财钱,曾经只要几千的保证金现在是3W多。

楼主,我今天复盘发现,有几个品种,波动没那么大,但是近月隐波是大于远月的,您去看一下,如何?

燃料油的3月跟5月合约,还有PTA的4月跟5月,氧化铝的3月跟5月,菜粕的3月、5月、7月。这几个品种,波动不是太剧烈,价格也不贵,交易所也不会提保,看看合适开么?赚个月1.5-2%的理财钱?

你说的这种情况,一般只发生在深实值合约,由于以前贴水大,导致几个深实购不同月份价差都很小,甚至越远越便宜都会出现。但是现在贴水缩的厉害,这种现象已经暂时没有了。对的,我也觉得,这应该是贴水和波动率混合导致的结果,可能贴水影响占比更大导致的。

楼主,我近期重新审视我们的策略,有这么一些关键词:需要找高波的合约来做,最好的环境是 高波且不大降波。仔细想想看,我觉得我们的这个策略,都指向vega。准确的来说,是高波情况下,利用时间损耗,把这个近月高波溢价归零,远月高波溢价损失少,这个钱就赚到了。其实是主赚vega的,其次赚theta的。 至于theta损耗,那是附加的,不是最主要的。如果单纯说,靠赚theta,那简单双卖模式赚theta最高...趋势向上,哪怕升波时,简单做沽对角,一样容易亏损,特别是垮月较大时。

至于高波后降波赚钱时,到底是赚了vega钱还是theta钱,还真不容易分辨。

商品还是觉得难做,有时一波趋势后,交易所就提保,如果仓位高,一下就很被动。像白银,已经提到20多了,前几天想卖个10000沽赚个理财钱,曾经只要几千的保证金现在是3W多。

赞同来自: 阿彪12345678

在这种情况下,可以考虑构建日历价差:卖出近月认购、买入远月认购,以表达对“近端相对偏贵,远端相对偏便宜”的判断,赚取期限结构回归带来的收益。需要强调的是,这属于相对价值交易而非严格意义的无风险套利,仍面临标的方向波动、隐波期限结构变化、点差与保证金占用等风险。

赞同来自: 站稳扶好

基于此,我们可以进一步思考,我们的日历对角价差,应该何种情况下开比较好,我的一点思考:高波+趋势向上的时候,近月波动率大于远月波动率,是应该开认沽对角,因为指数容易涨,卖近月沽让他去归零,这点在商品期权上,更应该如此,因为商品的趋势持久些,且多数远月合约价格高于近月合约,自然认沽最合适。

一点感想,供大家参考。

发现每天做短线还是很好玩的,非常接近0风险,就挑各月品种波动率涨跌不同步的微小差异,干它几到几十分钟,赚几个点价差就跑。就是需要看耐心或运气,毕竟大多数时间挂单只是挂,成交率并不高,还要多月份比较,挺累的。楼主是商品期权先挂单远月等成交,一旦成交后再开当月么?我发现商品期权的远月成交量太低了,确实好难成交啊

----------- 我之前做的是认购日历对角价差,上涨,近月涨的快,容易亏。- 你那次碳酸锂做的认沽,所以无感。- 现在下跌,认沽日历价差,近月涨的快,容易亏。主要是加了仓,不加仓还好。大涨大跌近快远慢是客观共识,变成虚值后价格继续反方向走远近敏感度都低。

碳酸锂早上刚加完仓就往下凸凸了,这周的盈利全吐出去了。----------

- 我之前做的是认购日历对角价差,上涨,近月涨的快,容易亏。

- 你那次碳酸锂做的认沽,所以无感。

- 现在下跌,认沽日历价差,近月涨的快,容易亏。

昨天换仓,把认购偏多对角价差的远月买方,换成了当月的深实值购,并适度增加卖次月平虚值购。整体偏多仓位大约4、5成。

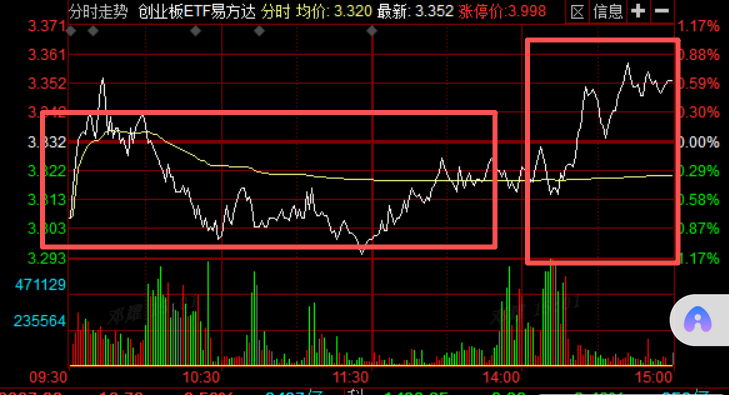

今天发生了很奇特的现象,上午指数震荡跌,降波,我居然还赚了3K(降波收益超过4、5成偏多仓位的收益)。到中午,收益最好到过4、5K。但是中午1点半以后,指数继续涨,账户却不再涨了,反而微微跌。

这说明了一点:vega的升波降波影响太大了,上午vega是降波的,中午后,vega开始回升。我今天账户显示vega一直在 负一千多 值。

----@dengyao9977

- 是因为今天上午是升波的,远月涨的多,且指数没怎么跌,偏多仓位没损失。下午跌了,波动率也下来了,还是绿了。今天变成亏2K了。-------------------------

- 今天我的偏多认购日历价差,早上半小时,收益大涨6K。之后指数再涨,发现奇怪的现象,整体净资产不再涨了,反而有微微跌的感觉。其实是双创的日历价差组合,不赚反亏...

- 这二天都是上午赚,下午亏。下午这个突然跳水,今天全天,收益少很多了(怪我上午挂的低吸认购单子,没及时撤单,哎),二天一起算,属于没赚没亏的样子,浪费时间了。

------------------------------------------

- 是因为今天上午是升波的,远月涨的多,且指数没怎么跌,偏多仓位没损失。下午跌了,波动率也下来了,还是绿了。今天变成亏2K了。

- 今天我的偏多认购日历价差,早上半小时,收益大涨6K。之后指数再涨,发现奇怪的现象,整体净资产不再涨了,反而有微微跌的感觉。其实是双创的日历价差组合,不赚反亏了。

- 于是立马,平仓所有的3月买方认购、部分2月买方认购。

-平仓之前1月的卖方腿(都变深实值购了,这个亏啊)。

- 下午再择机继续加仓1月的深实值购,卖出2月虚值平值的购,因为现在波动率很高了,这样组合成 实虚偏多对角价差 模式 (跟之前的日历价差的月份是反的,但是行权价选择不同),现在波动率高了,后面涨,我有正delta,跌就吃降波,怎么都不亏。

- 收益也就慢慢的又上升了一点。

非常有趣,震荡市,你的偏多认购日历价差赚钱,我的偏空期权策略也是赚的,也就是说我们的策略可以组成没有德尔塔风险敞口策略来赚取利润。-----------------

我的期权持仓是:标的510300,卖出1月认购4800,买入6月认购5000,赚钱是因为远月比近月涨的多。

- 是因为今天上午是升波的,远月涨的多,且指数没怎么跌,偏多仓位没损失。下午跌了,波动率也下来了,还是绿了。今天变成亏2K了。

赞同来自: 我丢了

--------------------------非常有趣,震荡市,你的偏多认购日历价差赚钱,我的偏空期权策略也是赚的,也就是说我们的策略可以组成没有德尔塔风险敞口策略来赚取利润。

- 今天指数终于开始震荡了,不过我的偏多认购日历价差,还是赚的,半天大约2K。

-

- 我思考了很久,可以把我上面的策略用一个更合适的名词:

- 1、低波+大趋势看涨,买远月虚购,卖当月更虚购,等大涨升波让远月腿大赚,让近月腿因为时间去归零。这个组合,不涨也能赚一点点时间价值损耗差,涨就更好了,可以死等行情,这个就叫 虚虚偏多对角价差。

- ...

我的期权持仓是:标的510300,卖出1月认购4800,买入6月认购5000,赚钱是因为远月比近月涨的多。

--------------------------- 今天指数终于开始震荡了,不过我的偏多认购日历价差,还是赚的,半天大约2K。- - 我思考了很久,可以把我上面的策略用一个更合适的名词:- 1、低波+大趋势看涨,买远月虚购,卖当月更虚购,等大涨升波让远月腿大赚,让近月腿因为时间去归零。这个组合,不涨也能赚一点点时间价值损耗差,涨就更好了,可以死等行情,这个就叫 虚虚偏多对角价差。- 2、高波...很多东西有历史局限性,时间回到2021年一路下来三年能不能经受考验。

赞同来自: 我丢了 、阿彪12345678

今天指数etf也大幅升波了,我想了很久,基于我目前是--------------------------

1、认购偏多日历价差的模式(适合低波趋势),以及目前市场高波,趋势明显的情况,后面平滑切换。

2、在高波的情况下,卖出原有的远月购,换成当月的深度实值购(没有什么时间价值的),可以跟趋势,原有的当月卖购保留(时间价值多),属于垂直价差(适合高波趋势),用时间来吃当月平虚值购。涨了,我有正delta,跌了吃降波,怎么都不怕。

3、等指数见过顶后,...

- 今天指数终于开始震荡了,不过我的偏多认购日历价差,还是赚的,半天大约2K。

-

- 我思考了很久,可以把我上面的策略用一个更合适的名词:

- 1、低波+大趋势看涨,买远月虚购,卖当月更虚购,等大涨升波让远月腿大赚,让近月腿因为时间去归零。这个组合,不涨也能赚一点点时间价值损耗差,涨就更好了,可以死等行情,这个就叫 虚虚偏多对角价差。

- 2、高波+大趋势看涨,买当月实值购(含时间价值少),卖次月虚值购(含时间价值大),涨,我赚delta,跌,我赚降波,怎么都不亏。这个就叫 实虚偏多对角价差。

- 3、至于第三种,高波双卖远月虚值,这个用于指数见顶后,可能进入震荡市时,波动率还在高位,执行,方向有对冲,坐等降波。这个名称已经很简单了,就不用改了。

Edge

Edge Chrome

Chrome Firefox

Firefox

京公网安备 11010802031449号

京公网安备 11010802031449号