先看看下面链接的文章:

https://www.jisilu.cn/question/490345

链接文章里的几点结论:

1、新股发行强相关方,券商,动用自有资金在上市几天后大举买入托市。

2、游资和一些小型私募,在明知道后面将会有券商资金托市的情况下,大胆在新股上市首日就开始接盘炒作,吸引散户参与。很难说这些炒新游资跟券商有没有联系。这些资金都不傻。

3、至于后面的,公募,则在新股上市一个月或几个月后买入接盘。

4、这里面的关键点,就在于动用自有资金在上市几天后大举买入托市的券商。

5、券商是发行保荐的强受益体。他们即便在接盘新股上市后亏一些,但完全可以在保荐费用上面挣回来。新股发的越多,他们越挣钱。券商资金也不傻。

6、以前,新股发行的没有那么多,市场的承接力量也还够,券商的接盘资金不需要太多,一家就能搞定,所以不太显。

7、但如今,已经是需要五家券商联合买入,才可能托得住这个盘,做的已经是有点过于明显了。这已经显得有点力不从心了。

8、据此,我估计新股发行的拐点已经快了。

9、苦的,只是啥也不知道,在新股上市后跟风买入想要赚波动赚大钱的散户而已

gukuaijia - 70后资深会计,CPA,dif-40精通CIA,掌握了股市密码。

看了财新网的报道,原诺安明星基金经理蔡嵩松,2020年的时用基金去接盘游资票!最蠢的还是,因为他让对方把好处费,直接打到自己账户,最终被查,还是为了几十万接盘?真有这么蠢的人?[费解]一般圈内不是收大饼,代收好处费吗? 猜测是肆无忌惮吧。查出来的只有这一例,冰山一角而已转账不能收钱!现金收钱还得存账户,以后要被问来源!送车送房也不行!只有送金条!只要不抄家,怎么查?藏得好,抄家也找不到!

最蠢的还是,因为他让对方把好处费,直接打到自己账户,最终被查,还是为了几十万接盘?真有这么蠢的人?[费解]

一般圈内不是收大饼,代收好处费吗?

猜测是肆无忌惮吧。查出来的只有这一例,冰山一角而已

superbee - 严谨求实,博学致远

赞同来自: wangyang661

媒体:前明星基金经理蔡嵩松处于取保候审状态;或涉及操纵市场相关罪名等!转个圈内群里发的信息,道听途说了解:公募帮私募或大户的庄/游资 接盘一个亿市值的货,一般是收5-6%,也就是600万左右,黑心的中介是收10%;公司营收利润垃圾的,15%起步,但基金经理一般是到手是1-2%左右;出来接活的一般是公募公司里面投资总监或副总裁级别的,董事长或总裁有没有出来接业务就不了解了...[汗]每家罚款60万

赞同来自: 鼓楼滚雪球v

虽然和我没啥关系,但把脑子里的YY当做事实,然后再批判这种和理想的投资思维完全反向的思路,我是真的有点看不下去了...事实就是有些公募基金经理就是用皮箱收现金,您如果也是公募基金内部人员,不会不知道吧?你别说我造谣,过去有判例,未来几个月会有更多。一哥王*伟在哪里?一姐王*远?菜狗在哪里?葛兰素史克在哪里?

有人怀疑基金经理人品有问题,券商里都是坏人,这些都有可能,都没有问题。但为啥总有人觉得你们能分析出的问题,证监会和交易所那群考进top985、考上国家公务员的高材生看不出来?是你觉得你的智商比他们高?你研究老鼠仓的时间比他们长?还是你觉得他们也都和老鼠仓的人一样沆瀣一气,坑害基民...

要是真的不知道,现在告诉你了,你不希望这些害群之马倒霉吗?

你这么上杆子辩护,会不会你...

媒体:前明星基金经理蔡嵩松处于取保候审状态;或涉及操纵市场相关罪名等!光听辘轳把响,

转个圈内群里发的信息,道听途说了解:公募帮私募或大户的庄/游资 接盘一个亿市值的货,一般是收5-6%,也就是600万左右,黑心的中介是收10%;公司营收利润垃圾的,15%起步,但基金经理一般是到手是1-2%左右;出来接活的一般是公募公司里面投资总监或副总裁级别的,董事长或总裁有没有出来接业务就不了解了...[汗]

不见井在何处。

这次估计能见到了。

这个帖子的真实目的,是证实了证券行业自以为合法的巨额新股超募提成奖金的存在!疫情三年,中国实体经济在困难中前行,注册制更多的是为实体融资提供更大的便利,整个国家上下都在努力的时候 ,证券市场的把门人一一券商,巧取豪夺,借把门收过路费! 中信证券做为突出代表,2015年借救市中饱私囊,一众高管被抓!但是,中信显然没有吸取教训!把唯利是图写在了脑门上!抛弃国有主渠道券商应承担的社会责任,一方...金融业的汉奸太多了 不杀几个不足以

gukuaijia - 70后资深会计,CPA,dif-40精通CIA,掌握了股市密码。

赞同来自: flk876 、阿戈 、RiverToSea

中信证券做为突出代表,2015年借救市中饱私囊,一众高管被抓!但是,中信显然没有吸取教训!把唯利是图写在了脑门上!抛弃国有主渠道券商应承担的社会责任,一方面,利用行业影响,向股市倾泻质次价高新股,从中牟取巨额超募奖金提成,成为同时趴在实体经济和股市的吸血券商,另一方面,在明知中国股市供求失衡,上市公司质量差,存在结构性高估(科创赛道)前提下,明里暗里,伙同其客户利用期指期权周期性做空中国股市!下场两方面:拆分重组,和级别脱钩!董事长请辞,管理层大清洗!否则,人民不答应!

赞同来自: youneigui211

人类的想象力是无限的,不过想象还是要有边际的。如果公募基金经理做了这些行为,我强烈支持该抓抓,该判判。问题是大部分人都是张嘴就来,连一个最基本的信息核实过程都做不到。金融机构最讲究的是八个字,权责分明、权利互斥。内部的权利是有严格的制衡机制的,而且定期还会有内外部稽核检查,稽核的不是别的,就是内控有效性,也就是说,咱定了那么多规矩,是否有效执行。害群之马肯定有,但在严格的制度安排和有效的内控下,可...要不翻翻新股的十大流通股东?反正上市后第一个季报就能看到

赞同来自: skyblue777 、fengyir

你信不信,这样大股东第一天就都卖给你。ipo应该限制大股东持股小于30%,其它都公开发行。这样流通盘大,发行价也不会太离谱,同时给到大股东压力,要不gun,要不被并购。那种大股东持股超过80%的公司,ipo直接卖掉50%股份,岂不是太爽了,新股估值即使不高,也得行业平均水平吧,几十倍pe,再叠加上市前粉饰业绩,老板开开心心卖公司给股民呀

老返 - 搬砖营生

赞同来自: cft22 、阿戈 、Xilana 、鼓楼滚雪球v

胡说八道意淫的又来了。一个月后公募为啥要进场接盘,因为次新股如果纳入某个板块或指数,对应的板块基金或指数基金就必须进场买入了,这是规则定的。他们如果不去买入,基民又会嚷嚷,说跟踪偏差为啥大了。现在场内外上万只基金,很多股票都会同时对应几个基金,有基金进场有啥奇怪的你那么卖力洗地,肯定就是那其中一份子了。

什么“对应的板块基金或指数基金就必须进场买入了”,根本就是胡说八道。

对应的对应的板块基金,如果是主动管理基金,必须进场买入。是基金合同说的还是有人用枪指着基金经理的头让他这么做的?

指数基金,我了解的是半年换一次成分股,一个月就进场接盘,是强盗指数基金吗?

这个不是一直以来都是这样的吗。另外,尽管新股IPO价格虚高,但是新股目前为止还几乎是新股不败啊,开盘基本都是涨的。也就是说存在猫腻的不仅是一级市场,二级市场的猫腻也不小。就算大部分资质不佳的跌回去,也要几个月或者1、2年之后的事情的。其实直接允许开盘全流通就行,这样就能大概率从内部瓦解这个利益链。由于开盘不全流通,1年之后的事情让这条链子上的各家不得已成为了绑在一起的蚱蜢。你信不信,这样大股东第一天就都卖给你。

ipo应该限制大股东持股小于30%,其它都公开发行。这样流通盘大,发行价也不会太离谱,同时给到大股东压力,要不gun,要不被并购。

赞同来自: 长安2004 、图图小二郎 、mysun 、lucylv

今天我对2023年半年报披露的持有人信息做了一个整理。大概数据如下:别举什么制度、流程

首先截至20230630已成立的普通股票基金+混合基金+FOF+二级债基+可转债基金的只数是5975只。

如果把一年内上市的沪深上市公司分为两组,第一组上市不满6个月,第二组满6个月不满1年。

不满6个月的个股有129只,前十大流通股东中出现公募基金管理人管理的公募产品250次,出现的产品是190只,此组前十大流通股东未出现指数...

笑死,

证券法作为行业法规都可以不遵守(转融通),你举什么公司内部制度?

如果制度有用,因安然案子倒闭的安达信(原第五大会计师事务所)应该重新开业。

赞同来自: 踏空武威 、明园 、海敏说钱号 、石上流 、gaokui16816888 、 、 、 、 、 、 、 、 、 、 、更多 »

首先截至20230630已成立的普通股票基金+混合基金+FOF+二级债基+可转债基金的只数是5975只。

如果把一年内上市的沪深上市公司分为两组,第一组上市不满6个月,第二组满6个月不满1年。

不满6个月的个股有129只,前十大流通股东中出现公募基金管理人管理的公募产品250次,出现的产品是190只,此组前十大流通股东未出现指数基金。公募基金持有改组股票的流通市值是285亿元,占全部流通市值2.33%

满6个月不满1年的个股有193只,前十大流通股东中出现公募基金管理人管理的公募产品575次,出现的产品是369只,(以上数据剔除指数基金)。公募基金持有改组股票的流通市值是670亿元,占全部流通市值3.62%

还有个数据是从管理人层面看,在上市不满一年的次新股前十大股东中出现的公募基金管理人数量大概是40家左右,这块在两组中出现的差不多,都是这些面孔。截至20230630的公募基金管理人数量我查下来是155家。

实话说,这个数据是超出我的想象的。我没有想到部分管理人对次新股介入程度那么高。但对于数据的分析深度显然还不够。至少还有几个方向我觉得可以深入研究。例如:剔除量化基金后的数据是什么情况?在筛出来的名单中看到不少去年受到市场热捧的公募量化基金,基本上网红的都有。他们通常是提前设定一个程序化的选股方案,符合筛选标准的股票都会入池。这在一定程度上确实是降低了次新股的入池门槛。公募次新股的流通市值持股占比与全市场股票的持股占比相比是什么水平?这块主要对于混合基金和二级债基穿透还需要一些时间。在我的认知里持有次新股的流通市值占比应该是低于全市场股票的。

我前面说的流程是一般管理人针对这块的内部操作流程。对于次新股目前是无外规限制的,每个管理人的自律标准是不同的。但绝不代表是可以胡作非为的。前面提到的入池流程、买入指令、交易执行对于股民基金可能是未公开信息,但对于交易所和zjh是完全透明的。任何行业都可能存在害群之马,公募基金也不例外,曾经的XX\XXX都已绳之以法。如果还有人行不端之事该抓抓该判判我是绝对支持的。

如果有什么数据和证据都欢迎讨论,也可以对数据进行进一步分析和讨论,不过我希望所有讨论的基础都是可获得的公开信息或可重复验证的。所有往其他领域扯公平性的恕不回复,所有抓个例不放的建议直接举报zjh让会里去查,我没法回答你们的问题。

胆子真不大

- 股债平衡

- 股债平衡

赞同来自: 明园 、happysam2018 、J108522791 、cyxroot 、jadepan 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、更多 »

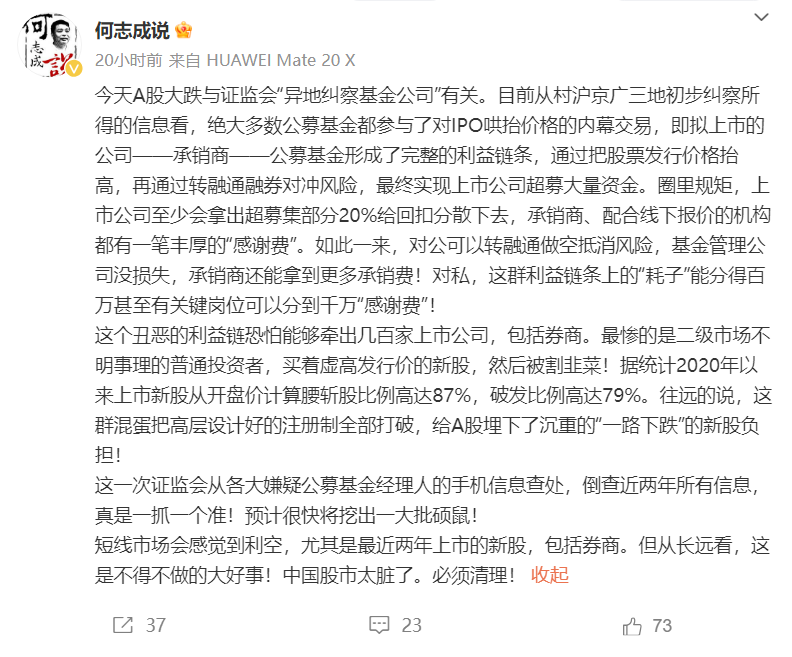

今天证券板块跌幅靠前,原因是中信证券被深圳交易所现场督导,这个事情我给大家简单说下来龙去脉。

有一家叫联纲光电的企业准备上市,中信是保荐机构,然后前两天深交所对其例行问询,这其中有一条就问到,为什么这家企业的大股东和直系亲属持股占比超过98%,这结构是否合理,公司治理是否完善,上市后该如何保护中小投资者利益等等。

结果这一问,联纲光电竟然生气了,回怼道前几年不是上了那么多家大股东控股超过90%的企业吗,别人都行,为什么我这不行。后续还询问了业绩财报方面的问题,如营收下降怎么利润还增长了、研发费用占比不足5%等,是否符合创业板上市要求问题,联纲光电给的答复都很敷衍,基本都属于那种,别人可以这样,为什么我不可以这样。中信也是随着附和……

这事出来后,更多的东西又被网友挖掘,有人统计中信证券2023年保荐了30家公司,在这不到一年的时间,已经有22家已经跌破了发行价。包括去年热度很高的左江科技,因为涉及财务重大造假,股价从最高300多跌到现在19块,戴上ST帽子濒临退市,这公司也是中信保荐的。

A股的新股发行一直以来都是很奇葩的存在,大多数往往发行即巅峰,原因是企业方和保荐券商为了利益,都想无脑抬高发行价,这样才能赚更多。于是,想法设法包装业绩,把财报弄好看点,实在不行,就冒险造个假,成了就一辈子衣食无忧,没成也就是罚个几十万,下次换壳再来呗。

你们也别指望券商能站在散户这边,动辄上亿的保荐费,注定了它们和企业方才是利益共同体,它们能稍微把发行价定低一点,让二级市场的散户喝点汤就已经是足够仁慈了。

希望新的领导能好好整治下这种乱象。比如,破发破净的企业不准减持,以及针对保荐机构的重罚等,老是那种九牛一毛的处罚,说实话,换作是我,我也敢冒险去造假。

赞同来自: 花过水无痕 、azuring 、luckych 、fuzhou285 、zzh042 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、更多 »

首先,高价发行新股,是不合理的。打新就有收益,就市场规则来说,简直可能是说奇葩,或者说是丑闻闹剧。这个现象的合理解释是每个IPO都是严重低估,而且很多年这个偏差没有被纠正。但我估计谁都不会相信这个解释。

其次,高价接盘新股,显然不是自然的现象,是有力量操控的。可能是个体的主观力量,也可能是一些集团的合力。虽然这是一个可以自洽的现象,高价有人接盘,越会有人高位接盘。但这个靠自然力量,系统很脆弱,一定需要外部力量维护。不然很多市场会自然地形成这种现象,但是没有。

最后,如果要看力量哪里来,其实不用太多推导。只要思考维护(或者说不去打破)这个不合理现象后面受益的是谁,长期受益的又是谁,就像断案推理,抓这个主线就可以了。

我认为没有必要说制度怎样。我们说制度的时候大多时候在谈制度的内容,但这样太片面了。除了内容,我认为还要看制度是谁制定的,是哪些人执行的,这些执行者以什么样的目的,为谁,以怎样的标准去执行这个制度,他对谁负责,又有谁去监督,评估他们的工作?这些东西,我认为很多时候比制度本身都重要。

赞同来自: luckych 、明园 、好奇心135 、landandwater 、可期可梦 、 、 、更多 »

人类的想象力是无限的,不过想象还是要有边际的。如果公募基金经理做了这些行为,我强烈支持该抓抓,该判判。问题是大部分人都是张嘴就来,连一个最基本的信息核实过程都做不到。金融机构最讲究的是八个字,权责分明、权利互斥。内部的权利是有严格的制衡机制的,而且定期还会有内外部稽核检查,稽核的不是别的,就是内控有效性,也就是说,咱定了那么多规矩,是否有效执行。害群之马肯定有,但在严格的制度安排和有效的内控下,可...制度和流程看起来都是无懈可击的,完美的。

在一个地方盘踞多年,就不可以把投资决策委员会,风控,交易这些部门全变成自己人么?

某国有大行投资银行部的一个大佬前年被抓的,人家就是这么干的。

赞同来自: 影约 、wangsj 、星城学魔法 、landandwater

赞同来自: luckych 、好奇心135 、siva 、投资161812 、lid765a 、 、 、 、 、更多 »

最终摆到你面前的结果是:你看,我们都是合法合规的,但制度就是这么制定的,我们也没办法。如果我们不这么做,结果只会更差…

多跟ZF部门打打交道,才能深刻体会到什么叫合法合规,无可奈何。

多数人确实不懂这里头的流程规则,我也不懂。但我确信这里头有猫腻,否则解释不了出现的事实。在巨大的利益面前,出现这种情况有什么奇怪呢…贪污腐败永远杜绝不了,是流程机制不够严格?

赞同来自: luckych 、jcd888 、踏空武威 、j1706 、老蚂蚁 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、更多 »

楼主用宏观来阐述上市公司-承销商-基金-证监会是利益共同体(默认窝案),共同哄抬B价割中国百姓韭菜。

这两人却试图用微观(白名单和O32制度)来掩护说不可能。

从宏观来讲,违法上市公司、突击入股、承销商、基金公司、基金经理被抓的又不是新鲜事。天下没有不透风的墙,你们风光事迹人尽皆知,抓到1个蟑螂,背后是成千上万蟑螂。

我也用微观来讲:仅以基金公司为例,都是清华北大的才子,聪明才智无可挑剔。咋就干着每年吸血2%的保本生意啊?大把基金前10股(白名单)一堆超高PE或亏损股是咋回事?更能证明能力的持有期保本基金咋还被高材生强制取消了呢?O32制度说明老鼠仓都是窝案,咋被抓的都是单个的基金经理?都是清北高材生去高位接盘乐视暴风恒大竟然没看到破产风险?在吹业绩的时候为什么只提个别基金的业绩而不提占绝对多数的清盘基?为什么不拿为基民赚多少钱而是拿历史涨幅说事?敢把前10%的基金和前10%的股民对比收益不?再搞笑下,实习清华基金经理请示领导:“大盘快不行了,赶紧换一些避险股”,被回复“基民坏得很,他们赚钱就会跑,跑了又得发新基”。所以不是清北不行,是有人太坏,先吹后骗再套能吸更多的血。最后奉告一声,别以为自己是蒿菜牲就睢不起打螺丝的。

pppppp

- +---++--+-+++++++++++

- +---++--+-+++++++++++

赞同来自: 夏棋 、luckych 、sdu2011 、老蚂蚁 、lucylv 、 、 、 、 、 、 、 、 、 、更多 »

人类的想象力是无限的,不过想象还是要有边际的。如果公募基金经理做了这些行为,我强烈支持该抓抓,该判判。问题是大部分人都是张嘴就来,连一个最基本的信息核实过程都做不到。金融机构最讲究的是八个字,权责分明、权利互斥。内部的权利是有严格的制衡机制的,而且定期还会有内外部稽核检查,稽核的不是别的,就是内控有效性,也就是说,咱定了那么多规矩,是否有效执行。害群之马肯定有,但在严格的制度安排和有效的内控下,可...理论上,很坚实;

可事实很无厘头,可能一个电话一个眼神就破防了;

死刑够严肃了吧,你解释下,基金内部比死刑流程还严密,云南的果果怎么解释;

皮带哥,搞天量债,啥情况,是流程问题嘛;

一个,“其他”,任何流程滚蛋,都是扯淡;

一部分基金深度参与新股牟利黑产业链是必然的,就是不知道一部分是多少,问题是多大的问题;

pppppp

- +---++--+-+++++++++++

- +---++--+-+++++++++++

赞同来自: luckych 、jcd888 、老蚂蚁 、lucylv 、跑路皮皮 、 、 、 、 、 、 、 、 、更多 »

虽然和我没啥关系,但把脑子里的YY当做事实,然后再批判这种和理想的投资思维完全反向的思路,我是真的有点看不下去了...什么规则,法律,一个电话统统破防;

有人怀疑基金经理人品有问题,券商里都是坏人,这些都有可能,都没有问题。但为啥总有人觉得你们能分析出的问题,证监会和交易所那群考进top985、考上国家公务员的高材生看不出来?是你觉得你的智商比他们高?你研究老鼠仓的时间比他们长?还是你觉得他们也都和老鼠仓的人一样沆瀣一气,坑害基民...

应该说大多数基金,券商,是随大流,不破坏潜规则;

都是同行,多一事不如少一事;

但不能说他们无责,在其位不谋其责,罪;

回到大清,一部(官场现形记)说尽一切;

整个官场一片祥和,但tm不干人事啊;

gukuaijia - 70后资深会计,CPA,dif-40精通CIA,掌握了股市密码。

赞同来自: jcd888 、跑路皮皮 、图图小二郎 、长安2004 、pppppp更多 »

虽然和我没啥关系,但把脑子里的YY当做事实,然后再批判这种和理想的投资思维完全反向的思路,我是真的有点看不下去了...现在的问题是券商和公募基金组成利益共同体,合谋利用合法手段掠夺证券市场,而不是说基金经理个人违规接盘新股和次新股的问题。

有人怀疑基金经理人品有问题,券商里都是坏人,这些都有可能,都没有问题。但为啥总有人觉得你们能分析出的问题,证监会和交易所那群考进top985、考上国家公务员的高材生看不出来?是你觉得你的智商比他们高?你研究老鼠仓的时间比他们长?还是你觉得他们也都和老鼠仓的人一样沆瀣一气,坑害基民...

至于公募基金违法职业道德,以做大规模为目的的抱团更是2021年部分基金管理公司的行为。

Edge

Edge Chrome

Chrome Firefox

Firefox

京公网安备 11010802031449号

京公网安备 11010802031449号