请教各位集友,在资金不出海情况下,境内有没有以人民币结算,基础资产为美国国债(或其它高等级债券)的投资品种?

赞同来自: 明园

骆驼老大,您好!1、后面开的合约是否升水不知道,走一步看一步。

因为我想抄您这个作业,所以我仔细思考了一下,有几个疑问

1)因为现在IH2406只能锁定到明年6月的上证50期指,所以到明年6月换仓到年底的IH2412时,IH2412是否有升水不可知,所以那么只能锁定半年3%的收益。而上证50的股票,有大约一半是明年下半年分红,如果按照23年分红率4.7%计算(我拍脑袋的,没按照上证50指数的股票权重和22年分红情况计算),那么大约到明年6月能...

一般分红发生在6-9月份,当临近6月份时,IH2407一般会贴水,但后面的合约贴水会减少,甚至可能升水,只要有升水就能增强收益。也可以考虑考虑期货空单在远近合约之间腾挪,当远期升水加大时移动到远期,反之移到远期,当然也可能出现远期贴水持续走低的情况,那样收益就会降低。

2、打新的话,确实买50成份股更好,不过需要随时跟随指数调整,麻烦一些。

3、饶标现在管得很严,可操作空间不大。

预估一下上证50ETF(510050)相对于上证50指数(000016)的超额收益,由于50ETF的仓位一直稳定在98%左右,可以忽略因仓位不足时市场下跌导致的跟踪误差问题,超额收益部分可以认为是红利收益。骆驼老大,您好!

2022年12月30日 510050收盘价格:2.61

2023年12月26日 510050收盘价格:2.30元,加本年分红0.04元,按2.34元计算。

净值:0.8966

2022年12月...

因为我想抄您这个作业,所以我仔细思考了一下,有几个疑问

1)因为现在IH2406只能锁定到明年6月的上证50期指,所以到明年6月换仓到年底的IH2412时,IH2412是否有升水不可知,所以那么只能锁定半年3%的收益。而上证50的股票,有大约一半是明年下半年分红,如果按照23年分红率4.7%计算(我拍脑袋的,没按照上证50指数的股票权重和22年分红情况计算),那么大约到明年6月能锁定2.35%+1%=3.35%的收益率。不知道我这样思考是否对

2)第二个问题是,我看上证50期指的门槛大约是10万元,对于小资金(这里指100万以下而言),买上证50ETF不如按照上证50指数的权重买对应的股票,因为按照集思录上打新计算器,按照100万四个账户,不开科创板(因为上证50只有上证市值,没有深证市值),一年打新收益率为2.79%,那么半年收益率大约是1.4%。这样想是否可以

3)不知道现在是否还可以绕标融资,如果可以的话,可以将买入的股票转入信用账户做绕标融资用来打北交所,这样又可以增强收益

冰川快车 - 醉卧股场君莫笑,古来征战几人回

赞同来自: yzzhongwei

楼主乃神人也,去年9月说长债利率会到4.5-5且不可持续,今年9月第三周就到买入点了。对应TLT90块,今天TLT99了,事实证明楼主英明。不晚,主升浪才开始。

本人下手早了,在4的的时候买入TLT,现在才开始挣钱。

你才是因果倒置了,联邦储备利率不是美联储自己随便定的,而是美联储跟随市场利率的结果。联邦储备利率是利率市场的果,不是利率市场的因。

如果市场利率比联邦储备利率更低,就没有商业银行向美联储借款,直接吸收市场上的存款不是更好吗?就是因为疫情拉高了通胀水平,商业银行无法以低于美联储利率的成本吸收社会存款,才愿意向美联储借钱。

联储是市场利率的果?fomc会议考虑的基础是重要的是通胀和非农数据,市场利率在议息会议以前就是预测fomc的判断,fomc会议的结果,联储说话人的用词都会引起债市股市剧烈波动,这是市场在纠错与靠拢,fomc对市场利率有绝对的影响力。fomc中有投票权的区域联储主席平日说话都影响市场,因果真不能倒。

本人下手早了,在4的的时候买入TLT,现在才开始挣钱。

赞同来自: yongwc 、天天福气 、骆驼1978 、llllpp2016

我认为还是买长期划算,思维惯性认为联储降息全结构的债券收益率会跟随,但是长债可以大概理解为长期的生产力发展水平,如果市场认为是衰退趋势,就会倒挂,如果认为老美国力会越来越强,也可能在短端降息的同时长端不降反倒上涨。长债的隐含杠杆太高了,风险相当大,供参考!

未来3-5年内肯定会经过一个降息周期,

到时趁价格上涨卖掉大概率比短期赚得多。

但是,有一个因素也要考虑。

美欧日国家过去三十年的低通胀,是否是因为发展中国家(主要是中国)提供廉价工业产品支撑的起来的,这个因素随着中国老龄化的到来可能已经不复存在。

也许5%以上的利率水平会成为常态。

赞同来自: 芸香

你后面的考虑都否掉了前面的逻辑的基础@骆驼1978我认为还是买长期划算,未来3-5年内肯定会经过一个降息周期,到时趁价格上涨卖掉大概率比短期赚得多。但是,有一个因素也要考虑。美欧日国家过去三十年的低通胀,是否是因为发展中国家(主要是中国)提供廉价工业产品支撑的起来的,这个因素随着中国老龄化的到来可能已经不复存在。也许5%以上的利率水平会成为常态。啥都要考虑到才行,概率问题而已。

tigerhu12399 - 称重机而非投票机

赞同来自: e55555 、ljh885 、水穷云起时 、boeing767 、zhjienc更多 »

美债还是买短期的吧,长期国债很可能会违约收场。为什么有人会觉得美国国债会违约呢?这个风险甚至比中国国债违约的可能性要小的多,首先美国240多年的历史里面从来没有违约历史,是最稳定的债券;其次,以本币计价的债券为什么要违约?开动印钞机就是了,大不了就变成军票而已,所以我搞不懂你赌的是什么逻辑?

因为美国每年要付的国债利息已经超过军费支出了。

再继续高额借债已经不经济了,虽然违约的代价会非常高昂,但是比起继续还债要轻松很多。

但是美国政客还不能轻易撕破面具,对内对外都不好交代,有背后中枪自杀的风险,需要一个台阶,比如发生重大内部危机或者对外战争失败。

须知一战后的英法也把他们欠美国的一百多亿(相当于2023年的2000亿美元)战债给违约了,气...

我认为还是买长期划算,

未来3-5年内肯定会经过一个降息周期,

到时趁价格上涨卖掉大概率比短期赚得多。

但是,有一个因素也要考虑。

美欧日国家过去三十年的低通胀,是否是因为发展中国家(主要是中国)提供廉价工业产品支撑的起来的,这个因素随着中国老龄化的到来可能已经不复存在。

也许5%以上的利率水平会成为常态。

赞同来自: skyblue777 、乐鱼之乐 、geneous 、xueshen 、zjmtlab 、 、 、更多 »

当然要考虑了啊,否则为什么正常收益率曲线一般都是向上走的?我认为还是买长期划算,

但是,但是啊,美债目前的收益率曲线是倒挂的,短期国债的收益率要高于长期国债,风险还小,不买短期买长期啊?

未来3-5年内肯定会经过一个降息周期,

到时趁价格上涨卖掉大概率比短期赚得多。

但是,有一个因素也要考虑。

美欧日国家过去三十年的低通胀,是否是因为发展中国家(主要是中国)提供廉价工业产品支撑的起来的,这个因素随着中国老龄化的到来可能已经不复存在。

也许5%以上的利率水平会成为常态。

美债还是买短期的吧,长期国债很可能会违约收场。如果要考虑美国国债违约的话,确实啥都不用想了。

因为美国每年要付的国债利息已经超过军费支出了。

再继续高额借债已经不经济了,虽然违约的代价会非常高昂,但是比起继续还债要轻松很多。

但是美国政客还不能轻易撕破面具,对内对外都不好交代,有背后中枪自杀的风险,需要一个台阶,比如发生重大内部危机或者对外战争失败。

须知一战后的英法也把他们欠美国的一百多亿(相当于现在也得几万亿了吧)战债给违约了,气得美国国...

小白律师 - 跨境证券律师

因为美国每年要付的国债利息已经超过军费支出了。

再继续高额借债已经不经济了,虽然违约的代价会非常高昂,但是比起继续还债要轻松很多。

但是美国政客还不能轻易撕破面具,对内对外都不好交代,有背后中枪自杀的风险,需要一个台阶,比如发生重大内部危机或者对外战争失败。

须知一战后的英法也把他们欠美国的一百多亿(相当于2023年的2000亿美元)战债给违约了,气得美国国会特意通过了一项《外国债务专款法案》,成立“世界大战外债委员会”,专门负责战债追讨,最后也不了了之。

都是盎格鲁撒克逊人,谁敢保证美国不会有样学样?

赞同来自: XIAOHULI92 、YLee 、马后炮拿铁 、ljh885 、iono 、 、 、 、更多 »

你看清出你前面说的了吗,你说的是市场认为是联储是错的或者不能持续,所以市场给的利率3%,联储会议给出来的是5%,我告诉你这个是因果倒置了,是市场预期错了》你才是因果倒置了,联邦储备利率不是美联储自己随便定的,而是美联储跟随市场利率的结果。联邦储备利率是利率市场的果,不是利率市场的因。

联储给5%和市场3%是不能同时存在的,利差会抹平到无套利空间,银行如果成本5%,如何借你3%,3%的资金稀缺,立刻涨价到4%到5%,联储是现时现刻的正确答案.

如果市场利率比联邦储备利率更低,就没有商业银行向美联储借款,直接吸收市场上的存款不是更好吗?就是因为疫情拉高了通胀水平,商业银行无法以低于美联储利率的成本吸收社会存款,才愿意向美联储借钱。

也就是说,在期限相同的情况下,美联储利率一定是接近或低于市场利率的,它是跟着利率市场走的。

现在的问题是,30年国债收益率也达到5%,如果市场预期将来利率会走低,那么30年国债收益率一定会低于3年期国债收益率。因为这个预期一旦实现,低价买入的长期债券就会以涨价的方式一次性补偿未来的利息收益。

那么现在没有出现这种情况,并不是美联储利率或新发国债收益率引导的结果(这两者实际上都是跟随者,通胀指数才是引导者),而是市场就是认为5%的利率将成为未来几十年的常态。

赞同来自: xueshen

你告诉我怎么个套利法?2023-12-27

1、美联储利率5%,是指商业银行向美联储借钱的利率是5%,并不是存款利率,也不是普通人向商业银行的存款利率。这一点,相当于我国央行的LPR。

2、通常,短期国债的收益率会接近市场的无风险资金成本,短期国债的收益率通常也在5%-6%之间在。

3、而前些年发行的长期国债(比如30年期),票面利率通常在2%以下,5%-6%的收益是以贴现方式呈现,面值100元的债券交易价格也就50...

每经AI快讯,美国财政部拍卖570亿美元2年期国债,得标利率4.314%,投标倍数2.68。

2023-11-11

美国财政部周四晚间如期进行240亿美元的30年期美债标售,这次30年期美债拍卖的得标利率高达4.769%

你如果认为2年和30年利率差距和久期不相匹配,那是interest rate curve,steeper和flatter的问题,和你描述的不是一个逻辑问题

另外,在过去的50年中,10年期美债收益率在大部分时间内都要高于当前4.8%的水平。

你告诉我怎么个套利法?你看清出你前面说的了吗,你说的是市场认为是联储是错的或者不能持续,所以市场给的利率3%,联储会议给出来的是5%,我告诉你这个是因果倒置了,是市场预期错了》

1、美联储利率5%,是指商业银行向美联储借钱的利率是5%,并不是存款利率,也不是普通人向商业银行的存款利率。这一点,相当于我国央行的LPR。

2、通常,短期国债的收益率会接近市场的无风险资金成本,短期国债的收益率通常也在5%-6%之间在。

3、而前些年发行的长期国债(比如30年期),票面利率通常在2%以下,5%-6%的收益是以贴现方式呈现,面值100元的债券交易价格也就50...

联储给5%和市场3%是不能同时存在的,利差会抹平到无套利空间,银行如果成本5%,如何借你3%,3%的资金稀缺,立刻涨价到4%到5%,联储是现时现刻的正确答案.

赞同来自: 转转转转 、巴依老爷Lagom 、乐鱼之乐 、ficus

2022年12月30日 510050收盘价格:2.61

2023年12月26日 510050收盘价格:2.30元,加本年分红0.04元,按2.34元计算。

净值:0.8966

2022年12月30日 上证50指数收盘点位:2635.25

2023年12月26日 上证50指数收盘点位:2262.20

净值:0.8584

增强收益= (0.8966/0.8584 - 1)* 100% = 4.45%。

就是说50ETF相对于指数有4.45%的超额收益,再加上IH2406升水1%,

做套利的话差不多5%年化收益吧!

现在上证50指数处于低位,明年的红利收益应该是高于4.45%,超过5%没问题。

赞同来自: 苴国浪子 、影约 、一生水 、skyblue777 、geneous 、 、 、更多 »

石油危机那会5%随随便便的,另外你因果倒置了,市场预期的是美联储的行动,如果预期和联储公布的不一样,那是预期错了,fomc之前各类机构,还有彭博都有各预期结果的概率分布,大家下完注,等公布了看答案. 另外美国国债的auction和buyback过程都可以了解下,对你有帮助。你说的拭目以待的情况,联储利率决议如果5%,市场给的国债利率是3%,意味着无限套利你告诉我怎么个套利法?

1、美联储利率5%,是指商业银行向美联储借钱的利率是5%,并不是存款利率,也不是普通人向商业银行的存款利率。这一点,相当于我国央行的LPR。

2、通常,短期国债的收益率会接近市场的无风险资金成本,短期国债的收益率通常也在5%-6%之间在。

3、而前些年发行的长期国债(比如30年期),票面利率通常在2%以下,5%-6%的收益是以贴现方式呈现,面值100元的债券交易价格也就50-60块钱。这就意味着,如果过两年市场利率下降到疫情前水平(2%),长期国债就会涨回100元,账面收益率100%。 现在市场上长期国债仍然以50-60元的价格成交,说明市场认为未来很长一段时间,当前的高利率会维持下去。

4、如果市场认为,高利率只暂时的,很快会恢复到低利率状态。那么就会出现近期国债收益率高,远期收益率低的特点,不然有哪个傻子放着100%的潜在收益不要呢?

我说的拭目以待,就是认为5%以上的高利率无法长期存在,市场可能在犯错。现在买入50-60元的长期国债,若美国的利率未来两三年真的大幅下降,岂不是可以大赚一笔?

当然也有可能,美联储继续加息到10%,50块的债券跌到20多块,那就认栽了。如果真有这么一天,中国的房产、股票、债券会跌到什么位置?

美国30年期国债收益率5%,石油危机那会5%随随便便的,另外你因果倒置了,市场预期的是美联储的行动,如果预期和联储公布的不一样,那是预期错了,fomc之前各类机构,还有彭博都有各预期结果的概率分布,大家下完注,等公布了看答案. 另外美国国债的auction和buyback过程都可以了解下,对你有帮助。你说的拭目以待的情况,联储利率决议如果5%,市场给的国债利率是3%,意味着无限套利

这个确实太罕见了,

这意味着市场认为未来20-30年,

美国的利率将保持在目前的高水平。

如果市场认为高利率是暂时的,

长期国债的收益率就不可能达到5%,

能够到3%就不错了。

究竟谁对谁错,

我们拭目以待!

赞同来自: skyblue777 、秋风客

他这个基本思路就是有问题的。我印象1980年代有个香港投资者叫林森池,当时30年期美国国债利率15%,他靠投资美债赚了很多钱,当然也得益于80-90年代经济增长和降息。另一个案例是有个小妹妹10多年前在爱尔兰,当时欧债危机,票面5%的10年期国债跌到50多,收益率高达10%以上,当时建议她买,她咨询了基金经理,经理认为风险很大,结果没过2-3年涨到了110,价格翻倍不说还可以拿2-3期利息,收益率下降到3%以下

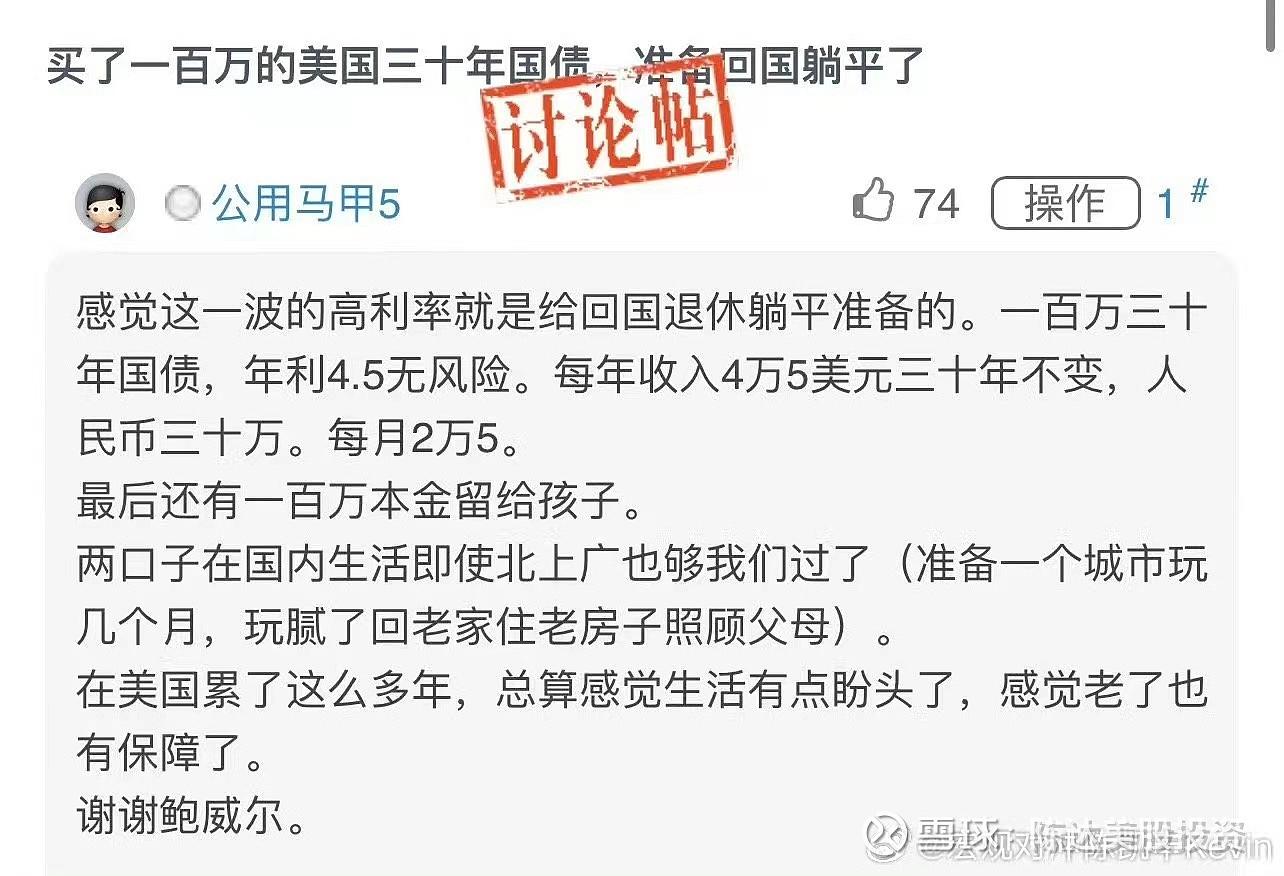

利息是用来补偿货币贬值的,不是给你拿出来花的,站在购买力本位角度,利息根本不是“收入”。很多人都容易陷入货币数字游戏的幻觉中,把名义上的货币数字增长当成“收入”,觉得只花“利息收入”不动用“本金”,就可以拥有一只永远下蛋的母鸡。而实际上这种躺平以后的被动投资,无非就是吃老本,按照吃老本的思路去规划才是实事求是,妄图“只花利息不动用本金”有点掩耳盗铃了。

“只花利息”的...

赞同来自: zplinti1 、mercykiller 、loudiliuxin 、悠闲的猫 、johnnyye 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、更多 »

他这个基本思路就是有问题的。

利息是用来补偿货币贬值的,不是给你拿出来花的,站在购买力本位角度,利息根本不是“收入”。很多人都容易陷入货币数字游戏的幻觉中,把名义上的货币数字增长当成“收入”,觉得只花“利息收入”不动用“本金”,就可以拥有一只永远下蛋的母鸡。而实际上这种躺平以后的被动投资,无非就是吃老本,按照吃老本的思路去规划才是实事求是,妄图“只花利息不动用本金”有点掩耳盗铃了。

“只花利息”的思维,会推出很多悖论。比如,加息了就可以多消费,降息了就只能少消费,零利率了就只能喝西北风,换成高息货币或者搬到高息货币的国家就能多消费,等等。实际上正相反,对于躺平吃老本的人来说,日本那样长期低通胀低增长零利率的环境才是最友好的,而高息环境都是匹配高增长或高通胀的,高息也说明货币的(相对或绝对)购买力下降很快,你拿的是10%的利息,但周围人手里的票子在以20%的速度膨胀,想想拿着俄罗斯卢布,土耳其里拉,阿根廷比索的,能安心躺平吃利息吗?

100万美元说少也不少了,以吃老本的思路规划,分成50份(假设题主是位中年人,预期寿命还剩下30到50年),每年花掉其中1份,剩下的继续投资力求保值,那么他第1年可以安心花掉的金额应该是2万美元,按照这种方案,2万美元这个金额跟利率高低是无关的,即使零利率下也可以保持每年2万美元的消费水平。那么利息呢,利息哪里去了?所有的利息或“投资收入”,都应该用来滚入剩余本金里,运气好的话剩余资产能勉强保值,最终实现远期的生活水平不明显下降。而题主的那个方案,每年花掉4.5万美元,开始几年可能不觉得,十几二十几年以后这个4.5万美元的购买力很可能下降到令他生活难以为继的地步。

即使想通过买国债吃老本的方式来躺平,也应该买跟通胀挂钩的浮息债券,或者滚动买入短债,这样债券的利息收入才能基本对冲掉通胀,保持购买力的平稳,而这种长期固息债券,买入那一刻就锁定了几十年的收益率,以货币数字为基准看是低风险,以购买力为基准看恰恰是高风险,后面一旦出现不利情况(通胀长期大幅超出预期),实际财富会面临重大损失。

当然也有可能现在的这个国债收益率确实是在历史高位,后面长期通胀和利率都下来了,题主锁定这个长期收益率的结果是大赚特赚,不过这显然就是在投机了,用可能的大亏去博可能的大赚。控制好仓位做投机也不是不可以,但这跟题主的主旨(以长期国债作为主力养老金配置)是两回事。

其他的类债券美元资产可以不?美国REIT精选LOF,管理费用太高

我来贡献一个,躺在我的自选股列表里面好久了,一直还没下手。

美国REIT精选LOF,炒股软件就能直接买,代码160140,跟踪的是美国房地产Reits指数

我觉得reits 比国债弹性更大,长期看来和利率走势也很相关。租金收入得益于通货膨胀,不益于通货紧缩,久期又特别长。加上很多reits 本身自己就是负债经营的,加息对利润的侵蚀也很明显。

如果只打算投一部分钱出去,...

赞同来自: gaokui16816888

赞同来自: duiry 、gaokui16816888 、zzczzc666 、Lee97

这个操作的核心是买入长久期的美国国债。比如30年。

等待未来利率回归正常水平。

目前30年美国国债利率4.28%,锁定30年,锁定期限比较长,收益远高于目前国内3%的增额终身寿了。

(那几个美元债代码都不靠谱,大概率买的是中资美元债)

赞同来自: gaokui16816888 、春天的雪人

我研究了一下,汇丰中国代客海外基金投资,有个2253-富达美元债券。美元资产,人民币申购,前10大持仓都是美债,70%投美元债券。最大的问题是汇丰要收2%手续费,本身还有每年0.75%管理费,太贵了。

骆驼老师找到好渠道了嘛?

虎啸今生

- 财富源自信仰

- 财富源自信仰

赞同来自: gaokui16816888

我是在10月初结汇的,当时美元指数在113附近,这是接近20年的高点,昨天已跌至106.4

上周全美平均长期房贷利率超过7.2%,这个利率怎么可能长期持续

10月初人民币兑美元大概是7.17到7.19,现在是7.10附近,从这点来看人民币近期很弱

赞同来自: gaokui16816888

美国国债市场好比大海,水平面低时,连通的其他市场水位也低,而且起落弹性更大,所以抄底不一定要选美国国债,很多人估计也看不上国债的收益。说A股市场是因为多数人可能比较熟悉A股市场,随便抓一个机会就是5%出来了,这比国债上赚5%容易。要是某个人不太熟悉A股,却很熟悉港股,那他就应该去抓港股机会。港股跟国际市场连通性强,起落会更大。或者熟悉商品,外汇的,也可以去做这些品种,一样的道理,在美元加息降息周...请问做外汇应该用什么平台?查了一下。大部分被美国,英国fda啥监管的正规平台都限制了金额,或者不对中国开放了。fxcm都退市了。其他的都是野平台,出去的钱可能就是个数字了。您有比较靠谱的平台推荐吗?

赞同来自: ryanxzqn

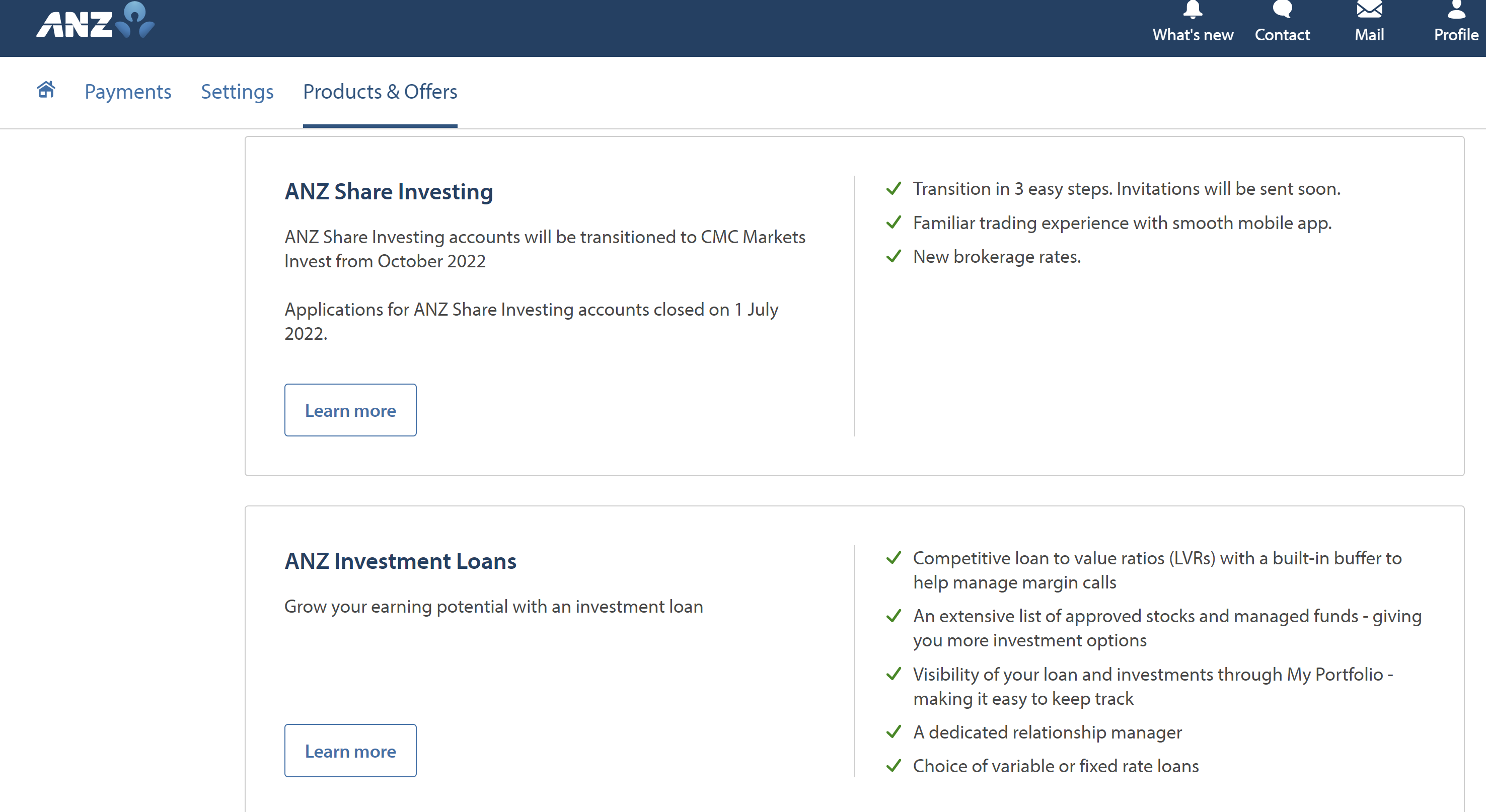

突然发现ANZ账号可以开通CMC,直接购买美国国债,不错不错请问这个买了,跟买国内3年,5年期国债是一样的逻辑吗,是买入就可以定期收息,到期还本吗,还是记账式国债,会有波动和赔本的那种呢,求教,谢谢。

赞同来自: qianduoduo

突然发现ANZ账号可以开通CMC,直接购买美国国债,不错不错

Edge

Edge Chrome

Chrome Firefox

Firefox

京公网安备 11010802031449号

京公网安备 11010802031449号