船票96 - 控制回撤第一要务

赞同来自: homanking 、shoooliu 、luckzpz

事实上老巴是一二级通吃。以持仓股票的净资产增减来计算年度收益,这事在咱们这儿就很扯。全仓1pb的港股烟蒂,某天全换7pb的茅台,这个操作导致账面出现86%的亏损,这会让收益率成为一个非常虚的数字,不着边际的忽上忽下,失去投资成效的标尺。

正因为此,一直有个疑问,就是巴菲特的收益率到底是如何计算的?

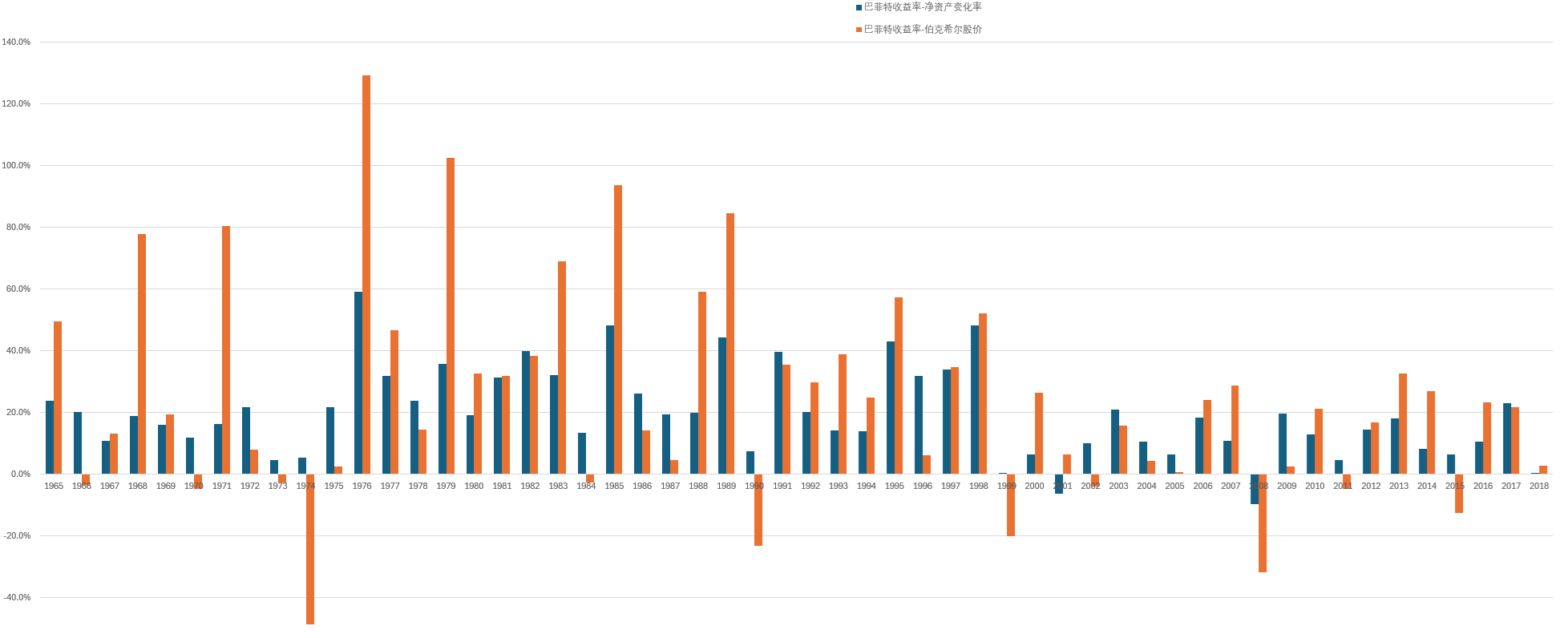

看了一些资料,好像很久以前,伯克希尔公司的收益是只是计算持有公司的净资产的增减率,就是PB的变化率,作为伯克希尔(或者说巴菲特)的年度收益率。所以,其实这样计算的结果,收益的变化会非常平稳,即使在1974年市场暴跌指数下跌26%的情况下,伯克希尔股价暴跌49%,但巴菲特计算的伯克希尔年收益还有5.5%。08年也...

船票96 - 控制回撤第一要务

赞同来自: homanking

事实上老巴是一二级通吃。

正因为此,一直有个疑问,就是巴菲特的收益率到底是如何计算的?

看了一些资料,好像很久以前,伯克希尔公司的收益是只是计算持有公司的净资产的增减率,就是PB的变化率,作为伯克希尔(或者说巴菲特)的年度收益率。所以,其实这样计算的结果,收益的变化会非常平稳,即使在1974年市场暴跌指数下跌26%的情况下,伯克希尔股价暴跌49%,但巴菲特计算的伯克希尔年收益还有5.5%。08年也类似,指数/伯克希尔股价分别下跌37%和32%,但巴菲特的收益率计算为下跌9.6%(计算净资产变化率)。哈哈,总觉得这种算法有点自欺欺人的味道,但是长期来看其实两种计算方式结果差别不大。当然,其实这种计算收益的方法很适合价值投资,可以过滤市场的波动,对投资者心脏大有好处,如果你能说服自己相信这个计算体系的话。散户乙就是这样来看待自己持仓收益的:持有公司利润总和看作自己的利润,持有公司的分红总和看作自己的现金流。

但事实上后来这种算法无法持续了,比如当前的苹果,回购导致了50倍PB,从买入时的低pb到目前的巨高的pb,这对伯克希尔的净值贡献得有多大?还有很多蓝筹由于回购导致净资产为负的,这就无法计算了。

所以后来伯克希尔就改成了其股票的市场价格变动了。当然这就自然把巴菲特的收益加入了市场先生的投票计分了。如果以伯克希尔股价的波动来计算收益,老巴收益的稳定性就不是传说中的那么好了,过去的59年中有11年出现了亏损,最大年度亏损49%。

路林 - 敬畏市场,相信价值

关于参与IPO与二级市场,老巴在股东信中也有过论述,大概意思就是IPO热门高估,预期收率低,而在二级市场,市场先生经常神经大条,给出极低的价格,让我们的投资拥有很高的安全边际……

很多问题,老巴都在股东信中论述过,他说他不写书,其实写了一辈子

赞同来自: hjndhr

巴菲特不是教条主义者,阅读完股东信就明白了。

“第一,我们努力坚守我们认为自己了解的东西。这意味着,它们必须相当简单,并且经济特征稳定。如果一家公司的情况太复杂,或一直不断变化,那么,我们无法聪明到可以预测其未来现金流的程度。顺便说一句,这一缺点并未令我们感到困扰。对于投资中的大多数人而言,他们懂什么并不重要,更重要的是,他们知道自己不懂什么。一个投资者只要做出为数有限的正确的事,就可以避免犯重大错误。

第二,同样重要的是,我们坚持在买入时的安全边际。如果我们计算一只股票的价值仅是略微高于其价格,我们没有兴趣购买。我们相信,格雷厄姆强烈主张的安全边际原则是投资成功的基石。

一个聪明的股票投资者,相对于参与IPO新股投资,会在股票二级市场上干得更好。理性在每一种情形下都需要与价格确定的方式打交道。二级市场经常周期性地被大量傻瓜所主导,会持续设定一个“清算”价格。无论这个价格多么愚蠢,它是股票或债券持有者需要或希望卖出的价格,总是有这样的机会出现。在很多案例中,价值X的股票在二级市场上往往以半价卖出。

另一方面,新股发行市场被控股股东和公司掌控,他们会选择发行时机,如果市况不佳,他们会选择避免发行新股。可以理解的是,这些新股卖家不会打折发行,无论是以IPO方式,还是以谈判方式,你都不会发现价值X的股票会以半价出售。实际上,在新股发行中,只有当他们认为市场被高估时,大股东才会有动力开仓卸货。(当然,这些卖家总会有不同的说法,为他们在市场低估时拒绝售股寻找各种借口。)”

赞同来自: homanking 、zyc95 、光翟 、hjndhr 、思则有备 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、更多 »

他也干过买公司,将库存卖光,肢解公司的事情。这种事情以后就不干了,赚钱费命。1955年,26岁的巴菲特发现邓普斯特公司很便宜,股价在16到18美元之间。这个股价非常低,只有净资产的四分之一左右。当时该公司的净资产(账面价值)约为450万美元,折合每股75美元。净流动资产价值约为每股50美元,年销售收入大约为900万美元。他把各项资产进行了一定的折算,估算清算价值约为每股35美元。

巴菲特当然不会放过这样典型的“烟蒂”股,于是开始买进这家公司的股票。

巴菲特认为,从定性指标来看,公司所处行业竞争激烈,管理层素质一般,但是从定量指标来看,公司的价格远低于其价值。这类投资有七八成可能会在1—3年内获得可观的收益。

1957年,巴菲特和他的朋友沃尔特·施洛斯和汤姆·纳普一起持有了公司11%的股份,巴菲特进入了邓普斯特公司的董事会,对公司的资产和运营有了更深入的了解。他对公司现有管理层不满意,但他依旧认为公司股票的价格远远低于其内在价值。所以他继续小批量地买入股票。

但是这么几年下来,巴菲特越来越觉得不对劲,公司低估是低估,但是遇到这样的管理层,可能价值回归无望。邓普斯特公司参与的很多生意都不赚钱,投入的资本几乎毫无利润可言。太多股东的钱被浪费在库存和应收账款上,销售停滞、库存周转率低下。

巴菲特认为只要走对路,这个公司是有机会好转的。但这管理层说不通,僵持了四五年,于是,巴菲特认为应该强力干预公司经营,改善资金利用效率。

巴菲特开始大量买入公司股票。

到1961年中期,巴菲特已经持有该公司大约30%的股份。1961年8、9月间,巴菲特以每股30.25美元大笔买入了一些股份,同时,以同一价格成功进行了收购邀约,最终持股比例达到了70%(同时,其他几个朋友持有10%的股份),成功控股公司,这项投资也就从低估类投资变成了控制类投资。过去5年他的购买成本大约在每股16美元至每股25美元之间,加上之后购买的,总的购买成本为大约每股28美元。

在控股邓普斯特公司后,巴菲特持有的邓普斯特股票价值达到了合伙公司总资产的21%,无疑是相当重仓了。

同时巴菲特也成为了邓普斯特公司的董事长。

在取得控制权后,巴菲特试图改善公司的经营状况。他解雇了原总裁,将公司副总裁升至总裁,努力尝试使该公司的成本降低,降低其管理费用,削减库存等等措施。然而他所有的努力都不起作用。巴菲特过来时,高管们表面认同他说的话,但是他一走大家还是老样子,无所作为。

1962年,公司现金短缺,已经快破产了。银行都认为邓普斯特公司坚持不了多久了。虽然巴菲特的成本具备一定的安全边际,但如果真的倒闭破产,破产清算能回收的钱还是得以实际为准,可能会低过他自己估算的清算价格,那么巴菲特这次重仓可能亏钱又亏时间。

幸运的是,那年巴菲特与芒格讨论了邓普斯特的麻烦,芒格向他推荐了职业经理人哈利·波特尔,事情才迎来转机。

1962年4月17日,巴菲特在洛杉矶和波特尔碰了面,4月23日,波特尔正式担任邓普斯特新任CEO,根据商定的薪酬安排,哈利·波特尔的奖金将取决于设定目标的完成程度,方案较为慷慨。又雇请了一位新员工比尔·斯科特前往比阿特丽斯,协助波特尔盘点公司库存。

波特尔确实不负所托,将公司起死回生。波特尔强硬的管理态度,以及各种强有力的措施和执行力,推着公司进行改进。

波特尔和斯科特改进了邓普斯特的市场销售策略,卖掉了多余的设备,大幅削减库存,关闭了五个分公司,提高了余下业务的售价(在那些他们是独家供应商的地区,售价提高了500%),还建立了合适的成本控制系统。此外,还裁员100人,巴菲特也因此被整个小镇的人记恨。不过释放出来的现金则用于股票和债券的投资赚了钱。

在这样的改革下,1962年底,公司的资产价值就达到每股50美元。到1963年7月,公司存货和负债都大幅降低,而股票和债券投资组合还增值到了230万美元。

1963年,邓普斯特公司情况好起来,巴菲特想卖掉这家公司,为此在《华尔街日报》登了广告。

巴菲特想将公司分拆清算,这样相比直接出售公司收益增加一倍,同时也可以消除在该公司股票上的资本利得税。

比阿特丽斯的居民本来就对巴菲特不满,小镇上太多人直接或间接为这家公司工作,之前巴菲特改革裁员,关闭业务,已经使巴菲特成为整个镇子的“大恶人”。现在又要把这个本地最大用工企业拆分卖掉,引起当地居民的愤怒。他们担心如果企业落入其他“资本家”手里,会有更多人失去工作和收入。

于是他们发起“赶走巴菲特”运动。他们一起集资了大约300万美元,买下了邓普斯特农机制造公司的运营资产继续经营。最终出售价格和账面净值几乎相等。留下了一个只有现金和证券投资的邓普斯特公司的壳子。最终清算,大约每股实现价值80美元。相比买入均价28美元/股,巴菲特总收益达186%。

巴菲特最终还是大赚了一笔,但巴菲特并没有很开心。巴菲特退出后,小镇全民欢庆,“万恶的资本家”终于滚蛋了。

这次投资后,巴菲特的内心应该是有不少波澜的,以至于巴菲特后来控股的公司都没有关闭清算过。

solino

- 每一把剃刀都自有其哲学

- 每一把剃刀都自有其哲学

赞同来自: songland19 、skyblue777 、hshpangpang

除了早年巴菲特还是小卡拉米的时候在二级市场炒股,后来要么在二级市场靠卖沽慢慢收集散户的筹码(铁路),要么市场大跌的时候只有他是大买家(高盛和美银)。偶尔一级市场没有合适标的的时候,跑到日本低息发债空手套白狼买下几大商社大大比例股权。

买苹果IBM可口可乐,要么是钱太多,要么除了二级市场没地方买,要么股价低估的时候,因为股市总有跌破“价值”的时候。

按照净资产占比来核算,BRK重仓的都是非上市企业,例如BNSF和GEICO,以及BHE伯克希尔在2000年第一次购买BHE的股票,而目前伯克希尔已经基本完全控股了该公司,拥有BHE大约91%的股份。巴菲特对BHE能源公司的前景十分看好,在2022年给股东的信中指出:“BHE在2021年赚了创纪录的40亿美元,这比2000年的利润1.22亿美元增长了30多倍”。BHE能源公司作为美国最大的可再生能源资产所有者之一,早在2007年开始,每年都会介绍可再生能源和输电方面的计划和业绩,同时公司不派发股息、全部用于再投资的发展方式也预示了未来强大的盈利能力。

只有简中互联网会盯着巴菲特的二级市场操作吹

另外,伯克希尔曾在2007年开始在二级市场买入BNSF公司,购入其47亿美元股票,之后在2009年收购了BNSF公司。巴菲特表示公司为此次收购花费265亿美元现金和增发了6%的股票数量,但该公司为伯克希尔带来了超高的收益,在2021年利润达到了创纪录的60亿美元

按照净资产占比来核算,BRK重仓的都是非上市企业,例如BNSF和GEICO,以及BHEBHE先前是中美能源(MidAmerican Energy),其1999年股东信说:

只有简中互联网会盯着巴菲特的二级市场操作吹

现在,我们来看第二笔并购交易:这笔交易是通过我的好朋友、三级通信公司(Level 3 Communications)董事长、伯克希尔哈撒韦公司(Berkshire)董事小沃尔特斯科特(Walter Scott)实现的。沃尔特还有许多其他的商业关系,其中一个就是他在公用事业公司中美能源(MidAmerican Energy)的持股,他也是这家公司的董事。去年9月,我们两人都出席了在加州举行的一次会议。在会上,沃尔特漫不经心地问我,伯克希尔公司是否有兴趣在中美合资进行一笔大规模投资。从一开始,与沃尔特合伙的想法就深深打动了我。回到奥马哈后,我阅读了中美能源的一些公开报道,并与这位才华横溢、锐意进取的中美能源首席执行官沃特和戴维·索科尔进行了两次简短的会面。然后我说,在适当的价格,我们确实想做一笔交易。

公用事业行业的收购因各种条例而变得复杂,包括1935年《公用事业控股公司法》。因此,我们必须安排一次交易,避免伯克希尔获得投票权。我们打算购买一只11%固定收益证券,再加上普通股和可交换优先股,这样伯克希尔的投票权将略低于美国中部的10%,但能获得76%的股权。总的来说,我们的投资大约是20亿美元

赞同来自: gxyc 、zyc95 、太保破发 、小廖 、明园 、 、 、 、 、 、 、更多 »

2.他对于好公司倾向于长期持有,甚至全资收购(市场很早就有猜想,若巴菲特死后,伯克希尔拆分资产,有利于公司价值进一步扩大)

3.理论上,如果全资拥有长期高回报高roe的资产,是不应该上市与他人分享优质股权的(除非像a股很多老板,知道自己上市是为了卖公司股权,而且是几十上百倍pe卖,可能几十年后公司倒闭都赚不回那么多利润)

4.美股的定价,不像大A,大A上市即溢价,然后开始跌,跌就算了,业绩还开始洗澡。说是上市,跟骗钱无异。美股呢,英特尔一个不及预期,盘前直接先跌22%,今年初50块,马上就能腰斩到20出头了。

5.而且a股垃圾大部分还能维持几十甚至上百倍pe,为什么?因为业绩跌得太快了,市值跌得追不上。。要是碰到一个上市后能增长的,那估值贵的根本没法买

美股IPO和A股区别挺大的,个人理解,可能在他看来,一级市场就类似拍卖会,会让他不理性。

另一方面老巴一直强调他的绝大部分信息来源于公开资料,二级市场的公开资料肯定比一级市场要多。这可能也是一个原因。

像喜诗糖果、内布拉斯家具城应该都不是上市公司,倒也不是只做二级市场。

资水 - 弱弱少年郎,徘徊江边岸,水急人声远,一跃渡资江!

赞同来自: ahthhxh 、zddd10 、Luff123D 、shoooliu 、春秋战国 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、更多 »

过去二十年,是A股一级市场最辉煌的岁月,一切政策规则都向一级市场倾斜。随着A股二级市场开始缺血,这样的好日子以后应该再也没有了。

低风险策略家 - 以低风险策略构建投资组合

赞同来自: superstar1985 、小白律师 、棒棒棒啵啵啵

赞同来自: XIAOHULI92 、红糖饼 、debtwinner 、snowman597 、庐山韩信更多 »

只有简中互联网会盯着巴菲特的二级市场操作吹

Edge

Edge Chrome

Chrome Firefox

Firefox

京公网安备 11010802031449号

京公网安备 11010802031449号