买卖方法:MACD公式。

趋势理论的核心思想其实是个假设,即假设上涨以后还会继续上涨,下跌以后还会继续下跌,很显然,这个假设不会总是正确的,它有时是正确的,有时是错误的,在有些品种中使用是正确的,在有些品种中使用是错误的,因此,就需要用数学方法对其进行统计,下面我就对国防ETF基金近4年的5分钟数据用MACD公式进行统计。

数据统计:统计2020/1/6到2024/1/12日期间国防ETF512670的5分钟数据(这个时段基本包含了完整的上涨和下跌周期)。

K线根数:46848,数据天数:976天,期间涨幅:19.17%(已经按2021年8月23日10份基金折算成20份基金除权处理);

该时段上涨的K线根数(包含平盘)29686根,占比63.37%,下跌K线根数17162,占比36.63%。

MACD公式(也称双均线指标):

DIFF : EMA(CLOSE,12) - EMA(CLOSE,26);

MACD认为,短周期均线高于长周期均线,就认为是上涨趋势,后面的K线大概率还会继续上涨,即当前DIFF大于零的情况下,统计当前周期到下一个周期涨幅的累加和(即统计上涨概率),统计情况如下:该类数据个数22298,涨幅的累加和为131.90%,平均=131.90%/22298=0.00592%;

MACD认为,短周期均线低于长周期均线,就认为是下跌趋势,后面的K线大概率还会继续下跌,即当前DIFF小于零的情况下,统计当前周期到下一个周期跌幅的累加和(统计下跌概率),统计情况如下:数据个数24550,跌幅的累加和为-100.94%,平均=-100.94%/24550=-0.00411%;

从统计的情况可以看出,国防ETF近4年在5分钟K线图中,当DIFF大于零时,多持有一个5分钟周期,上涨的收益率增加的概率为0.00592%,即万分之0.592,当DIFF小于零时,多空仓一个5分钟周期,可以减少下跌损失率的概率为-0.00411%,即负万分之0.411。国防ETF基金的交易手续费最低可以低到万分之0.5,很显然,只要DIFF平均连续为正或连续为负的数据个数大于2,那么根据DIFF大于零买进,DIFF小于零卖出就能获得超额收益。

根据上面的指导思想,统计了国防ETF近4年的收益情况,T+1操作,即当DIFF转正,当天买入基金后,当天不许卖出,第二天开盘后如果DIFF继续为负,则卖出,否则持有,交易手续费按万分之一计算(如果手续费是万0.5,四年时间可以增加收益约12%),四年的交易情况如下:

K线根数 46848

交易次数 1118

交易净值 2.151

交易平均周期 41.86(根据前面的分析,平均交易周期大于2就能有超额收益)

收益情况

日期 年净值 净值年涨幅 ETF年涨幅

2020/01/06 1.000

2020/12/31 1.937 93.656% 87.027%

2021/12/31 2.120 9.491% 16.185%

2022/12/30 2.074 -2.172% -26.451%

2023/12/29 2.195 5.833% -21.533%

2024/01/12 2.151 -2.041% -9.626%

4年时间可以获得了约100%的超额收益,效果明显,今年继续实盘跟踪MACD公式操作,只要国防ETF今年能出现几次明显的下跌或明显的上涨,就能获取超额的收益,还不错,今年开年就出现了明显的下跌了,已经获得了近10%的超额收益了。

注:MACD的适用性有一定的要求,并不能适用于所有品种的操作。

2025年教训:2025年期权双卖策略就4月7日特朗普关税战的那1天有大问题,当时做了MO2512远期品种,资金使用率太高再加上远期品种流动性差,所以出现了问题。我资金量没那么大,请问这套策略能否用在etf期权?

其它时间都很正常,从去年4月8日到今天刚好9个月,收益曲线和收益情况都是可以的。

其它时间都很正常,从去年4月8日到今天刚好9个月,收益曲线和收益情况都是可以的。

ST牧羊 - 此人不学无术,贪财好色,与人常做无谓口舌之争,遇事夸夸其谈百无一用,判其投胎南瞻部洲,当一股民,昼则殚精竭虑交易,夜则膏油继晷复盘,终年盘桓于三千点,账户缩水日甚一日,活活亏煞他罢了

赞同来自: gaokui16816888

赞同来自: npc小许

日收益 = -1.00%

周收益 = 1.77%

年收益 = 42.41%

年超额中证1000 = 14.76%

MO2601超额中证1000 = -2.86%

年内最大回撤 = -52.21%

最新回撤 = -1.00%

Delta合计 = 3.2286

赞同来自: npc小许

日收益 = 2.66%

周收益 = 0.37%

年收益 = 40.65%

年超额中证1000 = 17.62%

MO2512超额中证1000 = 3.40%

年内最大回撤 = -52.21%

最新回撤 = -0.09%

Delta合计 = -3.6177

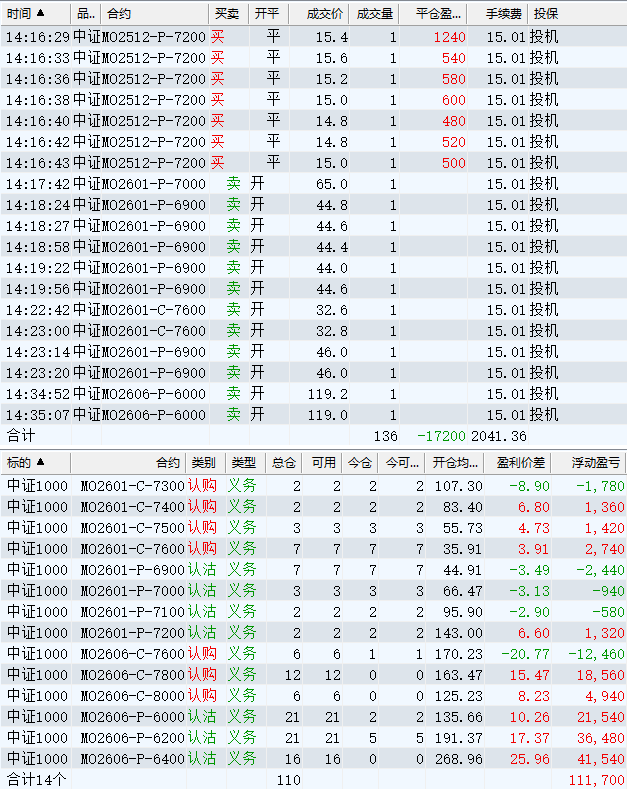

日盈利额=(111697.60逐笔浮盈) + (-17200.00平仓盈亏) - (2041.36手续费) - (10180.10昨天逐浮盈) = 82276.14

日收益 = 1.96%

周收益 = -2.38%

年收益 = 37.89%

年超额中证1000 = 15.55%

MO2512超额中证1000 = 1.90%

年内最大回撤 = -52.21%

最新回撤 = -2.84%

Delta合计 = -3.5117

中证1000今天基本可以确认60日均线短期是无法站回了,60均线目前的位置是7413,所以MO2606合约上面的卖Call单子下移1档到7600。

中证1000下面将面临是否会破半年线的问题,半年线大概率要被打穿,但年线到6月份前应该不会被打穿,现在年线的点位在6605,并且每个交易日以3~4点的速度上移,再过2~3个月,年线的位置大约要到6700以上,但为了安全起见,今天把下面MO2606-P-6600的单子全部下移到6400以下。

日盈利额=(10180.10逐笔浮盈) + (-196680.00平仓盈亏) - (3197.13手续费) - (12100.00昨天逐浮盈) = -201797.03

日收益 = -4.80%

周收益 = -4.34%

年收益 = 35.93%

年超额中证1000 = 15.39%

MO2512超额中证1000 = 1.94%

年内最大回撤 = -52.21%

最新回撤 = -4.80%

Delta合计 = 0.1065

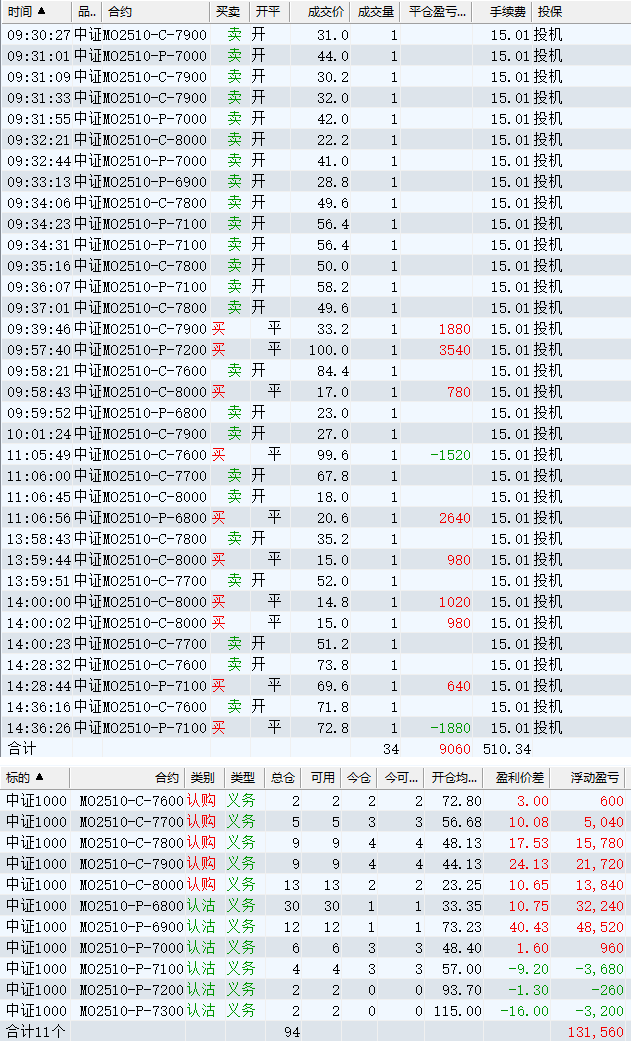

日盈利额=(12101.30逐笔浮盈) + (17000.00平仓盈亏) - (510.34手续费) - (9301.50昨天逐浮盈) = 19289.46

日收益 = 0.46%

周收益 = 0.46%

年收益 = 40.73%

年超额中证1000 = 18.05%

MO2512超额中证1000 = 3.75%

年内最大回撤 = -52.21%

最新回撤 = 0.46%

Delta合计 = -1.9613

赞同来自: 东少 、npc小许 、horizon668

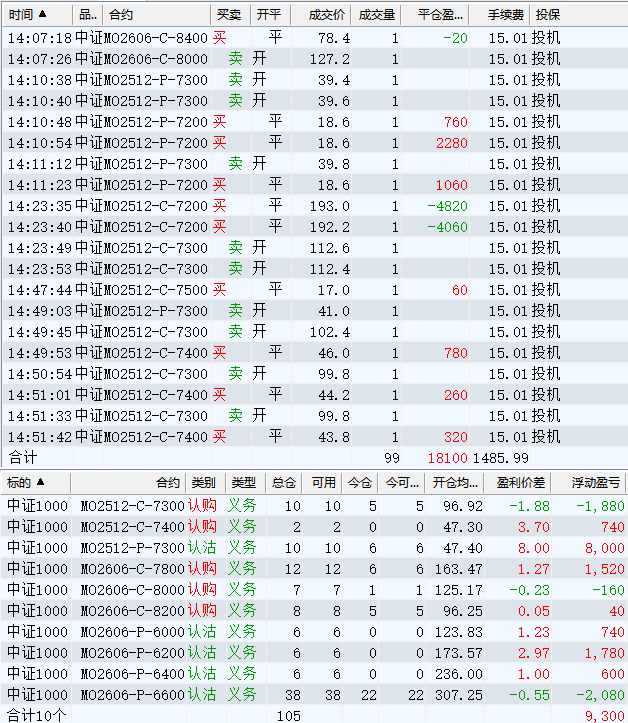

日盈利额=(9301.50逐笔浮盈) + (18100.00平仓盈亏) - (1485.99手续费) - (-46060.40昨天逐浮盈) = 71975.91

日收益 = 1.71%

周收益 = 0.75%

年收益 = 40.27%

年超额中证1000 = 16.55%

MO2512超额中证1000 = 2.53%

年内最大回撤 = -52.21%

最新回撤 = 0.06%

Delta合计 = -3.1715

日盈利额=(42900.10逐笔浮盈) + (83680.00平仓盈亏) - (1586.13手续费) - (64018.90昨天逐浮盈) = 60975.07

日收益 = 1.45%

周收益 = 2.01%

年收益 = 39.52%

年超额中证1000 = 16.28%

MO2512超额中证1000 = 2.37%

年内最大回撤 = -52.21%

最新回撤 = 0.20%

Delta合计 = 1.2734

日盈利额=(147240.80逐笔浮盈) + (49420.00平仓盈亏) - (915.61手续费) - (154080.90昨天逐浮盈) = 41664.29日收益 = 0.99%周收益 = 6.29%年收益 = 37.51%年超额中证1000 = 14.41%MO2512超额中证1000 = 2.52%年内最大回撤 = -52.21%最新回撤 = -1.81%Delta合计 = -4.24...牛逼

赞同来自: horizon668

日收益 = 0.99%

周收益 = 6.29%

年收益 = 37.51%

年超额中证1000 = 14.41%

MO2512超额中证1000 = 2.52%

年内最大回撤 = -52.21%

最新回撤 = -1.81%

Delta合计 = -4.2469

赞同来自: 朝阳南街 、horizon668

日收益 = 0.77%

周收益 = 4.91%

年收益 = 36.13%

年超额中证1000 = 14.47%

MO2512超额中证1000 = 2.35%

年内最大回撤 = -52.21%

最新回撤 = -3.19%

Delta合计 = -2.5501

赞同来自: npc小许

日收益 = 1.87%

周收益 = 4.14%

年收益 = 35.36%

年超额中证1000 = 13.67%

MO2512超额中证1000 = 1.56%

年内最大回撤 = -52.21%

最新回撤 = -3.96%

Delta合计 = -2.3366

日盈利额=(100379.70逐笔浮盈) + (-8200.00平仓盈亏) - (1260.84手续费) - (-4622.20昨天逐浮盈) = 95541.06

日收益 = 2.27%

周收益 = 2.27%

年收益 = 33.49%

年超额中证1000 = 13.37%

MO2512超额中证1000 = 1.02%

年内最大回撤 = -52.21%

最新回撤 = -5.83%

Delta合计 = 0.7847

赞同来自: 朝阳南街

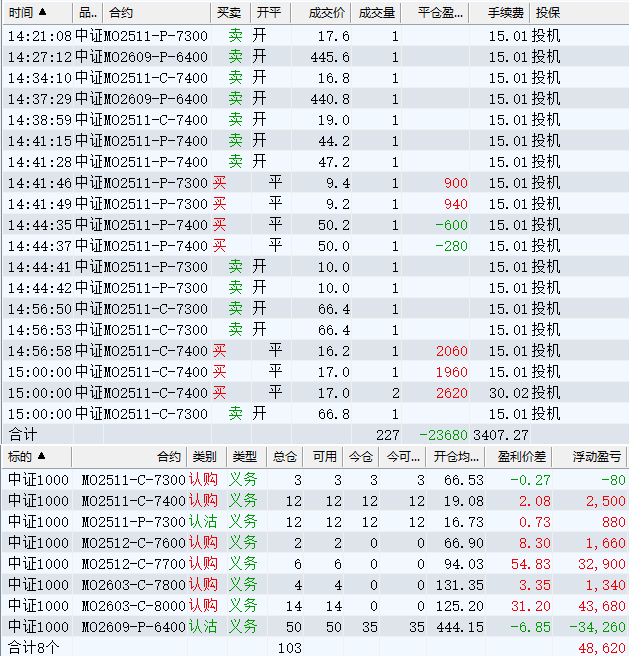

日盈利额=(-4322.20逐笔浮盈) + (-275300.00平仓盈亏) - (6424.28手续费) - (48618.90昨天逐浮盈) = -334665.38

日收益 = -7.96%

周收益 = -6.80%

年收益 = 31.22%

年超额中证1000 = 12.59%

MO2511超额中证1000 = 13.97%

年内最大回撤 = -52.21%

最新回撤 = -8.10%

Delta合计 = 7.3739

赞同来自: horizon668 、朝阳南街 、apple2019 、npc小许

日收益 = 0.47%

周收益 = 1.15%

年收益 = 39.17%

年超额中证1000 = 15.97%

MO2511超额中证1000 = 18.13%

年内最大回撤 = -52.21%

最新回撤 = -0.15%

Delta合计 = 3.1889

赞同来自: npc小许

日收益 = -0.95%

周收益 = 2.65%

年收益 = 38.02%

年超额中证1000 = 12.09%

MO2511超额中证1000 = 14.72%

年内最大回撤 = -52.21%

最新回撤 = -0.95%

Delta合计 = -1.3625

日收益 = -0.21%

周收益 = 2.76%

年收益 = 31.72%

年超额中证1000 = 5.72%

MO2511超额中证1000 = 8.36%

年内最大回撤 = -52.21%

最新回撤 = -1.36%

Delta合计 = 3.0454

赞同来自: 蝶恋火2

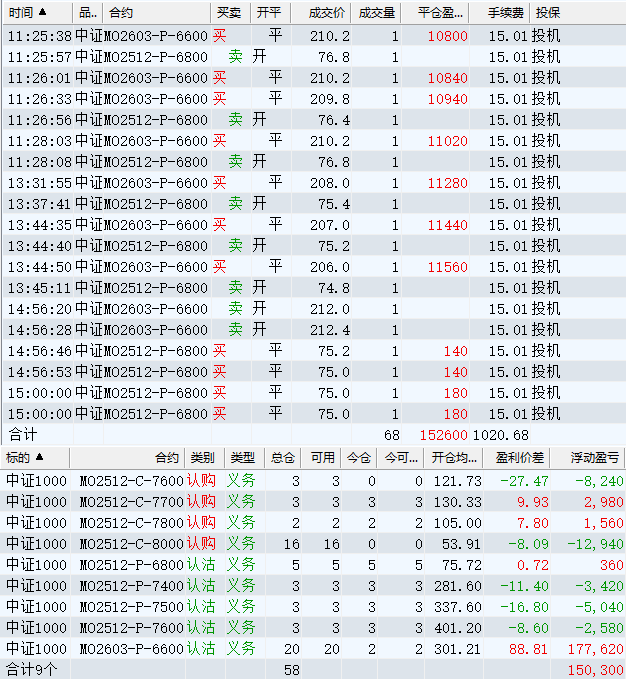

日盈利额=(3579.40逐笔浮盈) + (175000.00平仓盈亏) - (630.42手续费) - (226260.00昨天逐浮盈) = -48311.02看昨天和今天的收益,是偏多的持仓策略

日收益 = -1.15%

周收益 = 2.97%

年收益 = 31.93%

年超额中证1000 = 6.30%

MO2511超额中证1000 = 8.87%

年内最大回撤 = -52.21%

最新回撤 = -1.15%

Delta合计 ...

日收益 = -1.15%

周收益 = 2.97%

年收益 = 31.93%

年超额中证1000 = 6.30%

MO2511超额中证1000 = 8.87%

年内最大回撤 = -52.21%

最新回撤 = -1.15%

Delta合计 = 1.6212

日盈利额=(226260.00逐笔浮盈) + (22120.00平仓盈亏) - (630.42手续费) - (194999.60昨天逐浮盈) = 52749.98

日收益 = 1.25%

周收益 = 4.12%

年收益 = 33.08%

年超额中证1000 = 6.03%

MO2511超额中证1000 = 8.85%

年内最大回撤 = -52.21%

最新回撤 = 1.25%

Delta合计 = 1.7338

赞同来自: npc小许

日盈利额=(194999.60逐笔浮盈) + (-7080.00平仓盈亏) - (420.28手续费) - (150300.60昨天逐浮盈) = 37198.72

日收益 = 0.88%

周收益 = 2.86%

年收益 = 31.83%

年超额中证1000 = 6.29%

MO2511超额中证1000 = 8.85%

年内最大回撤 = -52.21%

最新回撤 = 0.88%

Delta合计 = 3.0580

赞同来自: cn668158

日收益 = 2.49%

周收益 = 10.07%

年收益 = 28.96%

年超额中证1000 = 4.43%

MO2511超额中证1000 = 6.82%

年内最大回撤 = -52.21%

最新回撤 = -1.52%

Delta合计 = 0.2116

赞同来自: geneous

日收益 = 1.05%

周收益 = 6.85%

年收益 = 25.74%

年超额中证1000 = 3.00%

MO2511超额中证1000 = 5.09%

年内最大回撤 = -52.21%

最新回撤 = -4.74%

Delta合计 = -0.3930

日收益 = 2.82%

周收益 = 5.81%

年收益 = 24.69%

年超额中证1000 = 1.42%

MO2511超额中证1000 = 3.60%

年内最大回撤 = -52.21%

最新回撤 = -5.79%

Delta合计 = -3.0536

日盈利额=(44380.80逐笔浮盈) + (6700.00平仓盈亏) - (675.45手续费) - (-74979.00昨天逐浮盈) = 125384.35

日收益 = 2.98%

周收益 = 2.98%

年收益 = 21.87%

年超额中证1000 = 0.36%

MO2511超额中证1000 = 2.23%

年内最大回撤 = -52.21%

最新回撤 = -8.62%

Delta合计 = 0.3652

日盈利额=(-71559.10逐笔浮盈) + (-122440.00平仓盈亏) - (3212.14手续费) - (58059.50昨天逐浮盈) = -255270.74

日收益 = -6.07%

周收益 = -9.96%

年收益 = 18.89%

年超额中证1000 = -1.72%

MO2510超额中证1000 = 2.34%

年内最大回撤 = -52.21%

最新回撤 = -11.60%

Delta合计 = 7.8750

日收益 = -1.63%

周收益 = 1.91%

年收益 = 28.85%

年超额中证1000 = 2.40%

MO2510超额中证1000 = 7.62%

年内最大回撤 = -52.21%

最新回撤 = -1.63%

Delta合计 = 3.3644

日盈利额=(100500.10逐笔浮盈) + (111080.00平仓盈亏) - (2416.61手续费) - (60020.10昨天逐浮盈) = 149143.39

日收益 = 3.55%

周收益 = 3.55%

年收益 = 30.48%

年超额中证1000 = 2.11%

MO2510超额中证1000 = 7.72%

年内最大回撤 = -52.21%

最新回撤 = 3.55%

Delta合计 = 1.0975

赞同来自: npc小许

日盈利额=(60020.10逐笔浮盈) + (168700.00平仓盈亏) - (1936.29手续费) - (181899.70昨天逐浮盈) = 44884.11

日收益 = 1.07%

周收益 = 2.86%

年收益 = 26.94%

年超额中证1000 = -0.21%

MO2510超额中证1000 = 5.15%

年内最大回撤 = -52.21%

最新回撤 = 1.07%

Delta合计 = 2.9644

赞同来自: 朝阳南街

日盈利额=(181899.70逐笔浮盈) + (26400.00平仓盈亏) - (1395.93手续费) - (131559.80昨天逐浮盈) = 75343.97

日收益 = 1.79%

周收益 = 1.79%

年收益 = 25.87%

年超额中证1000 = 0.02%

MO2510超额中证1000 = 5.12%

年内最大回撤 = -52.21%

最新回撤 = 1.79%

Delta合计 = -2.2409

我用国防ETF和其它几个ETF之间相互轮动实现的,主要今年用在股票上的资金比较少,股票收益率的高低对我总收益的影响比较小,所以心态比较稳定,轮动的效果也就比较好了。感谢您解答。继续请教,您这轮动是继续使用DIF指标作为依据吗,具体如何操作,希望能向您学习,多谢!

日盈利额=(131559.80逐笔浮盈) + (9060.00平仓盈亏) - (510.34手续费) - (133060.60昨天逐浮盈) = 7048.86

日收益 = 0.17%

周收益 = 4.13%

年收益 = 24.08%

年超额中证1000 = -0.09%

MO2510超额中证1000 = 4.68%

年内最大回撤 = -52.21%

最新回撤 = 0.17%

Delta合计 = 0.1539

赞同来自: apple2019 、cn668158 、horizon668 、npc小许 、neverfailor 、更多 »

日盈利额=(133060.60逐笔浮盈) + (14980.00平仓盈亏) - (210.14手续费) - (127540.70昨天逐浮盈) = 20289.76

日收益 = 0.48%

周收益 = 3.97%

年收益 = 23.91%

年超额中证1000 = -2.08%

MO2510超额中证1000 = 3.05%

年内最大回撤 = -52.21%

最新回撤 = 0.48%

Delta合计 = -1.4390

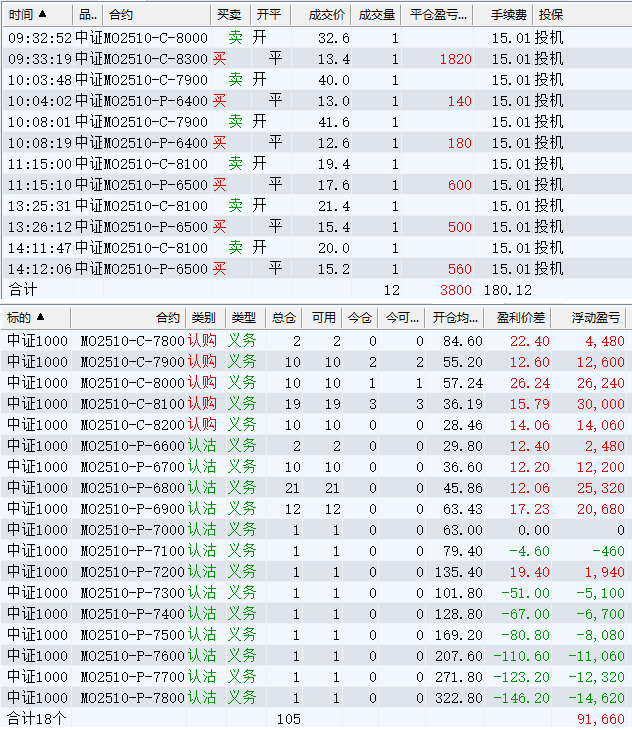

日盈利额=(91658.40逐笔浮盈) + (3800.00平仓盈亏) - (180.12手续费) - (29099.50昨天逐浮盈) = 66178.78

日收益 = 1.57%

周收益 = 1.57%

年收益 = 21.52%

年超额中证1000 = -4.19%

MO2510超额中证1000 = 0.88%

年内最大回撤 = -52.21%

最新回撤 = 1.08%

Delta合计 = 1.0660

请教楼主,今年国防ETF趋势策略收益率不行,您是怎么做到如此高收益的呢?我用国防ETF和其它几个ETF之间相互轮动实现的,主要今年用在股票上的资金比较少,股票收益率的高低对我总收益的影响比较小,所以心态比较稳定,轮动的效果也就比较好了。

今年期权账号收益波动比较大,波动大的主要位置出现在4月7日一天,其它时间收益曲线还是比较平滑的。请教楼主,今年国防ETF趋势策略收益率不行,您是怎么做到如此高收益的呢?

虽然4月7日210w的学费有点高,但得到的教训也很有用,深刻的教训就是不要参与成交不活跃的合约,不活跃的合约在出现极端行情时,即无法止损,也无法平仓,更无法移仓,策略根本无法执行。

今年股票账号的收益曲线还是比较好看的,策略还是原来的5分钟趋势策略再加上几个ETF之间的轮动。

今年的收益跑赢了广发97...

日盈利额=(29099.50逐笔浮盈) + (9880.00平仓盈亏) - (255.17手续费) - (-22719.90昨天逐浮盈) = 61444.23

日收益 = 1.46%

周收益 = -0.49%

年收益 = 19.95%

年超额中证1000 = -4.90%

MO2509超额中证1000 = -0.35%

年内最大回撤 = -52.21%

最新回撤 = -0.49%

Delta合计 = 2.7821

日盈利额=(-5279.90逐笔浮盈) + (14660.00平仓盈亏) - (510.34手续费) - (-171860.00昨天逐浮盈) = 180729.76

日收益 = 4.30%

周收益 = -2.10%

年收益 = 14.97%

年超额中证1000 = -6.65%

MO2509超额中证1000 = -2.62%

年内最大回撤 = -52.21%

最新回撤 = -5.39%

Delta合计 = 4.3379

日盈利额=(-171860.00逐笔浮盈) + (-75200.00平仓盈亏) - (1981.32手续费) - (2800.40昨天逐浮盈) = -251841.72

日收益 = -5.99%

周收益 = -6.40%

年收益 = 10.68%

年超额中证1000 = -7.51%

MO2509超额中证1000 = -4.04%

年内最大回撤 = -52.21%

最新回撤 = -9.69%

Delta合计 = 9.6196

日盈利额=(2800.40逐笔浮盈) + (21520.00平仓盈亏) - (225.15手续费) - (32980.30昨天逐浮盈) = -8885.05

日收益 = -0.21%

周收益 = -0.41%

年收益 = 16.66%

年超额中证1000 = -4.30%

MO2509超额中证1000 = -0.38%

年内最大回撤 = -52.21%

最新回撤 = -3.70%

Delta合计 = 7.5779

日盈利额=(32980.30逐笔浮盈) + (-41720.00平仓盈亏) - (585.39手续费) - (137459.70昨天逐浮盈) = -146784.79

日收益 = -3.49%

周收益 = -0.20%

年收益 = 16.87%

年超额中证1000 = -5.89%

MO2509超额中证1000 = -1.67%

年内最大回撤 = -52.21%

最新回撤 = -3.49%

Delta合计 = 4.3697

赞同来自: 豆腐与白菜

今年期权账号收益波动比较大,波动大的主要位置出现在4月7日一天,其它时间收益曲线还是比较平滑的。如果遇到dif反复穿越0轴的时候该怎么办?硬挺?

虽然4月7日210w的学费有点高,但得到的教训也很有用,深刻的教训就是不要参与成交不活跃的合约,不活跃的合约在出现极端行情时,即无法止损,也无法平仓,更无法移仓,策略根本无法执行。

今年股票账号的收益曲线还是比较好看的,策略还是原来的5分钟趋势策略再加上几个ETF之间的轮动。

今年的收益跑赢了广发97...

赞同来自: 朝阳南街 、滚雪球2020 、秋风客 、一场意外 、geneous更多 »

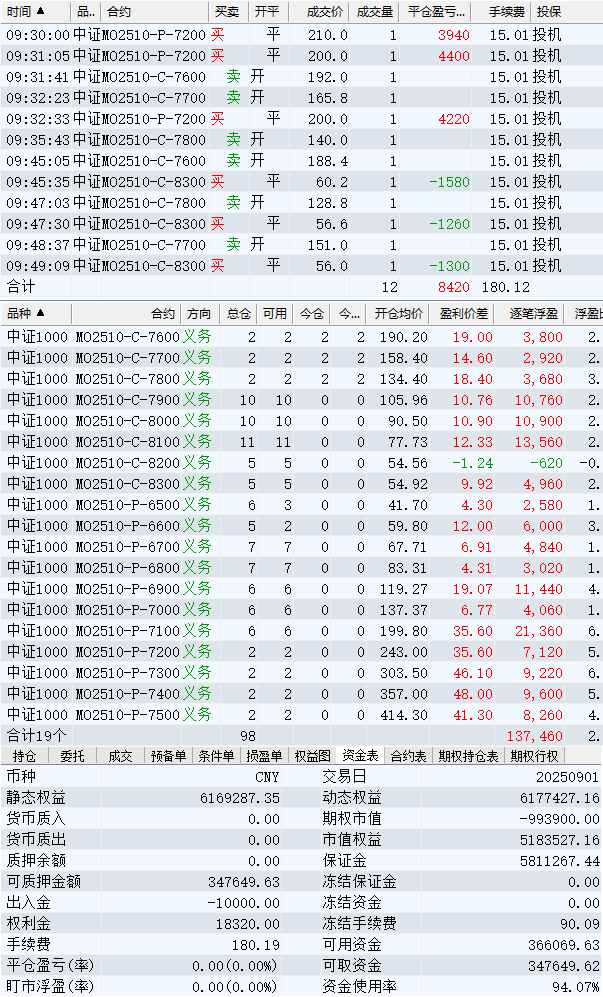

关税战后,经过4个多月的努力,今天年收益率总算创新高了。

日盈利额=(137459.70逐笔浮盈) + (8420.00平仓盈亏) - (180.12手续费) - (7259.70昨天逐浮盈) = 138439.88

日收益 = 3.29%

周收益 = 3.29%

年收益 = 20.36%

年超额中证1000 = -5.54%

MO2509超额中证1000 = -0.82%

年内最大回撤 = -52.21%

最新回撤 = 0.23%

Delta合计 = -1.0639

4月份最大回撤了-52.21%,用了4个多月时间,还差1.16%就能再创新高了,记录一下。有收益曲线吗,发出来看看

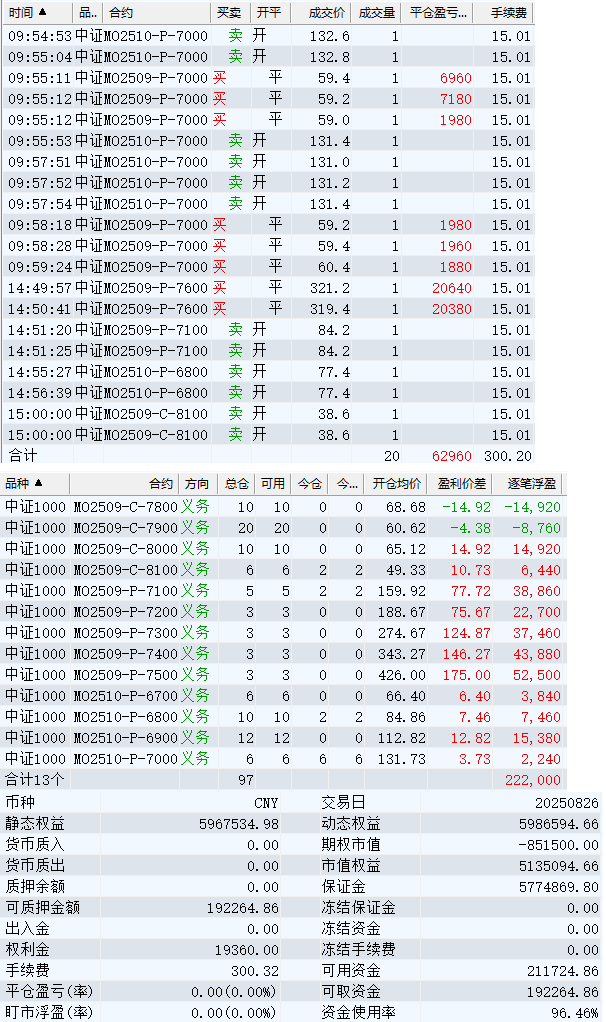

日盈利额=(222000.30逐笔浮盈) + (62960.00平仓盈亏) - (300.20手续费) - (181780.70昨天逐浮盈) = 102879.40

日收益 = 2.45%

周收益 = 3.71%

年收益 = 18.97%

年超额中证1000 = -6.52%

MO2509超额中证1000 ...

赞同来自: 几度沉 、口口夕口木 、npc小许 、horizon668 、雪山 、更多 »

日盈利额=(222000.30逐笔浮盈) + (62960.00平仓盈亏) - (300.20手续费) - (181780.70昨天逐浮盈) = 102879.40

日收益 = 2.45%

周收益 = 3.71%

年收益 = 18.97%

年超额中证1000 = -6.52%

MO2509超额中证1000 = -1.86%

年内最大回撤 = -52.21%

最新回撤 = -1.16%

Delta合计 = 3.0231

欢迎小兄弟王者归来!!!你还继续做双卖,我挺惊讶的,你原来的国防趋势做的挺好,也有一定的理论支持,我还是建议你继续做基金的趋势会比较好。我自己2023年8月做双卖,单日亏损176w,后来没再做过双卖;然后继续用不同姿势做期权又陆陆续续爆仓好多次,刚对期权有了点了解,可惜本金没了。所以作为过来人,我个人认为双卖不是一个好策略,除非备用资金充足或者操作了得。看你资金量挺大,只能预祝你好运长存、永不爆...卖方90%能赚--》思想容易麻痹--》容易长期做--》长期就容易遇到极端行情

最核心一是思想麻痹,二是卖方亏损无限收益有限

双卖是很差的策略

4月7日,被特朗普关税政策打了一拳,比较受伤,4月7日浮亏210W。经过几个月的闭关养伤,现一切恢复正常,继续执行双卖策略。其实当天平掉盈利的卖C空单后,并未出现保证金不足的情况,但主要是持有远期的12月合约成交稀少,无法根据多空正常移仓,所以就主动平了部分仓,怕第二天出现保证金不足的情况,现回头看,如果不主动平,浮亏早就回来了,有了这个经验教训,现只敢持有成交活跃的当期合约了。日盈利额=(17...满仓6倍杠杆做双卖?老天爷!这是4月份的教训没学到啊?

4月7日,被特朗普关税政策打了一拳,比较受伤,4月7日浮亏210W。经过几个月的闭关养伤,现一切恢复正常,继续执行双卖策略。其实当天平掉盈利的卖C空单后,并未出现保证金不足的情况,但主要是持有远期的12月合约成交稀少,无法根据多空正常移仓,所以就主动平了部分仓,怕第二天出现保证金不足的情况,现回头看,如果不主动平,浮亏早就回来了,有了这个经验教训,现只敢持有成交活跃的当期合约了。日盈利额=(17...牛逼啊,这样了还是盈利的,太佩服了,跪了!

赞同来自: 口口夕口木 、我丢了 、秋风客 、Aolin120 、朝阳南街 、 、 、 、 、 、 、 、 、 、 、更多 »

4月7日,被特朗普关税政策打了一拳,比较受伤,4月7日浮亏210W。欢迎小兄弟王者归来!!!

经过几个月的闭关养伤,现一切恢复正常,继续执行双卖策略。

其实当天平掉盈利的卖C空单后,并未出现保证金不足的情况,但主要是持有远期的12月合约成交稀少,无法根据多空正常移仓,所以就主动平了部分仓,怕第二天出现保证金不足的情况,现回头看,如果不主动平,浮亏早就回来了,有了这个经验教训,现只敢持有成交活跃的当期合约了。

日盈利额=(...

你还继续做双卖,我挺惊讶的,你原来的国防趋势做的挺好,也有一定的理论支持,我还是建议你继续做基金的趋势会比较好。

我自己2023年8月做双卖,单日亏损176w,后来没再做过双卖;然后继续用不同姿势做期权又陆陆续续爆仓好多次,刚对期权有了点了解,可惜本金没了。所以作为过来人,我个人认为双卖不是一个好策略,除非备用资金充足或者操作了得。看你资金量挺大,只能预祝你好运长存、永不爆仓。

赞同来自: 几度沉 、口口夕口木 、千军万马来相见 、一场意外 、人来人往777 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、更多 »

经过几个月的闭关养伤,现一切恢复正常,继续执行双卖策略。

其实当天平掉盈利的卖C空单后,并未出现保证金不足的情况,但主要是持有远期的12月合约成交稀少,无法根据多空正常移仓,所以就主动平了部分仓,怕第二天出现保证金不足的情况,现回头看,如果不主动平,浮亏早就回来了,有了这个经验教训,现只敢持有成交活跃的当期合约了。

日盈利额=(172582.30逐笔浮盈) + (4440.00平仓盈亏) - (315.21手续费) - (62519.70昨天逐浮盈) = 114187.39

日收益 = 2.71%

周收益 = -0.53%

年收益 = 15.26%

年超额中证1000 = -8.32%

MO2509超额中证1000 = -3.97%

年内最大回撤 = -52.21%

最新回撤 = -4.87%

Delta合计 = 6.0394

日盈利额=(-34419.20逐笔浮盈) + (-160.00平仓盈亏) - (495.33手续费) - (-1280.60昨天逐浮盈) = -33793.932025/4/3 楼主最后一帖。楼主持仓:MO期权双卖。然后清明节假期特朗普宣布关税,4月7日周一开盘A股大跌,股指期权大涨,估计被动平仓,损失惨重。

日收益 = -0.80%

周收益 = -0.01%

年收益 = 18.88%

年超额中证1000 = 14.76%

MO2504超额中证1000 = 5.25%

年内最大回撤 = -4.00%

最新回撤 = -1.26%

Delta合计 ...

ST牧羊 - 此人不学无术,贪财好色,与人常做无谓口舌之争,遇事夸夸其谈百无一用,判其投胎南瞻部洲,当一股民,昼则殚精竭虑交易,夜则膏油继晷复盘,终年盘桓于三千点,账户缩水日甚一日,活活亏煞他罢了

长期双卖策略的高回撤,低盈亏比则来源于标的资产价格的剧烈波动。期权双卖策略本质上是做多 Theta,做空 Gamma,Vega 的策略,当标的资产价格大幅波动时,策略负的 Gamma 敞口叠加负的 Vega 敞口会导致策略净值出现较大回撤。交个朋友,双卖策略真是鸡肋,食之无味,弃之可惜!只能控制在账户总资产5-10%开仓!

当标的资产价格出现大幅变动,对保证金的要求也会大幅提高,期权卖方就会面临一定的强制平仓风险。在长期双卖策略中,每次开仓的仓位水平仅为40%,但历史最大保证金占...

赞同来自: KevinLe 、点点滴滴老司机 、塔塔桔 、川军团龙文章 、口口夕口木 、 、 、更多 »

当标的资产价格出现大幅变动,对保证金的要求也会大幅提高,期权卖方就会面临一定的强制平仓风险。在长期双卖策略中,每次开仓的仓位水平仅为40%,但历史最大保证金占用比例却高达 143.07%,存在较高的强制平仓风险。因此在实际交易过程中,期权卖方需要将仓位控制在一个合适的比例,并在该止损的时候及时平仓离场。

新人不能发图,2014~2022,双卖策略

年化收益率:7.66%

最大回撤:56%

夏普比率:0.14

日均保证金占比:42.22%

最大保证金占比:143.07%

希望楼主活下来,同时也警示自己注意风险

Edge

Edge Chrome

Chrome Firefox

Firefox

京公网安备 11010802031449号

京公网安备 11010802031449号