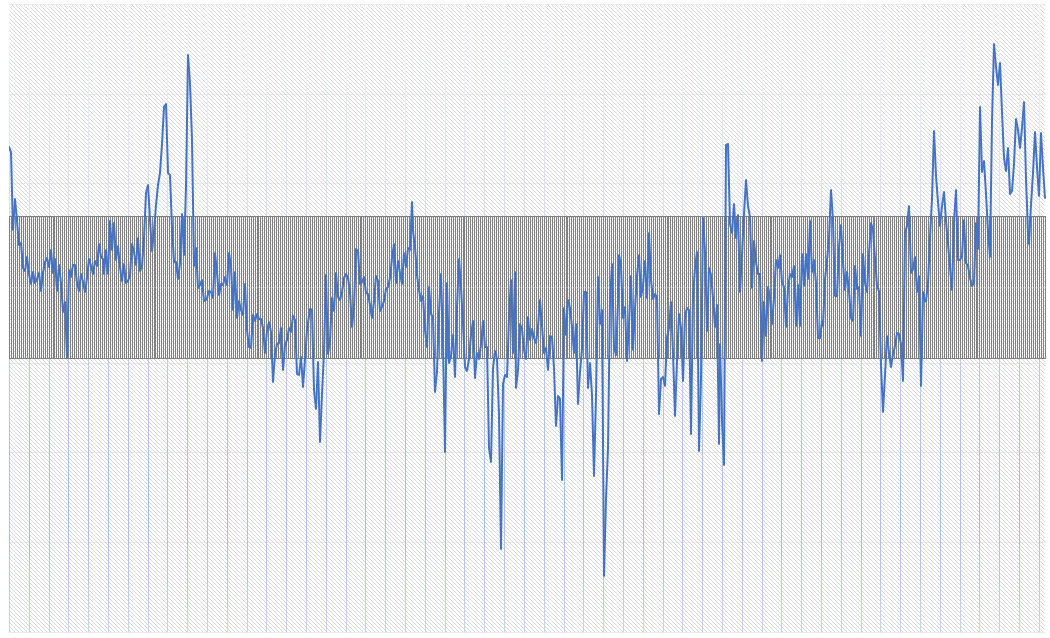

很久以前就听说不少人(例如师座)在两个山鹰转债之间做轮动,利用他们的相关性实现无风险套利。最近这两个转债之间的价差又变大,看到不少网友因浮亏而深感不安,今日特来打气。请看下图:

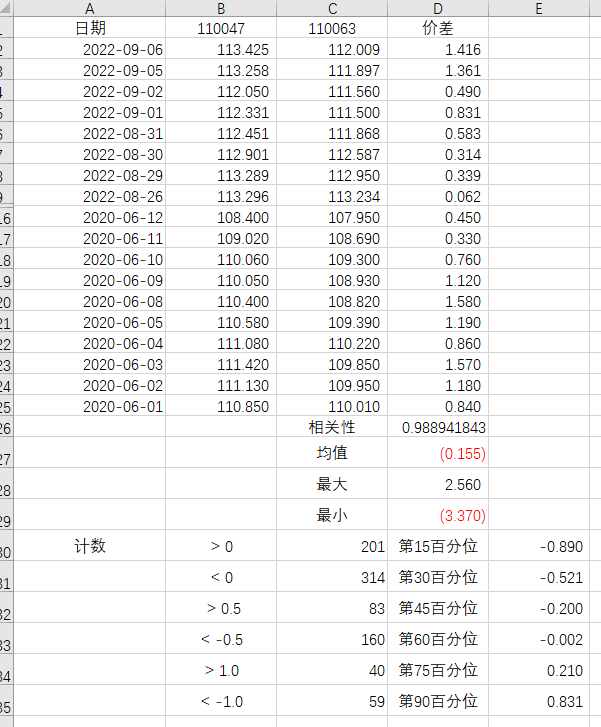

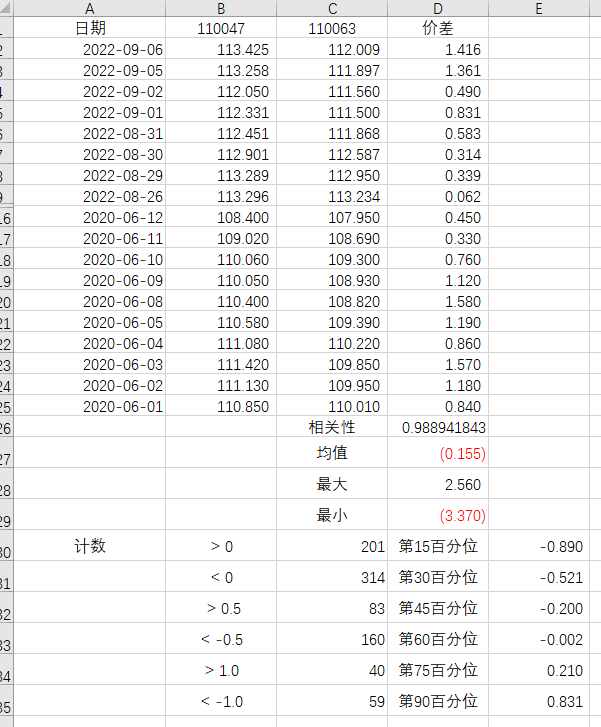

我对两个山鹰转债从2020年6月1日起截至昨日为止的收盘价做了统计,并剔除了两部分数据:

2021/11/22 -> 2021/12/10

2020/11/23 -> 2020/12/11

剔除这两段数据是因为,在此期间,其中一个转债已派息,另一个尚未派息,期间的价差不合理,予以剔除

从上图可见,这两个转债的价格高度相关 (0.9889)。在统计的全部 524 个交易日中,110047 的收盘价共有 201/314 个交易日分别高于/低于 110063,价差高于/低于 0.5 元的交易日分别是 83/160 个,而高于/低于 1 元的交易日分别是 40/59 个

百分位数据统计表明,第 90 百分位的价差为 0.83 元,显著低于今日价差 1.4 元,即,历史统计表明,当前的价差严重偏离,回归是必然的,耐心持有即可

这个统计可以做得更细,例如剔除价差峰值等等,这些就留给愿意动手的人自己做,恕不代劳

我对两个山鹰转债从2020年6月1日起截至昨日为止的收盘价做了统计,并剔除了两部分数据:

2021/11/22 -> 2021/12/10

2020/11/23 -> 2020/12/11

剔除这两段数据是因为,在此期间,其中一个转债已派息,另一个尚未派息,期间的价差不合理,予以剔除

从上图可见,这两个转债的价格高度相关 (0.9889)。在统计的全部 524 个交易日中,110047 的收盘价共有 201/314 个交易日分别高于/低于 110063,价差高于/低于 0.5 元的交易日分别是 83/160 个,而高于/低于 1 元的交易日分别是 40/59 个

百分位数据统计表明,第 90 百分位的价差为 0.83 元,显著低于今日价差 1.4 元,即,历史统计表明,当前的价差严重偏离,回归是必然的,耐心持有即可

这个统计可以做得更细,例如剔除价差峰值等等,这些就留给愿意动手的人自己做,恕不代劳

0

两年到期、年化2.25%的收益、下调没有净资产限制,各方面实在太好!

再看391亿元的巨额负债,仅仅低于造纸板块的晨鸣纸业,我承认我慌了,怕出幺蛾子。

111元买进、111元亏手续费再卖出,还是买AAA转债赚点盒饭钱,把好事留给大家。

再看391亿元的巨额负债,仅仅低于造纸板块的晨鸣纸业,我承认我慌了,怕出幺蛾子。

111元买进、111元亏手续费再卖出,还是买AAA转债赚点盒饭钱,把好事留给大家。

1

赞同来自: meizhoubao77

@nimbus

2、今天价差1元,明天价差2元,后天价差3元~这个无法预估,只能做好对近期数据动态统计,如果发现价差1元已经满足2σ时,那就做!至于后续的价差扩大就不是我的收益范围了。

3、第三个说到我的痛处了,我当时开发好这套逻辑后,信心满满,便在120以上建的底仓,虽然成本有做低,但是做低的速度确实没有自己预想的速度快。

比如现在50手山鹰就已经可以打下去五档买单,50手才五万多,差价看起来1.4,实际可能才1块。这点量买点511880收益都比他多。至于差价,昨天可能山鹰高一块,今天可能就是19高2块,分析?为了这几百块分析这么高难度的?而且有时差价5毛,一个大户建仓或减仓,就能偶发的拉大差价到3块,如果按以前操作,就是没机会继续(人的心理回归会需要较长时间),按突然性操作,那可能一年也没几次。上市就玩了,当初1...1、交易量不够就分批,成交不了的就等下次机会出现。

2、今天价差1元,明天价差2元,后天价差3元~这个无法预估,只能做好对近期数据动态统计,如果发现价差1元已经满足2σ时,那就做!至于后续的价差扩大就不是我的收益范围了。

3、第三个说到我的痛处了,我当时开发好这套逻辑后,信心满满,便在120以上建的底仓,虽然成本有做低,但是做低的速度确实没有自己预想的速度快。

2

@cduym

至于差价,昨天可能山鹰高一块,今天可能就是19高2块,分析?为了这几百块分析这么高难度的?而且有时差价5毛,一个大户建仓或减仓,就能偶发的拉大差价到3块,如果按以前操作,就是没机会继续(人的心理回归会需要较长时间),按突然性操作,那可能一年也没几次。

上市就玩了,当初120多的价格,现在还有十几点利润,真不如高抛低吸(最低100多,最高120,关键省心量大)。人工就更不值了。只适合刚好有大饼,碰到了顺手玩一下的。

可以通过自动分析盘口的挂单量(A买一量,B卖一量),出现信号后往往会持续短暂的时间,然后分批交易,能交易多少就交易多少,所以资金容量确实不大,我也只是分配了小仓位在做。比如现在50手山鹰就已经可以打下去五档买单,50手才五万多,差价看起来1.4,实际可能才1块。这点量买点511880收益都比他多。

很长时间就无法操作这个是由于两个债的属性不太一样(一个偏防守、一个偏进攻)价格偏低或者偏高时都会出现价差空间无法收拢,所以就需要用到动态正态分布,统计近期的价差回归值做再平衡,而不是等出现另一个方向出现价差机会再动手。

至于差价,昨天可能山鹰高一块,今天可能就是19高2块,分析?为了这几百块分析这么高难度的?而且有时差价5毛,一个大户建仓或减仓,就能偶发的拉大差价到3块,如果按以前操作,就是没机会继续(人的心理回归会需要较长时间),按突然性操作,那可能一年也没几次。

上市就玩了,当初120多的价格,现在还有十几点利润,真不如高抛低吸(最低100多,最高120,关键省心量大)。人工就更不值了。只适合刚好有大饼,碰到了顺手玩一下的。

1

赞同来自: hshpangpang

@nimbus

很长时间就无法操作这个是由于两个债的属性不太一样(一个偏防守、一个偏进攻)价格偏低或者偏高时都会出现价差空间无法收拢,所以就需要用到动态正态分布,统计近期的价差回归值做再平衡,而不是等出现另一个方向出现价差机会再动手。

数据总是纸上谈兵,实际收益如果是两年前买入,基本上也就是个利息钱。可以通过自动分析盘口的挂单量(A买一量,B卖一量),出现信号后往往会持续短暂的时间,然后分批交易,能交易多少就交易多少,所以资金容量确实不大,我也只是分配了小仓位在做。

两个问题,差价挂单很多时候只有几十或者几手而已,其次,单边差价,很可能再开始换后,后面很长时间就无法操作了。我分5份都不能保证持续交易。

加上两年到现在价格是跌,不如高抛低吸容易操作和利润大。

很长时间就无法操作这个是由于两个债的属性不太一样(一个偏防守、一个偏进攻)价格偏低或者偏高时都会出现价差空间无法收拢,所以就需要用到动态正态分布,统计近期的价差回归值做再平衡,而不是等出现另一个方向出现价差机会再动手。

0

数据总是纸上谈兵,实际收益如果是两年前买入,基本上也就是个利息钱。

两个问题,差价挂单很多时候只有几十或者几手而已,其次,单边差价,很可能再开始换后,后面很长时间就无法操作了。我分5份都不能保证持续交易。

加上两年到现在价格是跌,不如高抛低吸容易操作和利润大。

两个问题,差价挂单很多时候只有几十或者几手而已,其次,单边差价,很可能再开始换后,后面很长时间就无法操作了。我分5份都不能保证持续交易。

加上两年到现在价格是跌,不如高抛低吸容易操作和利润大。

Edge

Edge Chrome

Chrome Firefox

Firefox

京公网安备 11010802031449号

京公网安备 11010802031449号