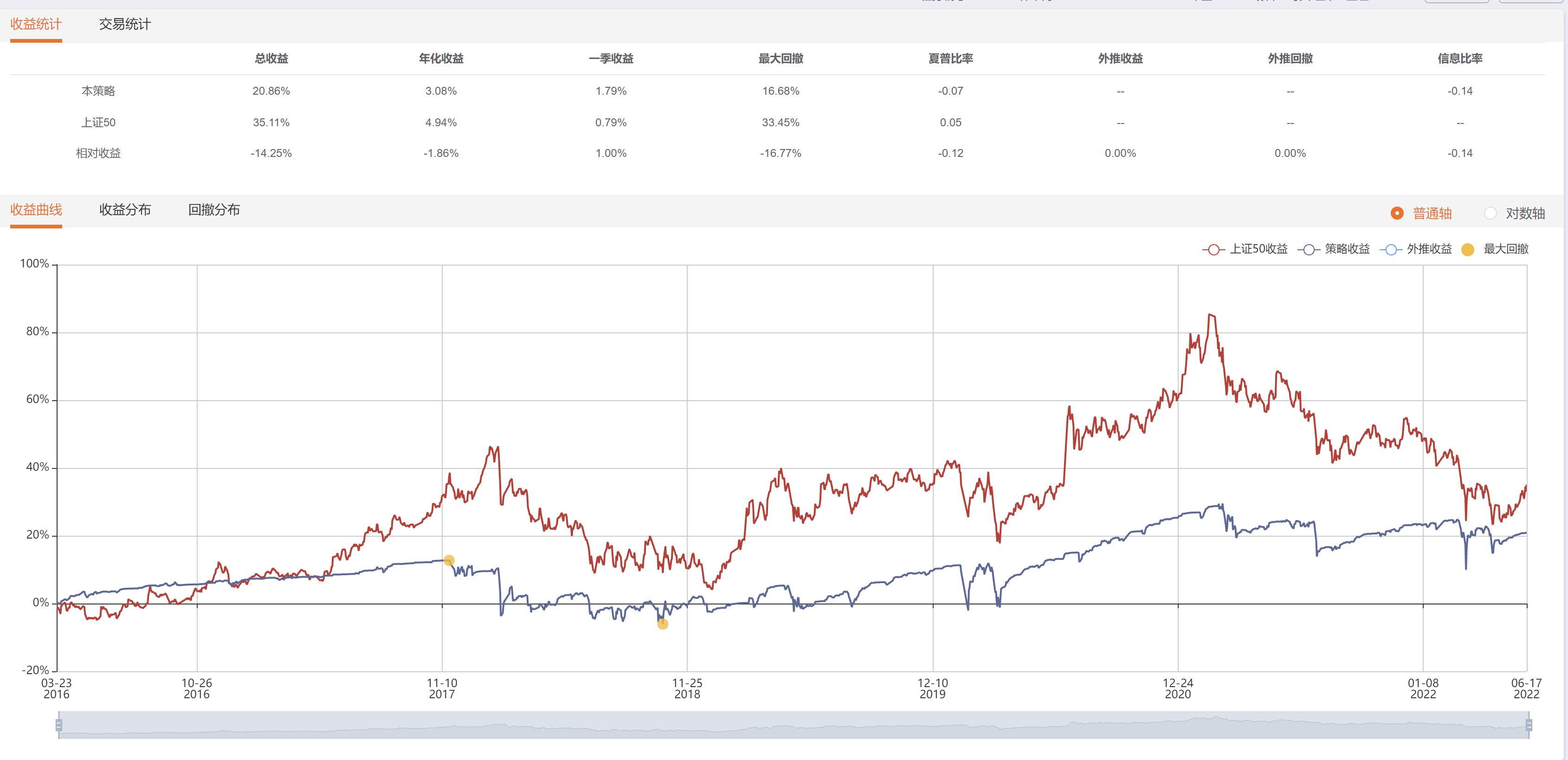

1,本策略适合大资金做配置,争取做到保证本金基本安全的情况下做到整体年化10%以上。

2,本策略源自 @账户已注销 大神提出的9债1购策略,我在这个基础上多拿出10%的固收去做卖购,争取在不限制买购端盈利的基础上多赚时间的钱。

3,八成固收+仓位的年化保守估计在6%左右,也就是可以贡献约5%的整体收益。因此两成期权仓位需要做到至少30%的回报才可能使整体资金回报超过10%。

4,固收+多少跟300指数走势有相关性,等于包含了部分指数多头仓位。

5,实盘只公布收益率曲线,不再公开持仓和资金量。

6,由于固收+大多不分红,本组和主要通过卖购产生现金流用于补仓等操作。

一,策略总体逻辑

1,80%配置固收+,20%配置期权。

2,以市值计算,仓位比例偏离10%以上,进行再平衡。

3,对于沪深300长期不看跌,因此始终保持多头底仓和少量空头仓位。

二,期权部分逻辑

1,采用对角价差组合力争指数上涨时尽量追得上涨幅,指数下跌时亏得少。

2,多头仓位采用远月深实值IO认购期权,择机往时间价值更少(时间价值/到期时间)更远月的合约移仓。

3,空头仓位采用近月虚值IO认购期权,行权价选择在位于阻力位(主观判断)上方最近的行权价。

4,能以收入的方式移仓卖购就不要轻易计提亏损。

三,固收+部分逻辑

1,以公募一二级债基为主要配置对象,精选20只左右,单只配置不超50万。

2,挑选债基主要考量成以下几个方面:

a,最大回撤 < 5%

b,年化收益 > 6%

b,同类基金中业绩表现的稳定性,要求1,2,3,5年化表现均高于平均水平。

c,基金公司的管理规模TOP20%

d,成立超过5年

3,密切关注可转债,当整体出现机会时(大量跌破面值债出现)优先配置可转债。

四,关于卖购调整技巧

卖购作为指数增强的核心在于保证权利金最大化的前提下尽量使其到期归0,目前最适合调整卖购的技术指标就是阻力位。相较于采用卖购主动做空需要对股价转折点有精准判断,我们只需判断短期内价格不太可能触及的位置即可。在盘整和下跌阶段,我们很容易找到阻力位的参考点,一旦阻力位被突破,那么对于下跌或箱体震荡的判断可能会改变。

注意阻力位从来不是一个点,突破阻力位也不代表趋势必然的改变,但可以肯定的是原本趋势的动能衰减了。那么突破阻力位后我们应该如何调整卖购呢?既然突破阻力位不代表趋势改变,那么贸然上移卖购未必是最好的选择。由于我们卖购行权价通常设置在阻力位上方,那么一旦突破阻力位,股价向行权价靠拢时,我们可以考虑移仓下月,这样确保了移仓收入的最大化,并且给予我们更多的时间去观察趋势的强度。一旦形成流畅的上升趋势,此时可以考虑趁股价回调时平掉卖购,进一步打开上涨空间,特别是在上方找不到短期阻力位时,这也是行情给我们平仓卖购的提示。

对于明确的下跌趋势,当新的更低的阻力位形成时,我们要果断下移卖购,以使卖购的收益最大化。

天天躺在床上看海,人都懒了。如果不是设定了一个日历闹钟提醒自己,这个账户的期权期货合约快过期了都不知道。请问债基的返利是需要向销售方问的么?还是可以直观的看到呢?

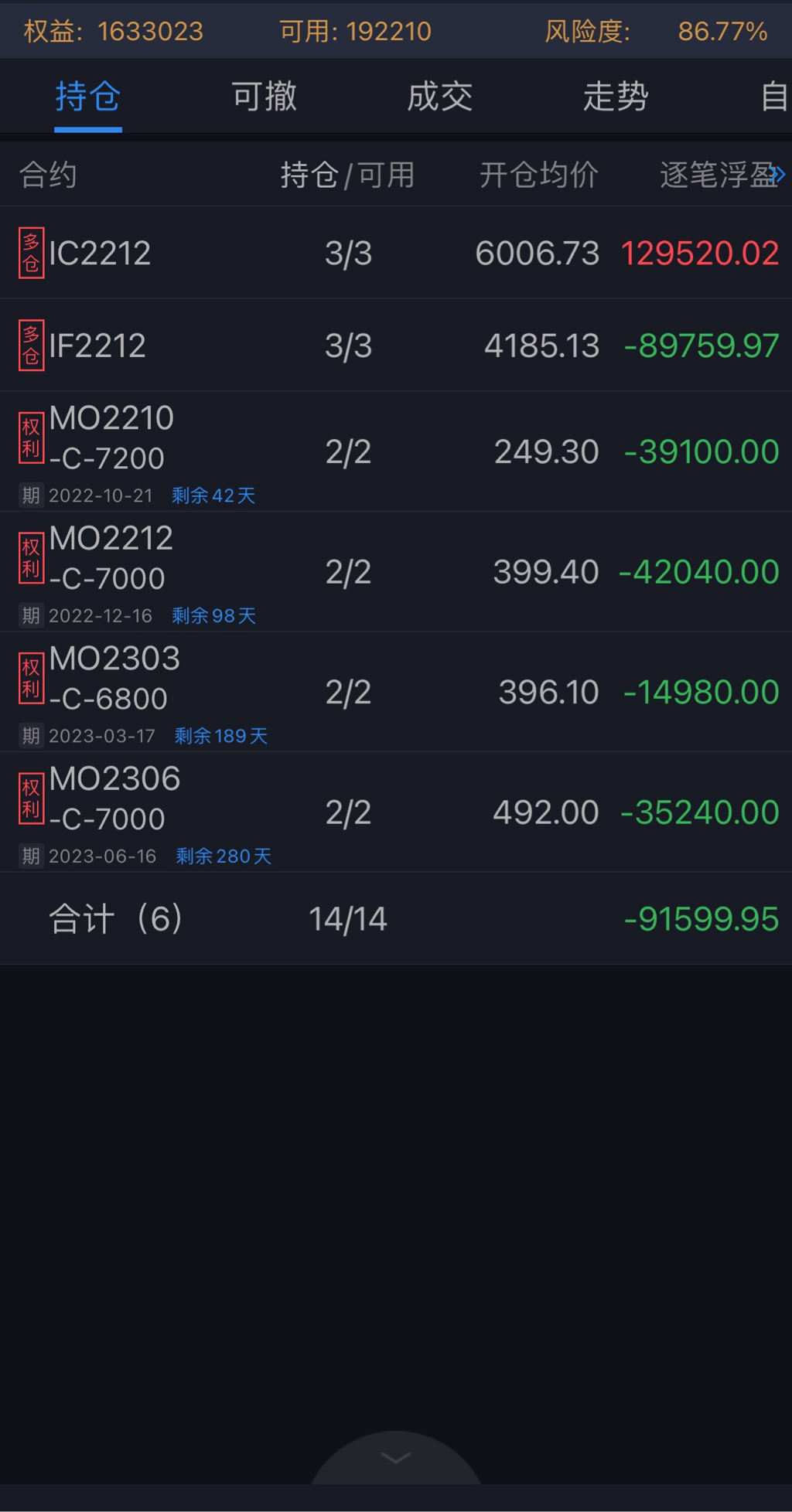

自从换了一个app,我都有点儿看不懂这个期权账号还剩多少钱了。貌似这个app的逻辑是,买购就直接在总资金上减几万块,卖沽就直接在账户上加几万块。然后期权的涨跌好像不会反馈到总资产里面。我大概算了一下,应该实际会比账户显示的钱多一点,不过最近天天吃了玩,玩了吃,就不细究这个账户的总金额啦。

固收...

赞同来自: zzczzc666 、坚持存款 、蓝河谷 、xineric 、集XFD 、更多 »

收益率统计

比较基准 300ETF

300ETF初始价格 4.238

最新价格 4.017

300ETF收益率 -5.21%

实盘收益率 1.95%

超额收益 7.16%

15号进行了仓位大调整,将12月偏多双卖(4200+4300)换成了12月平值卖沽(4000),合约从130减到了100。因为账户已经盈利所以策略上有更多空间。

不到两周时间收4万多的时间价值是目前我认为比较确定性的盈利方式,并且进一步降低了持仓的风险。这样无论上涨下跌都比较从容,如果卖沽跌成实值,则继续卖购,变成偏多双卖继续苟。如果市场上涨,则准备继续卖平值。

澳洲期权方面,第一组合约持仓5天顺利落袋1000澳币,马上开了第二周双卖合约继续锁定1300澳币的利润,不得不说以周为单位结算的双卖还是很舒服的,因为每周都可以调整策略的行权价,跟随市场更加紧密。

赞同来自: timtimtim 、xineric 、川军团龙文章 、gaokui16816888 、jacktree 、 、 、 、 、 、 、 、 、 、 、 、 、 、更多 »

自从换了一个app,我都有点儿看不懂这个期权账号还剩多少钱了。貌似这个app的逻辑是,买购就直接在总资金上减几万块,卖沽就直接在账户上加几万块。然后期权的涨跌好像不会反馈到总资产里面。我大概算了一下,应该实际会比账户显示的钱多一点,不过最近天天吃了玩,玩了吃,就不细究这个账户的总金额啦。

固收部分,做了几次短融的套利和北交所的申购,然后之前申购债基的返利也到手了。

期权期货部分,最近一直没怎么动。要不是闹钟,都快忘记这回事啦,赶快统计一下,明后天必须要赶快调仓了。

所以

固收部分,盈利87万

期权期货部分,盈利20万

账户净值1.05

感觉我快要做到手上有股,心中无股了。证券市场上波澜起伏离我很远,幸福的生活却触手可及。此刻的海风吹拂,海浪拍打沙滩,冬日的暖阳,蓝天与海岸线,我在想,这样的生活也花不了多少钱呀。为什么许多人,宁愿把辛辛苦苦积累的财富,赌一个房价上涨,赌一个股市暴涨,赌一个成为明天的人上人,而不是活在当下,活在此刻呢?不明白,还是先做好自己好了。

收益率统计

比较基准 300ETF

300ETF初始价格 4.238

最新价格 4.016

300ETF收益率 -5.24%

实盘收益率 1.90%

超额收益 7.14%

这几天300表现比较纠结,没太多可说的,账户收益率变化不大。

比较值得一提的是我第一次开仓澳洲ASX200的指数期权双卖明天就是结算日了,第一次实践应该可以平安上岸,3天收入1000澳币。

幸好有国内期权市场摸爬滚打2年的经验可以直接套用,澳洲期权市场因为太小众连像样的教材都找不到。

给自己梳理一下澳洲的操作思路:

我在澳洲采用的策略是备兑卖跨,因为持有一部分ASX200 ETF现货,但目前估值属于中位偏高,不宜加大仓位。

Covered call不说了,都懂。说下cash secured put,目前指数点位约为7200点,我认为合理点位在6900以下,因此我卖6900put,名义市值对应现金。当然市场如果跌破6900点,我可以往远月移仓同时降低行权价,跌到6500以下我认为有配置现货的价值,考虑平掉put,直接拿现金买ETF。

总结来说,因为估值不算低,手上现金比较多,在不买入现货的情况下想参与一下市场,那么卖put就是很好的选择。充分利用卖put的安全垫功能,等到市场跌到相对便宜的位置可以直接入现货。

我也考虑过用深实值沽替代现货的方案,因为流动性不行(做市商不挂单,你要自己报价,AI如果认为价格合理会把单子吃掉),再加上手续费很高(按期权费的千分之3.5,深实值期权按月移仓会产生巨量手续费),按月移仓肯定是行不通的。

赞同来自: xineric

到期前才移仓,所以叫惰性投资。请教楼主做期权仓位管理的方案。例如:某投资人共有500W出头现金,现价已买了90万股300EF,还有约150W现金,他想在行情继续向下时,通过网格向下卖沽,逐步加仓。300ETF上涨到5.7左右时,通过向上网格卖购,逐步全部清仓。

那么此投资人的策略是:

1.现在持有180万股300ETF,和150万现金,每月同时做向上虚一档卖沟和向下虚一档的卖沽。2.如卖沽被行权,则接货买入300ETF(接货后,马上向上虚一档卖购),如卖购被行权,则卖出300ETF(卖出后,马上向下虚一档卖沽),如此循环,如果低位满仓后,则不再卖沽接货。如果涨到5.7元(向上有1.8元的空间,18格),则全部卖光。

没看论坛各位老师的策略前,我觉得这个策略还可以。但看了论坛@建淞老师,@myskygoogle大佬等的策略后,我就觉得这个策略效率有些低了。每次操作,只能卖购或卖沽5万股。 .

最近看了@myskygoogle大佬的被动移仓策略(目前他在做虚值购的网格),感觉他虽起名叫被动移仓,实质上也是一种网格,这种网格每次全仓位向上或向下移仓,且这种网格永远不会空仓,与传统网格相比(传统网格5.7以后就没仓位了),感觉很好。

我最近也在学习9债1购,感觉9债1购实质上也是1种大军团作战的网格,在涨跌后的每一次再平衡,实际上都可看作是一次全仓买卖的网格;

@建淞老师等做的牛沽网格好象每次也是很大的仓位,但我还没想明白,这种大仓位的牛沽网格是如何运作的。

我发现期权网格可以分为2类,一类就是每次小仓位运作的(如最开始那个例子),另一种是后面的3个大仓位运作的。我仔细看了楼主老师发的两个网格贴,感觉也都是小仓位运作的网格吧?不如楼主老师如何评价这两类网格。是不是后一种网格更好啊?

赞同来自: xineric 、gaokui16816888 、happysam2018 、ergouzizzz 、Lemonhouse 、 、 、更多 »

收益率统计

比较基准 300ETF

300ETF初始价格 4.238

最新价格 3.908

300ETF收益率 -7.79%

实盘收益率 0.02%

超额收益 7.81%

期权实盘在今天午盘正式扭亏,全靠一个躺字,越来越喜欢这种惰性的投资方式。

大佬,请教一下,买浅实购下跌5%,购权肯定是下跌的啊,怎么通过移仓的方式完成一次收割?割自己?我是学习期权一年多,但水平仍然特别菜的新手。建淞老师代我回答的正是我的意思。我说的收割不是指绝对地赚了多少钱,而是相对的概念。是指与指数相比超额多少,只要跑赢指数了就可以收割。

开始日期 2022/8/22

收益率统计

比较基准 300ETF

300ETF初始价格 4.238

最新价格 3.925

300ETF收益率 -7.39%

实盘收益率 -0.25%

超额收益 7.13%

购的档位就是不同程度的风险敞口。直接看时间价值就成了,时间价值越多的风险越小收益越小。买浅实的,耗费的时间价值多,但对下行的保护好。买浅实的,指数涨跌5%左右就可以通过移仓的方式完成一次收割。而深实的,指数下跌5%,对深实期权的价格影响不大,深实可能要10%以上才能收割。 这是我拿不定买深实好还是浅实好的原因,想知道大家是怎么选择的。

收益率统计

比较基准 300ETF

300ETF初始价格 4.238

最新价格 3.737

300ETF收益率 -11.82%

实盘收益率 -2.93%

超额收益 8.89%

赞同来自: 川军团龙文章 、whinbunlee 、howtogetout 、zzczzc666 、skyblue777 、 、 、更多 »

以今天上午510300期权合约为例,说明一下我如何处理卖沽被套:11月4200沽,现价= 5350元,时间价值约-70元,内在价值约5420点。12月4100沽,现价= 4470元,时间价值约10元,内在价值约4460元。我手上有20组11月4200沽,买入平仓需支出 = 5350 x 20 = 107000元保证价格相等的情况下移仓到12月4100沽,则需要107000/4470 =23.94...加钱抄底啊

赞同来自: neptunus 、milan16 、桶里射鱼 、等风 、xineric 、 、更多 »

11月4200沽,现价= 5350元,时间价值约-70元,内在价值约5420点。

12月4100沽,现价= 4470元,时间价值约10元,内在价值约4460元。

我手上有20组11月4200沽,买入平仓需支出 = 5350 x 20 = 107000元

保证价格相等的情况下移仓到12月4100沽,则需要107000/4470 =23.94张。

即通过加仓20%,将成本降低了0.1元,而且通过加仓和移仓我还额外获得了80元的时间价值。

开始日期 2022/8/22

收益率统计

比较基准 300ETF

300ETF初始价格 4.238

最新价格 3.789

300ETF收益率 -10.59%

实盘收益率 -3.24%

超额收益 7.36%

在不加仓的情况下,12月如果收在4.2-4.3区间,则盈利18万。

没有择时和多空顺势,加上买卖方期权杠杆较大,经常赚的时候少,亏起来特别大,接触过很多做期权的,不带择时的包括买方和卖方都是做的比较差,很少有成功案例,真不一定好过炒股。@Lemonhouse谢谢探讨,我才学习期权不到一年,很希望得到大家的指点呢~我来说一下我的判断依据:1.我给自己设置了一个大前提,就是我只做多,不做空。因为我觉得长期看,指数是向上的,钱都是越印越多的,长期存活在宽基指数的企业都...老实话。

谢谢探讨,我才学习期权不到一年,很希望得到大家的指点呢~我来说一下我的判断依据:1.我给自己设置了一个大前提,就是我只做多,不做空。因为我觉得长期看,指数是向上的,钱都是越印越多的,长期存活在宽基指数的企业都是能盈利的,所以我只做买购,卖沽,多期货,我永远也不会做买沽,卖购,空期货。这个大前提于我而言是有用的,减少了一半的精力投入,错失不到一半的机会(长期看上涨概率大于下跌概率),同时我觉得决策...能做这样是一种修为吧,普通人很难

另外,持有的认购权利仓,如果是远期,时间价值较多,对自己不太划算,如果是近期,可能又得频繁的去换到下一个月,也增加了操作成本。

赞同来自: ttxie 、又打新又炒股 、ptcwl 、l93868 、熊市手册 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、更多 »

请教,既然说“熊市不言底”为何又赌“牛短熊长”呢?另外,感觉持仓和您的观念不一致啊,如果“熊市不言底”可能你认为是慢熊、波动率下降,那么应该卖call啊,有几张买call倒是可以赌一把熊市中乍现的大阳,就像前天疯狂的港股一样。谢谢探讨,我才学习期权不到一年,很希望得到大家的指点呢~

我来说一下我的判断依据:

1.我给自己设置了一个大前提,就是我只做多,不做空。因为我觉得长期看,指数是向上的,钱都是越印越多的,长期存活在宽基指数的企业都是能盈利的,所以我只做买购,卖沽,多期货,我永远也不会做买沽,卖购,空期货。这个大前提于我而言是有用的,减少了一半的精力投入,错失不到一半的机会(长期看上涨概率大于下跌概率),同时我觉得决策越少,就越会慎重,如履薄冰,方能行稳致远。

2.我告诉自己,所有操作,一定要符合一个基本框架,就是熊市买股,牛市卖股。大部分时候,我都承认自己看不懂牛熊,所以我大部分时候都是半股半债打底,涨也高兴,跌也高兴。但是到了牛熊了,我会适度增减仓位。我绝对不会在下跌过程中抛掉仓位,下跌就是买,反者道之动。

3.熊市不言底,我是针对操作节奏而言的。正因为可能会深不见底,所以我要控制自己的手,不能快,只能越跌越买,逐步投入。如果涨了,我就不买了,那说明市场不给机会给我,我得顺应这个市场,如果后来又跌了,我就再逐步投入。

4.牛短熊长,我是针对操作品种而言的。熊长,代表着熊市波动率低,牛短,说明牛市波动率高。所以我在已经拥有了半股半债的仓位基础上,选择先用卖沽加仓,而不是买购,赌熊市的波动率比平时低,先吃点现金流再说,就算判断错了,未来暴涨,我也有一口汤喝。

5.老子说,治大国,若烹小鲜。这句话的意思并不是说治国像煮海鲜粥一样容易,他说的是,小鱼小虾很脆弱,用力翻煮容易碎,所以得慢慢来,顺着来,不折腾。于我而言,就是我在投资的过程中,不能什么都想要,只要做好保值增值的本职工作就好了,所以小机会我都不要了,我只抓大机会。我愿意用三五年光阴,换一轮牛市不踏空。如果港股的暴涨我也想抓,俄乌的冲突我也想抓,防疫放开也想抓,每一个小的波动我都不想错过,那必然就会不断折腾,那我这锅海鲜粥,就成了一锅浆糊了。

6.我现在是把仓位分成300,500,1000三等分,300低一点,所以我仓位超过了一半,500和1000现在都还是半仓。我现在正在依赖涨时重势,跌时重质这句股谚做文章,目前还在探索阶段,如果我掌握了此中之道,我估计能对我产生收益率有帮助。同时我不打算要500了,因为判断两个,比判断三个要节约精力,决策模型也更简单,少即是多。

7.我知道的,远比不上我不知道的。在市场面前,我要承认自己的渺小,承认自己的无知,所以我一定要用均衡打底,用中庸打底,用半股半债打底。然后努力学习,努力思考,慢慢扩大自己的认知边界。流水不争先,争的是滔滔不绝。

8.投资之人,很容易被恐慌与贪婪所裹挟,好多人都说,觉都睡不好。我后来发现,我这种模式,挺能睡好觉的,市场给机会就拿着,市场不给机会就算了,熊市下跌很多人都很焦虑,但是大家忘了“天上(牛市)一日,地上(熊市)一年”啦?熊市阴跌漫长,趴在地上像一道横,可是千万别忘了,横有多长,竖有多高呀。顺着市场来,一切都是最好的安排。

功名存于心,则焦虑之情生,利欲留于心,则烦恼之情增。我不要功名,我也不要大富大贵。我不要活在别人的眼光里,别人的判断里。知足者富,自胜者强,我只要做好自己,过好自己的生活,惠及家庭,珍惜所拥有的,珍惜眼前人。

当年我在深圳上班的时候,我爸妈到我租的房子里来看我。那时候他们打地铺睡在地上,地板很硬,硌着骨头不舒服,但大家都轮流睡地上。条件很艰苦,但是现在回想起来还是很开心的。我记得那时候我妈告诉我,一家人在一起,就是幸福。

赞同来自: genamax 、熊市手册 、Jifandailu 、ttxie 、hanbing0356 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、更多 »

这个账户现在收益怎样?我来啦~

长假打不开期货软件了,正好9月29号收市有张截屏,实际应该是多亏了一天,但差别不大。

期货账号增资100万,总投资目前是240万。

目前划到这个账户的现金,已经算做全部被冻结到0-3国开债etf,目前正在吃返利还没有上市,故而没有回报,所以在返利之前就不计息了。

固收部分还是65万

期权期货部分-45万

目前这个学习组合的净值是1.01

前阵子趁着下跌增加了八张沪深300卖沽,节后打算继续增加,逻辑是熊市不言底,越跌越买

中证1000随着下跌把4张买购换成了一张im ,逻辑是九债一购换成半股半债,赌波动率缩窄(或者说赌牛短熊长)

接下来的打算是趁着熊市逐步把ic换成im ,以后不要500持仓了,只做300和1000,做个杠铃结构,简化持仓,减少判断次数,减少精力投入(多做多错,我的追求是减少操作频率,无招胜有招)

据我的观察,1000有贴水,同时1000弹性大。300没贴水,同时300弹性小。同时我感觉,300偏质,1000偏势。我将来会在300和1000中轮动,操作的底层逻辑是跌时重质,涨时重势,平时看不懂牛熊涨跌就五五开无脑操作。

我的追求一直就是手上有股,心中无股,目前慢慢在向理想迈进。同时我最近的目标是多读几本哲学书,丰富丰富情操,做个有趣的人。

又是一个月没有更新啦,玩了一圈回家,和Drchase老师一起惰性投资,每天打个新搂一眼低风险套利机会,投资如此简单~这个账户现在收益怎样?

目前九债部分,这个月帮老婆开了北交所权限,用四个账号打了昆工,用1900万算三个账号回算回来挣了4万,安居房reits 挣了3万多,然后申购了一次0-3国开债etf资金冻结一个月,还没返利给我,收入也没有,那就全部结算到下次吧。所以目前固收部分合计收入65万。因为这部分资金参与了国...

赞同来自: songshubaba 、Jifandailu 、邻居家的龙猫 、枫韵紫秋 、walkerdu 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、更多 »

目前九债部分,这个月帮老婆开了北交所权限,用四个账号打了昆工,用1900万算三个账号回算回来挣了4万,安居房reits 挣了3万多,然后申购了一次0-3国开债etf资金冻结一个月,还没返利给我,收入也没有,那就全部结算到下次吧。所以目前固收部分合计收入65万。因为这部分资金参与了国开债etf 返利,所以接下来的硅烷科技的网下收入我就不纳入进来了,短融etf和银华日利的月底套利,还有接下来的产业园reits 也都不算进来了吧,不然这个组合就相当于十八债一购了,哈哈哈

因为市场下跌,我把九债一购稍微切换了一下,沪深300变成了半股半债,中证500变成了半股半债,中证1000变成了九债一购,我认为还是没有脱离九债一购这个框框的,毕竟我这还是差不多的股债平衡嘛~

接下去我打算如果指数向上涨,就把半股半债换成九债一购,如果平着就不动了,如果下跌,我打算把300从半股半债换成7股3债,增加的那两股,我打算用备兑替换,之所以没选卖沽,是因为300增强貌似有超额收益。

所以当下这个组合

固收部分65万

期权期货部分23万

目前净值是1.04

接下来我打算去宁波柏悦看看东钱湖,感受一下”西湖风光,太湖气魄”,然后再去外滩华尔道夫住几天他家的总会套房,在十里洋场偷得浮生半日闲,然后去北京颐和安缦承包一下昆明湖,于无人处赏皇家景~

Edge

Edge Chrome

Chrome Firefox

Firefox

京公网安备 11010802031449号

京公网安备 11010802031449号