即使想赌不强赎回也是等到满足15日再赌,没必要溢价还比较大时就提前进场赌(满足第15日之前的一段时间极大概率是杀溢价产生负超额的时期。)

我本人寻求的是确定的套利机会,不想被最近炙热的不强赎回赌博情绪带偏。

转股价值大于130(强赎回数日子进程中)+溢价偏高的可转债一律不进场赌博。

可转债本来是个长期有正超额的品种,但是特别时期;强赎回数日子的进程是个产生负超额的时间段(奉劝普通选手还是尽量回避强赎回数日子的可转债)

可以去看看即使最近不强赎回的超达和泰福,在满足条件的过程中也有一个杀溢价的过程,简单说不管你是否强赎回都要提前杀溢价挖坑的,少数不强赎回的可转债在宣布不强赎回后再快速升溢价修复,问题是绝大多数可转债都是会选择强赎回的,等于大部分数日子的可转债只有挖坑不修复,盲目参与的吃负超额的确定性极高!

强调下,不要提前进场!没有确定机会少赌博。

赞同来自: 戴维斯装币 、happysam2018 、mtk123 、nannite

这4个只要满足强赎回条件大概率都会强赎回的。

除非不能满足强赎回条件。

现在可转债整体都是高估状态,非要买只能瘸子里挑将军将就着来!

赞同来自: liang 、低风险养基 、shuizhixin2010 、happysam2018 、栖息树梢更多 »

封大,二进宫的首华感觉性价比已经很高了,不考虑开个帖子跟踪一下嘛。一进宫时是130以下买的,二进宫至少要跌倒132以下才买吧。

不急再等一周看看,北港前几日买早了亏钱就是首华的前车之鉴!

耐心等确定机会来了再重仓,没机会不要硬上!

赞同来自: 戴维斯装币 、年轮数数 、融冰909 、作死老专家 、happysam2018 、 、 、 、 、 、更多 »

造成强赎回数日子的可转债普遍溢价都不肯快速降低,这样间接降低的不强赎回的博弈价值增大了不强赎回的博弈风险,数日子的可转债溢价高是可转债最大的风险来源!

昨日3个像不强赎回的可转债全部强赎回的教训告诉我们没机会不要强上,溢价高的债更不要提前进场。

另外公司发可转债为了不还钱(就是为了强赎回),即使认为不强赎回的可转债也要直接增加一半强赎回的应对。(即使你认为不会强赎回的债博弈日尾盘也要减一半)

过去一年多大盘已经涨了很多,目前为止肯定是偏高位了,以后操作要更谨慎些。

赞同来自: computercvtian 、风轻阳

前几天富淼科技也是满足强赎的最后一日拉溢价,但晚上还是公告强赎,第二天大跌。庄家在收盘前就出了大部分筹码了。出现赎回后一般溢价率在-1~-3%左右,计算好成本割的时候也不会太心痛。一般5点半还没有公告不赎回基本上七成以上可能性要赎回了

赞同来自: 塔塔桔 、computercvtian 、mtk123 、作死老专家 、happysam2018 、 、 、 、 、更多 »

泰福宣布不强赎回前溢价杀到0.27%

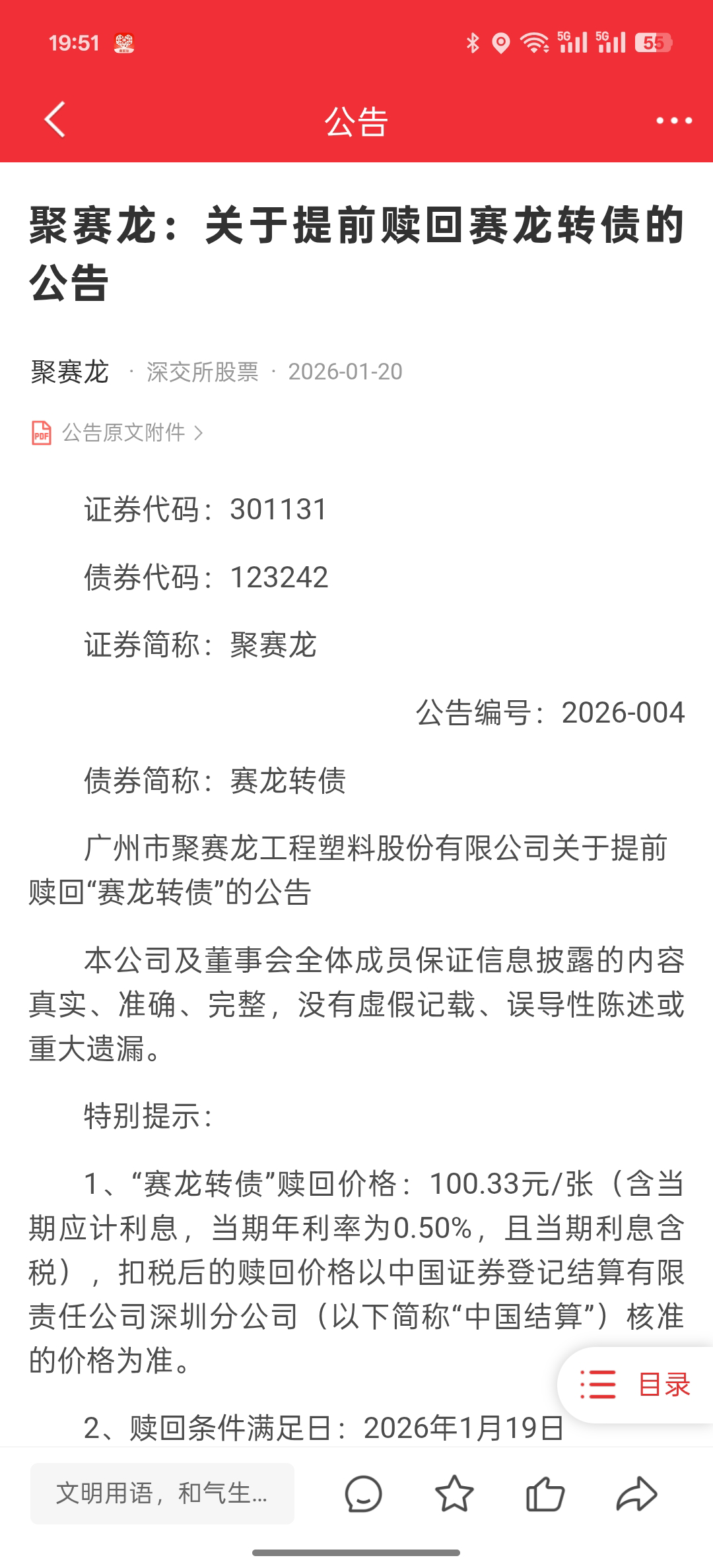

赛龙上一个交易日的溢价是2.22%

说明了什么?

说明即使有可能不强赎回也会在满足条件时把溢价杀的很低。

博弈日赌最划算,不需要提前进场以免吃杀溢价的苦!

赞同来自: 泠泠风f 、happysam2018 、封基越放越醇

博弈日才适合赌 ,不要提前进场!封大 班门弄斧 我觉得这个策略有几个条件 1过去不赎回先例 2 经营好,保持高位转股价值远离130 3 到期远 现阶段利息低 4 股东减持区间 5 规模占比大 老师 请加个关注 我想跟您请教

哪些容易不强赎回呢!

1,基本面:可转债离到期还早+公司的股价强势很容易满足强赎回(比如转股价值一直在130以上的可转债),公司运营好股价强势,发债的前3年可转债派息也少,这样的可转债,公司“也许”不急于强赎回。

2,技术资金面;博弈当日溢价不降反升,可能泄露了不强赎回的消息,不过也有可能是资金瞎炒作,比如测绘博弈日前大幅度升高溢价但结果是公司宣布强赎回。

博弈不...

赞同来自: 环生 、番茄老爷 、丢失的十年 、liang 、海浪9999 、更多 »

封大,你主要通过哪些指标博弈公司不强赎呢?大致统计了下,基本在15日满足强赎条件的,都会强赎,感觉胜算太小了博弈日才适合赌 ,不要提前进场!

哪些容易不强赎回呢!

1,基本面:可转债离到期还早+公司的股价强势很容易满足强赎回(比如转股价值一直在130以上的可转债),公司运营好股价强势,发债的前3年可转债派息也少,这样的可转债,公司“也许”不急于强赎回。

2,技术资金面;博弈当日溢价不降反升,可能泄露了不强赎回的消息,不过也有可能是资金瞎炒作,比如测绘博弈日前大幅度升高溢价但结果是公司宣布强赎回。

博弈不强赎回肯定有一半赌的成分,另一半需要个债深入研究,最后再结合博弈日的溢价计算赢赔率再决定能否参赌,赌多少,本着赌输了能承受的仓位去参与!

提醒这个博弈不强赎回不确定性太高,绝大部分满足强赎回条件的可转债还是会强赎回的,并不建议低风险投资者去赌不强赎回。

还是把重点放在不能满足强赎回条件的可转债上。

赞同来自: daviddlwang 、忆落 、empty 、家和妈妈 、Vvvictor 、 、更多 »

强赎回数日子等于面临有被剥夺可转债这个身份的风险。

一但被取消可转债这个头衔就没有了下修,没有了派息,没有了到期收益价等各种保障。

不转股等最后转股日之后公司只还你100元+一点点当年利息。

可转债强赎回是为了逼可转债转股达到不还钱的目的。

老是看到一些人说可转债强赎回公司没能力还钱。

我想问还什么钱啊?谁敢等到最后要公司还钱?

公司还那点钱也是到最后转股日结束后根据还剩的规模向中登交保证金。

等到最后转股日还没卖出或者不转股的基本是大号韭菜或者忘记了,到那时候也只会剩一点点规模,所以别老幻想公司因为还不起钱选择不强赎回,这样容易自己骗自己。

真不强赎回是因为公司的可转债离到期还早,公司的股价强势很容易满足强赎回,比如转股价值一直在130以上的可转债,公司运营好股价强势,发债的前3年可转债派息也少,这样的可转债公司也许不急于强赎回。

Edge

Edge Chrome

Chrome Firefox

Firefox

京公网安备 11010802031449号

京公网安备 11010802031449号