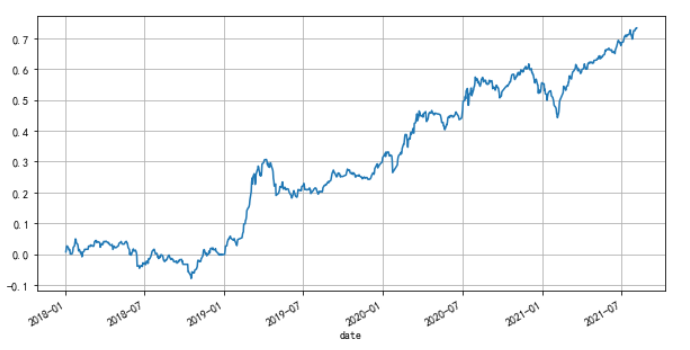

我们先看看双低转债策略2018年以来的历史走势

期间经历了3次较大幅度的回撤,2018年下半年、2019年中以及2020年底至2021年初。成功规避这三次大的回撤应该是择时的首要目标。

再从逻辑上思考一下,怎样才能做到成功择时。我们知道驱动转债价格的因素主要有两个:一是正股价格的上升,二是溢价率的上升。其中,正股价格的择时难度很大,这应该已是共识;溢价率则更多的体现了市场的情绪及预期,逻辑上可能体现为均值回归,是择时策略构建的更可行的方向。

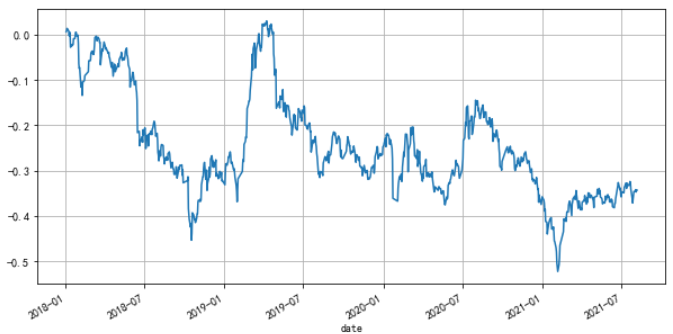

基于以上认知,我们再来看看这三次回撤中哪些是由于正股下跌导致的,哪些是由于溢价率下降导致的。我们先看看代表小盘股的国证2000的期间表现。

再看看双低持仓正股的期间表现

忍不住又要发出烂股好债的感叹,如果直接投资双低正股,那真是一个不折不扣的碎钞机。

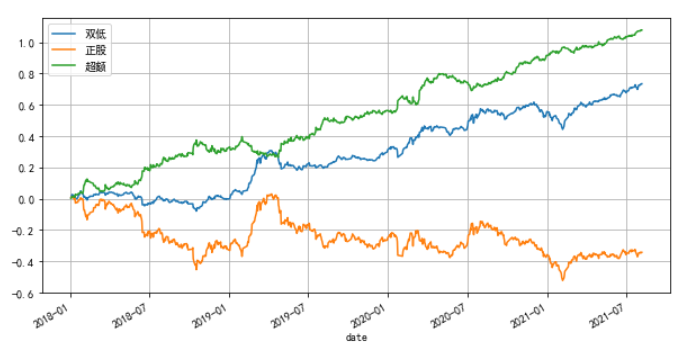

我们在转债收益里扣除正股的影响,得到了下图:

是的,还是一样的套路,我在前面分析低溢价转债的收益来源中用到了同样的方法。与低溢价转债类似,双低转债同样具有优秀的相对正股的超额收益。由于剔除了正股的价格影响,我们可以直接逻辑推导出以下结论:超额收益的走势完全体现了溢价率的起伏对双低转债策略的影响。

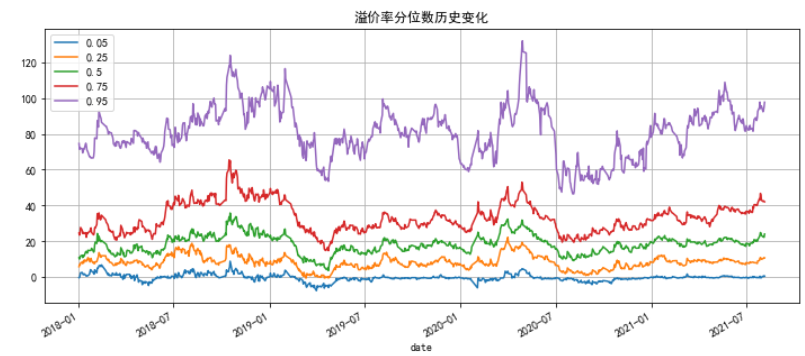

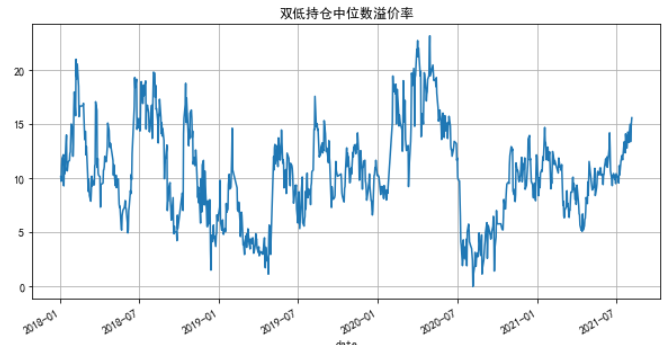

观察超额收益的回撤,可以看到两次较大的回撤,一次发生于2019年2-5月,一次发生于2020年5-6月。我们再观察一下溢价率的各个分位数的历史走势。

非常明显地与超额收益的走势相重合,进一步佐证了溢价率对超额收益的影响。

再来对比一下超额收益的回撤与双低策略回撤,我们神奇的发现,这两次回撤与双低策略的三次回撤基本没有重叠,反而正好对应了两次正股的强劲走势,使策略净值呈上升趋势。

到这里,我们可以下几个结论:

1、在历史上,双低策略的三次回撤均由正股回撤引起。

2、对溢价率的择时在双低策略的回撤控制上甚至起负向作用。

3、对正股的择时由于难度太大不在本文讨论范围,但可以下个结论,历史上对双低策略有效的择时,实际上是对正股的择时起了作用。至于为何有效,可能有两个原因:一是运气,二是这些指标也许真的对正股择时有一定作用也说不定。

现在,终于可以部分回答本文开头提出的问题:要不要对双低转债择时?我的观点是:没有必要,除非有好的正股择时策略。

赞同来自: skyblue777 、goodexp 、zyxw风雅颂 、lzq8919283 、chenbangni 、 、 、 、 、 、 、 、 、 、 、 、更多 »

赞同来自: 小猫50128015 、zengyongqiang 、haiyu 、cavtim 、佛系1212121 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、更多 »

一是震荡交易,二是趋势跟随

轮动,网格之类的属于震荡交易策略,适合箱体震荡的行情,遇到单边上涨就容易提前下车踏空,遇到单边下跌,就容易套牢。但是可转债因为下跌有底,所以双低轮动可转债,套牢风险不大。

四周规则海龟交易这类的策略,能在单边市场吃到大肉,也不容易套牢,但是容易震荡市反复割肉。

当然,更进一步的思考,其实所有择时策略,都是震荡交易策略

只是箱体上下限设置高低的问题

设得很高,就成了趋势跟随,设得低就是箱体震荡

所以现在大家谈论双低轮动择时的问题,根本上是判断现在可转债水位高低的问题

现在可转债中位数118究竟高还是不高?

可转债向上牵引力量,主要有两个:一是溢价率,二是正股

目前看来,溢价率34%属于比较高的区间,如果根据过往的历史看,继续上行的可能性不大

但是现在小盘股明显处在牛市中,国证2000,中证500并没有看到走弱的迹象

所以我的看法是,现在应该继续持有,不要轻易一剑清仓

但是看错了,产生焦虑和害怕怎么办?

其实可转债本身是有退出机制的,强赎和到期本身就为可转债提供了退出择时的机制

强赎了自然就减仓了,也算是择时了

历史上看,大部分的转债基本上3年左右就结束了

所以大部分摊大饼的集思录朋友,有啥可焦虑的呢

很多人研究很多策略,估计都是想获得超额收益吧。可是高收益高风险呢

实际上玩可转债一个姿势就行:面值买入,强赎退出。如果有妖债脉冲我们就卖一卖,没有就安心拿着。

交易其实是懒人的艺术

赞同来自: husthuangbin 、书剑寂寥 、雷达6666 、xzzzz11 、xuezidifx 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、更多 »

双低策略在高双低均值后,只要出现大盘暴跌,是所有转债策略里面跌得最多的;在这段时间内,没有体现出低风险。

偏小市值的可转债,在股市下跌过程中。

下跌初期:和股票几乎完全一样能到15-20%的跌幅。

下跌中期:特别抗跌、基本不动;因为下调转股价,混时间债底抬高以及其他自救行为。

下跌末期:持续阴跌,时间长达几个月、但跌幅可能只有5%,而个股同期还能跌百分之几十。

双低策略在其他时间段,是不错的选择。

关于择时:可以较好的把握转债底部,但是顶部清仓过早,会错过像15年牛市的下半场。但也避开了价格和溢价率双杀。

从18年开始进行回测,肯定是好策略,不需要择时。如果从15年高点回测,那结果就不一样了。

赞同来自: husthuangbin 、归去行生 、shiro1234 、春雷滚滚 、集XFD更多 »

回测期间持仓的中位数溢价率如下图,平均大概10%的溢价率:

详细估算delta比较复杂,我直接将双低收益率与正股收益率做了个回归,斜率为0.46,就粗略地认为delta=0.46

按0.46求得的超额收益如下:

这么看好像超额还更稳定了。

不影响核心结论,只有2021年暴跌的时候超额略受影响。溢价率的起伏对历史收益影响不大。

当然,历史数据很短,过去不代表未来。也许有一天会出现远超历史极值的溢价,这时对溢价择时说不定是有性价比的。

赞同来自: wuchunlong 、一百万 、钟爱一玉 、妖红

顺便说一句,香港有个草根股王曹仁超,他有句名言我至今铭心刻骨:止损不止盈!

赞同来自: fionafiona 、Ujg68gy 、永右上 、ppppp74

1、双低涨跌幅要么来自溢价率的上涨,要么是正股的上涨,可是我们看到正股期间完全是下跌的,所以本质上双低赚的是溢价率钱。

2、赚溢价率的钱其实并不是赚溢价率上涨的钱,而是赚溢价率波动的钱,有波动就产生了轮动,典型就是溢价率分位数不变期间,超额收益率还是稳步上涨。

3、很同意楼主对于正股无法择时的观点。纯看溢价率高低其不代表高估和低估,只代表市场转债当前整体是属于偏债性还是偏股性。要真正计算历史可比,必须把隐含期权部分对于的溢价率扣除后才能比较,可是期权价格目前理论体系下没法准确定价。

注明,本人当前未有双低持仓。

赞同来自: 海浪9999 、elsewhere006 、likillerli 、叶已舟 、何处相思 、 、 、 、 、 、 、 、更多 »

正股对策略的影响不能直接相减,转债由于债底和转股溢价,无论涨跌,幅度均会小于正股幅度,直接相减去消除正股影响,会夸大正股的影响,结果就是假如正股是如回测时段那样是跌的,就会夸大策略的超额收益,得出的结论是扭曲失真的!

赞同来自: henryzhang 、wuchunlong 、闲菜 、wjtjn

Edge

Edge Chrome

Chrome Firefox

Firefox

京公网安备 11010802031449号

京公网安备 11010802031449号