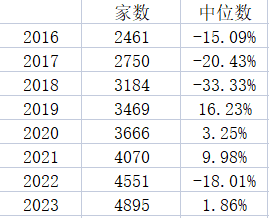

A股过去8年,全市场中位数涨幅和家数如下(剔除停牌和新股),涨的时候小张,跌的时候是大跌,这种市场环境,不是特别专业的投资人根本活不下来,选到大部分股票提供的是负回报,时间长了,本金都可以给你亏完,散户们大部分喜欢频繁换股还要贡献各种交易成本亏的更快。

华为不确定,但是这几年明显被美国制裁,营收和利润大不如前,如果是在前几年上市,这几年股价肯定跌不少。只是从上市的公司是中国最好的公司这个维度出发来说这个事情,还有很多非常好的公司是没有上市的,华为就算被制裁,在目前这个阶段,肯定还是中国第一梯队的民营企业,国网和烟草是第一梯队的央企。

中国烟草和国家电网倒是不怕美帝制裁,但和两桶油没本质区别,纳税不少,员工福利更是超棒,但是股东回报?

证监会太狠了,把股民摸彩票的机会都抹除了。本来23pe上市,新股都能吃肉,公司高兴,股民也高兴。现在直接掀桌子,不让股民喝汤我也想过这个问题,为什么以前23倍pe大家都挺好的,为啥现在要改?

鉴于我们的股市是为实体经济服务的,我的猜测是中国创业风险很高,创业最后到上市套现成功几率比以前低了很多,所以需要更多的风险补偿,而突破23倍pe上市就是股市层面给与实体经济创业的风险补偿。都是一环套一环的。

赞同来自: jccxza3547 、caishendao 、scottgood 、wz2105 、沉默的蜗牛 、 、更多 »

赞同来自: Ujg68gy 、XIAOHULI92 、好奇心135

确定工资增长10倍?20几年前我本科毕业月薪3000多,一线家电企业;现在本科毕业有没有5000?2000年全国城镇单位在岗职工年平均工资为: 9371元;月平均工资为:780.9元。

2022年,全国城镇非私营单位就业人员年平均工资为114029元,城镇私营单位就业人员年平均工资为65237元。

赞同来自: 红糖饼 、蝶之梦 、csujyt 、好奇心135

@和利

A股长期不涨,但是IPO数量全球比例非常高,以今年一季度为例,中国IPO占世界份额至少有40%。中国股市看样子,只要股票发的出去,股市最好不要涨,大概是这样,以前是这样,以后很可能也是这样。A股近几十年,虽然股市没怎么涨,但是股市市值可是涨了不少,说明中国股市的利益严重向一级市场倾斜,一级市场长期割二级市场的韭菜。就像买股票一样,如果作为投资者选择长期下跌或者不涨的指数投资,那你不如买固定收益品种...

有些上市公司喜欢对投资者区别对待,对机构和基金一个待遇,对普通投资者一个待遇,然后经常抱怨他家股价低了,没人买了,我就建议这些上市公司买个镜子照照自己什么德性再上市好不好?你喜欢人家的钱,又看不起人家,你公司章程上写了对大小股东要区别对待吗?你是上帝吗?当小股东是傻子吗?做生意做得这么恶心,不如退市找自己喜欢的自己人玩好了。

2003~2023年,20年够长了,那个时候上证指数点位只有1400多点,当时1054只股票(含分红)到现在中位数涨幅只有106%,还有很多退市的股票没统计进来,实际上更低。 随便找中小银行用4%存款利息,本息滚存20年,都比这收益高。 那些涨几十倍,几百倍的极少数股票普通人选的到吗,选到又拿的住吗,大概率普通人长期回报就和中位数差不多,频繁交易贡献交易费可能还不如。这期间中国经济总量可翻了10...在经济高速发展的阶段,因为实体缺钱,资金成本是很高的,所以虽然发展快但股市整体估值上不来;但是现在…

大牌886 - 愚蠢的人类

赞同来自: zengyongqiang 、银河系马汶 、蝶之梦 、happysam2018 、秋风客 、 、 、 、更多 »

随着生产力增速越来越慢,股市会进入长达十年计的大幅度震荡

看看很多老牌国家股市都是有这种阶段的,基本都是在十年以上的时间内保持50%的波动幅度上上下下(也就是跌起来跌一半,涨起来涨个一倍,循环反复N次)

这还是指数的情况,可想而知个股跌起来多惨,货币没法大幅度增长是主因

我认为未来10年,A股长期年华能有4%就已经很好了

赞同来自: 跑路皮皮 、heaven32006 、Duckruck

就算有问题也不会差太多,看看工资增速房价涨幅也就知道了,这二十年工资基本上也是10倍增长了,说到底还是a股坑,根本没把投资者当股东,就是纯纯来割韭菜的确定工资增长10倍?20几年前我本科毕业月薪3000多,一线家电企业;现在本科毕业有没有5000?

我也举个例子,中国14亿人收入该用平均值,还是中位数,更能说明个体的真实情况呢,用平均值中国人均月收入1.2万。那直接把95%以上的人口忽略掉了。平均数或期望值也好,远大于中位数,恰好说明差距是非常大的,极少数样本拉升了平均数,大部分人赚不到这个收入。用中位数来看是不对的。就你这个例子,我考不上清北复交,我当不了大官,难道你还能绑住我的手,不让我买个200只股票么(资金不够用etf)

赞同来自: 困了学索隆 、greetbig 、steven1521

楼主删贴吧这个数据似乎和我跑出来的去除新股发行连板的等权指数不一样,虚高了不少

Wind的偏股混合基金指数也是虚高得一言难尽

不过毕竟信息服务商要靠这些券商用户和基金公司用户赚钱,有偏见毫不意外

低风险策略家 - 以低风险策略构建投资组合

赞同来自: jccxza3547 、影约 、steven1521 、蝶之梦 、happysam2018 、 、 、 、 、 、 、 、 、 、 、 、 、更多 »

各大宽基指数(上证、深证、上证50、沪深300、中证500、中证1000、国证2000,创业板指,无论大盘还是小盘,无论什么风格)只要被推出来超过5年的,从诞生日到今天,都是涨的啊。。。你不能拿个高点开始算呀2003~2023年,20年够长了,那个时候上证指数点位只有1400多点,当时1054只股票(含分红)到现在中位数涨幅只有106%,还有很多退市的股票没统计进来,实际上更低。 随便找中小银行用4%存款利息,本息滚存20年,都比这收益高。 那些涨几十倍,几百倍的极少数股票普通人选的到吗,选到又拿的住吗,大概率普通人长期回报就和中位数差不多,频繁交易贡献交易费可能还不如。这期间中国经济总量可翻了10倍,未来中国经济增长空间大部分股票贡献负收益也不奇怪。

低风险策略家 - 以低风险策略构建投资组合

赞同来自: roark 、跑路皮皮 、latrell 、fuyda 、曹人王 、 、 、 、 、 、 、 、 、 、更多 »

只用中位数是不对的,举个例子,假如市场上有3只股票, 涨幅分别为-10%,0%,20%,中位数是0%,是赚不到钱的,但是实际上期望收益应该是 -10%/3+0%/3+20%/3 = 3.33%。我也举个例子,中国14亿人收入该用平均值,还是中位数,更能说明个体的真实情况呢,用平均值中国人均月收入1.2万。那直接把95%以上的人口忽略掉了。平均数或期望值也好,远大于中位数,恰好说明差距是非常大的,极少数样本拉升了平均数,大部分人赚不到这个收入。

假设闭着眼睛乱买,每年随便买10只,或者100只股票,持有不动到年底。赚钱概率多少,期望收益多少,我觉得可能需要用蒙特卡洛模拟才能估算出来。

赞同来自: fuyda 、CharlesCantUse 、kkio 、困了学索隆 、小会砸 、 、 、 、 、更多 »

怎么可能呢?上市公司基本代表了中国国内最好的企业。每年gdp都是增长不少的,不看个体的话,闭着眼睛都可以知道A股整体增速一定会超过gdp吧。楼主说的收益是从股价的角度出发,收益率低目前是必然的。因为减持套现是负反馈,恰恰这几年随着大规模扩容,减持也大规模增加。从而我们可以推导出,如果我们选的上市公司基本面不错,估值合理,增速长期比较稳定,而公司并没有大规模减持的动作,也许也是值得投资的吧。现在市...我非常不看好A股。目前配置的上千万美股,欧股,印度,日本。

楼主说的是对的。

赞同来自: happysam2018 、海敏说钱号 、阿邦查

层主,全A等权去年亏损只有个位数,图形上都看不到很明显的回撤。可能70%的股票都没跑赢这个数; 平均数越是大于中位数,说明个别极端涨幅在拉升指数,大部分在跌,这种情况下,散户越难赚到钱。各大宽基指数(上证、深证、上证50、沪深300、中证500、中证1000、国证2000,创业板指,无论大盘还是小盘,无论什么风格)只要被推出来超过5年的,从诞生日到今天,都是涨的啊。。。你不能拿个高点开始算呀

赞同来自: fuyda 、好奇心135 、花过水无痕 、happysam2018 、steven1521 、更多 »

gukuaijia - 70后资深会计,CPA,dif-40精通CIA,掌握了股市密码。

赞同来自: 跑路皮皮 、蝶之梦 、丘丘人炖史莱姆 、happysam2018 、萝卜头 、更多 »

1、中国股市是结构性高估的,在世界范围看,由于多年经济的高速增长和急速的城镇化和房地产化,中国股市中,一部分赛道股,中小票长期价格虚高,目前的注册制新股发行,就是要从市场化供给的角度解决问题,总的趋势是虚高的估值要逐步降下来,到时候新股的发行价也会理性回归。

2、中国股市高估的根本原因一部分是机构和公募基金不断的追涨杀跌,非理性操纵股价引发的,另一部分是新股分批上市,人为缩小流通盘,造成新股定价的扭曲,这个是券商的问题。随后是新股上市后,占50%的大小非不断在高位离场兑现收益的过程。

这几个环节的操纵导致二级市场的参与者亏损比例较大。

3、另一方面,一部分如银行股 结构性低估。但是,由于沪深港通机制的存在,和部分市场主流资金的扭曲操纵,大型银行股的估值没有体现出中国特色,但是,由于港股银行股定价的压制,改变不是一朝一夕能够完成。长三角中小成长性银行有可能率先出现市场化的估值修复。

树梢星 - 久客他乡染杂尘,归来已是等闲身。等闲明月今犹昔,明月何曾识故人。

赞同来自: 好奇心135 、happysam2018 、萝卜头 、阿邦查 、菜鸟老甲 、 、 、更多 »

楼主说的收益是从股价的角度出发,收益率低目前是必然的。因为减持套现是负反馈,恰恰这几年随着大规模扩容,减持也大规模增加。

从而我们可以推导出,如果我们选的上市公司基本面不错,估值合理,增速长期比较稳定,而公司并没有大规模减持的动作,也许也是值得投资的吧。现在市场这么多股票其实可选余地还是很大的吧。一些公募机构受限于规则的限制,小市值的公司他们其实是没办法买的,所以私募和个人投资者其实机会不少。

低风险策略家 - 以低风险策略构建投资组合

赞同来自: latrell 、fuyda 、CharlesCantUse 、happysam2018 、蝶之梦 、 、 、 、 、 、更多 »

楼主删贴吧层主,全A等权去年亏损只有个位数,图形上都看不到很明显的回撤。可能70%的股票都没跑赢这个数; 平均数越是大于中位数,说明个别极端涨幅在拉升指数,大部分在跌,这种情况下,散户越难赚到钱。

低风险策略家 - 以低风险策略构建投资组合

赞同来自: fuyda 、蝶之梦 、xiaofengmr 、丘丘人炖史莱姆 、happysam2018 、 、 、 、更多 »

中位数是负的很正常啊,平均是正的就行平均数确实要好一些,但市场里面中位数和平均数长期比值小于1,说明A股市场中,每年存在一些涨幅极大的一批股票,一般人就算遇到这些股票也抓不住,因为大部分股票表现都很差,看到还有赚的赶紧就卖了,或者落袋为安或者去补那些亏损的股票;市场中位数涨幅更能反映出普通股民赚钱的难易度。

Edge

Edge Chrome

Chrome Firefox

Firefox

京公网安备 11010802031449号

京公网安备 11010802031449号