2023年,个人投资关键词定为“机动”,意味着今年相比2022年偏激进一些。

2023年,A股已经下跌一年多,行情可能会震荡寻底,沪深300与上证50、医药都有机会。但是,震荡行情,而非趋势行情,长持肯定不可取,需要打一枪换一炮。同时,当前美股走势岌岌可危,历经十年大牛市,在2022年走了一个高位大幅震荡的顶部,会不会在2023年再来一摔?需要跟踪纳指走势,等待或者黄金都是很好的选项。

2023年,行情不容易看清楚,属于雾里看花,刚开始的仓位宜少不宜多,视情况再加仓位。

【当前策略】

投资目的:五十岁退休

投资标的:可转债、ETF指数、股票

投资策略:

低溢价可转债,初始仓位10%,最大仓位40%

小市值,初始仓位10%,最大仓位40%

可转债套利,机动仓位

ETF趋势,机动仓位

年化期望:15%以上

2021年个人投资记录:破局(年收益17%)

2022年个人投资记录:行稳(年收益20%)

欧阳修 - 没有长生稻,也没有荒芜田!

赞同来自: 乐鱼之乐 、ikalang 、walkerdu 、幸福南路小韭菜 、易尔奇 、 、 、更多 »

一、今年回顾

今年账户整体收益-2.3%,最大回撤11.5%,未达到预期目标。因为中间切换了普通账号到QMT量化账号,资金曲线大体差不多。

全年资金曲线如下:

二、投资分析

今年整体投资分两阶段:

1-6月份,一月份按计划切换仓位,等待QMT账户开通,逐步清除现有仓位。哪知道股指冲高,题材活跃,短期内“踏空”。同时,以为“牛市”来了,将转债策略仓位切换至股票。而对于股票没有成熟的策略,导致买卖很随意,吃肉未跟上,挨打一个接着一个。到5月份后,股票出现大幅亏损,导致账户大幅回撤。上半年资金曲线如下:

7-12月份,逐步完成“低溢价”“小市值”等QMT策略的开发,走上了“自动化”交易的路。经过一段时间的磨合完善之后,程序趋于稳定,同时,对于交易逐渐缺乏“兴趣”,关注越来越少,有的时候一天都不会关注一次。持仓以ETF长持为主,辅助低溢价、小市值策略,领先300指数主要靠这个阶段累积。下半年资金曲线如下:

三、得与失

总结全年投资经历,有一得两失。

一得:正式切换为自动交易。这将是我投资生涯最重要的节点,不一定是好或者坏。切换成自动交易,对于交易心态的好处立竿见影,更加平稳。投资模式形成“回测-自动化-仓位管理”的模式。回测目前依赖于平台居多。

一失:妄图踏入股票投资。“股票”是当前能力无法应对的,没有顶也没有底,导致心里没有谱,无法稳定持股。上半年的亏损主要来自于此。在未形成合理策略前,不能随意买卖股票。

二失:仓位管理问题严重。再做新旧策略切换时,不能一刀切。而应该保持“小仓位试新策略,小步切换策略”的方式来完成策略切换。快速切换仓位,其实是主观臆断的一个具体表现。

四、2024年投资展望

明年关键词“加仓”,投资目标仍然维持15%不变。

今年的深蹲,会不会引来明年的起跳?不得而知,至少从各方面来讲,“未来会更好”。本人能力不足以精准研判,只能主观判断。

一是中美关系缓和。2023年11月份,中美两位大佬自18年以来首次“面对面”,这意味着不会更坏。

二是美元不可能无限制加息。反过来说,美元在2024年是否会出现降息?这会导致美元资金外流,是一个潜在的利好。

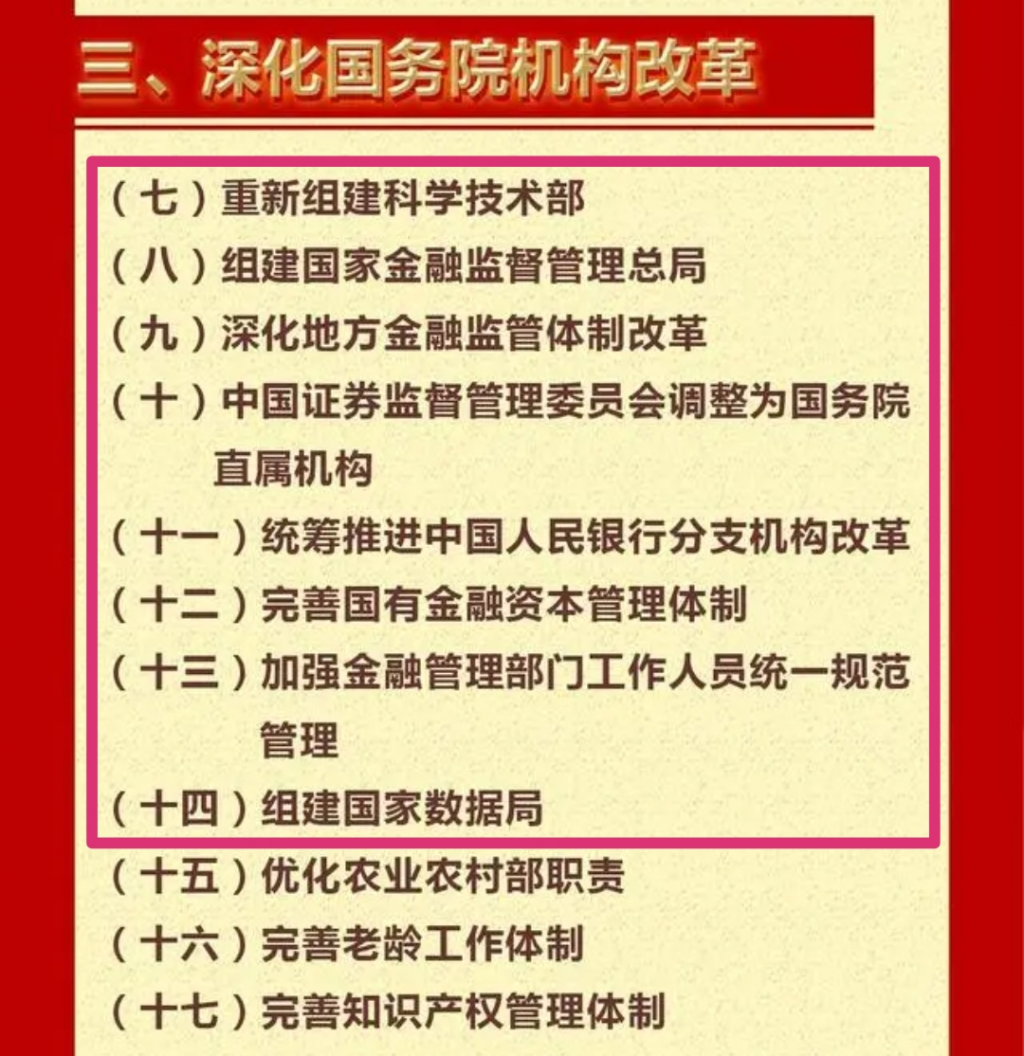

三是国内政策趋于宽松。包括房地产松绑、银行贷款活动推广等。国家成立关于科技与金融的两个直管部门,金融可能是未来的投资主方向。

投资策略继续维持高水位ETF仓位,辅助低溢价、小市值、HA比价等策略。总的来讲,保持高比例权益,等待“牛市”到来。每年追加资金,并可能使用低成本杠杆。

欧阳修 - 没有长生稻,也没有荒芜田!

当前持仓:

1.1 转债-长持转债 0%

1.2 转债-双低转债 0%

1.3 转债-单低转债 15%

2.1 ETF-长持ETF 48%

2.2 ETF-趋势跟踪 0%

2.3 ETF-ETF轮动 0%

2.4 ETF-ETF抄底 23%

3.1 股票-长持股票 0%

3.2 股票-小市值 10%

4.1 打新-新股新债 0%

账户年度净值0.977,月涨幅-2.2%,总仓位96%,当前回撤11.5%,年度最大回撤11.5%。

沪深300 净值0.888 .905,周涨幅-1.7%。领先指数8.9%。

欧阳修 - 没有长生稻,也没有荒芜田!

赞同来自: 碧水春

当前持仓:

1.1 转债-长持转债 0%

1.2 转债-双低转债 0%

1.3 转债-单低转债 18%

2.1 ETF-长持ETF 46%

2.2 ETF-趋势跟踪 0%

2.3 ETF-ETF轮动 0%

2.4 ETF-ETF抄底 24%

3.1 股票-长持股票 0%

3.2 股票-小市值 9%

4.1 打新-新股新债 0%

账户年度净值0.999,月涨幅0.3%,总仓位97%,当前回撤9.5%,年度最大回撤9.8%。

沪深300 净值0.905,周涨幅-2%。领先指数9.4%。

如行情不来,计划春节前加仓。

欧阳修 - 没有长生稻,也没有荒芜田!

赞同来自: 乐鱼之乐 、老实的很 、碧水春 、胆子真不大 、basementkids 、更多 »

当前持仓:

1.1 转债-长持转债 0%

1.2 转债-双低转债 0%

1.3 转债-单低转债 15%

2.1 ETF-长持ETF 49%

2.2 ETF-趋势跟踪 0%

2.3 ETF-ETF轮动 0%

2.4 ETF-ETF抄底 24%

3.1 股票-长持股票 0%

3.2 股票-小市值 9%

4.1 打新-新股新债 0%

账户年度净值0.996,月涨幅-0.1%,总仓位97%,当前回撤9.8%,年度最大回撤9.8%。

沪深300 净值0.925,周涨幅-3%。

本月最大回撤幅度远不止9%,但一切均在预料和可控范围内。

接上月话题,选取了一个方向开始试水自媒体短视频,现在每天关心的是涨了几个粉、视频播放数多少,一天难的看行情了。

目前,希望能通过短视频,开辟收入的第三支腿,前两只腿是工作薪水、投资收益。如果有幸能形成工作、投资、自媒体三足鼎立的局面,随时可以去掉工作这一只腿,早日过上“不被人管束”的自在生活。

希望能早5年,也就是45岁左右实现。找准方向、试错、努力加坚持!

欧阳修 - 没有长生稻,也没有荒芜田!

赞同来自: Luff123D 、好奇心135 、zsp950 、蒙蒙飞絮222 、打新交朋友 、 、更多 »

当前持仓:

1.1 转债-长持转债 0%

1.2 转债-双低转债 0%

1.3 转债-单低转债 16%

2.1 ETF-长持ETF 47%

2.2 ETF-趋势跟踪 0%

2.3 ETF-ETF轮动 0%

2.4 ETF-ETF抄底 22%

3.1 股票-长持股票 0%

3.2 股票-小市值 9%

4.1 打新-新股新债 0%

账户年度净值0.997,月涨幅-1%,总仓位94%,当前回撤9.7%,年度最大回撤9.7%。

沪深300 净值0.955,周涨幅-2%。

九月份可以说是“救市月”,指数上不去下不来,就给了超越指数的可乘之机。

十月葛明,值得期待!

自从使用QMT自助交易,越来越感觉行情很无聊。原计划开一个财经视频账户,哪只需要证券认证+在职证明才行。不知有知情人员可给指条路?!18金币答谢。

欧阳修 - 没有长生稻,也没有荒芜田!

赞同来自: 乐鱼之乐 、gaokui16816888 、碧水春 、好奇心135 、hannon 、更多 »

当前持仓:

1.1 转债-长持转债 1%

1.2 转债-双低转债 0%

1.3 转债-单低转债 18%

2.1 ETF-长持ETF 47%

2.2 ETF-趋势跟踪 0%

2.3 ETF-ETF轮动 0%

2.4 ETF-ETF抄底 18%

3.1 股票-长持股票 1%

3.2 股票-小市值 9%

4.1 打新-新股新债 0%

账户年度净值1.007,月涨幅-3.9%,总仓位93%,当前回撤8.8%,年度最大回撤8.8%。

沪深300 净值0.975,周涨幅-6.4%。

八月份很难,但在困难中保持住定力,贯彻策略执行。

就目前来看,今年的投资目标很难达成,困难阶段时只好以操练策略为主。所有的一切,策略与持仓都在为前方的“牛市”做准备。

欧阳修 - 没有长生稻,也没有荒芜田!

赞同来自: 好奇心135

现在的行情是不管怎么买,买入即比套住,少买少套,不买不套,大有“生活中缝缝补补,股市中挥金如土”的节奏是的。目前点位,无杠杆坚守属于上上策。目前国家政策意志要把金融与科技做好,相信国家。

欧阳修 - 没有长生稻,也没有荒芜田!

赞同来自: 多拼 、布尔玛 、八8825555 、不言成蹊 、福666 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、更多 »

最近小市值策略又很牛,自上次清仓小市值,已上涨20%左右。进一步搜罗了小市值策略的方方面面。

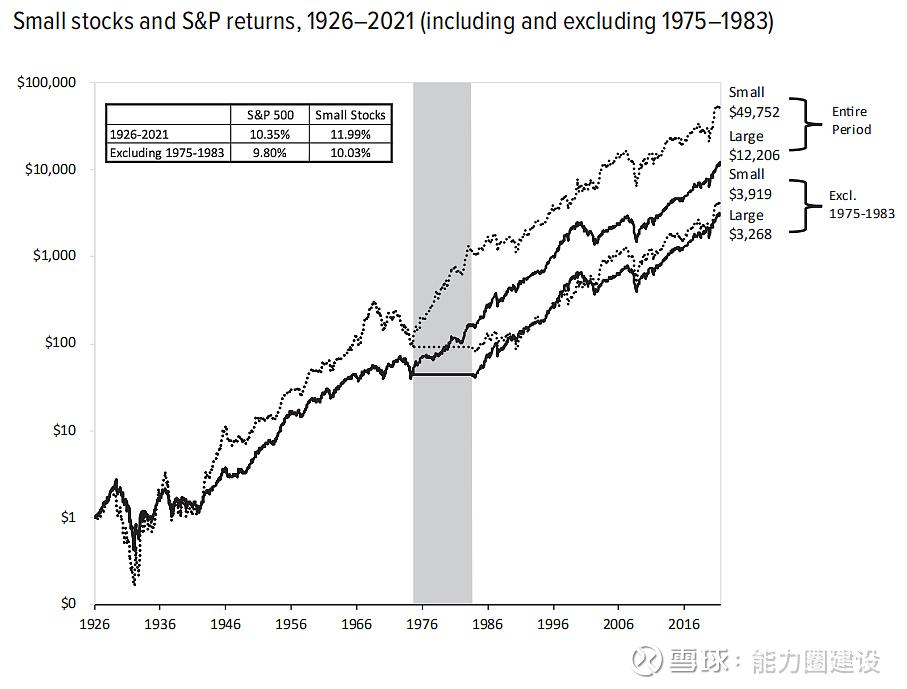

一、美股小市值策略收益

可以看到,长期收益率比标普500都好。美股是注册制、退市、且有做空机制。虽然无法根因分析,但长期数据还是能表明小市值策略在美股的环境也是比较出色的策略。

二、小市值收益来源

有三个说法或方面:

(1)总体市值水位上涨带来的收益。约占1/4.

(2)轮动带来的高抛低吸收益。约占3/4.

(3)因新股审批制、壳价值带来的小市值底部,降低了整体回撤。

以下数据来自于网上。

2011年上市新股273只

2012年上市新股149只

2013年上市新股2只

2014年上市新股121只

2015年上市新股220只

2016年上市新股227只

2017年上市新股437只

2018年上市新股105只

2019年上市新股203只

2020年上市新股434只

2021年上市新股524只

2022年上市新股428只

2023年截止6月底上市168只

可以看到新股发行并未出现大幅度增加。

引用网友一段话“最小市值策略其实本质是不断卖出涨的高的品种,然后换入便宜的品种。实现高抛低吸的轮动。在最小市值的收益中,轮动带来的收益远大于整体水位升高的收益。其实不仅仅是最小市值策略,其他轮动策略超额收益的本质也是来自于不断高抛低吸来实现。只不过最小市值的股票波动更大,所以轮动的超额收益更高。轮动策略最致命的一点就是因为要不断卖出涨的好的股票,买入跌的多的股票,所以极有可能最后轮动到手的都是最差的标的。所以为了避免这个致命点,需要在轮动标的的池子中加一个保底,保证不会因为轮动到一个太差的标的上。以前的最小市值轮动中,壳价值和审批制,实际就是最小市值的保底。保证最差的股票不会跌成仙股,不会退市,也就是不会出现致命一击的黑天鹅。而如果以后注册制和退市股大幅增加的话,等于撤掉了最小市值策略的保底,这个策略也就有了风险。所以即使是未来,轮动策略也肯定有效,毕竟股票不会同涨同跌,但需要加入一个保底条件。比如楼主说的 在中证500中选,沪深300中选,或者在价值因素等选股策略构建的股票池中轮动。都等于设置了一个保底条件,保证轮动的池子里不会出现致命一击的黑天鹅,然后再利用高抛低吸的策略创造超额收益,所以完全可行。”

三、思考

目前,虽然A股实行了注册制,但是A股的环境并未发生明显变化。由于缺乏做空机制与缩股机制,小市值股票不会向港股的仙股那样演化,可能的情况是小市值市值水位每年呈10%比例下移。而轮动收益暂时还可以覆盖水位下移的损失,且剩下部分的收益仍然不错。同时,随着牛市预期越来越近,小市值也会随着水涨船高,继续疯狂仍然是有可能的。

四、介入

等待微盘股指数回调,介入,先打出利润垫,再考虑回调加仓。做好回撤40%的准备。

设置盈利安全线,过滤掉安全线以下的股票,避免轮动到坑里面去了。

欧阳修 - 没有长生稻,也没有荒芜田!

赞同来自: Alexhuh 、阿宽20211019 、红桃a 、碧水春

当前持仓:

1. 长持股债 46%

2. 双低转债 0%

3. 单低转债 18%

4. 趋势跟踪 0%

5. 二八轮动 1%

6. 小市值 0%

7. ETF抄底 17%

8. 新股新债 0%

账户年度净值0.997,周涨幅-2.5%,总仓位83%,当前回撤7.5%,年度最大回撤7.5%。

沪深300 净值1.000,周涨幅-2.6%。

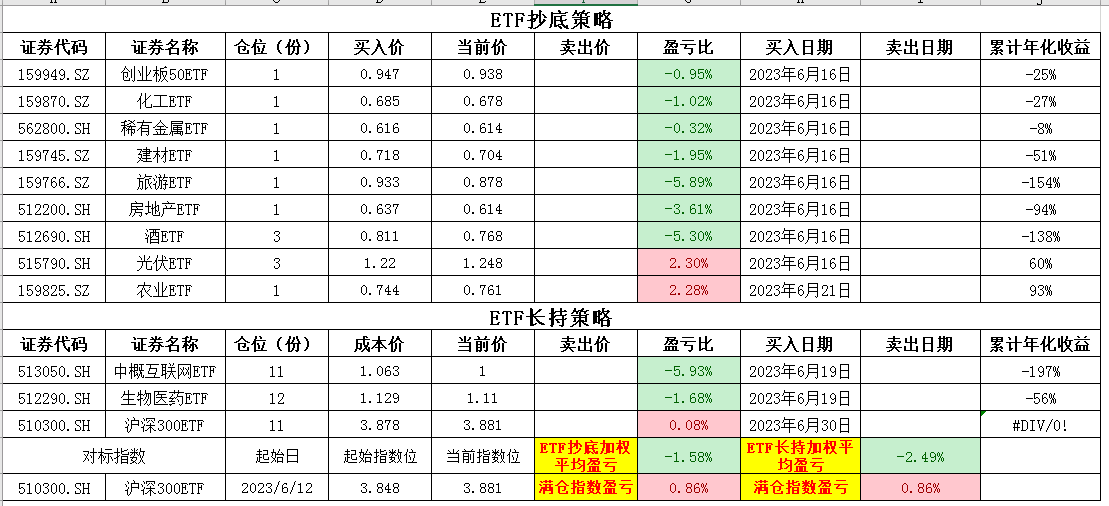

ETF开仓点不好,但是既然投入ETF,意味着波动加大、回撤加大,当然预期盈利也会加大。

买入理由前面已经表述,坚定持有,必定会带来收益。持有周期将为数月,期间波动需要承受。

在可转债沦为鸡肋的情况下,必须要开拓其他能力圈。而ETF是介于股票与可转债之间比较好的品种,低位ETF符合“下有保底、上不封顶”的转债特性。坚信、坚定、坚持!

欧阳修 - 没有长生稻,也没有荒芜田!

基金合同内条款:基金合同生效后,连续 20 个工作日出现基金份额持有人数量不满 200 人或者基金资产净值低于 5000 万元情形的,基金管理人应当在定期报告中予以披露;连续 60 个工作日出现前述情形的,基金管理人应当在 10 个工作日内向中国证监会报告并提出解决方案,如持续运作、转换运作方式、与其他基金合并或者终止基金合同等,并于 6 个月内召集基金份额持有人大会进行表决。

可以看出网上流传的退市条件其实是预警条件,净值低于 5000 万元时,管理方需要履行预警信披机制。至于退不退市,完全看管理方主观意愿,应该没有管理方会主动退市的。

所以,持有ETF基金完全不用担心,当然最好选择同类ETF中净值较大者。

欧阳修 - 没有长生稻,也没有荒芜田!

赞同来自: neverfailor 、jacktree 、sunpeak 、uime 、大7终成 、更多 »

第一方面,与去年年初判断不一样,到目前为止,中概互联自前高已经下跌2年多、跌幅达56%;医药自前高已经下跌47%。从时间与跌幅来讲已经足够,底部已横盘一年。

第二方面,互联网与医药这两个行业不存在消失的风险。

第三方面,近期马斯克、比尔盖茨陆续来访,这也可以表明中美双方的态度在缓和,至少当前经济环境不好的情况下,都由前几年的针锋相对转变成伺机而动。预期向好。

计划各买入10%底仓,另配备5%网格底仓与5%网格机动仓。最大仓位不超过20%。

预期:两年内收获30%涨幅,符合年化15%的收益目标。

欧阳修 - 没有长生稻,也没有荒芜田!

赞同来自: 吉吉木

当前持仓:

1. 长持股债 47%

2. 双低转债 0%

3. 单低转债 18%

4. 趋势跟踪 0%

5. 二八轮动 1%

6. 小市值 0%

7. ETF抄底 16%

8. 新股新债 0%

账户年度净值1.022,周涨幅1.4%,总仓位82%,当前回撤5.2%,年度最大回撤6.6%。

沪深300 净值1.026,周涨幅3.3%。

本周市场情况:持续跟踪ETF80个,上升趋势ETF27个,趋势转弱ETF0个,强弱度34%,市场判断为弱。市场显著转暖。

天时:68无牛市

地利:经过前期下跌,部分ETF已经回到了去年低点

人和:人气在升温

总的来讲,一轮行情可能在酝酿。但是,时机尚未成熟,还是视为板块轮动行情。

本轮重点参与下修策略、ETF抄底策略,“下有保底、上不封顶”。

欧阳修 - 没有长生稻,也没有荒芜田!

赞同来自: 夕晖 、青火 、Cogitators 、随机天空 、打新交朋友 、 、更多 »

近期研究QMT及程序化回测,排除了很多似是而非的“想法”,减少了很多不必要的亏损,这应该是程序化回测与交易最大的好处。

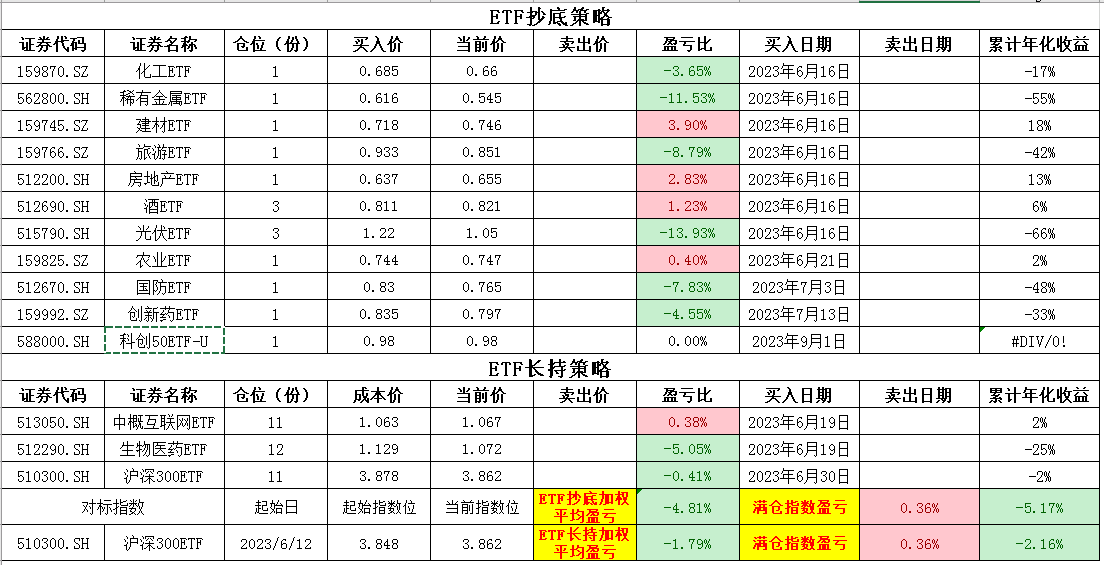

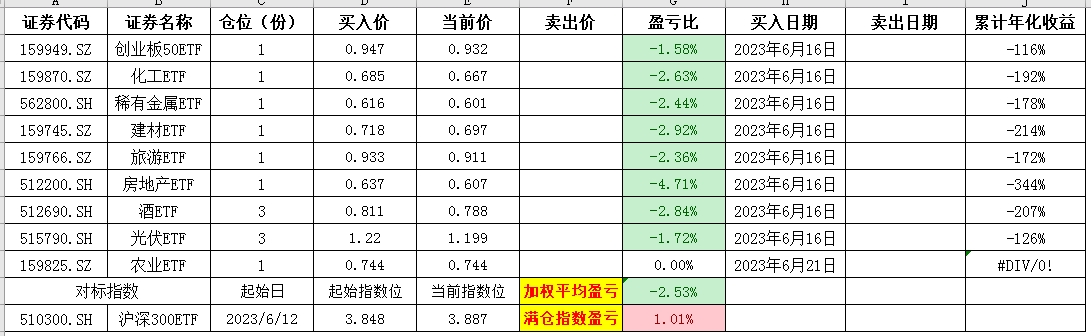

经过测试,增加一种ETF抄底策略,类似于统计套利策略,目标是近期暴跌的ETF,抄底买入、反弹卖出。不加仓、不止损,每次小仓位参与。

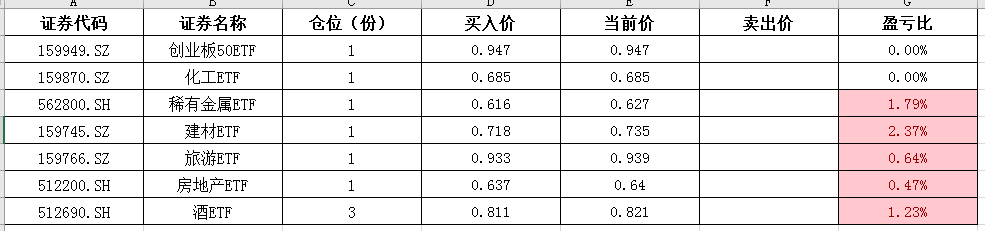

根据信号提示(只作为个人操作参考):

1、买入建材、地产、稀有金属,细看了板块与权重股,似乎有反弹的迹象,计划买入小仓位。

2、卖出传媒。

总的来讲,6-8月份大概率没有总体行情,只适合小仓位权益参与。耐心等待明眼可见的大机会。

欧阳修 - 没有长生稻,也没有荒芜田!

当前持仓:

1. 长持股债 34%

2. 双低转债 0%

3. 单低转债 19%

4. 趋势跟踪 0%

5. 二八轮动 1%

6. 小市值 0%

7. HA比价 0%

8. 新股新债 0%

账户年度净值1.008,周涨幅-0.3%,总仓位55%,当前回撤6.5%,年度最大回撤6.6%。

沪深300 净值0.993,周涨幅-0.7%。

放弃小反弹,等待大机会。没有金刚钻,不揽瓷器活。

继续拓展新策略。

本周市场情况:持续跟踪ETF80个,上升趋势ETF7个,趋势转弱ETF5个,强弱度3%,市场判断为冷。

欧阳修 - 没有长生稻,也没有荒芜田!

赞同来自: neverfailor 、碧水春 、好奇心135

宁德时代今日下跌5%,向下破位,带着创业板快速下跌创新低。背后的故事无法了解,盘感告诉我,快速杀跌快来了。

降低仓位、回升抄底,今年15%的目标能不能完成,就看这一轮操作了。

欧阳修 - 没有长生稻,也没有荒芜田!

当前持仓:

1. 长持股债 61%

2. 双低转债 0%

3. 单低转债 18%

4. 趋势跟踪 7%

5. 二八轮动 1%

6. 小市值 0%

7. HA比价 0%

8. 新股新债 0%

账户年度净值1.011,周涨幅0.3%,总仓位87%,当前回撤6.2%,年度最大回撤6.6%。

沪深300 净值1.000,周涨幅0.3%。

本周主要腾仓点为赌了周五三只计划下修转债。

本周正式开启了程序化交易,主要是两个策略:变形低溢价策略、ETF二八轮动策略(小仓位试策略)。后面会继续补充趋势跟踪、小市值等股票策略。实现大部分资金“科学亏钱”、小部分资金持有现金、下修转债、回售转债、热点转债等现金等价仓位。

本周市场情况:持续跟踪ETF80个,上升趋势ETF12个,趋势转弱ETF0个,强弱度15%,市场判断为冷。

欧阳修 - 没有长生稻,也没有荒芜田!

赞同来自: 坚持存款 、horizon668 、碧水春 、好奇心135

天时:六八无行情。

地利:指数高不成,低不就。趋势向下。

人和:除芯片半导体外,板块并未活跃。

欧阳修 - 没有长生稻,也没有荒芜田!

对于市场行情,可分为上涨、震荡和下跌,时间分布约3:4:3。上涨和下跌也是宏观趋势、微观震荡,即上涨可以理解为“震荡上涨”、下跌可以理解为“震荡下跌”。假定上涨和下跌中包含一半的震荡属性,故按行情属性来讲,上涨属性:震荡属性:下跌属性=1.5:7:1.5。具体数值并不重要,至少可以感性认识到震荡才是市场的常态,就好比分子运动一样,微观上是混沌的、宏观上是规则的。

那么,交易追求大概率的话,应该“假定A股无牛市”。以此作为基础,制定仓位控制策略并执行,放弃对于牛市的幻想、降低期望,更易获得并守住盈利。

欧阳修 - 没有长生稻,也没有荒芜田!

当前持仓:

1. 长持股债 53%

2. 双低转债 0%

3. 单低转债 9%

4. 趋势跟踪 7%

5. 二八轮动 0%

6. 小市值 0%

7. HA比价 0%

8. 新股新债 0%

账户年度净值1.008,周涨幅-1.2%,总仓位68%,当前回撤6.5%,年度最大回撤6.6%。

沪深300 净值0.997 1.021,周涨幅-2.4%。

周中已转为熊市思维。进一步降低仓位,并以下修、到期等保守策略为主。

本周市场情况:持续跟踪ETF80个,上升趋势ETF5个,趋势转弱ETF3个,强弱度3%,市场判断为冷。

欧阳修 - 没有长生稻,也没有荒芜田!

赞同来自: 碧水春 、集XFD 、xineric 、秋风客 、好奇心135 、更多 »

当前持仓:

1. 长持股债 68%

2. 双低转债 0%

3. 单低转债 8%

4. 趋势跟踪 18%

5. 二八轮动 0%

6. 小市值 0%

7. HA比价 0%

8. 新股新债 0%

账户年度净值1.020,周涨幅1.2%,总仓位94%,当前回撤5.4%,年度最大回撤6.6%。

沪深300 净值1.021,周涨幅0.2%。

美股看起来要创新高,A股全面趴下,牛市化为泡影。恐有一深跌,网格开起来!

本周市场情况:持续跟踪ETF80个,上升趋势ETF5个,趋势转弱ETF3个,强弱度3%,市场判断为冷。

欧阳修 - 没有长生稻,也没有荒芜田!

当前持仓:

1. 长持股债 65%

2. 双低转债 0%

3. 单低转债 8%

4. 趋势跟踪 14%

5. 二八轮动 0%

6. 小市值 0%

7. HA比价 0%

8. 新股新债 0%

账户年度净值1.008,周涨幅-2.7%,总仓位87%,当前回撤6.6%,年度最大回撤6.6%。

沪深300 净值1.019,周涨幅-2.1%。

难!行情太差,怎么调仓都无济于事。今年净值基本回到原位。接下来将加仓低溢价策略。周末研究下转债,看能不能发现金子。

当前面临一个迫切的课题:如果哪一天可转债也没有了,还能玩什么才能实现15%的年化目标?!

本周市场情况:持续跟踪ETF80个,上升趋势ETF8个,趋势转弱ETF1个,强弱度9%,市场判断为冷。

欧阳修 - 没有长生稻,也没有荒芜田!

赞同来自: 碧水春 、老实的很 、沉默的铁道兵 、轻风佛面 、sdu2011 、 、 、 、 、 、更多 »

当前,可转债已经被喷成了“牛夫人”,一方面,随着蓝盾、搜特准退市,蓝盾转债停牌,击穿了转债债底的底裤,转债下有保底的神话被打破;另一方面,随着去年转债新规,转债整体投机氛围得到有效遏制,增量资金缺乏、柚子不再临幸,转债整体水位下降,股性减弱。以上两个方面,导致可转债超额收益丧失。对于一贯吃肉(年华30%+)的大老爷们,只能喝点汤(年华10%+),可转债自然不受待见了。

但是,放眼望去,整个可投资标的中可转债仍然是最值得投资的标的。持有“六年内”不易退市的可转债,仍是可以安枕无忧的。

那么,今后投资可转债我们应该怎么做?两个方向:一是尽可能分散投资。利用分散去规避单标的退市风险。每一只转债不应超过3~5万元。下修条款不打折,可转债就有作弊手段。二是尽可能去深研正股。业绩、成长、赛道、题材等所有正股的玩法也可以应用在转债上来。可转债下有债底可以降低净值回撤水平,拿溢价率换取低回撤与可控性。以低溢价为主的多因子策略将长期有效。

欧阳修 - 没有长生稻,也没有荒芜田!

赞同来自: 碧水春

当前持仓:

1. 长持股债 62%

2. 双低转债 0%

3. 单低转债 9%

4. 趋势跟踪 15%

5. 二八轮动 0%

6. 小市值 0%

7. HA比价 0%

8. 新股新债 0%

账户年度净值1.035,周涨幅0.0%,总仓位87%,当前回撤4.0%,年度最大回撤4.0%。

沪深300 净值1.040,周涨幅-0.3%。

依靠新股盈利,才保证本周无亏损。可转债随着搜特和正邦、红相的暴雷,整体都在跌。今年选债要更加看重正股的走势,不能无脑买入轮动了。持有的低溢价转债已经回撤10个点了,考虑要不要加仓低溢价转债策略。今年感觉操作遇到了瓶颈,可能是大多人的感受,可转债已经失宠,还是要加强选股。优先选股,来买股票或者对应转债,或许是今后两年的策略。

本周市场情况:持续跟踪ETF80个,上升趋势ETF9个,趋势转弱ETF0个,强弱度11%,市场判断为冷。

欧阳修 - 没有长生稻,也没有荒芜田!

当前持仓:

1. 长持股债 63%

2. 双低转债 0%

3. 单低转债 9%

4. 趋势跟踪 0%

5. 二八轮动 0%

6. 小市值 0%

7. HA比价 0%

8. 新股新债 0%

账户年度净值1.035,周涨幅-1.0%,总仓位73%,当前回撤4.0%,年度最大回撤4.0%。

沪深300 净值1.043,周涨幅-0.1%。

最近两个星期节奏很乱,需要重新梳理下。该损就损掉了。

跟踪的80只ETF,只有7只处于上升趋势,还是银行、电力、红利这些没有想象力的板块。个人预判接下来的5月份也没有肉吃。今年看起来行情很热闹,但是感觉赚到钱很难,转债超额少、股票趋势持续性不强。对于股市来讲,上半年行情基本上已经过去了,今年要想赚到15%,感觉有点难,降低预期。

欧阳修 - 没有长生稻,也没有荒芜田!

赞同来自: 思璇 、浮尘123456789 、好奇心135

楼主的研究精神值得肯定。但其中的某个结论显然是站不住脚的,即:平均持有ETF成分股相对于持有ETF存在较稳定的超额收益。楼主的样本数据太少了。从数学的角度很容易想清楚这个结论不成立。实证也很容易反驳,假设茅台涨20%,而其他酒都涨10%,那么酒etf中茅台的权重大于前十个酒各10%的权重,那么持有etf的涨幅大于均持前十个股的涨幅。一般情况下,持仓最重的往往是市值排名前几的。如果茅台能涨20%,后面小的股票可能涨30%。再一个分散是为了对抗未知。如果知道茅台能涨20%,那还不满仓加杠杆。就是不知道哪个涨,所以分散;分散买入行业头牌,一般情况下涨得多、跌得少,且短期没有破产风险。

赞同来自: 李小录2024 、上升不会 、why888 、青火 、等待等待牛市 、 、更多 »

4/15:如何解决持有股票的心态问题?楼主的研究精神值得肯定。但其中的某个结论显然是站不住脚的,即:平均持有ETF成分股相对于持有ETF存在较稳定的超额收益。楼主的样本数据太少了。从数学的角度很容易想清楚这个结论不成立。实证也很容易反驳,假设茅台涨20%,而其他酒都涨10%,那么酒etf中茅台的权重大于前十个酒各10%的权重,那么持有etf的涨幅大于均持前十个股的涨幅。

梳理近期买入的股票,涨得最好的是中芯国际,跌得最惨的是老板电器。股票上无顶、下无底,持有股票会带来心态上的焦虑。不如可转债,上有顶大概170左右、下有底大概100左右。可是一味拒绝股票,对于增强收益来讲,不是个好事,并且,股票流动性要好于可转债,策略容纳资金的上限更高。

我想要解决持有股票的心态问题,一是分散持股,降低个股仓位,减少个...

欧阳修 - 没有长生稻,也没有荒芜田!

本周市场情况:持续跟踪ETF80个,上升趋势ETF14个,趋势转弱ETF43个,强弱度-36%,市场判断为冷。

这个星期行情急转直下。强势板块已经有了明显头部,像样的板块没一个,调整开始了。

欧阳修 - 没有长生稻,也没有荒芜田!

赞同来自: happysam2018 、YmoKing 、坚持存款 、打新交朋友

当前持仓:

1. 长持股债 67%

2. 双低转债 0%

3. 单低转债 9%

4. 趋势跟踪 10%

5. 二八轮动 0%

6. 小市值 0%

7. HA比价 0%

8. 新股新债 0%

账户年度净值1.045,周涨幅-1.6%,总仓位87%,当前回撤3.1%,年度最大回撤3.1%。

沪深300 净值1.044 59,周涨幅-1.5%。

行情结束了?跟踪的80个板块,只有2个微红,这根阴线着实吓人。走是不可能的,人在股在,股在希望在,哈哈。

欧阳修 - 没有长生稻,也没有荒芜田!

赞同来自: 丢失的十年 、walkerdu 、大7终成 、djc354133 、闲菜 、 、 、 、 、 、 、 、 、 、更多 »

思考在牛市之初,更有价值。谈到牛市,第一感觉,就是自己的账户可能会翻倍。也就是,对自己的盈利预期提高很多。比如我长期预期是年华15%,这个预期相对于100%盈利来讲是很少的。牛市中随便抓两个涨停就出来了。

正是对于盈利预期的提高,导致执行了与先前风险更大的操作,并且随着牛市的推动,所采取的操作的风险将越来越大。分散投资、多策略投资必将阶段性跑输指数。为了赶上指数,必将去采取更激进、回撤更大的操作。

大家眼里看的是那些明星,动不动翻倍、时不时抓涨停,对比自己的操作与账户,就更加“难受”。善战者无大功,功高者无长时。

对于牛市来讲,操作思路、方法显得都不太重要,因为这是傻子才能赚钱的时间。

如何能坚持“年华15%”的长期目标,将是决定我是否能在牛市赚到真钱的第一要务。

封基老师讲现在赚得多,以后才有的亏。讲这句话是基于他坚持当前策略的情况下。并不是,去找当前最赚钱的策略。

欧阳修 - 没有长生稻,也没有荒芜田!

现在股票越来越多,以后肯定港股化,不敢单调一两只了,我是周一开始的,300指数和深100里面选10多个,加上去年一直持有的7个,摊大饼组建自己的ETF,一个月或者几个月调整一下,偶尔50ETF融资融券。本周效果不错,精神状态也放松多了。是的。持股心态没有持债好。

欧阳修 - 没有长生稻,也没有荒芜田!

赞同来自: shoooliu 、兴登堡 、hjndhr 、阿宽20211019 、狮子贝贝 、 、 、 、更多 »

梳理近期买入的股票,涨得最好的是中芯国际,跌得最惨的是老板电器。股票上无顶、下无底,持有股票会带来心态上的焦虑。不如可转债,上有顶大概170左右、下有底大概100左右。可是一味拒绝股票,对于增强收益来讲,不是个好事,并且,股票流动性要好于可转债,策略容纳资金的上限更高。

我想要解决持有股票的心态问题,一是分散持股,降低个股仓位,减少个股波动对净值带来的影响,有助于忘掉成本;二是持有上涨趋势板块的股票,这需要一定的经验积累与技术判断;三是板块趋势结束时,要果断清仓,换入另外的上涨趋势板块的股票,避免持有到下跌趋势板块。

引申出来的问题是:持有一系列上涨趋势板块的股票,与持有上涨趋势板块的ETF,哪个更好?

一方面,持有股票可以打新,近期中了一只新股,希望能赚点钱;另一方面,如果持有股票相对于持有ETF存在超额收益就更好了。

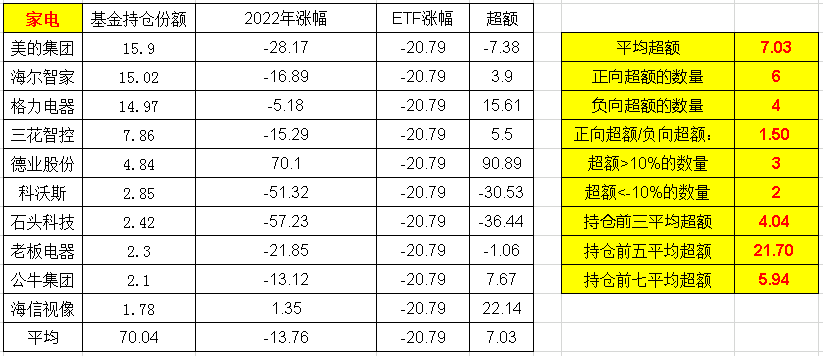

下面对半导体、酒、家电、有色、银行五个板块进行超额分析,结论是平均持有ETF成分股相对于持有ETF存在较稳定的超额收益。(当然,数量有限,如哪位回撤高手帮忙大量测试下会更有说服力)

验证数据如下:

(一)选取3月17日-4月15日数据

五个板块的平均超额情况:

(二)选取2022年数据

五个板块的平均超额情况:

通过对比以上统计结果,粗略得出结论:

一是持有期限越长,超额越大;

二是持有股票越多,超额越大。

ETF板块要甄别,非行业板块ETF,属于概念板块ETF,如双碳ETF,持有股票差别较大,此消彼长的基础较弱。这类ETF建议回避。

欧阳修 - 没有长生稻,也没有荒芜田!

赞同来自: 最坏打算 、basementkids 、碧水春

欧阳修 - 没有长生稻,也没有荒芜田!

赞同来自: 阿宽20211019 、佛系1212121 、乐鱼之乐 、只买一半 、neverfailor 、 、 、 、更多 »

本周市场情况:持续跟踪ETF80个,上升趋势ETF42个,趋势转弱ETF0个,强弱度53%,市场判断为强。

计算机、大数据、游戏等第一梯队在赶顶,暂时不用下车,但不可再加仓。

芯片、半导体第二梯队在拉升,继续持有,可加仓。

医药、证券板块有走稳迹象,看来有资金看空、防守。

3月17日,买入科创50涨幅17%、买入中芯国际涨幅21%,买入个股超额还是有的,只是看哪个阶段给出来。如果分散几只就更好了!不过比较考验选股能力。

总的来讲,又到了卖转债买股票的时候了,今年行情真的不错,指数可高看一点。

小市值策略近期不受待见,今年以大的、好的、优的为主。

欧阳修 - 没有长生稻,也没有荒芜田!

赞同来自: 阿宽20211019 、gaokui16816888 、碧水春 、好奇心135

本周市场情况:持续跟踪ETF80个,上升趋势ETF14个,趋势转弱ETF0个,强弱度18%,市场判断为冷。

本一次主线为科技,包括5G、芯片、计算机、大数据、软件等。行情一企稳,这些板块立马新高。

持仓中,上周五买入中芯国际,截止3月24日涨幅3%。对标科创50涨幅7%,妥妥的打脸。下一次需要分散至少3只以上股票才可以。资金不大的情况下还是优先ETF。

蓝筹行情随着运营商三剑客调整而结束或者调整。这个阶段甄别伟哥还是萎哥。好蓝筹的行情还有持续性,坏蓝筹的行情归于原点。

本轮行情,蓝筹第一波,科技第二波,难道蓝思科技是总舵主?嘿嘿。玄学。

欧阳修 - 没有长生稻,也没有荒芜田!

赞同来自: Boiledwater 、gaokui16816888

当前持仓:

1. 长持转债 56%

2. 双低转债 0%

3. 单低转债 10%

4. 趋势跟踪 10%

5. 二八轮动 0%

6. 小市值 11%

7. HA比价 0%

账户年度净值1.067,周涨幅1.7%,总仓位87%,当前回撤0.3%,年度最大回撤1.8%。

沪深300 净值1.042,周涨幅1.7%。

欧阳修 - 没有长生稻,也没有荒芜田!

赞同来自: 碧水春 、gaokui16816888

本周市场情况:持续跟踪ETF80个,上升趋势ETF12个,趋势转弱ETF0个,强弱度15%,市场判断为冷。

可转债明显弱于正股。大蓝筹普涨,小股票没有表现。还是可以大胆地参与大蓝筹行情,大蓝筹行情一般情况持续性较强。也许牛市真的在路上了。

牛市推演:蓝筹第一波、小股票回落-》蓝筹调整、小股票第一波-》小股票调整、蓝筹第二波-》蓝筹回落,小股票第二波-》齐蹦咙咚呛 剧终。

当前明显趋势ETF:科创芯片半导体、计算机软件大数据、基建。

欧阳修 - 没有长生稻,也没有荒芜田!

赞同来自: gaokui16816888 、好奇心135

机构改革增设科学技术部,直管证监会,表明国家将在科技和金融两方面下重力气,科技投入需要金融加持,相辅相成。

准备中长期投入科创50及其持仓个股,目前打算投入10%左右,科创50、中芯对半开。也验证一下个股有没有超额。

Edge

Edge Chrome

Chrome Firefox

Firefox

京公网安备 11010802031449号

京公网安备 11010802031449号