原来对基金关注度不够,最近也是努力学习基金的持仓和业绩

学习过程中发现

付鹏博老师持仓几只转债正股,这些转债溢价100%左右

那说明这些股票都高点腰斩了

我就仔细学习了下他的持仓

回调真的好大,而且,我发现他这两年收益总体算下来并不算太好

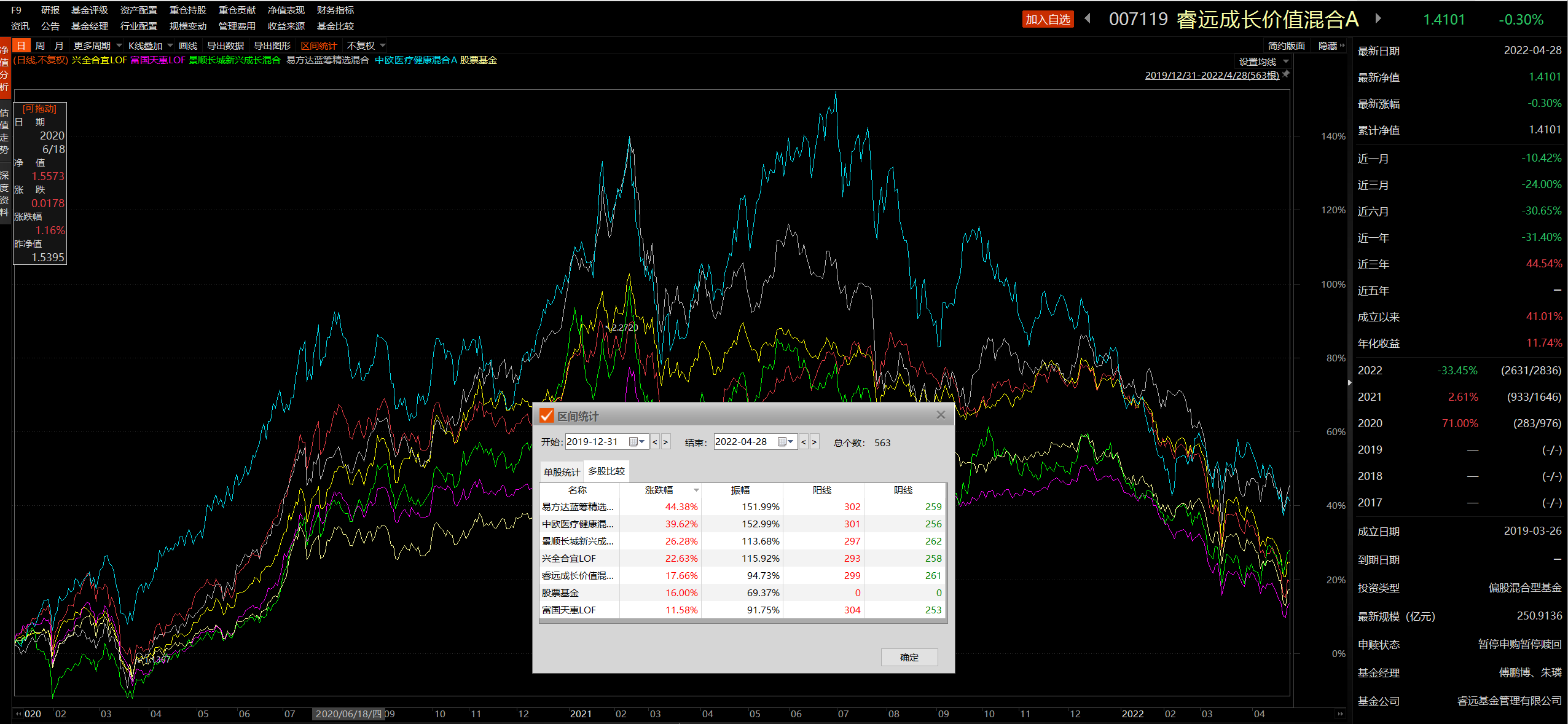

我们拿2020年初至今的收益来算一下

先来看看可转债等权指数的收益

2020年 +23.26%

2021年 +35.61%

2022年 -11.72%(截止4月29日中午收盘)

也就是2020年初至今总收益是大约47%

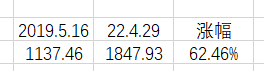

验算一下:2019年12月31日指数为1240.37,4月28日收盘1809,也是涨幅45.84%

取个整

我们拿这个无脑等权可转债指数收益45%作为基准

请大家记住45%这个数字

众所周知,2020年,2021年是主动基金的大年

但是经历一轮牛熊以后再看收益才有意义

我就总结了一下2020年至今众基金大佬的收益情况

这是截至4月28日收盘净值的表现

居然没有一个大佬跑赢了集思录可转债等权指数???

最接近的是张坤,44.38%最猛的是兰兰,基金收益最高做到150%,现在跌回到40%

(这些基金中途没分红什么影响净值的地方吧?)

这是为什么?

另外一个数字:

2020年至今,股票基金指数的收益是16%,也就是你持有多只主动基金可预期的收益是16%左右

持有两年以上多只基金的同学能否查下自己这两年是不是收益差不多这个数字?

这比可转债指数的45%可差不少

可以替基金大佬们说两句

有一种可能是,目前股票很低估,而转债很高估,这时候比较不公平

或者也可能是,转债的债性延缓了跌幅,跌到债性就停下来了,而股票继续跌,所以目前跑赢,等股票上涨就会远远落后

比如股票从100涨到200,转债也100涨到200;然后股票跌到50,但转债只跌到100就停下了,这样就跑赢了

也就是股票继续跌,转债会继续跑赢,股票大涨,转债会开始跑输

总之就是一个周期也许没有走完,转债在高峰而股票在低谷。。。

就像我们不能在泡沫顶峰时拿兰兰基金的150%收益和转债的渣渣收益比一样

继续观察跟踪吧

突然想也许拿基金和转债做个5:5组合定期平衡下会更好?

结论和启示挺多了,大家自己去发现吧

不管怎么说,集思录可转债等权指数简直神一样的存在

另外,我吃惊地发现,我这两年转债上起早贪黑忙活,累出肩周炎网球肘,好像转债部分也就是勉强跟住等权指数(没仔细算过,应该跑不赢)

但我还有额外的仓位在A股,港股,美股,指数基金,QD基金,美元债基金,垃圾债;

每天忙着打新,套利,轮动,换仓,这些完全在拖收益的后腿

也许我每天不需要频繁交易,不需要研究国际国内形势,经济数字,企业财报,只需无脑等权配置可转债即可。。。

刚才去浴室镜前给脸上的伤口上药,发现,我英俊的面颊旁,又多生出不少白发

大家在资本市场交了多少学费后开始稳定盈利的

https://www.jisilu.cn/question/456002

我的股市人生

https://www.jisilu.cn/question/456529

我好兴奋,千万不要救市,也不要有利好,这样梭哈就在本周了

https://www.jisilu.cn/question/456154

利好来了,够劲吗

https://www.jisilu.cn/question/456279

转债肯定是好品种。不过也有一个疑惑,为什么18,19年前的转债不太受人关注呢,仅仅是因为那时转债个数太少? 其实我的意思反过来就是近几年转债涨幅较大还受到了流量红利的影响,这个因素估计不可持续那会确实少,最少的时候一双手都能数过来,17年末不过20多只,而且全年波动极小,甚至整年没一只强赎的,简单的买入持有等强赎即可,哪像现在轮动、套利、柚子、配债、该赎不赎这么多花活,总之以前规模小波动小吸引不了人气。

宁不烦

- But to make money they didn't have and didn't need, they risked what they did have and what they did need. That is just foolish.

- But to make money they didn't have and didn't need, they risked what they did have and what they did need. That is just foolish.

赞同来自: fionafiona 、超级怂人全靠蒙

赞同来自: 景鸿资本 、xineric 、skyblue777

这两年强赎退出的转债过百只,多数退出价高于上市价,是否意味着这些转债对指数做了正贡献后止盈离场,这是不是一个因素。另外就是当前转债估值明显高于两年前这三年退市的转债对等权转债贡献非常大。但随着现在现在转债首日收盘价越来越高,首日收盘价买入的亏损比例也会越来越多。

以下是10只现价比首日收盘价十大亏损转债。

赞同来自: lilili65 、阳光海岸360 、Leao16

与时间为友 - 安静,平和

赞同来自: jadepan 、御女雪千寻 、不想等待 、投资旗舰 、ryanxzqn 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、更多 »

可转债需要注意两个指标(1)最低价可转债的表现(2)新债上市的表现。

赞同来自: tasuoxing 、luyi1 、Roylyj 、Syphurith 、jiandanno1 、更多 »

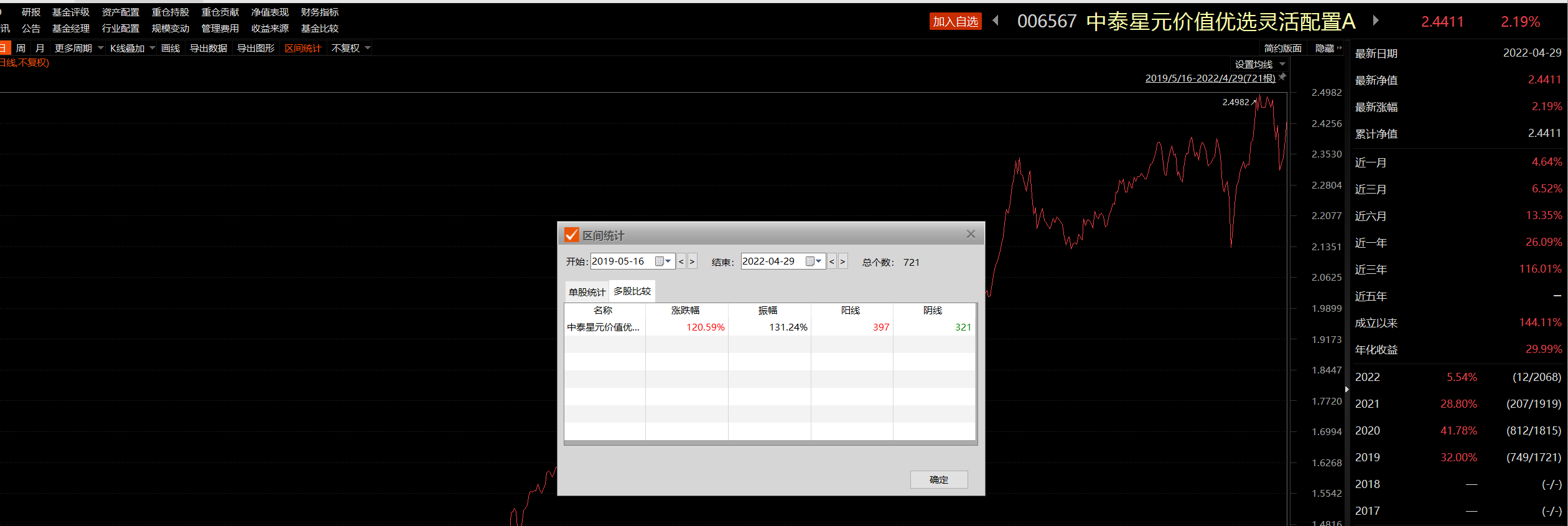

集思录可转债等权指数目前我看最早只到2019年5月16日

https://www.jisilu.cn/data/cbnew/cb_index/

所以只能拿这个最长的来计算了

这期间转债涨幅62.46%

这期间,股票基金平均回报是30.79%,张坤收益68%葛兰收益77%跑赢了可转债等权指数

长期会怎么样要看后市涨跌了,再观察

赞同来自: jadepan 、lilili65 、绫小路清隆 、zwj2333 、ericericeric 、 、 、 、 、 、 、 、 、 、 、 、更多 »

1、首先声明一下仓位,免得大家说屁股坐歪了:2019年及之前全部持有港股;2020至2021年持仓以转债为主,偶尔持有IC;现时持仓基本是主动基金(富国双惠+兴全双合+兴全模式+兴全趋势,转债一丁点,总仓位100%)。

2、指数选中证全指,主动基金选富国天惠和兴全合润,和集思录转债等权指数比较。时间选取2018年10月18日至2022年4月26日,前者是中证全指本轮牛市的起点(或,上轮熊市的低点),后者是本轮熊市的低点。

3、比较数据:

(1)中证全指2018年10月18日PE-TTM为13.07、PB1.453,2022年4月26日PE-TTM为15.09、PB为1.499。

(2)集思录转债等权指数2018年10月18日平均双低141.74、平均价格94.741、平均溢价率47%,2022年4月26日平均双低188.51、平均价格122.062、平均溢价率66.447%。

(3)比较期间中证全指收益29.30%(未含分红),富国天惠收益82.98%【(1+净值增长66.61%)*(1+2019年度分红再投5.23%)*(1+2020年分红再投4.37%)】,兴全合润收益109.40%(原为分级基金,2019年4月22日,每一份母基金定期折算为新基金1.46553436份),集思录转债等权指数收益97.16%(未含利息)。

4、个人的几点看法:

(1)本轮牛熊过后(也可能本轮熊市未走完),优秀的主动基金和集思录转债等权指数收益大体相当,都大幅跑赢了中证全指。

(2)2022年4月26日的转债比2018年10月18日高估太多,保守看总体至少高估了10%~15%。

(3)参照2018年10月18日的指数估值,2022年4月26日未必就是本轮熊市终点,如果继续下跌,主动基金跌幅可能会比指数跌幅更大,而可转债跌幅可能会大幅小于指数。但指数即使继续下跌,空间也有限。

(4)指数后期如果上涨,可转债的涨幅大概率跟不上优秀的主动基金,要为当前的高估还债。

赞同来自: 御女雪千寻 、ryanxzqn 、fridaywin 、徐阿才 、一骑绝尘1993 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、更多 »

2020年收益率+45.46%

2021年收益率+35.32%

2022年收益率+5.89%

累计复利收益+108.43%

主要路线

20年1月至21年7月转债双低轮动,

21年8月至21年9月银行转债双低轮动,21年11月至22年3年银行正股,

22年4月沪深300ETF。

赞同来自: 御女雪千寻 、ryanxzqn 、raochangan 、觅风 、liubrother 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、更多 »

赞同来自: 小灰猫和小黄猫 、Kluer 、ericericeric 、landandwater 、wlqw 、 、 、 、 、 、 、 、更多 »

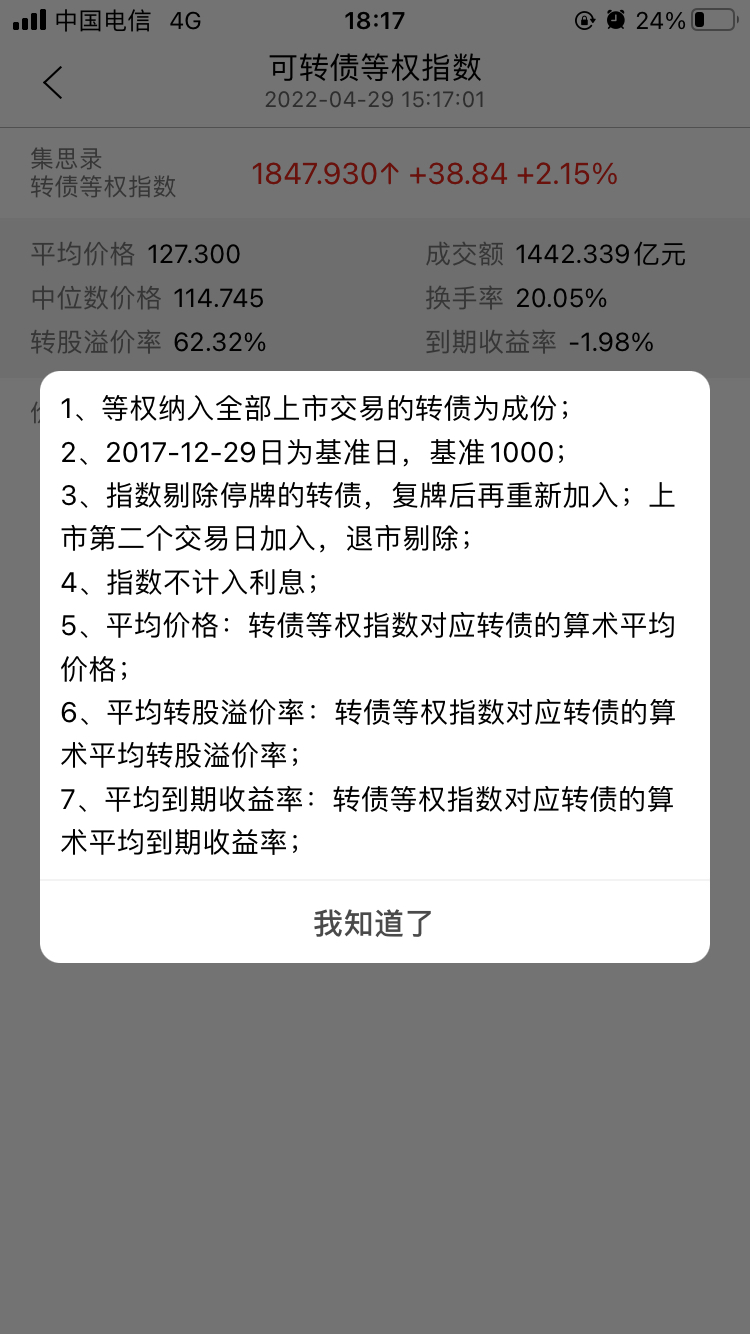

新上市转债计入集思录可转债等权指数的时候是按100元计入,还是按开盘价计入?请看可转债等权指数下方的编制说明:

如果是按100元计入指数,等于指数里包含了新债收益,实际操作中赚不到这部分收益

3、指数剔除停牌的转债,复牌后再重新加入;上市第二个交易日加入,退市剔除;

zoetina52

- 以前什么都不懂,日子过得好好的。后来我学习了些理财知识,家里的钱越理越少。

- 以前什么都不懂,日子过得好好的。后来我学习了些理财知识,家里的钱越理越少。

赞同来自: aiplus 、觅风 、ericericeric 、熊钦 、wuchunlong 、 、 、 、 、 、 、 、更多 »

全自动,真好。

Edge

Edge Chrome

Chrome Firefox

Firefox

京公网安备 11010802031449号

京公网安备 11010802031449号