赞同来自: 缓慢投资 、kaoji258 、KevinLe 、一场意外 、朝阳南街 、 、 、 、更多 »

这个策略的理论基础还是存在的,即月末资金紧张可能会影响股市表现,导致股市下跌。以后我们姑且就称它为“月末效应”吧。

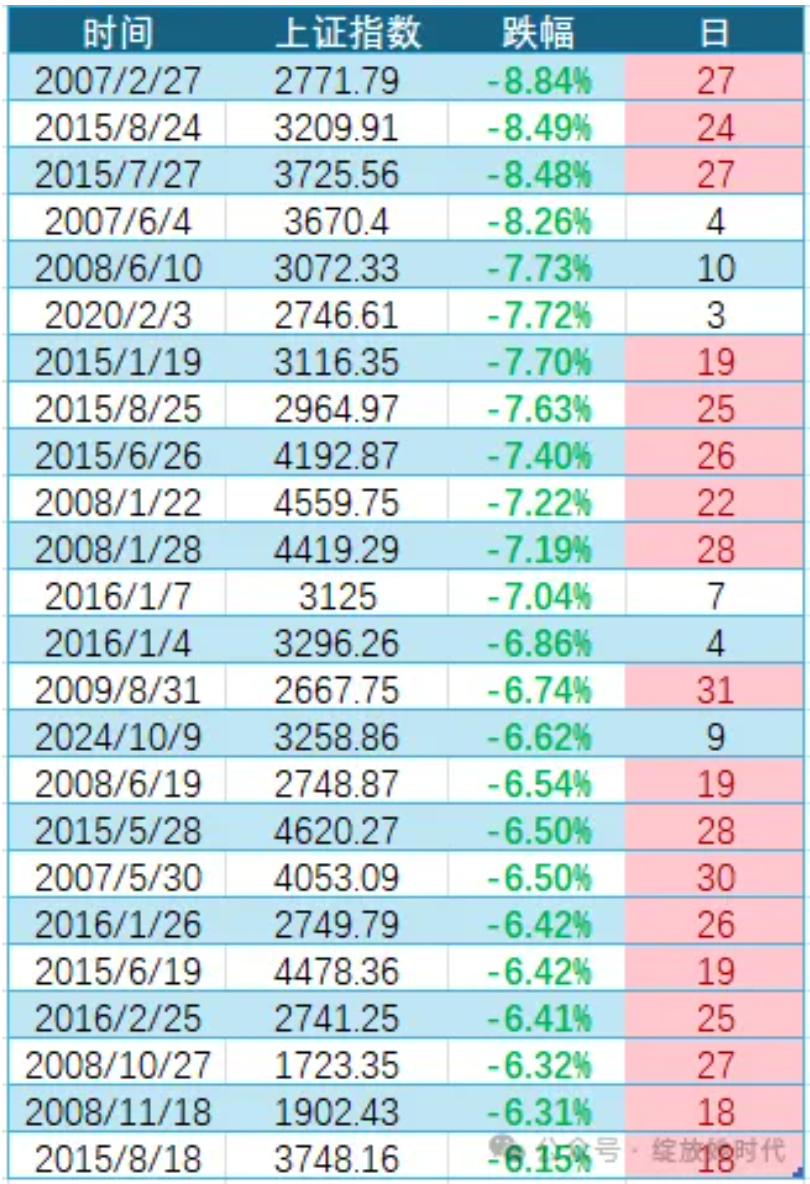

看一下近20年上证指数跌幅超过6%的日子:

总共有24天跌幅超过6%,其中属于上半月的只有6天,其中还有2天是因为熔断,合计下跌44%,剩下18天都是下半月,累计下跌127%,这两者就相差了83%。所以下半月的整体弱可能也不是一直弱,而是由下本月更容易出现的幺蛾子给平均了不少。

跨月跨季时点,资金面一般会存在阶段性的紧张,银行要完成存款任务,会给返利,有些资金就会从股市撤出去存银行。

一些公司、机构也得把钱收回去,股市里的钱自然就少了。

另外月底经常有些大新闻或者重要会议,这些不确定性让人心里没底,再加上长假也要用钱,一些投资者就选择先撤资观望。

逻辑上是成立的,但是真让赌场里的人每个月只赌上半个月,下半个月离场,或者每年只去参赌13天,这是不符合人性的,上赌桌的人是赢了输了都赖着不肯走的。

全篇终

赞同来自: sunpeak 、kaoji258 、seancai110 、hshpangpang 、笑掉大牙的熊猫更多 »

大学的时候,证券分析的老师说 “这门课结束了,最后送给大家一个大礼包”他打开上证年K说,每年K线都有金针,所以说年初无脑买,然后高挂10%清仓即可~哦豁 每年都有金针,07年后,明显有几年光头阴,另外08年怎么办?按照“老师”的说法08,10,11, 13, 16,18年,22年 盘中上证都没有超过10%,那么结果这几年全额亏,而上涨的年份只赚10%……老师害人不浅啊

赞同来自: KevinLe 、鱼的世界 、skyblue777 、plan30

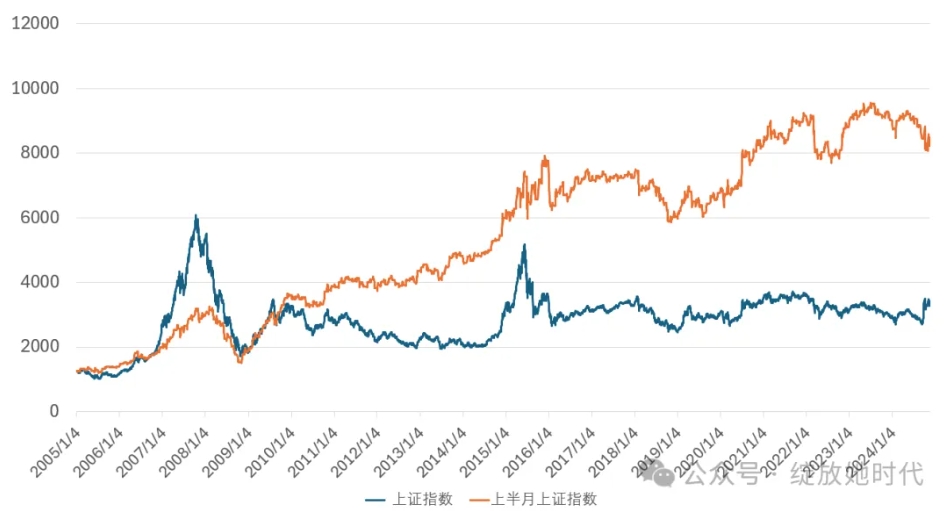

由于符合条件的日期很少,上半月还经常被节假日占用,20年里一共只有271天可以交易,平均每年才持仓13天,就这还能跑赢现在的上证指数呢,已经要上4000点的台阶了。

所以剩余的每年两百多个交易日都是垃圾时间吗?持仓的时长决定风险的大小,所以这根平均每年只持仓13天的曲线还特别稳健,回撤幅度小,如果不知道的话,还以为是哪家固收产品的理财曲线了。

未完待续。。

赞同来自: Judymay 、飞花逐月 、KevinLe 、yemu 、Jason5333 、 、 、 、 、 、 、 、 、 、 、 、 、更多 »

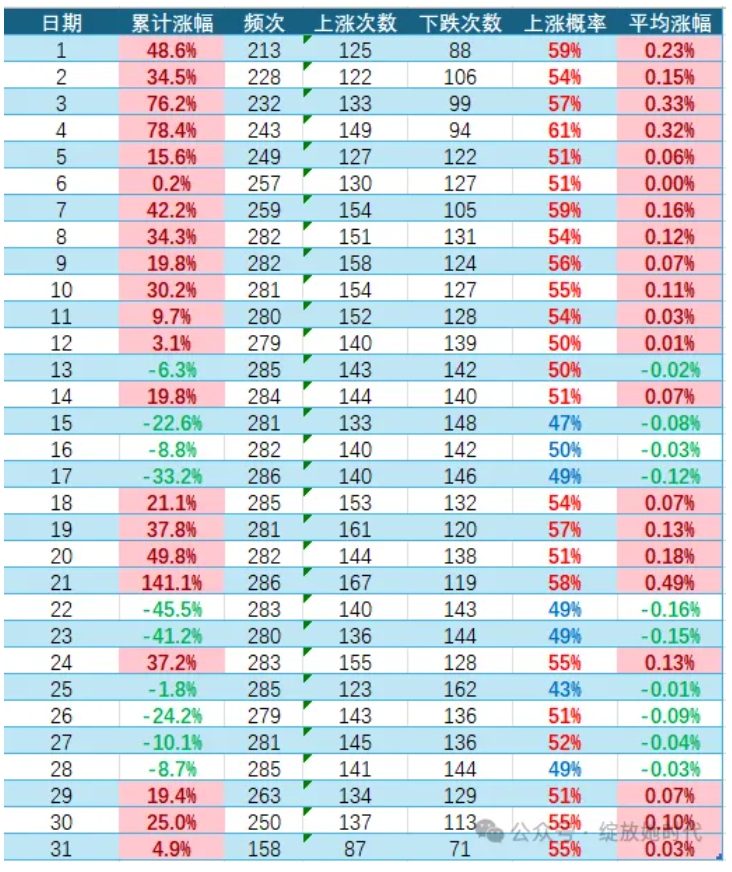

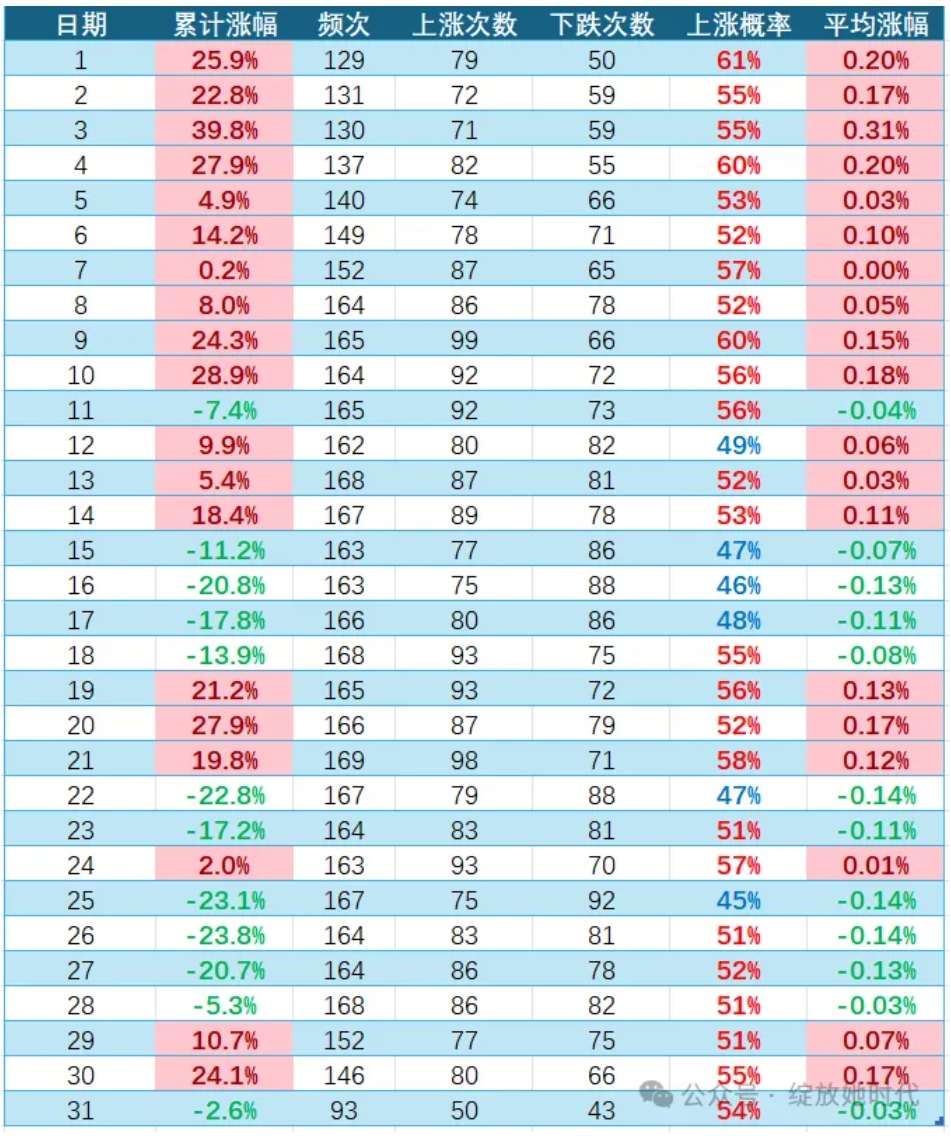

确实挺神奇的,上半月的表现要比下半月的成绩好很多,尤其每个月的1号到10号,每个日子上的平均涨幅都是正的,平均上涨概率56%。

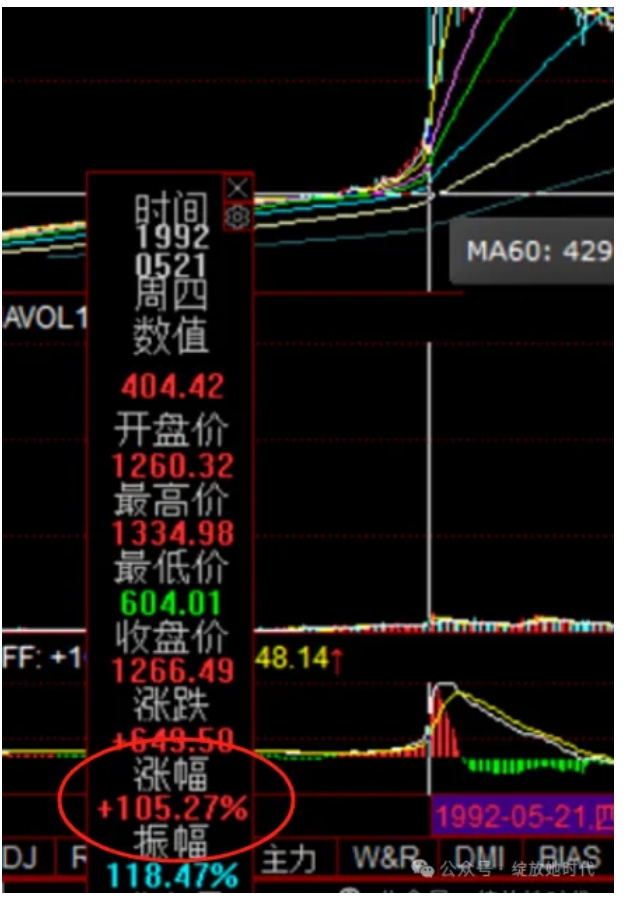

不过呢,在中国股市初期,由于监管机制不够完善,市场经常会出现一些极端的波动现象。比如1992年5月21日,上证指数单日上涨了105%,翻了一倍。这一异常涨幅的背后原因是管理层宣布取消了股票的涨跌停板制度。消息一出,市场上的股票价格便出现了疯狂的飙升。

所以我们还是要把最初那些疯狂年份的数据去掉。

把时间跨度缩减成最近20年的,从2005/1/1起至今的数据重新统计一下:结论却依然是上半月要比下半月的表现好。1号到10号每天平均都是正收益,表现超级稳定。

赞同来自: 缓慢投资 、herowsss 、享受人生 、点点滴滴老司机 、hjndhr 、 、更多 »

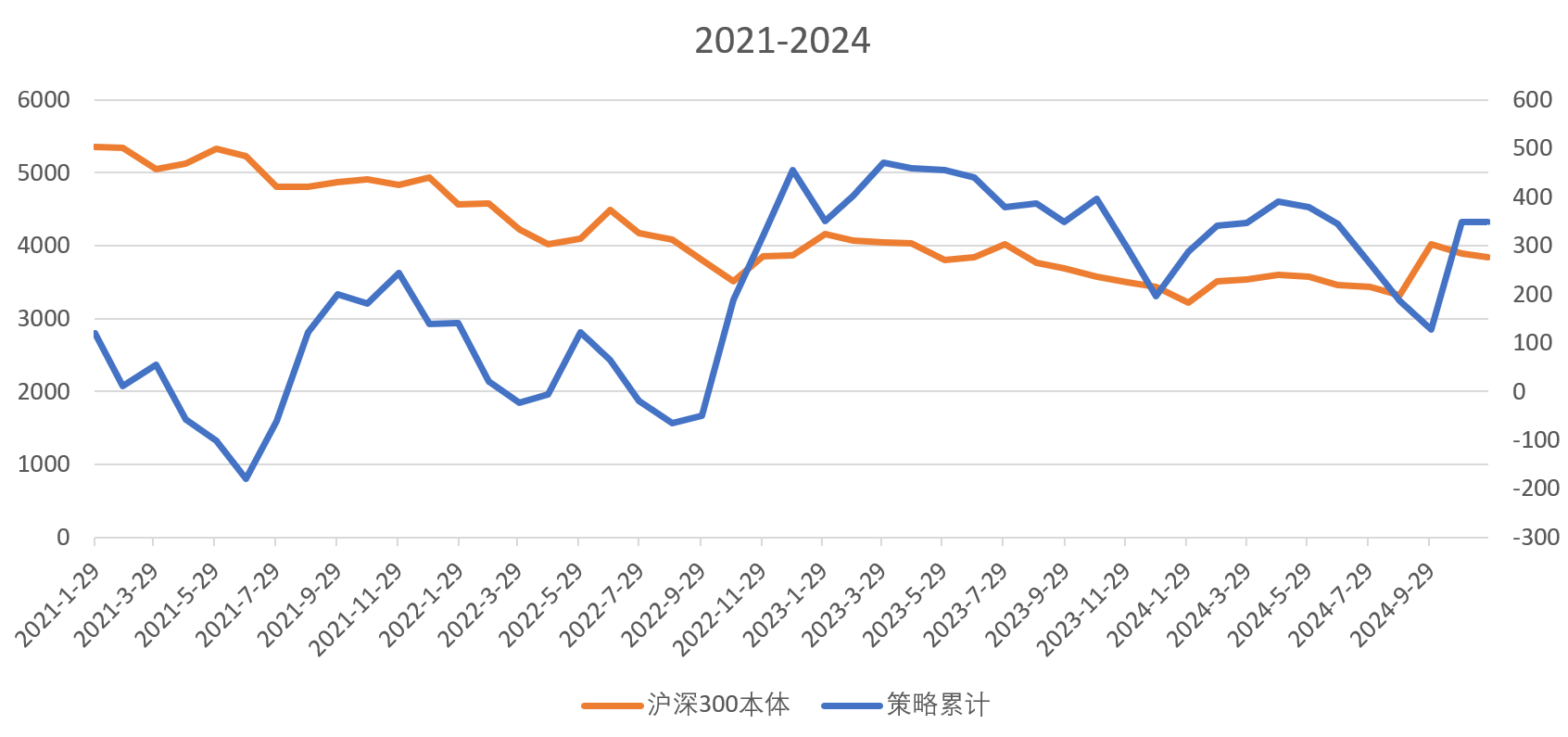

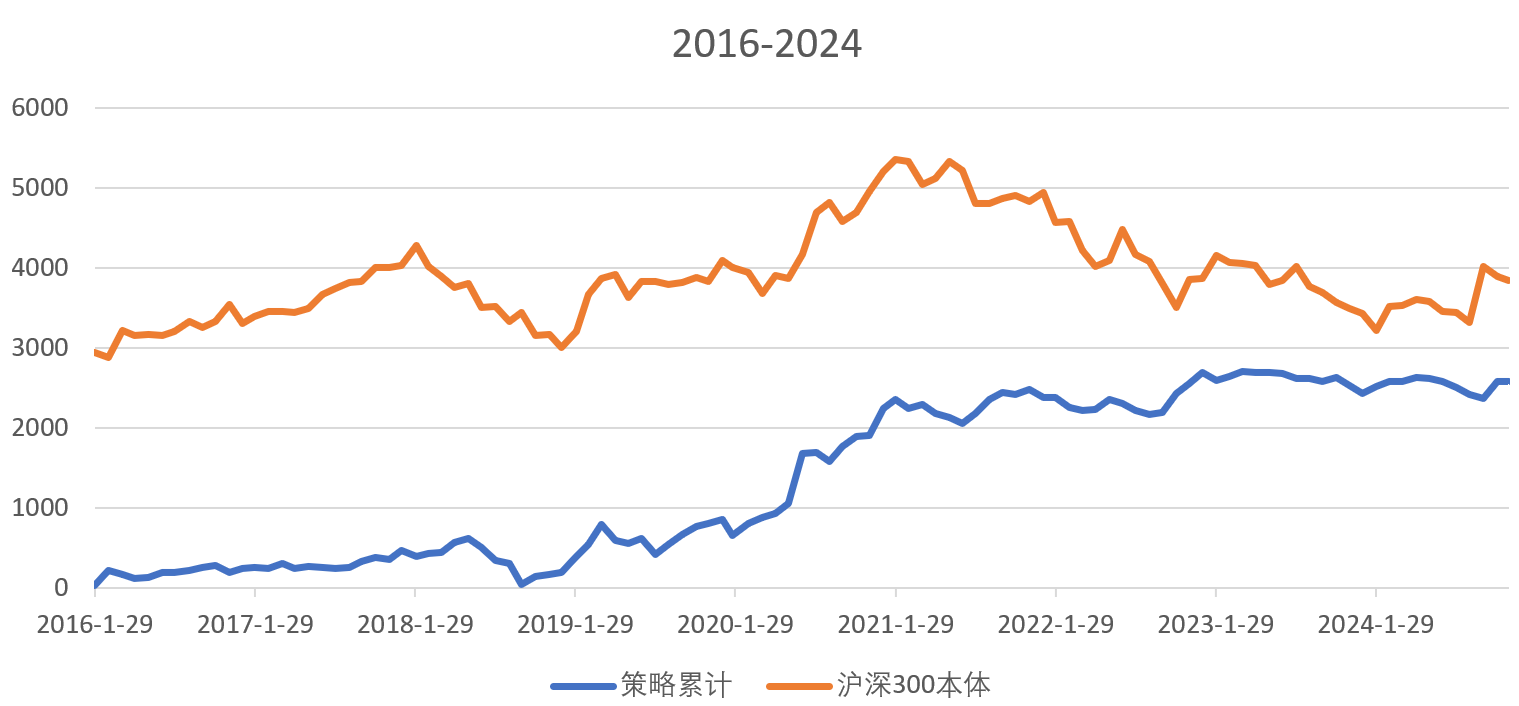

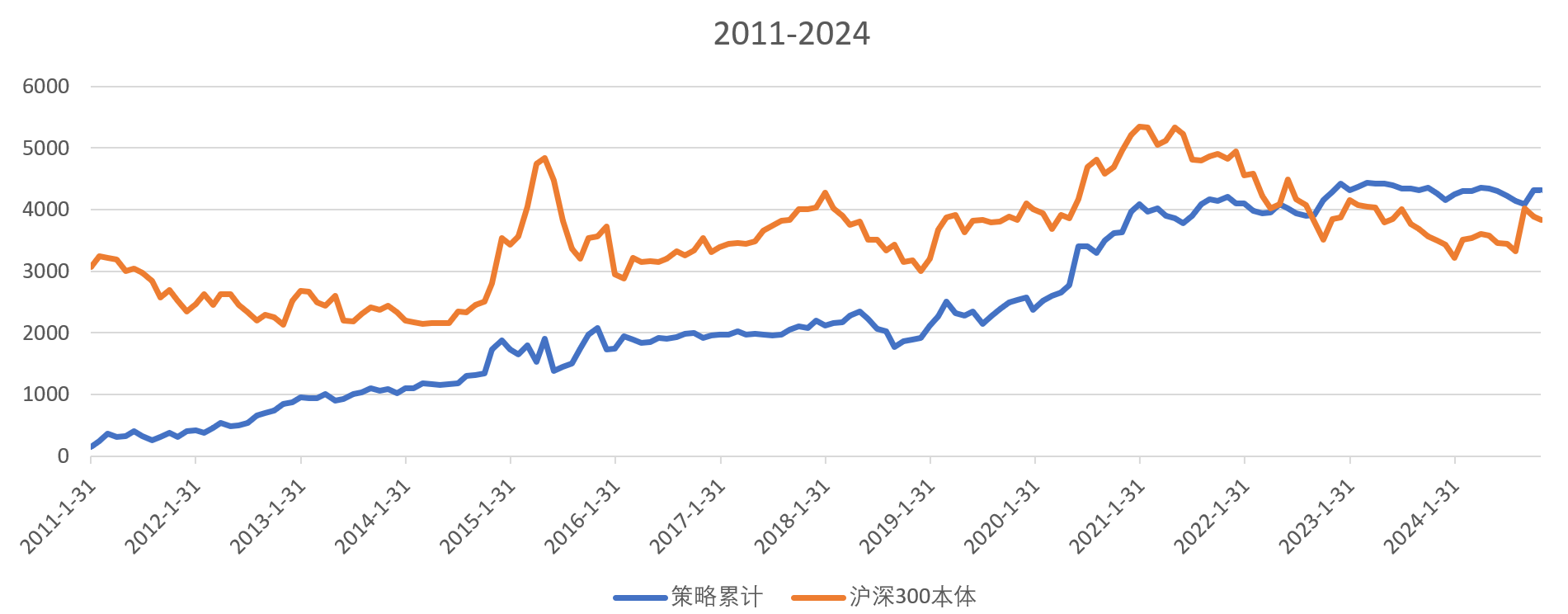

策略回测基于楼主思路,采用1. 月末尾盘买入2. 持有5天尾盘卖出3. 标的为沪深300指数4. 策略收益按照累积点数计算5. 摩擦成本没有计算(但以期货为参考很容易计算每月交易一次的成本,当然了,期货不同于指数有升贴水,仅为初步推算)** 2005-2024**,非常明显稳步上升,蓝色线为策略累计收益,并没有按照百分比算,按照指数点算的我回测了一下,20100429-20241126,沪深300指数涨25.5%,if连涨24.4%,沪深300按每月倒数第二天收盘买,下月第五天收盘卖,收益率372%,if同样交易收益率331%,均没考虑交易成本。

walkerdu - 为着理想勇敢前进

赞同来自: 坚持存款 、朝阳南街 、jackymin001

重点来了,2021-2024,收益只有350点。哈哈,可惜没有早点发现这个策略。本来最近很忙,但是看到这个策略很兴奋,匆忙之间完成回测,有不正确的数据也请大家指出以便完善。一些Q&A为什么测沪深300? 因为指数比较久,也比较重要.为什么按照指数点,不做成百分比收益? 因为我懒.为什么选择2005,2011,2016,2021这些开始累计? 随便选了一下,大概意思就是从那一年执行策略会有...我也用创业板、红利低波、沪市300等ETF回测了一下持有6天的这个策略,回撤是得到了很有效的控制,收益有一定提升,熊市效果很好,牛市略输基准。

策略回测基于楼主思路,采用2005到2024年

1. 月末尾盘买入

2. 持有5天尾盘卖出

3. 标的为沪深300指数

4. 策略收益按照累积点数计算

5. 摩擦成本没有计算(但以期货为参考很容易计算每月交易一次的成本,当然了,期货不同于指数有升贴水,仅为初步推算)

** 2005-2024**,非常明显稳步上升,蓝色线为策略累计收益,并没有按照百分比算,按照指数点算的

正收益天数:154

负收益天数:84

最大盈利的3个月: 622(Jul-20), 386(Dec-14),364(Jun-15)

最大亏损的3个月 :-515(Jul-15),-354(Jan-16),-319(Oct-08)

赞同来自: seancai110 、KevinLe 、Syphurith 、春秋战国 、红糖饼 、更多 »

哈哈,可惜没有早点发现这个策略。

本来最近很忙,但是看到这个策略很兴奋,匆忙之间完成回测,有不正确的数据也请大家指出以便完善。

一些Q&A

为什么测沪深300? 因为指数比较久,也比较重要.

为什么按照指数点,不做成百分比收益? 因为我懒.

为什么选择2005,2011,2016,2021这些开始累计? 随便选了一下,大概意思就是从那一年执行策略会有什么结果, 总体还是因为懒.

为什么没有考虑摩擦成本,一个月交易一次,按照期货交易费,就忽略了(懒)

为什么不按照期货来? 实际上是可以的,采用当月连续即可。早期没有期货,当然有期货的年份也不少了,也不容忽视,采用指数是验证个大概的思路。

赞同来自: 山脚下的石头 、muyeshancai 、freetstar89 、研学ER 、vvs1313 、 、 、 、 、 、 、 、更多 »

策略回测

基于楼主思路,采用1. 月末尾盘买入

2. 持有5天尾盘卖出

3. 标的为沪深300指数

4. 策略收益按照累积点数计算

5. 摩擦成本没有计算(但以期货为参考很容易计算每月交易一次的成本,当然了,期货不同于指数有升贴水,仅为初步推算)

** 2005-2024**,非常明显稳步上升,蓝色线为策略累计收益,并没有按照百分比算,按照指数点算的

赞同来自: KevinLe 、Jason5333 、alongside 、happysam2018 、kevindudu 、 、更多 »

在月末最后一天买入,并在下月初卖出,得到的数据很漂亮。持有封基老师用红利低波指数基金来模拟实盘可以做到最近10年每年都是正收益。

于是我突发奇想,就假定我们的股市只开上半个月,给它重新画一条曲线。

在A股市场,由于“T+1”的交易制度,如果投资者需要在周末拿到现金,他们必须在周四卖出股票,以便周五能够将资金转出。这种资金的流动性需求可能导致周四成为一周内资金净流出最多的一天,从而可能影响股市表现。

这就是最常见的所谓“黑色星期四”,之前也有文章提到过,所以在投资理论里确实有基于时间周期进行操作的方法,其根本原因还是因为在A股市场中的很大一部分资金都是投机行为的短期资金,不但是周末,月末、季末则会影响更大。

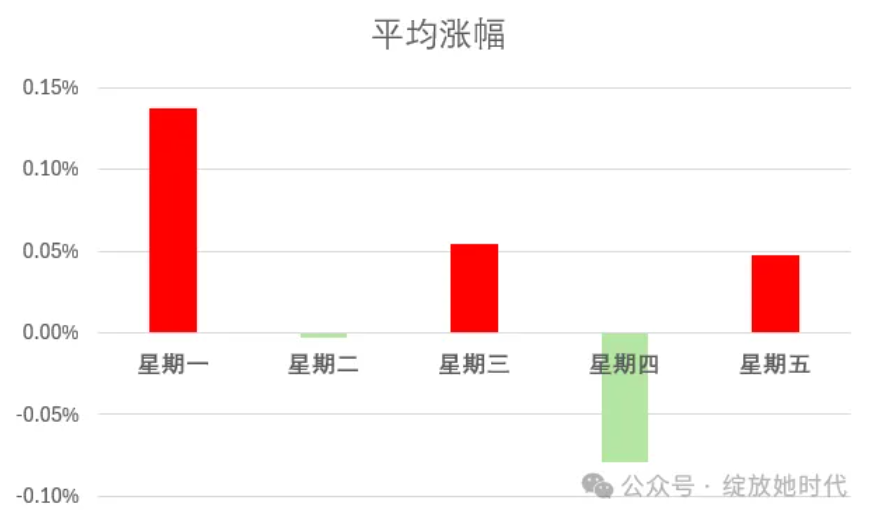

下面这个是对上证指数在一周中不同日期的涨跌幅进行统计,时间跨度为2005-2024年,也就是包含了最近20年的数据样本:

看的出来,周历上的时间策略还是有的,每周一的涨幅是最好的,平均涨幅0.14%,而且黑色周四确实也存在,平均下跌0.08%。

很久以前我统计过这个数据,当时还根据这个开发了一个股指期货的周末策略。

回到文章开头的假设,是不是有月历上的时间周期策略呢?

未完待续

赞同来自: seancai110 、deathunter 、gaokui16816888 、happysam2018 、chineseumi更多 »

全程持仓和只持仓上半月,在10多年的范围内500ETF只能总计提高13%。300就更少了。50也差不多。

而且主要的差异点是10-15年这一波,16之后就小很多。

赞同来自: 飞花逐月 、seancai110 、KevinLe 、freetstar89 、研学ER 、 、 、 、 、 、 、 、 、更多 »

赞同来自: seancai110 、alongside 、老鸡从良 、happysam2018 、一心为之更多 »

罔两 - 力求集思录最稳第一。

赞同来自: KevinLe 、happysam2018 、贝叶斯主义者

赞同来自: 江万福 、lcl9988 、飞花逐月 、seancai110 、soul9879750 、 、 、 、 、 、 、 、 、 、 、 、 、更多 »

赞同来自: KevinLe 、happysam2018 、Syphurith 、罔两

各种末和节前资金回笼离场,各种初和节后资金进场买买买,造成潮汐

按图表粗略算了算,年化11左右。方法简单、回撤时间长、收益曲线比较线性,估计先现实与回测偏差不太大

Edge

Edge Chrome

Chrome Firefox

Firefox

京公网安备 11010802031449号

京公网安备 11010802031449号