一个由来已久的问题:(可转)债民 到底赚的谁的钱?

为了分析这个问题,我们可以从 可转债的全生命周期角度来分析。

本质而言,可转债 可以认为是一个带有对赌协议的可选择性股票增发。假设各位都是熟悉可转债规则的,所以以上定义就不展开说明了。

我们先看看上市公司的情况。

对上市公司而言,在股票没有实质性增发之前,已经拿到了股票增发的钱。在此之后,只要每年付出一点点利息(比买银行理财的收益都低),就可以长期使用这笔钱,而且可以在可转债到期前决定是不是真要增发股票。至于转股价下修,可以认为是对股价的一个对赌协议。真到了需要下修转股价的时候,难道定增能够定出更高的价格?所以,比较一下可转债的发行价和股票的增发价,认为上市公司发行可转债吃亏的,可以远离可转债市场了。

我们再来看看 股民 和 债民的情况。

对于上市公司的股民而言,如果上市公司能够合理使用可转债募集的资金,增加企业的盈利和估值,那自然是对股民有益的事情。如果上市公司不能合理使用可转债募集的资金,增加企业的盈利和估值,那你为啥还要买这家上市公司的股票?都把股票当成筹码了,公司质地怎么样,很重要吗?别的没有可转债的上市公司,公司质地就会更好?

对于上市公司的债民而言,除了镰刀互相收割的利润以外,退出途径无外乎两条:或者到期赎回,或者中途转股。不考虑镰刀互相收割,可转债到期赎回,债民总体是吃亏的(整体收益不如银行理财收益),这个应该没有疑问。可转债中途转股(包括强赎,不包括下修后转股),转股比例是事先确定的,也就是债民和在转股价买入股票的股民是等效的。

至于争议最大的转股价下修,这本质是一个保护性对赌协议。真要用上下修了,最大转股比例其实也是事先确定的,你和在下修之后转股价买入股票的股民是等效的。所以,与其说你赚的是股民的钱,不如说是你赚的那些 不知道下修 和 不认为下修 的债民的钱。

宏观来看,如果把可转债二级市场看成一个整体,那从可转债上市(上市价)到可转债的终点(或者转股价,或者赎回价),一只可转债能创造的利润是一定的(包括下修也是一定的)。不考虑交易费用,超出这个利润的利润,都是镰刀互相收割的利润。

只能说,大佬们 洗脑太成功,居然洗出了 债民 对 股民 的歧视链。

---------------------------------------------------------------------

以上理论讲完,不信的肯定还是不信。

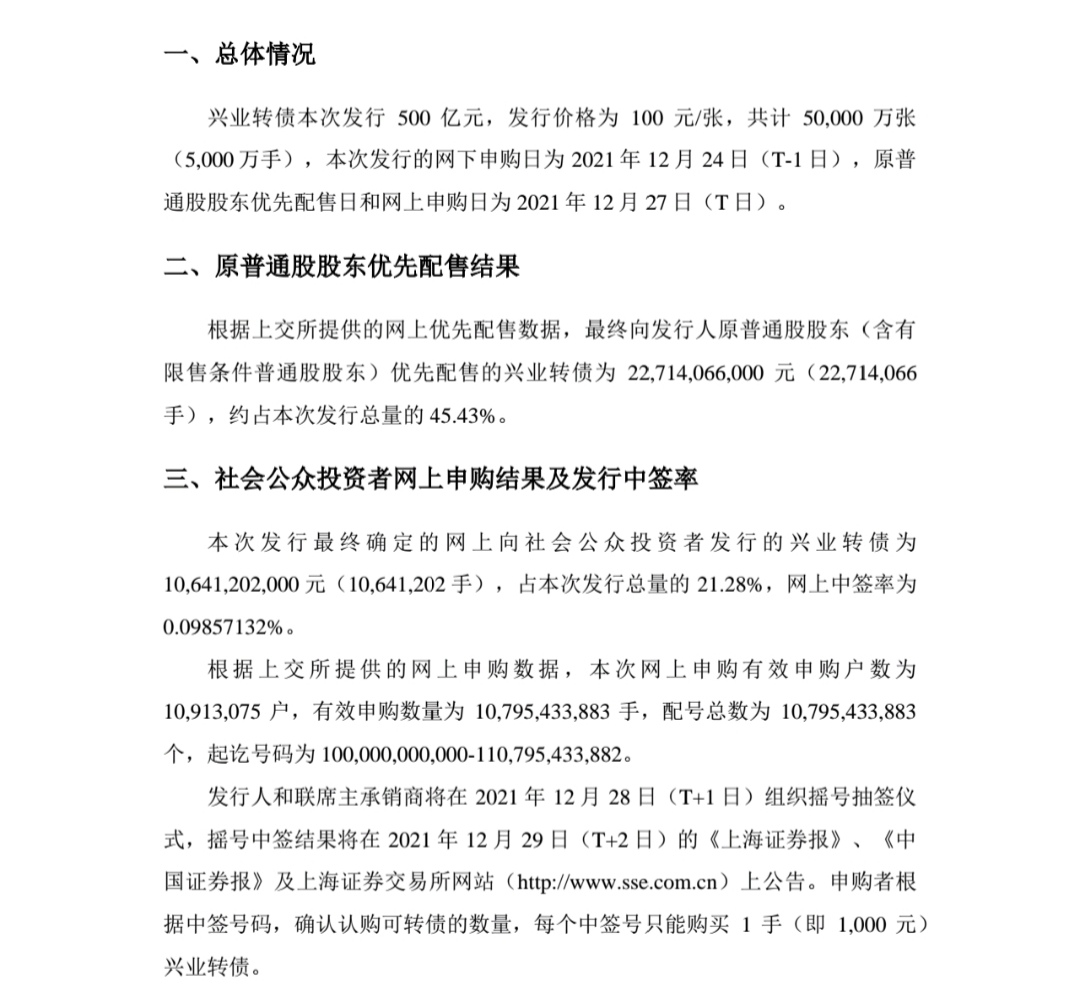

所以,我们可以长期观察一只可转债的全生命周期,比如马上就要发行的 兴业转债。

为啥选 兴业转债 呢?

对我个人而言,因为我长期持有(最早从2011年开始买入) 兴业银行 正股,未来只要股价上涨不太过分,应该也会长期持有(超过六年),所以个人观察起来比较方便,而且不是纯打嘴炮,自己也有实际利益。

观察方法很简单:把债市和股市当成独立的整体,只看价格,不看波动,忽略镰刀互相收割。等到兴业转债上市日,我们记录下来转股开盘价,再记录当日正股开盘价,这就是比较的起点。

然后,可以不定期观察转债和正股的价格变化,直到六年结束。看看在这个期间里,到底谁赚了谁的钱。

到目前为止,以 雪球 为代表的股民的主流看法大致是:股民 没有因为 可转债 吃亏。以 集思录 为代表的 债民 的主流看法大致是:债民 也没有因为 可转债 吃亏。所以,我认为这个比较还是基本公平的。

当然,如果有人觉得 兴业转债 不公平,可以换其他转债自己观察。

---------------------------------------------------------------------

游戏正式开始,各位看官老爷可以预测后续剧情。预测正确的我送金币。。。

为了分析这个问题,我们可以从 可转债的全生命周期角度来分析。

本质而言,可转债 可以认为是一个带有对赌协议的可选择性股票增发。假设各位都是熟悉可转债规则的,所以以上定义就不展开说明了。

我们先看看上市公司的情况。

对上市公司而言,在股票没有实质性增发之前,已经拿到了股票增发的钱。在此之后,只要每年付出一点点利息(比买银行理财的收益都低),就可以长期使用这笔钱,而且可以在可转债到期前决定是不是真要增发股票。至于转股价下修,可以认为是对股价的一个对赌协议。真到了需要下修转股价的时候,难道定增能够定出更高的价格?所以,比较一下可转债的发行价和股票的增发价,认为上市公司发行可转债吃亏的,可以远离可转债市场了。

我们再来看看 股民 和 债民的情况。

对于上市公司的股民而言,如果上市公司能够合理使用可转债募集的资金,增加企业的盈利和估值,那自然是对股民有益的事情。如果上市公司不能合理使用可转债募集的资金,增加企业的盈利和估值,那你为啥还要买这家上市公司的股票?都把股票当成筹码了,公司质地怎么样,很重要吗?别的没有可转债的上市公司,公司质地就会更好?

对于上市公司的债民而言,除了镰刀互相收割的利润以外,退出途径无外乎两条:或者到期赎回,或者中途转股。不考虑镰刀互相收割,可转债到期赎回,债民总体是吃亏的(整体收益不如银行理财收益),这个应该没有疑问。可转债中途转股(包括强赎,不包括下修后转股),转股比例是事先确定的,也就是债民和在转股价买入股票的股民是等效的。

至于争议最大的转股价下修,这本质是一个保护性对赌协议。真要用上下修了,最大转股比例其实也是事先确定的,你和在下修之后转股价买入股票的股民是等效的。所以,与其说你赚的是股民的钱,不如说是你赚的那些 不知道下修 和 不认为下修 的债民的钱。

宏观来看,如果把可转债二级市场看成一个整体,那从可转债上市(上市价)到可转债的终点(或者转股价,或者赎回价),一只可转债能创造的利润是一定的(包括下修也是一定的)。不考虑交易费用,超出这个利润的利润,都是镰刀互相收割的利润。

只能说,大佬们 洗脑太成功,居然洗出了 债民 对 股民 的歧视链。

---------------------------------------------------------------------

以上理论讲完,不信的肯定还是不信。

所以,我们可以长期观察一只可转债的全生命周期,比如马上就要发行的 兴业转债。

为啥选 兴业转债 呢?

对我个人而言,因为我长期持有(最早从2011年开始买入) 兴业银行 正股,未来只要股价上涨不太过分,应该也会长期持有(超过六年),所以个人观察起来比较方便,而且不是纯打嘴炮,自己也有实际利益。

观察方法很简单:把债市和股市当成独立的整体,只看价格,不看波动,忽略镰刀互相收割。等到兴业转债上市日,我们记录下来转股开盘价,再记录当日正股开盘价,这就是比较的起点。

然后,可以不定期观察转债和正股的价格变化,直到六年结束。看看在这个期间里,到底谁赚了谁的钱。

到目前为止,以 雪球 为代表的股民的主流看法大致是:股民 没有因为 可转债 吃亏。以 集思录 为代表的 债民 的主流看法大致是:债民 也没有因为 可转债 吃亏。所以,我认为这个比较还是基本公平的。

当然,如果有人觉得 兴业转债 不公平,可以换其他转债自己观察。

---------------------------------------------------------------------

游戏正式开始,各位看官老爷可以预测后续剧情。预测正确的我送金币。。。

0

想不到啊,想不到。债民 赚 股民 的钱,我们没有看到;债民 祸害 股民 的案例,我们 倒是又一次看到了。

中财转3 的 债民,已经 祸害 东财 股民几天了,并且还将继续祸害下去,直到月底,甚至更久的时间。

究其本质原因,还是转债市场的风险偏好太高,导致转债溢价率炒得太高。一旦 转债市场 和 股票市场 通过转股联通,转债 的溢价率洪峰根本无法在转债市场内部消化,只能被迫涌向正股市场泄洪。如果再叠加正股的不景气,就可以形成现在看到的 股债双杀。

回忆过去,不禁产生了一个疑问:如果大量未转股的转债被强赎,还会重演当年 分级B 投资者的“散步”故事吗?毕竟,巨婴们会说:转债强赎的风险这么大,你们没有告诉我们,我们不知道啊 。。。

看热闹不怕事情打,让我们拭目以待吧 。。。

中财转3 的 债民,已经 祸害 东财 股民几天了,并且还将继续祸害下去,直到月底,甚至更久的时间。

究其本质原因,还是转债市场的风险偏好太高,导致转债溢价率炒得太高。一旦 转债市场 和 股票市场 通过转股联通,转债 的溢价率洪峰根本无法在转债市场内部消化,只能被迫涌向正股市场泄洪。如果再叠加正股的不景气,就可以形成现在看到的 股债双杀。

回忆过去,不禁产生了一个疑问:如果大量未转股的转债被强赎,还会重演当年 分级B 投资者的“散步”故事吗?毕竟,巨婴们会说:转债强赎的风险这么大,你们没有告诉我们,我们不知道啊 。。。

看热闹不怕事情打,让我们拭目以待吧 。。。

4

赞同来自: danran 、flowerli 、skyedge

兴业转债 上市分析:

今天 兴业银行 的正股开盘价为 21.17,可转债 上市价 110。

首先,恭喜 @danran ,百分之百唯一猜中上市价,已赠金币。

本次竞猜一共收到57份有效竞猜,竞猜均价115.64,竞猜中位数价 114.98。由此可见,上市价的普遍预期在115左右。对比实际上市价 110 来看,预期还是稍微偏高。

---------------------------------------

以下是基于数据的分析部分,假设各位都有可转债基础,所以简单逻辑,比如正常赎回就不分析了,我假设大家都知道结果。

按照之前的逻辑,如果最终正常转股(无下修转股),那股票的基准涨幅是从 21.17 到 33.16,潜在的上涨幅度是 56,64%,永续持有的潜在跌幅可以无限(理论上可以跌到0)。

而转债的基准涨幅是从 110 到 130,潜在的上涨幅度是 18.18%,永续持有的潜在跌幅不超过10%(不卖出,考虑利息)。

从这个角度来看,正股的价格的可能波动范围更大,可转债的可能波动范围应该更小。所以也可以验证之前的逻辑:可转债市场,本质就是一个缩小版的股市(波动缩小,且并非完全按照比例缩小)。

至于超过这个基准涨幅的利润,就是 股票市场 和 可转债市场 两个市场内部镰刀互砍的结果了。

从以上的分析中,我们可以看到:本质上 股民 并没有赚 债民 的钱,债民 也没有赚 股民 的钱。

当然,今天竞猜正确的 债民 已经赚了 股民 的金币了。

最后,祝大家投资顺利。

今天 兴业银行 的正股开盘价为 21.17,可转债 上市价 110。

首先,恭喜 @danran ,百分之百唯一猜中上市价,已赠金币。

本次竞猜一共收到57份有效竞猜,竞猜均价115.64,竞猜中位数价 114.98。由此可见,上市价的普遍预期在115左右。对比实际上市价 110 来看,预期还是稍微偏高。

---------------------------------------

以下是基于数据的分析部分,假设各位都有可转债基础,所以简单逻辑,比如正常赎回就不分析了,我假设大家都知道结果。

按照之前的逻辑,如果最终正常转股(无下修转股),那股票的基准涨幅是从 21.17 到 33.16,潜在的上涨幅度是 56,64%,永续持有的潜在跌幅可以无限(理论上可以跌到0)。

而转债的基准涨幅是从 110 到 130,潜在的上涨幅度是 18.18%,永续持有的潜在跌幅不超过10%(不卖出,考虑利息)。

从这个角度来看,正股的价格的可能波动范围更大,可转债的可能波动范围应该更小。所以也可以验证之前的逻辑:可转债市场,本质就是一个缩小版的股市(波动缩小,且并非完全按照比例缩小)。

至于超过这个基准涨幅的利润,就是 股票市场 和 可转债市场 两个市场内部镰刀互砍的结果了。

从以上的分析中,我们可以看到:本质上 股民 并没有赚 债民 的钱,债民 也没有赚 股民 的钱。

当然,今天竞猜正确的 债民 已经赚了 股民 的金币了。

最后,祝大家投资顺利。

0

@Lucifer001

别的不说,你看看 兴业银行 今年涨了多少,就明白了 。。。

楼主牛人,一个月不到大概率5%以上的收益也看不上,可惜我却到处去需要一个月1%的收益产品。看股票的和看债券的,是不一样的。

别的不说,你看看 兴业银行 今年涨了多少,就明白了 。。。

1

赞同来自: lpl2553468601

@陪伴成长

兴业转债 确定本周五(1月14日)正式上市。114.4

来来来,一起来猜 兴业转债 上市首日的开盘价。

竞猜规则:

1. 1月14日开盘之前竞猜。

2. 最接近开盘价者获胜,赠金币。

3. 如果同样接近并且竞猜价格相等(完全一致,或者同大同小),最先竞猜者获胜。

4. 如果同样接近并且竞猜价格不相等(不一致,一大一小),最先竞猜的两位同时获胜。

5. 我保留最终解释权。

本帖,终于算是正式开始了 。。。...

0

兴业转债 确定本周五(1月14日)正式上市。

来来来,一起来猜 兴业转债 上市首日的开盘价。

竞猜规则:

1. 1月14日开盘之前竞猜。

2. 最接近开盘价者获胜,赠金币。

3. 如果同样接近并且竞猜价格相等(完全一致,或者同大同小),最先竞猜者获胜。

4. 如果同样接近并且竞猜价格不相等(不一致,一大一小),最先竞猜的两位同时获胜。

5. 我保留最终解释权。

本帖,终于算是正式开始了 。。。

来来来,一起来猜 兴业转债 上市首日的开盘价。

竞猜规则:

1. 1月14日开盘之前竞猜。

2. 最接近开盘价者获胜,赠金币。

3. 如果同样接近并且竞猜价格相等(完全一致,或者同大同小),最先竞猜者获胜。

4. 如果同样接近并且竞猜价格不相等(不一致,一大一小),最先竞猜的两位同时获胜。

5. 我保留最终解释权。

本帖,终于算是正式开始了 。。。

2

@路林

那么,兴业银行的 股民 到底是怎么赚了 债民 的钱的呢?

1,兴业银行的ROE为20年12.62%,21年为13.94%,远大于兴业转债收益率2.32%就我的理解,几乎所有 可转债 的发行规则都是如此, 兴业转债 的发行并没有什么太特别之处。

2,兴业银行的PB为0.75左右

3,兴业转债的转股价是25.51,发转债时股价在19元多点

用1,2能推导出,如果到期赎回,那就是兴业银行的股东使用兴业转债的低成本资金来赚取利润;如果强赎,因为股东一视同仁分享未分配利润,那用3可以推导出:转股后相当于在用25.51-转债利息,的价格在向债民非公开增发股票,股东分红的同时转债调转股价,可以推导出分红股债同享而抵消的结论,就是说增发价高于原股价(6.51-利息)元,高价增发当然是原股东赚新股东的。注意这里对比的是发债时的债民和股东,与将来的股价无关,哪怕兴业涨到50元了,债民也是被股民赚走了6.51-利息的差价

对于兴业银行来说,可转债的融资成本,是远低于增发和优先股的

那么,兴业银行的 股民 到底是怎么赚了 债民 的钱的呢?

1

路林 - 敬畏市场,相信价值

@陪伴成长

1,兴业银行的ROE为20年12.62%,21年为13.94%,远大于兴业转债收益率2.32%

2,兴业银行的PB为0.75左右

3,兴业转债的转股价是25.51,发转债时股价在19元多点

用1,2能推导出,如果到期赎回,那就是兴业银行的股东使用兴业转债的低成本资金来赚取利润;如果强赎,因为股东一视同仁分享未分配利润,那用3可以推导出:转股后相当于在用25.51-转债利息,的价格在向债民非公开增发股票,股东分红的同时转债调转股价,可以推导出分红股债同享而抵消的结论,就是说增发价高于原股价(6.51-利息)元,高价增发当然是原股东赚新股东的。注意这里对比的是发债时的债民和股东,与将来的股价无关,哪怕兴业涨到50元了,债民也是被股民赚走了6.51-利息的差价

对于兴业银行来说,可转债的融资成本,是远低于增发和优先股的

1,兴业银行的ROE为20年12.62%,21年为13.94%,远大于兴业转债收益率2.32%

2,兴业银行的PB为0.75左右

3,兴业转债的转股价是25.51,发转债时股价在19元多点

用1,2能推导出,如果到期赎回,那就是兴业银行的股东使用兴业转债的低成本资金来赚取利润;如果强赎,因为股东一视同仁分享未分配利润,那用3可以推导出:转股后相当于在用25.51-转债利息,的价格在向债民非公开增发股票,股东分红的同时转债调转股价,可以推导出分红股债同享而抵消的结论,就是说增发价高于原股价(6.51-利息)元,高价增发当然是原股东赚新股东的。注意这里对比的是发债时的债民和股东,与将来的股价无关,哪怕兴业涨到50元了,债民也是被股民赚走了6.51-利息的差价

对于兴业银行来说,可转债的融资成本,是远低于增发和优先股的

0

兴业转债 还没上市,2021年的业绩快报先出来了:

“1月10日消息 兴业银行发布的2021年度业绩快报显示,2021年度,公司实现利润总额953.10亿元,同比增长24.37%;归属于母公司股东的净利润826.80亿元,同比增长24.10%,盈利能力保持较好水平。考虑到最近 兴业银行 正股的股价上涨(截止今天收盘 +8.35%),以及 债民 对转债的热情高涨(恩,这次不一样),如果(我说的是如果)兴业转债 的上市价真的被拉高,留给二级市场 债民 的盈利空间又被压缩了。

截至2021年末,公司资产总额86,013.24亿元,较上年末增长8.96%,其中本外币各项贷款余额44,281.83亿元,较上年末增长11.66%;负债总额79,070.28亿元,较上年末增长8.77%,其中本外币各项存款余额43,110.41亿元,较上年末增长6.63%。

资产质量持续改善,公司不良贷款余额487.14亿元,较上年末减少9.42亿元;不良贷款率1.10%,较上年末下降0.15个百分点;拨备覆盖率268.73%,较上年末提高49.90个百分点。”

2

路林 - 敬畏市场,相信价值

兴业银行的例子能够证明你的观点,是因为兴业的转股价大幅高于股价+兴业ROE高于WACC+兴业股价低估,募的资金能够增加收益,所以兴业转债肯定是股东赚债民的钱

如果兴业的转股价定为现价多点,相当于股民把一部分股价的期权价值便宜的转给了债民,那就是债民赚股民的钱了,通过数学模型是可以测算一个平衡值的,大企业定转股价一般会高于这个值的,鉴于目前的发行制度和程序,大多公司的选择权很小,最多挑个自以为有利的时机,但这个模型对极度缺钱的公司或者股价高估的公司是无效的,分析略,结局是大股东赚所有人的钱,只不过债民有债底和下修保护条款,可以把亏损转加给股民,甚至还能赚点

如果兴业的转股价定为现价多点,相当于股民把一部分股价的期权价值便宜的转给了债民,那就是债民赚股民的钱了,通过数学模型是可以测算一个平衡值的,大企业定转股价一般会高于这个值的,鉴于目前的发行制度和程序,大多公司的选择权很小,最多挑个自以为有利的时机,但这个模型对极度缺钱的公司或者股价高估的公司是无效的,分析略,结局是大股东赚所有人的钱,只不过债民有债底和下修保护条款,可以把亏损转加给股民,甚至还能赚点

5

yongwc

- 低买高卖

- 低买高卖

赞同来自: 好奇心135 、Yaon 、冯天舒 、白溪 、陪伴成长更多 »

我觉得整体上来说,债民赚的钱和股民的确没有关系,不存在债民吸股民的血的问题。

从股民的角度来看,债民借钱给公司,公司得到了发展资金,对股民肯定是利好。

从债民角度看,如果是到期赎回,盈利就是利息,公平交易,双方都不亏。

如果是没有下修就转股强赎了,这中间赚的钱,也是这段时间股价上涨带来的收益,双赢,都是赚企业发展的钱。

如果下修后转股强赎了,下修转股价,其实就相当于公司先赎回,然后再按当前股价再次发行可转债,这两个操作效果是一样的,而且下修还更简单,还省了新的发行费用。下修后转股强赎,债民的收益包括两部分,1是之前的利息,2是新发转债到强赎期间的股价上涨收益。

所以,总的来看,债民并没有赚股民的钱,股民盈亏都是由于公司经营的结果,就算是亏钱也不是因为借到钱的原因。反而是股民因借到了债民的钱,而赚到了更多收益。

从股民的角度来看,债民借钱给公司,公司得到了发展资金,对股民肯定是利好。

从债民角度看,如果是到期赎回,盈利就是利息,公平交易,双方都不亏。

如果是没有下修就转股强赎了,这中间赚的钱,也是这段时间股价上涨带来的收益,双赢,都是赚企业发展的钱。

如果下修后转股强赎了,下修转股价,其实就相当于公司先赎回,然后再按当前股价再次发行可转债,这两个操作效果是一样的,而且下修还更简单,还省了新的发行费用。下修后转股强赎,债民的收益包括两部分,1是之前的利息,2是新发转债到强赎期间的股价上涨收益。

所以,总的来看,债民并没有赚股民的钱,股民盈亏都是由于公司经营的结果,就算是亏钱也不是因为借到钱的原因。反而是股民因借到了债民的钱,而赚到了更多收益。

3

shuifeng2009

- 修身齐家

- 修身齐家

我的理解

公司角度:可转债本质是以当前股价为基准进行变相的公开增发,但这个增发附了选择权,一是当未来六年内如股价严重低于原初转股价(有送转股同步计算),公司为了不还钱或者还不了钱可以下修,就当按新的当前股价增发了。二是如果股价下跌严重,公司认为市场低估了公司价值,同时又有钱还的话,可以反悔不增发了,还钱了事,纯当低息借了几年钱。怎么算,发行方都是不亏的。

债民:大多数情况下,用溢价的价格买入可转债,你若向上,我跟着赚钱,你若向下,我死拿等你下修或下一次风来,只要不违约,我都不亏。(130以上的价格无保护,已经超出安全范围了。)

股民:公司发可转债,债民真金白银进入公司,促进公司发展,如向上,皆大欢喜;如未来向下,股价跌跌不休,下修至少可以避免公司大笔债务偿还。

赚谁的钱:可转债终极目标是转股,债民转股难道是为了做股东?还不是要高价卖出,最后高价接盘的股民或基民是最终买单者。当然,这里的高价是相对最新转股价的高价。

债民的风险:一是公司违约,没钱回售或到期没钱赎回。二是公司回售或到期赎回,几年下来不如理财。所以债民想赚钱,只能要强赎选项。

公司角度:可转债本质是以当前股价为基准进行变相的公开增发,但这个增发附了选择权,一是当未来六年内如股价严重低于原初转股价(有送转股同步计算),公司为了不还钱或者还不了钱可以下修,就当按新的当前股价增发了。二是如果股价下跌严重,公司认为市场低估了公司价值,同时又有钱还的话,可以反悔不增发了,还钱了事,纯当低息借了几年钱。怎么算,发行方都是不亏的。

债民:大多数情况下,用溢价的价格买入可转债,你若向上,我跟着赚钱,你若向下,我死拿等你下修或下一次风来,只要不违约,我都不亏。(130以上的价格无保护,已经超出安全范围了。)

股民:公司发可转债,债民真金白银进入公司,促进公司发展,如向上,皆大欢喜;如未来向下,股价跌跌不休,下修至少可以避免公司大笔债务偿还。

赚谁的钱:可转债终极目标是转股,债民转股难道是为了做股东?还不是要高价卖出,最后高价接盘的股民或基民是最终买单者。当然,这里的高价是相对最新转股价的高价。

债民的风险:一是公司违约,没钱回售或到期没钱赎回。二是公司回售或到期赎回,几年下来不如理财。所以债民想赚钱,只能要强赎选项。

2

赞同来自: 菩提老祖 、bismackzhang

@bismackzhang

多谢大佬关心。

兴业转债 没申没配,不是看空,而是我在 兴业银行 的持股比例低,所以就算尽力而为,对我而言意义也有限,现金 对我更重要。

你有一大笔的 兴业银行 正股,所以肯定不可能像我这样简单放弃。

多谢大佬关心。

兴业转债 没申没配,不是看空,而是我在 兴业银行 的持股比例低,所以就算尽力而为,对我而言意义也有限,现金 对我更重要。

你有一大笔的 兴业银行 正股,所以肯定不可能像我这样简单放弃。

Edge

Edge Chrome

Chrome Firefox

Firefox

京公网安备 11010802031449号

京公网安备 11010802031449号