000559.SZ

000590.SZ

000823.SZ

000938.SZ

002152.SZ

002449.SZ

002597.SZ

002797.SZ

300294.SZ

300398.SZ

300918.SZ

300939.SZ

600170.SH

600219.SH

600378.SH

600867.SH

600970.SH

601880.SH

603203.SH

603339.SH

603517.SH

603855.SH

605060.SH

605088.SH

605186.SH

2.业绩长期趋势策略:

002371.SZ

002410.SZ

002709.SZ

002756.SZ

002850.SZ

002881.SZ

002988.SZ

300037.SZ

300398.SZ

300474.SZ

300538.SZ

300661.SZ

300672.SZ

300696.SZ

300708.SZ

300833.SZ

600176.SH

600436.SH

600487.SH

600516.SH

600862.SH

603067.SH

603456.SH

603527.SH

603610.SH

688536.SH

3.分析师预期策略:

000988.SZ

002410.SZ

002709.SZ

002906.SZ

300037.SZ

300316.SZ

300327.SZ

300363.SZ

300416.SZ

300750.SZ

600256.SH

600436.SH

600765.SH

600884.SH

603198.SH

603986.SH

605111.SH

688122.SH

688200.SH

688357.SH

综合个股仓位配置:

代码 简称 百分比

000559.SZ 万向钱潮 0.85%

000590.SZ 启迪药业 0.85%

000823.SZ 超声电子 0.85%

000938.SZ 紫光股份 0.85%

002152.SZ 广电运通 0.85%

002449.SZ 国星光电 0.85%

002597.SZ 金禾实业 0.85%

002797.SZ 第一创业 0.85%

300294.SZ 博雅生物 0.85%

300398.SZ 飞凯材料 2.56%

300918.SZ 南山智尚 0.85%

300939.SZ 秋田微 0.85%

600170.SH 上海建工 0.85%

600219.SH 南山铝业 0.85%

600378.SH 昊华科技 0.85%

600867.SH 通化东宝 0.85%

600970.SH 中材国际 0.85%

601880.SH 辽港股份 0.85%

603203.SH 快克股份 0.85%

603339.SH 四方科技 0.85%

603517.SH 绝味食品 0.85%

603855.SH 华荣股份 0.85%

605060.SH 联德股份 0.85%

605088.SH 冠盛股份 0.85%

605186.SH 健麾信息 0.85%

002371.SZ 北方华创 1.71%

002410.SZ 广联达 3.42%

002709.SZ 天赐材料 3.42%

002756.SZ 永兴材料 1.71%

002850.SZ 科达利 1.71%

002881.SZ 美格智能 1.71%

002988.SZ 豪美新材 1.71%

300037.SZ 新宙邦 3.42%

300474.SZ 景嘉微 1.71%

300538.SZ 同益股份 1.71%

300661.SZ 圣邦股份 1.71%

300672.SZ 国科微 1.71%

300696.SZ 爱乐达 1.71%

300708.SZ 聚灿光电 1.71%

300833.SZ 浩洋股份 1.71%

600176.SH 中国巨石 1.71%

600436.SH 片仔癀 3.42%

600487.SH 亨通光电 1.71%

600516.SH 方大炭素 1.71%

600862.SH 中航高科 1.71%

603067.SH 振华股份 1.71%

603456.SH 九洲药业 1.71%

603527.SH 众源新材 1.71%

603610.SH 麒盛科技 1.71%

688536.SH 思瑞浦 1.71%

000988.SZ 华工科技 1.71%

002906.SZ 华阳集团 1.71%

300316.SZ 晶盛机电 1.71%

300327.SZ 中颖电子 1.71%

300363.SZ 博腾股份 1.71%

300416.SZ 苏试试验 1.71%

300750.SZ 宁德时代 1.71%

600256.SH 广汇能源 1.71%

600765.SH 中航重机 1.71%

600884.SH 杉杉股份 1.71%

603198.SH 迎驾贡酒 1.71%

603986.SH 兆易创新 1.71%

605111.SH 新洁能 1.71%

688122.SH 西部超导 1.71%

688200.SH 华峰测控 1.71%

688357.SH 建龙微纳 1.71%

赞同来自: skyblue777 、dhhlys

大佬,有没考虑嵌入量价因子呢?以前是季度调仓,肯定不适合做量价因子。现在调仓频率增加了,的确可以考虑量价类因子,毕竟和原来组合的信息来源相关性较低。

目前已经做了小幅的尝试,效果还可以。

赞同来自: liu11liu11 、xineric 、topdeck 、dhhlys

从我个人的山寨成长股策略观察,有几个现象:行业景气时,行业内个股会集中体现出景气特征。因而使得入选的股票呈现出明显的行业偏向。但这种景气比起个股逻辑的景气,其信息比会弱很多。

1. 从历史回测来看,夏普最好的是5月到9月那一波,后面9-10和11-4收益勉强行,但是没有一季度好。这个其实是符合逻辑的。

最近大半年整个成长因子都不大好,超额几乎没有。我观察了下选出来的,主要选到了光伏和储能。我看了下afg的那个帖子,确实新能源行业从pe的角度来看,“低估”了,所以也印证了策略的“不行”。从产业来看,新能源车价格下跌,锂电池产业扩...

因此,我现在使用的业绩数据处理方法都是先做行业中性化得出个股信息,再加入行业业绩逻辑形成最终判断。并非直接提取个股的业绩信息。

由于行业逻辑会比个股逻辑弱很多,所以行业的偏重在这层处理后会变淡。

所以我目前的股票持仓不会集中倾斜于某个特定行业,基本上是分散配置在多个行业里面了,最多有少许的偏向。

我近期没有明显感受到回撤,从上面的讨论来看,猜测可能是由于其他因子的补强和未对特定行业进行超配的综合结果

dhhlys - 积重而返

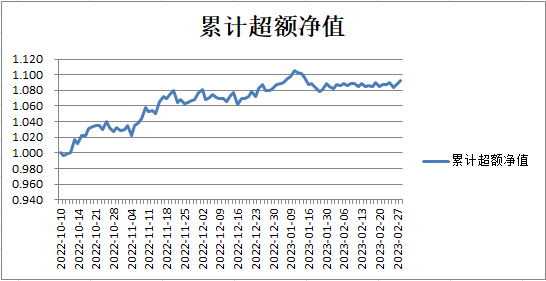

我目前的策略已经迭代了,不仅仅是基于财务数据,还包含多方面的对公司经营情况的评价。目前运行的模型从9月定型以来日频超额收益如下:最近几个月的超额收益的确没有创新高,但没有出现非常大的回撤。目前没有看到明显的业绩驱动策略业绩失效的特征,可以观察到的异常是历来一月由于法规要求业绩预告在1月31日前公布,理应有一波信息释放带来的超额收益,但23年1月的超额收益明显低于历史均值。可以等待今年6月结束再看...从我个人的山寨成长股策略观察,有几个现象:

1. 从历史回测来看,夏普最好的是5月到9月那一波,后面9-10和11-4收益勉强行,但是没有一季度好。这个其实是符合逻辑的。

- 最近大半年整个成长因子都不大好,超额几乎没有。我观察了下选出来的,主要选到了光伏和储能。我看了下afg的那个帖子,确实新能源行业从pe的角度来看,“低估”了,所以也印证了策略的“不行”。从产业来看,新能源车价格下跌,锂电池产业扩产内卷,光伏硅料价格也下降,所以整个指向和股价是正相关的。毕竟财报是滞后的。

——————

综上,这个策略我觉得问题不大,等4月底一季报出来后,我肯定减仓其他策略来配置它的。

ylxwyj

- 承认未知 & 用数据说话

- 承认未知 & 用数据说话

赞同来自: jackymin001 、xineric 、六毛 、skyblue777 、dhhlys更多 »

@泛舟Rain 老师,最近几个月,我这边追踪的基于财务数据的策略效果都不太好。主要是踩中很多前几涨幅较大的股票,比如新能源、光伏的个股。尤其这几天,在大盘向好的情况下跌幅挺大。不知道您那边的效果如何?另外您觉得这种情况是今年因为复苏带来的偶然失效,还是策略长期有效下的局部失效,抑或是市场已经进化,导致的策略有效性大幅度下降呢?正常,我山寨的相关策略最近也跑得比较差。

不过,这个策略的优点是和常规量化策略的相关性比较低;我最近其他策略是显著跑赢的,所以它跑输也很正常,同时也说明策略间的相关性没啥大变化,那么既然策略设计逻辑是硬的,忍过去就好了。

赞同来自: 乐鱼之乐 、liu11liu11 、skyblue777 、sunpeak 、dhhlys更多 »

@泛舟Rain 老师,最近几个月,我这边追踪的基于财务数据的策略效果都不太好。主要是踩中很多前几涨幅较大的股票,比如新能源、光伏的个股。尤其这几天,在大盘向好的情况下跌幅挺大。不知道您那边的效果如何?另外您觉得这种情况是今年因为复苏带来的偶然失效,还是策略长期有效下的局部失效,抑或是市场已经进化,导致的策略有效性大幅度下降呢?我目前的策略已经迭代了,不仅仅是基于财务数据,还包含多方面的对公司经营情况的评价。目前运行的模型从9月定型以来日频超额收益如下:

最近几个月的超额收益的确没有创新高,但没有出现非常大的回撤。

目前没有看到明显的业绩驱动策略业绩失效的特征,可以观察到的异常是历来一月由于法规要求业绩预告在1月31日前公布,理应有一波信息释放带来的超额收益,但23年1月的超额收益明显低于历史均值。

可以等待今年6月结束再看,历来每年3-6月这4个月是业绩驱动策略的超额收益集中期间。如果这段时间也出现失效,那么可能需要考虑这个问题

ylxwyj

- 承认未知 & 用数据说话

- 承认未知 & 用数据说话

赞同来自: xineric 、Jifandailu 、蓝色坚韧球 、泛舟Rain 、好奇心135 、 、更多 »

大佬客气了,我的理解这个应该是巧合,根据我的回测(2011-2017样本内,2018年-至今实盘),我的策略的超额收益最强的时间应该是集中在4月(22年超额收益提前了,因为1月这期拿了很多煤炭股)和6-7月(主要超额收益基本上发生在7月28日前,因为业绩较好公司的业绩预告基本上在这个时间前发布)。2月是财报策略里相对强势的时期,但11月对于大部分的以财务数据驱动的模型来看基本上超额收益都不怎么好,...多谢详尽回复!

之所以没有测2021年4月的组合,主要是因为你在2021年8月1日的回帖中说“实盘5月17日已经上大改后的策略跑了”,为了避免新旧策略混淆,所以就略过了。

关于对季节性策略的强逻辑约束,这一点我也是认同的、也是这么追求的。我希望通过预告+财报的角度切入季节性策略,主要也是源于财报发布时间的确定性和显著的“催化剂”效应。

10月份,确实比较难搞;粗略搞了一下,分类效果不明显。从时间上看,中报结束挺久的了、3季报的预告+财报 看不到明显的alpha、而即使是最早发布的年报预告在10月发布了,但实际的持仓时间也大半落入11月。

我再想想吧,实在不行,就按芒格说的“远离难题、做简单的事”,放弃对于10月超额收益的苛求,去其他月份找机会 —— 赚同样的1bps,难度大没什么好骄傲的、难度低也没什么好自卑的;赚钱嘛,不寒碜。

赞同来自: 有盐有味 、老实的很 、流沙少帅 、江左霉郎 、skyblue777 、 、 、 、更多 »

@泛舟Rain 楼主,好;我想请教一个问题。大佬客气了,我的理解这个应该是巧合,根据我的回测(2011-2017样本内,2018年-至今实盘),我的策略的超额收益最强的时间应该是集中在4月(22年超额收益提前了,因为1月这期拿了很多煤炭股)和6-7月(主要超额收益基本上发生在7月28日前,因为业绩较好公司的业绩预告基本上在这个时间前发布)。2月是财报策略里相对强势的时期,但11月对于大部分的以财务数据驱动的模型来看基本上超额收益都不怎么好,应该是跟财报公布节奏以及信息消化有关。

我回测了你去年8月至今年4月底的使用了分析师数据的策略2和策略3的超额收益(vs 中证500,希望没有算错,详细公式参见附件excel);如果按月度看,似乎超额收益主要集中在 11月 和 2-3月。同时,我也关注到了你在之前帖子里提到的对于下半年超额收益低预期的探讨。

我本人的量化四合一组合,目前找到了一个事件驱动策略,可以增强超额收益较弱的两个月份(...

21年下半年的策略超额收益回撤,我的理解应该是由于上半年赚太多了。你只回测了21年8月至今的,如果多回测一个季度,会发现21年4月-7月那段的超额收益非常高,远远超出了历史水平(年化50%+超额,可以翻我之前的回顾帖子),所以回过头来,那段时间的超额应该是被市场当时追求高业绩增长的趋势带起来的,持仓的估值中枢明显提升,明显是不可持续的。

有关季节性交易策略的研究,我一直有一些疑虑,主要是我对交易逻辑有“洁癖”,即必须有非常强力的合理逻辑驱动才愿意使用。我们如果只研究数据可以发现很多季节性现象,比如白酒股(以龙头白酒尤甚)有明显的“6月效应”,这可能是由于高ROE因子也存在“6月效应”的原因。此外,还有2-3月(2月尤为突出)有非常明显的小市值因子效应。但这些策略的逻辑较为模糊(比如白酒这个例子,6月有“黑6月”的称号,往往市场beta为负数,是否所谓超额收益仅仅是由于其低波动性的原因?等等),大部分研究出结果后我就束之高阁了。

当然,有少部分是有较强逻辑的,比如元祖食品这只个股在每年的3季报发布日附近往往都会有一波超额收益脉冲。这和其利润表结构,及其利润来源(中秋节的季节性=》月饼销售的季节性=》收入季节性=》利润季节性)等有较强的关系。可能暗示市场存在这样一种anomaly,即超额收益季节性是由于股价驱动要素的季节性波动叠加某种未能有效调整的估计导致?

比如这个案例的市场异象可能代表:市场可能持续根据过往的销售净利率去作为下一个季度销售净利率的潜在预期假设?因此当销售净利率的大幅上升时,市场往往倾向于低估其当期盈利。而若这种大幅上升呈现出季节性时,市场就会季节性低低估其盈利业绩,因而超额收益就呈现出一定的季节性。

这里仅仅抛砖引玉,意在提示一些思考的逻辑,而非案例本身。

赞同来自: enzodino 、neverfailor 、巴兰 、Ake90 、涅槃Nirvana 、更多 »

感谢你的提问,这个问题可能永远没有正确答案。当然,我也一直在思考,我们也可以试图去找寻真相。

正常和逻辑化的推理方式是这样的:

(1)发现一个现象

(2)验证该现象不是数据巧合

(3)通过控制变量法研究,找到相关性和(潜在的)因果性,由此解释其内在逻辑

一般的自然科学研究止步于此,因为规律往往不变,得出的结论往往在适用的范围内“亘古不变”。(即自然科学的研究结论往往不存在策略失效现象)

但社会科学的研究更加艰难,因为研究的对象会由于研究结果的本身而发生行为改变。

有关这点,近年最典型的例子就是Mclean (Depaul) and Pontiff (Boston College)载于金融学研究顶刊Journal of Finance (2016)的论文《Does Academic Research Destroy Stock Return Predictability?》

该论文研究了97个学术研究所发表论文的alpha现象在论文刊载前后的收益表现,发现了显著的论文发表后对应的alpha下降的现象。

因此,包括每个人针对策略的任何扩大其影响力的以及利用其交易获利的行为都会导致超额收益的下降,甚至“失效”。这是无法避免的。

但我认为可以观察和确认。

一种可行的方法是我们在初中就学过的经典研究方法,“控制变量法”。举例而言,我目前的持仓中包含了较多的芯片股,但我对冲的是中证500,所以很自然的,我的持仓中会有“芯片行业”属性的暴露。那么如果若此时芯片由于行业特定原因而出现下跌,我用中证500是无法对冲该风险的,因此超额收益会回撤。

但若是我将我的持仓分为两组,一组全是半导体另一组一个半导体股票都没有,如果第二组没有出现显著的回撤,则大概率该回撤是由于我们无法对冲的风险导致的,属于外生风险而非策略失效风险(注:科学的方法是在回归方程中创建芯片哑变量,这会提高样本量,但我们不是写paper,不用这么严谨)

上面的"控制变量法"分析方法能解决一部分问题,但其本质是用已知因子去解释,无法解决“未知因子”的问题。而且类似国内的动量策略,部分策略存在着“短期失效,长期有效”的问题。这类问题上面的方法是无法解决的。

此时,我们其实并没有太好的办法,只能从逻辑的本身出发,观察其超额收益传导逻辑的过程是哪部分出现了问题。或者,思考如果策略失效是由于“市场变得有效了”,那么这样的失效可能是永久的,而如果不是则有希望在未来再次有效。

还是举个例子,转债配售策略是一个经典的逻辑清晰,路径很短的超额收益策略。其超额收益的本质来源于可转债有正的转股溢价率。(逻辑1)

基于逻辑1我们可以不断推理如下过程:

可转债有正的转股溢价率=》若转债平价不出现重大下跌,则转债价格大概率大于100=》配债支付100元卖出价格大于100元,大概率获利=》持股配债大概率有alpha,而这个alpha来源于正股的配债权=》配债权在募集公告发布当日出现=》募集公告当日股票价值上升=》若募集当日股票价格未出现对应上涨则配债有超额收益=》募集公告日买入股票有超额收益

上面就是转债配售这个简单套利的收益思维确认过程,因而大部分投资者会在募集公告日买入股票获权以期取得超额收益。

那么这个逻辑链条中任意一个环节出现断裂(比如正股的波动率大于配债的收益率导致“转债价格大概率大于100”这句话不成立),则该逻辑就会破裂。

因此,基于配债收益率越高,隐含收益越高,正股波动率超过配债收益率的概率越小的安全边际逻辑(对冲逻辑断裂的风险),有人开发了“含权量”的概念。

另外,如果市场已经提前赋权了股票,使得其价值在得到权的当天直接体现了配债价值。那么追进去买股票期望获得配债权的人就不会有超额收益。这样的情况会体现为债权公告日次日的跳空高开(权价值瞬间进入股价)和除权次日的跳空低开(权价值瞬间被剥离股价)。

用类似的逻辑,我们可以基于我们获取超额收益的逻辑去推演我们的策略。基于我们的逻辑,预期差=事实-预期。预期这一端,如果是市场变得有效而策略失效。那么如果类似配债的pricing in博弈,预期已经到位,则股价会在我们买入前提前出现超额收益。我们可以测试这一点去验证。(注意,这里要计算的是预期差的变化,而非预期差本身)

另外,事实和我们的预测之间如果误差变得太大也会使得我们的策略失效。这里的测试就是观察我们的预测与事实之间的偏差是否出现了问题。这个很好验证,就是我们预测下一季度会业绩很好的公司是否业绩的确很好。这个看看季报、预告就可以了。

如果这两者任意一个出现了问题,则要仔细评估策略是否真实失效。如果都没有问题,那么就是市场估值变动的问题。那我们可以姑且认为是暂时失效,除非失效时间过长,回撤过大。

比如你这里的策略1吧:利用财务数据的短期动量趋势对非周期股进行基本面追涨杀跌,假设业绩的改善会持续而市场会低估其改善的可持续性。买入并持有一个季度。

这个是原理,原理上是基本面的改善和市场的预期差的问题,那什么时候这个策略会失效呢?怎么量化这种失效呢?怎么判断市场是否低估了改善的持续性呢?看相关股票的股价涨幅么?

怎么判断这个策略是暂时的失效(比如因为风格的问题,前面的回帖你提到过。)还是永久的失效了呢?

Edge

Edge Chrome

Chrome Firefox

Firefox

京公网安备 11010802031449号

京公网安备 11010802031449号