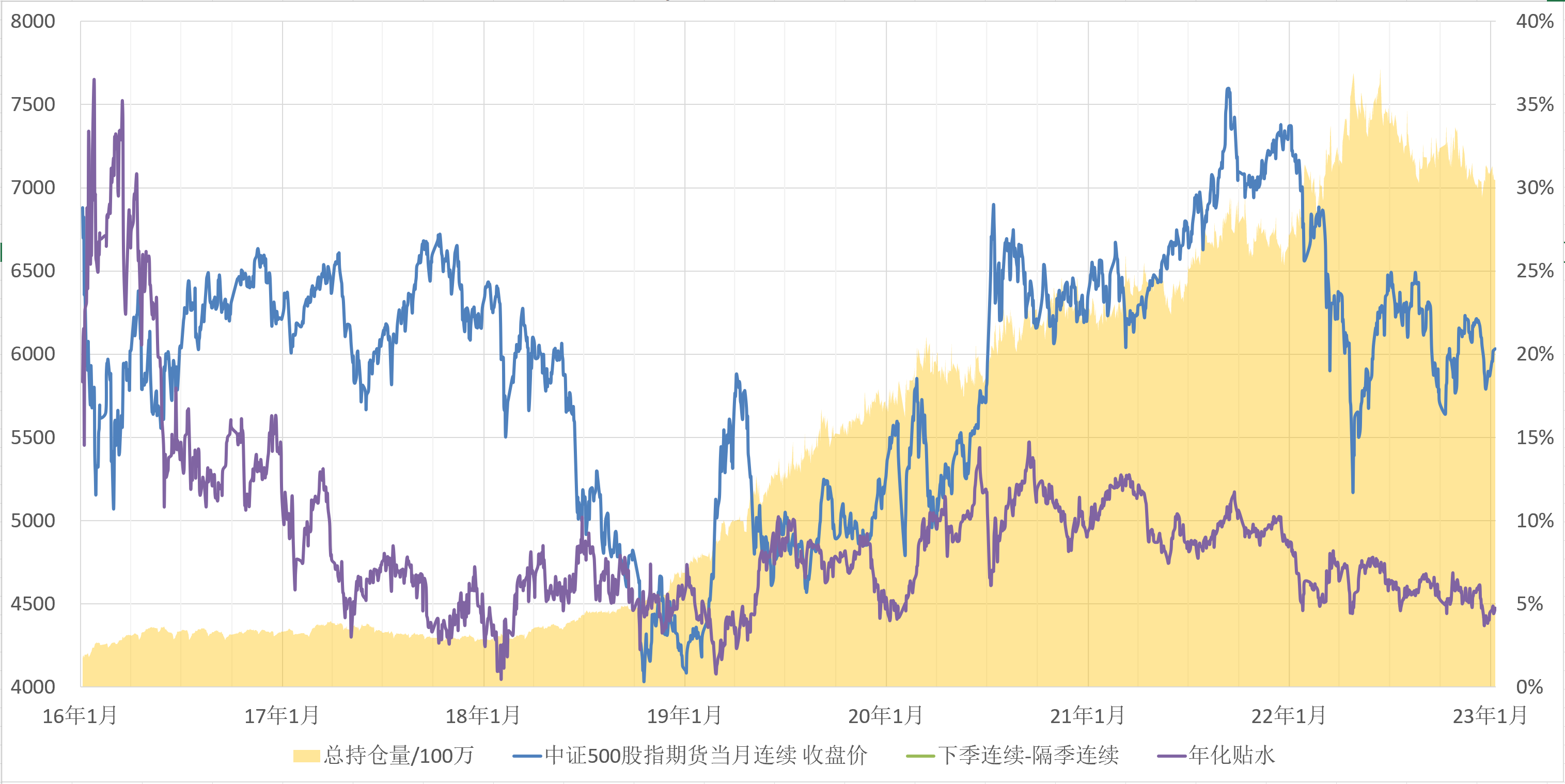

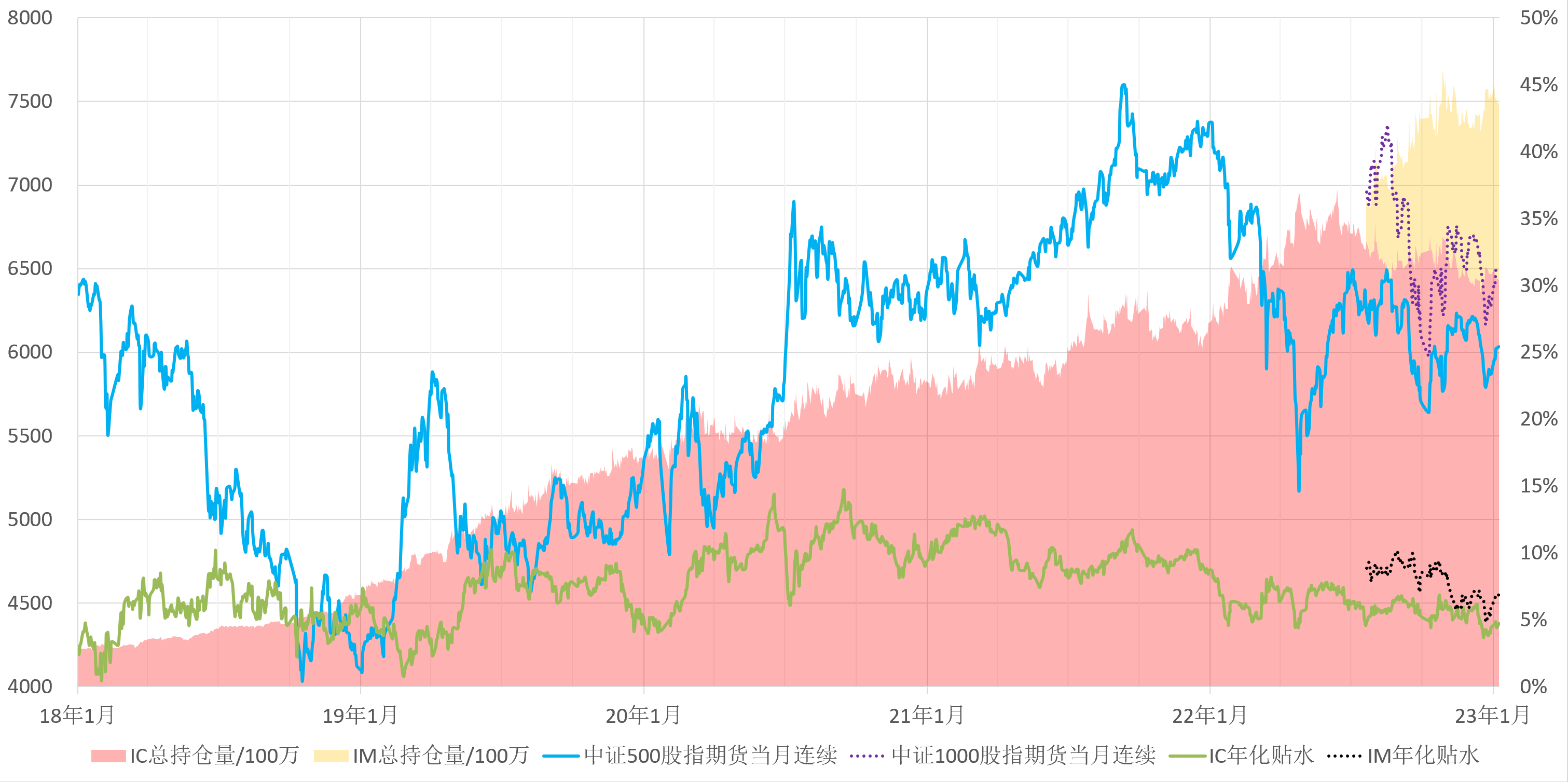

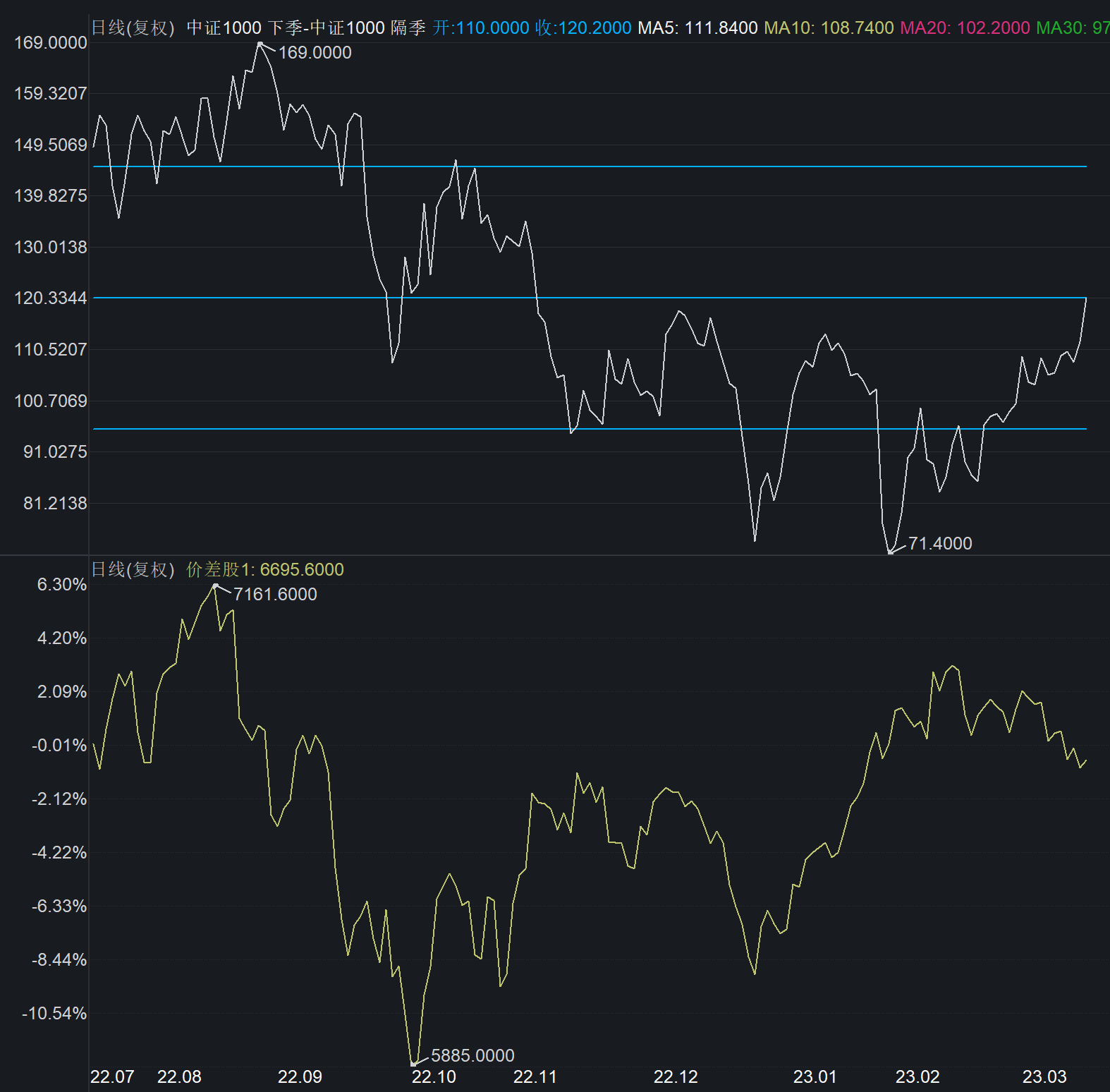

指数点位用当月期货近似替代(左轴);

贴水用下季连续--隔季连续,得出相隔3个月的远期贴水,再得到年化贴水(右轴)。

而当月、下月、下季的相隔时间并不固定,不那么方便计算(其实也可以计算的)。

持仓量用四个合约持仓量相加,再除以100万(方便放在一个坐标尺下)(右轴)。

2016-2017年,贴水从高的吓人的25-30%,回归到正常水平的6%,

这首要原因应该是中证500的PE,从高的吓人的55回归到合理水平的29。

次要原因是应该是2016年初的熔断股灾,资金慌不择路,做空力量极大,必须给出更高的贴水。

2018年开始,贴水相对合理了,重点分析。

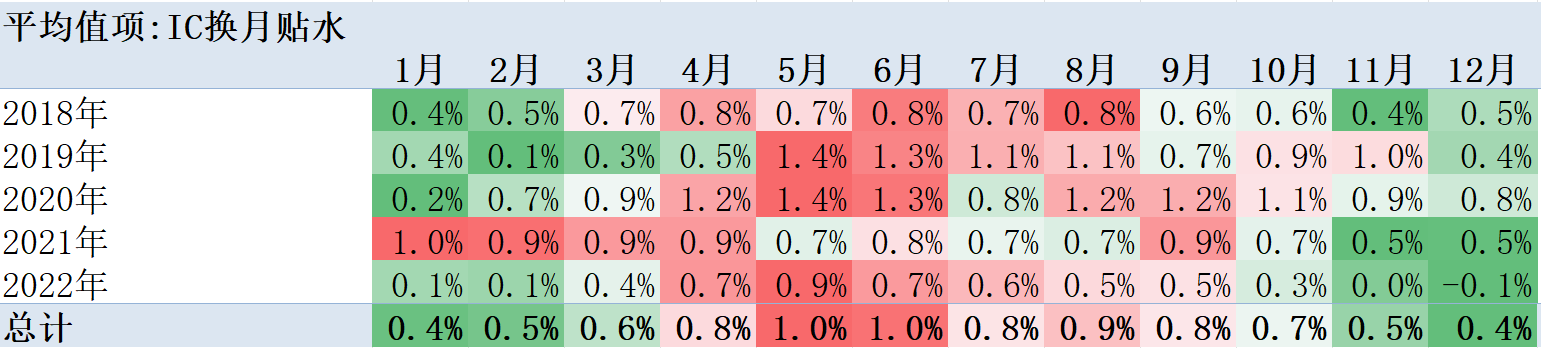

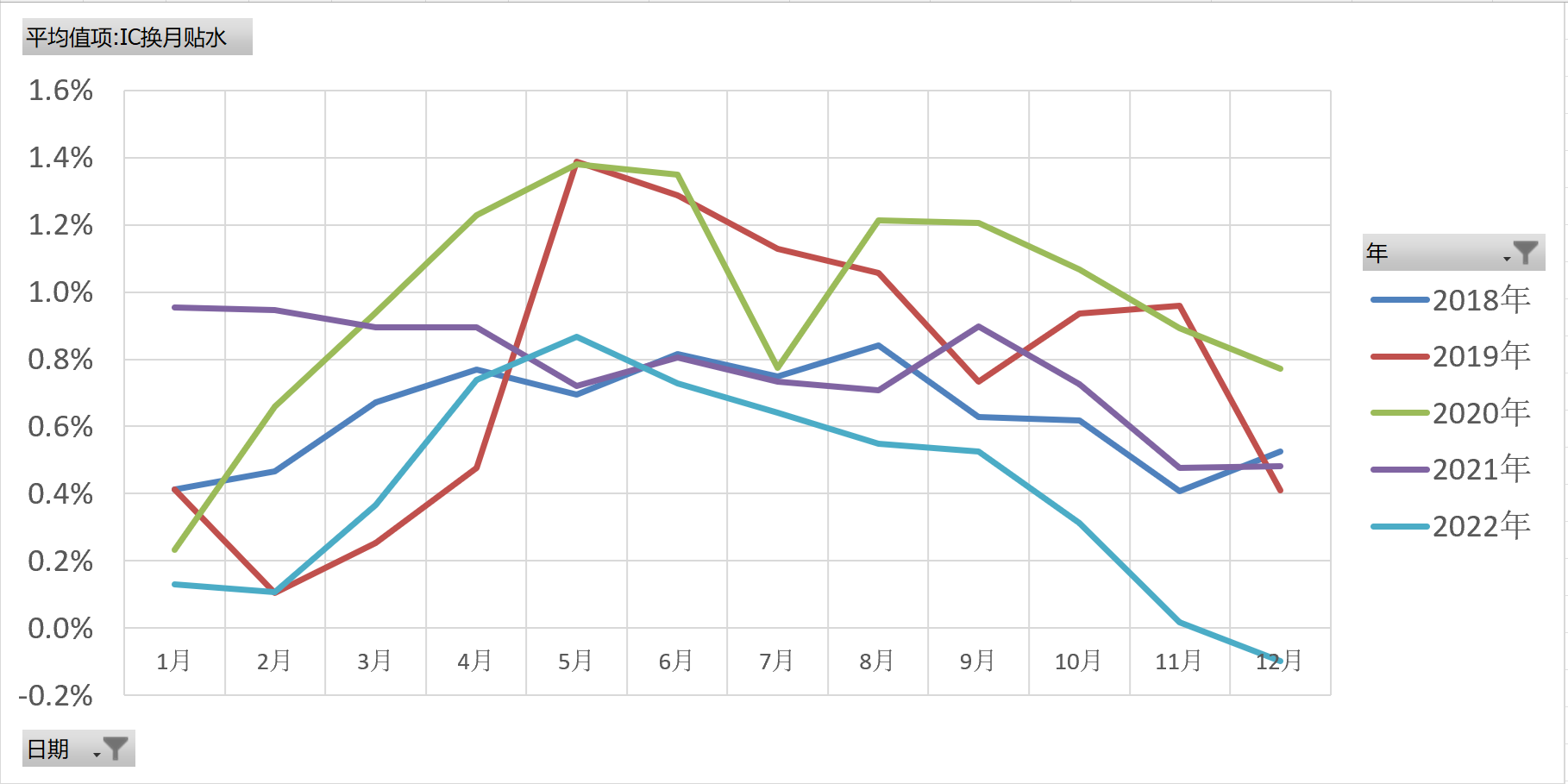

贴水有没有季节性规律?

这是按月移仓的贴水,取每日的平均值。呈现出非常明显的年末年初贴水小,年中贴水大的特点。

当然,年中有分红的影响,对于持有股票的对冲盘来说,贴水没有表里显示的那么大。

对于我们直接持有期指的多头来说,

中证1000可以忽略分红,

中证500前几年也可以忽略分红,现在分红影响大了一点,也没那么大。

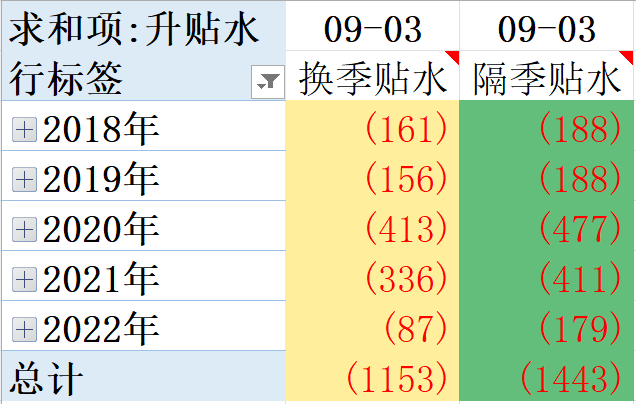

移仓策略,可以考虑在年中,8月-9月,直接从09合约移仓至03合约,避开年底年初的低贴水时期。

统计上,确实是09在9月直接换到03,比09先换到12,再换到03,贴水吃的要多。

逻辑上,贴一段中信期货的观点:

期货贴水有着明显的季节性规模,一般上半年贴水扩大下半年贴水收窄,前者或与中性策略年初集中建仓行为有关,空单增加易使贴水走阔,下半年由于初期贴水水平较高,中性策略面临基差损失的风险,其净值回撤可能导致产品赎回,空单减少加速贴水收窄。

我理解这个逻辑应该是没问题的,数据上也支持,

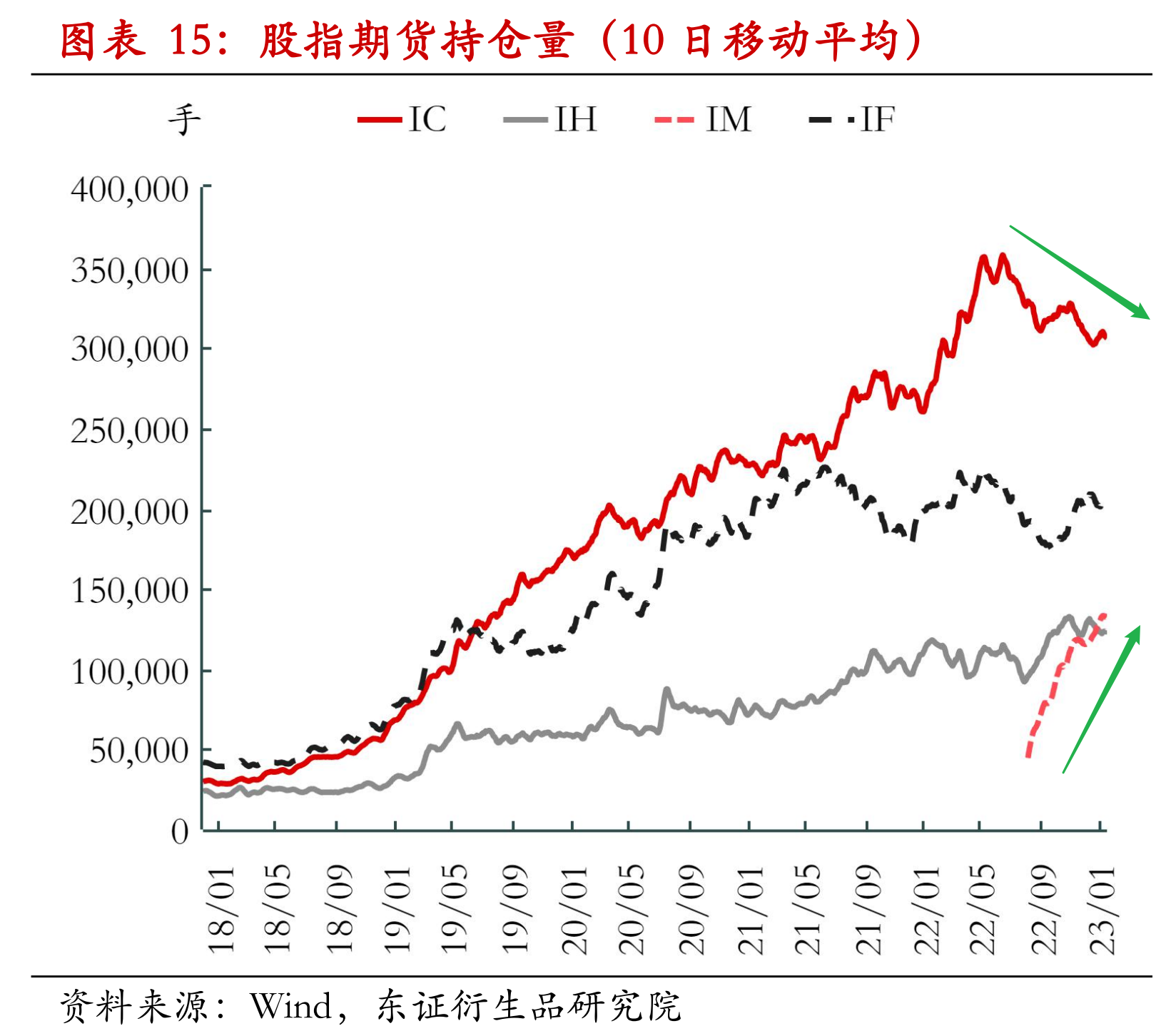

但看持仓量的走势,季节性不太明显,一直在增长,

增长的斜率上,四季度确实偏缓,一季度偏陡,但也不大明显。

2022年7月后,IC持仓量显著下降,但是加上IM,总持仓量也还是持续增长,不少IC持有者换仓到了IM。

贴水有没有价格发现功能,即低点贴水少,高点贴水大?

结论:没有这个能力。最好是低点高贴水,

其次是低点低贴水,

较差是高点高贴水,

最差是高点低贴水。

- 2018年四季度、2020年2月、2022年四季度,都是低点低贴水,但是这似乎和季节性因素关系更大;

- 2019年二季度和四季度,2020年3月,出现过低点高贴水的最佳机会,这里都是第一波上涨后的回调低点,按理刘邦底时的情绪比陈胜底要好一些,但是陈胜底贴水往往更低,刘邦底却出现较高贴水,这应该还是和季节性关系更大些。

- 高点的贴水没什么规律,买在高点贴水大,也于事无补。

赞同来自: zsp950 、oliversea 、OpenAI

早盘贴水继续缩小,好奇怪,有没有大佬能分析下?这个本来就没有明显规律 我研究过一段时间 以往有下跌贴水缩小 上涨扩大。 但在近期股灾,以及22年4月份(IC),下跌过程中 贴水扩大。虽然各有各的原因,事后都好解释。但未来没有办法预测,也并不能找到一个一招鲜的规律。

liming139 - 支付宝养鸡场场主

赞同来自: J339047559

23年的时候,和帖子中说的情况完全相反了。年中的时候贴水最小,这个时候隔季贴水也就只有六七十个点,到23年底和24年初的时候,贴水大幅升高。这个时候换月贴水就有一百多个点。可能跟沪指强弱有关,年中有次反弹还可以,年末阴跌不止都觉得会破22年低点

短期看,会有一些短期供需的影响,比如短期内中性产品收益很高时,会有大量资金涌入,造成贴水率扩大到不合理的水平等。

赞同来自: 影约 、zsp950 、fengcc 、水穷云起时

贴水的出现是因为量化基金的对冲需要,在期货市场上表现为裸空,因为他的多头在现货市场。而市场上最大的看多力量--广大散户韭菜--因为期货市场准入门槛的问题很难进场,导致期货多头供给不足,才导致出现了长期贴水。

现在ic和im都有对应期权了,散户可以通过买入看涨期权做多头,没有爆仓风险,几百块几千块钱就能参与,也可以一把梭哈别墅靠海或者亏光下海,十分符合散户赌徒风格。这导致市场多头供给增加,贴水长期看将越来越少。

至于买入看跌期权的空头,我认为散户一般不看空,为国接盘是我们的口号,敢裸做空的都已经不是散户韭菜了!

赞同来自: 等待等待牛市 、zsp950 、孤独的长线客 、xineric

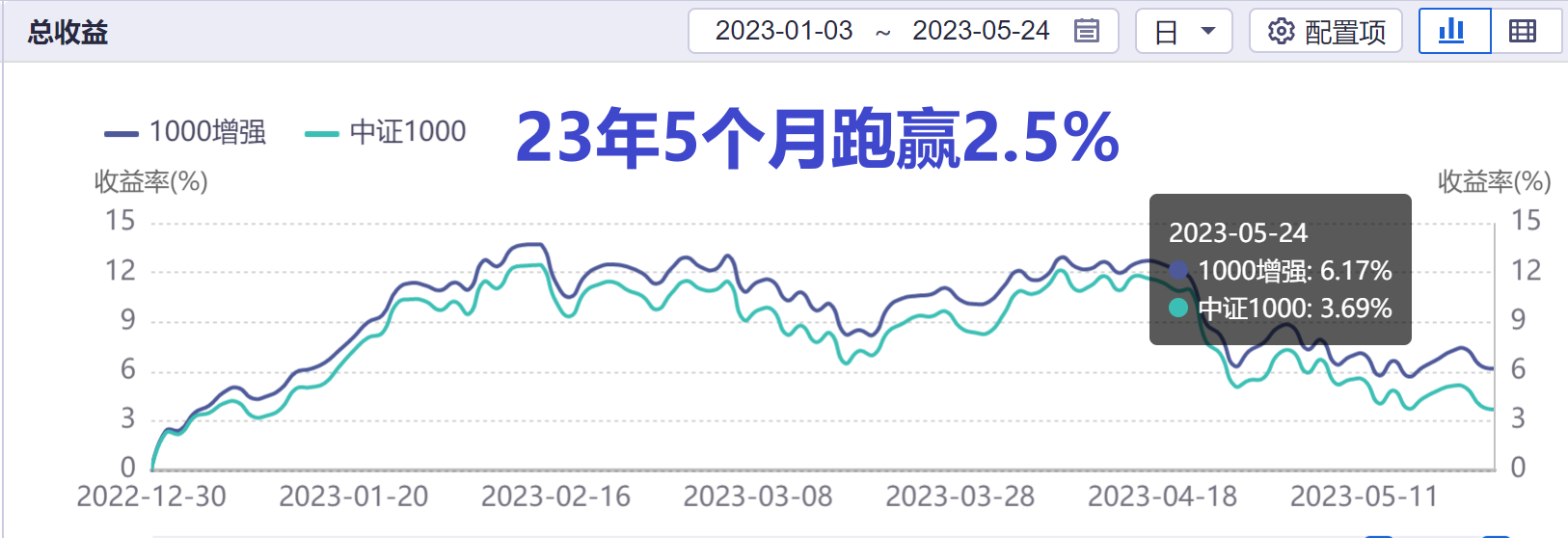

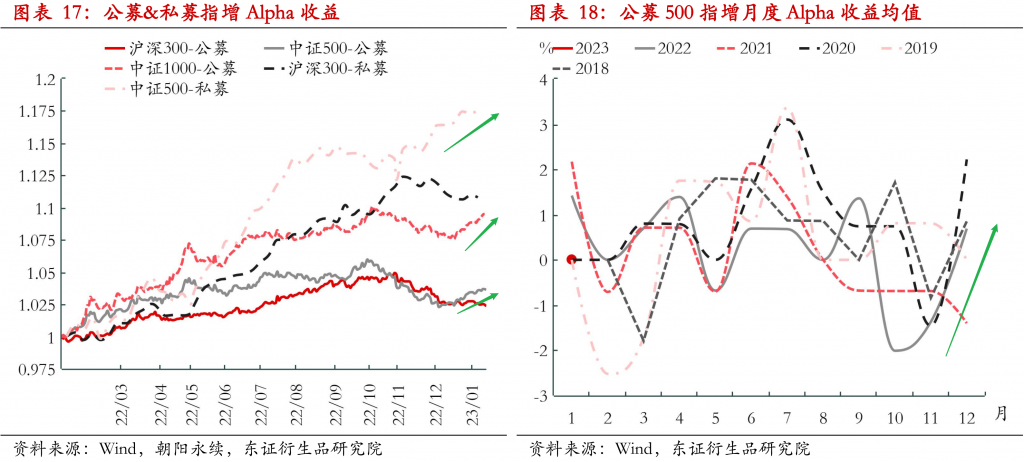

可能是增强做不出收益,导致做空力量衰减,对冲的空单减少导致的。

今年的增强基金收益非常垃圾。

我跟踪的一篮子500增强和1000增强公募基金。

1000增强去年跑赢指数8%,今年的前五月跑赢2.5%。

其实今年衰减的也不算很多,好像不能解释最近贴水的持续减少。

500增强则从22年中开始就变成了增弱,这和IC贴水减少的趋势倒是吻合的。

今年风格轮动太快,没有持续时间很长的主线,导致增强模型很难跑出超额。

增强模型最容易跑出超额的是前几年白酒、新能源那种行情:逢回调抄底,抄完底就继续大涨。

今年类似中特估这种上去了然后下来就套住你的,没法做。

水穷云起时

- Hello Earth

- Hello Earth

赞同来自: ergouzizzz 、xineric 、OpenAI

能分析caice一下原因吗?感谢!

赞同来自: 影约 、孤独的长线客 、yemu 、神秘加冰 、zddd10 、 、 、 、 、 、更多 »

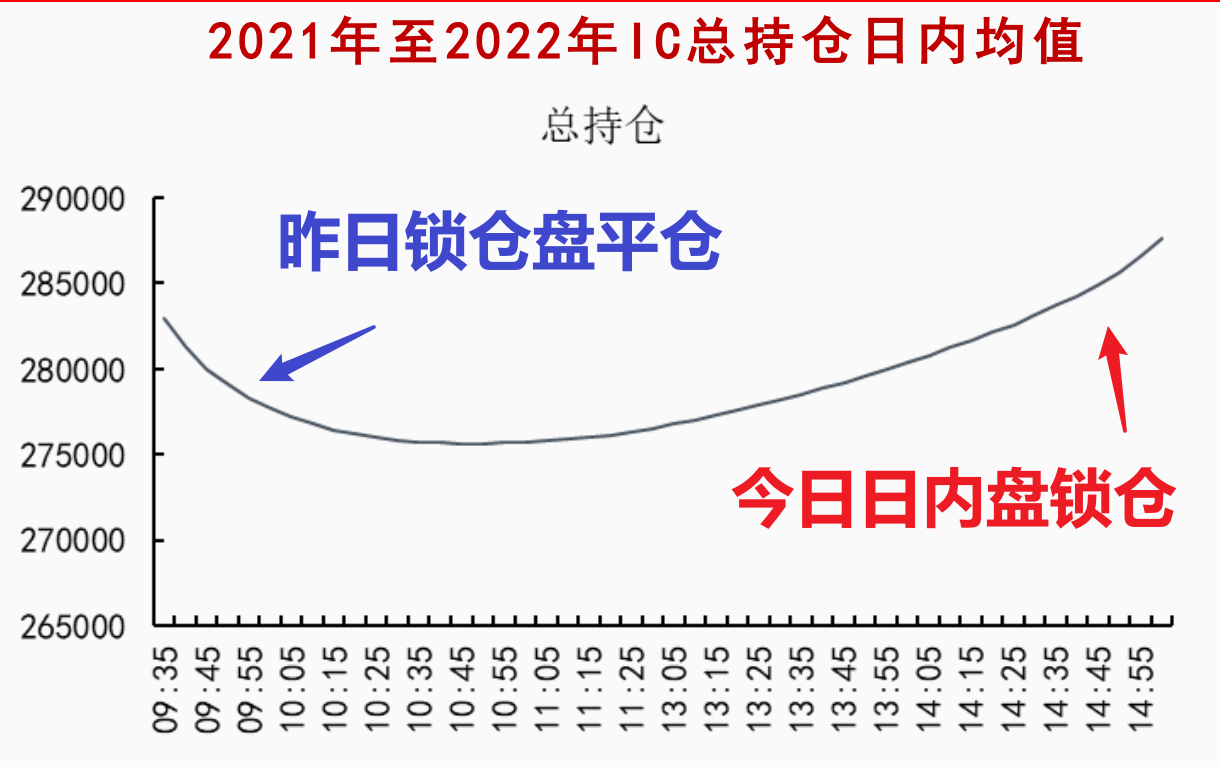

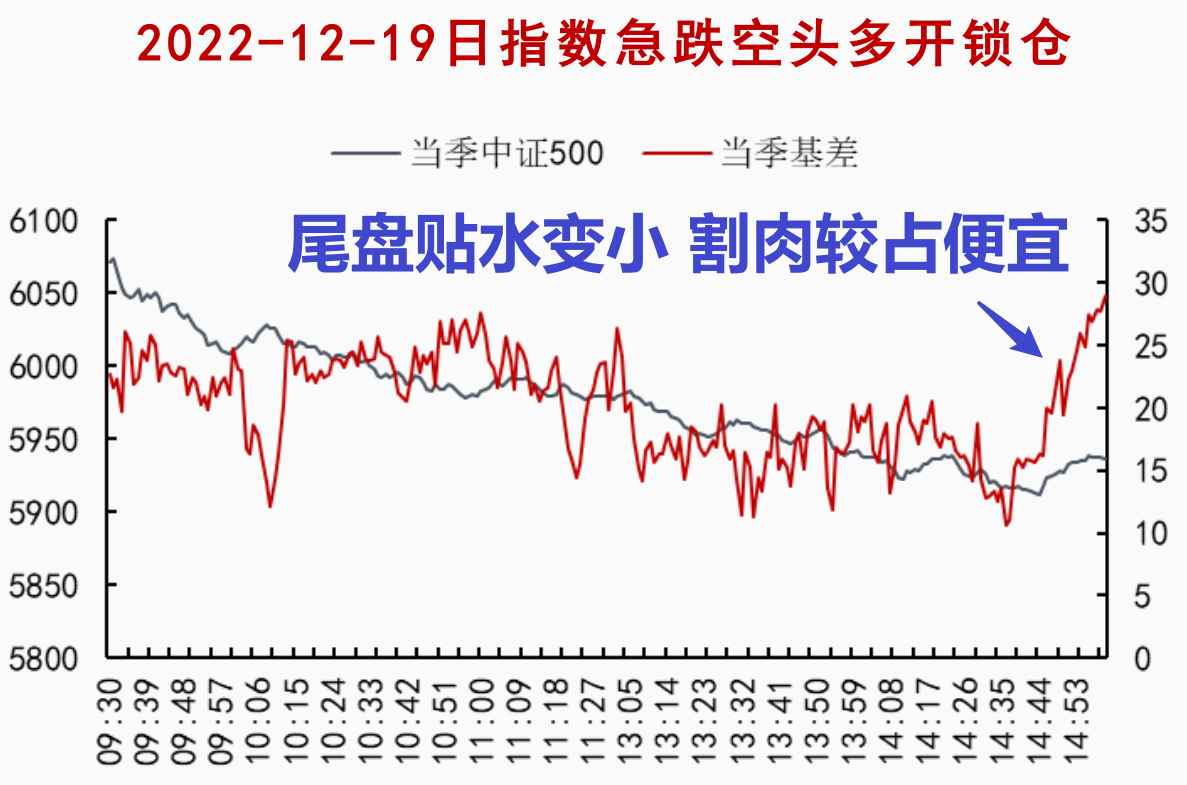

由于期指日内交易费用是正常交易的15倍(刚刚调整为10倍),

很多日内交易都采用今天锁仓,第二天再平仓的策略,

这造成了两个结果:

- 开盘和尾盘交易量大,滑点较小。

- 急涨环境,资金在尾盘空开对锁,尾盘贴水易走阔;

急跌环境,资金在尾盘多开对锁,尾盘贴水易收窄。

对于移仓:

最好选择尾盘,滑点小,波动小,开盘前30分钟波动较大,容易瘸腿。

对于多头加仓:

如果急跌,不要等到尾盘,贴水会显著变小,2点-2点半贴水大,相对占便宜。

对于多头减仓:

如果急涨,不要等到尾盘,贴水会显著变大,2点-2点半贴水小,相对占便宜。

去年以来经常单日大跌然后尾盘贴水很小甚至升水,并伴随着放量,

这往往并不是资金看好后市在抄底,只是日内资金在锁仓,

多头高杆杠必须割肉的可以趁机割肉……

谢谢老师大常详细回答。发贴时我犯了一个实在不该犯的错误,我误把我的持仓IF说成IH了。现在我持有90%仓位的IF,我正犹豫是不是把IF换到IM.现在IF点位低,指数的绝对涨跌幅远比贴水重要(别放到3年甚至以上周期看就行了)。前年、前前年、再前一年都是500一直涨不过300,持有IF比IC的收益率波动更大而已,绝对收益甚至更高。但去年300跌的太多了(11月比4月还低),我就加了IF。

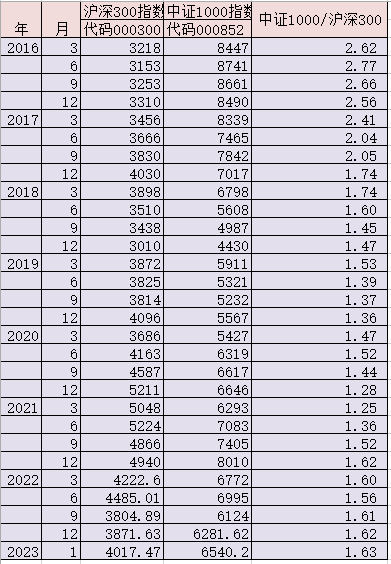

您回答虽说的是IH,但我想IH和IF应该差不多吧。IF的期望收益大概算是7%(指数底部抬高速度)-1%(升水)的期望收益。怎么看也是IF不如IM。所以我准备现价就将IF 换一部分去IM,不再等中证1000/沪深300的比价进一步下降了

这个怎么弄的,能不能传授下?量化网站上写的读取所有指数期货点位和对应现货点位,获取每个合约的到期交割日期的剩余天数,就算出来了。不过我只筛选了剩余天数最多的,即只看最远期合约的升贴水率,中间的合约有时候年化贴水波动很大,当月年化升贴水的波动就更大了,太不稳定没有连续性,没有参考价值。

赞同来自: cquhrb 、yuhyzhao 、liyiming 、newsu 、zddd10 、 、 、 、 、 、 、 、 、 、 、更多 »

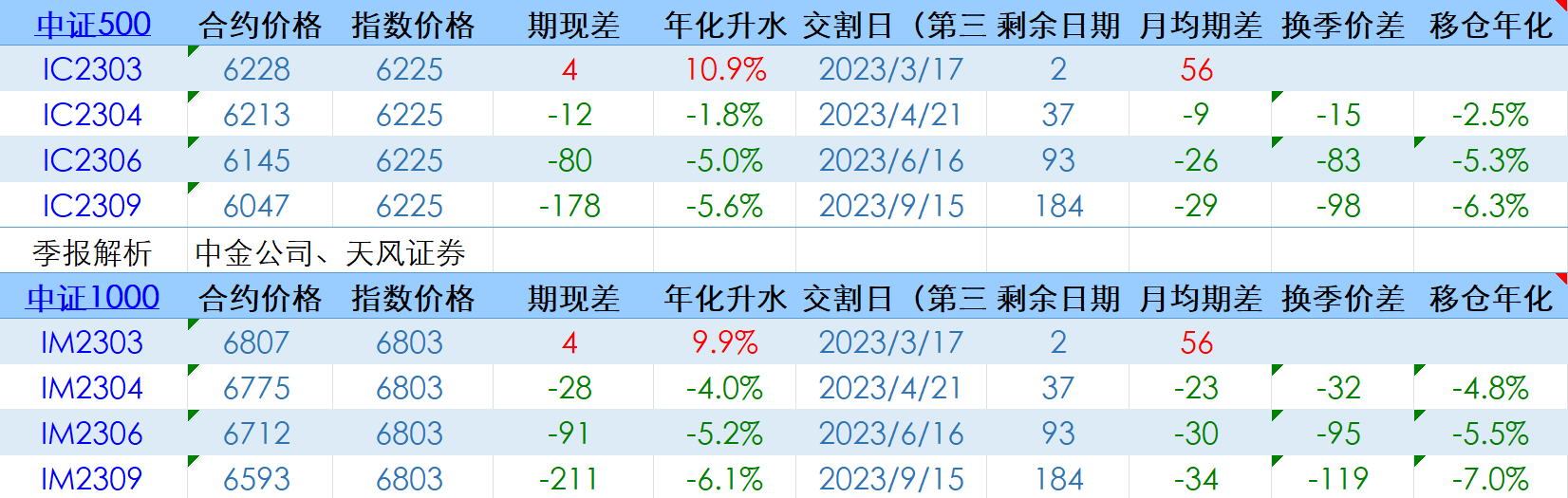

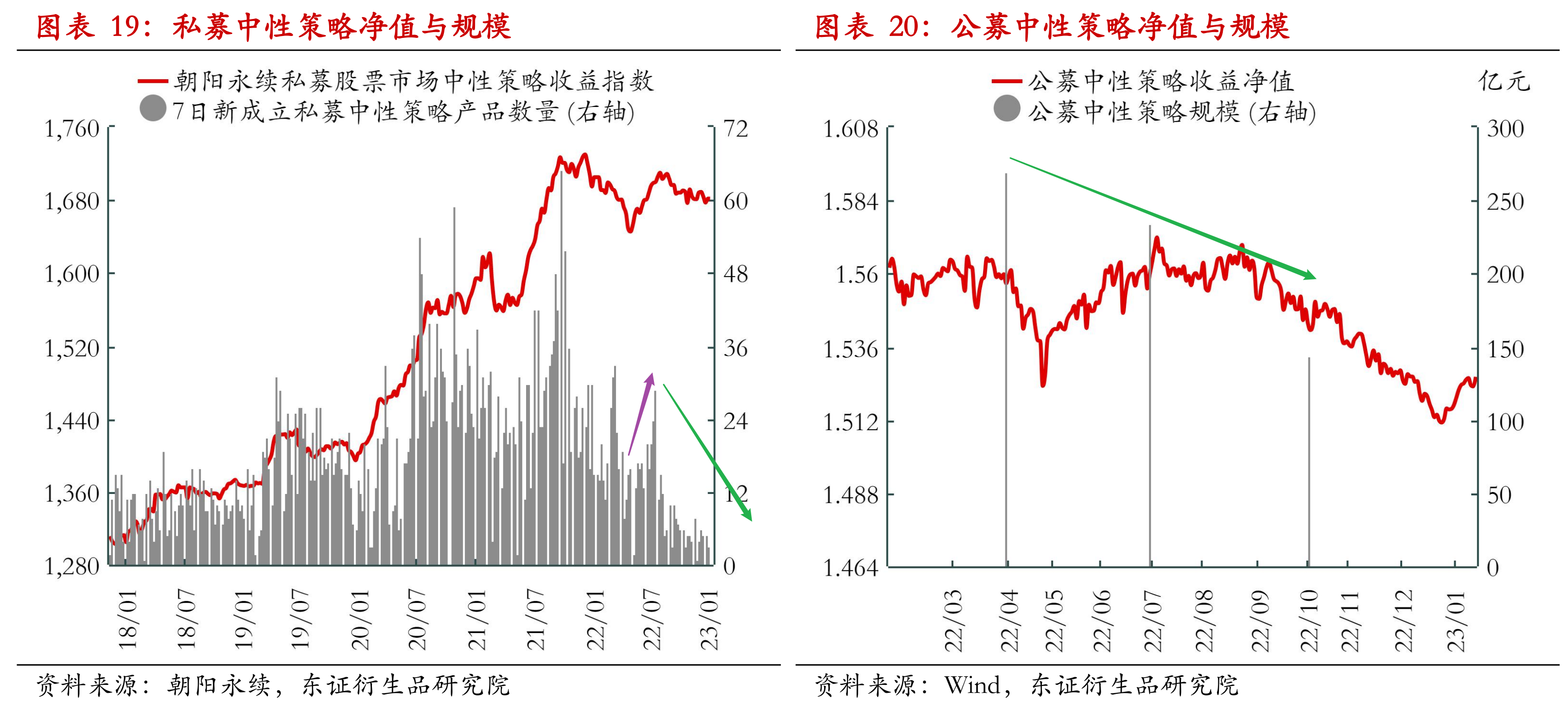

东证期货的基差月报里面,提到的几个数据很好。

贴水的变化,主要和做空的需求大小有关,如果:

- 公墓和私募中性产品的规模变小,则现在的做空需求变小,贴水就会减少甚至变升水;

- 指数增强产品如果超额收益变大,则未来的做空需求变大(中性产品收益会变高),贴水就有望增加。

从他跟踪的数据来看:

1. 公墓和私募中性产品的规模最近变小了;

2. 指数增强产品最近超额收益变大了,未来中性产品有望增加。

第一点解释了最近贴水为什么没有了;

第二点预示着未来贴水有望重新回来。

虽然IM的持仓量一直在增加,但是同时IC的持仓量在减少,

可以认为IM主要是原先持有IC的人移仓过去的,新增的做空力量不明显。

春节前回了点血,考虑到22年春节前跌的蛮多的,

中证500只是从6580点跌到了6251点,换季贴水还有324点,

所以如果计算虎年的收益,倒也没有22年那么惨,

没有底部割肉的话基本打平了,这么想的话心态就平和多了。

IM上市当天换过来的兄弟们,

虽然1000指数跑输了500指数249点,但贴水多吃了278点,

目前也比持有IC多涨了30点了。

自上年10月份开始,IC就从贴水状态转为升水状态,连续3个月的大部分时间升水这在以前从来没有过的,而且垮月的贴水也明显缩小,当月与下月经常维持平水附近。即使IM也同样情况,现在月均20-30的水位还不如1年前的IC。如果说因为估值低而升水也说不通,毕竟在18年底时,IC那时也大部分时间仍有20点附近贴水,不像现在要升水倒贴。在想,前几年做空IC500赚绝对收益的对冲策略在贴水10%都能维持正收益...我觉得升水贴水要看全市场股指期货的状态。现在的情况是ih、if跨月升水,ic跨月平值,im跨月低贴水。前两年是ih平值,if低贴水,ic高贴水,再之前的我数据我没看。这几个股指的“相对贴水”状态似乎并没有改变。im目前的低贴水,也许是因为全市场股指做多(纯属瞎猜)导致的绝对贴水下降,而量化做空的力量一直都在,所以相对贴水还是比较高的。

赞同来自: xineric

@又打新又炒股谢谢老师大常详细回答。发贴时我犯了一个实在不该犯的错误,我误把我的持仓IF说成IH了。现在我持有90%仓位的IF,我正犹豫是不是把IF换到IM.

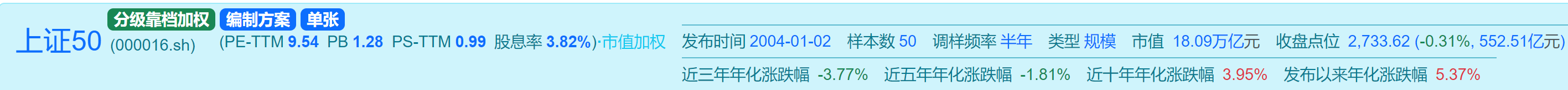

50我没太研究,

我理解他这个指数有相当一部分收益来自于股息,股息3-4%,不能忽略了,

而期指天生就没有股息,而且现在升水1%,

二者相加,持有IH就比全收益指数低了4-5%/年,

股息的收益率和指数本身已经差不多了,

所以你用IH去代替50ETF差不多就是砍半的长期收益,

开始就负重很多,容错率也低,

买贵了既没有贴水给你解套,也没有股息给你解套,只能靠指数硬涨,这对于入场和...

您回答虽说的是IH,但我想IH和IF应该差不多吧。IF的期望收益大概算是7%(指数底部抬高速度)-1%(升水)的期望收益。怎么看也是IF不如IM。所以我准备现价就将IF 换一部分去IM,不再等中证1000/沪深300的比价进一步下降了

赞同来自: 影约 、朝阳南街 、bismackzhang 、steven1521 、逍遥chen 、 、 、 、 、 、 、更多 »

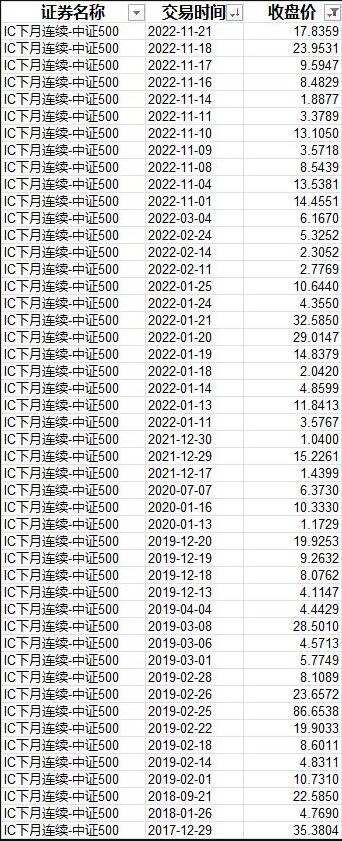

记得11月21日那天4个月合约有3个升水,在近6年的历史上是少见的。

最主要是看下月升水。

图1是我11月21日那天整理的下月升水的具体日期。

图2是这些日期在K线上的位置。

赞同来自: 宽基er 、skyblue777

如果说因为估值低而升水也说不通,毕竟在18年底时,IC那时也大部分时间仍有20点附近贴水,不像现在要升水倒贴。

在想,前几年做空IC500赚绝对收益的对冲策略在贴水10%都能维持正收益,现在难道没人做了?!

没贴水导致吃贴水策略现在很鸡肋。

所以可以加一个最最差情况,长时间升水。

赞同来自: zsp950 、等待等待牛市 、IMWWD 、又打新又炒股 、寻找低风险 、 、更多 »

50我没太研究,

我理解他这个指数有相当一部分收益来自于股息,股息3-4%,不能忽略了,

而期指天生就没有股息,而且现在升水1%,

二者相加,持有IH就比全收益指数低了4-5%/年,

股息的收益率和指数本身已经差不多了,

所以你用IH去代替50ETF差不多就是砍半的长期收益,

开始就负重很多,容错率也低,

买贵了既没有贴水给你解套,也没有股息给你解套,只能靠指数硬涨,这对于入场和出场时机要求就会高很多。

IH大概是6%(指数底部抬高速度)-1%(升水)的期望收益

IM大概是8%(指数底部抬高速度)+7%(升水)的期望收益

IM指数三年跌10%你还能赚钱,IH就是生生的亏钱。

如果觉得没有IH不舒服,可以先移过去1手,这样心态能好一些。

但是IH其实是只能波段的。

在等的这几个月时间里,我意识到等待也是有成本的,成本就是IM的贴水和IH贴水的价差。如果IM和IH的年化价差为5%,那现在在指数比值1.6左右时换,可能比2年后该比值在1.5左右时换还要好。而且未来这两个指数的比值也有可能永远到不了1.5,那就永远换不成,吃不成IM的贴水了。所以这两天我又动了现价把IH换到IM的念头了。

最近这段时间,市场环境与您去年直播时改变了一些,IM贴水减少,其他期指贴水变升水了。想听听您对现价把IH换成IM的看法? 如果您今天持有满仓IH,您考虑在现在这个价位换到IM去吗?要换的话您大概换多少仓位过去呢?谢谢了

Edge

Edge Chrome

Chrome Firefox

Firefox

京公网安备 11010802031449号

京公网安备 11010802031449号