因此集思录和周围朋友都在讨论买入美国国债,比如TLT。

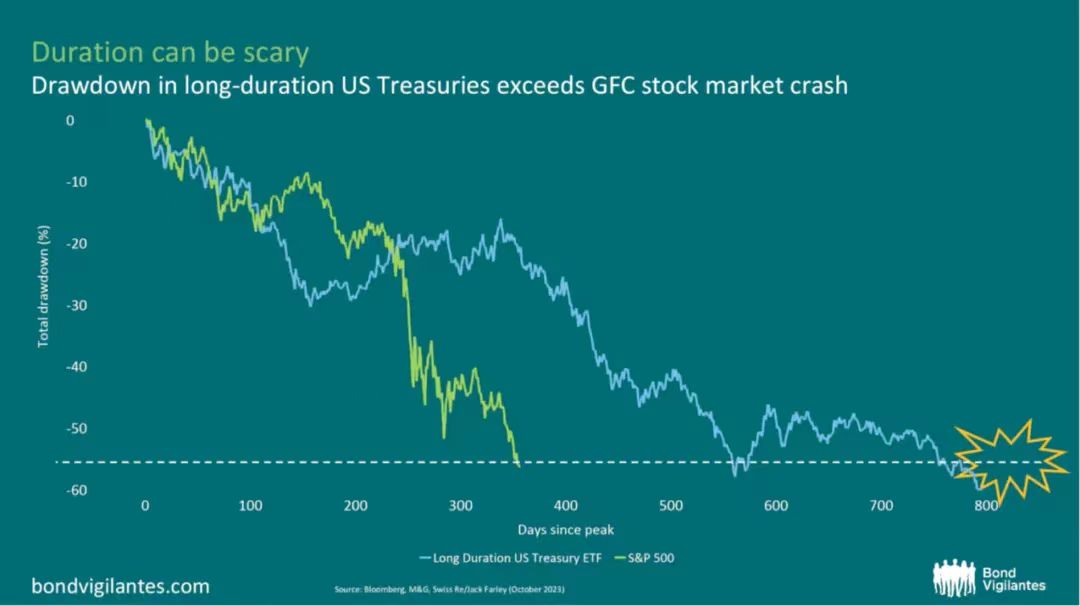

中国投资者趋之若鹜的同时,美国对冲基金大鳄阿克曼也在做空美国长期国债。从趋势投资的角度看,TLT处于标准的突破下跌态势。这种情形让我联想到了2020年初中国投资者抄底20美元的原油的情形,那是美国对冲基金对新入场韭菜的一次精准猎杀。

我认为放长一点看,Fed开启降息周期的时候,现在买入的TLT大概率能赚钱。但是美国高利率看起来还要持续一段时间。在这段时间里,TLT会不会有一个幅度惊人的下跌,让抄历史大底的投资者亏损出局然后再拉升?

TLT再差不会跌破70元吧(目前89),但是我们也曾经认为原油再低不能跌破10美元吧?

大家讨论下,TLT有铁底吗?这个底极限位置可以有多低?

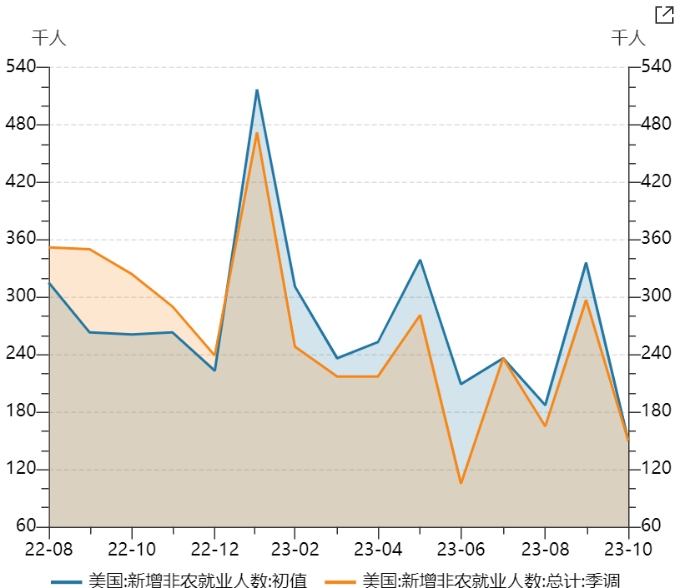

7月非农数据低于预期,此前通胀已经降到适合降息的位置,失业率也到4%以上。

9月降息板上钉钉。

但是30年期的收益率看起来下降的节奏慢一点,也许是对美国通胀回到疫情前水平没有信心。

富途到底退不退税,哪位道友知道的能否告知一下牛友您好,股息税是否调整将根据股息派发类型决定,券商将根据上游处理的结果进行变动。一旦收到上游调整的最终结果,将会及时退回,还请您留意资金明细的变动。给您造成的不好体验,非常抱歉。

感谢LZ提供的思路,但是TLT年管理费0.15%还是有点高了,操作无非就买一堆国债放着。。。长期看对净值还是有侵蚀的。高!请问这玩意儿怎么开户买?

我推荐VGLT,费率只有三分之一。

赞同来自: 古利特莱斯

1. 不加息,完全符合预期。缩表进度不变,少见这方面预期,Fed的资产负债表依然臃肿,还需要瘦身,如果未来某个时候开始减少缩表,对债市将是一个很大的利好。

2. 经济强劲增长步伐变缓,就业变缓但仍强,通胀减缓但仍高。这些只是不能立即降息的理由,已经不支持加息。从整体上看,经济、就业、通胀已经转势。

3. “... In determining the extent of any additional policy firming ..." Fed还没有放弃进一步紧缩政策的可能行的表述,但是相比上次加了一个 "any",暗示紧缩需要的触发条件相比以前提高。

4. 点阵图上,2024年利率预测中位数4.6,对应3次0.25的降息。但是市场更加乐观,预测中枢在3.9,对应6次0.25的降息。3次降息的概率可以忽略不计。市场又抢跑了。预测2024,2025,2026的利率中枢都是下降的,债券拿长一点没问题。

5. 新闻发布会上,鲍威尔透露会议上讨论了降息时机。

总之,市场已经抢跑,接下来对于债券有几个可能的利好因素:

1. 美国经济/就业/通胀超预期下降,降息加速。

2. 减缓,停止缩表。2019年最低3.8万亿,疫情间最高9万亿,现在7.8万亿。目前每个月缩表950亿美元,还有很长的路要走。在利率下降过程中,这个节奏的缩表应该对市场压力不大。

3. 俄乌战争结束。俄罗斯资源重回市场。

4. 中国通缩向海外输出,继续为美国提供低利率环境。

利空因素:

上述利好因素过于乐观,市场跑的太快。

赞同来自: 娲女2014 、跑路皮皮 、南山见东篱 、RichardYe 、Tmuer更多 »

看着老美这数据节奏,软着陆的可能性还挺大然而老美数据是可以事后修正的。

财联社11月6日电,上周五,美国劳工统计局公布的10月非农就业人数仅新增15万人,远低于市场预期,美国劳动力市场在猛烈加息下需求转弱的趋势似乎已初露端倪。而在这份疲软的非农报告中,8月和9月的非农就业人数也分别被下修了6.2万人和3.8万人,这不免再度令人聚焦于了年内非农数据的“不靠谱”——习惯于在月初数据中夸大上月就业人数。如下图所示,在过去9个月里非农就业数据有8个月最终被下修。

老美的数据才是真正的造假重灾区,完全为预期管理服务。

美国劳工统计局12月12日发布的数据显示,美国11月CPI同比增长3.1%,与市场预期相同,前值为3.2%;美国11月核心CPI同比增长4.0%,与市场预期相同,前值为4.0%;美国11月CPI环比增长0.1%,与市场预期相同,前值为0%。

赞同来自: 娲女2014 、听风绝弦 、李宝英池城 、someone2012 、木头青霉素111更多 »

美国11月ADP就业人数录得10.3万人,市场预期为13万人,为连续第四个月不及预期。

12月8日晚间公布11月非农数据

12月12日晚间公布11月CPI

12月14日凌晨3点FOMC会议发布会

现在的市场比较亢奋,可能对这三个事件有了很充分的正面预期。不管短期的波动,我觉得Fed第一次降息之前这个仓位都还比较安全。

20年原油和这次美债的超级下跌,让我深刻认识到金融投机里面时间这个因素的重要性。所有人都知道20美元的原油太便宜了,所有人都知道Fed降息之后美债收益率会下降,这似乎意味着确定性的投资机会,引诱着投资者下重注。但是,在残酷的投资市场上,比这些投资机会更确定的是,这些人会被定点收割。这就是忽视过程,对未来盲目乐观的结果。道理也很简单,这些投资者在确定性投资机会的引诱下,变成了确定性的攻击目标,因此在他们追逐的投资目标实现之前,市场的猎手会先把这些轻率的投资者的筹码吃掉。为此,猎手们可以修改交易规则,可以影响政策。这些猎手不是一群固定的人,但他们都是同一类人,他们都是捕猎者,会在猎物的必经之路上埋伏。

赞同来自: xueshen

连续上涨,账面开始盈利,不足为喜,因为没有买到足够份额。之前卖出的大量PUT可能只会收到权利金,少量BUY CALL成本在88...感觉市场预期很乐观了,现在定价5月份降息,如果数据稍有反复,可能就要震荡调整了。

反思:在82低位时,美元现金不足,换美元需要时间。当时应该割掉现货,通过BUY CALL杠杆持有期货。当时操作上仍然是SELL PUT抄底的思路,可谓拣了芝麻丢了西瓜...

现在利率曲线倒挂,想买长债的人加杠杆是要有成本的,如果过程反复,这也会打消多头积极性。

Fed宣布第一次降息的时候,TLT会到啥位置? 那时候应该是倒挂最厉害的时候。

反思:在82低位时,美元现金不足,换美元需要时间。当时应该割掉现货,通过BUY CALL杠杆持有期货。当时操作上仍然是SELL PUT抄底的思路,可谓拣了芝麻丢了西瓜...

穆迪当天声明,在利率上升的情况下,美国政府没有采取有效的财政措施减少支出或者增加收入,期偿债能力将显著削弱。

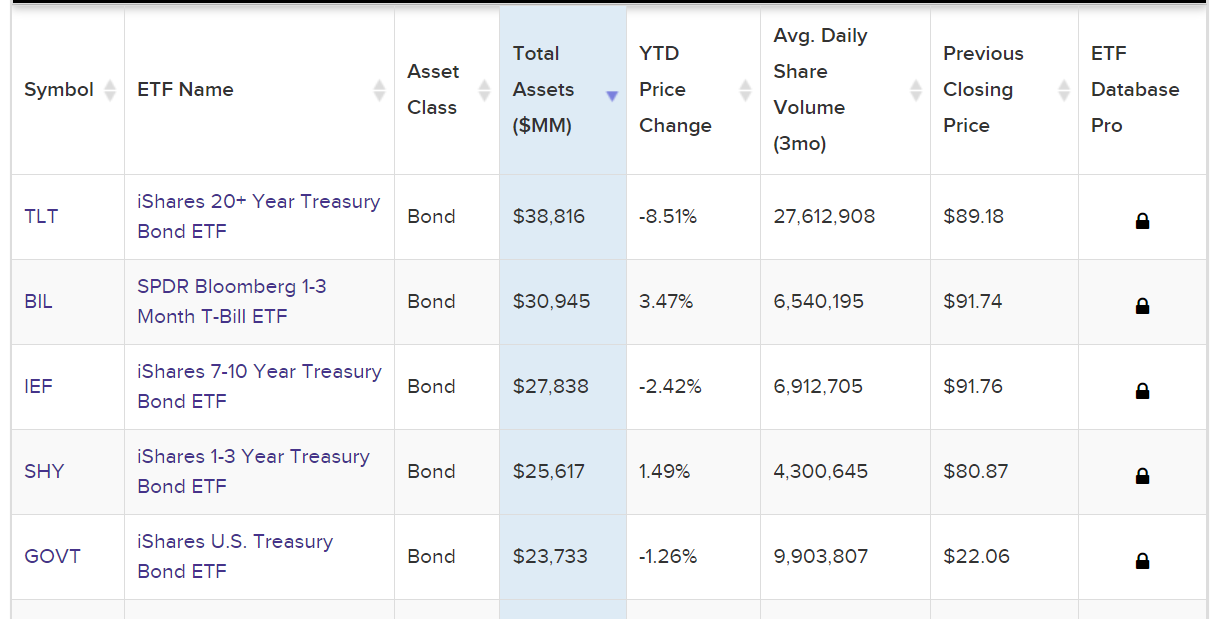

Below are the 10 best treasury bond ETFs, sorted by shortest to longest duration.

SGOV – iShares 0-3 Month Treasury Bond ETF

SGOV is the most affordable ETF for T-bills, making it extremely popular with over $10B in assets. Out of this list, it is the closest you can get to a true “cash equivalent.” The fund seeks to track the ICE 0-3 Month US Treasury Securities Index of T-Bills with maturities between 1 month and 3 months. This ETF has a net expense ratio of 0.05%.

I did a separate post specifically on SGOV here.

CLTL – Invesco Treasury Collateral ETF

Slightly longer than SGOV above is CLTL, the Invesco Treasury Collateral ETF, holding bonds with maturities of 1 year or less. Its average weighted maturity is about 4 months. The fund seeks to track the Barclays Capital U.S. Short Treasury Bond Index and has an expense ratio of 0.08%.

SCHO – Schwab Short-Term U.S. Treasury ETF

SCHO from Schwab is the most affordable fund for short-term U.S. Treasury bonds between 1 year and 3 years.

It has an expense ratio of only 0.03%, and its effective duration is is roughly 2 years.

Other popular funds for similar exposure include VGSH from Vanguard and SHY from iShares, but SCHO is cheaper than those.

SCHR – Schwab Intermediate-Term U.S. Treasury ETF

Next we've got SCHR, another offering from Schwab, this time for intermediate treasuries with an effective duration of about 5 years. Like SCHO, SCHR is very affordable with an expense ratio of only 0.03%.

This ETF seeks to track the Bloomberg U.S. 3-10 Year Treasury Bond Index.

IEF – iShares 7-10 Year Treasury Bond ETF

Still in the intermediate space but slightly longer than SCHR above is the iShares 7-10 Year Treasury Bond ETF (IEF), which seeks to track the ICE U.S. Treasury 7-10 Year Bond Index. The fund has a weighted average maturity of 8.4 years and an expense ratio of 0.15%

Ezoic

GOVT – iShares U.S. Treasury Bond ETF

Those seeking broader exposure – or those who don't want to pick a bond maturity – may simply want to buy the entire U.S. treasury market, which can be done with GOVT, the iShares U.S. Treasury Bond ETF. The fund matches the weighted average maturity of the whole U.S. treasury bond market at about 8.5 years.

GOVT tracks the ICE U.S. Treasury Core Bond Index, holding bonds with maturities between 1 year and 30 years. This ETF has over $14 billion in assets and an expense ratio of 0.05%.

TLH – iShares 10-20 Year Treasury Bond ETF

Investors seeking specific exposure to maturities between “intermediate” and “long” can use the iShares 10-20 Year Treasury Bond ETF (TLH). This fund is less popular than others on the list, with assets of only a little over $1 billion. The ETF seeks to track the ICE U.S. Treasury 10-20 Year Bond Index and has an expense ratio of 0.15%.

VGLT – Vanguard Long-Term Treasury ETF

The Vanguard Long-Term Treasury ETF (VGLT) is a popular, affordable way to access long-term treasury bonds. Bonds in this fund have a weighted average maturity of about 23 years. The fund seeks to track the Bloomberg Barclays U.S. Long Treasury Bond Index and has an expense ratio of 0.04%.

TLT – iShares 20+ Year Treasury Bond ETF

Slightly longer than VGLT above is the iShares 20+ Year Treasury Bond ETF (TLT), with a weighted average maturity of 25 years. TLT can be considered more liquid than VGLT but has a higher expense ratio at 0.15%. The fund seeks to track the ICE U.S. Treasury 20+ Year Bond Index.

EDV – Vanguard Extended Duration Treasury ETF

STRIPS are long-dated treasury bonds with the coupon payment “stripped,” or removed. The fund seeks to track the Bloomberg Barclays U.S. Treasury STRIPS 20–30 Year Equal Par Bond Index and has a weighted average maturity of a littler over 25 years. EDV has an expense ratio of 0.06%.

赞同来自: milanempire 、pqcst

我推荐VGLT,费率只有三分之一。

目前持仓1100,成本依然在90出头,低位卖的PUT可能都无法行权。现在需要改变策略,以买CALL为主,目标降成本到88以下。

当被问到是否讨论了降息,鲍威尔说,现在第一个问题是当前的货币政策是否足够把通胀拉回到2%目标,下一问题是这样的紧缩政策需要持续多久,然后才是降息的问题,这个问题还没有被还没被考虑,目前聚焦在第一个问题上。

但是,市场认为,第一个问题已经有答案了。

去年底,今年初也是市场抢跑。

Pershing Square’s Bill Ackman revealed Monday he covered his bet against long-term Treasurys.

The hedge fund manager believes investors may increasingly buy bonds as a safe haven because of growing geopolitical risks.

Ackman also added that he removed the short because of concern about the economy.

yanghongyong - 万物皆周期

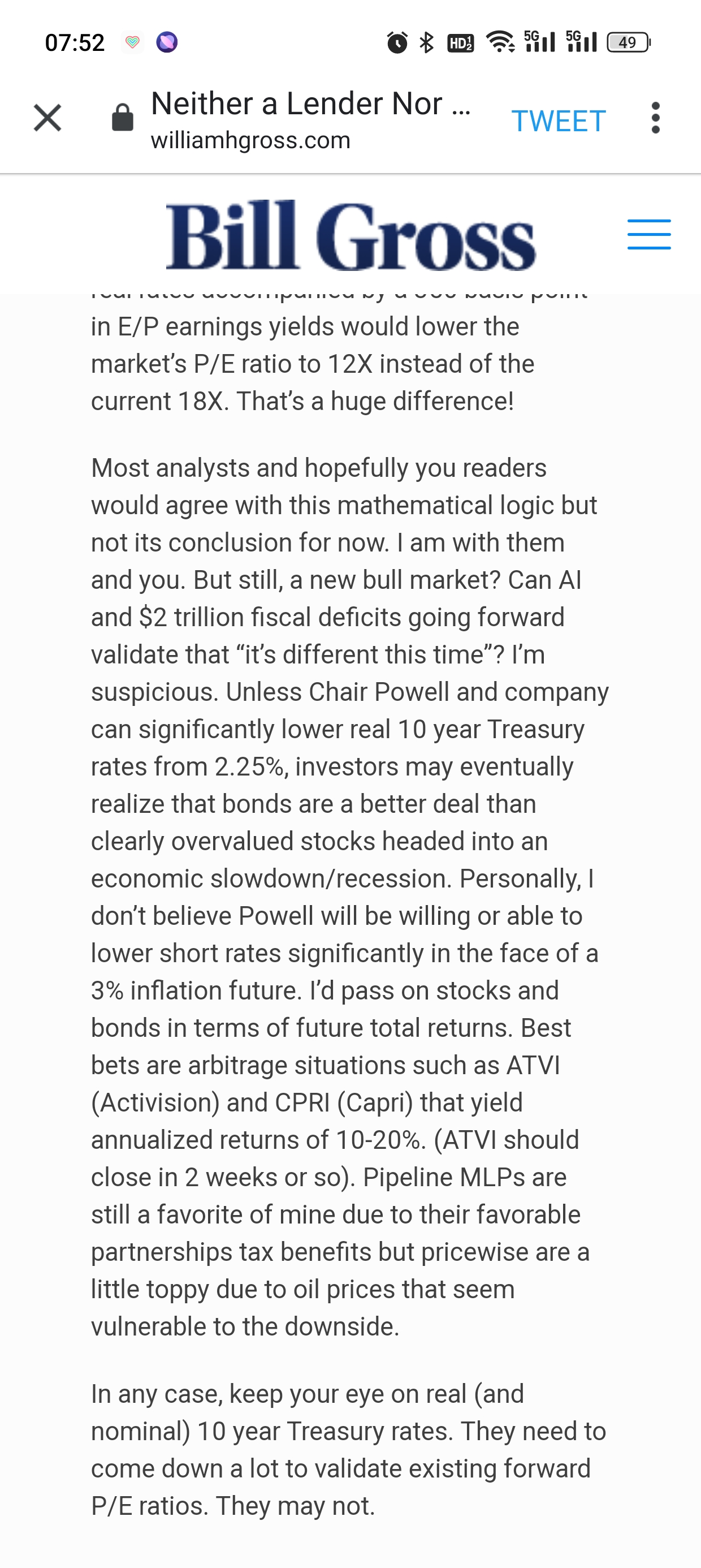

结合前面网友提供的信息,Bill Ackman 对30年美债看空到 5.5%,对应 TLT的5.5%,大概是80-85美元的价格以上(通常来说,20年国债的收益率应该比30年要低一点)。

昨晚,TLT的收盘价是85.06美元,基本上已经达到了这个水平。

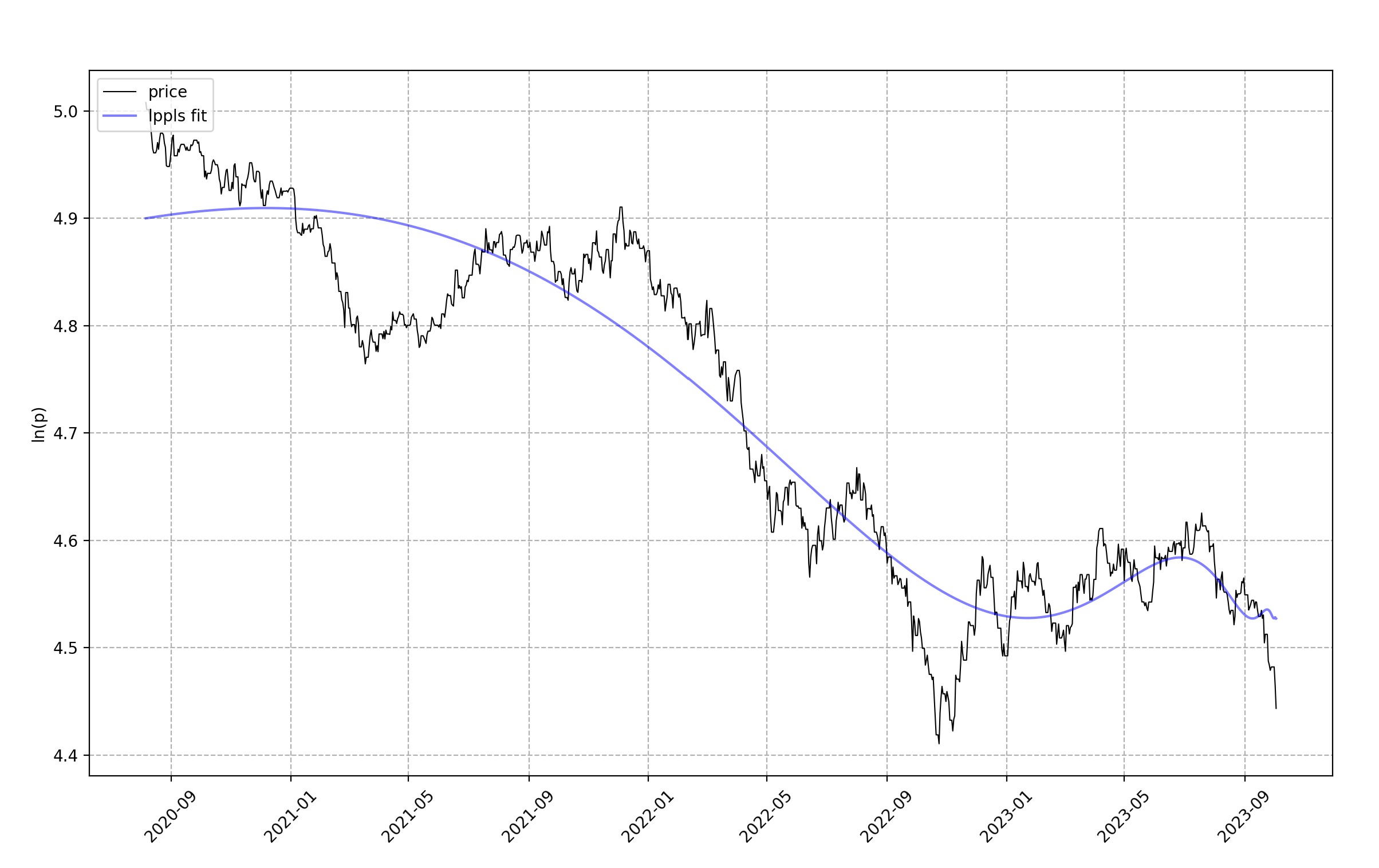

从两个检测泡沫的量化模型看,信号不一。

1、从BSADF模型看,已经出现超卖信号了(蓝线搞出橙色水平线,第一张附图)

2、从LPPL模型看,目前下..

从最新的数据看:85美元的TLT对应的30年美债收益率是4.9%左右,离5.5%还差得远

yanghongyong - 万物皆周期

为什么会退呢,有什么说法吗?本来单独买债券派息就不收税的,所以退回也正常。但富途没有详细的解释,也只是说退了就会第一时间打到账户;

又问了一下盈透,也没有解释,只是加了一句:说是认定为基金的本金会退回,但红利就不退了(如股息税)。但也不知道哪些债券ETF基金的税会被认定为基金的本金。

所以另外的债券ETF基金(如我持有的VCLT)10%的税到目前为止也不知道退不退,有知道的大佬告请知一声,谢谢!

富途今年把去年TLT的利息税(10%)已经退给我了,客服说是美税务局每年的3-4月结算退税,但不知道公司债等其它债券的ETF基金(如VCLT)会不会退税为什么会退呢,有什么说法吗?

ylxwyj - 承认未知 & 用数据说话

赞同来自: xiuer 、tusion 、apple2019 、Hx9181 、newsu 、 、 、 、 、 、 、 、 、 、更多 »

昨晚,TLT的收盘价是85.06美元,基本上已经达到了这个水平。

从两个检测泡沫的量化模型看,信号不一。

1、从BSADF模型看,已经出现超卖信号了(蓝线搞出橙色水平线,第一张附图)

2、从LPPL模型看,目前下跌的大趋势仍在持续中,但短期超卖(黑色价格线,严重偏离蓝色拟合线,第二张附图)

综上,有兴趣的,也许可以在BSADF的连续信号消失后的次日入场,博一下短期的反弹(大概率不是趋势反转);愿意上杠杆的也可以搞TMF(3倍做多长期美债)。

另外提醒一下,有很多的研究报告和学术论文显示,债券的趋势性要比股票强且持久很多。

不过,我是懒人且在美债上的认知不足,所以是不会参与上述交易的。

大家也可以对比一下,下图中高于橙线的日期,如下:

[2022-05-05, 2022-05-06, 2022-05-07, 2022-05-08, 2022-05-09, 2022-10-19,

2022-10-20, 2022-10-21, 2022-10-22, 2022-10-23, 2022-10-24, 2022-10-25,

2022-11-07, 2023-10-03]

yanghongyong - 万物皆周期

赞同来自: 大蘑王

利息税(Tax on Interests) 如果你是直接持有美国的债券,不管是美国国债、地方政府债券,还是一般公司债券,都不需要缴纳利息税。 不过,如果你是通过债券基金或者债券ETF来持有的美国债券,那么,该基金或者ETF每次派发给你的利息,会被美国政府视为股利,必须按照前面股息税的税率纳税。富途今年把去年TLT的利息税(10%)已经退给我了,客服说是美税务局每年的3-4月结算退税,但不知道公司债等其它债券的ETF基金(如VCLT)会不会退税

我自己通过富途持有TLT,是要收税的。我都打算转为长持一个流动性好的美国国债,有推荐的吗?

赞同来自: hantang001

在周二当天的众议院投票中,罢免麦卡锡职务的动议得到216票赞成、210票反对。作为众议院多数党共和党的领袖,麦卡锡这次可以说是众叛亲离,被“自己人”赶下台。”

”华尔街见闻曾提到,因为共和党强硬派阻挠,麦卡锡领导的众议院此前迟迟未能通过政府支出相关议案,差点导致美国联邦政府在10月1日新财年首日关门。

直到上周六,赶在就要关门前几小时,美国国会才通过了一项短期支出法案,暂时维持政府运转到11月中旬。

即便如此,该法案在众议院投票表决时也遭到了将近一半共和党议员的反对。”

Edge

Edge Chrome

Chrome Firefox

Firefox

京公网安备 11010802031449号

京公网安备 11010802031449号