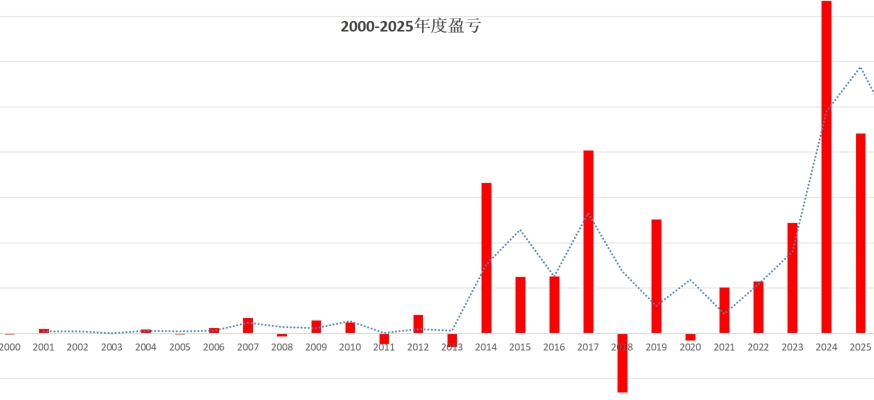

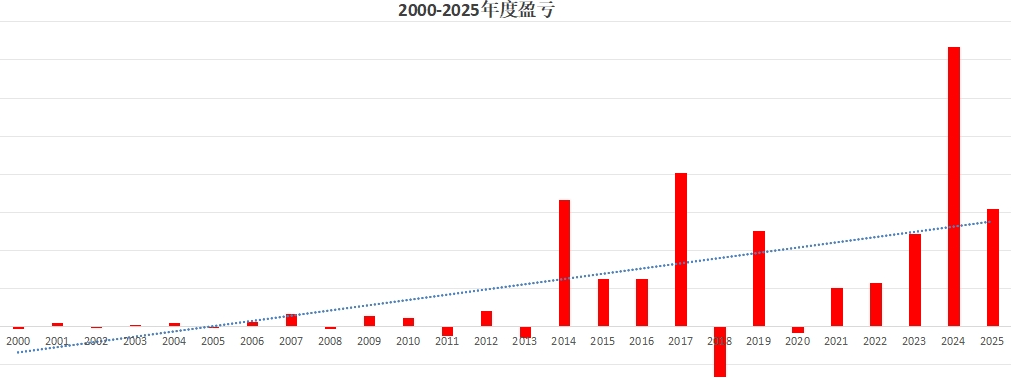

2022年股市收益8.24%。全年收益基本上来自股息和打新,股票差价收益几乎为0。打新1.02%,股息收益7%左右。

1.打新。最早打的新股是“一汽轿车”,到现在快30年了。当时钱少,就几个人合伙申购,按出资比例分配中签收益。30年来打新总收益占股市全部收益的三分之一,非常满意的几乎无风险收益。

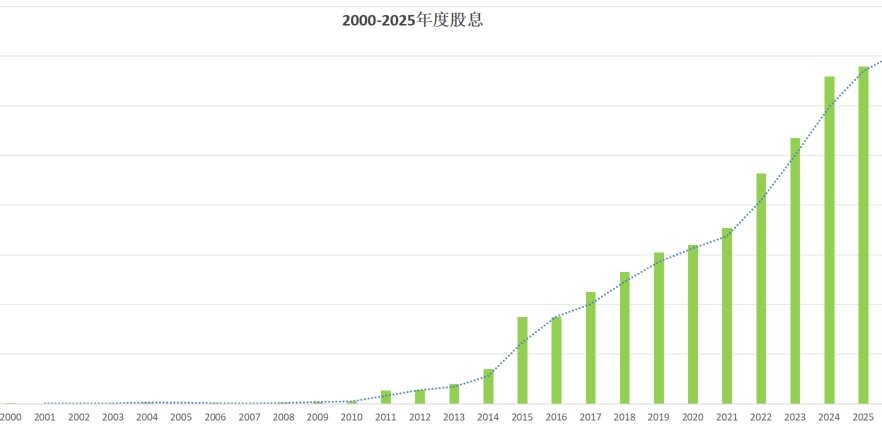

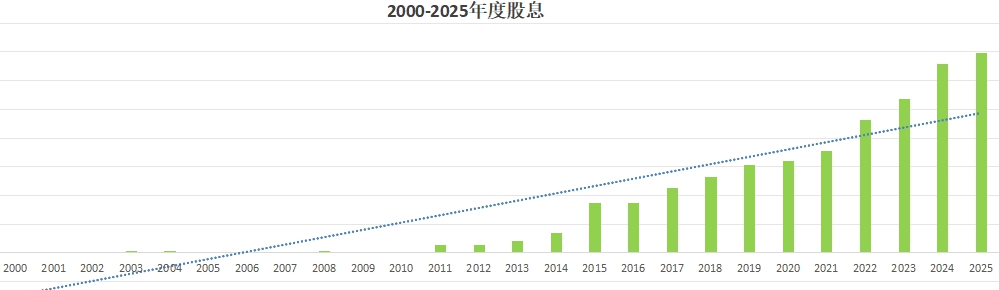

2.吃股息。2014年开始全仓股票,以吃股息为主。至今总股息收益占全部收益的三分之一。持股以“低估、高息、长持、适度分散、大型稳定企业为主”,靠股息养老。

2022年股市收益8.24%,其中打新1.02%,股息7.0%。

2023年股市收益17.1%,其中打新0.7%,股息6.2%。

2024年股市收益41.3%,其中打新0.29%,股息6.69%。

2025年股市收益17.4%,其中打新1.38%,股息5.45%。

lcdc - 股息养老

赞同来自: 老郭爱人生 、laolii 、小猫50128015 、gaokui16816888 、人来人往777更多 »

2015-9-12

来自 微博 weibo.com

险资敢于举牌,本质上还是基于价格和价值的偏离。对银行股而言,跌下去还会涨起来,股价的波动仅仅是波动而已。而对于大部分的概念股,抄完这波,谁知道下一波在猴年马月呀。当然不仅仅是银行股,其他行业也有类似的案例,但没有银行这么集中,这么直白。

再回头学习一遍徐总十年前的微博,现在的A股是不是有点像2015年?

lcdc - 股息养老

赞同来自: 小猫50128015 、有德便是财 、laolii 、寒江一蓑衣 、gaokui16816888 、 、 、更多 »

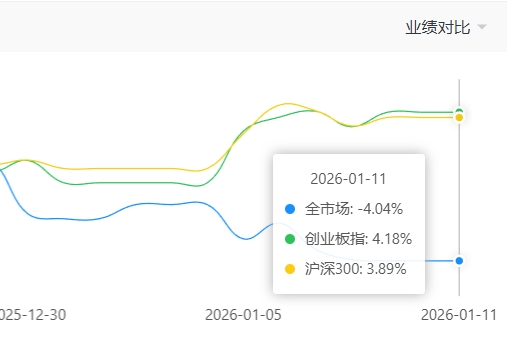

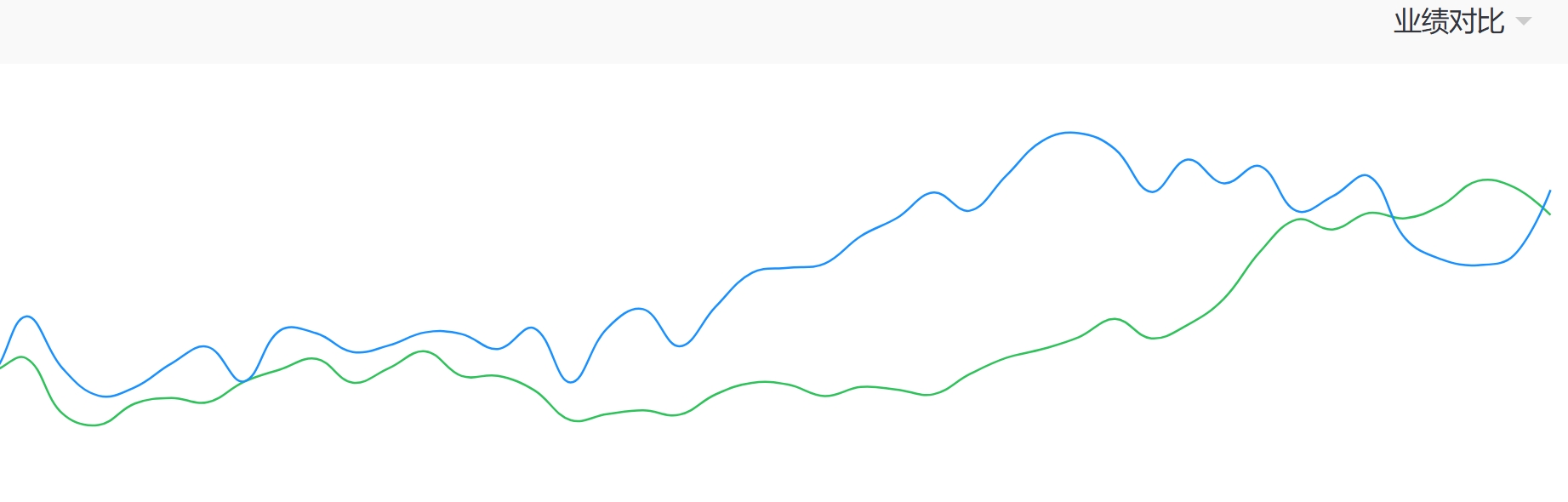

进入2025年后,特别是最近一个月,科技股小盘概念股大幅上涨,今年来北证涨18%,恒生12.7%,恒生科技23.7%,股票翻倍的比比皆是,翻十倍都好几只了。而沪深300持平(0.1%),我的持仓今年基本都是低于沪深300的,昨天才追上300指数,保持今年收益基本为0(0.8%)。回想起二十多年的股市经历,曾经有三次大幅跑输指数,远离了主流上涨板块,被热点所抛弃。2025年的收益,虽然跑输上证和沪深300指数,但不算多,1%以内基本和指数持平。比起历史上三次大幅度跑输指数,还算可以接受。

1、1999-2001年,从5.1...

上证指数从年前开始,不可思议的连续17根阳线,其他小盘股指数、科技股指数、北证50等等更是比上证指数大幅上涨。而我的账户别说跟上大盘上涨,连稳住市值都不可能。更不可思议的是,大盘连续上涨,我的账户是连续下跌,从2026年开市基本就是天天跌。好像又回到2025年1月份一样。哈哈。看来是我账户25没跌透,26年继续跌。

lcdc - 股息养老

赞同来自: 我心安然 、西正bj 、kkio 、流沙少帅 、Fanny06 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、更多 »

一、这一年黄金白银的上涨却不寻常。持有了十年的实物黄金和七年的白银,都达到了400%以上的涨幅。黄金,有点可惜卖了,赚了一年多的税前工薪收益。白银准备继续持有,权当极端情况下的保险,要算收益的话白银现在已经赚到十年工薪收益。

二、打新股。今年共中19签新股,看似不少,实际收益并不高,主要是中了16签华电新能源,每签收益有点低。好在年底中了一签沐曦股份,总算收获近四年来打新收益最高的一年。

三、吃股息。今年股息收入还算稳定,比去年稍微高点。二十多年来,股息收入还是年年稳定增长的。今年股息已经达到十年工资收入的总和,股息养老的目标看来基本能达到。

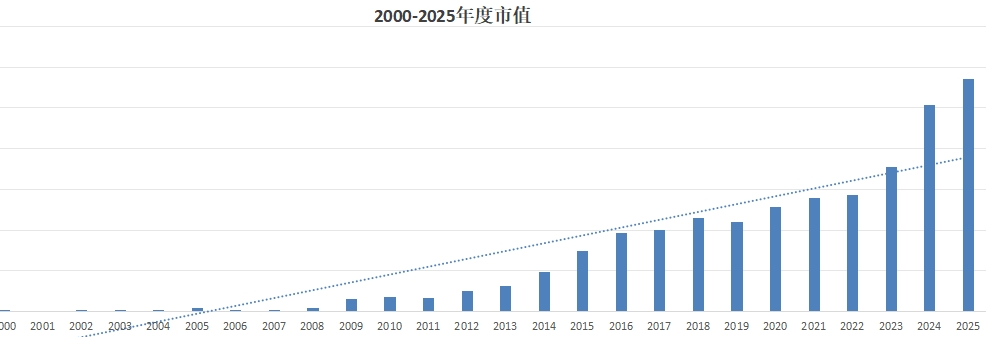

四、今年股票盈利(包括打新、股息)17.4%。虽然不高,在有记录的25年中,收益率第9名,但已经是年收益额第二高了。

1.年收益尚可

2.股息稳定

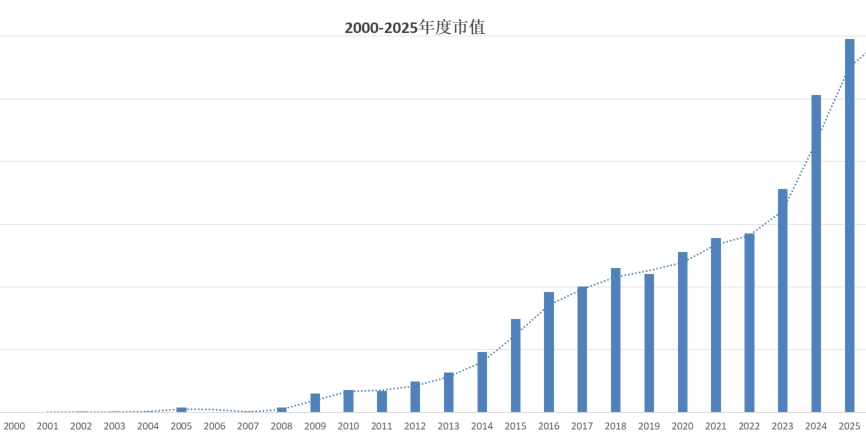

3.市值增长年复利14.5%

lcdc - 股息养老

赞同来自: 小猫50128015 、丢失的十年 、gaokui16816888 、遥远的北极星 、竹语松涛 、 、 、 、 、 、更多 »

lcdc - 股息养老

赞同来自: 山就在脚下 、laolii 、gaokui16816888

农行A竟然也能单日涨5%,股价直追工行。三年前,3块钱的农行无人问津,而7%的股息率太具有吸引力了,所以在22年3月到7月买入农行,农行A就成了我的第7只股票。短短三年时间,农行已经是我7只股票中最低价股成为第三高股价的股票了。股价涨了,股息率的吸引力也就下降了,真的很是怀念3块前的农行。终于靠农行这只老登股,市值又回到新高。农行也成了账户中第二仓位股。

lcdc - 股息养老

赞同来自: laolii 、hydk 、新新新韭菜 、起个名 、gaokui16816888 、 、更多 »

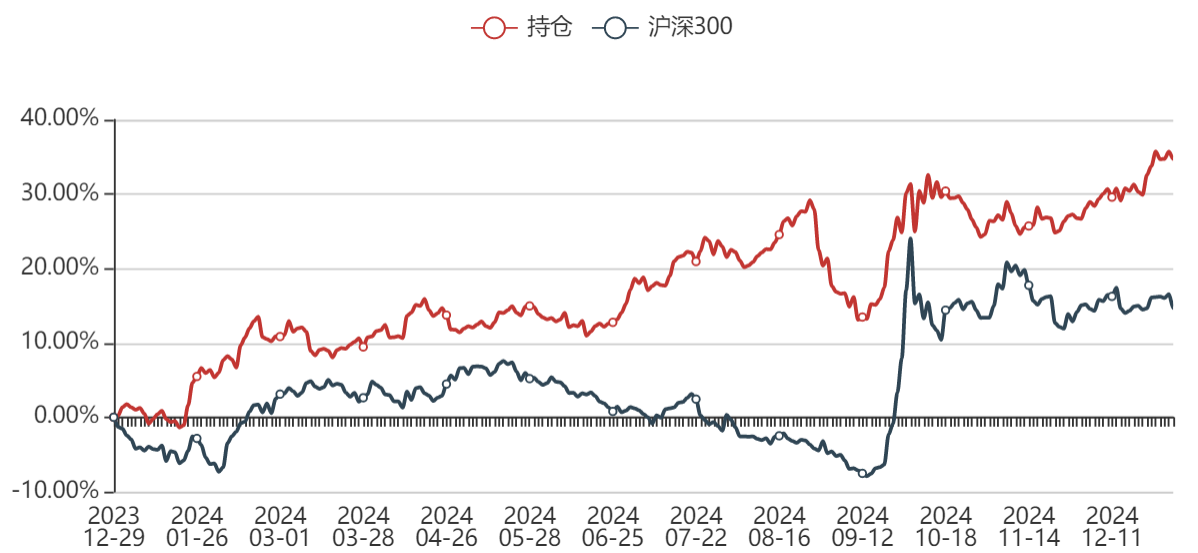

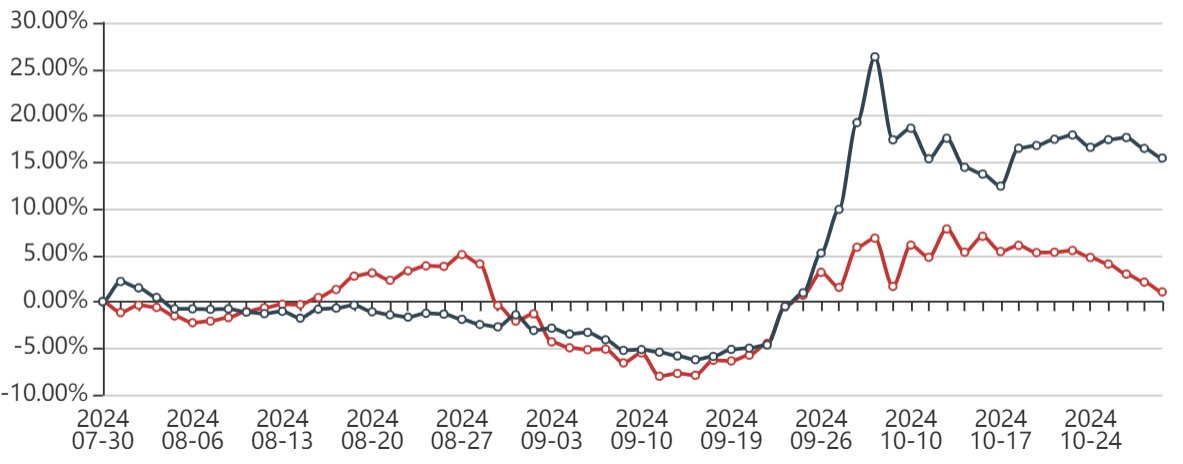

全部A+H股市值全年增长12.7%,跑输沪深300指数1.59%。5年来市值变化-图2。

7只股票中报已全部公布,还在阅读中,只认真看完一份,其余浏览下主要数据。结论是业绩不乐观。2只股票业绩大幅下降,另外5只4%以内的小幅增长和下跌。25年上半年的分红,肯定是低于去年上半年了。

全部股票加权PB0.666 PE7.69 股息率4.99(去年分红)。

年初至今,主要是持股收息,买卖操作不多,全部股票的换手率大约10%左右。买卖股票主要在下面三方面:

1.股息再投。今年的股息,没有再投到本股票,而是都投到了一只今年没怎么上涨的股票上了。好在这只股票刚出的中报业绩还上涨一点。

2. 同一股票AH换股。可惜没有全部换成,只换了 一小部分 。

3. 实物黄金积存卖出。黄金本不打算卖的,4月份竟然涨到850元/克,就在830左右卖掉了,十年涨340%。看似收益不错,其实比持有股票差得很多。

lcdc - 股息养老

赞同来自: hydk 、laolii 、saturn99 、我们的楠楠 、风云1699 、 、 、 、 、 、 、 、更多 »

再看看股票组合情况:加权 PB0.69 PE7.78 股息率4.75。指标上看已经大不如从前了,像前几年合着眼只管买的好时候过去了。但是现在的无风险率这么低,其实能有4-5%的股息,隐含的收益率在13%左右,也还是可以接受的。

继续安心吃股息吧!

lcdc - 股息养老

赞同来自: laolii 、gaokui16816888 、哆啦大和 、自以为价值投资

lcdc - 股息养老

今天持仓又是大跌,好在比4.7跌得少多了。关注股票价格没啥意义,本来股价不是涨就是跌,市场先生能利用就利用下,否则就直接忽略它。一直说,少看股价多看估值。翻出股票情况再浏览一遍,企业还是那家企业,以前怎么经营现在还是在正常经营。看了看股票组合的加权PB0.66、PE7.76,股息率仍然高达4.96%,仍然在低估范围。结论就是,继续安心吃股息,最终实现股息养老。半年收益11.5%

今天为止基本上也算是半年了,算下今年...

比较 指数 本年盈亏 累计净值 复合收益 领先指数

个人 ***** 11.5% 28.13 14.28% *****

上证 3444 2.76% 1.66 2.05% 8.71%

沪深300 3936 0.03% 3.94 7.15% 11.44%

lcdc - 股息养老

赞同来自: laolii 、allrights 、Fanny06 、自以为价值投资 、YmoKing 、更多 »

今天为止基本上也算是半年了,算下今年收益12.1%,还好。今年的总市值、年度股息收益都是历年最高。2000-2025年度市值、盈亏、股息额统计。

赞同来自: Cogitators 、我们的楠楠 、gaokui16816888 、YmoKing 、Assnile 、更多 »

慢慢地,四大行又新高了。虽然那些想快速赚钱的都看不上四大行,但是回头看几年的收益,他们还真跑不赢四大行。可笑吧!集思录上的这么多的聪明人从来就看不上银行股的。特别是四大行。只有笨笨的吃息者才信奉收息。哈哈哈。

lcdc - 股息养老

赞同来自: 咸鱼电梯俯卧撑 、gaokui16816888 、Fanny06

lcdc - 股息养老

赞同来自: ycftlf 、allrights 、apple2019 、alongside 、walkerdu 、 、 、 、更多 »

本人 ----- 0.4% 25.34 13.8% ------

上证 3336 -0.48% 1.61 1.92% 0.89%

沪深 3387 -1.21% 3.89 7.08% 1.63%

2025年一季度总市值仅上涨0.4%,能有不亏的成绩得益于H股的上涨。总共持有7家公司股票(其中4家同时持有H股),已经有5家公司公布了年报,业绩承压。2家公司利润下降明显,另外3家与去年持平或微增。从已公布2024年度分红看,个人股息率已经大幅下降,去年分红公布时股息率6.69%,今年5.49%。好在预计收到的股息额仍然高于去年,但也仅仅是稍高于去年。

lcdc - 股息养老

“买入并持有一个分散配置的投资组合,不要试图做任何预测的动作。”,按照西格尔教授的教导,我们只是简单地坚持持有,就会比频繁交易、不断择时操作收益率好得多。

1、过去两个世纪的美股历史看,剔除通胀之后的股票收益率为6-7%,也就是平均市盈率15左右。

2、股票属于实物资产,因此是优秀的长期抗通胀的对冲工具。股票代表着对实物资产的所有权。

3、股票的风险随时间的增加而降低,债券的风险却是随时间的增加而上升。这意味着,长期投资者应该持有更高比例的股票资产。

4、从历史上看,价值股比成长股的收益更好、风险更低。价值股也就是那些价格低于盈利和分红等基本面的股票。

5、股票资产中,应该大比例的配置低成本的指数基金。可以利用价格的偏离,来买入低成本、被动的价值类指数基金,或者买入基本面加权指数基金,而非市值加权指数基金。

6、建立严格的投资计划,来保证投资组合不偏离轨道,尤其当你屈服于短期情绪之时,能帮助你继续坚持。

lcdc - 股息养老

赞同来自: 小猫50128015 、happysam2018 、猪尾巴草77 、yjjkwxf 、laolii 、 、 、 、 、 、更多 »

本人 ----- -0.57% 25.10 13.76%

上证 3321 -0.92% 1.60 1.90% 0.35%

沪深300 3890 -1.14% 3.89 7.09% 0.57%

2025年2月总市值仍然是下跌的,全年下跌-0.57%,基本和上证、沪深300指数持平,大幅跑输科技股以及恒生指数等。本年2个月时间,除了把股息再投,没有买也没有卖股票,更没有做差价。知道热点在科技股,因为搞不懂这些高科技,也不敢下场买卖。很多年前科技股高涨的时候也没参与。赚不到认知以外的钱,也没什么遗憾的。

我的理解,要想股息养老,那就要长期持有稳定盈利的企业,我选择低估值高股息的逆向投资策略买股,既然都逆向了,那肯定不会去追热点。人人都向往的地方,不会有低估。

赞同来自: J204919216 、九天银河揽月 、allrights 、laolii 、多枝的树 、 、 、 、 、更多 »

1.做投资,先选好自己要走的路,做正确的事情,再把事情做正确。选择收息是一条大概率正确的路,但也需要耐得住寂寞,禁得住诱惑

2. 收息的卖出条件,不是看短期挣了10个点,还是短期亏了10个点,而是要理解当前的估值体系是什么样的,以及标的当前的估值水平。通缩的经济环境下,银行这类高息股会受到资金追捧,而经济向好,招行的零售业务,也会有很好的弹性,可以说是攻守兼备。刚到1倍的市净率,谈不上高估。

3. 想要在不同的股票之间切换,高抛低吸,需要掌握配对交易的规律,否则有可能低抛高吸。如果你真的对一些股票,很熟悉,很有把握,当然可以尝试,但有这样的经验,就不可能去请教别人,所以,最好是守在自己的能力圈,而不是在不同的投资策略之间横跳,走了弯路。

@多枝的树

大佬,看了你的帖子也学习的买入一些高股息的股票,但是我现在遇上了这么的情况,还希望大佬能指点一二。

去年12月买入招商银行,成本在38左右,最近银行涨的不错,目前有接近10个多点收益,按照我的想法是买入招商银行后不动,每年吃5个点的股息,但是最近实在涨的太猛了,现在心里在想,我卖出直接获取十个点收益,我还要两年吃息才能到这个收益,是不是现在把招商银行卖掉去换另一个类似的高股息的股票,从而获取这个超...

赞同来自: always5200 、大老虎342 、laolii 、多枝的树 、流沙少帅更多 »

大佬,看了你的帖子也学习的买入一些高股息的股票,但是我现在遇上了这么的情况,还希望大佬能指点一二。去年12月买入招商银行,成本在38左右,最近银行涨的不错,目前有接近10个多点收益,按照我的想法是买入招商银行后不动,每年吃5个点的股息,但是最近实在涨的太猛了,现在心里在想,我卖出直接获取十个点收益,我还要两年吃息才能到这个收益,是不是现在把招商银行卖掉去换另一个类似的高股息的股票,从而获取这个超...如果本金不多,年轻的话,不断积累本金才是王道,年轻应该把主要精力集中在本职工作上,好好挣钱。

赞同来自: laolii

大佬,看了你的帖子也学习的买入一些高股息的股票,但是我现在遇上了这么的情况,还希望大佬能指点一二。看你是福建的朋友,我来回答几句。

去年12月买入招商银行,成本在38左右,最近银行涨的不错,目前有接近10个多点收益,按照我的想法是买入招商银行后不动,每年吃5个点的股息,但是最近实在涨的太猛了,现在心里在想,我卖出直接获取十个点收益,我还要两年吃息才能到这个收益,是不是现在把招商银行卖掉去换另一个类似的高股息的股票,从而获取这个超...

无非是涨多了些你拿不住了呗,不用找其他借口。

想换就换呗,吃几次亏就涨记性了。

万一你每次换股都能有超额收益,那岂不是赚翻了。

去年12月买入招商银行,成本在38左右,最近银行涨的不错,目前有接近10个多点收益,按照我的想法是买入招商银行后不动,每年吃5个点的股息,但是最近实在涨的太猛了,现在心里在想,我卖出直接获取十个点收益,我还要两年吃息才能到这个收益,是不是现在把招商银行卖掉去换另一个类似的高股息的股票,从而获取这个超额收益。

这两天一直在纠结,是不是要换标的,但是又怕了换了标的以后控制不住自己,下一个标的就不是这种高股息,而是会自作聪明去找下一个可能类似招商银行的股票,让我在三四个月内获取超额收益。

这几天一直在纠结这个问题,希望大佬看到了,能略微指点, 不胜感激!

lcdc - 股息养老

赞同来自: 小猫50128015 、neverfailor 、丢失的十年 、股精灵 、Euros 、 、 、 、 、 、 、 、 、 、 、 、 、 、更多 »

1、1999-2001年,从5.19行情启动,科技股快速上涨,持续时间长涨幅大,接着就是互联网股票爆发,直到2001年促成了互联网泡沫破裂。我当时持有五粮液、上汽集团、封闭式基金等股票和基金,中几了只新股,持股占比很小,主要是资金打新。总体算,一轮大牛市下来,不但没赚到钱还亏了2万多。现在看亏2w不多,但是当时股市上加上打新资金都不够10w,这亏损巨大啊。好在2001年泡沫破裂后,不但没亏反而大幅盈利了。

2、2006-2007年,A股历史最大的牛市,当时主要还是资金打新,不敢加大持股比例,虽然这次也是赚钱的,但和沪深300比,连零头都没赚到。

年份 年收益 沪深300 领先

2006 11.9% 121.0% -109.1%

2007 31.2% 161.5% -130.3%

3、2019-2020年,创业板小盘股大涨,赛道股大行其道,市场流行“看市盈率的都是小学生”、没入门,怕高的都是苦命人,我就是看市盈率的苦命人。跑不赢指数,更跑不过赛道股,只能远远地观看,欣赏那些在几百倍市盈率赛道上狂奔的大胆投资者。

年份 年收益 沪深300 领先

2019 21.8% 36.1% -14.2%

2020 -1.4% 27.2% -28.6%

2025年会不会又是大幅跑输指数和赛道的开始?因为这次全部持仓又远离了热点,而且我也不打算纠正,就这么静静地持股收息。接下来的2年,就拭目以待吧。

lcdc - 股息养老

赞同来自: gaokui16816888

基本不卖出吗?感觉收息后交易还有10% 到20%的红利税要补有点让人却步A股持有一年免股息税,我持有的A股都大幅超过一年,对我来说A股的股息税等于0。股息税主要是H股扣的,港股通20%,香港市场10%,这个是少不了的。

lcdc - 股息养老

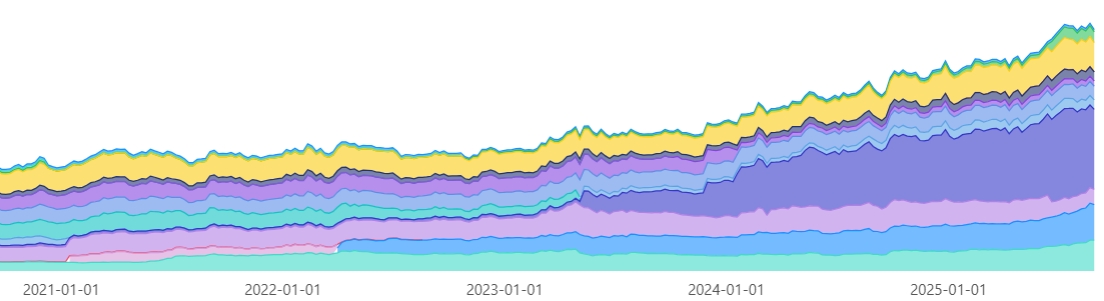

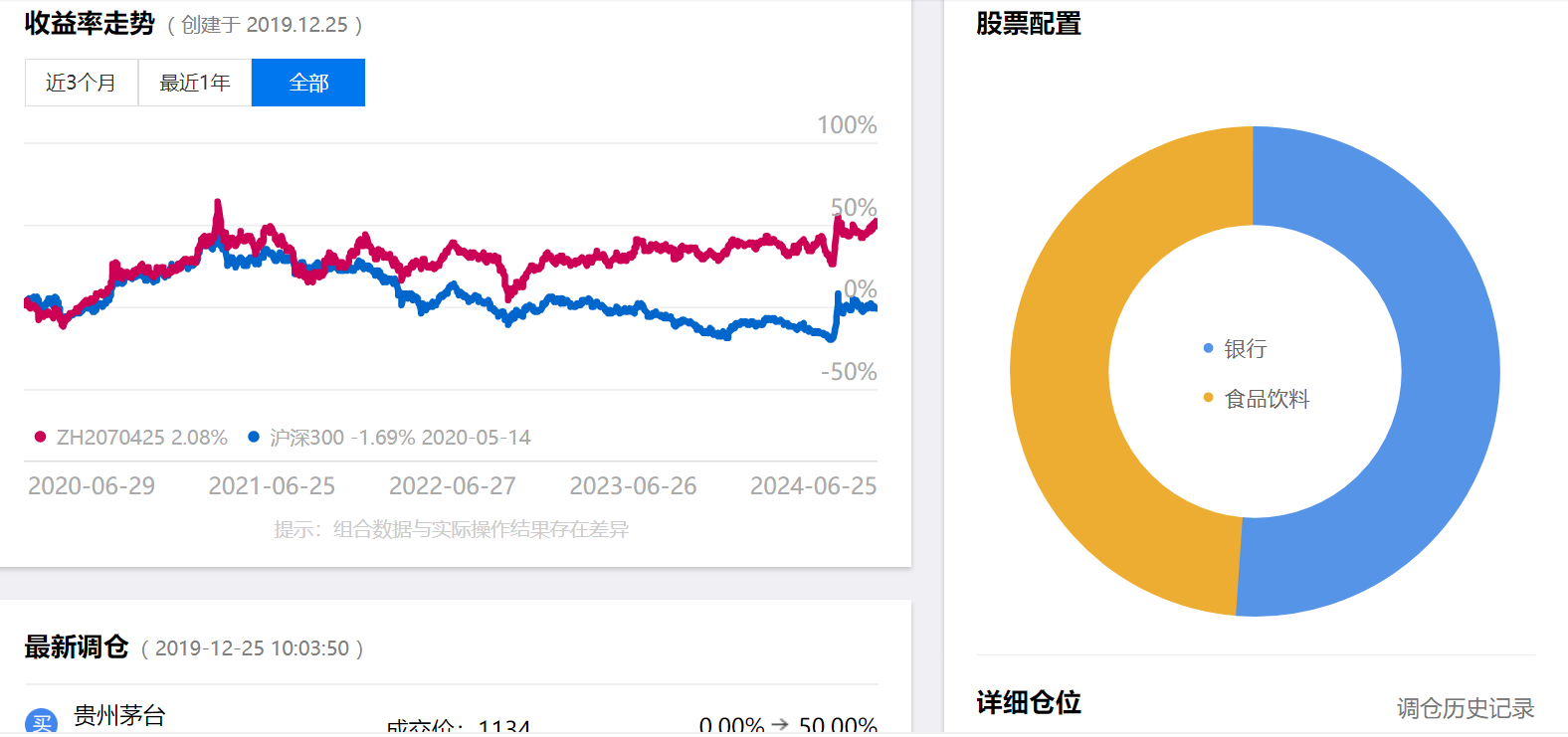

2013年在雪球做了个模拟盘,就是经常截图的那个。雪球模拟盘有时会出问题,2020年就又在jsl做了个模拟盘。可是jsl模拟盘只能买卖A股,H股就没法操作。jsl也有优点,盈亏统计显示详细,对比沪深300比较直观。

1、盈亏统计

2、近一年的净值趋势

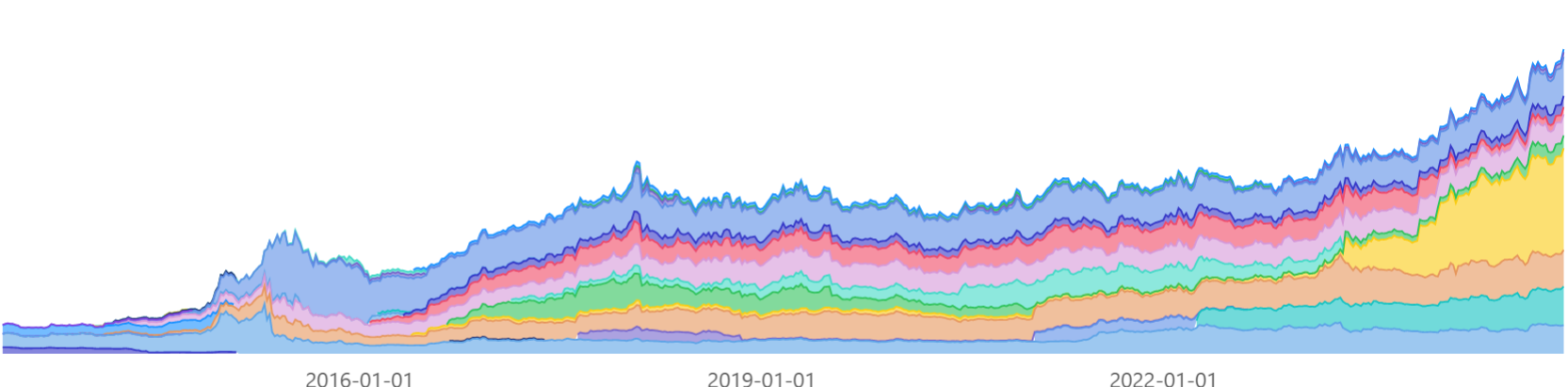

3、2020年至今全部净值趋势

4、A股持仓与沪深300的几个数据对比

A股模拟盘 PE7.57 PB0.66 ROE8.74 股息率4.52%

沪深300 PE14.40 PB1.70 ROE11.80 股息率2.91%

lcdc - 股息养老

赞同来自: yinyin726 、apple2019 、robin8848 、起个名 、allrights 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、更多 »

从2013年底至今11年的年复利22.01%。今天总市值,大部分时间都是在历史新高,收盘跌0.2%,仍然在新高附近。2025年希望股息多多,稳稳地吃股息,打新股就不指望了,有更好没有也无所谓了。

lcdc - 股息养老

赞同来自: 来自地球1984 、simpisbest 、hjndhr 、walkerdu 、laolii 、 、更多 »

股票投资最重要的还不是选股,至于选择低估值股票,也没有那么严格的标准。比如路上一个人,一眼就能看出他是个胖子,根本不用上称,因为他大大超出了普通人的体型。找出低估的股票也不难,因为这种低估比一般的股票低估的不是一星半点。我自己的投资情况:

其实,股票投资最重要的是下面的顺序。

一、确定投资的目标。有了明确的目标,才能找到相应的投资策略,然后坚守你的策略,才会实现你的目标。比如,有人目标年收益5%,那你找出多年稳定股...

1、投资目标。股息养老,稳定的5%股息就够花。5%股息可不等于只5%的收益,因为股息只是盈利分红的一部分,企业留存的利润会继续盈利。不追求高波动高收益,只投资稳定收益的大公司。

2、大类资产的配置。其中,房产是按购买价占比11.9%,市价算也接近斯文森20%的建议。贵金属也是购买价占比2.9%,当时买实物黄金140元现在628元,白银接近翻倍,总体贵金属市价占比5%多点。债券占比少点,这是个动态过程。

序号 资产类别 20241227 斯文森建议

1 国内股票 48.5% 45%

2 境外股票 31.8% 5%

3 房地产 11.9% 20%

4 债券金 1.8% 15%

5 贵金属 2.9%

6 现金存款 3.1% 15%

合计 100.0% 100%

3、股票组合。A+H共11只股票,其中A股7只。尽量分行业不同持股。

4、选择被动持股。

5、具体的股票就不说了。

lcdc - 股息养老

赞同来自: llllpp2016 、浮云尚舞 、ANNRY11 、gaokui16816888 、理想已实现更多 »

这五年,如果就买工行+茅台各50%,一动也不动,收益53.4%,跑赢雪球90.95%的组合,看来还不错。不过,很少有人会持股一动不动,一年调整一次仓位就是少的了。

看了下自己的账户,这五年的换手率100%左右,这还包括了打新收益再投、每年的股息再投的交易量,还有一个重要的交易是这五年增加了几个打新账户,后来又退出了十几个打新户,增加了这部分本来不会交易的交易量。如果是纯粹的调仓,增减股票,这五年的还手应该的低于100%的。用不到100%的还手,五年盈利130%,虽然没法和大神相比,作为股息养老一族,这收益超预期了。

lcdc - 股息养老

赞同来自: yinyin726 、安静的小白 、laolii 、悠悠白云 、gaokui16816888 、 、更多 »

第一家:1、工商银行

分红19次,金额1.47万亿

股息率:7.31%

第二家:2、建设银行

分红18次,金额1.12万亿

股息率:6.87%

第三家:3、中国银行

分红17次,金额8800亿

股息率:6.53%

第四家:4、农业银行

分红16次,金额7700亿

股息率:6.28%

第五家:5、中国石油

分红16次,金额7000亿

股息率:5.85%

第六家:6、中国石化

分红16次,金额5500亿

股息率:5.62%

第七家:7、中国神华

分红15次,金额3600亿

股息率:8.56%

第八家:8、招商银行

分红15次,金额3000亿

股息率:4.98%

第九家:9、交通银行

分红14次,金额2300亿

股息率:6.75%

第十家:10、上汽集团

分红14次,金额1800亿

股息率:5.23%

第十一家:11、贵州茅台

分红22次,金额1700亿

股息率:1.57%

第十二家:12、长江电力

分红18次,金额1200亿

股息率:3.82%

第十三家:13、格力电器

分红20次,金额1100亿

股息率:7.18%

第十四家:14、宝钢股份

分红18次,金额1000亿

股息率:8.75%

第十五家:15、大秦铁路

分红17次,金额960亿

股息率:7.41%

第十六家:16、海螺水泥

分红20次,金额880亿

股息率:5.93%

第十七家:17、万科 A

分红29次,金额800亿

股息率:4.37%

17只股票,曾经买过和正在持有的共14只。现在持仓的7只股票中,仍然有5只在榜,剩下2只股票分红也不少,只要这榜单再下拉点,也能看到。

lcdc - 股息养老

赞同来自: gaokui16816888

lcdc - 股息养老

赞同来自: 小猫50128015 、浮云尚舞 、neverfailor 、chisj 、KevinLe 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、更多 »

其实,股票投资最重要的是下面的顺序。

一、确定投资的目标。有了明确的目标,才能找到相应的投资策略,然后坚守你的策略,才会实现你的目标。比如,有人目标年收益5%,那你找出多年稳定股息5%的股票,坚守持股守息就能达到目标。又比如,有人要求年收益100%,那就只能去投机,加杠杆投机,甚至去赌博。

二、做好大类资产的配置。投资多少比例,分别在股市、房产、债券、现金类现金资产上,然后又怎么再平衡。这比单纯的选股,会获取更大的收益。

三、股票的组合。买多少只股票,配置在那些行业上,比例多少。这很重要。

四、选择主动投资还是被动投资。

五、才是选择具体的股票。在这五个方面中,选股的重要性是最低的。

lcdc - 股息养老

赞同来自: gaokui16816888 、ryanxzqn 、好奇心135 、哆啦大和

今年还剩2个月时间,到时再看盈利情况吧。其实,市值的涨涨跌跌还不算什么,最主要的还是24年的股息能有多少。看三季报,一部分股票盈利不乐观,希望明年收到的股息不要比今年的少太多。

lcdc - 股息养老

赞同来自: Cogitators 、apple2019 、我们的楠楠 、小猫50128015 、浮云尚舞 、 、 、 、 、 、 、 、 、 、更多 »

长线投资的真正挑战,不在于如何通过低买高卖增加回报,而在于如何通过刻意承担适当的市场风险来管理风险,并在一段时间后获得平稳增长的回报。

坚守长期投资策略,并不需要繁杂的行动,而是遵守长期投资的准则,避免被周围的令人激动的对投资是多余的事分散注意力。

lcdc - 股息养老

这话说的,虚伪了 ,这么多年,一直坚持拿着超额打新收益,几乎是分红的3倍,咋就说超额收益不可能呢?我这些年平均每年都跑赢巴菲特十个点哪里是什么虚伪,实际情况如此。

打新是有额外的收益,那只是制度性的套利而已,严格来说不能算是相对指数的超额收益。打新,或者可以说是对低风险投资者的一点点福利,不过现在这个福利也不多了。

我说的超额收益是相对指数的超额收益,也就是大多数人追求的,大盘下跌时比指数跌的少,大盘上涨时比指数涨的多,所谓的“利益最大化”。这太难了,或者根本做不到。在我这么多年的投资(投机)经历中,感觉大盘下跌时比指数跌的少,各种努力后还有点实现的可能。而大盘上涨,特别是大涨,根本跑不赢指数,甚至根本就跟不上指数。

Edge

Edge Chrome

Chrome Firefox

Firefox

京公网安备 11010802031449号

京公网安备 11010802031449号