xtxjj - 老实本份

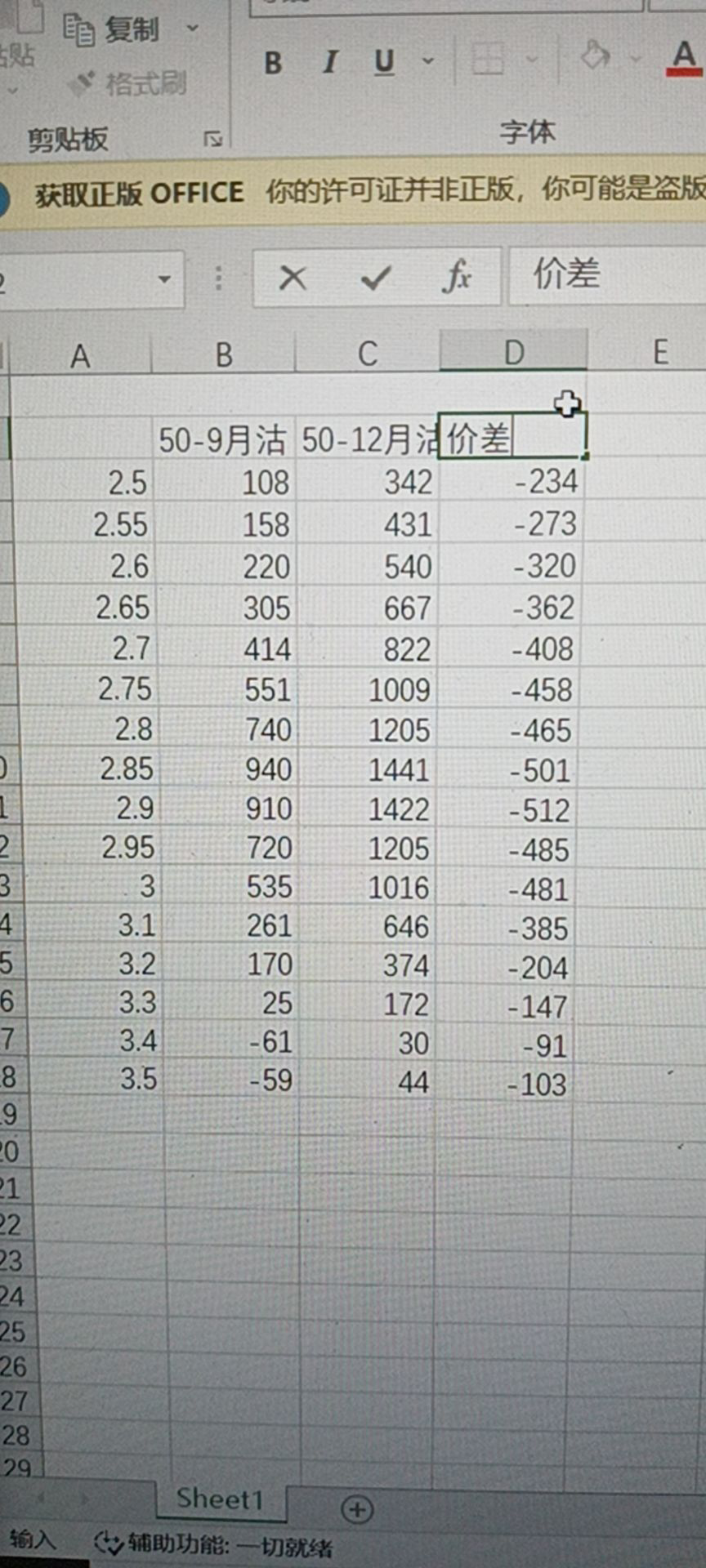

楼主看清楚,我是说的少量双买虚2哦。2个关键词,买和少量,当然你未必会赢,但风险肯定不大。哈哈非常惭愧没仔细看,您的建议我看了下,确实比我的办法好,目前上证50的12月虚2双买大概1200元一手,也就是指数涨跌5%以上稳赚,非常感谢***

xtxjj - 老实本份

我来补充一下,强调一下人的主观能动性。在一个对称性博弈的世界里,对判断的要求要精准一些在一个非对称性的世界里,对判断的要求可以模糊一些。九债一购长期看一定跑输指数,那他就没有存在的意义么?我不认为。如果不是期权,像我这样的胆小人士,可能年初的3700点就全仓套利了,那如果市场真的突破4000,迎来了一片星辰大海呢?踏空的煎熬,可是双倍于亏损啊,因为人心的妒忌与贪婪,因为人不患寡而患不均。同样的,...这是高手,这是高手!

赞同来自: 我是JR 、ptcwl 、Jifandailu 、zdtzdt 、GThe 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、更多 »

无论你如何变化,都逃不脱公平赌博这四个字,故此你既然赌大波动,直接双买即可。试图通过某种模式,占去所以好处的做法,是不存在的。就你这个方式,坏处就是平盘,几个月下来,也不少亏,和直接双买,估计一个球样,当然你说远处的卖好歹给点,的确给点,但当行情不利的时候,远处的卖也要吐点。我一直以为,在我的水平范围内任何一张期权的价格都是合理的,除非瞬间脉冲,这属于套利范畴,不谈。那么请问,试图通过这些合理期...我来补充一下,强调一下人的主观能动性。

在一个对称性博弈的世界里,对判断的要求要精准一些

在一个非对称性的世界里,对判断的要求可以模糊一些。

九债一购长期看一定跑输指数,那他就没有存在的意义么?我不认为。如果不是期权,像我这样的胆小人士,可能年初的3700点就全仓套利了,那如果市场真的突破4000,迎来了一片星辰大海呢?踏空的煎熬,可是双倍于亏损啊,因为人心的妒忌与贪婪,因为人不患寡而患不均。

同样的,现在马上跌破3000了,到底了么?没人知道,从估值的角度上说,现在已经比较低了。杀进去呢,又怕被活埋,毕竟熊市的阴跌漫长,经历过的人都知道有多么绝望人心。亏损的煎熬同样让人如坐针毡,但是恐慌比嫉妒对人心的伤害要小一点,因为人不患贫而患不安。

多说一句,嫉妒和贪婪是地狱七宗罪之一,而恐慌不是。

我一直说,期权就像车险。车险不会让你的车技变得更好,但是它会让你开车更从容。这份从容,让你享受旅途的时光,让你享受沿途的风景,让你享受驾驶的乐趣。最终,是这份从容让你的车技变好了。

期权是场零和博弈,通过数学的方式,你怎么算都无法做出超额,这是对的。但是一个非对称性的东西,天生就可以判断得模糊一点,用确定性换不确定性,用不确定性换确定性。毕竟,甲之蜜糖,乙之砒霜,最后大家都安心的持有了自己想要东西。而这份安心,你又怎知不能提升收益率呢?

你说投资是数学,我说投资是心理学。

你说你投资的是公司,我说我投资的是人。

你看到的是红涨绿跌,我看到的是爱恨情仇。

最后你收获了金钱,我收获了幸福。

好多人说我搞唯心主义,但是在一个充满了唯物主义的市场,唯心本来就是少有人走的路。那又单纯只是少有人走那么简单么?

可能,市场本就是混沌的,与其用计量学来解释,倒不如用哲学来解释。

你追求判断精准,我追求没有判断。

你说7年没有来牛市了,我说14年没有来金融危机了。

你说万物皆有周期,我说人的生命是短暂的。

你说万物皆有价值,我说油价负数了。

你说科学无敌,我说长期资本公司垮了。

你说市场有效,我问如何解释价值投资。

你又说价值投资,我说巴菲特只有一个。

你说我弱小而无知,我说傲慢才是生存最大的障碍。

最后你和我说要像珍惜生命一样珍惜本金,我告诉你有人家里藏着印钞机。

我不知道我要做什么,但是我知道我不要做什么。

牛顿三定率在常规力学里有多么伟大,在量子力学领域就有多渺小。你说量子力学过于微观,可是天文观测如此宏大的场景里,就有很多不符合牛顿定律的存在。

就像你抬头看这片茫茫星海,星光满天,茫茫寂寥。

你又怎知,你看到的是璀璨的星海,还是荒落的坟场?

宇宙大爆炸之后,仅有人类偏居于银河一隅。那这个宇宙,到底是星辰大海呢,还是一具不断膨大的尸体呢?

南华真君云:天之苍苍,其正色邪?其远而无所至极邪?

南华真君又云:浮生若梦,若梦非梦。浮生如何,如梦之梦!

赞同来自: zq921 、fydydhorse 、neptunus 、流沙少帅 、frogjay 、 、 、 、 、 、 、 、 、 、更多 »

试图通过某种模式,占去所以好处的做法,是不存在的。

就你这个方式,坏处就是平盘,几个月下来,也不少亏,和直接双买,估计一个球样,当然你说远处的卖好歹给点,的确给点,但当行情不利的时候,远处的卖也要吐点。

我一直以为,在我的水平范围内任何一张期权的价格都是合理的,除非瞬间脉冲,这属于套利范畴,不谈。那么请问,试图通过这些合理期权的加加减减,就能产生一直利大于弊的东东?

我想不会的,期权的作用是让曲线变得更加平滑或者陡峭,而不是变得不公平。

哈哈

Edge

Edge Chrome

Chrome Firefox

Firefox

京公网安备 11010802031449号

京公网安备 11010802031449号