bigbear2046 - 无非想要明白些道理,遇见些有趣的人或事

用的基金ETF前复权价格,含分红,你好像装b,当全世界是sb欢迎继续科普:

1. etf能100%复制指数么

2. etf的管理费需要去掉么

3. etf价格包含了分红复投的收益么

综上,全收益指数相比指数etf哪个更接近真实收益

后复权,将分红都加在最后的价格上,低估了涨幅,因为分红的钱都拿走了,不能再计在已经除息的价格上了。分红的钱到手后,即使买货币基金,也是有收益的,后复权把分红的钱的收益直接算成了零。如果分红多,次数也多,涨幅会低估得非常严重。正确的计算方法,应该是分红那天,直接再次复投买入,这样最后得到的就是正确的投资收益,我们看的前复权,很多涨了几百倍的股票,以前的价格都变成负数了,这是不正确的,不能把分红都减在以前的价格上,所以说心里有这个概念就好了,不要过于纠结。

前复权如果简单把起始价格减去以后的累计分红,显然更不合理,因为后续分红在起始价格的时候都没有到手。如果分红多,分红次数多,这么算前复权价会大大高估涨幅。再者,分红多的股票或基...

为得到云南白药,格力电器涨了多少倍,我还亲自手工计算过,这样的股票还是有5%左右的。

朋友,咱们纯讨论问题啊,无关言语直接无视就好,别影响心情后复权,将分红都加在最后的价格上,低估了涨幅,因为分红的钱都拿走了,不能再计在已经除息的价格上了。分红的钱到手后,即使买货币基金,也是有收益的,后复权把分红的钱的收益直接算成了零。如果分红多,次数也多,涨幅会低估得非常严重。

首先观察累计收益应该用后复权吧

即便直接用前复权计算增长率,差别也在小数点5位了,只要时间跨度、分红次数不是太过份,这点差距可以忽略不计。

再者说分段计算涨幅,再累乘,如果是市价,还说得过去。

前复权目的就是消除分红引发的价格缺口,按分红比例把市价逐次还原。

现在按分红前后,分段计算前复权涨幅,累乘计算累计涨幅?

这和分年,分月,分日计算增...

前复权如果简单把起始价格减去以后的累计分红,显然更不合理,因为后续分红在起始价格的时候都没有到手。如果分红多,分红次数多,这么算前复权价会大大高估涨幅。再者,分红多的股票或基金,时间长了,分红都能超过初始价,前复权价就搞成负数了。

逐日计算没有问题,只要除息那天分母换成除息价就行了。但逐日计算不是麻烦吗?关键是除息那天要把分母换成除息价。

wind数据前复权价格,分红前后分段计算涨幅,再累计的。这个算法是很准的。很多APP里,前复权价格是直接将起始价格减去以后的累计分红,会高估涨幅。朋友,咱们纯讨论问题啊,无关言语直接无视就好,别影响心情

首先观察累计收益应该用后复权吧

即便直接用前复权计算增长率,差别也在小数点5位了,只要时间跨度、分红次数不是太过份,这点差距可以忽略不计。

再者说分段计算涨幅,再累乘,如果是市价,还说得过去。

前复权目的就是消除分红引发的价格缺口,按分红比例把市价逐次还原。

现在按分红前后,分段计算前复权涨幅,累乘计算累计涨幅?

这和分年,分月,分日计算增长率,再累乘计算十年增长率,有什么区别。

有初始值,终值相除就够了,干嘛给自己增加计算量啊

国内财经数据APP就那么几家,哪家这么不专业前复权不按比例,用加减法啊,曝光它:)

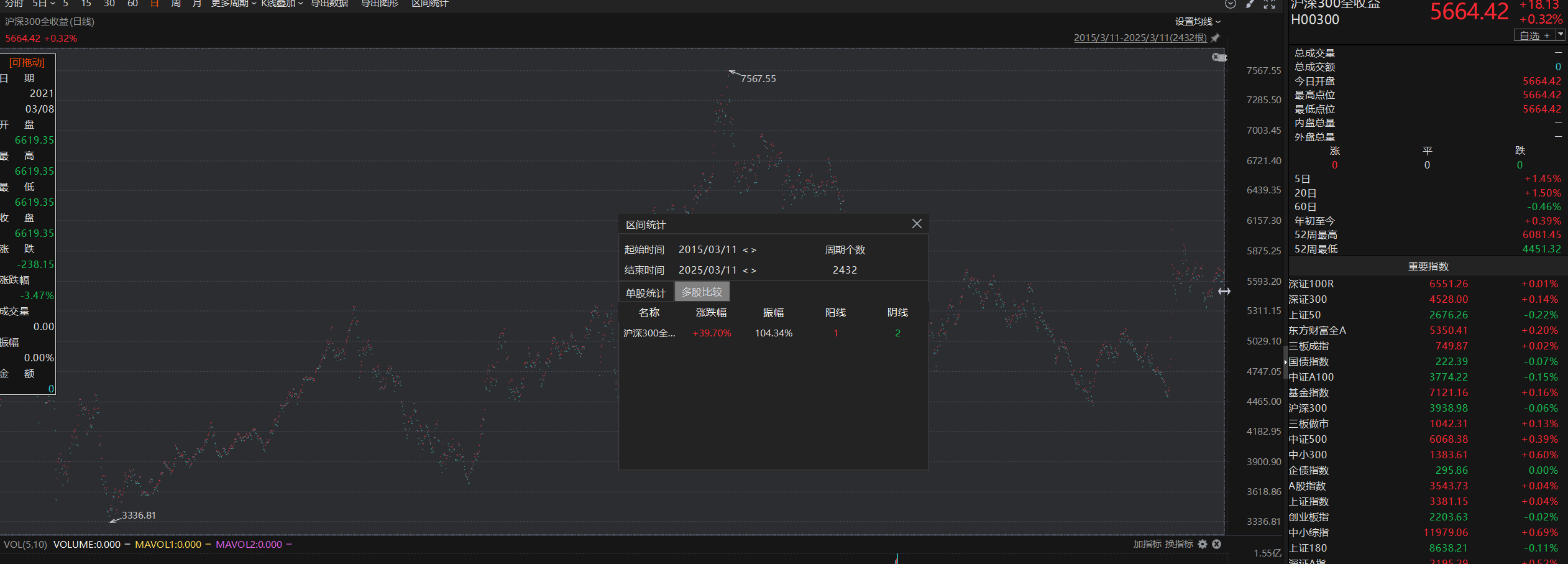

我是懒得查,但@帅牛回答你了,"昨天对应10年前是2015年3月11日,10年全收益涨幅是39.7%" ,既然是抬杠,你不会到6月的时候再来问一遍吧10年涨39.7%,折合年均复合增长3.4%。真的赶不上同期定期存款利息。

你1元买了个股票,一年后分红1元,股价还是1元,你说股价没涨合适么...同样ETF也是有分红的,分红是可以复投的,沪深300指数目前是3900多,而沪深300全收益指数是5600多,它们在2004年都是1000点,前者是你以为的涨幅,而后者才是真实涨幅510300基金净值里面已经包含分红了,用这个比较没问题。

你1元买了个股票,一年后分红1元,股价还是1元,你说股价没涨合适么...同样ETF也是有分红的,分红是可以复投的,沪深300指数目前是3900多,而沪深300全收益指数是5600多,它们在2004年都是1000点,前者是你以为的涨幅,而后者才是真实涨幅wind数据显示的2014年的510300前复权价是3.067元,2024年收盘4.022元,十年累计上涨31%,折合年均复合增长2.7%,比沪深300指数涨幅年均多1.6%,实际沪深300股息大约2%多一点,基金收益差一点的原因是要收管理费、托管费。

低风险策略家 - 以低风险策略构建投资组合

你1元买了个股票,一年后分红1元,股价还是1元,你说股价没涨合适么...同样ETF也是有分红的,分红是可以复投的,沪深300指数目前是3900多,而沪深300全收益指数是7300多,它们在2004年都是1000点,前者是你以为的涨幅,而后者才是真实涨幅雪球可以查到沪深300全收益 300收益(CSI:H00300),东方财富choice wind也可以查到(代码;H00300),目前5644点,把K线图打开就知道涨多少了,ETF有管理费各种费用存在不可能跑赢全收益指数。2015.3.12~2025.3.12 沪深300全收益指数涨39.04%,同期规模最大的沪深300ETF复权涨幅32.07%。

赞同来自: KevinLe

21-联储并购研究中心发布的《A股并购市场2024年总结及2025年预判》(即《2025年A股并购报告》,以下简称《报告》)的首篇,我们将目光瞄准了近年来火爆异常的破产重整市场。

近年来,上市公司破产重整作为资本市场风险化解的重要工具,数量持续走高。2020年至2024年,A股市场分别有17家、23家、21家、27家和37家企业向法院申请或被申请重整并发布相关公告,申请数量逐年走高。

2024年底,最高法与证监会联合发布了《关于切实审理好上市公司破产重整案件工作座谈会纪要》,且证监会就《上市公司监管指引第11号——上市公司破产重整相关事项(征求意见稿)》向社会公开征求意见,对完善破产重整监管提供支持。

然而,21-联储并购研究中心梳理发现,虽然政策导向更加明确,破产重整在实践中的功能与初衷仍在逐渐偏离,呈现出明显的“异化”趋势特征。

一方面,部分“动机不纯”的企业,将破产重整视为规避退市的“避风港”。另一方面,由于除权制度执行不严肃、债权人与股权人利益严重失衡等因素,破产重整中的利益倾斜趋势愈发明显。

6家企业“卡点”完成重整

2024年,申请或被申请破产重整的上市公司数量再创新高,但2024年仅有12家上市公司拿到证监会“路条”,其重整计划得到法院最终批准,重整受理率仅有32.43%,相较2023年的60%有大幅下滑,可见“僧多粥少”,上市公司破产重整难度明显加大。

截至目前,上述12家被法院裁定受理重整的上市公司中已有11家执行完毕。而21-联储并购研究中心梳理发现,上述11家企业中,除了*ST步高,其他都在2024年第四季度执行完毕,并且超过半数都集中在12月最后两个交易日“卡点”执行完毕。

*ST步高的破产重整时间跨度较长,早在2023年10月被法院裁定受理,重整计划于2024年6月被批准,这也成为2024年前三季度法院批准重整计划的唯一一家。

其余10家上市公司的重整申请均是在9月之后被法院裁定受理,从受理申请到重整执行完毕的平均用时仅64天。

我们进一步发现,上述11家上市公司中有7家出现严重的资不抵债,需要通过破产重整将净资产回正,挽救退市危机。例如*ST合泰,截至2023年末的归母净资产为-65.17亿元,其重整计划于2024年12月31日执行完毕,根据上市公司近日发布的业绩预告,2024年末其归母净资产预计达到12亿-18亿元。

另外4家上市公司也面临着各自的困境,同样需要通过破产重整来化解。*ST红阳、*ST花王存在被控股股东及关联方非经营性资金占用的情形,2023年的内部控制审计报告均被出具否定意见,通过引入重整投资人以现金补足等方式将“窟窿”成功填上。

*ST通脉及*ST步高则是连续三年未实现盈利,且2023年审计报告显示公司持续盈利能力存在不确定性,急需重整为公司补充流动性,并且引入产业投资人调整经营策略,进而提升持续经营能力。

理论上说,破产重整应该用于挽救有产业发展前景、暂时陷入流动性危机的上市公司,但从上述实践案例来看,破产重整正在成为部分上市公司规避退市的“避风港”,那些严重资不抵债、即将面临退市风险的上市公司“卡点”完成重组,不得不让人怀疑其动机。

债权人利益被严重稀释

从具体的重整方案来看,债权人如往年一样以畸高的价格获得上市公司股份。

据统计,2024年11家被法院裁定受理重整且已执行完毕的上市公司中,债权人以股抵债的价格较重整协议签署日收盘价的溢价率平均值为114.62%,虽然相较2023年统计的平均值210.23%有大幅下降,但仍然远高于市场价,债权人承担了破产重整的主要风险。

与之相反的是,重整投资人收益愈发丰厚。

2024年上市公司破产重整中,产业投资人受让上市公司转增股份的价格大多数在1元/股左右,较重整协议签署日收盘价的溢价率平均值为-66.14%,财务投资人的平均溢价率为-55.84%。

相比2023年统计的数值,2024年产业投资人及财务投资人的平均溢价率分别下降4个百分点和2个百分点,这表明重整投资人受让转增股份的价格进一步降低,利益倾斜趋势愈发明显。

更低的成本意味着更高的潜在收益。通过比较重整投资人转增股份的受让价格与2024年最后一个交易日收盘价,2024年上市公司破产重整中产业投资人的平均收益率高达188.61%,较2023年统计的平均值增加23个百分点;2024年财务投资人的平均收益率为135.9%,较2023年统计的平均值也有大幅增加。

为何各方参与者的风险与收益如此悬殊?这或与当前破产重整市场除权制度执行不严肃有关。

上市公司在破产重整过程中普遍采用大比例的资本公积转增股本方案,但不同于上市公司分红、送股等情形下股票要做强制除权处理,重整过程中的除权机制留有“特事特办”的空间。

经深入研究发现,A股史上首例调整除权参考价格计算公式的是在2017年重庆钢铁破产重整中,作为当时国内涉及资产及债务规模最大的国有控股上市公司(A+H股)重整,交易所将此作为“特别重大无先例”进行特殊处理。但后续该案例被不少公司效仿。

2024年11家被法院裁定受理重整且已执行完毕的上市公司中,有5家上市公司没有进行除权,虽然是符合现行的“如权益调整方案约定的转增股份价格高于上市公司股票价格的,可以不对上市公司股票作除权(息)处理”这一规定,但如果结合这5家以股抵债的价格就不难发现,其实是通过大幅度虚增以股抵债价格方式,使得转增股份的平均价格高于该公司停牌前的股票价格,从而实现了资本公积转增但股价不除权的目标。

其余6家上市公司重整后虽然对股价进行了除权,但其除权比例与转增股本的比例相比差异悬殊,除权非常不充分。这6家除权的上市公司除权价格的平均折扣率仅为20%左右,相较于转增股数平均为每10股转增13.38股,除权比例微不足道。

建议:严格实施除权制度

对于境外成熟市场来说,上市公司转增股本之后是否强制除权的意义不大,上市公司总估值不会因为股本的转增或合并而同步变化。但对于散户占较大比例的A股市场来说,股本转增后是否强制除权对于上市公司总估值的影响就大得多。

对比上述11家上市公司破产重整前后(即2024年年初与年末)的市值水平,不难发现这些上市公司重整后的市值均呈现翻倍式增长,平均涨幅高达167.28%,较2023年统计的数值还要高出20个百分点。

除了市场追逐概念的因素外,造成市值跃升的重要原因就在于破产重整中除权不够充分。

简单测算,如果所有上市公司均严格按照股份转增比例进行除权,则充分除权后大部分公司的股价将低于1元,从而触发面值退市风险。像*ST中利、*ST东园、*ST合泰等公司,除权前的股价在2元/股左右,充分除权后的股价更是惨不忍睹。

21-联储并购研究中心跟踪研究发现,上市公司破产重整过程中的不合理除权制度衍生出很多市场乱象。例如,上市公司破产重整指标“一票难求”,耗时一年以上是家常便饭;对于上市公司现有股东来说,破产重整原本应该是“灭顶之灾”,现在反而成为了二级市场炙手可热的炒作题材;挤进上市公司破产重整的股权投资人队伍成为很多股权投资机构的“荣幸”等。其根源都可以追溯到不合理的除权制度设计。

多年来,破产重整上市公司是否需要除权的论证逻辑以及除权价格的计算过程都比较混乱,很多中介机构随意发挥。例如将严重虚高的以股抵债价格作为新增股份的市场价值,用以论证不除权的“合理性”;将严重资不抵债公司的债务减免当作股东的权益性投入,与上市公司原有市值简单相加,用以计算股份转增以后的“公允除权价格”。看似逻辑严密的数学计算公式,实则毫无内在逻辑。

为了遏制上市公司破产重整制度的滥用,也为了避免中小股东误入歧途,同时保持退市制度的严肃性,21-联储并购研究中心建议监管部门应该明确要求,上市公司凡在破产重整过程中涉及转增股份的,一律按照转增比例进行股价除权,不接受任何例外解释。

赞同来自: gaokui16816888 、kolanta

楼主真是好人,我一般看到那些喊着相信国运定投纳指的人,说自己买了几年指数没赚钱的人,一本正经的分析沪深300的制定规则追涨杀跌的人,都是窃喜这些对手盘能确保我的长期超额收益的。一语点醒梦中人

以前身边人说要定投,定投套不住人,总提醒人家定投不是万能的,定投也要选品,定投也要择时,定投后期对摊低成本作用微乎其微。。。。巴巴拉拉

我知道在人家下决心要挣钱时提醒这些特没眼力劲儿,但总忍不住要说明白。

经层主这么一说,通透了

这是围棋少年背错了定式,执黑摆出中国流却猛捞实地,作为白棋偷着乐吧。

2014年-2024年,相对受到的外部、宏观经济因素就要少得多得多了

考虑各种核心因素,对眼下和未来较长一段时间的表现,2014-2024无疑有参考性的多

赞同来自: 塔塔桔 、gaokui16816888 、XIAOHULI92 、tony6759 、人来人往777更多 »

赞同来自: KevinLe 、lxf0888 、塔塔桔 、FengyunPOE 、aiplus 、 、 、 、更多 »

低风险策略家 - 以低风险策略构建投资组合

赞同来自: skyblue777 、愚豆酱 、bismackzhang 、小镇 、lwcdxx更多 »

Edge

Edge Chrome

Chrome Firefox

Firefox

京公网安备 11010802031449号

京公网安备 11010802031449号