双卖模式运行一年有余,结束上一轮,今年也依然在记录,现在另开一贴,记录下这个策略。

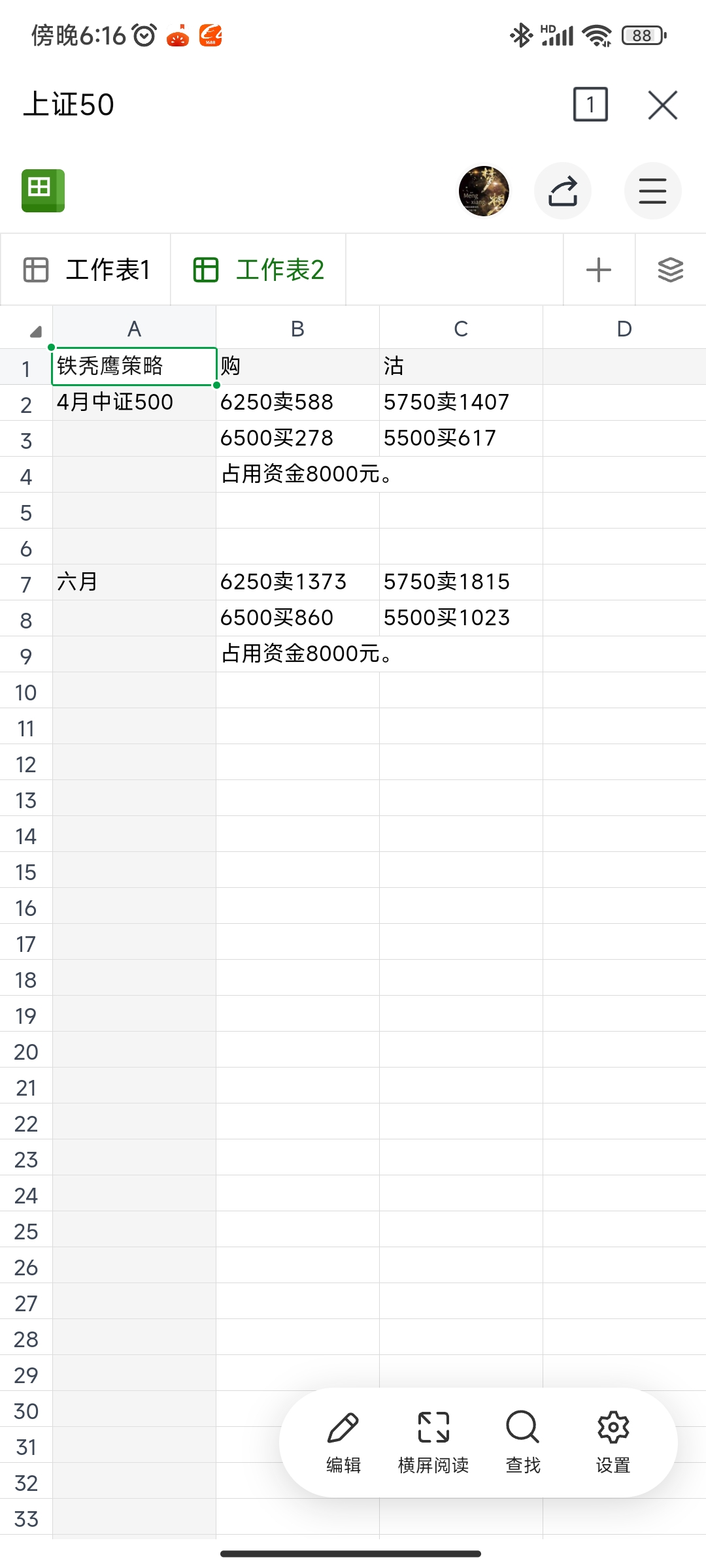

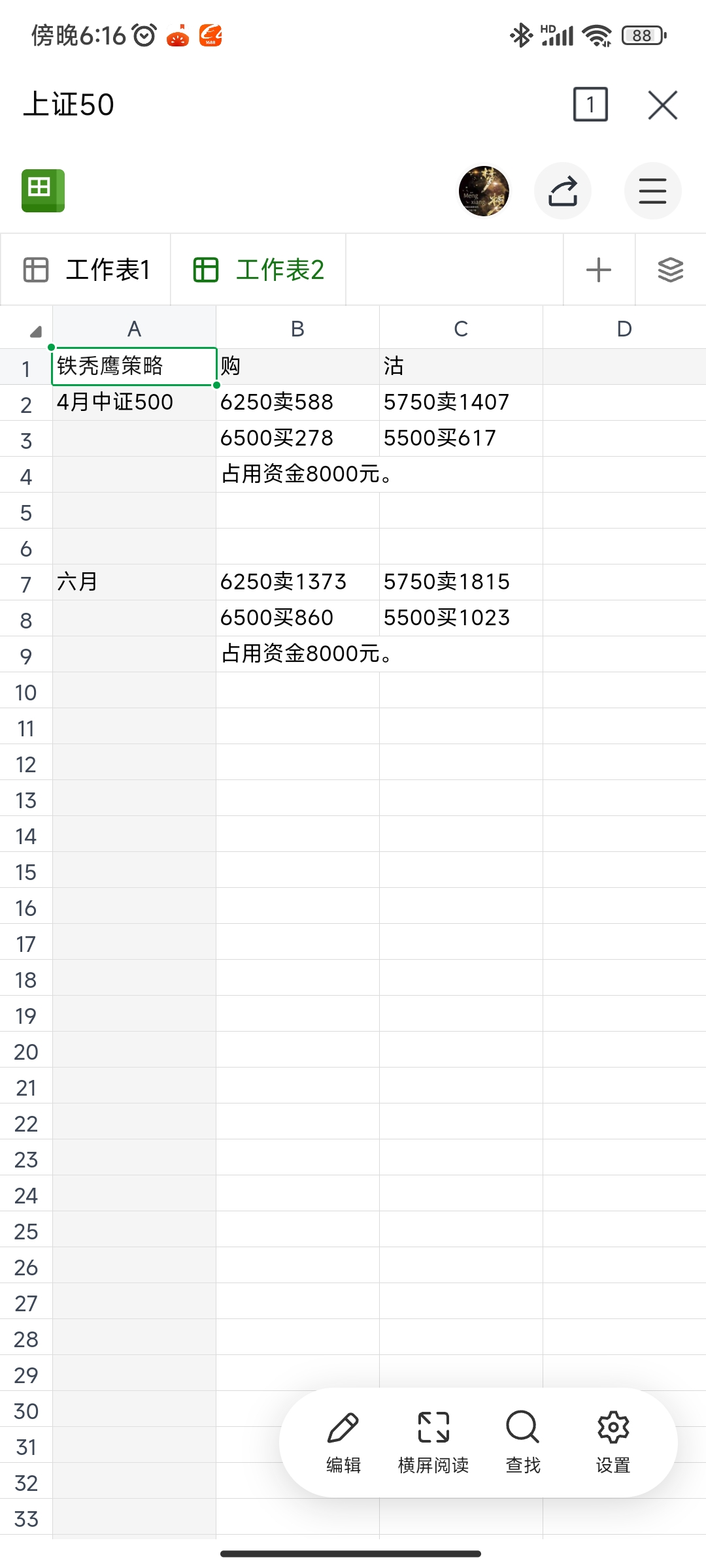

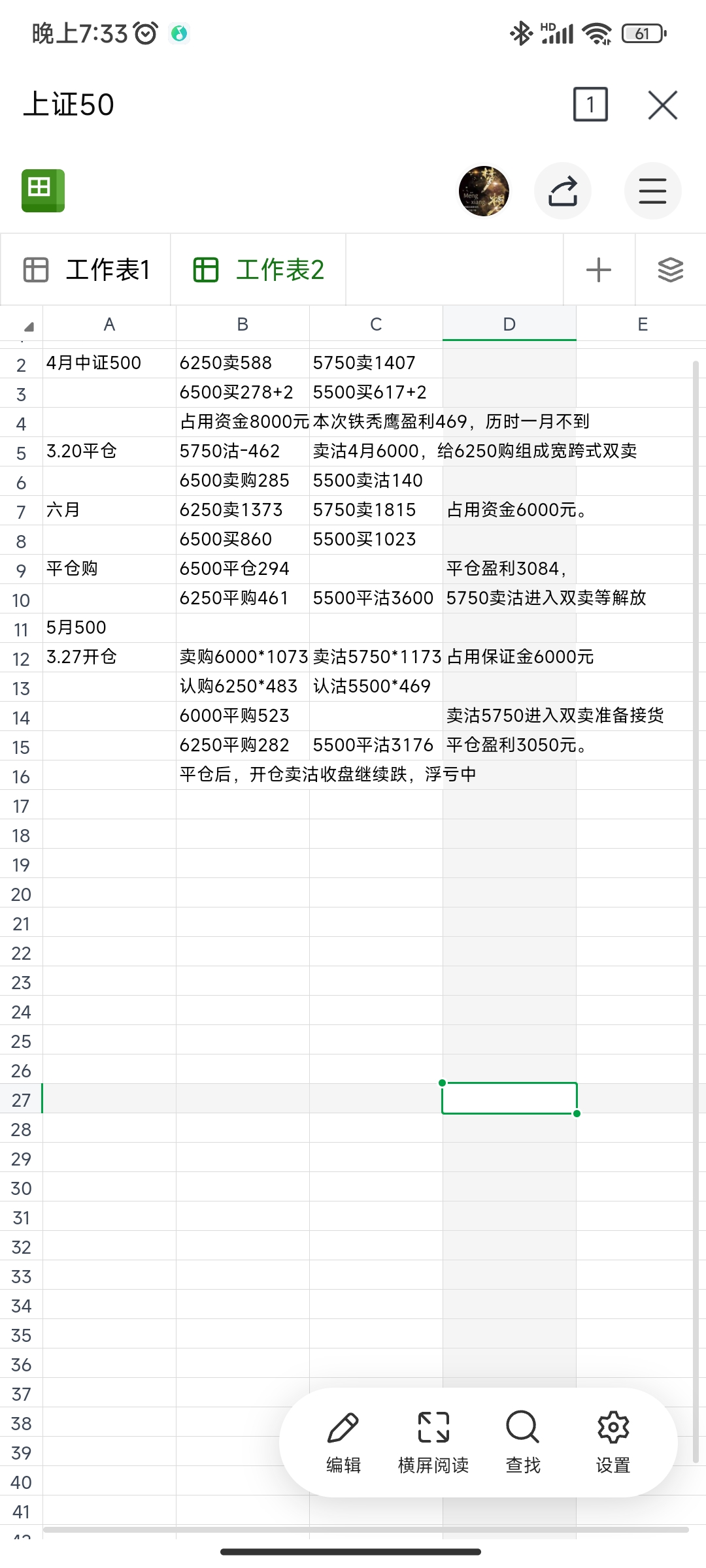

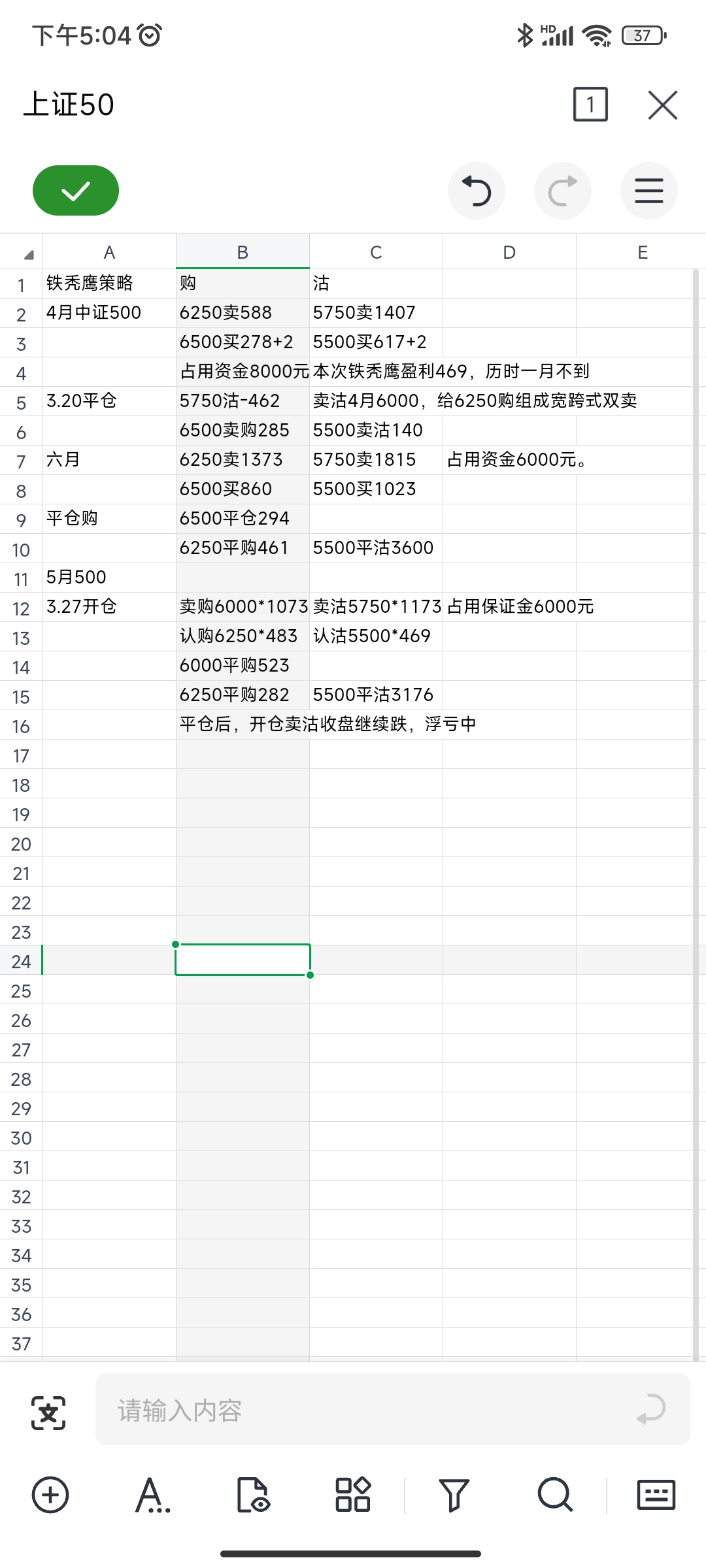

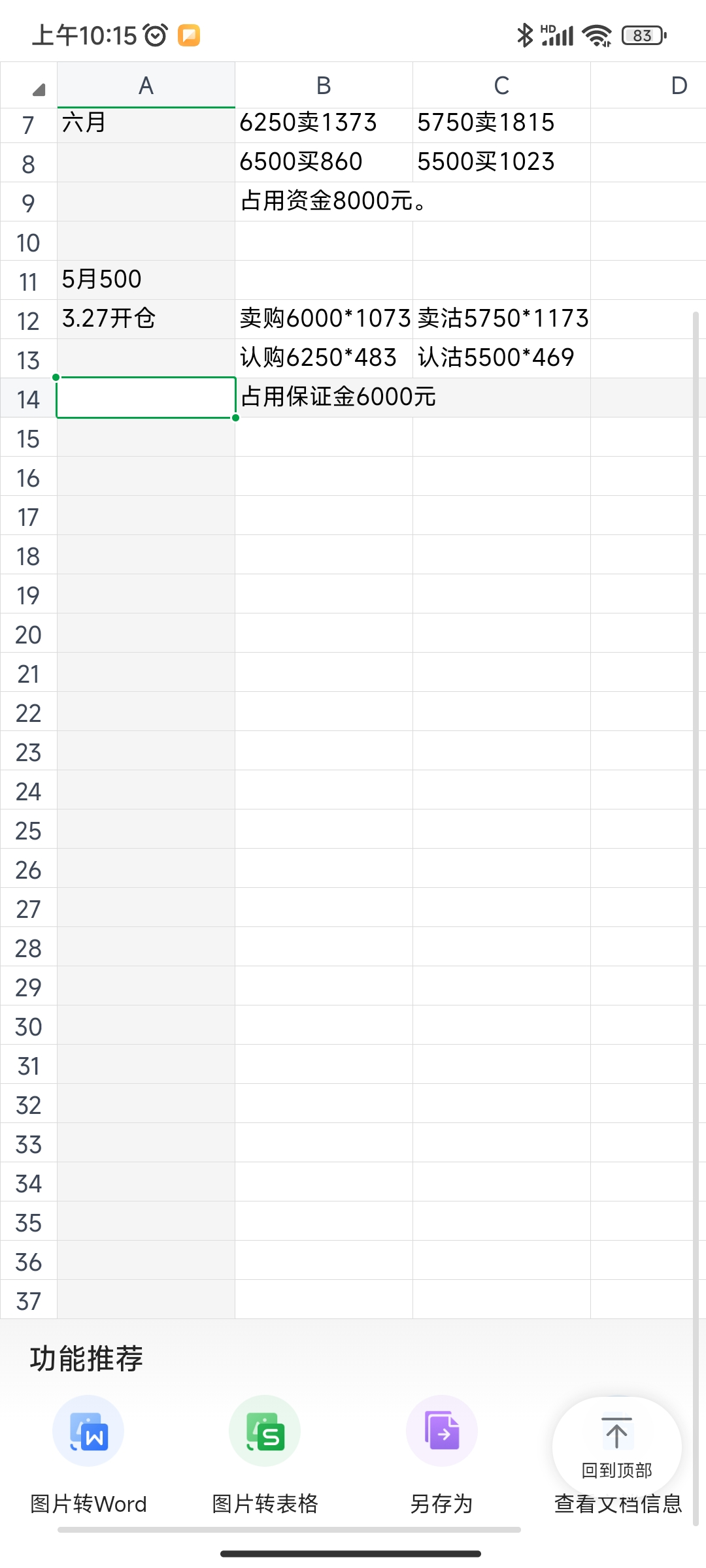

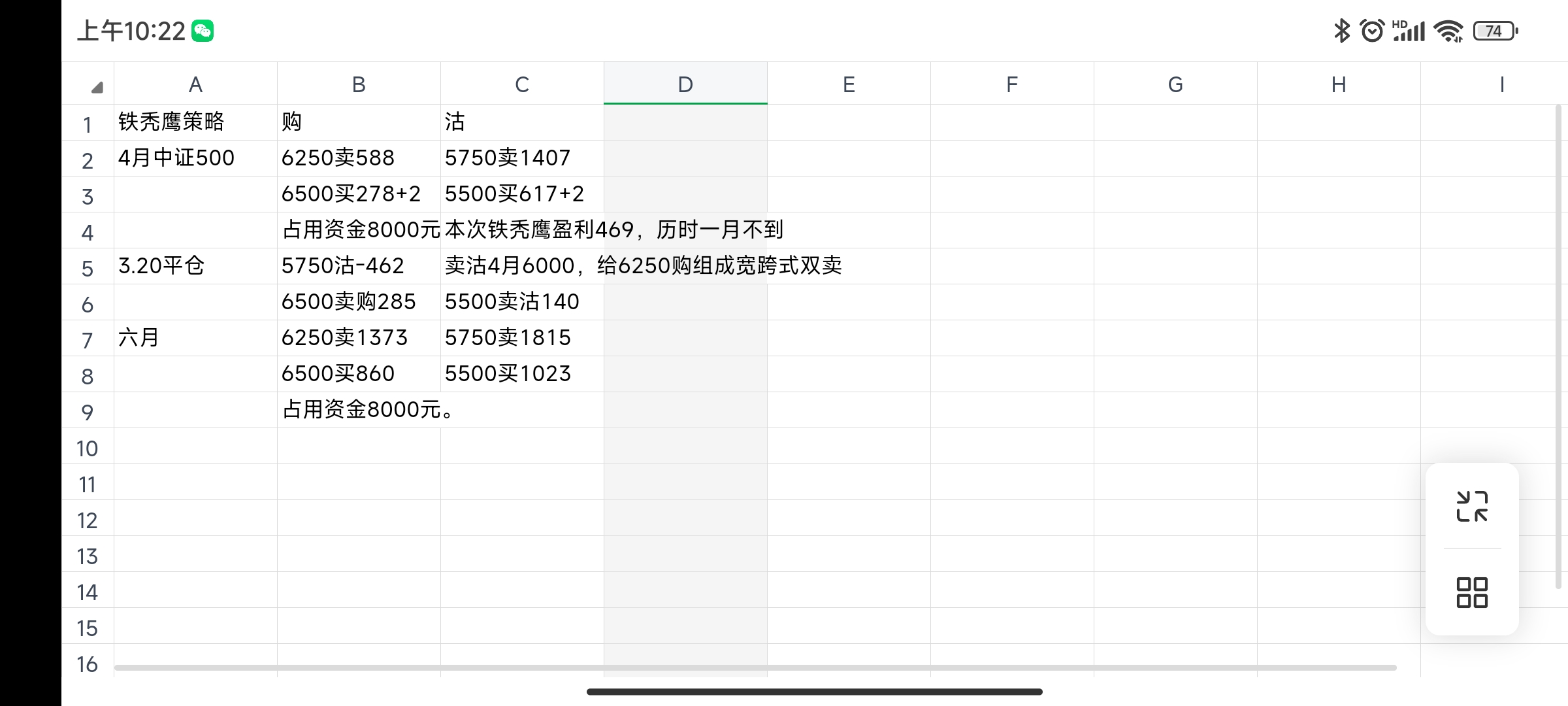

三月开仓,买入四月,六月,运行铁秃鹰策略。

实盘小测一下,看看能否赚到钱。

实盘小测一下,看看能否赚到钱。

利用期权感觉已经比股票厉害多了,之前胜率多了些,不用一直买涨了。

三月开仓,买入四月,六月,运行铁秃鹰策略。

利用期权感觉已经比股票厉害多了,之前胜率多了些,不用一直买涨了。

0

@Fanchuang

平仓10月,本月双卖是盈利的,只是上个月欠账太多,还不够还,继续开仓下月的,只是没有买认沽保护。虽然减少了支出,但是,有钱接货是不是就不算风险。这样如果被套,可以接货,还可以移仓!这不是做反了?下午跌的猛。不过有接货的心态就不错。

0

@chentu888

震荡很舒服,单边双卖几乎快吧货出完了,如果这个月再不会调,我就全部变成现金了。踏空很严重!收益没算过,不过大头一般都记录下来了,大差不差吧,年底总结下

楼主,这样做几个月了,遇到单边涨,整体收益怎么样?双卖两年多,铁鹰这个帖子发出来的时候才开始!

震荡很舒服,单边双卖几乎快吧货出完了,如果这个月再不会调,我就全部变成现金了。踏空很严重!收益没算过,不过大头一般都记录下来了,大差不差吧,年底总结下

1

赞同来自: 凡创业2026

@Fanchuang

感谢老师点评,只是这个学生学会了移仓,可是面对下个月如何操作,就茫然了。倘若跌破6250,接货还行,(有钱可以接货,几乎空仓)如果还未解套,涨了,震荡,又该如何处理?继续无支出移仓?或者根据自己理解,随机处置了。但是就怕带情绪的操作,再做了反指!,功力不够呀。谢谢你的金币!做得很好的。当前你还是等于6250跨式组合,有两个优点。一个是股价盘整小跌多头依然可以获利平仓。二,虽然卖的是6250购合约,但是价格却是当前很高位置,因此很可能马上进入盈利状态,到一定位置可以获利平仓做调整。三,继续上涨,和上月一样操作。综合来说,新组合很可能赢两次!

5

赞同来自: 网格小丸子 、剑水 、xppyxzz 、阿彪12345678

给你点赞!毕业了,从初级选手已经跳级到高级了:)

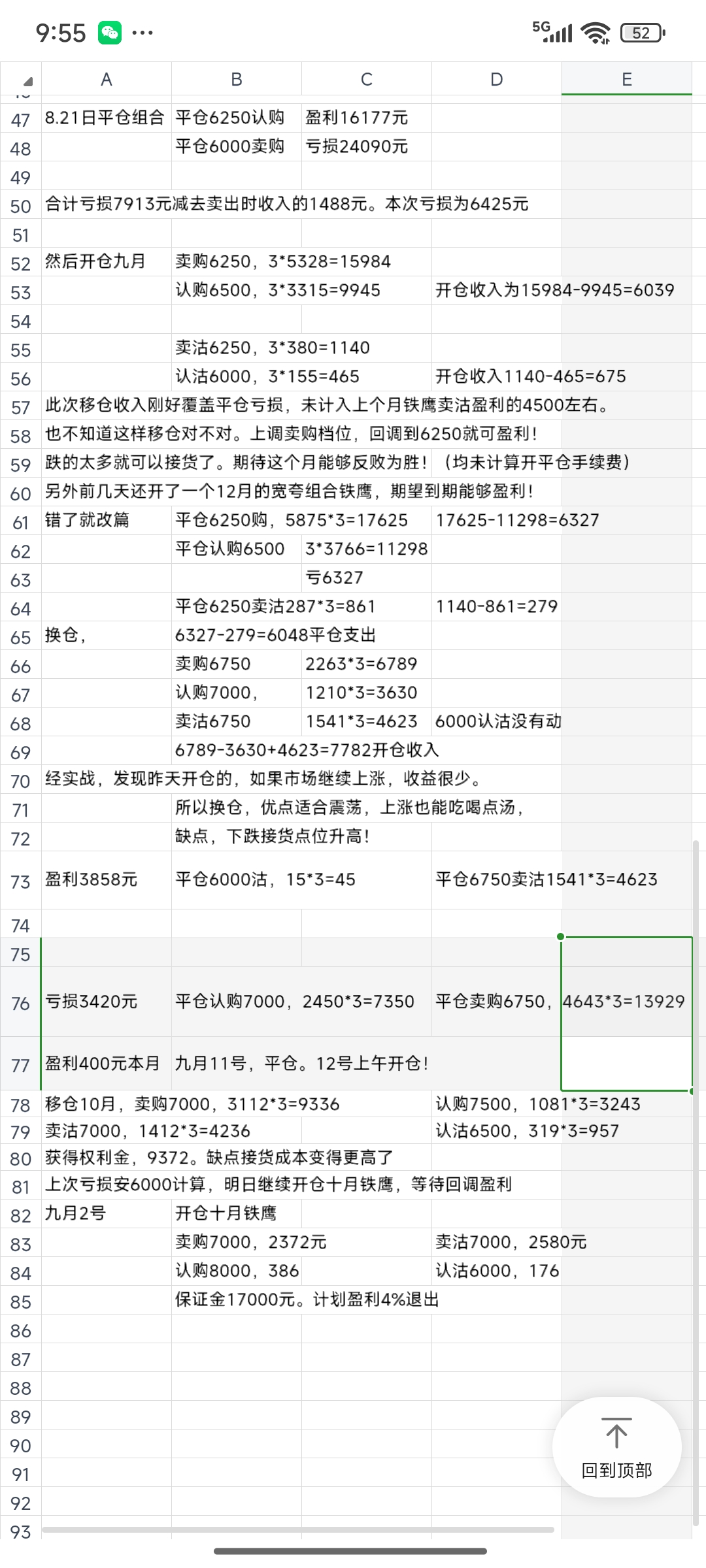

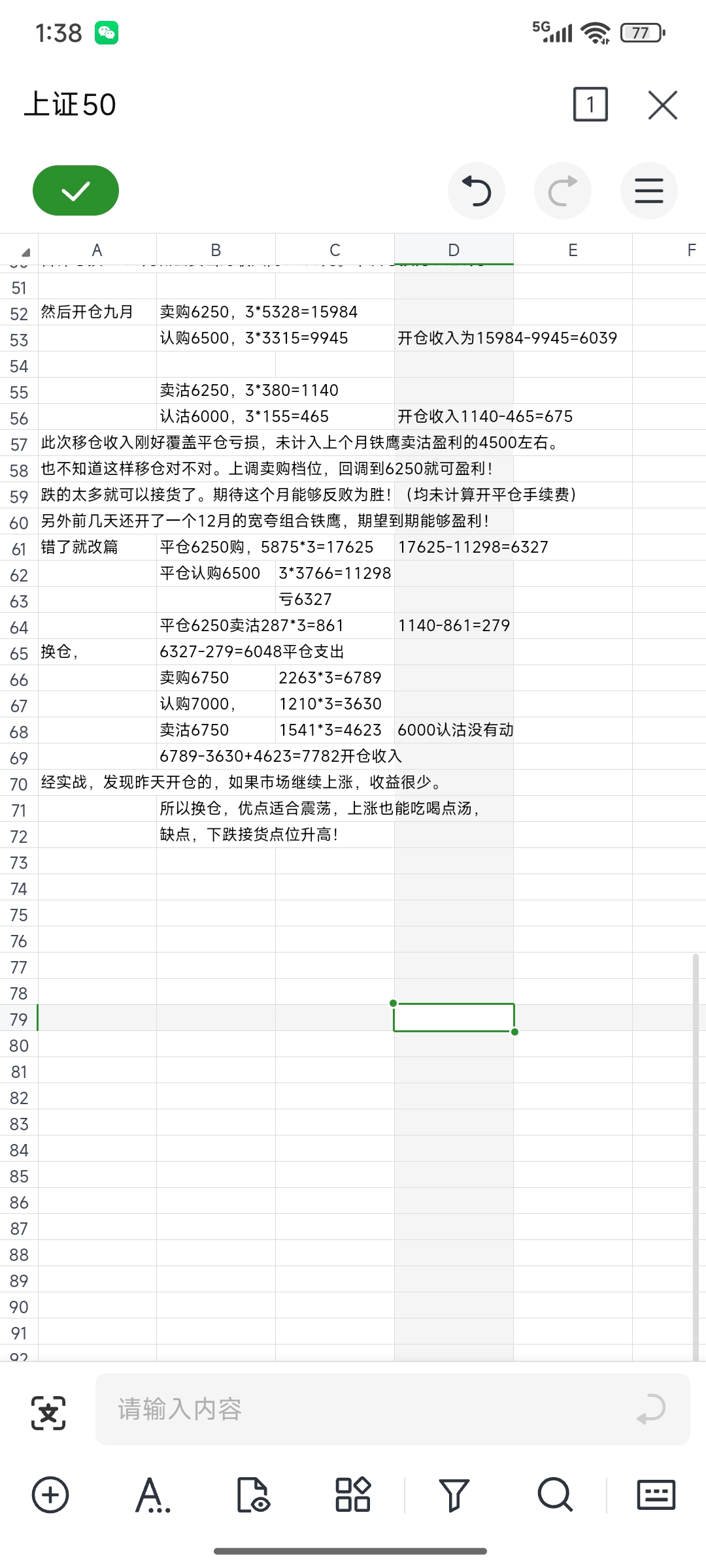

铁鹰组合完成一半仓位清零后等待回调,如果没有回调就重构下月。虽然认购熊差平仓是亏损的,但转换成9月新组合之后,账面并无损失,多头部分的利润的确拿到了。

所以,掌握铁鹰技术,就不害怕做错方向了。期权可以当老赖的:)

铁鹰组合完成一半仓位清零后等待回调,如果没有回调就重构下月。虽然认购熊差平仓是亏损的,但转换成9月新组合之后,账面并无损失,多头部分的利润的确拿到了。

所以,掌握铁鹰技术,就不害怕做错方向了。期权可以当老赖的:)

0

@Fanchuang

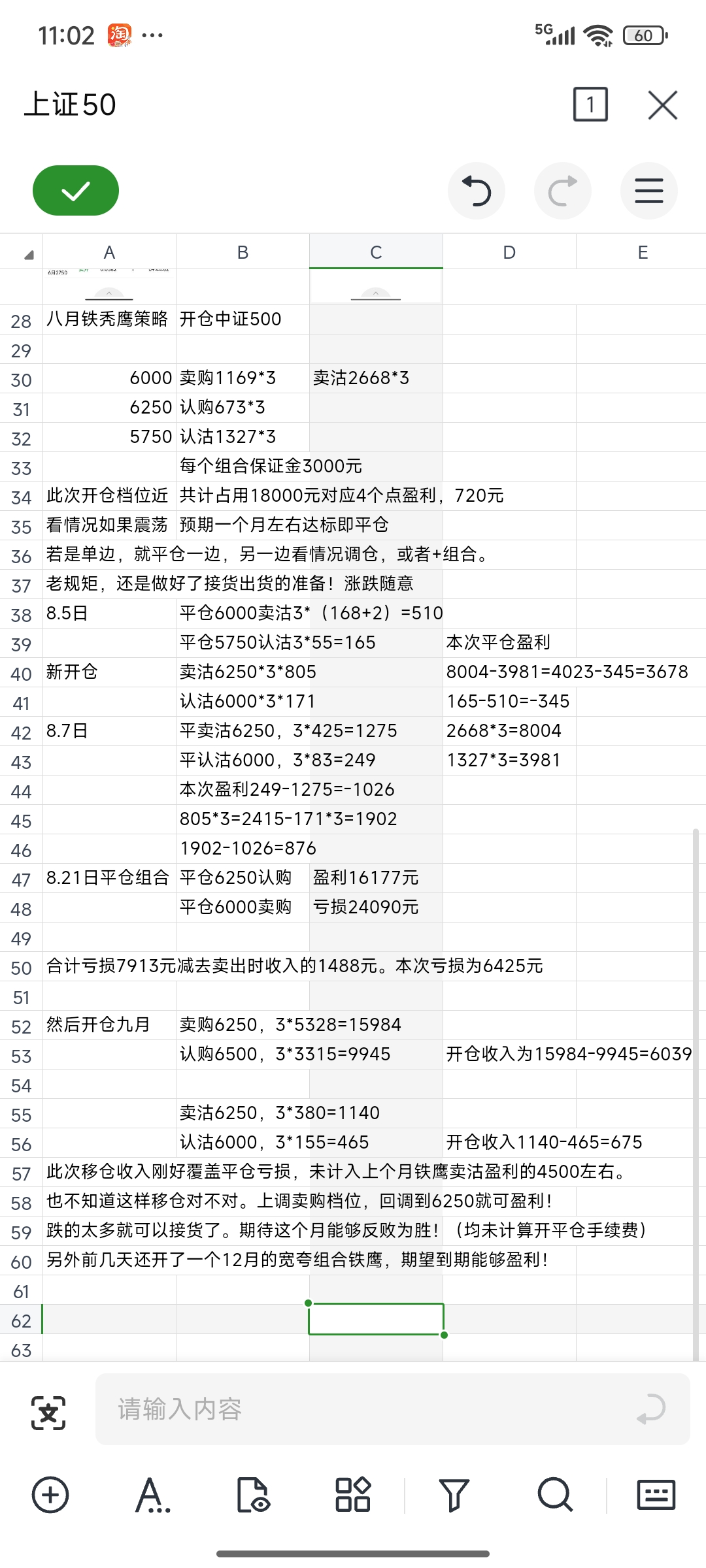

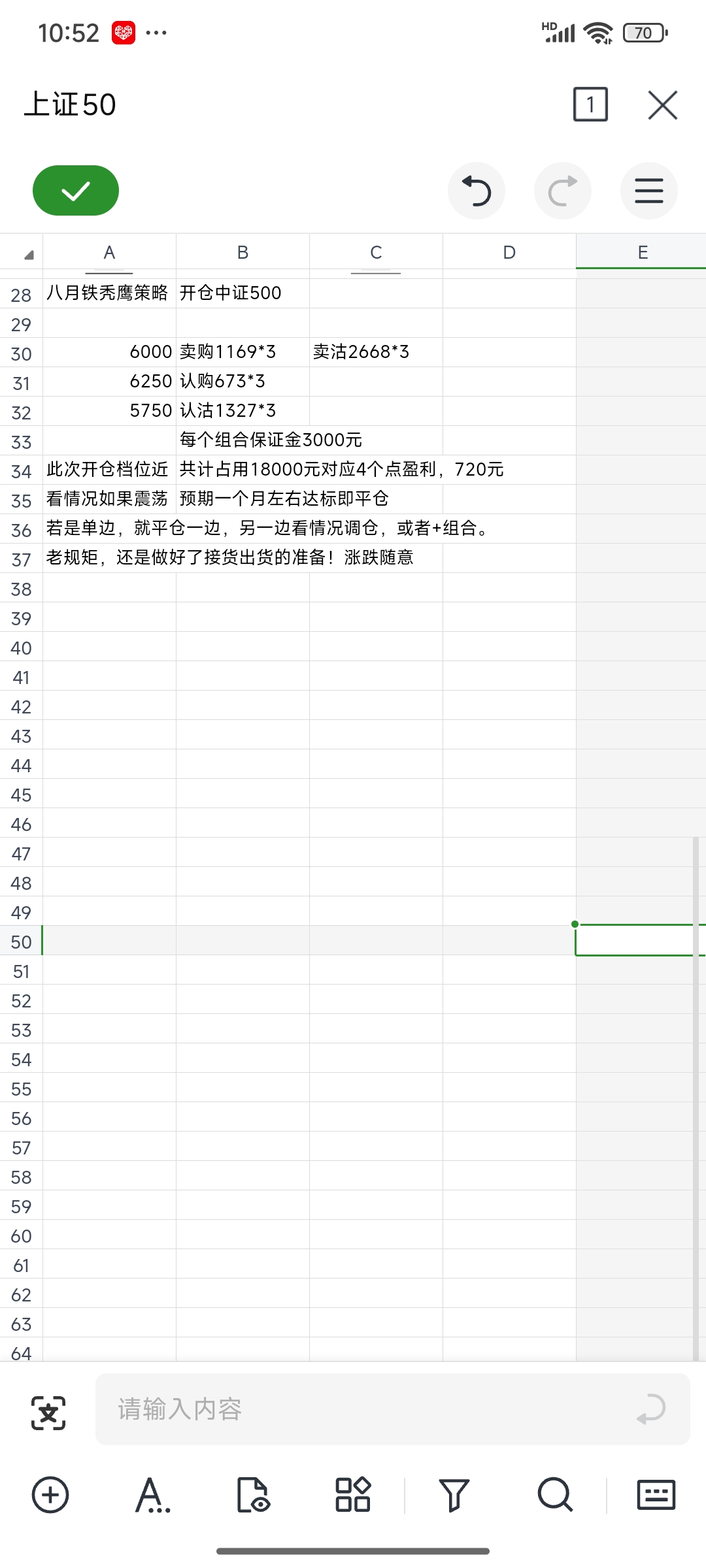

八月因为市场大涨,卖购亏损移仓,卖沽移仓一次就没敢继续开仓了,所以以浮亏结束本月操作。卖沽盈利4500左右,卖购亏损6000+下面上图。 感觉本月跌回6000以下不太可能了。移仓了,下月继续战斗!总觉得市场不会一直涨。所以战斗继续!至于结果会是什么样的呢?也是期权小白一枚,请教下现在500点位6700,开6250是不是不合适?

2

预祝成功!

我把兄台的这个实战帖子列入关注,期待大家通过实战这个最好的老师提高自己,创造出不靠天吃饭的范例。

记录如下:这一次7月组合策略要点是:卖开宽跨收入0.1443元,保护支出0.0626元,合计净收入0.0817元(未纳入交易手续费支出)。

保证金占用按每手6000元计,实际自有资金占用5200元。就是说收入800元,投入保证金5200元做为最后考核基准。实盘结果等待楼主自己交易平仓后测算。

我个人的体会:上一次应该是卖平值跨式,收入更多,好像是收入0.17元,最大风险0.25元,那么实际最大浮亏0.08元。而这一次潜在的最大风险还是0.25元,潜在最大浮亏相比前次会增加,只不过要实现这个最大浮亏的难度比上次高。这就是宽跨和跨式的差异。事先不好定论的。但是,万一7月来一波翻身行情,涨幅大一些的话,实战效果可能就不如跨式策略了。另外一点,开仓收入少的话,需要更多时间持有,才可以提高收益率。万一提前平仓的话,很可能依旧不如跨式策略。

以上言论纯属个人判断,可以在交易结束后对比卖出5750跨式的铁鹰策略看看我的这些判断是否准确。

我把兄台的这个实战帖子列入关注,期待大家通过实战这个最好的老师提高自己,创造出不靠天吃饭的范例。

记录如下:这一次7月组合策略要点是:卖开宽跨收入0.1443元,保护支出0.0626元,合计净收入0.0817元(未纳入交易手续费支出)。

保证金占用按每手6000元计,实际自有资金占用5200元。就是说收入800元,投入保证金5200元做为最后考核基准。实盘结果等待楼主自己交易平仓后测算。

我个人的体会:上一次应该是卖平值跨式,收入更多,好像是收入0.17元,最大风险0.25元,那么实际最大浮亏0.08元。而这一次潜在的最大风险还是0.25元,潜在最大浮亏相比前次会增加,只不过要实现这个最大浮亏的难度比上次高。这就是宽跨和跨式的差异。事先不好定论的。但是,万一7月来一波翻身行情,涨幅大一些的话,实战效果可能就不如跨式策略了。另外一点,开仓收入少的话,需要更多时间持有,才可以提高收益率。万一提前平仓的话,很可能依旧不如跨式策略。

以上言论纯属个人判断,可以在交易结束后对比卖出5750跨式的铁鹰策略看看我的这些判断是否准确。

0

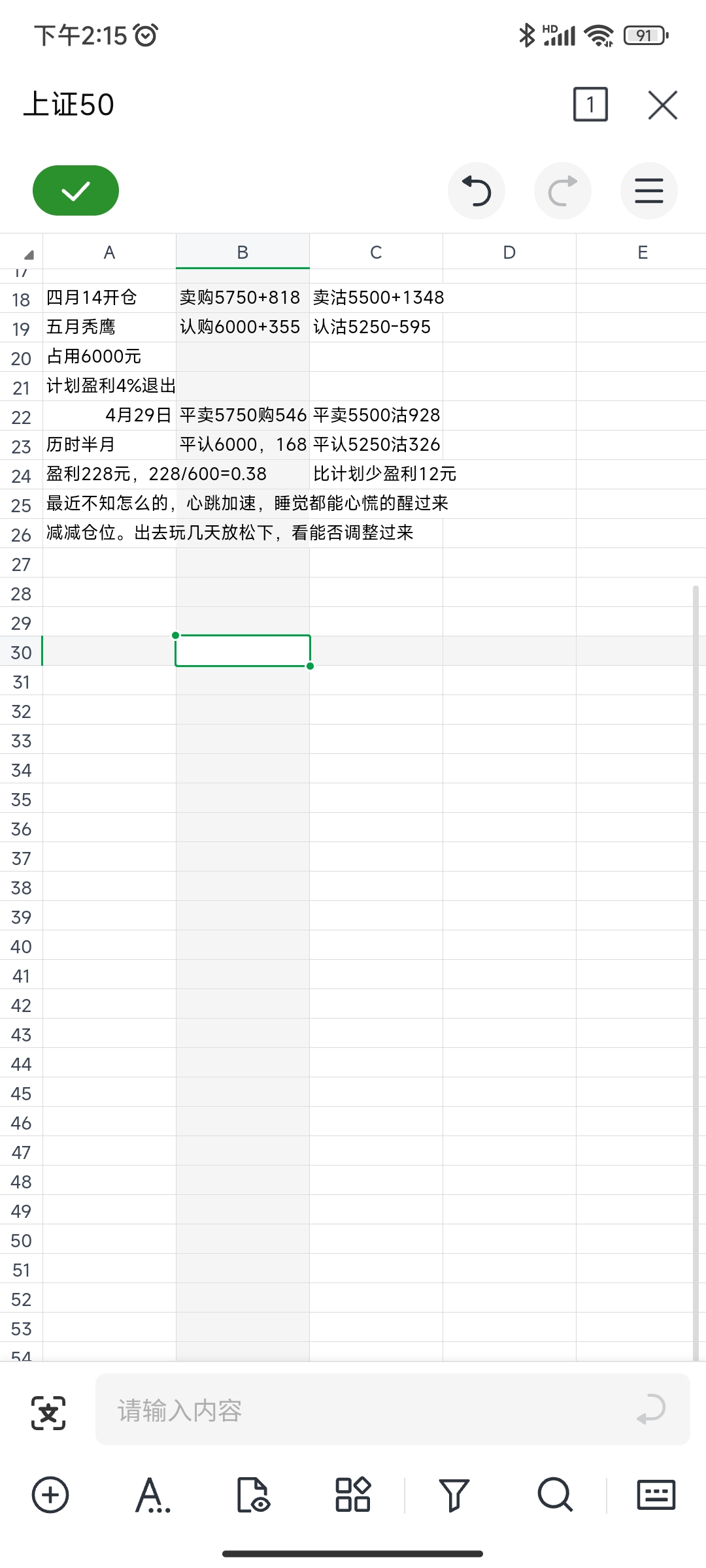

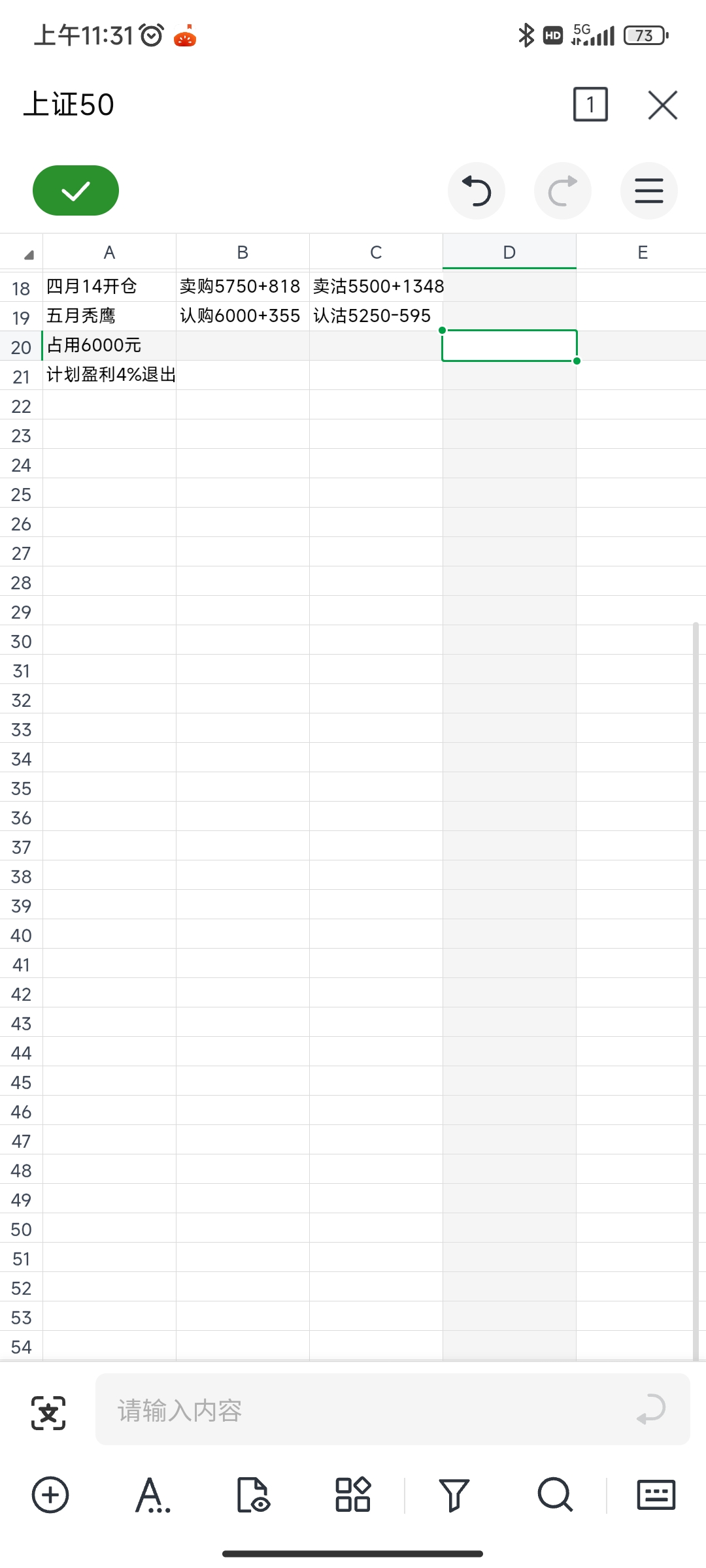

四月14开仓,五月秃鹰策略,预计盈利4%退出,即盈利240元。

上一轮,因为黑天鹅,平仓认沽、卖购、买购,留下的卖沽目前亏损一千多,若是不运行双卖,今天平仓仍然盈利1000+。

留下亏损的卖方等待回血应该是没问题的,就是时间长短不固定,早晚得事,或许像现在几天就行,或许需要几年。

再不济,咱们双卖兜底,继续运行!

上一轮,因为黑天鹅,平仓认沽、卖购、买购,留下的卖沽目前亏损一千多,若是不运行双卖,今天平仓仍然盈利1000+。

留下亏损的卖方等待回血应该是没问题的,就是时间长短不固定,早晚得事,或许像现在几天就行,或许需要几年。

再不济,咱们双卖兜底,继续运行!

0

今天开盘,大跌,兴奋赶紧平仓盈利一方,留下卖沽死扛。直呼不过瘾,后开仓卖沽4月5月5500沽,创业板5月1850沽。收盘后被套,酸爽。今天盘中风险度一度超过100%,赶紧入金,收盘85%风险度。

看看明天如何走,忽然发现流动资金的重要性。今天翻箱倒柜,找到不到8个入金,暂时度过一劫。如果明天继续跌,还需要再去找资金了。

自己的70个资金用在别处了,说是20天回来,看这个不是整岔劈了么

看看明天如何走,忽然发现流动资金的重要性。今天翻箱倒柜,找到不到8个入金,暂时度过一劫。如果明天继续跌,还需要再去找资金了。

自己的70个资金用在别处了,说是20天回来,看这个不是整岔劈了么

0

@Fanchuang

手里备好资金,如果再次出现去年10.8号的情况,隐含波动率异常高的话,是不是就值得重仓搞一把呢。这秃鹰策略,的确要比我的双卖超市有潜力。冒着最大亏损有限,去博取一个重仓,+杠杆出击的机会!但是,如果真的再有10.8的情况,估计我也等不到,或许9.26/27就满仓了!继续慢慢研究铁秃鹰适用范围是低波动预期,隐含波动率较高的市场环境,当前波动率这么低,盈亏比也不高,现在这点位,这波,要上开店模式?

3

赞同来自: fionafiona 、建淞

@建淞

券商收的还就是6000元,莫非跟券商有关系?

来,给你一个修正建议。你应该用的是卖宽跨保证金吧,占用6000元。如果改成牛沽和熊购的组合,保证金每边只有2500元,合计才5000元,是不是资金效率更高了?建淞老师,还真不是,我用的就是牛沽,和熊购。

券商收的还就是6000元,莫非跟券商有关系?

Edge

Edge Chrome

Chrome Firefox

Firefox

京公网安备 11010802031449号

京公网安备 11010802031449号