A股基金:60%

A股小市值:0% 考虑1月日历效应,1月清空

A股可转债:0%考虑1月日历效应,1月清空

美债:25%

中债:13%

美股:1.3%

商品:0.7%

计划逐渐减少A股基金配置,增加美股和商品配置,不过目前美股和黄金在高位,逢高减持A股基金,逐渐定投到美股和商品。

大资产配置角度看,性价比排序

美债性价比高,一次性配置25%的目标比例

其次A股》中债,但目前仓位比例太高

A股与美股,黄金无法判断优劣,以资产配置思路进行均衡配置。

落到文字上可以避免一时的冲动。如果能从集友的真知灼见中受益一些更是额外收益。

2015年11月8日感想:

韭菜史:

第一阶段:初入市场,2006~2007年(啥也不懂,根据推荐买网红基金)

最早开始投资应该是2006年还是2007年,记得不太清楚,那一年基金大热,在银行拼命推荐下买了一些基金,当时正值牛市,每天晚上统计净值数米,不亦乐乎。

当时买入的标的,基本是看媒体文章,然后自己稍微看点数据,主要就看收益率数据。印象中买的是富国天益什么的主动基金

后面2007年10月就碰上了史诗级股灾。那个阶段的心态已经不记得的(可见有文字记录还是很重要的,可以回顾一下当时的心境),反正后面应该好长一段时间没有碰基金或者股市,也不记得亏的还是赚的。

第二阶段:二入市场,2015年(还是啥也不懂,抄作业乱买股票银行股,但又信仰不足,低位割肉)

第二次进入之前一直小仓位(大概10几万)的在尝试股票。大概在2014年还是2015年期间。

后来牛市来了,一激动加到了30多万。然后当时刚好从国内调动去南非,刚到南非就开始遭遇股灾,千股跌停。

当时30多万基本都是银行,在千股跌停的情况下,实在熬不住,在最低点割肉。这个教训太痛了,至今仍然记得割肉在最低点的那天,然后第二天反弹了

第三阶段:三入市场,2017年(看估值,看基金报告,自以为入门了,但其实是牛市气运)

2017年之后开始逐渐思考怎么提升。开始进行文字记录。

那一段时间主要尝试了分级A(赚到钱了),各种ETF(不记得有没有赚到钱)

2017年-2020年是主动基金大年,赛道抱团大幅跑赢。当时开始各种研读主动基金报告,自以为是的精选了不少主动基金。这3年虽然咋咋唬唬的写了很多文字记录,但仓位一直都不高,收益率应该是不高的,但总体来说赶上好时候,还是赚到了不少钱。没有具体统计,但是应该是把历史亏的都补了后赚了不少

2021年初,那时因为已经开始在看估值数据,隐约觉得有风险,但操作没有跟上,并没有做任何调整。

于是2021~2023年,连续3年亏损。其中2021年微亏,2022年和2023年分别亏损了50万。

这两年期间工作也处于至暗时刻,也无心去好好提升。

然后再次寄托于抄作业ETF拯救世界的组合,但又没有完全抄作业,反正就是一顿装死,持有一手过气的赛道ETF(消费,医药,主动基金)跌的一脸懵逼。

2024年亏的实在有点扛不住了,切换了一大半仓位去抄ETF拯救世界的ETF组合(从主动基金切到到红利,宽基指增)

不久后,牛市突然来了,2025年9月份,将之前亏损坑全部填上的同时还赚到了一些。

总结来看,投资以来也有快20年了,仍然没有上道。

虽然目前为止是盈利,但更多的是今年的牛市带来的运气,保不齐这一轮牛市结束又还回去了。

今年开始,重新开始做文字记录,试图提升,希望能留下来一些利润。整体的思路总结如下:

1.大框架上,采用股债商的大类资产配置策略

2.A股资产,特点是波动大,不适合长持,波动带来额外的Alpha收益。主要采用各种轮动策略,通过历史回测证伪保留下来10年回测业绩和回撤可以接受的策略,目前的策略分别为可转债轮动,小市值轮动(对应微盘),手搓红利低波(对应价值),行业ETF轮动(对应成长)。

3. A股资产,整体做择时,手搓了10个指标进行大盘择时判断,另外3个一票否决报警指标。控制整体仓位比例

4. 美股资产,牛长熊短,适合长持。配置底仓后不动,等再平衡或者有大幅回调机会补到目标仓位,然后长持

5. 港股资产,也是波动巨大,不适合长持。按照指数估值低位配置,比例不超过5%。阿里巴巴为被动持有。

6.商品,黄金/豆粕/原油/能源化工。其中黄金长周期向上的资产,配置底仓后不动,等再平衡或者有大幅回调机会补到目标仓位,然后长持

7. /豆粕/原油/能源化工,为波动性资产,不作底仓配置,等待波动到击球区时击球

8. 整体配置的再平衡,采用回撤系数评估为主进行再平衡,确保整体回撤系数控制在15%。

9. 回撤系数测算:A股以轮动策略的最大回撤值,美股以过去5年指数低点以及历史最大回撤(45%),黄金以开采成本+6%年度通货膨胀作为最大回撤值,其他大宗以过去5年低点+6%通货膨胀作为最大回撤值。

写下来供未来某天来回顾,会不会又跟看SB一样。

1.场内基金申购100,两个基金账号只能申购一个,按照身份证算限额

2.29号申购,净值按照29号单位净值2.13计算,取整申购成功46份,97.98元,佣金0.99元,佣金比例1%

3.T+2 31号到账46份,场内2.385卖出获得109.61,盈利比例10.7%

总结,基于华泰账户佣金整体1%,溢价超过1个点有利润空间。31号仍然有10%溢价,继续申购

目前交割还没有数据,5号开盘跟踪一下交割数据看是否正确

赞同来自: 小猫50128015

本周按照策略轮动转债。

红利低波轮动策略调整为次新市值因子轮动,后者回测效果更佳

行业ETF轮动似乎非常不稳定,暂停。

回撤系数9.3%。

跟同学对赌标的增加一个西部牧业,一年时间内任意一次涨到17.52同学赢,否则我赢。小赌怡情,哈哈。

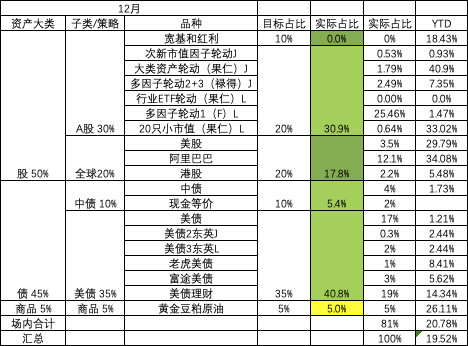

一. 大类配置策略- A股30.5%

A股大盘

指标, 数值, 得分

指标1, 5.32%, 3

指标2, 34.7%, 3

指标3, 22.7 0

指标4, 3.8% 5

指标5,2.87% 5

指标6,88.51% 3

指标7,-59.5% 5

指标8,21.79/86.1%,1.79/54.79%,2.75%/54.36% 3.78

指标9,137.34% 3

指标10,35.43% 8

指标11,参考17408/3.64 VS 50000/10,安全

指标12,参考24950/1.82 VS 68000/5,安全

指标13,参考41.48% VS 50%,安全

综合得分3.9。大A窄幅波动,12月进入垃圾时间,到1月1号进行一次基于时间维度和回撤系数为度的再平衡。

A股子策略1.转债轮动策略 26.57%(轮动策略1-1500/150,2-200/20,3-100/10)

指标, 数值, 得分

指标1 98%

指标2 85.4%

指标3 96.3%

指标4 72%

指标5 98%

综合得分1。

本周幸运的轮到了嘉美,塞力,直接拉动12月的收益

A股子策略2.大类资产ETF轮动策略 1.78%

轮动到黄金,目前继续持有黄金

低仓位坚持轮动

A股子策略3.小市值策略 0.62%

12月和1月是小市值传统比较差的月份,继续小仓位轮动

指标, 数值, 得分

指标1 25.01 0

指标2 97% 0

指标3 91.56% 0

指标4 71.41%

综合1.35

小仓位轮动保持一下策略分散,同时保持感觉,当前持仓:

中公高科

华业香料

博通股份

迈拓股份

汇中股份

黄山胶囊

东利机械

聚赛龙

捷安高科

海象新材

开普检测

新通联

ST八菱

博闻科技

华信新材

洪汇新材

彩蝶实业

天鹅股份

爱婴室

天目药业

两只对赌标的:

西部牧业

玉马科技

A股子策略4.次新市值因子轮动策略 0.54%(低波红利轮动策略替换)

当前持仓:

肯特催化

技源集团

江顺科技

华之杰

海阳科技

//Cancel:A股子策略3.行业ETF轮动策略 0%(暂停掉,策略不稳定)

(6).宽基 1%,目前仅剩下最后一只300指增,没有新高暂时保持。

二. 大类配置策略- 港/美股18%

(1). 中概和恒科 2.2%,阿里12.3%

阿里大幅下跌,拖累了整体收益。A股资产的收益已经创了新高,但阿里下跌吃掉了12月A股收益的一大半。

2.2%港股配置底仓,未来阿里逐步卖出后,配置仓位保留在5%-10%

(2). 美股 3.4%

持有纳指和标普500。作为配置仓位,3%是偏低的,未来增加到5%-10%,目前担心美股风险越来越高,持有不动

三. 大类配置策略- 债券49.7%,其中中债8.7%+美债41%

10年期美债收益4.151,本周短债换了一部分长债,后续收益率如果上升继续置换

国内买的美债收益真的一言难尽,因为汇率波动等因素,年度收益只有1.2%。不过中债也差球不多,不亏就还好

四. 大类配置策略- 商品1.8%,都为黄金

作为配置仓位,1.8%是偏低的,未来增加到5%-10%

豆粕期货价格2738,快进入击球区了。

下周计划:

1. 如果有新高,清空最后的1%宽基仓位

2. 继续几个策略轮动

3. 豆粕期货价格2738,快进入了击球区,耐心等待

4. 能源化工价格下跌的比较多,快进入击球区了,耐心等待

5. 整体回撤系数9.3,到12月底适当再平衡提升权益类

本周按照策略轮动转债

小幅波动,回撤系数10%。

一. 大类配置策略- A股30.5%

A股大盘

指标, 数值, 得分

指标1, 5.35%, 3

指标2, 34.8%, 3

指标3, 22.9 0

指标4, 3.4% 5

指标5,2.69% 5

指标6,88.44% 3

指标7,-58.75% 5

指标8,21.73/85.19%,1.78/53.6%,2.76%/55.55% 3.89

指标9,137.45% 3

指标10,35.4% 8

指标11,参考19357/4.05 VS 50000/10,安全

指标12,参考24953/1.82 VS 68000/5,安全

指标13,参考44.86% VS 50%,安全

综合得分3.9。大A窄幅波动,12月进入垃圾时间,到1月1号进行一次基于时间维度再平衡。

A股子策略1.转债轮动策略 25.56%(轮动策略1-1500/150,2-200/20,3-100/10)

指标, 数值, 得分

指标1 96.5%

指标2 82.6%

指标3 96.3%

指标4 71%

指标5 97%

综合得分1.1。

A股子策略2.大类资产ETF轮动策略 1.8%

轮动到黄金,目前继续持有黄金

低仓位坚持轮动

A股子策略3.行业ETF轮动策略1.21%

没有符合标的的ETF,空仓配置黄金

低仓位坚持轮动

A股子策略4.手搓红利低波轮动策略 0.31%

指标, 数值, 得分

指标1 4.38%

指标2 4.02% 0

指标3 2.54%

指标4 24.94%

指标5 34.29%

指标6 61.92%

综合 3.13,性价比有所上升

红低低波均线策略空仓中,没有触发加仓条件。

A股子策略5.小市值策略 0.57%

12月和1月是小市值传统比较差的月份,继续小仓位轮动

指标, 数值, 得分

指标1 24.48 0

指标2 95% 0

指标3 91.24% 0

指标4 69.86%

综合1.56

有所回调,仍然很贵,小仓位轮动保持一下策略分散,同时保持感觉

(6).宽基 1%,目前仅剩下最后一只300指增,有新高最后清掉。

二. 大类配置策略- 港/美股18.9%

(1). 中概和恒科 2.3%,阿里13%

阿里仍然低迷。

2.3%港股配置底仓,就不动了,未来阿里逐步卖出后,配置仓位保留在5%-10%

(2). 美股 3.5%

持有纳指和标普500。作为配置仓位,3%是偏低的,未来增加到5%-10%,目前担心美股风险越来越高,持有不动

三. 大类配置策略- 债券48.9%,其中中债7.9%+美债41%

10年期美债收益4.196,收益率继续上升,本周继续短债换长债一部分。

国内买的美债收益真的一言难尽,因为汇率波动等因素,年度收益只有1.2%。不过中债也差球不多,不亏就还好

四. 大类配置策略- 商品1.8%,都为黄金

作为配置仓位,1.8%是偏低的,未来增加到5%-10%

豆粕期货价格2765,快进入击球区了。

下周计划:

1. 如果有新高,清空最后的1%宽基仓位

2. 继续按几个策略轮动

3. 豆粕期货价格2765,快进入了击球区,开始建立观察仓。

4. 能源化工价格下跌的比较多,快进入击球区了。

5. 12月整体进入垃圾时间,筹划做一次基于时间维度的再平衡。

赞同来自: 小猫50128015 、xiaomi78

本周按照策略轮动转债,小市值,低波红利和ETF

回了一点血,回撤系数10%。

一. 大类配置策略- A股30.7%

A股大盘

指标, 数值, 得分

指标1, 5.28%, 3

指标2, 35.3%, 3

指标3, 22.7 0

指标4, 3.7% 5

指标5,2.6% 5

指标6,89.21% 3

指标7,-59.4% 5

指标8,21.94/87.37%,1.8/55.16%,2.7%/51.76% 3.64

指标9,136.26% 3

指标10,35.91% 5-》8

指标11,参考16843/3.53 VS 50000/10,安全

指标12,参考24745/1.81 VS 68000/5,安全

指标13,参考43.32% VS 50%,安全

综合得分3.9。本来周末太忙不想更新数据的,因为大概率没有大的波动。

但是还是抽时间更新了一下,每次填一下数据,更有对温度的直接体感

A股子策略1.转债轮动策略 25.76%(轮动策略1-1500/150,2-200/20,3-100/10)

指标, 数值, 得分

指标1 98.4%

指标2 86.2%

指标3 95%

指标4 68%

指标5 98%

综合得分1.1。

轮动策略最近都跑不赢等权,需要研究一下怎么能跟上等权。

A股子策略2.大类资产ETF轮动策略 1.79%

轮动到黄金,目前继续持有黄金

低仓位坚持轮动

A股子策略3.行业ETF轮动策略1.2%

没有符合标的的ETF,空仓配置黄金

低仓位坚持轮动

A股子策略4.手搓红利低波轮动策略 0.31%

指标, 数值, 得分

指标1 4.29%

指标2 2.14% 0

指标3 2.44%

指标4 22.08%

指标5 29.4%

指标6 60.38%

综合 2.85

红低低波均线策略空仓中,没有触发加仓条件。

A股子策略5.小市值策略 0.6%

12月和1月是小市值传统比较差的月份,继续小仓位轮动

指标, 数值, 得分

指标1 25.92 0

指标2 99% 0

指标3 94.85% 0

指标4 74.25%

综合1.06

超级贵,小仓位轮动保持一下策略分散,同时保持感觉

(6).宽基 1%,目前仅剩下最后一只300指增,有新高最后清掉。

二. 大类配置策略- 港/美股18.9%

(1). 中概和恒科 2.3%,阿里13%

阿里仍然低迷。

2.3%港股配置底仓,就不动了,未来阿里逐步卖出后,配置仓位保留在5%-10%

(2). 美股 3.5%

持有纳指和标普500。作为配置仓位,3%是偏低的,未来增加到5%-10%,目前担心美股风险越来越高,持有不动

三. 大类配置策略- 债券48.7%,其中中债7.8%+美债40.8%

10年期美债收益4.168,收益率上升,本周开始短债换长债一部分。

四. 大类配置策略- 商品1.8%,都为黄金

作为配置仓位,1.8%是偏低的,未来增加到5%-10%

豆粕期货价格2777,快进入击球区了。

下周计划:

1. 如果有新高,清空最后的1%宽基仓位

2. 继续按几个策略轮动

3. 豆粕期货价格2777,快进入了击球区,开始建立观察仓。

4. 能源化工底层合约看不懂,不敢下手,再等等好价格。

跟同学打了一个对赌:赌约到期,顺利赢得一瓶茅子,哈哈

标的600810

11月30日之前任意一天盘中有涨超16元,他赢

否则,我赢

赌注为一瓶茅台。

这种几乎必赢的赌局那必须得欣然应战,哈哈。

不过这个家伙上次赌输了,1万块的赌注一直没兑现,就且当作一乐了。

赞同来自: forres

本周按照计划反弹卖出宽基,只剩下一只沪深300宽基1%左右。

继10月份回撤1.4%后,11月又再回撤了1%,总体回撤了2.38%,期间最高回撤了3.5%。

当前回撤系数9.8%,低于阈值,12月再平衡时可以适当增加权益。

一. 大类配置策略- A股31.2%

A股大盘

指标, 数值, 得分

指标1, 5.33%, 3

指标2, 33.6%, 3

指标3, 21.8 0

指标4, 4.3% 5

指标5,2.65% 5

指标6,87.92% 3

指标7,-60.89% 5

指标8,21.68/84.62%,1.78/53.48%,2.76%/55.56% 3.92

指标9,138.26% 3

指标10,35.39% 5

指标11,参考17253/3.61 VS 50000/10,安全

指标12,参考24573/1.79 VS 68000/5,安全

指标13,参考41.89% VS 50%,安全

综合得分3.6,如果是牛市,距离泡沫顶部应该还有一段距离,如果不是牛市,进入震荡市那就策略持续轮动。参考指标11~13没有到预警值。

A股子策略1.转债轮动策略 26%(增加了轮动策略3)

指标, 数值, 得分

指标1 97%

指标2 84.2%

指标3 94.2%

指标4 67%

指标5 96%

综合得分1.2。

本周前4天一直杀溢价,周五绝地反击,居然翻红。

A股子策略2.大类资产ETF轮动策略 1.8%

上周五晚了一天没有换仓,周一一早进行换仓轮动到纳指,回血一波5%。

低仓位坚持轮动

A股子策略3.行业ETF轮动策略1.48%

本周持有化工ETF,下周轮动清仓,没有符合标准的ETF。

本周策略稍微回血0.47%

低仓位坚持轮动

A股子策略4.手搓红利低波轮动策略 0.32%

此策略轮动频次低,本周回血0.01%

指标, 数值, 得分

指标1 4.25%

指标2 1.48% 0

指标3 2.41%

指标4 21.25%

指标5 26.9%

指标6 59.72%

综合 2.73

计划增加红低低波的均线策略,也是低仓位实验。

A股子策略5.小市值策略 0.59%

按照计划从行业ETF轮动策略调整了部分过来,本周回血4.47%,刚上就遭遇重锤,还好做好了心里建设,对比调整出来的仓位回撤几乎相当,心里好受了一点。

继续小仓位轮动

指标, 数值, 得分

指标1 26.07 0

指标2 99% 0

指标3 95.81% 0

指标4 74.63%

综合1.0

超级贵,小仓位轮动保持一下策略分散,同时保持感觉

(6).宽基 1%,大盘反弹继续清仓500和300指增,目前仅剩下最后一只300指增,有新高最后清掉。清出仓位进入转债策略4以及红利均线策略。

二. 大类配置策略- 港/美股18.6%

(1). 中概和恒科 2.3%,阿里12.9%

阿里略微回血,季度财报依托答辩,估值还更高了,多搞搞AI吧,别整外卖补贴了,存量血战最终就是三输。

2.3%港股配置底仓,就不动了,未来阿里逐步卖出后,配置仓位保留在5%-10%

(2). 美股 3.5%

持有纳指和标普500。作为配置仓位,3%是偏低的,未来增加到5%-10%,目前担心美股风险越来越高,持有不动

三. 大类配置策略- 债券48.4%,其中中债7.5%+美债40.9%

10年期美债收益4.019。

四. 大类配置策略- 商品1.8%,都为黄金

作为配置仓位,1.8%是偏低的,未来增加到5%-10%

商品考虑豆粕进入观察区间,能源化工看不懂,有没有作业可以抄一下的。

下周计划:

1. 如果有新高,清空最后的1%宽基仓位

2. 按策略轮动

3. 出来的2%宽基加入转债策略4以及增加红利低波ETF的均线策略

4. 豆粕期货价格2845,快进入了击球区,如果向下突破2800,建立观察仓,到2600击球。黄金太高了,增加一些其他商品补充配置仓位。

5. 能源化工底层合约看不懂,不敢下手。

相比开盘卖多亏了3个点,同时纳指也没能及时买入,一来一回估计多亏了4个点

这是第二次犯这种错误了,人性真的难改

坚定策略不要犹豫!!!下次有犹豫把这一条翻出来看三遍

本周按照计划拆出部分大类ETF轮动到手搓红利低波,拆出部分行业ETF轮动到小市值,宽基出来的全部加仓到可转债。

10月份之后整体从最高点回撤了3.5%,年度收益回落到18.25%,对比HS300(4709->4453)回撤了5.4%,转债等权(2544->2468)回撤了2.98%,还是转债的回撤最小。

回撤系数9.7%

一. 大类配置策略- A股31.7%

A股大盘

指标, 数值, 得分

指标1, 5.4%, 3

指标2, 31%, 3

指标3, 18.4 0

指标4, 3.7% 5

指标5,2.67% 5

指标6,86.23% 3

指标7,-60.53% 5

指标8,21.27/81.65%,1.74/50.06%,2.87%/60.53% 4.29

指标9,140.97% 3

指标10,34.71% 5

指标11,参考18487/3.87 VS 50000/10,安全

指标12,参考24891/1.82 VS 68000/5,安全

指标13,参考39.4% VS 50%,安全

综合得分3.6,如果是牛市,距离泡沫顶部应该还有一段距离,如果不是牛市,进入震荡市那就策略持续轮动。参考指标11~13没有到预警值。

A股子策略1.转债轮动策略 25.21%(本周加仓了上轮清仓的红利的剩余部分)

指标, 数值, 得分

指标1 97.3%

指标2 80.3%

指标3 95.8%

指标4 76%

指标5 96%

综合得分1.1。

可转债还是抗跌,贵中选稳,继续轮动可转债。

A股子策略2.大类资产ETF轮动策略 1.55%(本周调整了部分去手搓红利低波)

纳指轮动到创业板,本周策略回撤9.28%,回撤还是非常大的。

低仓位坚持轮动

A股子策略3.行业ETF轮动策略1.47%(本周调整了部分去小市值)

持有化工ETF,下周没到轮动期,继续持有。

本周策略回撤3.23%

A股子策略4.手搓红利低波轮动策略 0.36%

按照计划从大类资产ETF轮动策略调整了部分过来,本周回撤-1.41%

指标, 数值, 得分

指标1 4.19%

指标2 0.41% 0

指标3 2.38%

指标4 21.0%

指标5 24.73%

指标6 59.34%

综合 2.6

更新两个监控指标,似乎指向性更强了一些。综合得分更为合理。

A股子策略5.小市值策略 0.56%

按照计划从行业ETF轮动策略调整了部分过来,本周回撤-8.64%,回撤比例还是非常高的,微盘股回撤-7.6%。

继续小仓位轮动

指标, 数值, 得分

指标1 24.86 0

指标2 97% 0

指标3 92.59% 0

指标4 70.67%

综合1.33

仍然很贵,小仓位轮动保持一下策略分散,同时保持感觉

(6).宽基 3%,红利和消费清仓后,剩下沪深300和中证500ETF。本来计划清仓,但大盘下跌较大,暂时先放着。等反弹清仓调整到可转债新轮动策略3。

二. 大类配置策略- 港/美股18.5%

(1). 中概和恒科 2.3%,阿里12.8%

阿里继续大跌,被动熬着了。2.3%港股配置底仓,就不动了,未来阿里逐步卖出后,配置仓位保留在5%-10%

(2). 美股 3.4%

持有纳指和标普500。作为配置仓位,3%是偏低的,未来增加到5%-10%,目前担心美股风险越来越高,持有不动

三. 大类配置策略- 债券48%,其中中债6.4%+美债41.6%

10年期美债收益4.063。

四. 大类配置策略- 商品1.8%,都为黄金

作为配置仓位,1.8%是偏低的,未来增加到5%-10%

下周计划:

1. 如果反弹清仓剩余的宽基ETF,加转债轮动策略3

2. 多策略轮动已经调整完毕,到再平衡时间进行固定市值再平衡

本周从红利全部撤出,周五加仓了部分转债轮动。

回撤系数10.5%

一. 大类配置策略- A股29.2%

A股大盘

指标, 数值, 得分

指标1, 5.22%, 3

指标2, 35.4%, 3

指标3, 24.9 0

指标4, 4.9% 5

指标5,2.55% 5

指标6,89.89% 3

指标7,-54.15% 5

指标8,22.2/89.92%,1.82/55.74%,2.69%/51.84% 3.54

指标9,135.23% 3

指标10,36.18% 5

指标11,参考20246/4.24 VS 50000/10,安全

指标12,参考24939/1.82 VS 68000/5,安全

指标13,参考39.27% VS 50%,安全

综合得分3.6,距离顶部应该还有一段距离。参考指标11~13没有到预警值。

(1).转债轮动策略 22.33%

指标, 数值, 得分

指标1 99.4%

指标2 94.4%

指标3 93.8%

指标4 59%

指标5 98%

综合得分1.1。

可转债估值很贵,现在各个品种都很贵,贵中选稳,继续轮动可转债。

(2). 大类资产ETF轮动策略 2.24%

纳指轮动到黄金,周五美元金大跌估计周一又吃到回撤。

这个策略的回撤系数与小市值相当。计划下周挪出0.6%仓位调整到小市值。

都是高风险,分散一下策略

(3). 行业ETF轮动策略2.02%

持有光伏,电池,新能源,下周一计划3只都轮出,轮入化工ETF

(4). 红利低波轮动策略 0%

红利ETF清仓后,做一个置换,下周计划启用此策略

指标, 数值, 得分

指标1 4.18%

指标2 0.16% 0

指标3 2.37%

指标4 21.09%

指标5 24.73%

指标6 59.34%

综合 2.6

更新两个监控指标,似乎指向性更强了一些。综合得分更为合理。

(5). 小市值策略 0%

指标, 数值, 得分

指标1 26.77 0

指标2 100% 0

指标3 98.28% 0

指标4 75.49% 2.5

综合0.8

贵的离谱,但就是还能更高,不服不行

下周从同等回撤风险的ETF轮动策略挪一部分仓位过来,对整体回撤不产生影响,目前大类资产也都非常贵了,多策略分摊一下

(6).宽基 3%,红利和消费清仓后,剩下沪深300和中证500ETF。下周计划清仓。

二. 大类配置策略- 港/美股19.1%

(1). 中概和恒科 2.4%,阿里13.2%

阿里继续大跌,被动熬着了。2.4%港股配置底仓,就不动了,未来阿里逐步卖出后,配置仓位保留在5%-10%

(2). 美股 3.4%

持有纳指和标普500。作为配置仓位,3%是偏低的,未来增加到5%-10%,目前担心美股风险越来越高,持有不动

三. 大类配置策略- 债券49.9%,其中中债9%+美债40.9%

10年期美债收益4.148。如果收益率继续升高,计划调整部分短久期到长久期。

四. 大类配置策略- 商品1.8%,都为黄金

作为配置仓位,1.8%是偏低的,未来增加到5%-10%

下周计划:

1. 清仓剩余的宽基ETF,部分调整到低波红利策略,其余加转债

2. ETF轮动调整0.6%仓位到小市值策略

3. 美债收益率继续升高的话,调整短久期基金到长久期基金

赞同来自: 小猫50128015 、东少 、xiaomi78

3.概率和不对称

怀疑论并不意味着怀疑一切和虚无主义。

概率和不对称,跟封基老师说的寻找鱼多的池塘如出一辙。

随机漫步事件的单个个体没有意义,但整体会呈现偏态分布的概率,找到那个高的概率,为不对称收益下注

从这个观点来看,可转债轮动分别符合了偏态概率(轮动的因子代表了一部分偏态分布概率的集合)和不对称下注(下跌有底,上涨不封顶)

还有没有?当前流行的几个策略

-红利低波似乎也符合,从回测概率来说,在随机漫步中红利低波漫步的偏态更容易抓取(以股息为锚),不对称性体现在下跌有股息为底,上涨理论上不封顶

-行业ETF轮动或者大类资产ETF轮动,似乎不符合?但是如果细究似乎也符合

概率:动量策略核心是认为动量趋势会持续,所以按照合理的动量买入本身就是对偏态概率的押注

不对称押注:如果动量丧失,就会卖出轮动到别的品种,所以理论上是有底的(通过止损),上涨不封顶,所以还是一种不对称下注。

但这种策略的核心假设是动量趋势延续的概率大,这个前提如果失效,那么整个策略就是失效的,所以基础并不牢靠。

-小市值似乎也是类似。

概率:市值因子从小向大波动大方向概率更高

不对称下注:下方有底(壳价值),上涨不封顶

这个策略前提是壳的保底价值,如果这个前提失效,基础也不牢靠了

再次外推,还有没有符合有明显偏态概率和可以不对称下注的策略或者品种?

1.市场大部分时间的波动都是随机漫步(这个词感觉非常贴切)

感想:

-为每一天涨跌找逻辑是没有意义的。

-以前经常要读公众号,尝试找到下跌的解读,纯属浪费时间

-媒体或者公众号位为了有话题,硬要摆出一些逻辑的基本可以作为噪音忽略掉

2.很多的观点可能是样本数量不全得出的结论,比如典型的白天鹅结论

感想:

-如果一个结论无法证伪,那它可能不是一个科学的结论,持科学怀疑态度。比如主力这种无法证伪的理论?

-一个结论是否成立,需要考虑样本场景是否全面,比如我以前看到所谓长期持有沪深300的年化收益是8~10%,内心也深信不移,但这个结论并不包含如果高位买入,持有10年可能仍然是个位数的样本

-还有一种常见的公众号套路,是一个事后逻辑来解释某个现象,或者是回测的未来函数,或者是一个细节来反推全局。比如说身边的旅游见闻来判断经济温度,这种往往具有故事性,不知不觉在内心里埋下了观念,需要警惕和怀疑

-昨天有群友说洪灏有一个结论是新能源周期领先传统能源6个月,你看新能源涨了一波,现在中石油涨了。

我第一时间怀疑这个结论,中石油涨了可能是因为大盘上涨带动,可能是因为红利,通过一个不全的样本得出这个结论有点草率,看看就好

3.很多结果是幸存者偏差的结果,比如给1万人发市场涨跌结果,3轮过后总有1250人会收到连续3次都预测准确的结果,继续下去总有人最后会收到连续10次的准确预测

感想:

-以前看好主动基金,可能大部分都属于幸存者偏差。市场上主动基金样本足够大的情况下,总有二分之后持续跑赢的,不代表未来能继续跑赢。持有封基老师曾经统计过基金能够连续排名领先的几乎凤毛麟角,基本证实了这个观点

-昨天有群友说洪灏成功预测了2021-2024是萧条周期。我的第一反应是这可能也是幸存者偏差。可能当年有很多宏观经济学者包括洪灏预测了不同版本的结论,然后今天反过来看洪灏的某次预测对了。但如果样本足够大,不是洪灏,也可能是洪二号,洪三号的某个言论压中了。

总结下来,就是作为韭菜有很多误区,市场上有很多噪音。要解决上述3类问题,我想就是

1.分散,既然市场随机漫步,择时和精选某类个股,行业都是非常挑战的事情。承认自己就是那个傻瓜,无法去判断市场后面会漫步到哪里,那就分散

2.反脆弱,全天候策略寻找13~15种不相关资产。首先这个结论就需要持怀疑,例如今年A股,纳指和黄金3牛,全天候策略大放异彩。那么后续还会有这么好收益需要打个问号。

但寻找不相关资产吃到资产beta 这个底层逻辑应该是成立的

3.进阶一步,既然市场上充满了随机漫步的傻瓜,那alpha 就可能通过某种方式获得,比如转债的alpha本质是正股对手盘

4.进阶一步,如果利用黑天鹅获利?

本周黄金大幅调整后轮动到纳指,继续遭遇回测。

行业ETF轮动,煤炭轮出,轮入光伏,电池和新能源,目前是盈利的,但波动很大。

回撤系数11.6%

大盘

指标, 数值, 得分

指标1, 5.2%, 3

指标2, 36.8%, 3

指标3, 25.6 0

指标4, 4.5% 5

指标5,2.54% 5

指标6,89.96% 3

指标7,-54.2% 5

指标8,22.2/89.92%,1.82/55.74%,2.69%/51.88% 3.42

指标9,135.12% 3

指标10,36.19% 5

指标11,参考19922/4.17 VS 50000/10,安全

指标12,参考24846/1.81 VS 68000/5,安全

指标13,参考41.64% VS 50%,安全

综合得分3.5,距离顶部应该还有一段距离。参考指标11~13没有到预警值。

一. 大类配置策略:整体大类资产按照目标仓位配置,基于回撤系数偏离目标>5%再平衡

(1).红利&宽基 9%

指标, 数值, 得分

指标1 4.26%

指标2 0.41% 0

指标3 2.44%

指标4 22.16% 2.2

红利已经完全没有性价比,计划全部撤出

如果2016年1月份买入中证红利(红利指数高点,2015年6月份股灾,沪深300见顶,6个月后中证红利指数见顶),到今天价格指数涨幅10%(叠加全收益,略微高一丢丢),期间最大回撤30%(从5190回撤到3651)

(2). 全指消费 2%

计划也全部撤出,基本放弃了从2017年开始ETF投资体系

(3). 中概和恒科 16%

阿里波动巨大,继续大跌,被动持有。

(4). 美股 3%

持有纳指和标普500。作为配置仓位,3%是偏低的,目前担心美股风险越来越高,持有不动

(5). 美债 40.9%

10年期美债收益4.093,忽略持有的随机波动。

(6). 大类资产ETF轮动 1.7%

ETF轮动切换到纳指。纳指也回撤。

今年黄金,A股,纳指 3种权益都是牛市内,但是周末在想如果权益出现集体回调的话,是不是把国债ETF加入轮动能规避并降低波动。

然而实际回测发现,不是这么回事,当权益品种动量萎缩,买入国债ETF,往往迎来了某个权益品种的反弹,反而降低了不少收益。

同样的,周末读了一本书“低风险,高收益”,里面提到了低波,股息和动量3因子。我就想在手搓的低波红利策略里面加入动量,结果无论怎么调整组合方式和参数,表现都差于纯粹的低波红利。

所以很多时候一些似是而非的理论,做一下历史回测可能就证伪了。

二. A股策略类

(1). 转债轮动策略 17.23%

指标, 数值, 得分

指标1 99.4%

指标2 95.1%

指标3 93.6%

指标4 59%

指标5 98%

综合得分1.1。

可转债估值又更贵了,现在各个品种都很贵,继续轮动可转债。

(2). 大类资产ETF轮动策略 2.15%

持有纳指,继续硬扛回撤

周一两个策略提示不同信号,一个提示纳指换黄金,一个提示持有纳指。那就一半一半吧。

(3). 行业ETF轮动策略1.99%

煤炭轮出,小幅盈利

光伏,电池,新能源轮入,暂时盈利,但波动很大,继续观察

(4). 红利低波轮动策略 0%

加入动量后,多轮调整策略并没有优化。所以继续采用红利低波策略,不考虑动量。

按照历史回撤,收益还是会比红利ETF和宽基好不少。

既然持有红利ETF,干脆全部转为这个轮动策略。

最大回撤30%,夏普0.91

(5). 小市值策略 0%

指标, 数值, 得分

指标1 25 0

指标2 100% 0

指标3 98.56% 0

计划撤出所有的ETF,拿出小金额放进来。

下周计划:

1. 撤出所有的ETF配置持仓(占比11%),红利低波和小市值分别1.9%,剩余全部转入转债。

10月相比9月,整体收益回撤了1.4%左右。

主要是

1.阿里股价大幅回撤

2.大类资产轮动的黄金遭遇大幅回撤,11月轮动到纳指,又遭遇回撤,近期有点失效。

这个策略涉及到的大类资产目前都已经有些在高位,是不是要择时,需要再研究回测一下

手搓红利低波策略尝试加入动量,结果反而怎么调整参数都不如单纯红利低波效果好。另外这个策略不带择时,在目前4000点以上,不太敢上实盘了,再研究回测看看。

回撤系数12%。

再平衡阈值:

1.回撤系数偏差》5%(未触发)

2.半年度再平衡(到12月31号)

3.盈利达到再平衡(未触发)

本周黄金大幅调整后轮动到纳指,目前又遭受了重锤。

行业ETF轮动,煤炭轮出,轮入光伏,电池和新能源,目前也遭受了重锤。

近期的轮动策略有点失效回撤比较严重,但还需要坚持看看。

到10月的年度收益20.48%,回撤系数10.9%

大盘

指标, 数值, 得分

指标1, 5.28%, 3

指标2, 35.8%, 3

指标3, 24.9 0

指标4, 7% 5

指标5,2.63% 5

指标6,89.15% 3

指标7,-53.1% 5

指标8,22.01/87.33%,1.8/54.69%,2.74%/54.59% 3.45

指标9,133.89% 3

指标10,36.23% 8-》5

指标11,参考22983/4.81 VS 50000/10,安全

指标12,参考24859/1.81 VS 68000/5,安全

指标13,参考43.32% VS 50%,安全

综合得分3.6,虽然跌了一些,但更贵了,但距离顶部应该还有一段距离。参考指标11~13均没有到预警值。

一. 大类配置策略:整体大类资产按照目标仓位配置,基于回撤系数偏离目标>5%再平衡

(1).红利&宽基 8%

指标, 数值, 得分

指标1 4.37%

指标2 1.81% 0

指标3 2.57%

指标4 25.39% 2.4

红利性价比仍然不高,如果新高减一些仓位。

历史上红利出现回撤的时候,回撤比例也超过了40%。不要被近几年的近因效应影响。

(2). 全指消费 2%

消费仍然在谷底,继续持有,无操作。消费红利股息率3.81%。

(3). 中概和恒科 16%

阿里波动巨大,继续大跌

(4). 美股 4%

持有纳指和标普500,无操作。美股大空头出手。但作为配置仓位就这样吧

(5). 美债 40.7%

10年期美债收益4.054,再平衡后整体降低了权益仓位,现金没地方去,还是继续买点美元债券。

(6). 黄金 1.7%

ETF轮动切换到纳指。这一轮不管是轮到黄金或者纳指,都是大跌。段时间策略失效。

二. A股策略类

(1). 转债轮动策略 19%

指标, 数值, 得分

指标1 98.4%

指标2 90.9%

指标3 91.6%

指标4 62%

指标5 97%

综合得分1.2。

可转债估值又更贵了,现在各个品种都很贵,继续轮动可转债。

(2). 大类资产ETF轮动策略 2.22%

持有纳指,今天大跌,哎呀呀

(3). 行业ETF轮动策略1.93%

煤炭轮出,小幅盈利

光伏,电池,新能源轮入,被锤

轮动策略短暂失效,继续观察

(4). 红利低波轮动策略 0%

观察红利的性价比情况,逐步调整红利低波ETF到轮动策略

(5). 小市值策略 0%

指标, 数值, 得分

指标1 25.25 0

指标2 99% 0

指标3 96.02% 0

空仓。

下周计划:

1. 轮动策略本周都有点失效,再观察,如果持续失效,考虑降低仓位。

2. 红利如果上涨有新高卖出一部分(又忘了),准备腾挪到红利低波轮动策略

3. 黄金配置仓位补到5%

赞同来自: forres

本周仅对转债做了一些脉冲轮动,ETF轮动买入煤炭ETF,黄金大幅调整。

大盘

指标, 数值, 得分

指标1, 5.04%, 3

指标2, 37.2%, 3

指标3, 24.4 0

指标4, 4.4% 5

指标5,2.57% 5

指标6,88.81% 3

指标7,-57.84% 5

指标8,22.59/94.41%,1.84/56.77%,2.58%/45.06% 3.46

指标9,134.41% 3

指标10,35.76% 8

指标11,参考17814/4.06 VS 50000/10,安全

指标12,参考24368/1.78 VS 68000/5,安全

指标13,参考43.97% VS 50%,安全

综合得分3.8,越来越贵了,但距离顶部应该还有一段距离。参考指标11~13均没有到预警值。

一. 大类配置策略:整体大类资产按照目标仓位配置,基于回撤系数偏离目标>5%再平衡

(1).红利&宽基 8%

指标, 数值, 得分

指标1 4.33%

指标2 0.58% 0

指标3 2.48%

指标4 23.56% 2.4

红利性价比进一步下降,如果新高减一些仓位。

历史上红利出现回撤的时候,回撤比例也超过了40%。不要被近几年的近因效应影响。

(2). 全指消费 2%

消费仍然在谷底,继续持有,无操作。消费红利股息率3.37%。

(3). 中概和恒科 17%

阿里回来了一些。无操作

(4). 美股 3%

持有纳指和标普500,无操作。

(5). 美债 38.9%

10年期美债收益3.997,再平衡后整体降低了权益仓位,现金没地方去,还是继续买点美元债券。

(6). 黄金 4%

ETF轮动切换到黄金,仓位被动上升。黄金上周大幅调整,有点肉痛。

不过策略还没有轮换到其他品种,继续持有等策略信号。

二. A股策略类

(1). 转债轮动策略 17.48%

指标, 数值, 得分

指标1 99.2%

指标2 93.7%

指标3 92.9%

指标4 61%

指标5 98%

综合得分1.1。

可转债估值又更贵了,现在各个品种都很贵,没办法只能横向对比性价比还是可转债最有性价比。

(2). 大类资产ETF轮动策略 2.5%

持有黄金ETF

(3). 行业ETF轮动策略1.4%

按照策略买入煤炭ETF,挨锤。

(4). 红利低波轮动策略 0%

观察红利的性价比情况,逐步调整红利低波ETF到轮动策略

(5). 小市值策略 0%

指标, 数值, 得分

指标1 25.49 0

指标2 99.73% 0

指标3 97.39% 0

几乎历史最高区域,几次有点忍不住想上一点,还是管住手吧,有点吓人了。

下周计划:

1. 可转债,ETF大类,行业ETF 3个策略继续轮动,策略都带了止损策略。大盘目前还没有特别泡沫情况,只是贵,所以崩的概率不高。及时崩带了止损策略应该也能快速止血。

2. 红利如果上涨有新高卖出一部分(上周有新高忘了),准备腾挪到红利低波轮动策略

赞同来自: eaglex

本周按照计划完成了再平衡,卖出的ETF基金到账,加仓了可转债轮动。

加仓后:

A股占比:29%(目标30%)

港美股占比:19.2%(目标20%)

中美债:47.5%(目标45%)

黄金:4.3%(目标5%)

基本上达到了目标配置仓位比例,回撤系数下降到了11.6%(目标10%)。

节后整体回撤了3%,年度收益19.62%。其中A股幸运的再平衡过程中,市值甚至新高,但阿里回撤了18%左右,带来了整体回撤3%

大盘

指标, 数值, 得分

指标1, 5.31%, 3

指标2, 32.5%, 3

指标3, 20.3 0

指标4, 4.2% 5

指标5,2.63% 5

指标6,85.99% 3

指标7,-56.19% 5

指标8,21.95/87.49%,1.79/54.18%,2.73%/45.97% 3.75

指标9,138.81% 3

指标10,34.94% 8

指标11,参考4.06

综合得分3.9,打分无变化。维持判断:距离顶部还有一段距离,不慌

一. 大类配置策略:整体大类资产按照目标仓位配置,基于回撤系数偏离目标>5%再平衡

(1).红利&宽基 9%

指标, 数值, 得分

指标1 4.44%

指标2 4.61% 0

指标3 2.62%

指标4 27.27% 2.5

红利性价比进一步下降,如果新高预计减一些仓位。

历史上红利出现回撤的时候,回撤比例也超过了40%。不要被近几年的近因效应影响。

(2). 全指消费 2%

消费仍然在谷底,继续持有,无操作。消费红利股息率3.37%。

(3). 中概和恒科 15.9%

阿里继续大幅调整。节后整体回撤了3%,主要是由于阿里的调整。

中概50,恒生科技和阿里的估值均处于合理低估状态。继续持有

(4). 美股 3.5%

持有纳指和标普500,无操作。

(5). 美债 33.7%

场内14.8%仓位 场外18.9%,10年期美债收益4.009,无操作。

(6). 黄金 4.3%

ETF轮动切换到黄金,仓位被动上升。

二. A股策略类

(1). 转债轮动策略 17.3%

指标, 数值, 得分

指标1 96.7%

指标2 88.4%

指标3 91.1%

指标4 63%

指标5 98%

综合得分1.3。

再平衡ETF换到转债。可转债估值挺贵的,但是回撤系数相比其他有优势,勉强捏着鼻子上了。

(2). 大类资产ETF轮动策略 2.5%

持有黄金ETF

(3). 行业ETF轮动策略1.5%

计划下周启动试水,策略计划买入煤炭ETF

(4). 红利低波轮动策略 0%

观察红利的性价比情况,逐步调整红利低波ETF到轮动策略

(5). 小市值策略 0%

指标, 数值, 得分

指标1 24.00 0

指标2 96% 0

指标3 94.17% 0

仍然处于风险区域。无动手欲望

下周计划:

1. 战略防御阶段的再平衡本周已经完成,A股下跌,腾出1%的空间试水行业ETF轮动策略

2. 红利如果上涨有新高卖出一部分,准备腾挪到红利低波轮动策略

赞同来自: 晋级的菜头

标的600810

11月30日之前任意一天盘中有涨超16元,他赢

否则,我赢

赌注为一瓶茅台。

这种几乎必赢的赌局那必须得欣然应战,哈哈。

不过这个家伙上次赌输了,1万块的赌注一直没兑现,就且当作一乐了。

按照国庆节期间规划,为了降低回撤系数,节后两天做了大幅度的再平衡调整

10月8号A股ETF类基金卖出70%

10月9号加回少部分可转债(加仓金额为卖出ETF金额的1/10)

似乎侥幸的部分躲过了此次下跌

回撤系数从18%大幅下降到10%。

大盘

指标, 数值, 得分

指标1, 5.24%, 3

指标2, 34.6%, 3

指标3, 24.7 0

指标4, 6.1% 5

指标5,2.56% 5

指标6,87.92% 3

指标7,-49.08% 5

指标8,22.46/93.54%,1.82/55.45%,2.59%/46.19% 3.49

指标9,135.77% 3

指标10,35.73% 8

指标11,参考2.61

综合得分3.9,新引入一些指标综合评估,评分略微高一些。判断距离顶部还有一段距离。

小市值

指标, 数值, 得分

指标1 24.41 0

指标2 98% 0

指标3 95.2% 0

仍然处于风险区域。无动手欲望

红利

指标, 数值, 得分

指标1 4.64%

指标2 18.74% 0

指标3 2.8%

指标4 49.14% 5

再平衡卖出的ETF中,没有包括红利指数,红利作为A股压舱石配置。

转债

指标, 数值, 得分

指标1 99.4%

指标2 94.2%

指标3 94.3%

指标4 60%

指标5 98%

综合得分1.1。将相对大回撤系数的ETF再平衡到可转债。虽然可转债也在高位,但考虑到轮动阈值限制在130,回撤系数相对ETF低。

A股宽基和红利--从17%下调到11%。仅保留红利类ETF,以及少量500/300,其他全部清空。

全指消费——从2%被动升到3%仓位,消费仍然在谷底,继续持有,无操作。消费红利股息率3.77%.

全指医药/医疗——从7%仓位清空为0

兴全两只——从6%仓位清空为0

中概和恒科——从17%被动升到21.6%仓位。A股减仓后,占比被动提升。阿里大幅调整。虽然A股侥幸躲过调整,但中概和阿里的调整仍然损失惨重。今年利润额回撤了10%。

不过中概50,恒生科技和阿里的估值均处于合理低估状态。继续持有

美股——从3.4%被动升到4.4%,无操作。

美债从33.5%被动升到41.9%——场内14.6%仓位 场外18.8%,10年期美债收益4.051。

黄金——从2%仓位被动升到2.8%。无操作。

下周计划:

1. 战略防御阶段的再平衡调仓完成

2. 港股仍然坚持在新高后减仓

本周A股只有两个交易日,港美股继续交易。

对再平衡从心理上(也就是主观,无数据逻辑)设定了3个阈值:

1.上证4000或者沪深300 5300

2. 2025年底

3. 盈利超x00个

假期中触发了第3点,计划节后进行一次大的调整。整体进入战略防御。

战略防御阶段基本原则:

1.控制回撤

2.不严重踏空

下周计划:

1. A股再平衡回到30%

2. A股15% E TF,其中7.5%红利+300/500增强,目前其他宽基指数估值都很高,不做配置,7.5%做行业ETF轮动策略,采用乖离率止损控制最大回撤。

3. A股15%可转债轮动,轮动标的不高于130元的价格,控制最大回撤。

4.港股超配的2.2个点,减仓再平衡

请问一下楼主,表中的回撤系数是怎么计算的呢?表中场内是82%,是不是意味着仓位是82%?回撤系数我自己乱拍的逻辑:

1.ETF是以过去3年最低累计净值+年化8%(8%考虑了沪深300长期年化)作为最大回撤值来计算回撤系数

2.轮动策略和转债轮动策略根据回测的最大回撤值来计算回撤系数

3.黄金类是以价格/成本的过去十年的中位数为最大回撤值来计算回撤系数

逻辑不是很严谨,只是一个模糊的范围给自己判断用。

82%是在场内券商的占比,还有18%是在外面银行购买的美债理财。

如果算权益仓位的话是56.8%。

赞同来自: 为761

动量轮动策略在恒生科技和创业板之间来回震荡,干脆先一半一半。

A股权益超配3.5%

港美股权益超配1.2%

黄金商品处于低配,黄金一直新高下不去手,就这样吧。

回撤系数18.7%

节后继续减仓再平衡,年底做一次大比例的再平衡。

本周继续指数新高卖卖卖

300/500,兴全,环保和中概。回撤系数18.1%,降低了一丢丢。

大盘

指标, 数值, 得分

指标1, 5.32%, 3

指标2, 33.6%, 3

指标3, 22.9 0

指标4, 5.1% 5

指标5,2.59% 5

指标6,86.55% 3

综合得分3.2,得分没变。继续新高减仓ETF。A股目标仓位从40%调整到30%,降低A股配置权重,港美股从10%提升到20%(15%港股+5%美股)。其中港股仓位为被动提升,美股保持不变。

A股超配3.7%,持续减仓。

小市值

指标, 数值, 得分

指标1 24.1 0

指标2 97% 0

指标3 95.06% 0

仍然处于风险区域。无动手欲望

红利

指标, 数值, 得分

指标1 4.66%

指标2 15.5% 0

指标3 2.79%

指标4 38.17% 4

红利今年一直萎靡不振,典型老登。仓位不动。

转债

指标, 数值, 得分

指标1 97.9%

指标2 92.4%

指标3 93.1%

指标4 55%

指标5 98%

综合得分1.3。小仓位轮动。杀了一波溢价,转债的溢价率回到合理区间。但背后的股价风险仍然较大。

A股宽基和红利--17%。A股配置整体被动降低了权重。

全指消费——2%仓位,消费仍然在谷底,继续持有,无操作。消费红利股息率3.82%.

全指医药/医疗——7%仓位,中等估值,出坑入坑边缘徘徊

兴全两只——6%仓位,继续减仓

中概和恒科——17%仓位。减仓了阿里。港股纳入阿里股票后,权重上升到17%,超配了2%。

中概50估值还处于合理低估状态。

美股——3.4%仓位,无操作。

美债33.5%——场内14.6%仓位 场外18.8%,10年期美债收益4.187。

黄金——2%仓位。无操作。

下周计划:

1. 继续有新高减仓A股,300/500/兴全/中概/环保减仓。超配3.7%

2. 港股超配的2个点,继续新高减仓

3. 战略防御阶段

赞同来自: npc小许

本周继续指数新高卖出500,兴全和中概。总体回撤系数18.2%(把原来没有纳入监控的阿里股票和美债同意纳入仓位管理)。

大盘

指标, 数值, 得分

指标1, 5.38%, 3

指标2, 32.5%, 3

指标3, 22.7, 0

指标4, 3.6% 5

指标5,2.66% 5

指标6,86.36% 3

综合得分3.2,得分没变。继续新高减仓ETF。A股目标仓位从40%调整到30%,降低A股配置权重,港美股从10%提升到20%(15%港股+5%美股)。其中港股仓位为被动提升,美股保持不变。

A股超配4.3%,持续减仓。

小市值

指标, 数值, 得分

指标1 24.56 0

指标2 98% 0

指标3 95.69% 0

仍然处于风险区域。

红利

指标, 数值, 得分

指标1 4.65%

指标2 14.26% 0

指标3 2.77%

指标4 37.95% 4

红利今年涨幅靠后,相对性价比开始呈现。仓位不动。

转债

指标, 数值, 得分

指标1 97.4%

指标2 94.8%

指标3 90.5%

指标4 50%

指标5 99%

综合得分1.4。小仓位轮动。杀了一波溢价,转债的溢价率回到合理区间。但背后的股价风险仍然较大。

A股宽基和红利--17%。A股配置整体被动降低了权重。

全指消费——2%仓位,消费仍然在谷底,继续持有,无操作。消费红利股息率3.71%.

全指医药/医疗——7%仓位,中等估值,出坑入坑边缘徘徊

兴全两只——7%仓位,继续减仓

中概和恒科——17%仓位。减仓中概。港股纳入阿里股票后,权重上升到17%,超配了2%。

中概50估值还处于合理低估状态。

美股——3.4%仓位,无操作。

美债32.4%——场内13.6%仓位 场外18.8%,10年期美债收益4.139,降息25基点符合预期。

黄金——2%仓位。无操作。

下周计划:

1. 继续有新高减仓A股,300/500/兴全/中概减仓。超配4.3%

2. 港股超配的2个点减仓

3. 战略防御阶段

本周继续指数新高卖出500,兴全和中概。总体回撤系数16.1%。随着上涨,回撤系数也上涨较快。

大盘

指标, 数值, 得分

指标1, 5.28%, 3

指标2, 33.1%, 3

指标3, 23, 0

指标4, 1.8% 5

指标5,2.56% 5

指标6,86.95% 3

综合得分3.2,得分没变。继续新高减仓ETF。加大减仓力度。

小市值

指标, 数值, 得分

指标1 24.97 0

指标2 99% 0

指标3 96.92% 0

又再次进入风险区域。

红利

指标, 数值, 得分

指标1 4.48%

指标2 6.97% 0

指标3 2.61%

指标4 28.52% 4

国债收益率上升,性价比仍然不佳。

转债

指标, 数值, 得分

指标1 99.5%

指标2 94.7%

指标3 93.3%

指标4 57%

指标5 100%

综合得分1.4。小仓位轮动。

全指消费——4%仓位,消费仍然在谷底,继续持有,无操作。消费红利股息率3.62%.

全指医药/医疗——11%仓位,中等估值,开始出坑。

兴全两只——10%仓位,继续减仓

中概和恒科——3%仓位。无操作。

美股——4%仓位,无操作。

美债——场内10%仓位 场外24%,10年期美债收益4.06,美债9月降息预期已经打满到100%了,价格也基本都Price in了,短期估计收益率又要反复。

黄金——2%仓位。无操作。

下周计划:

1. 继续有新高减仓A股,300/500/兴全,增加中概减仓标的。

2. 高回撤往低回撤标的转移,进入战略防御阶段

本周继续指数新高卖出500/300ETF和少量兴全。同时继续增加了少量可转债轮动仓位。整体仓位基本没变。现金部分加仓了美债。总体回撤系数15.6%

大盘

指标, 数值, 得分

指标1, 5.4%, 3

指标2, 32.4%, 3

指标3, 20.5, 0

指标4, 0.6% 8->5

指标5,2.62% 5

指标6,85.4% 5->3

综合得分3.2,得分没变。继续新高减仓ETF。

小市值

指标, 数值, 得分

指标1 24.38 0

指标2 98% 0

指标3 96.38% 0

9月3号短暂跌入安全区,加仓了可转债。

红利

指标, 数值, 得分

指标1 4.45%

指标2 5.25% 0

指标3 2.63%

指标4 29.51% 4

红利最近有些萎靡,但回撤系数低。不加不减

转债

指标, 数值, 得分

指标1 99.6%

指标2 93.4%

指标3 93.3%

指标4 57%

指标5 100%

综合得分1.4。继续从高回撤系数的ETF往转债上迁移,降低整体回撤系数。

全指消费——4%仓位,消费仍然在谷底,继续持有,无操作。消费红利股息率3.73%,没有跌破4.

全指医药/医疗——11%仓位,中等估值,开始出坑。

兴全两只——10%仓位,继续减仓一丢丢

中概和恒科——3%仓位。无操作。

美股——4%仓位,无操作。

美债——场内10%仓位 场外24%,10年期美债收益4.086,美债9月降息预期已经打满到100%了,价格也基本都Price in了,短期估计收益率又要反复。

黄金——2%仓位。黄金不知不觉新高了,无操作。

下周计划:

1. 继续有新高减仓A股(300/500/兴全)。

2. 高回撤往低回撤标的转移,进入战略防御阶段

本周继续指数新高卖出500/300ETF和少量兴全。同时增加了少量可转债轮动仓位。

年度收益开始整体跑输沪深300,菜的一笔。

大盘

指标, 数值, 得分

指标1, 5.28%, 3

指标2, 31.8%, 3

指标3, 22.3, 0

指标4, 0.6% 8->5

指标5,2.55% 5

指标6,86.58% 5->3

综合得分3.2,新两项指标触发再平衡阈值。需要继续减仓。

小市值

指标, 数值, 得分

指标1 24.33 0

指标2 98.36% 0

指标3 96.58% 0

指数继续新高。继续空仓修炼心态。

红利

指标, 数值, 得分

指标1 4.47%

指标2 12.3% 0

指标3 2.63%

指标4 41.56% 4

红利最近明显跑输,性价比略有提升。不加不减

转债

指标, 数值, 得分

指标1 98.6%

指标2 94.4%

指标3 91.6%

指标4 48%

指标5 99%

综合得分1.4。目前300的回撤系数上升到25%,转债轮动的回撤系数18%。减仓的少量300仓位转到转债,降低回撤系数。

全指消费——4%仓位,消费仍然在谷底,继续持有,无操作。消费红利股息率3.71%,没有跌破4.

全指医药/医疗——11%仓位,中等估值,开始出坑。无操作

兴全两只——10%仓位,继续减仓一丢丢

中概和恒科——3%仓位。无操作。

美股——4%仓位,无操作。

美债——场内10%仓位 场外24%,10年期美债收益4.226,降息预期反复摇摆,没法预测,继续放着吃息。落袋的利润加仓了美债短债(每次一加仓就大跌,反指体质啊,不过短债应该净值回归风险不大)

黄金——2%仓位。黄金不知不觉又上了3500刀,没给机会。

下周计划:

1. 继续有新高减仓A股(300/500/兴全)。市值增加超过赎回市值,回撤系数上升到15.5%,继续减仓(目标持续控制回撤系数回到10%)

2. 有机会调整到消费红利

3. 有机会继续定投美债

4. 有机会黄金配置仓位被动加到3%

5. 高回撤系数的品种转移到低回撤系数

赞同来自: eaglex

本周继续指数新高卖出500/300ETF和少量兴全。

大盘

指标, 数值, 得分

指标1, 5.4%, 3

指标2, 30%, 3

指标3, 20.1, 0

指标4, -1.7% 8

指标5,2.63% 5

指标6,75.6% 5

新引入2个指标判断大盘估值高度,综合得分为4。6个指标1个触发,1个临近触发临界点。大盘牛市走了60%。继续边打边撤。

小市值

指标, 数值, 得分

指标1 25.43 0

指标2 99.73% 0

指标3 97.61% 0

指数继续新高。继续空仓修炼心态。

红利

指标, 数值, 得分

指标1 4.37%

指标2 0.82% 0

指标3 2.58%

指标4 28.52% 4

综合得分1,近期红利明显跑输大盘。性价比不高。继续有新高减仓。

转债

指标, 数值, 得分

指标1 100%

指标2 3.1%

指标3 96.2%

指标4 60%

指标5 100%

综合得分2.8,继续忍住手,空仓修炼。

全指消费——4%仓位,消费仍然在谷底,继续持有,无操作。消费红利股息率3.95%,破4的话调整点其他的仓位过来

全指医药/医疗——11%仓位,中等估值,开始出坑。无操作

兴全两只——10%仓位,刚出坑,减仓一丢丢

中概和恒科——3%仓位。清仓恒生医疗后仓位降到3%。有场外其他持有,后续不增加配置。

美股——4%仓位,无操作。

美债——场内10%仓位 场外24%,10年期美债收益4.258,降息预期反复摇摆,没法预测,继续放着吃息。

黄金——2%仓位。A股市值上升,黄金仓位被动下降了1个点,如果有机会下跳3200就加回到3%配置仓位。

下周计划:

1. 继续有新高减仓A股(300/500/兴全)。市值增加超过赎回市值,回撤系数上升到15.2%,下周继续减仓(目标持续控制回撤系数回到10%)

2. 有机会调整到消费红利

3. 有机会继续定投美债

4. 有机会黄金配置仓位被动加到3%

赞同来自: 山就在脚下

这个现在看起来非常可笑。当市场整体调整,几乎无一幸免,想在火中取栗明显不是自己能力范围内。

所以现在消费即使仍然在谷底,我也不想加仓了,大盘泥沙俱下时,犹如电梯掉落,少数幸运儿或者真正的高手可以刚好跳到另一个电梯上,作为一个普通人最好的选择还是不坐这个掉落的电梯了。

甚至全球股市的联动都是一样的,如果说美国爆发债务危机,A股也难以独善其身。

本周继续指数新高卖出500ETF,清仓了恒生医疗。

大盘

指标, 数值, 得分

指标1, 5.7%, 3

指标2, 25.5%, 3

指标3, 15.7, 3->0

指标4, -2.7% 8

综合得分为3.5。有一个指标触发了清仓阈值。大盘越来越贵了。目前已经进入偏贵的状态。

但是A股历来钟摆容易过热,边打边撤。

2021年开年第一次做实盘记录,标题为“上九,亢龙有悔”,其实在21年初的时候就预感到大盘阶段性高点了(后视镜看2021年2月份沪深300创下5930点高点后一路调整3年)。

2021年选择离开日中天的17年大厂职业生涯,很勇也很SB的进入创业阶段,3年时间对投资部分基本没有管理,市值大幅回撤。

到2024年年初,回撤最大达到21.86%,也最终跟前创业公司正式分手。一度进入人生至暗时刻。创业损失8位数(包含机会成本),投资也损失惨重,生活受到重创。

这两年逐渐好转,虽然没能回复到以前的水平,但一家人至少生活质量没有太多担忧了,人生的坎总能过去的,挺好。

小市值

指标, 数值, 得分

指标1 24.91 0

指标2 99.52% 0

指标3 97.74% 0

指数继续强势新高,太强了。但不在自己的心态承受能力内。继续修炼.

经过的过去3年的至暗时刻,还是保守点。

红利

指标, 数值, 得分

指标1 4.45%

指标2 4.18% 0

指标3 2.71%

指标4 34.1% 4

综合得分1,相对估值很高了,绝对估值还凑合。

近期红利明显跑输大盘。从性价比角度确实还是匹配的。

转债

指标, 数值, 得分

指标1 100%

指标2 5.6%

指标3 94.3%

指标4 60%

指标5 100%

综合得分2.8,转债的背后是小市值,继续忍住手,空仓修炼。

又更贵了,没有明显变得很贵的原因是背后的正股涨的也非常猛,所以转股价值一直在高位。

这是一种共振,但是如果微盘调整就是一种负向共振了。

全指消费——4%仓位,消费仍然在谷底,继续持有,无操作。

全指医药/医疗——11%仓位,中等估值,仍然未出坑。无操作

兴全两只——10%仓位,刚出坑,无操作

中概和恒科——4%仓位。清仓了恒生医疗。如果从估值看还是中等估值,

美股——4%仓位,无操作。美股近期有几个大佬都在唱空清仓。仓位不重,作为配置仓位暂时不动,如果真的大级别危机来临,影响也可控。

美债——场内10%仓位 场外24%,10年期美债收益4.328,陆续减仓A股出来了大量现金,也不知道买啥,就继续买点美债了。

黄金——3%仓位。无操作。一直没有等到好的机会,如果美国国债危机报警,黄金需要多配置一些仓位对冲。继续守株待兔等机会加配置仓位

下周计划:

1. 继续有新高减仓A股,回撤系数目前14.5%,下周持续减仓回落到10%附件

2.有机会继续定投美债

赞同来自: nskm

本周继续指数新高卖出一丢丢恒生医疗和500ETF。

大盘

指标, 数值, 得分

指标1, 5.83%, 3

指标2, 22.8%, 3

指标3, 12.4, 0

指标4, -3.3% 8

综合得分为3.5。

看到有人发帖已经牛市翻倍清仓。

不禁回想上一轮主动基金的盛宴,当时的感觉是配置不同类型的主动基金摊大饼就可以穿越牛熊,自以为找到了投资的圣杯。

结果2021-2024年套了3年,一度亏到不敢打开账户。

最近又有这种感觉了。

感觉用资产配置+估值的方式可以穿越牛熊,很担心这是不是又一次的幻觉?

所以这一轮,会增加一个回撤系数来落袋利润,希望这一轮不至于像2021-2024那么惨套3年,能保住一些利润就是成功。

小市值

指标, 数值, 得分

指标1 25.11 0

指标2 99.93% 0

指标3 98.97% 0

指数继续强势新高,太强了。但不在自己的心态承受能力内。继续修炼

红利

指标, 数值, 得分

指标1 4.36%

指标2 0.74% 0

指标3 2.68%

指标4 32.54% 4

综合得分1,相对估值很高了,绝对估值还凑合。

转债

指标, 数值, 得分

指标1 99.4%

指标2 6.9%

指标3 90.6%

指标4 58%

指标5 100%

综合得分2.9,转债的背后是小市值,继续忍住手,空仓修炼。

全指消费——4%仓位,消费仍然再谷底,继续持有,无操作。

全指医药/医疗——11%仓位,无操作,上一波赛道被套到现在,不过也是目前仍然具有估值优势成长可能性的标的。无操作

兴全两只——10%仓位,上一波赛道被套到现在,保留下来的标的,无操作

中概和恒科——4%仓位。继续减仓了恒生医疗。

美股——4%仓位,无操作。美股近期有几个大佬都在唱空清仓。仓位不重,作为配置仓位暂时不动,如果真的大级别危机来临,影响也可控。

美债——场内10%仓位 场外24%,10年期美债收益4.283,陆续减仓A股出来了大量现金,也不知道买啥,就继续买点美债了。

黄金——3%仓位。无操作。一直没有等到好的机会,如果美国国债危机报警,黄金需要多配置一些仓位对冲。继续守株待兔等机会加配置仓位

下周计划:

1. 继续有新高减仓A股,回撤系数持续控制在10%

2.有机会继续定投美债

大盘

指标, 数值, 得分

指标1, 5.92%, 3

指标2, 21.9%, 3

指标3, 10.3, 0

指标4, -3.2% 8

综合得分为3.5,虽然有一些调整,但整体性价比还是没什么变化,清仓动量策略后,创业板又加回来一些,按照纪律应该动量变化后按照新标的操作,着急了。

小市值

指标, 数值, 得分

指标1 24.34 0

指标2 99.73% 0

指标3 98.43% 0

继续踏空中。太强了,一直踏空一直涨。服但还是要管住纪律。

红利

指标, 数值, 得分

指标1 4.49%

指标2 4.67% 0

指标3 2.78%

指标4 38.61% 4

综合得分1,调整了一些,但没有本质变化。

转债

指标, 数值, 得分

指标1 97%

指标2 11%

指标3 82.4%

指标4 57%

指标5 100%

综合得分3,继续忍住手,空仓修炼。

全指消费——4%仓位,仍然处于低估,无操作。

全指医药/医疗——11%仓位,近期上涨后全部进入适中,无操作,差一点解套然后又被继续套了。

兴全两只——10%仓位,无操作

中概和恒科——4%仓位。继续减仓了恒生医疗,剩余纯利润。

美股——4%仓位,无操作。美股近期有几个大佬都在唱空清仓。仓位不重,作为配置仓位暂时不动,如果真的大级别危机来临,影响也可控。

美债——场内10%仓位 场外24%,10年期美债收益4.22,陆续减仓A股出来了大量现金,也不知道买啥,就继续买点美债了。

黄金——3%仓位。无操作。一直没有等到好的机会,如果美国国债危机报警,黄金需要多配置一些仓位对冲。继续守株待兔等机会加配置仓位

下周计划:

1. 继续有新高减仓A股,回撤系数已经控制回到10%

2. 继续定投美债

大盘

指标, 数值, 得分

指标1, 5.67%, 3

指标2, 23.8%, 3

指标3, 11.6, 0

指标4, -3.7% 8

综合得分为3.5,A股性价比进一步降低,清仓动量策略后,回撤系数回到10%。

小市值

指标, 数值, 得分

指标1 24.19 0

指标2 99.86% 0

指标3 98.91% 0

继续踏空中。

红利

指标, 数值, 得分

指标1 4.46%

指标2 3.77% 0

指标3 2.73%

指标4 35.98% 4

综合得分1,银行调整把红利拉下来一些,不改变本质,有新高继续减仓。

转债

指标, 数值, 得分

指标1 98.8%

指标2 8.6%

指标3 85.9%

指标4 57%

指标5 100%

综合得分3,继续忍住手,空仓修炼。

全指消费——4%仓位,仍然处于低估,无操作。今年非常拉跨。消费红利股息率4.05%。感觉有点吸引力。

全指医药/医疗——11%仓位,近期上涨后全部进入适中,无操作

兴全两只——10%仓位,无操作

A股整体降低过程中,相应降低比例。

中概和恒科——4%仓位。减仓一半多恒生医疗。

美股——4%仓位,无操作

美债——场内10%仓位 场外24%,10年期美债收益上升到4.394,陆续减仓A股出来了大量现金,也不知道买啥,就继续买点美债了。

黄金——3%仓位。无操作。

下周计划:

1. 继续有新高减仓A股,回撤系数已经控制回到10%

2. 继续定投美债

大盘

指标, 数值, 得分

指标1, 5.81%, 3

指标2, 22.1%, 3

指标3, 9.2, 3

指标4, -4.5% 8

综合得分为4.3,A股性价比目前一般般,回撤系数加大了1pct。

小市值

指标, 数值, 得分

指标1 23.72 0

指标2 99.93% 0

指标3 99.45% 0

一直踏空中,继续修炼心态。

红利

指标, 数值, 得分

指标1 4.4%

指标2 1.72% 0

指标3 2.74%

指标4 36.72% 4

综合得分1,继续有新高减仓位。

转债

指标, 数值, 得分

指标1 97%

指标2 11.3%

指标3 82.7%

指标4 57%

指标5 100%

综合得分3,继续忍住手,空仓修炼。

全指消费——4%仓位,仍然处于低估,无操作。今年非常拉跨。消费红利股息率4.05%。感觉有点吸引力。

全指医药/医疗——11%仓位,低估-适中,无操作

兴全两只——10%仓位,无操作

A股整体降低过程中,相应降低比例。

中概和恒科——5%仓位。减仓一丢丢恒生医疗。

美股——接近5%仓位,无操作

美债——场内9%仓位 场外24%,10年期美债收益上升到4.423,定投再次恢复。

黄金——3%仓位。无操作。

下周计划:

1. 继续有新高减仓A股,回撤系数控制回到11%,目前已经上升到12%

2. 继续定投美债

大盘

指标, 数值, 得分

指标1, 5.87%, 3

指标2, 21.1%, 3

指标3, 7.8, 3

指标4, -5.1% 8

综合得分为4.3,A股性价比进一步下降,再次触发再平衡阈值,进一步降低仓位。

小市值

指标, 数值, 得分

指标1 23.51 0

指标2 99.86% 0

指标3 99.38% 0

一直踏空中,继续修炼心态。

红利

指标, 数值, 得分

指标1 4.385%

指标2 0.98% 0

指标3 2.71%

指标4 35.41% 4

综合得分1,性价比进一步降低。继续有新高减仓位。

反而消费红利的股息率到了4.05%,看起来还不错。观察。

转债

指标, 数值, 得分

指标1 95.3%

指标2 13.6%

指标3 79.6%

指标4 56%

指标5 100%

综合得分3.1,继续忍住手,空仓修炼。

全指消费——4%仓位,仍然处于低估,无操作。今年非常拉跨。消费红利股息率4.05%。感觉有点吸引力。

全指医药/医疗——11%仓位,低估-适中,无操作

兴全两只——10%仓位,无操作

A股整体降低过程中,相应降低比例。

中概和恒科——5%仓位。无操作。

美股——接近5%仓位,无操作

美债——场内9%仓位 场外24%,10年期美债收益上升到4.423,定投再次恢复。

黄金——3%仓位。无操作。

下周计划:

1. 继续有新高减仓A股

2. 继续定投美债

赞同来自: horizon668 、forres

大的回撤往往发生在两种场景

1.市场火热之时,看着一路上涨,忍不了踏空,一出手往往被套,导致回撤。比如21年火热的明星基金

2.市场调整之时,在半山腰出手,往往是加速下跌之势。比如医药。

要管住手,考虑两点

1.设定加仓锚点,数据说话,杜绝情绪冲动

2.标的最大回撤大致可以量化计算,也就是标的需要一个底部锚点,比如红利指数的股息率。无法计算回撤比例的标的基本除了资产配置需要外,基本逐渐放弃

赞同来自: 好奇心135

大盘

指标, 数值, 得分

指标1, 5.92%, 3

指标2, 19.5%, 5

指标3, 6.1, 3

指标4, -6.6% 8

综合得分为4.8,A股性价比进一步下降,触发再平衡阈值,进一步降低仓位。

小市值

指标, 数值, 得分

指标1 22.91 0

指标2 99.73% 0

指标3 99.66% 0

一直没有等到回调到安全为止,踏空很多。抗住怕踏空修炼心态。继续空仓中。

红利

指标, 数值, 得分

指标1 4.39%

指标2 1.07% 0

指标3 2.75%

指标4 37.52% 4

综合得分1,性价比进一步降低。继续有新高减仓位。

转债

指标, 数值, 得分

指标1 93.7%

指标2 19.2%

指标3 79%

指标4 58%

指标5 100%

综合得分3,继续忍住手,空仓修炼。

全指消费——4%仓位,仍然处于低估,无操作。今年非常拉跨。

全指医药/医疗——11%仓位,低估-适中,无操作

兴全两只——10%仓位,无操作

A股整体降低过程中,相应降低比例。

中概和恒科——5%仓位。无操作。

美股——接近5%仓位,无操作

美债——场内9%仓位 场外24%,10年期美债收益上升到4.283,定投暂停。

黄金——3%仓位。无操作。

下周计划:

1. 40%基金继续逢高陆续缓慢减仓中,回撤系数控制再10%以内。(目前仍然在11%)

2. 最近感觉标的都不便宜,不知道买啥。歇一歇,克服一下空仓焦虑。

3. 短时间微盘股继续冲高,没啥机会,空仓等待,修炼心态。

4.黄金没有回调到位,继续等待

赞同来自: npc小许

大盘

指标, 数值, 得分

指标1, 6.04%, 5

指标2, 18.5%, 5

指标3, 4.9, 3

指标4, -7% 8

综合得分为5.3,A股性价比进一步下降,快接近再平衡阈值。

小市值

指标, 数值, 得分

指标1 22.53 0

指标2 99.32% 0

指标3 99.93% 0

一直没有等到回调到安全为止,踏空很多。抗住怕踏空修炼心态。继续空仓中。

红利

指标, 数值, 得分

指标1 4.51%

指标2 3.85% 1.5

指标3 2.86%

指标4 43.1% 5

综合得分3.25,性价比进一步降低。继续有新高减仓位。

转债

指标, 数值, 得分

指标1 89%

指标2 26.3%

指标3 77.2%

指标4 61%

指标5 100%

综合得分2.9,继续忍住手,空仓修炼。

全指消费——4%仓位,仍然处于低估,无操作

全指医药/医疗——11%仓位,低估-适中,无操作

兴全两只——10%仓位,无操作

A股整体降低过程中,相应降低比例。

中概和恒科——5%仓位。无操作。

美股——接近5%仓位,无操作

美债——场内9%仓位 场外24%,10年期美债收益上升到4.283,定投暂停。

黄金——3%仓位。无操作。

下周计划:

1. 40%基金继续逢高陆续缓慢减仓中,回撤系数控制再10%以内。

2. 最近感觉标的都不便宜,不知道买啥。歇一歇,克服一下空仓焦虑。

3. 短时间微盘股继续冲高,没啥机会,空仓等待,修炼心态。

4.黄金回调,跌破3200择机做一些配置仓位补上。(有点犹豫,没有到击球区,但配置仓位一直没到位,再看)

5.美国大漂亮法案通过,债务上限提高5万亿,美债通过稳定币续命。美国未来5年估计要有一场债务危机上演。

1.现代经济周期一直存在,短周期8年左右,长周期50-100年,一辈子碰到一次长周期。

2.债务周期中,各国政府都无法避免印钞,货币贬值是确定的

3.债务危机中,通常采取的措施

-财政紧缩

-债务违约或者重组

-印钞

-税务转移

4.储备货币具有优势

自己的感受:

央行的调控越来越熨平周期波动,但可能也孕育越来越大的风险。

36万美元的美债短期因为储备货币地位和高息差应该还没有非常大风险,但中长期总是悬而未决的堰塞湖。

作为弱者,周期无法预判,做好大类资产再平衡,控制好回撤。

收益的来源

-利息: 50%债券的收益来源,红利股息(不确定)

-折价: 暂无

-波动: 大类再平衡,吃的是短债务周期的波动。转债轮动吃的A股的波动

-未来: 不好把握,杠铃策略博个彩票(成长类比如科技)

大盘

指标, 数值, 得分

指标1, 6.16%, 5

指标2, 16.6%, 5

指标3, 1.4, 3

指标4, -6.4% 8

综合得分为5.3,A股整体还是中不溜秋的性价比。

小市值

指标, 数值, 得分

指标1 21.31 0

指标2 87.9% 0

指标3 96.24% 0

还在冷却期,空仓中

红利

指标, 数值, 得分

指标1 4.57%

指标2 5.25% 1.5

指标3 2.93%

指标4 46.47% 5

综合得分3.25,性价比进一步降低。

转债

指标, 数值, 得分

指标1 73.7%

指标2 54.8%

指标3 73.8%

指标4 64%

指标5 97%

综合得分2.7,策略冷却期,空仓中。

全指消费——4%仓位,极低估,无操作

全指医药/医疗——11%仓位,低估-适中,无操作

兴全两只——10%仓位,无操作

A股整体降低过程中,相应降低比例。

中概和恒科——5%仓位。无操作。

美股——接近5%仓位,无操作

美债——场内9%仓位 场外24%,10年期美债收益上升到4.375,定投暂停。

黄金——3%仓位。无操作。

下周计划:

1.40%基金继续择机转多因子转债/小盘股策略。目前在陆续缓慢减仓中

2. 现金仍然定投美债中短债

3. 最近感觉标的都不便宜,不知道买啥。歇一歇,克服一下空仓焦虑。

指标, 数值, 得分

指标1, 6.22%, 5

指标2, 16.5%, 5

指标3, 2.6, 3

指标4, -5% 8

综合得分为5.3,A股整体还是中不溜秋的性价比。

小市值

指标, 数值, 得分

指标1 21.99 0

指标2 96.17% 0

指标3 99.52% 0

还在冷却期,空仓中

红利

指标, 数值, 得分

指标1 4.74%

指标2 15.01% 1.5

指标3 3.09%

指标4 53.4% 5

综合得分3.25,性价比不高。

转债

指标, 数值, 得分

指标1 76.3%

指标2 45.4%

指标3 70.7%

指标4 64%

指标5 98%

综合得分2.9,策略冷却期,空仓中。

全指消费——4%仓位,极低估,无操作

全指医药/医疗——11%仓位,低估-适中,无操作

兴全两只——10%仓位,无操作

A股整体降低过程中,相应降低比例。

中概和恒科——5%仓位。继续减了丢丢的恒生医疗。

美股——接近5%仓位,无操作

美债——场内9%仓位 场外24%,10年期美债收益上升到4.424,定投继续。

黄金——3%仓位。无操作。

下周计划:

1.40%基金继续择机转多因子转债/小盘股策略。目前在陆续缓慢减仓中

2. 现金仍然定投美债中短债

指标, 数值, 得分

指标1, 6.29%, 5

指标2, 17%, 5

指标3, 2.9, 3

指标4, -5.1% 8

综合得分为5.3,A股整体还是中不溜秋的性价比。

小市值

指标, 数值, 得分

指标1 22.21 0

指标2 97.81% 0

指标3 99.93% 0

还在冷却期,空仓中

红利

指标, 数值, 得分

指标1 4.75%

指标2 16.41% 1.5

指标3 3.1%

指标4 53.49% 5

综合得分3.25,性价比不高。

转债

指标, 数值, 得分

指标1 80.7%

指标2 34.6%

指标3 70.7%

指标4 60%

指标5 99%

综合得分3.1,策略冷却期,空仓中。

全指消费——4%仓位,极低估

全指医药/医疗——11%仓位,低估-适中,无操作

兴全两只——10%仓位,无操作

A股整体降低过程中,相应降低比例。

中概和恒科——5%仓位。

美股——接近5%仓位,无操作

美债——场内9%仓位 场外24%,10年期美债收益上升到4.51,定投继续。

黄金——3%仓位。无操作。

下周计划:

1.40%基金继续择机转多因子转债/小盘股策略。

2. 现金仍然定投美债中短债

小市值和转正清仓后涨了好多,踏空踏空。美债长债惨兮兮

传统意义上的几个大类因子:

市场(CAPM):A股无效

规模(市值):A股王者

价值(PE):A股有效,在小市值中有效性更突出

动量:A股无效

质量(ROE):A股无效,小市值成长因子部分有效

投资:A股无效

换手率:负相关,A股有效

高股息:A股有效

今天在论坛看到有位欧阳修说的三句话颇有感触:

透过现象看本质(归因分析)

透过本质看规律(规律构建)

透过规律看现象(规律验证)

知行合一,行难实际是知不易。

有效的因子不一定一直有效,如果归因不搞清楚,有一天失效了信仰也很容易崩塌了。

5月按照计划调整,股50%(40% A股,10%美股+港股),债45%(实际47%),商品5%(实际3%)

因为清仓了小盘股和转债,剩余40%全部为基金类。

大盘

指标, 数值, 得分

指标1, 6.35%, 5

指标2, 16%, 5

指标3, 1.4, 3

指标4, -4.4% 8

综合得分为5.3,A股整体还是中不溜秋的性价比。

小市值

指标, 数值, 得分

指标1 21.55 0

指标2 92.82% 0

指标3 99.59% 0

还在冷却期,空仓中

红利

指标, 数值, 得分

指标1 4.77%

指标2 17.88% 1.5

指标3 3.1%

指标4 53.98% 5

综合得分3.25,性价比不高。

转债

指标, 数值, 得分

指标1 73%

指标2 41.4%

指标3 67.6%

指标4 63%

指标5 92%

综合得分3.3,策略冷却期,空仓中。

全指消费——4%仓位,极低估,继续捂着(近期似乎有回暖)

全指医药/医疗——11%仓位,低估-适中,无操作(近期似乎有回暖)

兴全两只——10%仓位,无操作

A股整体降低过程中,相应降低比例。

中概和恒科——5%仓位。减了一丢丢恒生医疗

美股——接近5%仓位,无操作

美债——场内9%仓位 场外24%,10年期美债收益上升到4.418,定投继续。东英最后一天勉强年度收益翻红,长债回撤严重。

黄金——3%仓位。无操作。

6月计划:

1.40%基金继续择机转多因子转债/小盘股策略。

2. 现金仍然定投美债中短债

1. 小市值触发清仓告警,对可转债也全部清仓

2. A股继续降低丢丢仓位

3. 10年美债收益创新高,继续定投

大盘

指标, 数值, 得分

指标1, 6.28%, 5

指标2, 17%, 5

指标3, 1.5, 3

指标4, -2.9% 8

综合得分为5.3,对应仓位应为53%。

小市值

指标, 数值, 得分

指标1 21.16 0

指标2 86.81% 0

指标3 96.04% 0

清仓告警,全部清仓了。

红利

指标, 数值, 得分

指标1 4.77%

指标2 17.72% 1.5

指标3 3.05%

指标4 52.17% 5

综合得分1.6,性价比很低,继续减仓。

转债

指标, 数值, 得分

指标1 73.5%

指标2 48.7%

指标3 70.2%

指标4 63%

指标5 89%

综合得分3.1,清仓了。

全指消费——4%仓位,极低估,继续捂着(今年跑赢300)

全指医药/医疗——11%仓位,低估-适中,无操作(略微跑赢300)

兴全两只——10%仓位,无操作(跑赢300)

A股整体降低过程中,相应降低比例。

中概和恒科——5%仓位。减仓部分中概。

美股——接近5%仓位,无操作

美债——场内10%仓位 场外24%,10年期美债收益上升到4.511,30年美债收益率几乎突破新高,定投继续。

黄金——3%仓位。无操作。

美债大幅回调,东英的年度收益跌成了负收益。美债长债损失惨重。

下周计划:

1. 减仓的A股资产,继续定投美债中短债。

2. 策略风险冷却期结束,重新进入可转债。

前两周计划复盘:

1. 小市值触发清仓告警,全部清仓,可转债也清仓了一大部分

2. A股继续降低丢丢仓位,中概超过5%,降低丢丢仓位

3. 10年美债收益涨破中性利率上轨,恢复定投

4. 动量策略从黄金切换纳指

基本按照计划和策略在执行。短时间看不出来对错。

大盘

指标, 数值, 得分

指标1, 6.29%, 5

指标2, 18%, 5

指标3, 2.2, 3

指标4, -3.5% 8

综合得分为5.3,对应仓位应为53%。仍然超配,继续有新高降低。

小市值

指标, 数值, 得分

指标1 21.30 0

指标2 89.13% 0

指标3 98.09% 0

清仓告警,全部清仓了。

红利

指标, 数值, 得分

指标1 4.77%

指标2 17.31% 1.5

指标3 3.09%

指标4 53.49% 5

综合得分1.6,性价比很低,持续减仓。

转债

指标, 数值, 得分

指标1 73.3%

指标2 46.2%

指标3 68.2%

指标4 63%

指标5 90%

综合得分3.2,由于跟微盘高度正相关,清了50%。

全指消费——4%仓位,极低估,继续捂着(今年跑赢300)

全指医药/医疗——11%仓位,低估-适中,无操作(略微跑赢300)

兴全两只——10%仓位,无操作(跑赢300)

A股整体降低过程中,相应降低比例。

中概和恒科——5%仓位。减仓部分中概。

美股——接近5%仓位,无操作

美债——场内10%仓位 场外24%,10年期美债收益上升到4.439,定投继续。

黄金——3%仓位。无操作。

最近两周黄金大幅回调,美债大幅回调,东英的年度收益甚至从2.16%跌成了负收益。上周五反弹后年度收益勉强收红。

东英的久期为4.7年,算中久期,长久期TLT/SPTL等更是跌的一塌糊涂。中短债回撤有限。

下周计划:

1. 减仓的A股资产,继续定投美债中短债。

2. A股场外仓位按计划继续逢高减持,置换到场内转债的部分,等策略风险冷却期结束

3. 黄金没有到击球区

4. 美股反弹后,如果超过5%仓位减仓部分

赞同来自: 好奇心135

4月基本按照计划,在美股美债大跌期间,把美股美债补到了目标占比。

A股整体占比降低到48%。宽基类降低到41%,策略类提升到7%。

A股占比仍然超配8个点,宽基超配21%,策略类低配13%。按照计划继续转移。

年度盘点:

1.宽基类,由于4月份大跌,年度收益仍然为负。分析归因:宽基类估值有效,整体估值不低,上涨动能一般,除非真正进入大牛市,否则期望收益不会太高,但整体回撤也比较可控。作为压舱石

2.行业ETF类,医药消费依然低迷,兴全两只主动基金尤其是兴全合宜配置港股有超额。归因:行业ETF估值失效。低估不一定涨,好在也没有继续大跌的机会。作为配置仍然可以持有,降低比例转移到更好的机会。

- 美股港股做了仓位调整,各自收益率偏差大,合并计算有些许正收益

- 中债,美债稳定。东英的美债超猛,买少了

- 黄金贡献了最大收益比例。需要谨防反转。

- 月历轮动停止,今年基本都失败

- 大类资产轮动,没有严格从恒科切换到黄金,4月份大亏。如果按照策略执行收益可观。一个严重的教训。动量策略:需要选择趋势性较强的标的更有效。回撤需要大心脏

- 多因子轮动严格按照策略执行,目前还行。归因:本质是高抛低吸,谨防小市值股的系统性风险和策略失效。

- 外币美债理财收益还行

总结,A股的宽基和ETF收益不佳,逐渐转移到多因子策略上。

停掉执行不佳的策略,大类资产轮动策略仍然有效,继续执行。

其他暂时都还ok

赞同来自: 凡先生

税要补90个,心在滴血。

旅行路上小感悟:

生活没有那么多观众,愉悦自己内心就好。

赞同来自: 凡先生

如果看我的投资标的就知道了,我的整体思路是资产配置的,所以对每一项都没什么深入研究,对黄金也是如此,所以关注此贴想跟踪黄金分析的可能要失望了。

上周对黄金的操作基本也是资产配置逻辑。

在美元金突破3500的时候做了所有利润落袋为安,刚好第二天又大跌,就又买回一些到3%仓位。

而且这个交易过程再次呈现出了交易战五渣。

1.黄金上破3500的那天黄金ETF,按照计划要落袋利润,所以一开盘就卖掉,基本是当天低点

2. 第二天开票下跌2%+,然乎就开始有点反弹,当时头脑一热,认为黄金强势,可能调整就结束了,于是急匆匆的把下跌的2%加回。结果,Duang,成功买在当天最高点。

还是给自己定个纪律,做好计划,只做两种交易,开盘买卖或者收盘买卖。买卖完就不看了,闹心。

赞同来自: npc小许

1.美股定投按照计划进行。

2. 黄金利润落袋为安

3. A股仓位降低3%。主要减仓红利,1000ETF

大盘

指标, 数值, 得分

指标1, 6.5%, 8

指标2, 15%, 5

指标3, -0.7, 5

指标4, -1.2% 8

综合得分仍为6.5,对应仓位应为65%。

小市值

指标, 数值, 得分

指标1 19.19 10

指标2 46.41% 10

指标3 70.88% 10

逐渐进入报警区间

红利

指标, 数值, 得分

指标1 4.9%

指标2 25.59% 3

指标3 3.23%

指标4 62.35% 4

综合得分3.5,性价比偏低。

转债

指标, 数值, 得分

指标1 58.5%

指标2 70.5%

指标3 73.9%

指标4 69%

指标5 76%

综合得分2.8,温度继续升高。

全指消费——4%仓位,极低估,继续捂着

全指医药/医疗——11%仓位,低估,无操作

兴全两只——10%仓位,无操作

中概和恒科——8%仓位,无操作。减仓部分恒生医疗

美股——接近5%仓位,反弹后定投暂停

美债——场内10%仓位 场外24%,10年期美债收益下降到4.266,定投暂停。

黄金——3%仓位。落袋了部分利润后下跌中补齐回3%

下周计划:

1. 美股美债定投基本都暂停。等下调到一次性加仓仓位继续加。

2. A股场外仓位按计划继续逢高减持,部分置换到场内转债上

赞同来自: nirvana1982 、plan30

商品-黄金的定价逻辑:发现了没有,金价和开采成本相关系数84.5%,所以应该是金价上涨以后,那些品味低的矿也有开采价值了。所以这个锚定成本并没有什么用处

黄金上周创出历史新高,心理上有些恐高,陆续卖出了部分利润落袋。

黄金作为非生息资产,定价涉及的因素又非常多,很难判断价格高还是低。但有一个锚点是黄金开采成本。

年份 黄金价格(美元/盎司) 开采成本AISC(美元/盎司) 价格/成本比 对应年度涨跌幅

2005 444.99 450 0.99 17.12%

...

商品-黄金的定价逻辑:黄金上周创出历史新高,心理上有些恐高,陆续卖出了部分利润落袋。黄金作为非生息资产,定价涉及的因素又非常多,很难判断价格高还是低。但有一个锚点是黄金开采成本。年份 黄金价格(美元/盎司) 开采成本AISC(美元/盎司) 价格/成本比 对应年度涨跌幅2005 444.99 450 0.99 17.12%2006...黄金的人工合成在科学原理上已部分实现,但受限于技术瓶颈与经济成本,目前无法像人造钻石一样实现规模化生产。以下是详细分析:

---

一、科学原理的可行性

黄金的合成本质是改变原子核的质子数,使其达到金元素的79个质子。通过核嬗变(如用粒子加速器轰击铋、汞等元素)或核反应(如中子轰击)可实现这一目标。例如:

- 铋→金:铋原子核含83个质子,通过高能粒子撞击去除4个质子,可转化为金原子。

- 汞→金:汞原子核含80个质子,通过中子轰击后发生β衰变,失去1个质子生成金。

这类实验已在实验室中成功验证,如1941年美国哈佛大学通过中子轰击汞合成了微量黄金,日本科学家松本高明用伽马射线照射汞获得744克黄金。

---

二、技术与经济挑战

1. 能量与设备成本极高

合成黄金需依赖粒子加速器或核反应堆,单次实验的能耗和造价远超黄金本身价值。例如:

- 美国劳伦斯伯克利实验室的铋靶轰击实验,每克黄金成本超1000万美元;

- 日本科学家用伽马射线照射1.34吨汞耗时70天,仅得744克黄金,成本远超市场价。

- 大型强子对撞机(LHC)造价超过30亿美元,却难以产出可观的黄金量。

- 产量低且随机性大

核反应生成的黄金量极微,且产物中常混杂放射性同位素(如金-198),需复杂提纯工艺。例如,1.3吨汞原料仅能转化出不到1千克黄金。 - 放射性风险

人工合成的黄金可能含放射性同位素,无法直接用于珠宝或工业。

---

三、与人工钻石的对比

1. 合成原理差异

钻石是碳的同素异形体,仅需模拟高温高压环境即可合成,本质是碳原子排列方式的改变,不涉及核反应。而黄金合成需改变原子核结构,需更高能量与复杂技术。

- 经济性与普及度

人造钻石成本仅为天然钻石的三分之一,且技术成熟可量产。反观黄金合成成本远高于市场价,缺乏商业化动力。

---

四、未来展望

尽管当前技术无法突破,但研究方向包括:

1. 核聚变技术:利用核聚变产生的中子流轰击铋靶,或可大幅降低成本;

2. 纳米与生物技术:通过纳米材料或基因改造微生物实现精准合成;

3. 能源共生模式:核聚变余热发电与黄金合成结合,提升经济性。

---

五、现实意义与价值

黄金的稀缺性源于其宇宙起源(超新星爆炸或中子星碰撞),而人工合成的尝试更多是科学验证(如元素起源理论),而非替代天然黄金。其价值不仅在于物质本身,更在于推动核物理与材料科学的进步。

---

结论

黄金在科学上已实现实验室级合成,但技术难度与成本使其无法像人造钻石一样普及。未来若核聚变等能源技术突破,或能改变这一局面,但短期内天然黄金仍不可替代。

赞同来自: 董浩俊 、老王聊投资 、我是小铭 、zh1200314561 、友哥哥哒哒哒 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、更多 »

黄金上周创出历史新高,心理上有些恐高,陆续卖出了部分利润落袋。

黄金作为非生息资产,定价涉及的因素又非常多,很难判断价格高还是低。但有一个锚点是黄金开采成本。

年份 黄金价格(美元/盎司) 开采成本AISC(美元/盎司) 价格/成本比 对应年度涨跌幅

2005 444.99 450 0.99 17.12%

2006 603.77 500 1.21 23.92%

2007 695.39 550 1.26 31.59%

2008 871.96 600 1.45 3.41%

2009 972.35 650 1.5 27.63%

2010 1224.53 700 1.75 27.74%

2011 1571.52 750 2.1 11.65%

2012 1668.98 800 2.09 5.68%

2013 1411.23 850 1.66 -27.79%

2014 1266.4 900 1.41 -0.19%

2015 1160.06 950 1.22 -11.59%

2016 1250.74 980 1.28 8.63%

2017 1257.12 1000 1.26 12.57%

2018 1268.93 1050 1.21 -1.15%

2019 1392.6 1100 1.27 18.83%

2020 1770.11 1150 1.54 24.43%

2021 1798.61 1200 1.5 -3.51%

2022 1800.09 1289 1.4 -0.23%

2023 1920 1357 1.41 13.08%

2024 2600 1456 1.79 27.23%

2025 3322.92 1500 2.22 26.61%

中位数 1.41

过去20年的价格/成本中位数为1.41,目前为2.22,几乎是历史最高水平。2011-2012年连续两年超过2之后,在2013年迎来了大幅调整。

虽然作为配置仓位要持有,但心理总是非常恐高的。还是陆续将利润落袋为安。

赞同来自: gaokui16816888 、峰从海上来 、npc小许 、白金牛

场外以资产配置策略为主要框架,目标仓位:

A股红利类 20%(目前超了,需要调减)

美股 5% (即将达到仓位)

港股 5% (目前略超)

美债 7%+28%=35%(即将达到上限仓位)

中债 10%(略微低于仓位)

商品 5%(低于目标仓位)

场内以可转债+小市值策略为主要框架,目标仓位:

可转债 19%(目前远低于目标仓位,需要调增)

小市值 1%

整体来说,股50%,债、45%,商品5%,数字上看是比较舒服的配比。实际收益还得实践中去看是否能达到心理舒服的状态:

1.年度回撤不超过5%

2.年化收益稳定>6%

3. 收益曲线平滑

赞同来自: npc小许

今年以来,场外ETF基金持仓经历了一轮过山车,最高+3.86%收益到目前-1.12%。

虽然部分基金比如科技类基金收益挺高,但宽基类和医药消费依然低迷。一直有一种要回本出的执念,没有下定决心去进行仓位调整。

场内的可转债策略仅占3%不到,两个策略今年收益分别为+7.62%和+2.42%,都是正收益,并且回撤更小。

从估值角度,似乎拿着ETF心里更舒服一些,但是从结果角度,可转债明显收益更优。

基于此,将逐步平衡两者之间的仓位到红利50:可转债50的水平。希望不要两边打脸。

对可能出现的场景预判和应对:

1.可转债调整,ETF上涨的大强小弱偏离(概率较低)。由于转债整体下有保底的情况下,这种场景加大转换力度。如果转债到5分以上,一次性达到目标转换仓位

2. ETF类调整,可转债上涨的小强大弱的偏离,这种场景在可转债评分低于3的情况下暂缓转换节奏,等待偏离回归。(概率较高)

3. ETF和可转债跟随大盘同涨同跌,没有大的偏离(概率较高)。这种场景下每周置换2%比例,8周左右的时间完成仓位调整平衡。

1.美股定投按照计划进行

2. 黄金按照计划加仓到3%

3. A股大跌期间做了一个小波段

4. 相比计划额外多的一个操作是美债回复定投

5. 另外红利置换了一些转债仓位

大盘

指标, 数值, 得分

指标1, 6.51%, 8

指标2, 15%, 5

指标3, -1.8, 5

指标4, -4.6% 8

综合得分仍为6.5,对应仓位应为65%。目前整体仓位基本匹配。

小市值

指标, 数值, 得分

指标1 18.62 10

指标2 32.74% 10

指标3 45.04% 10

安全区域。

红利

指标, 数值, 得分

指标1 4.9%

指标2 26.44% 3

指标3 3.25%

指标4 64.33% 4

综合得分3.5,性价比偏低。上月底加仓需要卖出时刚好碰上关税黑天鹅大调整,在手里多捂了一周,4.18周五卖出。

转债

指标, 数值, 得分

指标1 57.8%

指标2 74.3%

指标3 73.9%

指标4 74%

指标5 65%

综合得分3.1,仍然温度较高。

全指消费——4%仓位,极低估,继续捂着

全指医药/医疗——11%仓位,低估,无操作

兴全两只——10%仓位,无操作

中概和恒科——8%仓位,无操作。恒科大跌后PE 20.16,估值进入低估。

美股——4.5%仓位,目标仓位20%,继续定投。纳指PE 29.52,仍然不算低估。定投仓位即将到达5%后暂停

美债——场内10%仓位 场外24%,10年期美债收益大幅升高到4.33%,高于中性利率区间下轨,恢复定投,跌破下轨后停止定投。

黄金——3%仓位,无操作。落袋了部分利润

下周计划:

1.美股继续日定投到阶段性目标仓位5%(下周即将完成)。PE机会到24以下一次性加仓3个点。

2. A股场外仓位继续逢高减持,部分置换到场内转债上

3. 月历效应今年4个月只有一次成功,3次失败,不再继续。

大跌抄底的红利,恒科卖出后,仓位回到了之前仓位,恢复之前策略

美股美债持续定投。

美债差一丢丢触发一次性加仓。目前看不出幺蛾子的话差不多企稳,短债到期收益率又高了,挺好的

大跌抄底的黄金减仓了一些利润,保留3%资产配置仓位

上周大跌把今年利润全部清零了,惨惨惨

有时难免有点懊悔怎么没抄个底。这个心态想想对也不对,反正对我来说蛮危险的

没有加仓的原因是都没有触发一次性加仓规则,纳指100的触发点15000,美债的触发点是10年利率4.6。

如果基于计划,不应该做一次性加仓(定投的是另外一套逻辑和触发点)

但是面对暴涨又忍不住懊悔,这就是人性啊。继续修炼。

大盘评分上升到7,加仓了一些红利和恒科

小市值进入击球区,调集场外资金明天加仓转债

整体大亏5个点,黄金加仓时场内交易也没做好,波动中买到了高点。

再次证明自己交易能力战五渣,以后还是不要尝试在盘中捕捉机会,往往都是失败操作。

赞同来自: 追梦者雷

关税冲突加剧,对全球商品贸易可能都会冲击很大。商品价格有机会出现极端下跌

豆粕当前3000左右,计划下跌到2400定投

原油当前62,计划下跌到40以下开启定投

作为资产配置一环,目前0持仓

黄金目前的涨幅其实已经大幅度Price In了关税冲突以及降息预期。所以当前的价格难言有吸引力。

加仓2%的考虑:

1.关税冲突可能持续升级,中,欧,加这几个大的硬骨头都没认怂,后续冲突可能持续。一旦升级,全球贸易将遭受冲击,对美元外汇储备需求减少,黄金储备需求增大。

2.流动性危机抛售黄金,市场稳定后将回补黄金

3.资产配置逻辑下,占比太小 ,无法有效对冲风险

4.历次美股大调整的过程,黄金均表现出明显的负相关对冲特性

如果4%的美股继续下探,3%黄金有望对冲一部分风险。如果美股企稳,央行黄金储备增加和美元降息预期也会撑住黄金不下调。整体来说往上走的空间和机率大于下调。

历史上黄金几次大幅度回调发生的背景分别为:

1.2016年-16.6%,加息预期

2.2012年-2015年-39%,股市房地产繁荣

3.2008年-29.5%,流动性危机叠加加息预期

总结来看,黄金的下调触发因素主要为加息以及股票或者房地产市场繁荣,人们抛弃黄金避险属性,追逐更高的风险偏好。流动性危机为短期因素。

中短期这两个因素都不太会出现,所以持有黄金还是安全的。

1.关税冲击后续可能还会持续恶化,一方面各国反击,关税冲突升级,一方面可能造成流动性危机。所以中短期美股可能还会继续下探。

2.但长期来说,美联储的中性利率可调整空间仍然充裕,陷入实质性大衰退的可能性个人判断不大。美债债务危机中短期其实也有较大的货币政策空间缓解。

3.基于此判断,美股作为长期资产配置价值仍在,所以趁着大跌,持续定投到5%的基础资产配置仓位

后续美股继续下探,可能触发一次性加仓计划:

1.纳指100当前市盈率28.36,近5年百分位20%,近10年百分位51%。估值已经在正常水平

2.如果继续下探到24以下(对应纳指100点位15000以下),估值进入低估,一次性加仓3%,定投保持

3.如果下探套21以下(对应纳指100点位13000以下),估值进入超低估,一次性加仓5%,定投保持

1.计划减持的A股,由于调整,没有标的创新高,按照计划执行,没有操作

2. 计划中债转移一部分到美债,后计算场外美债份额认为已经持仓够高,没有进行,错过了本周美债大涨的行情。不过中债也在涨,还ok。

3. 小市值和转债有调整,但没有到动用场外资金加仓的程度

4. 美股继续定投,4%的仓位下周一遭遇腥风血雨,心痛。

大盘

指标, 数值, 得分

指标1, 6.34%, 5

指标2, 16.7%, 5

指标3, 2.3, 3

指标4, -4.6% 8

综合得分仍为5.3,对应仓位应为53%。目前仓位65%,上一周大盘有些小调整,没有合适的减持标的,无操作。

小市值

指标, 数值, 得分

指标1 19.71 10

指标2 59% 10

指标3 84% 3

仍然在预警范围内。无操作

红利

指标, 数值, 得分

指标1 4.94%

指标2 32.43% 4

指标3 3.23%

指标4 63% 5

综合得分4.5,性价比适中偏低。月底加仓3个点下一周按照策略卖出。

转债

指标, 数值, 得分

指标1 74.4%

指标2 35.4%

指标3 64.3%

指标4 60%

指标5 82%

综合得分3.7,仍然温度较高。

全指消费——4%仓位,仍然低估,继续捂着

全指医药/医疗——11%仓位,仍然适中,无操作

兴全两只——10%仓位,操作

中概和恒科——8%仓位,无操作。

美股——4%仓位,目标仓位20%,继续定投

美债——场内10%仓位 场外24%,10年期美债收益两天大幅收敛到3.991%,目前美联储中性利率区间4.25%-4.5%,目前10年收益率已经Price in了两次25个几点的降息预期,短期内有点偏离中枢。长债持仓周五减了10%(占整体忽略不计)

黄金——1%仓位,底仓,期待调整加仓,目标仓位10%。周五美股带崩了黄金2个点。这个是短期交易行为造成的,个人认为反而是加仓机会。

下周计划:

1.美股大跌,继续日定投到目标仓位。PE机会到24以下一次性加仓3个点。

2. 黄金加仓2个点,总3%作为资产配置底仓仓位

3. A股如果跟随美股连续大跌,出现加仓机会的话(触发各项标的的底部指标),不妨做个波段

Edge

Edge Chrome

Chrome Firefox

Firefox

京公网安备 11010802031449号

京公网安备 11010802031449号