那个时候还没建立起限仓的意识,导致浮亏严重

虽然我认为买入的底层逻辑仍然还在,且买的价格也足够便宜

但浮亏的过程真的很令人怀疑自我

前几天考虑要不要加仓纳斯达克和黄金,以相对降低浮亏

但我的理性告诉我,不能高位接盘

毕竟涨成这样,早晚是个大坑

做投资不能靠猜、靠想、靠认为

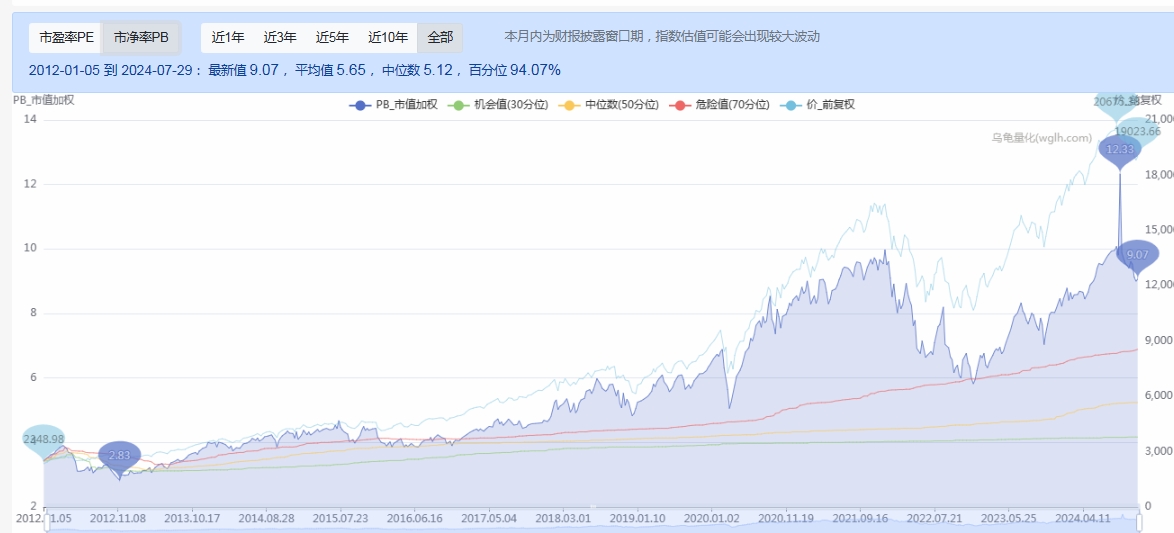

为了给决策以数据支撑,我查了查几个标的的走势

假设2000年最高点买入标普,需要9年解套,且在第二年又跌回去,赚钱得熬到2013年,共14年

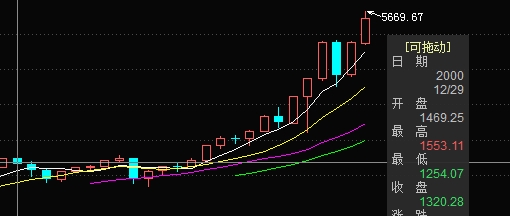

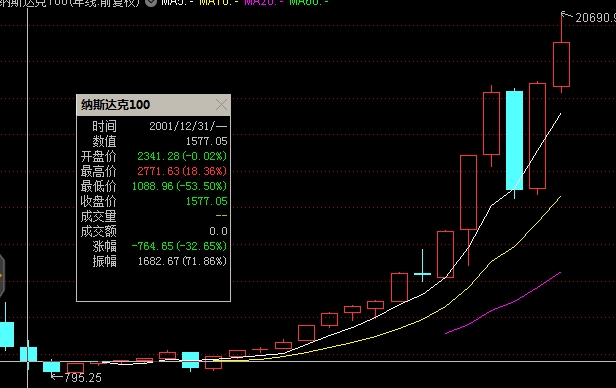

假设2000年最高点买入纳指,需要16年解套,不过还好,解套的第二年就上涨了31%

假设2010年最高点买入中证医药,需要4年解套,解套的第二年就上涨了20%

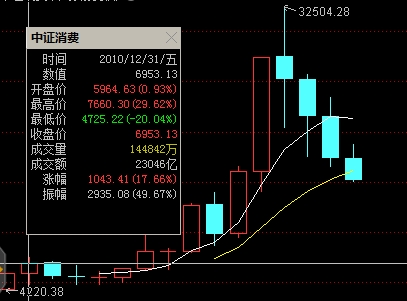

假设2010年最高点买入中证消费,需要6年解套,同年最高点相对买入点增值46%

一个人能有多少个十几年呢?

一旦被美股套住,得确保十几年内不需要割肉变现

但假设买入的是中证医疗、消费,解套时间最长仅需要6年,咬咬牙也就挺过去了

也许朋友会说,时间段选取的不合理、没人那么傻买在最高点巴拉巴拉

但一是因为我没找到2000年至2010年中证消费、医疗的数据

二是没有任何人能保证现在买入涨到天际的美股,不会被套另一个十几年

三是没人可以买在最高点、卖在最低点,假设买入的那一刻,真的是未来几年甚至十几年的最高点,阁下如何应对?

因此我最终决定,继续熬着,不做“追涨杀跌”的送财童子

当然,我并不排斥投资美股,只不过绝不是现在,而是像2022年那样下跌至少30%之后再考虑

毕竟,在2000年开盘价买入纳斯达克之后,截止2002年最低点,跌去了78.8%

顺便聊聊黄金

假设2013年最高点买入,解套需要6年

截止最近交易日,上涨了52%,年化只有区区的4.2%

而上述4个标的,无论套多久或者涨多少,平均年化几乎相同,都在15%左右

因此,股票仍然是投资收益最高的方向,只不过要降低预期

初入股市的时候,我觉得一天抓个1%的涨幅,一年下来就是2倍

经过近5年的积累,现在觉得,能稳定年化10%就心满意足了

选对赛道暴赚一笔并非不可能

比如我从去年到今年在银行股赚到了67%,但这样的机会,可能七八年才会出现一次,平均年化也就9%左右

对比完这些数据,我又想到最近学习的期货

投资说到底,无非是“贱买贵卖”

股票是这样,商品也是这样,首要原则是买价得足够便宜

茅台股跌到1000朝下的时候,够胆的人一定会疯抢,因为它足够便宜了

相同的理念,茅台酒跌到100一瓶的时候,现货商一定会囤货,等它上涨的时候再卖出

其他商品的操作思路无非也是如此

毕竟商品有原材料、人工、水电等各类成本在内,不可能无限下跌

反过来由于供需关系的平衡,也不可能无限上涨

价格太高了,厂家会增产,我可以做空,等价格下跌

价格太低了,厂家会减产,我可以做多,等价格上涨

从这个角度来说,期货(我指的是0杠杆)的风险要远远低于股票

况且还可以用期权作为保险以抵御跌到10块一瓶的极端风险

不过期货的操作,又是另一个话题了

大家如何看待我的结论,希望不吝赐教

赞同来自: 招金牛 、Lee97 、Wangkun1566 、持有小市值 、菜鸟老甲更多 »

以前市场容易的时候,可以很轻松的做到股债切换,上市公司大方,愿意释放消息,乐于享受人们高成长期间的挥金如土。看图做高低切也是可以的,然后人们源源不断加杠杆买房,消费,进股市。现在不容易了,看上去贱取如珠玉,贵出如粪土,既得到传统文化的逼格,又得到实在的真金白银?不会那么简单的,如果社会整体经济很难,那么所谓的套利机会一样是要冒风险的,信用风险和流动性风险可不会写在明面的文字上。尊重市场,谁知道强者...感谢您善意的提醒

但就我在股市的经验,逆向才能赚到钱

塑化剂利空的茅台,鬼故事满天飞的可转债,跟着房地产一并完蛋的银行

都让我赚到了不菲的收益

而2000年的黄金,2020的抱团股,永远不跌的房地产,却套牢了一大批投机者

唱空割肉前者和溢价买入后者的,往往是同一批人

当然有可能像您说的这样,环境变了,投资方式得跟着变

但我没那么高超的能力,可以在当下筛选下一个茅台股

只能就历史数据筛选被低估的好标的

后视镜原理有可能会导致投资失败

但在做好风控和对冲的前提下

即使被套劳,也不至于伤筋动骨

我特别认同一个观点财币欲其行如流水赚钱嘛,在哪儿赚都是赚高息股泡沫变大,我就退到遍地是机会的可转债哪天a股泡沫变大,美股暴跌,我就退到美股哪天全球股市的泡沫都变大,我就存到银行我2020年年中入市赚到的两笔钱都印证了 贵出如粪土,贱取如珠玉 这篇帖子的目的也是为了友善的提醒大家美股泡沫戳破后的套牢要远远长于a股能否听进去,那就是人各有志了以前市场容易的时候,可以很轻松的做到股债切换,上市公司大方,愿意释放消息,乐于享受人们高成长期间的挥金如土。看图做高低切也是可以的,然后人们源源不断加杠杆买房,消费,进股市。现在不容易了,看上去贱取如珠玉,贵出如粪土,既得到传统文化的逼格,又得到实在的真金白银?不会那么简单的,如果社会整体经济很难,那么所谓的套利机会一样是要冒风险的,信用风险和流动性风险可不会写在明面的文字上。尊重市场,谁知道强者恒强,弱者恒弱会不会是明天的剧本,谁知道万物都是周期,今天的强者就是明天的弱者。参与市场的玩家基本都是生存下来的幸存者,他们对当前的定价也是真金白银买出来的,保持尊敬,谨慎捕捉边际变化。

大于4000家A股严重高估,但美股泡沫己是史无前例,危如累卵!所以,我在A股精耕细作,寻找安全低风险低估值的品种!所以,我将在美股一场强烈危机之后再研究进场的品种我特别认同一个观点

财币欲其行如流水

赚钱嘛,在哪儿赚都是赚

高息股泡沫变大,我就退到遍地是机会的可转债

哪天a股泡沫变大,美股暴跌,我就退到美股

哪天全球股市的泡沫都变大,我就存到银行

我2020年年中入市

赚到的两笔钱都印证了 贵出如粪土,贱取如珠玉

这篇帖子的目的也是为了友善的提醒大家

美股泡沫戳破后的套牢要远远长于a股

能否听进去,那就是人各有志了

稳若老狗 - 渐入佳境

自己发的这篇帖子,能够得到这么多朋友的浏览和回复,感到非常开心其中不乏高人对本人做出的颇有见地的指点,在此一并感谢发帖之前我是被消费和医疗套的没了耐心犹豫是否把持仓忍痛割掉,换成纳斯达克和黄金但通过对比数据发现美股和a股的年化收益几乎相同,均是15%左右(黄金只是2020年开始才上涨,2000年至今的年化收益仅4.3%,有兴趣的朋友可通过指数880328的年线自行计算)可前者被套的时间要远远长于...谋不可众。

杠精很多,你说胜率和持有安心度,他就说做多做空。

前几年我说2200以上的茅台风报比低,被一帮人怼有没有喝过茅台。

七月九日我也发帖纳指可能亏钱。我不知道它会怎样走。只是认为风报比低了不值得进出。

老狗嘛,不亏钱第一。

其中不乏高人对本人做出的颇有见地的指点,在此一并感谢

发帖之前

我是被消费和医疗套的没了耐心

犹豫是否把持仓忍痛割掉,换成纳斯达克和黄金

但通过对比数据

发现美股和a股的年化收益几乎相同,均是15%左右

(黄金只是2020年开始才上涨,

2000年至今的年化收益仅4.3%,

有兴趣的朋友可通过指数880328的年线自行计算)

可前者被套的时间要远远长于后者

因此坚定了我继续持有的信心

然后想从“套牢时长”这个角度

跟朋友们探讨一下哪个更值得投资

我不否认美股是很好的投资标的

但就当下而言,它的胜率也许会继续高,但赔率要远低于a股

举个例子

即使特别喜欢金子,我也不会在5000/克的时候买进

因为实在太贵

反过来,即使觉得它没啥用途,但如果跌到100/克,我仍会大笔加仓

因为足够便宜

“水则资车,旱则资舟”的道理很浅显

但在股市投资中,我见过太多在5000的时候溢价买,100的时候割肉卖的投资客

说服别人很难,即使有郁金香,海南房产,08年的次级贷,2020年的抱团股这些前车之鉴,仍会有很多人认为“这次不一样”

也许等美股暴跌30%之后,我会考虑入手

但当下我只会继续捡值得买的便宜货

想表达的均已说完

此后的集思录er的跟帖本人无暇再回复,见谅

如有兴趣,可自行对比图示的指数收益

另外,作为回报

大家可以关注一下近期可转债的机会

2021年之后,第一次出现了遍地的便宜货

祝大家债市,股市,期市发大财!

赞同来自: 招金牛 、迈达斯蓝胖 、kwok 、热爱我的热爱 、my11 、 、 、 、更多 »

结论是对的,时机不成熟。但是吧,我觉得机会这个东西,就得看个人眼光和魄力了

《雍正王朝》佟国维有句台词,我认为非常经典

“开口机会,闭口机会,哪有那么多现成的机会等着你啊。什么人都能看到的事,都能掺和进来的事,那还叫机会吗?”

结合我赚到的两笔钱,一次是2020年前后的可转债,一次是去年到今年的银行股

在大家都一片唱衰中买入,然后熬到大家都抢着买的时候出手

当然,有可能会失败

比如一路下跌一路补仓的消费和医疗

在此之前没有限仓的概念,只知道不停地捡便宜货

导致仓位过重,目前浮亏严重

但我发这篇帖子的目的

正是为了证明A股的解套时间要远远短于美股

当下的A股,我个人认为是黄金机会

只可惜一半仓位又投到了低价可转债,一半仓位被上述etf套着

自己目前才刚刚开始实践期货

不然一定在期权保护的前提下,做多股指赚大钱

现在继续做空,还能赚钱,你信不信。您好,我一直认为,没人能预测市场

也许会,也许不会,无所谓

我只做赔率且胜率高的交易

现在做空,感觉有些鸡肋

还不如空仓

等反转企稳之后,再做多

或者等下一次的高位反转之后,开空

不过期货真是个好东西,

值得好好实践

英伟达今年拆股了,一拆十,所以你看到的价格少了70%。但但凡看看k线,也说不出跌了70%的话。从这个细节,至少可以看出来你对主要个股的主要事件了解是不多的。低买高卖的认知好于追涨杀跌的本能,但做逆势投资最重要的就是风控。谁都知道抱团会崩,久跌会涨。跌了80%的时候入场,再跌50%的股票比比皆是。我挺佩服最近集思录有些帖子楼主的,真的好有自信。虽然当下我也认为时间拉长看,A股的总体胜率比纳斯达克七...嗯,您说的对,我确实对个股不了解

我只是想通过这个帖子,大家讨论一下哪个市场更容易被套

讨论的过程中,聊起了房价,大概2019达到了巅峰,那个时候,大家坚定地认为,房价不会跌,美股一直涨

这才4.5年的时间,房价就惨淡成这样

单从价格的角度,我还是更偏向a股

我喜欢买便宜货

大多数人是根据论点找论据,而不是通过论据推论点

我去年买7%股息率银行股的时候,股吧一片唱空,都是房地产完蛋了,银行跟着完蛋的论调

刚刚过去一年多,我在5%的时候抛出,大家反而觉得银行是稳稳的幸福

没有什么可以一直上涨的东西

郁金香,海南的房子,08危机爆发前的次级贷,2020年的抱团股

我宁愿错过,耐心守着低价买来的年化10%的可转债,坚持三五年出现机会,也不愿高位站岗近十年

当然,有可能美股真的一直涨,那也没关系,我在其他标的仍然赚到了踏实的钱

赞同来自: 将军不打仗 、欧尼酱的欧金金 、scottgood 、Mia003 、好奇心135更多 »

从这个细节,至少可以看出来你对主要个股的主要事件了解是不多的。

低买高卖的认知好于追涨杀跌的本能,但做逆势投资最重要的就是风控。谁都知道抱团会崩,久跌会涨。跌了80%的时候入场,再跌50%的股票比比皆是。

我挺佩服最近集思录有些帖子楼主的,真的好有自信。

虽然当下我也认为时间拉长看,A股的总体胜率比纳斯达克七姐妹要高。但我也很清楚地知道,A股的法律不完备,漏洞和蛀虫极其多,科技公司的竞争力远不如美股,上市公司没有回报股东的习惯,经济基本面不好,房地产的坑可能需要很多年才能补足。

这种拿几个指数比一比解套时间的推论过程,实在无法让人信服。就A股这点历史,离能总结出相对长期的结论还早呢。。。

赞同来自: 怒吼天尊

你可以看看我今天刚发的牛熊转折点的帖子,也是希望未来能给你点启示,本来不打算发的,因为跨度实在太长,很多人坚持不了这么久熊市空仓。我的波段是做几年的大牛大熊,今年2月后反弹很多人看反转,我看大盘依然还是熊市,现在你说的中证医药和消费在我的体系依然也是走熊,除了个别国家队护盘的指数有变盘可能,也仅仅是可能,上一轮熊市走了4年不到,牛市走了2年7个月,这次熊市估计也差不多,搞不好更长。感谢您的建议

所以耐心很重要,得熬过去

我这次唯一失误的地方在于,没有做好限仓,导致浮亏严重

还好不需要这笔钱,就那么扔着

可心态崩了,或者需要变现的朋友,就成了实亏

我现在越来越觉得,投资能够盈利的重点是人性

忍住不去人多的地方

忍住呆在没人的地方

您的帖子我刚才看了

现在正在学习期货

用期权抄底,时间价值损耗太严重

所以决定学成期货之后

在下一个熊市做空股指

对,还是得做波段,只不过看是几分钟的,还是几天的,还是几个月的,或者像我这样几年的你可以看看我今天刚发的牛熊转折点的帖子,也是希望未来能给你点启示,本来不打算发的,因为跨度实在太长,很多人坚持不了这么久熊市空仓。我的波段是做几年的大牛大熊,今年2月后反弹很多人看反转,我看大盘依然还是熊市,现在你说的中证医药和消费在我的体系依然也是走熊,除了个别国家队护盘的指数有变盘可能,也仅仅是可能,上一轮熊市走了4年不到,牛市走了2年7个月,这次熊市估计也差不多,搞不好更长。

耐心等待机会真的很重要

但没人能看这么精准,万一被套,好歹得选一个不至于十年才能回本的标的

这就是我发这篇帖子想讨论的问题

没啥好争论的,美国的股市跟咱房事比较才合情合理,因为这两个都是财政的依赖,当然要呵护的好,匹配的资产质量也高,但并不是不发生问题了,一旦塌陷就会影响深远,触及国运我们的大A,不是刚刚有专家说关掉算了,实际上他是为领导分忧,集中力量办别的大事吧我在2015年买的房子,算是赶上了末班车

16 17 18的暴涨,20 21 22的疫情,这才过去几年

房地产就已经从永远上涨成了过街老鼠

因此,我宁愿错过收益,也不愿高位接盘

发这篇帖子的目的正是想讨论这个问题

相比a股的低价,美股的屡创新高更令我远离

没有人会保证,美股不会像房子,腰斩再腰斩

说一千道一万,你只要选好逃大顶抄大底的时机,无论那个指数都有不菲的收益,只需要选择一直做多还是做空即可,期间小波动可忽略,大跌大涨跟随趋势皆可挣钱。说最近的2个转折点吧,19年的4月开始整体指数做多,21年1月末整体指数逃大顶转手做空至今,期间大反弹可以减少做空持仓,比如今年2月-4月底,5月份恢复原仓位持续做空。无论A股美股皆是如此,为啥选国内,不过就是有墙,美股大跌时段持续做空也很爽。至于如...对,还是得做波段,只不过看是几分钟的,还是几天的,还是几个月的,或者像我这样几年的

耐心等待机会真的很重要

但没人能看这么精准,万一被套,好歹得选一个不至于十年才能回本的标的

这就是我发这篇帖子想讨论的问题

我们的大A,不是刚刚有专家说关掉算了,实际上他是为领导分忧,集中力量办别的大事吧

大跃进现在看来就是个笑话,但身处其中的人是不堪重负,其中不少是达官贵人,而现在的低迷就是股市大跃进的结果。这个吧,看从哪个角度考虑

股市融资大跃进不会因为股票便宜而停止。因为新股的成本就只有一元,还有更便宜的如紫金0.1元,原始股东可还有杀手锏————融券,转融通,分分钟把经济放缓的社会中的韭菜们吊打玩死。

不在一 个力量级小股民的如何和他们玩?金融消费者就是这样命运。

当然转债是好东西,因为和上市公司目标一致,涨上去强...

买入广汇汽车的小散(包括我),大部分对1元退市不满意

但我觉得这是清理仙股很好的办法

不然a股就港股化了

再说回来,动不动市盈率高位发行

打新的人为啥不考虑考虑

这群人固然坏,但明显在高位接盘的打新人,难道不蠢吗?

股市融资大跃进不会因为股票便宜而停止。因为新股的成本就只有一元,还有更便宜的如紫金0.1元,原始股东可还有杀手锏————融券,转融通,分分钟把经济放缓的社会中的韭菜们吊打玩死。

不在一 个力量级小股民的如何和他们玩?金融消费者就是这样命运。

当然转债是好东西,因为和上市公司目标一致,涨上去强赎了皆大欢喜。

赞同来自: jdtbgem 、xgjxgq 、tigerpc 、好奇心135

你是真研究过的,也是真敢说实话的,我就不敢说这样的话。我同意你的观点,我想再借你的主题说几个自己的观点。肯定一点,老美的市场真跌下来,那跌幅,那时长,只能比咱们的更大,更熬人。都说老美的市场成熟,我觉得也没成熟哪里去,涨时涨的飞起,跌时跌的吓人。都说美股涨的好,指数看起来真好,假设一下,咱们现在都是美国人了,也都在美国股市里炒股,我敢肯定,在今年这么好的行情里,能赚钱的寥寥无几,因为咱们都炒个股...我算明白为啥您不敢说实话了。。。

这跟房价一样,

它上涨的时候,我告诉大家要下跌,大家说我懂个锤子

现在跌成这样,我告诉大家刚需赶紧上车,大家说我懂个锤子

纳斯达克的风险积累了这么久,就像我前期抛掉的银行股,大家仍然会把它当做2000年的抱团股,并且坚定的认为这次不一样

也好,否则几年前低价轮动的可转债,这两年低价买的银行股,我高价卖给谁?

可惜匮乏限仓的意识,否则在下跌补仓的过程中,不至于严重浮亏

这算是这次熊市吸取的最深刻的教训

结合这几年的操作

赚钱真是跟付海棠的书里写的

买的价合适,卖的价才能合适

建议您关注一下可转债

这几年很好的一个机会

恰恰是真正做到理性数据分析,你会发现A股更不堪。假设XXXX年最高点买入XXXX这种刻舟求剑的研究方式。。真的不可取,全都是幸存者偏差。还有大量失败的例子你并不会提及,甚至不会记得,比如2021年高点买入地产指数。一直跌,然后消失在历史舞台的东西太多了。只不过你已经看不到了而已。从你的论据,我并没有看到什么理性的数据可以支持“A股比美股更值得投资”的结论”。嗯,您说的对

赞同来自: 六币

抱歉,个股我还真没研究过,给不了答案恰恰是真正做到理性数据分析,你会发现A股更不堪。

我发这篇帖子的目的,是为了证明一下a股并没有那么不堪

自己的投资观很朴素

没有一直涨的,比如前几年的抱团股

也没有一直跌的,比如前几年的高息股

只需要在低价的时候买入,高价的时候卖出

我看了看英伟达的年线,21年开盘买入,22年收盘跌去了72%的市值。今年以来,价格也跌去了77%。

我不知道它是不是一家好公司,但如果比较个股,茅台跌了3年,也不过跌去了32%。...

假设XXXX年最高点买入XXXX这种刻舟求剑的研究方式。。真的不可取,全都是幸存者偏差。

还有大量失败的例子你并不会提及,甚至不会记得,比如2021年高点买入地产指数。

一直跌,然后消失在历史舞台的东西太多了。只不过你已经看不到了而已。

从你的论据,我并没有看到什么理性的数据可以支持“A股比美股更值得投资”的结论”。

赞同来自: chenuny 、qiyelishang 、scottgood 、杨波 、六币 、 、 、更多 »

比如买入07年6124点买入上证指数,买入沪深300、深证成指也一样,现在17年过去了,解套还遥遥无期,按照你的说法,那你就该得出A股不值得投资的结论.....

另一方面,你拿最高点买入的解套时间来对比,那就是假设投资者精准被套在最高位,那如果你假设投资者精准抄到最低点,那你的结论又要变了。

我也不知道你这个标题是学了新闻学那套的故意为之还是无心之举,只能说你的内容对不起这个标题

大哥, 你说做投资不能靠猜、靠想、靠认为。但是又说“但我的理性告诉我,不能高位接盘。毕竟涨成这样,早晚是个大坑”。你能不能理性的说说为什么是高位。英伟达微软到底有多高?英伟达现在什么估值,过去3年平局估值多少?我不知道你经过什么数据的分析,得出的结论。希望不只是涨幅。。。抱歉,个股我还真没研究过,给不了答案

我发这篇帖子的目的,是为了证明一下a股并没有那么不堪

自己的投资观很朴素

没有一直涨的,比如前几年的抱团股

也没有一直跌的,比如前几年的高息股

只需要在低价的时候买入,高价的时候卖出

我看了看英伟达的年线,21年开盘买入,22年收盘跌去了72%的市值。今年以来,价格也跌去了77%。

我不知道它是不是一家好公司,但如果比较个股,茅台跌了3年,也不过跌去了32%。

这么一对比,美股市场更像赌场。

友情提示,

即使看好英伟达,也不要加杠杆,避免爆仓

另外,近期人民币升值,注意汇率磨损

但是又说“但我的理性告诉我,不能高位接盘。毕竟涨成这样,早晚是个大坑”。

你能不能理性的说说为什么是高位。

英伟达微软到底有多高?英伟达现在什么估值,过去3年平局估值多少?

我不知道你经过什么数据的分析,得出的结论。希望不只是涨幅。。。

最近我也是在对比A股和美股,我投行的同学简洁地跟我说,A股是投票机,美股是称重机,这是两个市场不同的底层逻辑。下面这篇文章比较深入地揭露了A股的底层逻辑,虽然很长,但是我觉得很有收获:https://weibo.com/ttarticle/p/show?id=2309405033865751429299感谢

您的回复真的很专业最近我也是在对比A股和美股,我投行的同学简洁地跟我说,A股是投票机,美股是称重机,这是两个市场不同的底层逻辑。下面这篇文章比较深入地揭露了A股的底层逻辑,虽然很长,但是我觉得很有收获:https://weibo.com/ttarticle/p/show?id=2309405033865751429299

但除了通过分析数据,我很难想到其他用以指导未来的方法

前段时间看《激荡三十年》

民营企业的崛起简直是一部波澜壮阔的史诗

但身处其中的人,反而认为是各类资源匮乏的落后时期

能抓住机遇的人,少之又少

之所以选消费赛道

是因为我一直认为,“发达国家的昨天,就是咱们的明天”

国家“先污染后治理”的路径,以及美国可选消费走势好于必需消费均印证了这个观点

因此我做了一些功课,对比了纳指,标...

行业有周期性,国运也有周期性,之前20年我国企业定位于世界工厂的逻辑在未来20年未必成立,所以拿过去20年的经验来规划未来20年的投资,还需要进一步谨慎论证您的回复真的很专业

但除了通过分析数据,我很难想到其他用以指导未来的方法

前段时间看《激荡三十年》

民营企业的崛起简直是一部波澜壮阔的史诗

但身处其中的人,反而认为是各类资源匮乏的落后时期

能抓住机遇的人,少之又少

之所以选消费赛道

是因为我一直认为,“发达国家的昨天,就是咱们的明天”

国家“先污染后治理”的路径,以及美国可选消费走势好于必需消费均印证了这个观点

因此我做了一些功课,对比了纳指,标普,可选、必须消费的走势

认为只要国运一直朝上,股市的消费指数也会复制美股的走势

从这个角度来说,算是用未来的数据指导当下

这个我的一点浅见

希望您能够再次不吝赐教

再次感谢

这个建议同意,但每个5万不同意。首先,大资金不可能,没有那么多适合的标的。其次,超过合理数量上线,数量越多风险越高(超低价尤甚)。其次,每个人都有自己“情人”,和非理性暴跌刹那,可以大比例短期持有。有时候我想说/问但不敢说/问,做可转债还能亏?(这里指年度计算,且是指以前)盈利还是亏损,得看胆量大小

得看买家是相信鬼故事,赶紧割肉

还是相信企业会还债,持有到期或等强赎

感谢回复的朋友们无论对错,起码提供给了我一个看待问题的新视角作为回报大家可以关注一下近期可转债的机会未来几年,年化9%以上不成问题但切记做好分散每个转债不要超过5万这一隐性刚兑线这个建议同意,但每个5万不同意。首先,大资金不可能,没有那么多适合的标的。其次,超过合理数量上线,数量越多风险越高(超低价尤甚)。其次,每个人都有自己“情人”,和非理性暴跌刹那,可以大比例短期持有。有时候我想说/问但不敢说/问,做可转债还能亏?(这里指年度计算,且是指以前)

赞同来自: happysam2018 、runcai 、丢失的十年 、starcai 、六币 、 、 、 、 、 、 、更多 »

万德有一个编制的指数叫,万德中国500,拿这个指数和标普500比一下 你就知道了, A股垃圾的可不止一点点 ,是非常非常垃圾,中美股市各行业的估值和成长性我都对比了一个遍, A股完败。普通股民买入的一个参考指标非常重要,就是美股宽基指数过去20年接近90%的时间点买入是挣钱的, A股买宽基指数过去20年有一半的时间点买入能赚钱就不错了。A股是大部分人亏钱,少数人赚大钱,美股则是相反。十多年来我们靠四大金刚(封基、纯债、分级A、可转债)赚了钱的,也是用了“作弊器”的原因,现在前三个都已经没有了,留下来的一个可转债也是有点半残了。

我目前依然全仓美股。

赞同来自: lcl9988 、quantumtheory

无论对错,起码提供给了我一个看待问题的新视角

作为回报

大家可以关注一下近期可转债的机会

未来几年,年化9%以上不成问题

但切记做好分散

每个转债不要超过5万这一隐性刚兑线

Edge

Edge Chrome

Chrome Firefox

Firefox

京公网安备 11010802031449号

京公网安备 11010802031449号