2023年

证券亏损30+,首次连续两年亏损,基本打回20年底,3年白干。

房产亏损300+,首次连续两年亏损,基本打回16年中,7.5年白干。

证券部分:

12手IM是主仓位,1000跌6%,贴水约4.5%,略亏。

中概ETF跌9%,套利2%,亏7%。

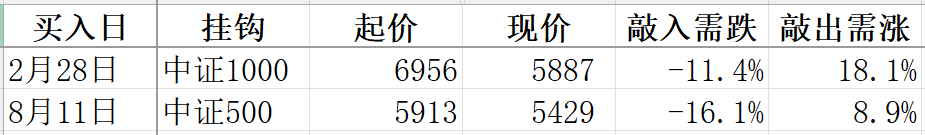

雪球有2月底买的1000和8月中买的500,目前都套着,500还是有望敲出的,1000能不敲入就行。

少许尝试了一下卖PUT、雪球,算是少许扩大了一点能力圈。

拿1-2手的仓位,用增速线和央行居民调查做少许区间交易,尚待完善中。

A股港股情绪的低迷是显而易见的,年底三连阳,亏损收窄不少,只有30+,

在显著看错大盘行情的情况下,只亏这么点,结果上还算幸运了。

低迷的时候就和上一个低迷的周期比,有没有增长,不要看上一轮最高点,那是泡沫。

上一个低迷期是2018年底,我06-17年赚的钱,在那时候基本亏没了,

现在估值和那时差不多,300五年只涨了14%,总浮盈还是有显著增长,

怎么说呢,指数拉胯,全靠贴水……

房产跌幅已经够大,以南京几个热点板块二手为例,

河西南从6.0万跌至4.0万,

岛北 从6.0万跌至4.4万,

江核 从4.5万跌至3.0万,还持续有爆仓盘显著低于3.0万。

江核熊市拿地价1.9万,新房售价不应低于3.2万,

熊市拿地的新房,总归还是应该有点利润,新房卖3.5万,隔壁次新卖3.0万,也是合理价格,

从跌幅看应有支撑了,但二手抛盘看,还在加速下跌,没看到一点熊市结束的迹象。

情感上我不希望房价涨,因为这样我距离最好的房子就越来越近,

虽然房价只要不涨了,人对房子的兴趣就和老男人对异性的兴趣一样,消退的非常快,

但有个奔头总是好的。

对于很多依靠房子致富的人来说,面临着重大转折,因为很多人除了签字、借钱,其他技能储备确实几乎没有,

一定要想清楚,如果未来房子连贷款利息4%都跑不赢,自己怎么办。

我最后一次买房是20年国庆把证券的利润拿去打新了一套倒挂25%的(现在已经正挂了),

短期内也不打算在房子上投钱了。

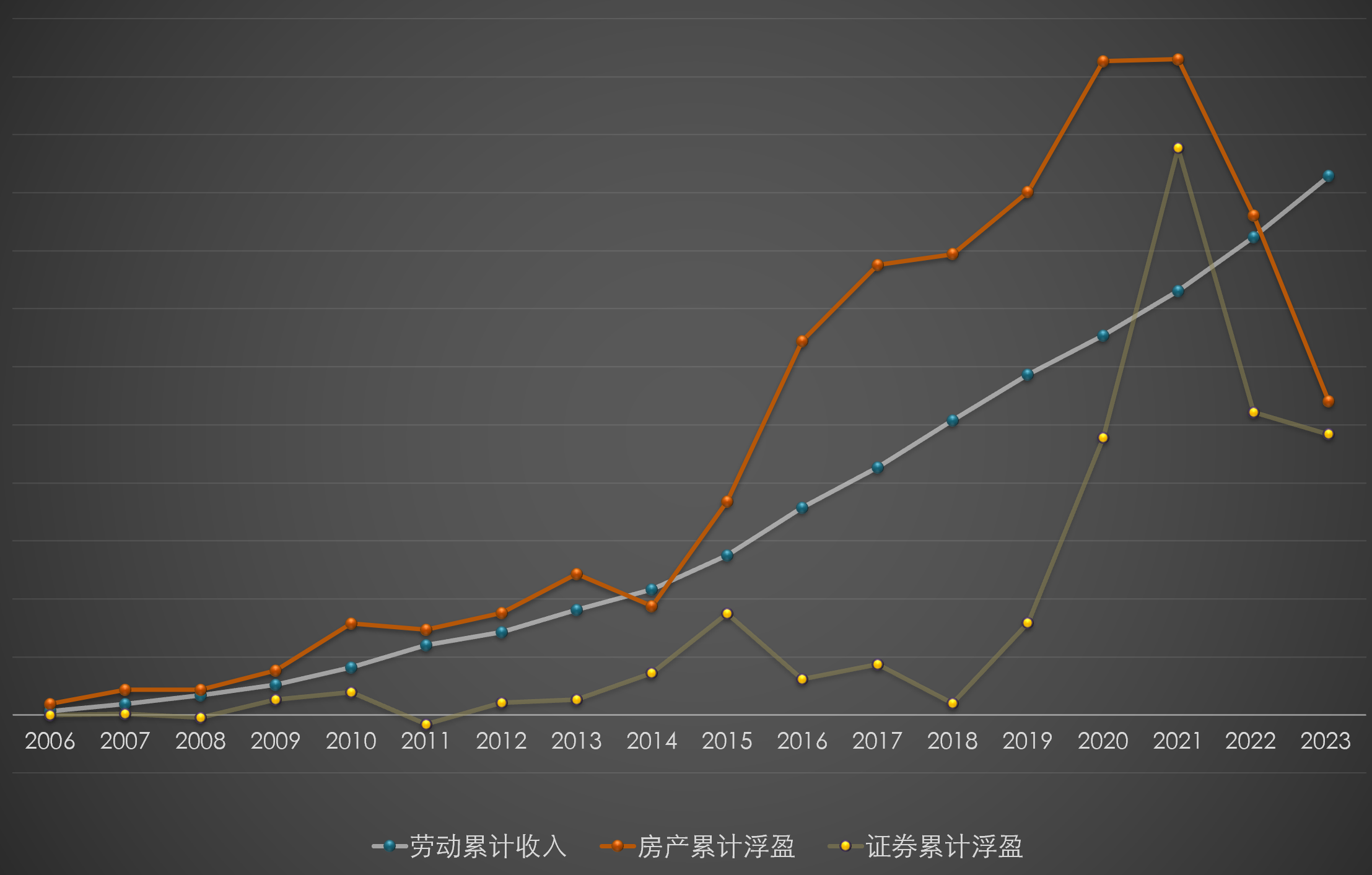

劳动累计收入再次超过证券、房产浮赢,重返第一大腿。

24年是大学毕业的第19年了,和同学聚会,都觉得我们这一代人已足够幸运,

得到的比付出的多,只要踏实靠谱,都过上了当年自己想都不敢想的日子。

这两年雄心勃勃的既饶争时,目前是遇到重大挫折,但也吓不死人,

依靠劳动收入,流动资产比22年底还是小有增长。

PS:制作这个图是个非常好的厘清思路的方法,

证券快速拉高后要防守防回撤,

楼市看着牛逼了二十年,其实倒下来的时候杀伤力远超你想象,这么多投资客,连自己总浮盈是多少,能算清楚的都不多。

正是:

沧海横流,增收控支日积月累,劳动收入有根之水最是英雄本色;

两手都硬,正和游戏反复押注,证券战场大起小伏总有反超之日。

预祝大家24年账户都能创出新高!

证券亏损30+,首次连续两年亏损,基本打回20年底,3年白干。

房产亏损300+,首次连续两年亏损,基本打回16年中,7.5年白干。

证券部分:

12手IM是主仓位,1000跌6%,贴水约4.5%,略亏。

中概ETF跌9%,套利2%,亏7%。

雪球有2月底买的1000和8月中买的500,目前都套着,500还是有望敲出的,1000能不敲入就行。

少许尝试了一下卖PUT、雪球,算是少许扩大了一点能力圈。

拿1-2手的仓位,用增速线和央行居民调查做少许区间交易,尚待完善中。

A股港股情绪的低迷是显而易见的,年底三连阳,亏损收窄不少,只有30+,

在显著看错大盘行情的情况下,只亏这么点,结果上还算幸运了。

低迷的时候就和上一个低迷的周期比,有没有增长,不要看上一轮最高点,那是泡沫。

上一个低迷期是2018年底,我06-17年赚的钱,在那时候基本亏没了,

现在估值和那时差不多,300五年只涨了14%,总浮盈还是有显著增长,

怎么说呢,指数拉胯,全靠贴水……

房产跌幅已经够大,以南京几个热点板块二手为例,

河西南从6.0万跌至4.0万,

岛北 从6.0万跌至4.4万,

江核 从4.5万跌至3.0万,还持续有爆仓盘显著低于3.0万。

江核熊市拿地价1.9万,新房售价不应低于3.2万,

熊市拿地的新房,总归还是应该有点利润,新房卖3.5万,隔壁次新卖3.0万,也是合理价格,

从跌幅看应有支撑了,但二手抛盘看,还在加速下跌,没看到一点熊市结束的迹象。

情感上我不希望房价涨,因为这样我距离最好的房子就越来越近,

虽然房价只要不涨了,人对房子的兴趣就和老男人对异性的兴趣一样,消退的非常快,

但有个奔头总是好的。

对于很多依靠房子致富的人来说,面临着重大转折,因为很多人除了签字、借钱,其他技能储备确实几乎没有,

一定要想清楚,如果未来房子连贷款利息4%都跑不赢,自己怎么办。

我最后一次买房是20年国庆把证券的利润拿去打新了一套倒挂25%的(现在已经正挂了),

短期内也不打算在房子上投钱了。

劳动累计收入再次超过证券、房产浮赢,重返第一大腿。

24年是大学毕业的第19年了,和同学聚会,都觉得我们这一代人已足够幸运,

得到的比付出的多,只要踏实靠谱,都过上了当年自己想都不敢想的日子。

这两年雄心勃勃的既饶争时,目前是遇到重大挫折,但也吓不死人,

依靠劳动收入,流动资产比22年底还是小有增长。

PS:制作这个图是个非常好的厘清思路的方法,

证券快速拉高后要防守防回撤,

楼市看着牛逼了二十年,其实倒下来的时候杀伤力远超你想象,这么多投资客,连自己总浮盈是多少,能算清楚的都不多。

正是:

沧海横流,增收控支日积月累,劳动收入有根之水最是英雄本色;

两手都硬,正和游戏反复押注,证券战场大起小伏总有反超之日。

预祝大家24年账户都能创出新高!

11

IF的优势是如果不大涨,回撤较小,当前有国家队护盘,跌不了多少,但是如果大涨了,回撤也大;

IM的劣势是即便在较低位置,回撤起来10%也是家常便饭,但是只要做到不高买,波动大也不是坏事,底仓不动,低位卖沽增强机会会比较多,但卖沽亏了尽量不要恋战,到期了就认亏,避免吃到大跌。

赞同来自: 拉格纳罗斯 、孤独的长线客 、zddd10 、瑜美人 、雷神2019 、 、 、 、 、 、更多 »

2024年4月17日:国九条后,IF和IM对比如何?

- 300指数每年10%,

1000指数不涨,只震荡,贴水10%,

也还是IM更好,因为不涨就不会大跌,指数涨多了,A股的特点是大熊市最高回撤都要有45%+,

而如果分红继续增加,IF相对于300ETF,还会差一些。 - 300指数每年15%,

1000指数每年5%,贴水10%,

一个宽基想长期15%是不可能的,回撤起来不得了,而底部抬升5%,是比较容易的。

IF的优势是如果不大涨,回撤较小,当前有国家队护盘,跌不了多少,但是如果大涨了,回撤也大;

IM的劣势是即便在较低位置,回撤起来10%也是家常便饭,但是只要做到不高买,波动大也不是坏事,底仓不动,低位卖沽增强机会会比较多,但卖沽亏了尽量不要恋战,到期了就认亏,避免吃到大跌。

Edge

Edge Chrome

Chrome Firefox

Firefox

京公网安备 11010802031449号

京公网安备 11010802031449号