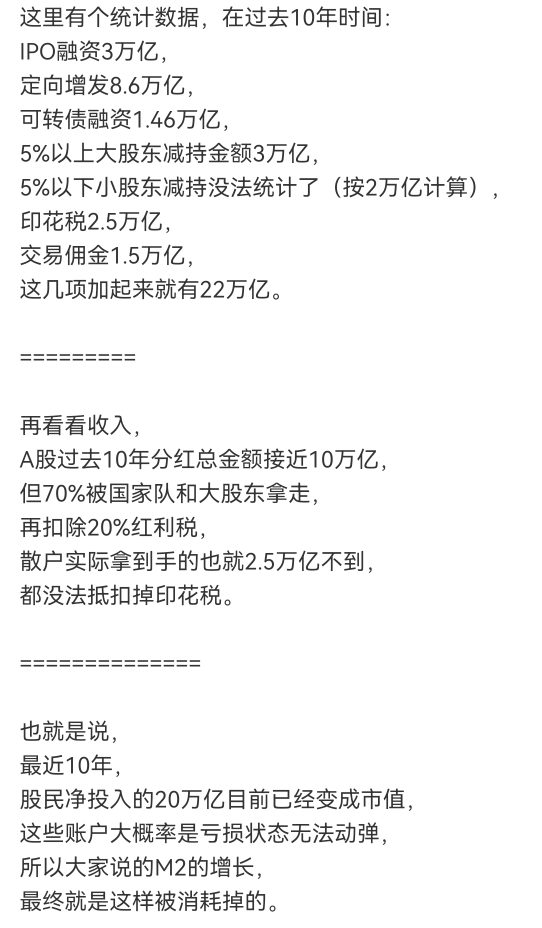

从21年开始做转债,连续三年均有较好收益,因为做低价可转债很容易保持盈利,可转债做为典型的三知道品种,买入时便能预期一定时间内至多亏损多少,或至少盈利多少。

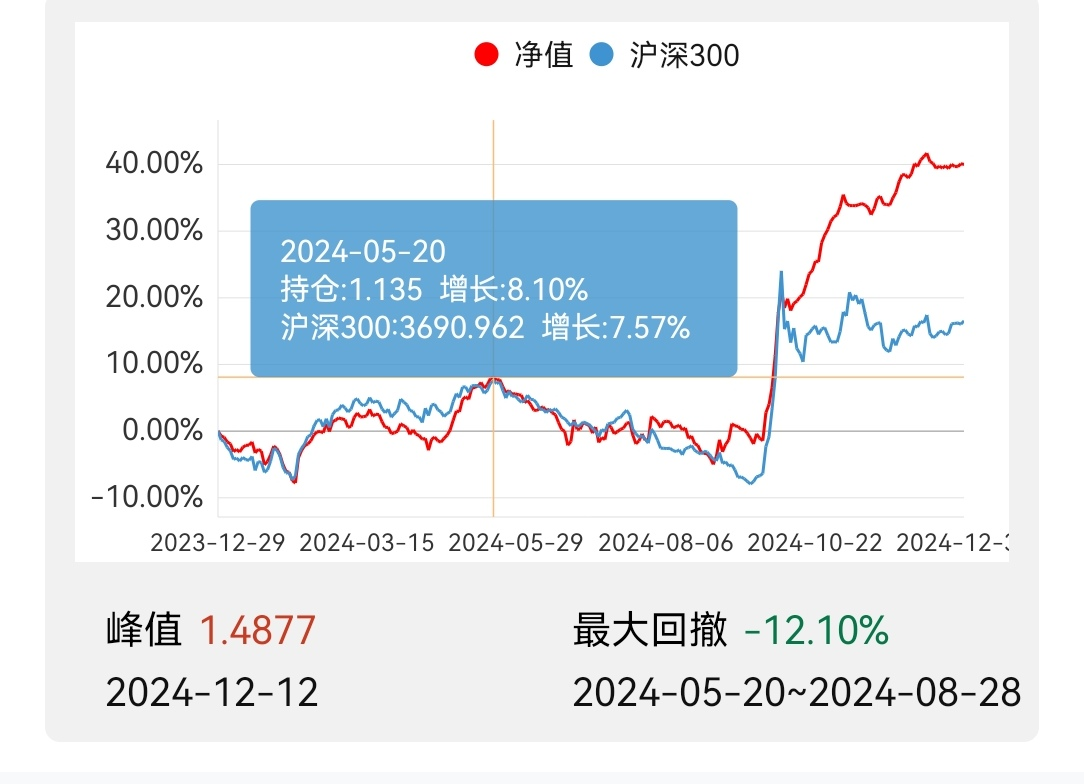

指数基金以前是自己最有把握的品种,但近两年是亏损的主要来源,原因是近期对转债和股票波段操作较多,而指基主要做了底仓,故亏损明显,以后尽量争取更多α收益。

逻辑分析:

转债投资逻辑重要的是三知道:

一知道:底。转债的底是比较清晰的,底部价格=纯债价值+期权价值,因为正股上涨期权的存在,转债最低价很少跌破纯债价值,所以纯债价值是强支撑底,一般来说,105左右的市场交易下轨就是该转债的底。

交易跌破纯债价值一般有四种情况:①溢价率高且下修无望的转债可能低于纯债价值;②社会信誉差的公司;③公司出现黑天鹅事件,债价短期暴跌,若后期转债评级不下调,一般为投资机会,若后期大幅下调,尽量回避;④转债系统性下跌,此种情形是投资转债最佳时机。

转债还有一个价格非常重要,到期赎回价。到期赎回价+前期利息是到期正收益的标杆。二年以内的临期债,到期赎回价是底价的重要参考。

二知道:时间。转债一般最长6年,对于每个转债,它的久期都很清楚,到期时间给了我们一个确定的最差预期。时间和回售、下修相结合,可找到一些投资策略。

三知道:顶。转债的顶可说知道也可说不知道,一般来说,高于130以后,转债的投资逻辑就偏向于股票了,高于150,比股票就多了投机的逻辑了。保守的转债投资者完全可以把150甚至135做为清仓的顶。

投资转债要想先胜后战,需注意两个条件:①到期正收益,保有β收益;②逢低买,期望α收益。当然,规避信用风险是首要的,简单的方法是回避问题债。

指数基金的逻辑:

指数基金和转债有相似之处,下面结合“三个知道”来对比一下:

一知道:底在哪?可转债的底可理解为略高于纯债价值,实际交易的最低价是重要参考。宽基指数看似无底,但由于它长期向上,从逻辑上不会一直向下,所以长期上升趋势线即可理解为宽基的底。若跌破趋势线怎么办?想想转债破债值该怎么办,加仓。

二知道:顶在哪?可转债的顶一般可模糊定为135∽150,超过150,只剩股票逻辑+投机了。宽基指数不好言顶,一波牛市涨几倍很正常。

三知道:时间多久?可转债的久期是确定的,这是转债最大的优势,有了最差预期的确定性。宽基知道时间吗?模糊知道,在时间上有两点是知道的:①指数总会创出新高,但何时不知道;②在历史上,大概7年左右有一波疯牛,但历史不一定简单重现。

由此可见:宽基要想先胜后战,只需逢低买入即可。何时买入都有β收益,尽量争取α即可。

哪个投资品种更有优势呢?从近三年的结果看,转债投资完胜宽基,转债大赚而宽基大亏,这是不是说明转债更好呢?我们且来分析其中原因:

①转债的正股近三年呈上涨趋势,转债标的指数涨幅20%左右;而宽基则呈下跌趋势,如沪深300跌幅大于30%;

②转债以前品种较少,为小众投资品种,所以流动性欠缺,估值较低,现在估值比以前要高15%左右;

③现在转债500多只,个债因为市值小,可T+0等因素,波动较大,更易获得轮动α收益。近一年来,在转债投资上的收益大多来自α;而宽基近年不仅单边下跌而且波段振幅较小,且品种少、涨跌大致同步,较难实现轮动α收益。个人投转债大盈而转债基金小盈甚至亏损便是例证;

④转债的下修是扭亏为盈的王炸。

剖析了原因再来思考它们当下的优劣:

①可转债从规则设计上对投资者比较友好,不失为A股最佳品种,但再好的品种也有对应合适的价格,现在转债估值处于高位,除了问题债和个别惰性债外,参数大多一般;正股质地好的临期债性价比大多低于正股,近一年来,很多临期债以亏损收场。而上证指数和沪深300最近都跌破了长期上升趋势线。

②随着搜特和蓝盾的退市,打破了转债的不破金身,而宽基无须考虑违约风险。

不难看出,熊市转债肯定是首选,因为转债容易实现正收益;而牛市宽基收益会明显优于转债。

注意:转债有信用风险,个债需设额度上限,而宽基指数基金虽有系统风险,但无信用风险,永不归零,无杠杆时可不设投资上限。

操作方法:

具体方法还不成熟,因为一直没有建立完善的操作体系,有建议者希望不吝赐教。

初步的想法是:

原则控制转债和指基+股票50:50的比例,其中股票上限15%,视情况调整比例分配。

转债以双低为主,集中持有,集中轮动;

指数基金以沪深300为主。

以上观点均为个人臆想,纪录也仅为督促自己,欢迎大家批评指正。

赞同来自: 更名了jxjx

2025即将过去,简单总结并展望明年。

整体收益15%左右,恰好达到预定目标,盈利主要来自基金。只是今年操作一直不在线,遗憾颇多。

年初,因判断转债估值较高,总仓位3成,其中指基2成,并选了医疗和A500做加强基金定投,一季度场内仓位很少过半仓,4月初加至9成多,事后又很快减至5成左右,而且还中止了A500定投,其后曾准备加强定投光伏,也没坚持多久,仓位一直5成左右,转债以低价策略为主,一直没上仓位,6、7月份,眼看指数持续上涨,补仓江阴+食品,在7月22日卖飞食品后,心态受挫,追涨食品在高点,后又止损,9、10月重仓以消费为主,后又准备加强定投大医药类,在HR风波中后知后觉,止损到低仓,只剩消费指基并定投,开仓豆粕,其后极少操作。

25年最大感触:根据自己的风险偏好,一昧追求超额是很难实现的,指数基金最好的品种是宽基。

25年的遗憾:

一是再次重仓股票的战略错误。这和年初的误判有关,结合近几年的估值,认为转债高估,故从年初便没把转债做为投资重点,其实当时还是有很多标的可选的,但自己显然没走出去年转债违约的阴影。轻仓转债导致仓位一直不是很高,眼看指数有一定上涨后,目标看上了滞涨的股票,而股票显然在自己的认知之外,天天劝别人不要买股票,结果自己…重仓股票的影响是致命性的。

二是7月22日的错误卖出。当时持仓主要为滞涨消费+指基+超临期债,随消费补涨,净值连续大涨,记得卖因是好客,结果是一股脑一通卖在了最低点,当日净值损失近一个点,少赚倒是其次,关键是影响了情绪,第二天又一股脑追涨,而且是乱买,全没了平时的谨慎,后几天本有纠错机会,但情绪一直没调整过来,导致现在的股票持仓还大多亏损,更严重的是还影响了指基的布局。

三是卖出定投的A500底仓。由于自己不擅交易,且操作随意,特意做了定投策略,年初确定的定投有医疗和A500两个指基,建的底仓不高不低,经常在盈亏间做电梯,导致5月做出终止A500定投,当时认为定投不如波段操作。

展望来年:从趋势看,方向不明,大市偏弱;从性价比看,大多位置偏高,性价比偏低,消费板块连降5年,预估调整空间有限,食品板块具有较高性价比,较强确定性。现总仓位低于三成,其中主要是消费基金。结合转债估值和指数形态,回归权益指基为底仓,轮动转债,交易豆粕,豆粕:转债:权益的资金分配原则2:3:5,其中股票不超一成,优先买入指基。

1、基金持仓以ETF基金为主,策略分场内波段和场外定投,定投实行加强策略。若遇极端行情,重点加宽基ETF仓位。

2、A股持仓,放弃门票思维,长线策略,遇机会可先买后卖作T。

3、转债每次下跌都是机会。26年若转债不深调则不重仓参与,注意发现大概率小赔率的机会,关注低溢价临强赎债,低价为王,继续集中持仓波段策略。

2026年操作目标:整体5%。

赞同来自: jiandanno1

近期指数走强,持仓消费欠佳,理清思路,卧倒应对。后期走势无非三种,一是长牛,既是长牛,哪个都不会少;二是深蹲,待机加仓目标指基,消费既使回调,幅度可能有限,起码不怕长期深套,若遇极端行情,无惧硬扛;三是振荡,波段消费也是选择。总之,消费虽不是现在热点,可符合自己认知,可安心持仓,慢慢熬呗。

本周指数振荡下行,所持品种表现更弱,不免加仓过快,股票接近红线,消费底仓建成。

股票部分,曾犹豫是否清仓,但还是没下决心,本打算少量长持,却在江阴上头,高处结构破位,所幸趋势还在,且看中期分红如何。

指基连加消费,一是增加仓位,二是定投建仓,虽买入过快,基本符合计划。前期场内场外连续减仓,整体仓位过低,虽然指数背离,但仍在连创新高,也要为强势振荡后再上台阶打算,保持一定持仓。

转债部分,浦发再次折戟,开始做的还行,轻仓控价参与,后来贪心又起,仓位加重,机会稍纵即失,随正股连续大跌,及时止损,整体小亏;天23轻仓参与,屡有小盈;冀东到期转正,买了部分现金仓位。

国债走势和预期不符,再加趋势走坏,微盈出清,趋势一旦形成,不敬畏不行,再说不熟不买,国债短期只会极端时参与。

豆粕溢价大增,小亏止损,观察中。

整体来说,现持仓以权益为主,场内半仓,场外极低,若指数向上,择机减仓,若指数盘整或向下,短期不动,但指数到位才大增加仓,近期可能会少量操作转债。

现实很残酷,教训很深刻。前段在总结今年以来所犯重大错误时提到卖出A500定投基础仓,谁知另一个打脸随之而来,定投光伏的基础仓再次卖飞。大智若愚,大智若愚…

本周指数振荡加剧,自己的操作也一直在躺热点,周一重仓的上证50弱势,卖50加天23和晶澳,周二50强,天晶弱,减天晶开消费,周三以后天晶强,消费弱,所幸净值创了新高,毕竟曾重仓光伏。

指基本周操作频繁,持仓50+光伏→消费+光伏→消费+A500+50,光伏胜利在大涨前卖飞,周四反弹品种选了A500,周五加500和50。加强定投光伏改为消费,光伏卖飞主要还是和认知有关,对光伏缺乏信仰,行业一知半解,结果不理想,但也有些盈利。准备定投消费有以下考虑:①消费行业符合长期性,确定性,稳定性;②消费持续弱势,恰好适合加强定投,给现金以仓位;③无论后期走强或走弱,消费均适合长期配置。

股票周末眼看总仓位不足五成,尾盘开仓江阴,恰好达到半仓。

转债逐渐跌出了性价比,但最近看上眼的只有天23和晶澳,天晶卖飞和自己习惯有关,原来极少持有115+的转债,虽然知道115∽125的双低其实是最优选之一,奈何极度风险厌恶,见不得微调。

周四豆粕杀溢价,回补部分仓位。

赞同来自: 山顶放牛

本周振荡加剧,呈N型走势,周初逢高减股票至二成以下,温氏想看下中报,又坐次电梯,周末减温氏后股票仓位近一成,终于达标。事后来看,卖点不甚理想,但股票仓位的下降明显增加了指基的操作空间,效果还行,关键是心态变好。

周三大幅调整,因仓位较低,回撤不大,周四逢低加消费,回补天23,整体不足半仓。

权益方面,计划以指基为主,股票低仓长持,转债帐户目标清股票,暂以指基低仓为主。

转债后半周连续降温,但估值仍在高位,不宜大规模建仓。周四尝试开仓天23和浦发,天23下修后参数还行,只是正股不给力,不知是否受大股东减持影响,转债走势也偏弱,国资第一债主公告减持,按逻辑推理,现仍在继续,可惜不再需要公告,胆小的我不敢再重仓,否则周四119附近是个机会。前段刚在超临期债折戟,上周又发现一个浦发,因仓位太低,拉来凑数,也不枉之前所交学费,自信在浦发可大概率盈利,希望不大,见盈不亏。

豆粕本周持续溢价,以前在1.9附近曾出现过,现在位置偏高,小亏止损,虽知可以期货持有,但不愿学习和涉足。

赞同来自: rogernash

在结构式行情下,指数屡创新高,仓位近半的自己也在踏空中刚好完成了本年的计划目标,后期该如何操作?

先简单回顾今年的几个重大失误:

一是再次重仓股票的战略错误。这和年初的误判有关,结合近几年的估值,认为转债高估,故从年初便没把转债做为投资重点,其实当时还是有很多标的可选的,但自己显然没走出去年转债违约的阴影。轻仓转债导致仓位一直不是很高,眼看指数有一定上涨后,目标看上了滞涨的股票,而股票显然在自己的认知之外,天天劝别人不要买股票,结果自己…重仓股票的影响是致命性的。

二是7月22日的错误卖出。当时持仓主要为滞涨消费+指基+超临期债,随消费补涨,净值连续大涨,记得卖因是好客,结果是一股脑一通卖在了最低点,当日净值损失近一个点,少赚倒是其次,关键是影响了情绪,第二天又一股脑追涨,而且是乱买,全没了平时的谨慎,后几天本有纠错机会,但情绪一直没调整过来,导致现在的股票持仓还大多亏损,更严重的是还影响了指基的布局。

三是卖出定投的A500底仓。由于自己不擅交易,且操作随意,特意做了定投策略,年初确定的定投有医疗和A500两个指基,建的底仓不高不低,经常在盈亏间做电梯,导致5月做出终止A500定投,当时认为定投不如波段操作。

除了以上三个重大失误,还有一些小遗憾,多是违背了大概率大赔率,慢慢学习吧。

虽然今年目标不高,达到总是高兴的,后期如何操作?

首先,要注意仓位和情绪管理。既然今年一直仓位较低,现在也不宜加仓,保持半仓就好,涨了高兴,调整加仓,情绪好才能操作好。

其次,借上涨行情调整持仓。前期意识到重仓股票的失误后,给股票定了20%的红线,可眼看亏损的消费类股票,长期应没问题,权当消费指基了,待上涨还是要择机减仓的,哪怕是止损,影响情绪的一律调整。

第三,锁定底仓,减少交易。为解决操作随意的毛病,去年采用了分帐户锁仓法,这个办法年初在用,后来合仓了。

本周上证突破8号高点,深证和创业板也只剩一步之遥,成交骤增至2万亿+,指数有加速征照,上证21年高点3731只有不到1%,周四谨慎资金下杀,行情告急,周五做多反包,行情继续载歌载舞。

依个人的习惯,到新高附近先减仓,可惜所拿消费类股票还大多亏损,实在下不去手,只希望来个脉冲,解套出局,从长期看,这些标的没啥可担心的,可持仓体验太差,而且严重占用资金,影响收益。通过近期的学习,大致明白了自己为啥股票不行,因为门都没入,所选股票长期还行,可自己总是倒在上涨初期。以后要么回避股票,要么1+1做门票。

本周股票清海天,加隆基,仓位仍高于二成,逢涨待减。基金减指基,T光伏。转债清盛虹、合兴,周五开仓天23。合兴本来策略改为保本,可惜贪心+佼幸,最终录得近几年个债最大亏损,而且是永久性的,超临期债不是没有机会,但显然不适合自己,尽量回避吧。周五天23下修到底的情况下,遇正股大涨却滞涨,在现在的环境下显然低估,于是大胆开仓,周一且看走势应对。

赞同来自: 江南1919

本周指数调整至20日线后持续回升,上证再创新高,操作回归逢高卖出,心态逐渐恢复。

股票虽订了二成红线,但近期属于持仓调整期,仓位不减反增,消费ETF够本清仓后,伊利、海天以及准备长持的温氏相当于删除白酒的消费组合,再熬段看看,择机清伊利和海天,去除消费组合,仓位低于15%,股票仓位为门票+消费基金,这样就达标了,看,多会包含自己。

基金准备开启加强定投光伏,基础仓位已建,逢低会再建波段仓位。

转债减合兴,T盛虹,整体剩不足一成。三个超临期债体验极差,以后尽量回避到期负收益标的。

关于转债,最近忽然有个想法,可能现在的估值也正常,做为一个投资品种,能轻易做到每年稳赚,不是不太正常吗?一时精神恍惚,到底是哪错了?是低风险投资者还是流动性导致了转债的低估值?不过有一点自己是清醒的,按现在的估值,应该会有一定的转债会以亏损卖出。所幸转债有强赎设计,强制高位清仓,转债的设计真是牛,转债牛可消灭转债,疯牛时自动成仙,真不愧大A最佳投资标的。

上周二的操作,严重影响了我的节奏,其后可谓连续出错,其实当时有个想法,卖飞就卖飞,低仓就低仓,保住收益就好,无耐最近持仓表现很好,不免心思膨胀,再加牛市喧嚣,于是追高进去,错上加错,买卖也毫无章法,致使净值连续回调,痛定思痛,还是自己操作随意,无明显卖出逻辑可循,股票不适合自己,本来认为对股票也加深了点认知,可还是心中无底,一有波动,心态就不稳,牛股拿不住,净是瞎折腾,亏损也不一定大,成本是心态和时间。

本周行情趋弱,受心态影响,错过了多次减仓机会,净值大幅回撤。

股票开始减仓,现持仓仍超二成,后续先减再说。

指基连续加仓光伏,周三又交一笔学费,不经意点开多晶硅期货,瞬间决定加仓,完全忘了市场的走势和判断,于是在即将跳水前开了一单,跳水后又开二单,一下子把光伏加到了仓位,周四暴跌时因仓位过重只略加,本来周三的仓位会在周四买入的,成本至少要高2%。周四再次开仓消费,近期转债高估,准备增加指基仓位。

通过这次光伏交易,了解了期货价格、现货价格和股票之间有关连,但也有区别,尤其是期货和现货,不能简单对等。

豆粕基金再次加仓,约半成左右。

转债减合兴加盛虹,合兴眼看到期,走势出人意料的平静,为避免永久亏损过大,减仓一半,目标改为保本就好。

通过近两周的反思,自己不适合大饼持仓,持有品种多时,容易影响情绪,还是集中持有为好,股票尤其是,以后准备最多持有两只,也解决了控制仓位的问题,转债最好不超过5只,当然,转债可灵活一些。

近期牛市氛围浓郁,但自己总走不出熊市思维,动辄大幅减仓,减仓嫌仓位低再加仓,低减高加,左右不是,所幸持仓表现较佳,还录得正收益,本周若持仓不动,收益应可加倍,卖错倒也正常,问题影响了心态,周二的操作打破了节奏,倒逼开始写操作计划,虽执行的仍不好,毕竟不太乱了。

转债持续减仓,本欲格局一下的天23、盛虹与和邦都卖飞了,好客小亏止损,只剩下临期的合兴。临期债自己平时很少参与,这次是实在找不出更好品种,退而求其次,结果很不理想,盈亏倒在其次,关键是影响了计划,以后还是尽量回避。超临期债显然不在自己的认知范围。

股票仓位较高,主要持有滞涨的大盘股,因不擅股票,故心态不稳,操作极乱,以后还是少持股票为好。

指基先是卖飞消费,随后加仓的生药和光伏也逢高卖出,轮为宽基,整体权益持仓一直不到五成。

豆粕逢高部分止盈,周四不知为何大跌,逢低小盈清仓,以免再次亏损,后又少量回补。政策指导养殖要减少豆粕,这可能就是周四大跌原因,不知影响多大,豆粕期货持续升水,更是不懂。豆粕整体持仓体检一般,买入的理由变弱,会持续关注,逢低会再加仓。

教训:

①股票持仓不能太重,超出自己认知太多,容易影响心态,近两年股票总是卖飞,实是对股票没底,标配15%,红线二成;

②转债卖出尽量分批,牛市转债不言顶。

③计划,计划,还是计划…

大盘持续走强,有突破3500迹象,为防止放量暴涨,追涨加仓一成消费ETF和一些超临期债,重仓好客,权益仓位四成。

眼看指数突破,却找不到加仓的方向,转债无从下手,数据好像和23年末有点类似,一明显特征是临期债大多高到期本息不少,若正股不能大涨,转债将以亏本结束。比如某转债,价格125,转股价值105,溢价19%,余期1.7年,看似参数可以,但结合到期本息109.8,便觉得性价比不如正股,在到期时,不妨假设几种情况:①正股上涨二成,转债持平;②正股上涨超二成,转债上涨幅度-19%;

③正股上涨5%至二成,转债每张大概亏损20-涨幅;

④正股上涨低于5%,转债每张亏损15;

当然,转债有下修可能,正股下跌15%到下修触发价,可正股近三年多大箱体的底部恰好为触发价,可否这样设想,只有正股出现不要命的大雷或出现系统性风险,转债才具备性价比?

再说宽基指数,上证现在3500+,3700估计又是一大关,幅度6%左右,值不值得博?

于是,剩下的选择有行业指基和股票,没办法,都加点吧,可股票又不会选,只能撒胡辣粉,难呀!

…

上证连续反弹,接近前期高点,习惯满仓的自己倍受煎熬,不断思考加仓的方向。指数持续振荡,位置接近前高,成交却不乐观,导致不敢加仓,买入的医药类指基业已卖飞,江阴也一去不回头,不给补仓的机会,权益低仓观望;豆粕基金低位盘整,但仓位已有相当,底层期货不甚了解,预留仓位只待更低价位;标的只剩转债,估值整体偏上,所幸大盘现金债降,去年转债的走势让我心有余悸,今年操作整体比较保守,转债持仓不稳,盈利主要来自现金债的见好就收,一直犹豫后续的策略方向,落袋为安还是诗和远方,眼看指数反弹,“追涨”了部分恒虹通冀,虽仍不足半仓,无奈指数滞涨。

豆粕周末发力,叠加现金债涨,两个帐户均微创新高,准备部分锁仓,做好了暴击的准备,毕意还有大量现金持仓。

近两周持仓滞涨,连续大幅跑输指数,原因有二:一是仓位较低;二是品种反向。4月7号从四成左右加至近满仓,到如今主帐户也只小幅新高,转债帐户还末创新,重仓的医疗和豆粕明显弱势,转债帐户还踩了天23和万华两个大雷,7号及后加仓的23还在亏损,严重拖累帐户表现。

近段指数大涨,但收益极微,本指望医疗补涨,却等来指数接近新高,于是再次果断减仓医疗,减后立觉仓位太低,随小幅建仓生物医药,相当于做了调仓。

本周一个重要的操作是减了定投的A500,一时兴起,也无意买回,于是便罢,认知决定策略,性格决定操作。眼看单边上涨概率不大,还是波段为香。

赞同来自: 轻风佛面 、YmoKing 、rogernash 、江南1919 、自由之梦想更多 »

跌宕起伏的一周尘埃落定。上周末幸运减仓,但也不好说,重点减的希望转债和豆粕周一上午均上涨,周一大幅加仓,恰好单位事多,未抓住低点,主帐户主加指基,转债帐户保守起见,主加转债,意外的是天23连创新低,希望又差一点没买到,结果反弹时主帐户创了新高,而转债帐户却未实现,不由感慨,指基才是确定性最强的抄底品种。下半周再次大幅减仓,周四从满仓减到低于5成,清伊利、宋城和上机,开仓江阴,周五再次重仓现金债盛虹并减指基。

对比天23和希望的走势,说明长期逻辑弱,临期逻辑强,当然希望恰好赶在风口,而天23又刚好中枪,但即使希望不在风口,大概率也是可有盈利的,天23的走势太弱了,有点不合常理,晶澳也类似,不过还能全身而退。本周发现了盛虹,几天操作下来,效果不错。

本次极端行情的反思:

①抄底首选指基;

②转债首选双低临期债;

③长期低价债应回避;当市场情绪发生转变时,长期低价债已无债底保护。

本周大盘持续缩量盘整,所幸持仓表现较好,于是周四逢新高大幅减仓,主要有三个担扰:一是公布年报的平安和招商均大幅下跌,而江阴可能业绩小幅递减,也看不懂财报,先减为敬,转债帐户干脆清仓;二是四月小盘年报承压,人气不足,有调整可能,周四创新药大涨,减创新,清医药;三是海环交易到期,被迫清仓,希转也部分止损。

海环交易心得:①国资股更重合规,在博弈末日轮时最好降低预期,安全往往稳定;②博弈临期债要不忘初心,严格计划执行,且忌因小失大。

考虑周末可能择时,周五转债帐户加仓权益,补充一点儿门票和指基,因同时清仓了希转,总计三成仓位,总帐户不足五成。

赞同来自: kolanta

中午休息时,忽然发现一规律,每次一重仓希望相关转债,市场易发生大跌,而且往往就在重仓那几天,前两次重仓的转2,转一强,这次恰好相反,俗话说,无巧不成书,究其原因:

1.重仓希转的时机往往都是转债整体高估,大市面临方向选择,怕大跌又怕踏空,只能跛子里挑将军,去年不用说了,大势向下;

2.由于连年业绩承压,市场一直不看好新希望,担心信用风险,故常年低估值,今年判断逻辑可能有变,尤其是转一信用风险较小,市场显然不这样认为;

3.弱者恒弱。指数大跌,泥沙俱下。

虽然重仓希转后调整明显,但事有两边看:

一方面我习惯满仓,觉得踏空更痛苦,二是希转虽然走势弱于预期,但毕竟幅度不大,可认为是在希转里躺过了大跌,而且愈跌愈有性价比,心态较平稳。

今年本没打算重仓希转,至少要等业绩公告之后,但鬼使神差,一是被转债长期的高估值麻弊,二是实无更佳选择,近期不断减持权益,现金债海环又马上到期,单看参数,海珠更好,但主观判断海环太弱,很可能下跌结束,且前期逢高减仓使成本降到了保盈以下,故不想再加仓,而希转大概率可全身而退,于是把海环后现金债设为希转。

今天听东财马老师直播,忽然再次意识到转债应注重行业,而前段自己把参数放在了首位,也是性格使然。

近两周减权益加转债,转债帐户已调成了转债:股票对半,指基全部止盈,双低转债+打新;主帐户基金转债股票恰好235,股票多为高息,待机减股票加基金。

最近总觉得操作有些别扭,不满意处颇多,静心细想,主要是操作太随意,反思如下:

1、仓位分配严重偏离计划:今年低价转债估值较高,故大多时间配置较低,又不习惯现金高仓位,所以资金分配严重偏离,尤其是在股票上占比过重,导致情绪不稳;究其原因,奢望超额;

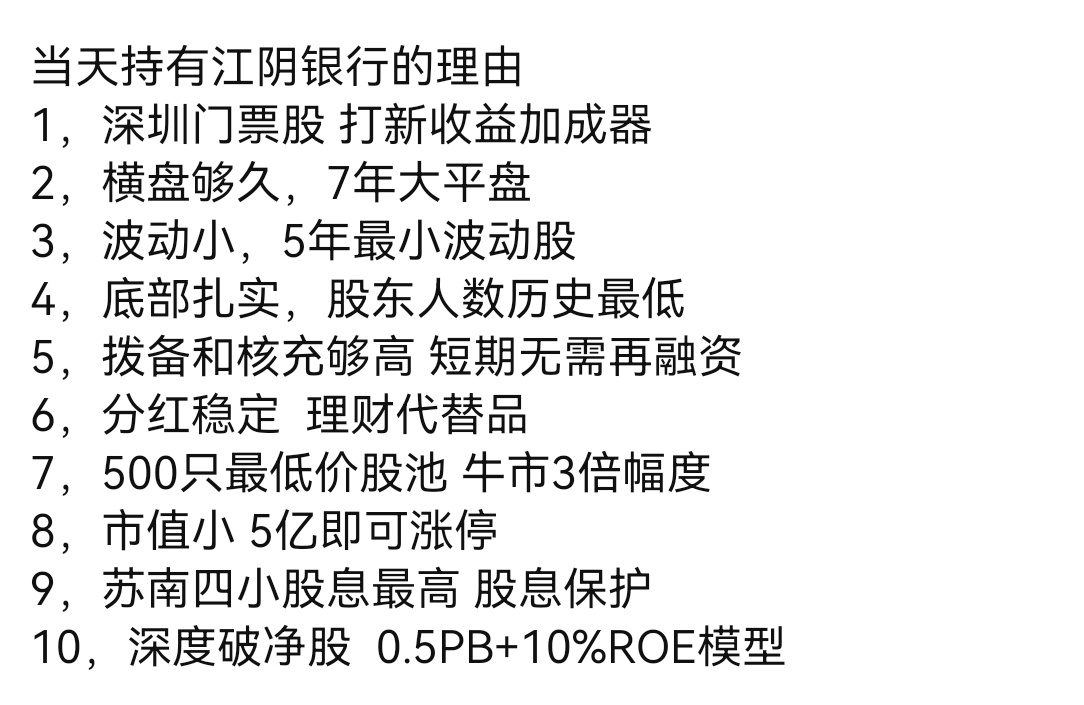

2、奢望超额:最近操作效果最差的是在所配低价债稍微上涨即止盈,未摆脱熊市思维,卖出资金又过高超配了江阴银行,期望超额收益,结果左右打脸;

3、转债操作格局太小,没走出熊市思维,概率和赔率考虑不周。

情绪不稳,便拿不住标的,而中长期又看多,产生踏空焦虑。结合现在持仓和新股发行变多,短期调整策略,配市值打新,大致有如下考虑:

若指数大涨,小银行大概率也会有所表现,而且三四月为业绩公告窗口,可能利好高息;

若指数调整到位,视情况加指基或换银行为指基,再逐渐恢复主要配置指基策略。转债暂时低仓位配置。

前面曾经说过,江阴有类似转债之处,从历史走势,看似有底,结合股息率和其他银行走势,姑且按有底逻辑考虑,待月底业绩公告再说。

赞同来自: 江南1919

周初定了标题,周末事过境迁,前三天转债持续走强,自选品种连创新高,周二卖飞了最后一点希2和晶澳,看着小亏的核建,干脆清仓了事,周三果然小涨。实在找不到合适的标的了,现在能想到的可用策略主要有两个,高价低溢价和埋伏下修,高价债一直未碰,埋伏下修甚至不如鸡肋,哦,还有一个,妖债行情,太多看不上眼的转债,飞上了天,他强任他强,清风拂山岗。

权益部分,大幅减仓。原因有二:一是指基盈利幅度不大,若遇强势回调,有转亏风险,故执行波段操作,再次减仓医疗,止盈A500和军工,最后卖出了盈利较少的上证50和红利低波,免得二进宫;二是所选股票今年均小幅亏损,影响了整体收益,为防整体转亏,指基减仓幅度较大。权益部分大幅减仓指基还有一个原因,指基有两个操作策略,定投和波段,定投标的是医疗和A500,仍有较高占比。

周五指数大幅回调,趁机完成了二月的定投。下周择机加仓。

在此,感谢资水老师的及时预警。

周一转债继续上涨,持仓的隆22、晶澳和瑞科本为埋伏下修,天23的公告带动了前两个,正股大涨带动了瑞科,本是估值较高时的保守之举,涨幅已超预期,于是近乎清仓止盈。话说,不忘初心,盈亏同源,从现在看,止盈待机,不错,但也许标的下修,错失良机,还是随心就好,机会是用不完的…

唯独剩下的核电缓缓接近105,周末接回部分晶澳。

权益部分,江阴银行持续弱势,继续加仓。

周三高开低走,主帐户短暂翻红,眼看个股涨多跌小,继续加仓,指基+防守债,周四帐户双双出水,晶澳转债利空调整,于是逢低加至满仓,周五少量隆22换核建。

权益指基准备锁仓,单说转债。前段因认为转债高估,清仓了一段转债,现金保持较高占比,眼看转债估值平稳,而指数又未到预定点位,于是开仓低价保守转债。开仓首选了隆22,视为现金债,后又选了瑞科、晶澳,均是等中奖机会,核建犹豫再三,开仓后发现理解有误,所幸向下空间不大,也没啥好标的,便持仓未动,周五天23下修,开盘价格下探,欲部分隆22换仓,一念之间未买成23,撤单加了核建,结果左右打脸,临期国资转债还是到期收益为王。

综合多方信息,观点由空转多,开始憧憬春季躁动,本来就长多短空,不纠结那几个百分点了。

近二周大幅加仓,主帐户权益加至6成,江阴+指基,转债一成多,主低价防守;转债帐户资金较少,虽认为权益性价更高,但为防权益过重,干脆加保守债至满仓,现权益:转债恰好1:1。

赞同来自: gaokui16816888 、我心安然 、明青 、轻风佛面 、乐鱼之乐 、更多 »

屡创历史的2024即将过去,在过去的一年里,有欣喜,有悲伤,有惊喜,有绝望,有疯狂,有彷徨,不断见证历史,不改逻辑为王。

所幸结果尚好,总帐户和转债帐户收益均有30%+,中间资金有进有出,收益率只是大概,盈利主要来自转债,股票基本持平,指基场内应该是负收益 ,场外基金大概收回了前两年的亏损。

一开年,转债估值较高,持仓以指基为主,在年初的股债双杀中,转债跌幅甚至超过了沪深300,而且由于小盘股跌幅过大,双低转债竟无从建仓。因时间长了,年初的情形记不太清,表现基本满意吧,没记得什么遗憾。

前大半年,场内指基和股票均持有较高仓位,前期以300为主,后期以医疗和券商为主,损失惨重,在9月底大涨初,过早止损导致了指基负收益。年底转债估值回归,因仓位太低建仓的指基再次小亏。场外基金操作较好,整体收益20%+,大多在十月八号止盈,其中定投的北证50半年内盈利50%+,而且预设额度基本投完,不由不让自己对定投多了几分研究,多了几分理解,定投的关键在坚持,在持有,比较适合我这样操作随意的投资者。

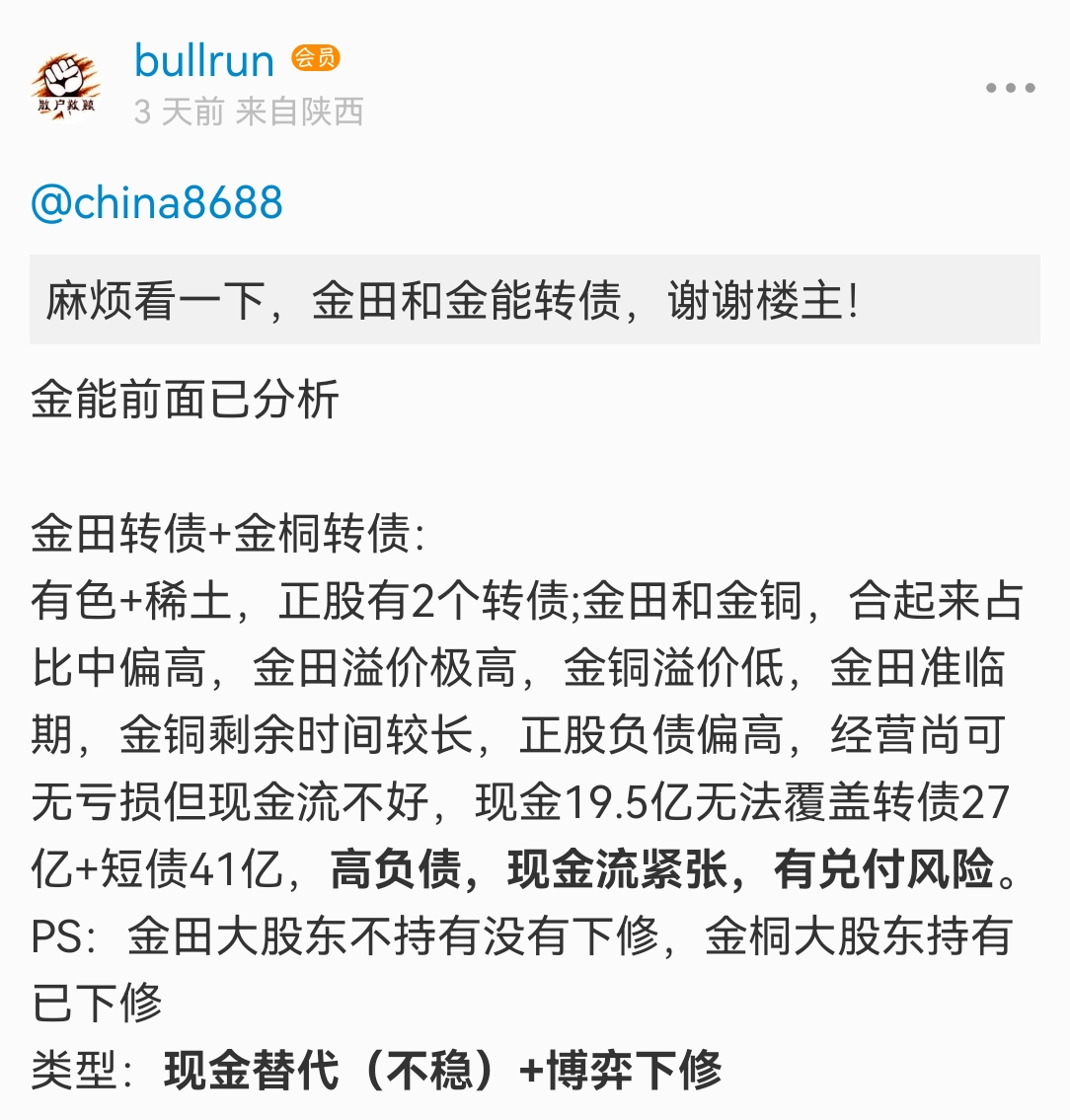

重点说说转债的操作。今年转债的操作思路可分为三个阶段,年初回售,年中清偿,后半低价。年初转债高估,持仓以临期债为主,而到期正收益是我的首要标准,低价+短期有逆转可能,回售概念成了我的第一策略,但随后行情的发展出乎意料,信用风险因素明显放大,而回售概念债是重灾区,所好跌幅相对少些,在后期的轮动中,回售概念不断减仓,维尔的经历让我基本放弃了回售策略,曾经重仓过的山鹰、维尔后来都迎来了至暗时刻,在年初的转债策略中,预告下修低估也收益不佳,原因主要是观念没有与时俱进:①预告后估值下降,②在连续暴跌时下修债的估值方法,③忽略了概率和赔率计算,年初的回售策略让我不敢再碰问题债;意识到信用因素后,及时想出了信用评分的方法,挑了一些因子对标的开始打分,但一开始比较模糊,5月高点后,重点研究了清偿策略,查了很多相关法规,认为清偿标的相对回售好些,且策略周期短,当时真是信心满满,以为又找到了一个好策略,于是年中重仓的科顺、美锦、鹿山等均有清偿概念,但理想的泡沫很快被打破,原因有二:①转债宣布下修后估值降低,②上市公司无赖式操作,当时重仓的转债大多按预期宣布下修,但结果不甚理想,美锦在公告下修后甚至在100以内不断下跌,更出乎意料的是科顺的骚操作,完全不符合逻辑,当时我曾萌发放弃转债的想法,后来,大股东一再自打自脸,让我理解了这种公司不值得参与,也让我意识到了一切皆有可能,年中的清偿策略让我不敢再碰自己可看到有问题的债;在年中,评分体系不断完善,为后期的低价策略打好了基础,转债的最大优势在于,在不违约的前提下,理论上一定可以做到盈利,有了这个信仰,才有了下半年的低价逆袭。实践证明,低价是最符合自己性格的策略,预告下修低估也是较佳策略。

24年感触最深的理念:

段永平:能力圈以外的东西最明显的标志就是,狂跌的时候也不敢加仓,解套就卖了。

2024年的臭操作:

今年虽然收益不错,但有幸运的因素,所选标的大多表现较好,甚至超预期,如果操作再好一点,盈利将上一个台阶,虽然投资必有遗憾,但希望以后能少一些低级错误。

1.今年对收益影响最大的操作是9月底过早止损券商等权益。当时的气氛是极端低迷,眼看长期上升趋势线破位,以至于我在策略上有了改变的想法。近几年,我一直以权益为底仓,转债为轮动,结果转债持续盈利,权益来回电梯并导致亏损,在学习转债之前,波段操作指基也是不错的,八九月间,一直在思考若长期上升趋势线破位怎么办?于是萌发了以转债为底仓,轮动权益的想法,这个想法导致了今年最错误的操作。反思如下:这次操作看似偶然,实非偶然,一是策略上有调整的想法,二是长期养成的轮动习惯,成本观念已经淡漠,盈亏同源,三是对大势判断有误,还有GG的心理压力。

2.双良过早止盈。双良是我今年盈利最多的标的,也是最遗憾的标的,一念之间,错过了最肥的一段利润,当天正股涨停,转债低开,一眼便判断价格低估,值得买入,但还是不断卖出,再次暴露了操作随意的大问题,本来计划的好好的,操作起来就变了样。

3.金田的盲目自信。金田反映的问题是连胜后的浮躁,忘记了概率和赔率。

24年总结的教训:预下修低估策略要顺应市场,结合市场环境,用好大概率大赔率,不能刻舟求剑,不能存侥幸心理,“先胜”为王,仓位是关键,一切要按计划执行。

展望来年:

今年十月以后,场内持仓以转债为主,持仓策略明显改变,底仓改为转债,权益波段。因转债持续低估,指基很少开仓,权益只波段操作了江阴,随着转债价值回归,转债仓位不断降低,现总仓位低于三成,其中A股半成多,近二成指数基金,近半成转债。结合转债估值和指数形态,近期再次决定改变策略,回归权益为底仓,轮动转债,权益:转债的资金分配原则1:1,其中股票不超二成。

1.基金持仓以ETF基金为主,策略分场内波段和场外定投,定投实行加强策略。若遇极端行情,重点加ETF仓位。

2.A股持仓,门票为主,保持底仓,长线策略,遇机会可先买后卖作T。

3.转债每次下跌都是机会。25年主要关注双低债和双盈债,留意小额,留意下修低估,低价为王,继续集中持仓波段策略。

2025年操作目标:整体15%。

周一转债继续大涨,减的只减和邦与丽岛,江阴也未回䃼,总仓位降到了三成。其后,逢低买了点ETF,周末有突破迹象,回补些希2和志特,仓位仍不足五成,看了志特公告,发现自己又犯了习惯性错误,转债越来越难选了。

权益仓只剩一点儿江阴和指基。江阴没机会加仓,甚至又减了一半,主要是对持股打新没执念了。由于转债难选,准备择机加仓权益。

承续昨天的强势,市值再创新高。

可能受消息影响,现金债天23价值回归,可惜大部在周三卖出,周四待买入时没给时机,再次和重仓天23失之交臂,究其原因,心态不稳了,更想落袋为安,保住胜利果实,一见风吹草动,就想卖点啥,从形态上说,有头肩顶的可能,2浪C也好像没走完,再加上下方的大缺口,转债等权指数第三次接近前期高点。若不考虑政策因素,调整概率较大,老法子,看不懂,躲一躲,而且转债估值只能说正常,难说整体低估了,后续行情主要看正股,可随便操作的23也飞了,仓位再次减至低于5成,价格高的和观察仓都清了,休息一下…

权益部分,凌大减仓江阴,抄作业的安能不减,一松手,快清仓了,择机再回补吧。

有下雨的准备,但没想到来势这么汹汹,虽没到预想点位,但习惯满仓的自己,觉得踏空比套住还难受,伴随条件单的成交,还耐不着手痒,仓位很快过了七成,主要是加仓,对自己的持仓有信心,为了解决惜卖,大幅加仓了江阴。

天23再次条件加仓,最近手痒都靠23和江阴,也练下操作手感。原以为会振荡一段,昨晚选了个现金债长汽,好占住资金,本来今天走势已明,还是开了新仓,随时准备卖出,志特以前曾长期持有,也建了观察仓。

江阴在凌大的讲解下,多了几分认知,又符合自己的标准,于是建了重仓,以便练手。

上周末随指数调整不断加仓转债,不料所加品种比指数跌幅还大,这周的反弹同样偏弱,而且大盘缩量明显,可能为二三天的弱反弹,看不懂,躲一躲,再次大幅减至5成左右。周一天23眼看要破位,今天小盈退出,只留长持基本仓;希2大幅减仓,实在磨够了,一直想根据指数买卖转债,但希2总是因低估未操作,占用了资金;金铜再次清仓;金钟减了高价持仓,留下基本仓;若非今天大幅加仓和邦,仓位将更低,和邦昨天建了观察仓,晚上研究后觉得有点意思,最起码有些念想吧,对不对持有一段再说。

权益仓江阴未操作,还按上周操作效果会更好,格局还是不格局,说不上咋样才好,若非破净新政,这周应该买卖多些。

上周在指数大涨的背景下,满仓踏空,尤其是金田操作影响了情绪,意识到了自己的浮躁,也让自己冷静了下来,准备低仓休息几天。本周先是双良再次公告减持,于是减至观察仓,希2也减了一些,而且清了金铜,仓位最低时不到三成,周末指数回调,转债明显增仓,加了天23,开仓丽岛,接回金铜和部分金钟。

权益仓原持有江阴,闲来无事,便操作江阴解闷,赚了点小钱,减少了亏损,转债帐户竟录得了正收益,下周准备继续。

连续的上涨,难免自我膨胀。整个十月。满仓的转债,几乎天天收红,所选品种,个个超预期,眼看心怡标的越来越少,准备格局金田,但昨天的不下修公告如一盆冷水浇头,于是乎,今天最低点止盈了金田,又是一臭操案例,明知金田低估,可以不卖那么急的,结果,在指数大涨的今天,我的帐户却是亏损的,你说郁闷不郁闷。反思金田,总结如下:

①要学会换位思考,和大股东站在一条船上是最佳选择;

②重仓品种,关键时候要分析概率和赔率,要先写操作计划;

想明白了,金田转金铜了,可惜价格有点高,建了基础仓。

指数连续大阳,定投指数基金再等一等,转债也无意重仓,主要持有希2、双良和金铜,权益有一成江阴,歇两周再说。

近两周思路简单,逢涨止盈,前期布局的几个标的都到了收获期,清仓了金钟和蒙泰,希2表现欠佳,适量减仓,追涨建仓的几个少量品种,科顺和文科止损,其他的大多够本退出,天23和晶澳操作不佳,错失良机,双良留到了最后,自认底牌既无惊喜,也无惊吓,只是有点惊险,以72%比例勉强过关。在海大的提示下,关注了金田,积极建仓。

由于仓位不高,再次抄了凌大的作业,少量建仓江阴。

反思科顺和文科,买和卖都自认没错,结果是造成亏损,究其原因,对它俩心存芥蒂,缺乏信心,否则都有盈利机会,再次提醒自己不要碰“问题债”,不敢加仓的品种尽量不碰,有不好认知的品种尽量不碰…

眼看转债估值上升,仓位不断降低,后期权益准备采用基金定投和波段双策略,静候时机。

赞同来自: 打渔佬yy

自知操作水平差,没想到这次更差,上次券商起码小赚出局,这次却小亏倒在大涨前,主要还是没啥操作计划,一切随性。事后分析原因,如下:

1.大涨前操作思路刚好调整,以前是权益基本不动,主要轮动转债,以后准备主做转债,波段操作权益,故见涨就早早清了权益,没想到行情这么大;

2.融资增加心理负担,今年本有两次机会清了融资,都没执行到底,导致前期利润转负,这次果断清融,谁知遇到了大行情,错失了近一半利润;

3.操作随意,无计划,做不到知行合一。

事后反思,准备尝试如下应对:

1.既然自己的性格不适合连续暴涨的券商,本身自己也不懂其逻辑,又如医药,不懂就没有信仰,回避这些品种是不是一种选择?

2.准备长持的仓位放在一个独立帐户,由LD掌管,建个防火墙。21年做转债曾尝试过,效果不错,而且没用独立帐户。

3.尝试写操作计划,免得太随意。

操作亮点:

1.整体思路是越涨越减,10月8号赎完大部场外指数基金,几乎填平了前叁年的坑,而且保住了盈利;

2.从二季度开始的北证50定投,8号刚好满足计划要求,见形势不对,均一次性赎回,只留了一点准备再等一天,结果和上次一样,留了个引蛋,不由不让我对定投多了更多兴趣;

具体持仓,只剩一点股票,几乎满仓转债,品种还是几个熟悉的低价和双低,另外重仓了金钟。

胡乱操作了两天,所持仓位思路大变,前期憧憬一波牛市,权益仓位常年长持,于是反复坐电梯,且成为近年亏损主因,医疗医药和券商,一个坑比一个深,加上低价转债,无不让人身心疲惫。市场让人不敢再谈牛市,于是想尝试波段操作指基,且试且看。

上午清仓了券商仓位和沪深300,担心仓位太低,加仓转债,谁知回调时转债更甚,细思,好像明白一点,指基实而转债虚,一切都有可能,上午转债可能才是卖点,不过加仓低价债其实是想躺平一段,等低价风起。前段时间,低价债改变定价逻辑,曾想过逃离转债,但指数基金也跌的让人怀疑信仰,相比而言,转债更有思路,还是五五开吧。

转债持仓变化较大,清宏柏和红墙,建仓金钟、天23、温氏和晶澳等

明天继续转出资金,免得手痒。近期操作思路:逢高减仓,控制仓位。

赞同来自: 江南1919 、kolanta 、沉默的铁道兵 、pppppp

当可转债发行时,会有这么三种渠道。

第一种是大股东想认购,就自己出钱,不想认购就放弃。这也是最初的模式。

第二种是大股东想认购,但没钱。那么就会有第三方借钱给大股东,除了正常的利息之外,还会约定如果大股东卖出价格高于多少,第三方就会按照一定比例抽水。

第三种是大股东不想认购,但第三方想认购。那么第三方会和大股东达成协议,以大股东的名义先认购,解禁后再通过大宗交易的形式卖给第三方。大股东赚保底部分+分成,第三方承担价格波动风险。如果上市价格高于约定大宗交易的价格越多,那么第三方赚钱也越多。

这也是现在为什么可转债发行,大股东认购比例居高不下的重要原因。

由此我想到了双良,因当时没亲身参与,从后来的了解,认为没超过我的认知,而当时参与者可能受伤较重,现在的走势应该不无关系。

从最近转债的走势,有几点心得:

①要降低预期;

②控制信用风险是最重要的;

③双低债确定性相对强一些;(当然要敢买的)

最后:转债投资要有信仰,要相信自己。

随着大盘股的补跌,指数连创新低,却失去了加仓的冲动,关键点位竟无象征性反弹,不知市场会走向何方,且熬且等,等至暗时刻。

周初清晶澳和天23,分散开仓宏柏、红墙和希望转2等,到周末恰好满仓,总额有限,因转出部分资金,怕管不住手,熬呗

GJD休息后,指数破2800,底在哪?不知道?所幸持有的三个低价光伏反弹明显,虽未到预期价位,但大势难违,周五大幅减仓,去掉机杆,几乎清晶澳,留天23观察仓,美中不足双良减仓较少。两个帐户双双翻红,还是转债的功劳。

连续阴跌,让人窒息,轮宏柏为晶澳,现在看还是负反馈,平了转债ETF,不是不看好,是不想由盈到亏,而且继续加了晶澳,仓位有些高了。

入水两周了,周五高点时,两个帐户都曾翻红,说明浮出只差一根阳线,继续熬吧。

赞同来自: 凤鸣粉1 、dongzhouwang

朋友给我的数据,可转债的机构持有占比最高好像是达到了40%,就是说机构是转债的定价权资金。转债的这轮下跌是机构撤退所致,我猜测机构撤退有两个决策依据:经营劣化导致的偿债风险、正股退市规则趋严的风险。岭南刚兑只是一堆偿债风险下的赔付个案,而且对大额打折,不足以消除机构疑虑。我倾向于认为,周一会有反弹,但高度有限,而且谈大势整体逆转尚早。

赞同来自: happysam2018 、dongzhouwang

年初,曾脑洞过是否会出现正股未退而转债违约,当时评论无人认为可能,谁知半年不到就有了先例。岭南再次提醒,转债投资要先考虑信用风险,一切均有可能,前段曾萌生退出转债投资,但眼看其它的品种,难以找到更优的标的,于是准备继续,只是投资标的大幅收缩,511380进入视线。现主要持有两个光伏低价债和宏柏,今天再次加仓光伏,原因无他,只当债券买入,ETF也开始建仓。

Edge

Edge Chrome

Chrome Firefox

Firefox

京公网安备 11010802031449号

京公网安备 11010802031449号