一、投资前要想清楚的事

选择投资还是投机?

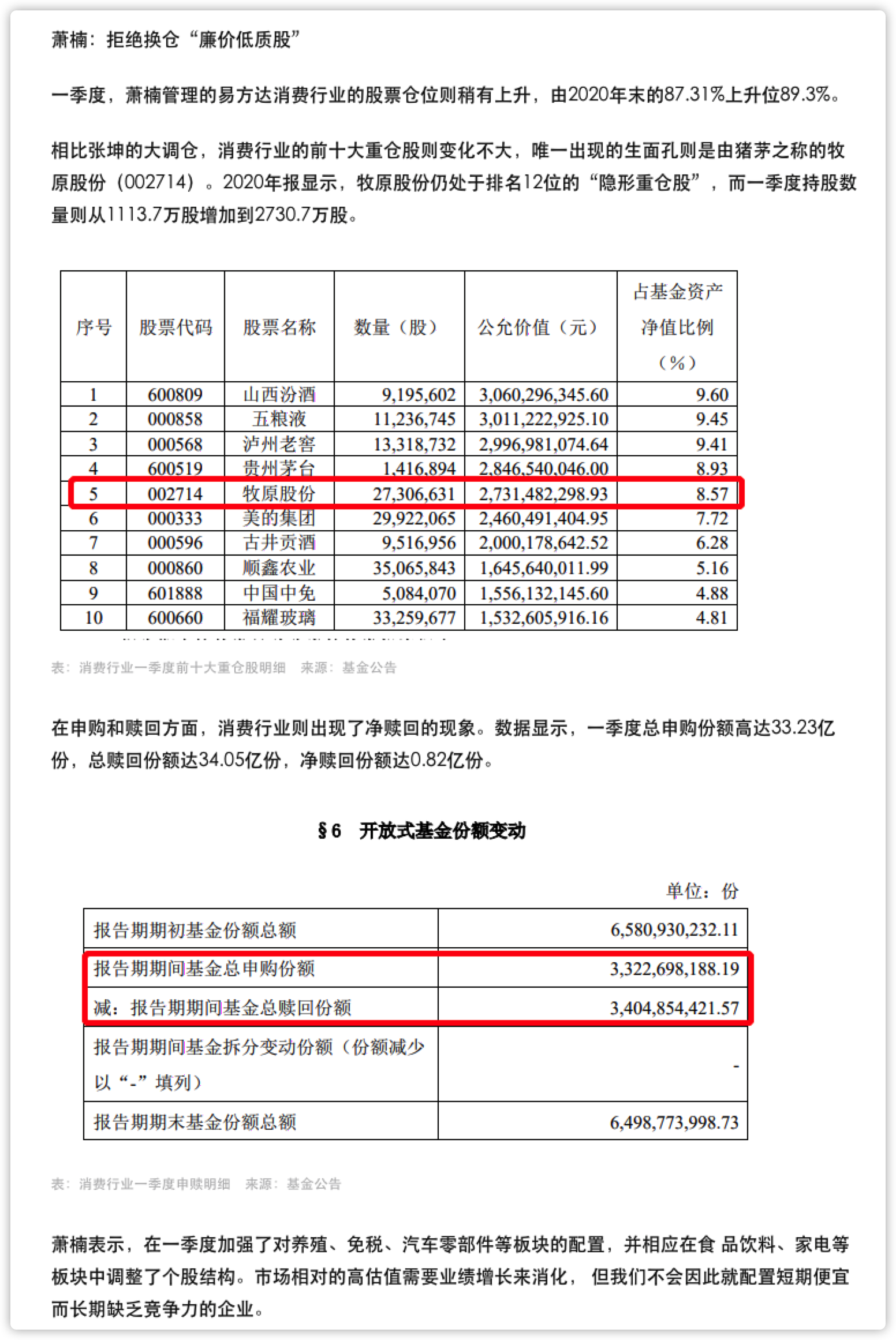

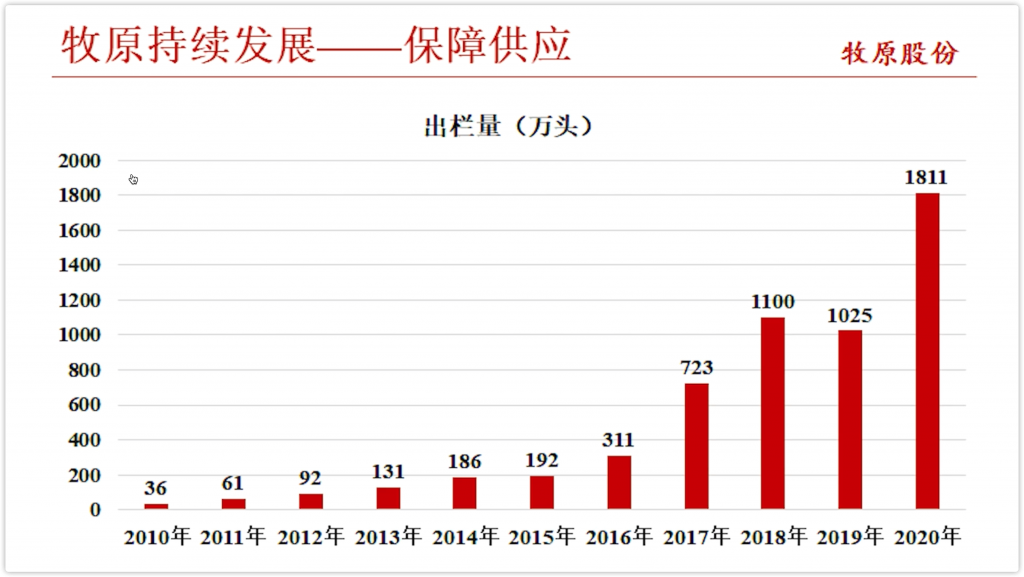

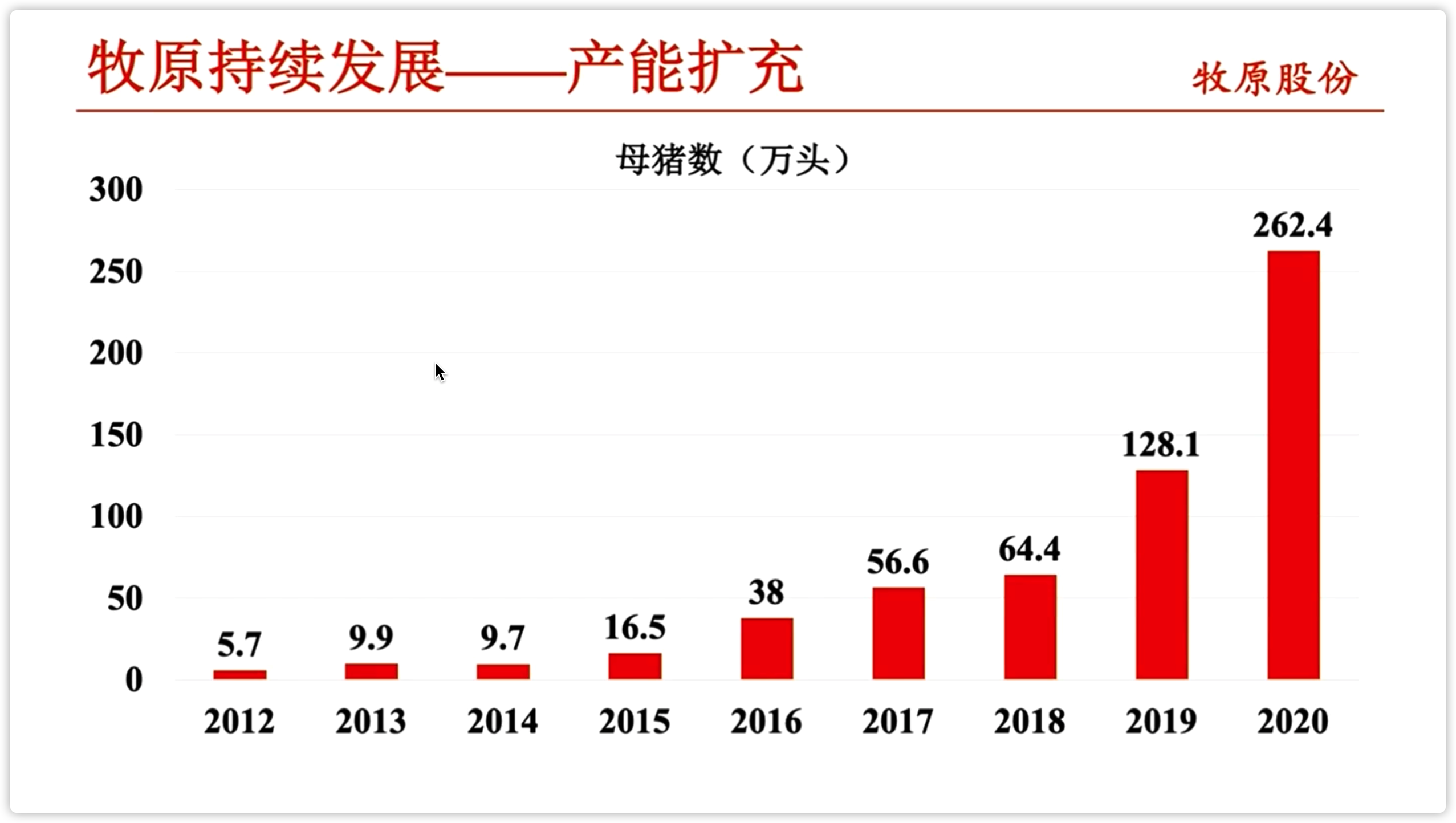

楼主理解,投资主要赚的是企业成长的钱,以一个合理的价格,持有具有竞争护城河、能不断成长的公司的股权,享受公司成长后内在价值的增长带来的股价增长。举例:17年牧原整个公司市值300多亿,2020年全年公司净利润应该在300亿左右,2020年一年公司赚的钱如果回到2017年,快够把当时公司整个买下来。自然地,这个时间段内公司的股价得到了大幅的上涨。

当然还有很多其他场景也被称为投资,比如购买破净银行股、烟蒂股、买入短期经营困难公司的股票博一个逆境反转等,只是本帖内容将不涉及这些情况。

如果是投机,则是另一种玩法。看重的是短时间内把买入的股票以更高的价格卖给下一个买家。企业内在价值的增长不是考虑的重点,情绪的博弈成了关键。

海阔凭鱼跃,天高任鸟飞。投资还是投机,只是每个人做出的选择,并没有什么道德上的优劣。正如新华字典所写:「张华考上了北京大学,李萍进了中等技术学校,我在百货公司当售货员:我们都有光明的前途。」

以投资为前提,股票的实质是什么?

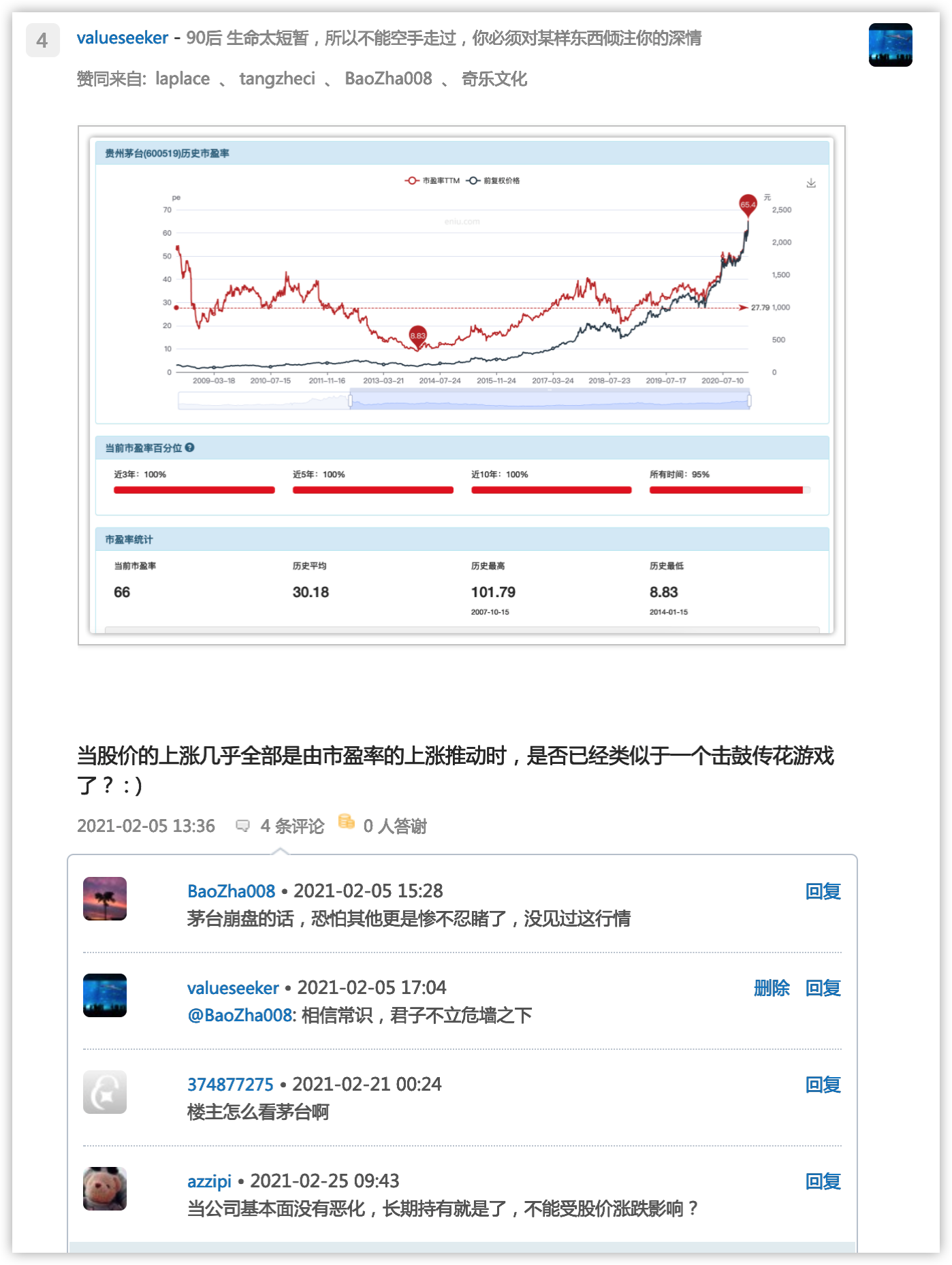

假如选择走投资之路,那股票就不再是一个个炒来炒去的代码,而是一家家公司的股权。买入股票,就是买入一家公司的股权,一家公司的生意。价格是你出的钱,价值是对应股权部分的企业未来现金流的折现。一个企业再独一无二、质地优良,当股票价格与企业内在价值显著不匹配的时候,买入并不是一个明智的选择。

分析应该自上而下还是自下而上?

自上而下式投资是指先分析宏观,再分析行业,最后挑选个股。自下而上式投资是指先分析个股,再归纳到行业或整个市场。两种方式并无绝对的好坏,只是个人的选择而已。

楼主认为,既然股票的实质是一家家具体公司的股权和生意,那股票分析的重点还是应该侧重在公司上,通过分析公司的管理层、财务指标、竞争优势等信息,进而判断该公司的增长前景如何,当前股价是否值得投资。

价值投资的理念这么简单,为什么实践者很少?

Amazon的创始人贝索斯曾经在伯克希尔哈撒韦的股东会上问巴菲特:“你的投资体系那么简单,为什么你是全世界第二富有的人,别人不做和你一样的事情?”

巴菲特回答说:“因为没有人愿意慢慢变富。”

二、我的投资分析清单

芒格说过,‘A great business at a fair price is superior to a fair business at a great price.’ ‘The big money is not in the buying or the selling, but in the waiting.’ 以合适的价格购买好公司的股权,并长期持有,是赚大钱的法门之一。合适的价格、好公司、长期持有,三者缺一不可。

**什么样的公司是好公司?什么样的公司是平庸甚至垃圾的公司?

什么价格算是合适的价格?「长期主义」、「怕高就是苦命人」的鼓吹之下,买入价格还重要吗?

评价投资决策应该遵循结果导向还是逻辑导向?

别人的股票都在上涨,你的却在盘整、下跌的时候,还拿得住吗?你的股票涨了一倍甚至几倍后,还拿得住吗?是哪些因素让你做出持有与卖出的决定呢?**

投资标的的选择、以及对公司价值的估算,是一个高度主观的判断。接下来有空的时候我将继续补充我对这两块的思考。

甲之蜜糖,乙之砒霜。我的思考不一定对你有用,更不能保证让你赚到钱。请用怀疑与批判的眼光来阅读。

赞同来自: Syphurith 、原来的火车 、shaqyu 、只买一半 、nice66 、更多 »

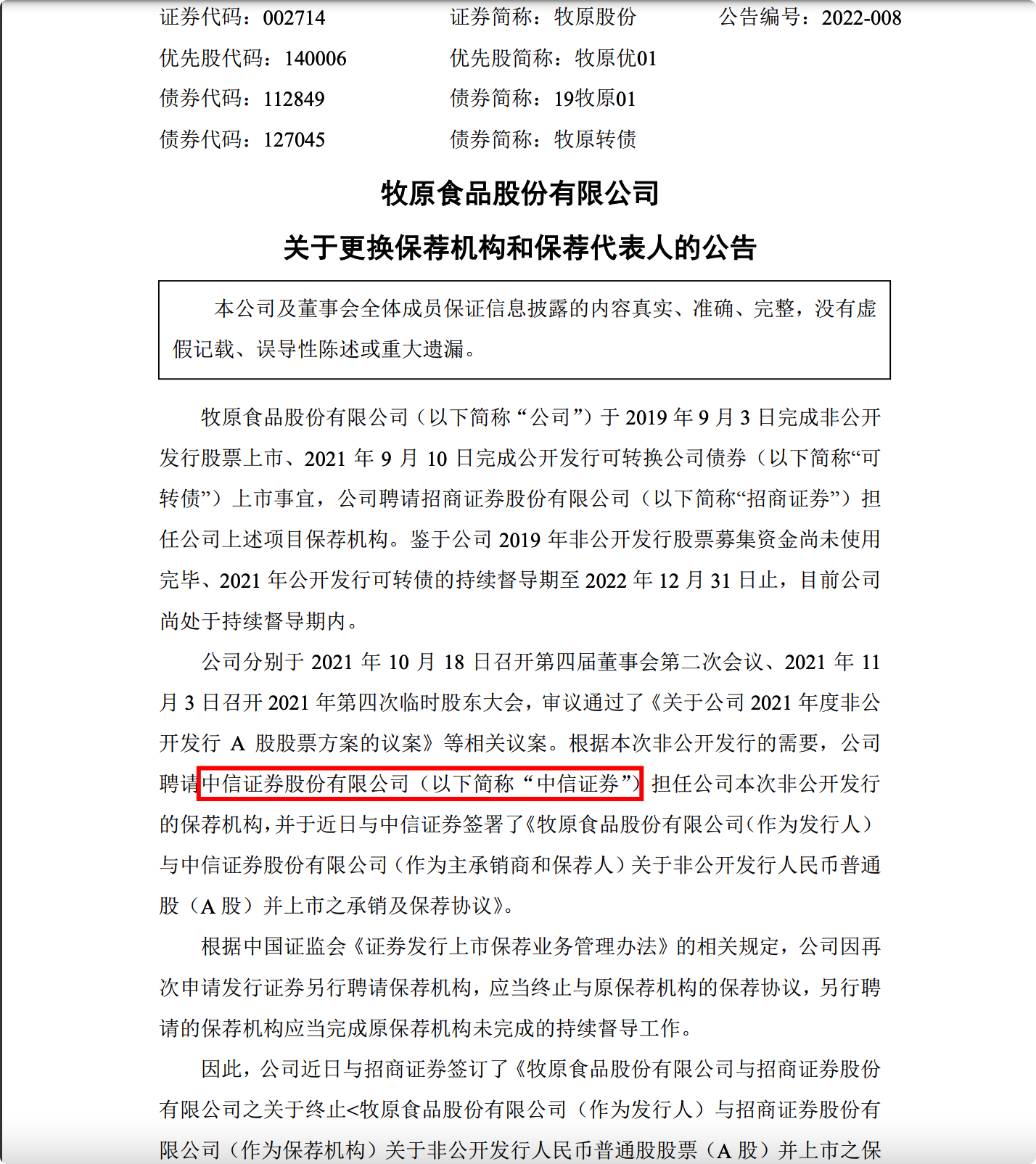

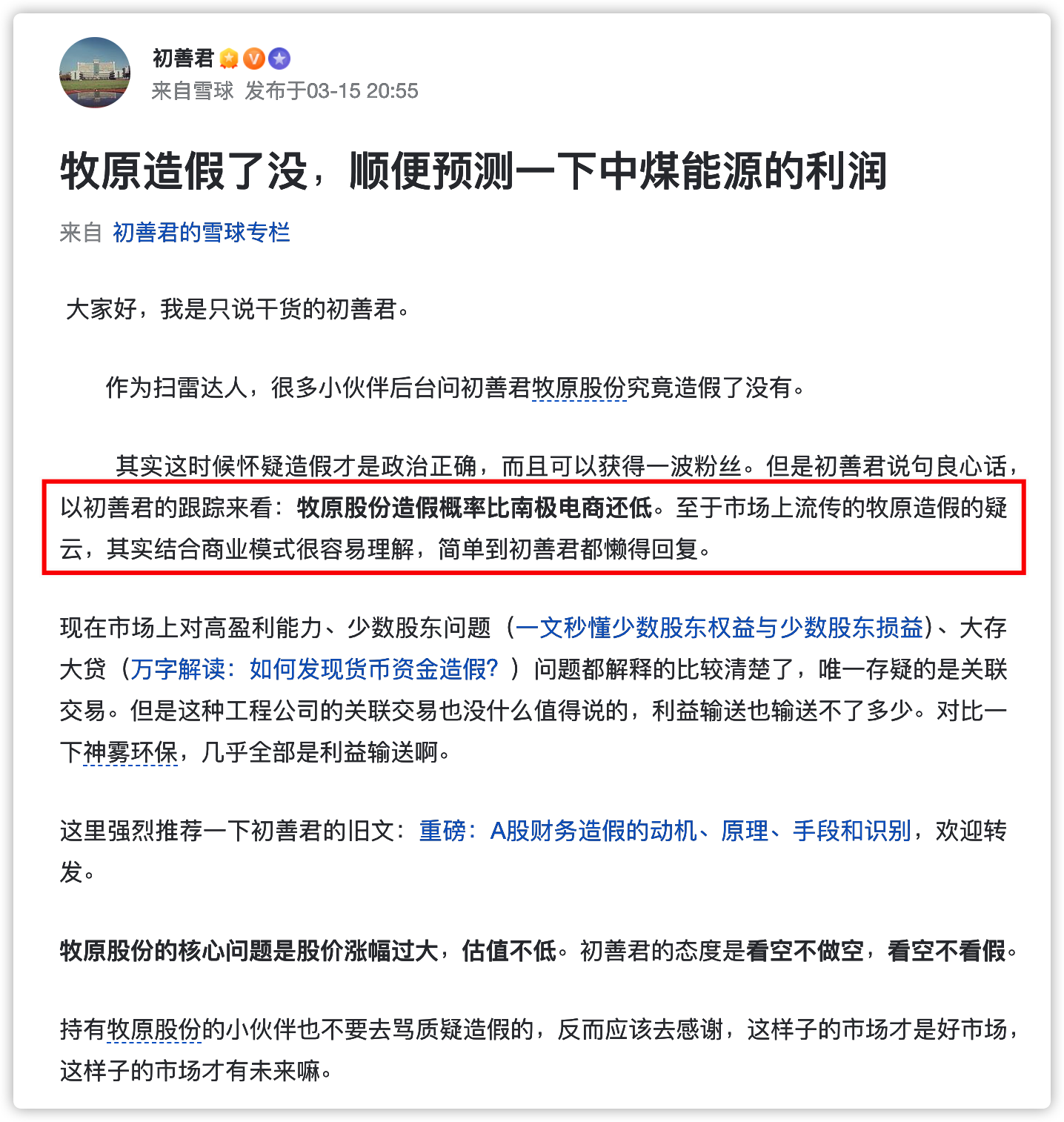

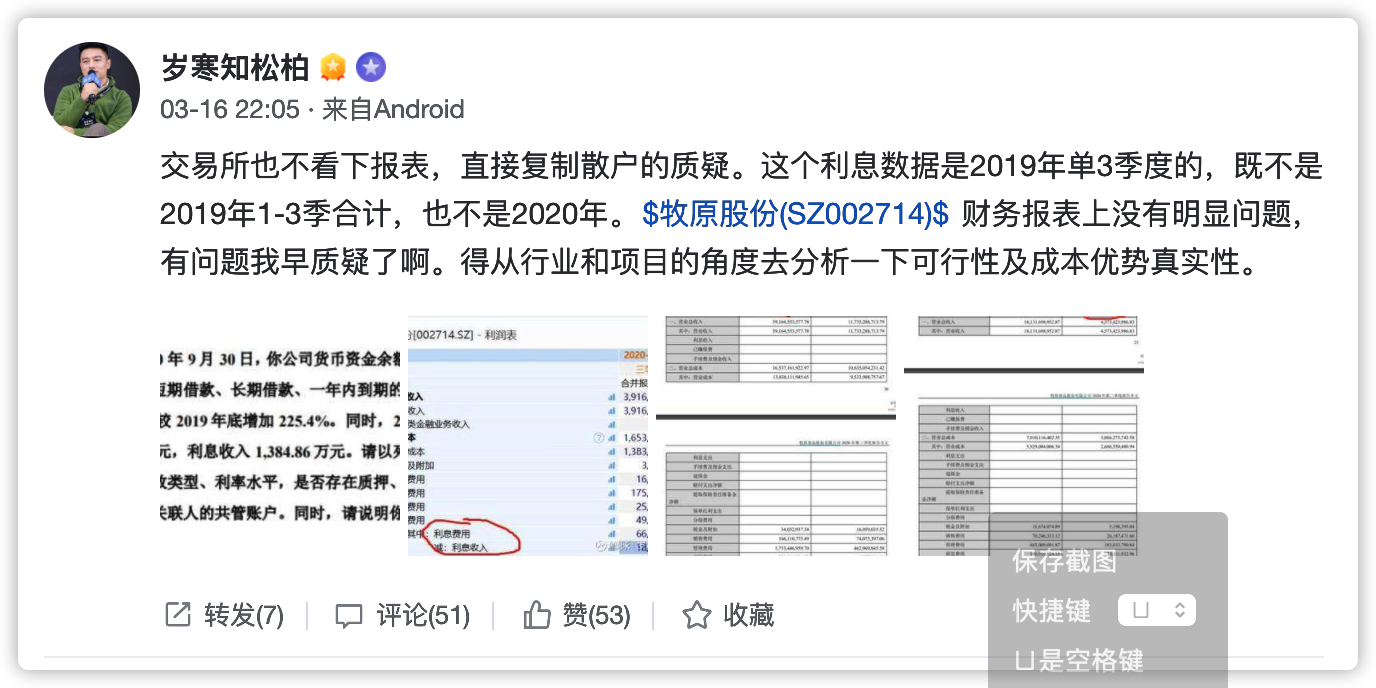

为进一步提高牧原食品股份有限公司(以下简称“牧原股份”、“公司”)信息披露质量,增加公司信息透明度,使投资者与公众能够更好地了解公司相关情况,经公司董事会审计委员会提议,聘请立信会计师事务所(特殊普通合伙)对公司 2018-2020 年度预付款项、关联交易、固定资产、少数股东权益等事项进行了专项核查。

截至 2021 年 9 月 29 日,立信会计师事务所(特殊普通合伙)对公司相关情况进行了专项核查并出具《牧原食品股份有限公司 2020 年度、2019 年度、2018年度专项核查报告》(信会师报字[2021]第 ZA15259 号),上述事项的核查过程及核查结论如下:

......

经核查,牧原股份的预付款项均系真实发生的,且其预付的原材料采购款是支撑公司发展必不可少的支出,未见异常。

经核查,牧原股份的关联方交易是真实且必要的,关联方交易定价公允,未见异常。此外,未发现资金占用的情况,也未发现其他关联公司通过上述四家主体间接占用牧原股份资金的情况。

经核查,牧原股份的固定资产未见异常。

赞同来自: zhumaobatiao 、neverfailor 、shrek1122 、TuesFool 、pppppp 、 、 、 、 、 、更多 »

东缆:套了大半年,最近解套了。海上风电平价发电国外能做到,以中国企业的勤劳肯干,肯定早晚也能做到,一旦实现平价发电,就是海上风电行业鱼跃龙门的一天。整个海上风电产业竞争格局里,个人最爱东缆

对我来说,模糊的正确最重要,timing把握这一块,慢慢积累吧

赞同来自: 火锅008 、大象小尚 、原来的火车 、nice66 、tbeanirong 、 、 、 、 、 、 、 、 、 、 、 、 、更多 »

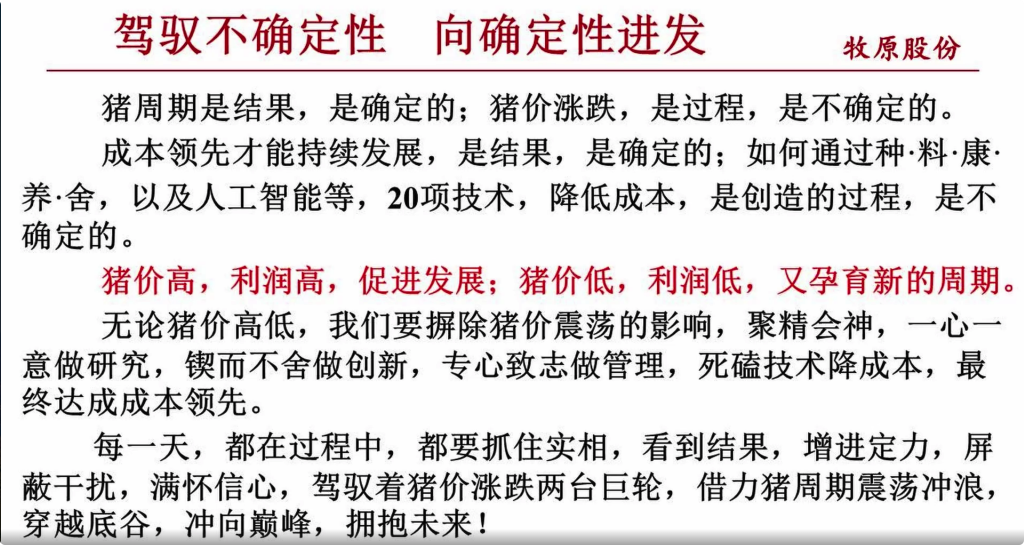

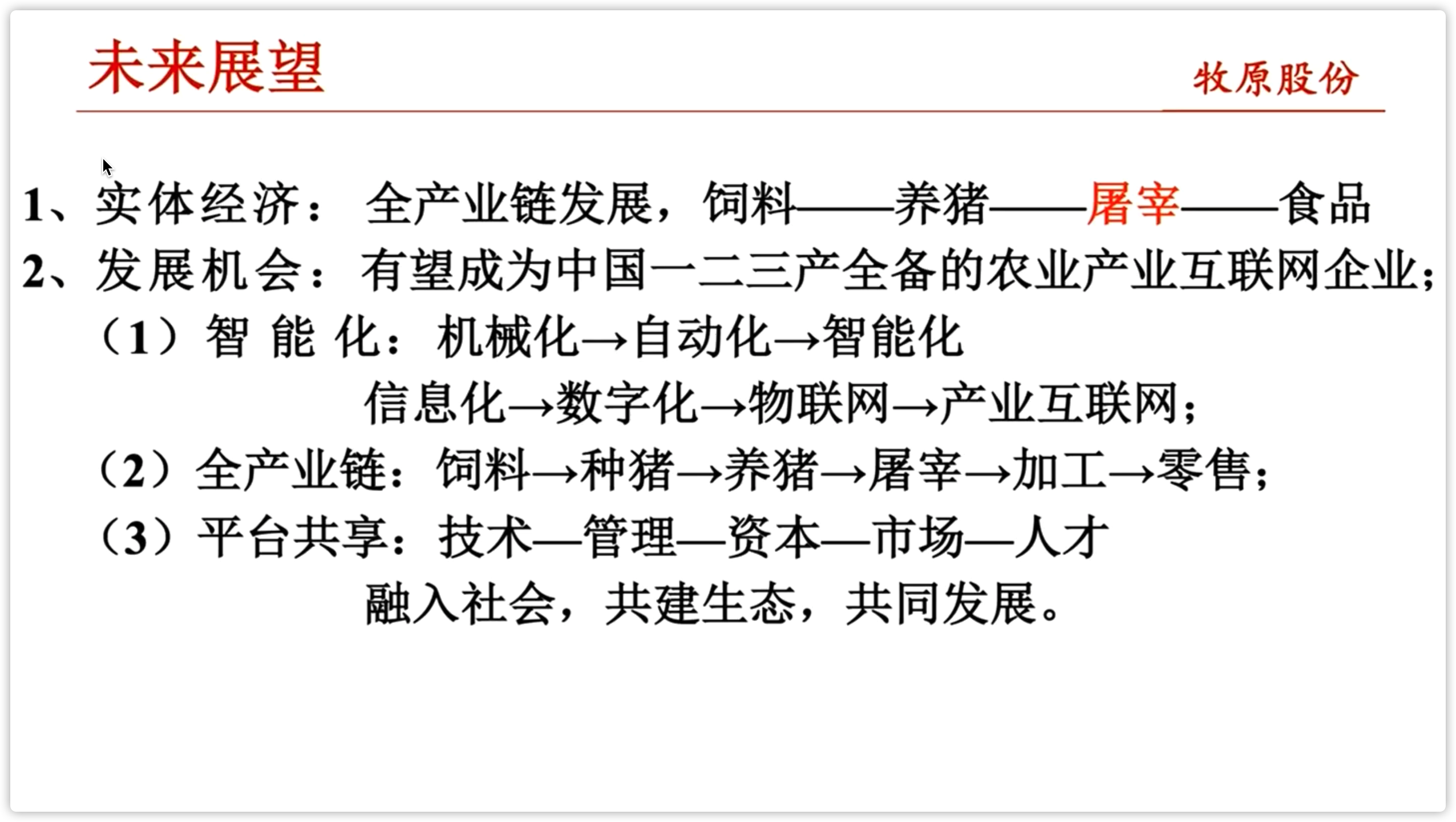

今天的牧原股东大会,股东问答时间有2小时,大家的提问涵盖了近期舆情、牧原生产成绩、扩张速度、未来养殖与屠宰发展战略等方方面面,秦总及众高管的回答也很走心、很坦诚!

印象深的几点:

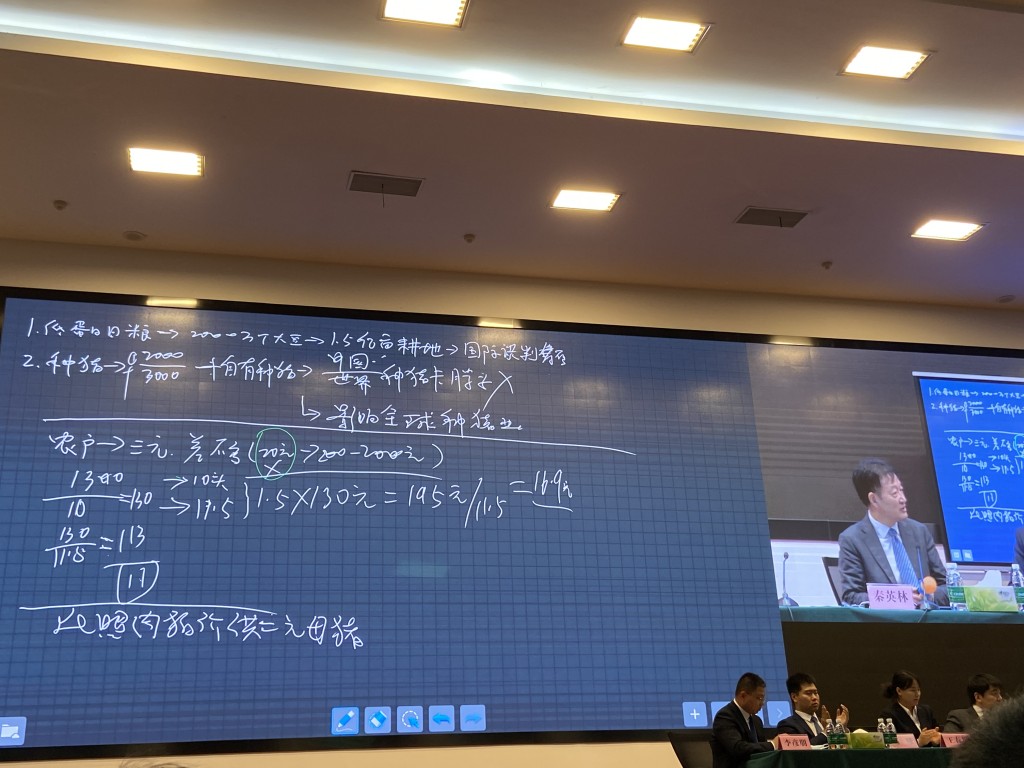

1. 秦总及众高管对牧原养猪成绩的不满,觉得愧对股东

18年以前牧原生猪完全成本在11-12元/KG,去年该数字为15元,今年1季度继续上升到16元。几年时间上升了4元/KG,养猪生产首席运营官李彦朋拆解该4元为:原粮上涨占了1.5元、非瘟防疫成本占了0.5元、人员扩张太快,猪没养好占了2元。之后他补充到从4月来看已经看到了生猪养殖成本下降的趋势,今年的目标是把完全成本控制在14元/KG内

2.高管团队年轻化,80后、90后已担起大任

光是出席了本次股东大会的年轻高管就有:

李彦朋,养猪生产首席运营官,1986年

张玉良,首席智能官,1988年

徐伟伟,智能科技办公室主管,90后

高曈,财务部核心管理人员,90后

王春艳,人力资源总监(CHO),90后

秦牧原,牧原集团副总裁,主管屠宰业务,1995年

秦总提到高管团队中要极力避免老板一言堂,如果老板说什么都对的话,万一有一天老板出车祸了,老板被抓了,老板身体不行了,那企业会变成什么样呢?

此外提到培养接班团队,要从老一辈还有余力的时候就开始,等到老一辈快要退休时再开始的话,就为时过晚了

3.秦总回答问题时透露出来的居安思危思想,提到要储备弹药,准备过冬。另外多处强调了企业的发展,不能脱离人才、管理、资金等限制,否则企业将死于盲目扩张。秦总提到牧原内部曾经讨论、总结出了企业的10种死法,第一个就是发展过快跑死的

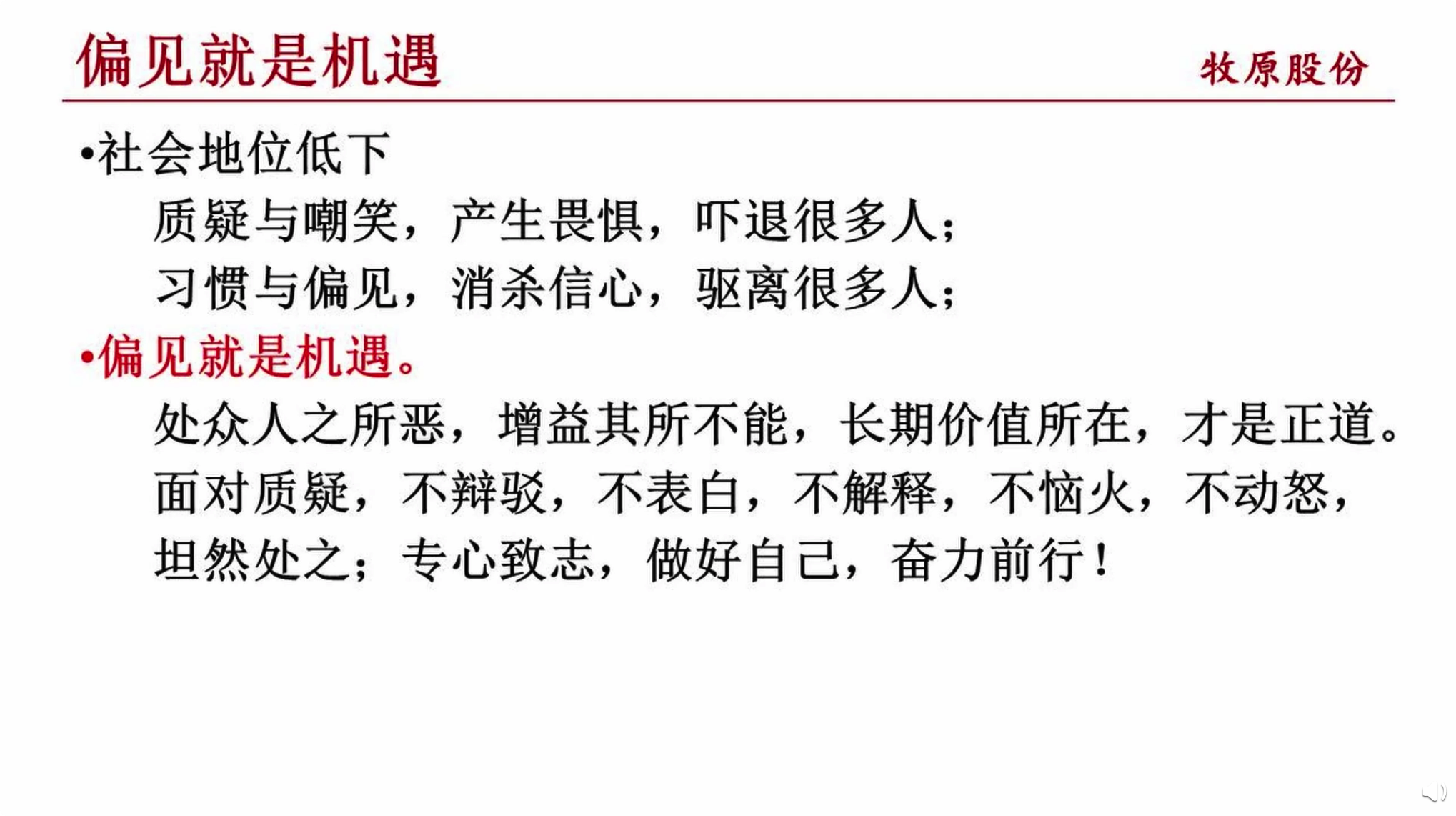

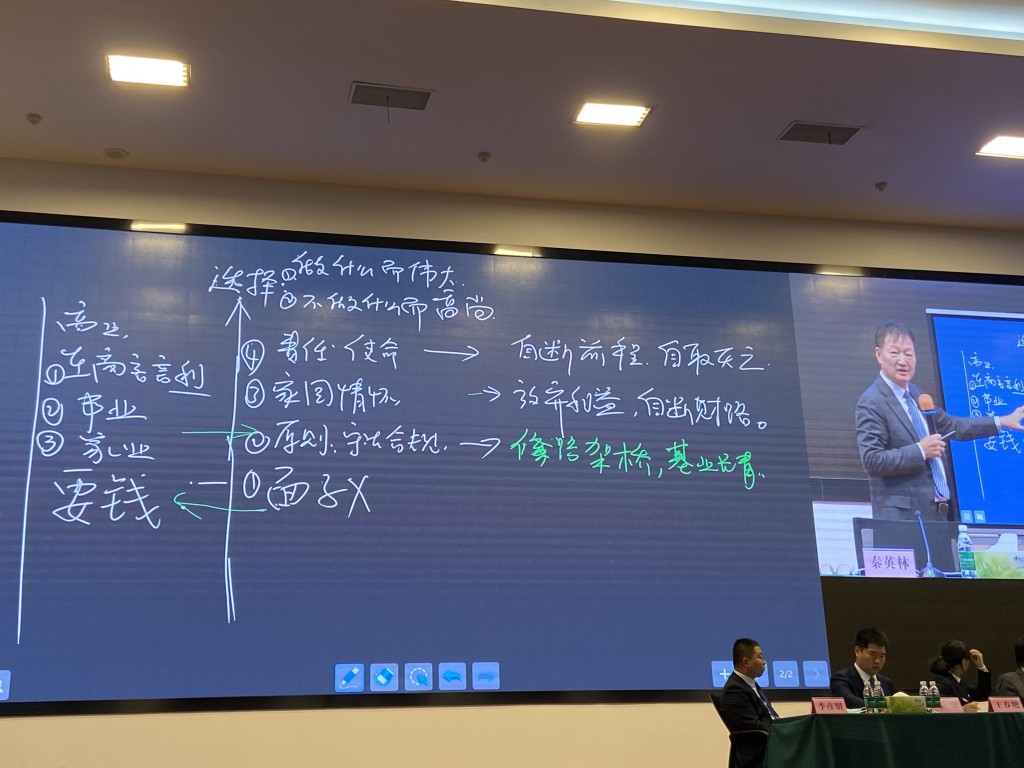

4.秦总花了挺长时间阐述牧原发展的价值观,我简单总结下:

1. 企业平时的商业决策,要在商言商,要盈利,要里子,不要面子。(秦总认为财务报表即属于面子)

2. 在原则面前,在守法合规面前,则要讲原则,守法合规才能让企业基业长青。

3. 在责任使命、家国情怀面前,要敢于放弃利益,自断财路(举了其在前几天中国猪业发展大会上公开低蛋白日粮技术的例子)

4. 企业因选择做什么而伟大,因选择不做什么而高尚

5.在提到牧原近来的负面舆情时,秦总认为牧原真正的长期股东,应该欢迎社会上对牧原的偏见及误解,因为误解和偏见将带来买入机会。对于牧原有没有造假,他提到了当初牧原IPO的经历,牧原的独立董事之一刘利剑(出席了今日股东大会,坐钱瑛总旁),在牧原准备IPO时正在证监会发行监管部工作,深入了解了牧原的财务数据及业务情况。秦总提到刘利剑是当时证监会里的财务舞弊审核专家,蓝田股份舞弊案的审查刘亦有所介入。刘利剑之后发言总结了他和秦总相识十余年的经过,对牧原、对秦英林欣赏之情溢于言表

赞同来自: 印第安小白鼠 、shaqyu 、Syphurith 、holiczsy 、neverfailor更多 »

作为持股牧原超过4年的股东,年报、季报中的各项数据对我来说已不是最值得关心的内容。上午把公司2020年社会责任报告好好看了看,内容感觉比往年丰富不少,涵盖了新冠及非瘟疫情防控、脱贫攻坚、屠宰布局、智能科技、食品安全、社会公益等方方面面。

报告中一个个翔实的数据,一件件具体的案例,看下来让我非常钦佩牧原“创造价值、服务社会”的价值观以及秦英林董事长的大爱胸怀。当看到第51页“聚爱助学”部分“扶贫先扶智,治贫先治愚。牧原坚定不移地将“聚爱助学计划”作为开展公益事业的首要重点,不断丰富助学项目、扩大受助范围,帮助贫困地区儿童及青少年提高身体素质、文化素质,阻断贫困代际传递。”以及引用的秦董事长话语“我们知道,培养一名优秀学生,就能温暖一个家庭,就能播种一份希望,就能成就一个未来,就能繁荣整个社会。” 我被深深打动了...因为教育改变了我的命运,知识让我接触到更大的世界,把我从一个南部小城,带到上海安家立业。

祝福牧原发展得越来越好,基业长青,也相信公司在管理层的领导下,会积极承担自身社会责任,践行“牧原发展到哪里就把福祉带到哪里”。

赞同来自: 吾之所向 、风云紫轩 、geneous 、大y阿飞 、饺子仔仔 、 、 、 、 、 、更多 »

东方电缆股东大会

股东大会宣读九项议案花了太多时间,提问交流环节时间有点短,大概股东们只问了三四个问题,之后安排大家参观了海缆制造中心,第3张照片是在生产中心立塔上拍的。戚家山基地立塔高度是157米,预计7月试生产的郭巨基地的立塔高度会是168米。照片上看得到不远处的东缆码头,海缆完成生产、检验后,是从生产基地通过管道运送到码头上的,因此海缆业务,专用的装卸码头必不可少,合适的码头资源的稀缺性导致海缆业务进入壁垒较高。当然,技术要求高、资金投入大、业主要求产品过往业绩等,也是其他的海缆业务重要进入壁垒

整体感受:从夏董、董秘乐总、财务总监柯总的发言和回复股东提问,让我感觉公司还是一家踏实做事、深耕主业、深耕技术创新的企业,在资本市场蹭热点、博眼球不是他们风格。从公司过去几年资产负债、现金流数据也看得出来公司经营是比较稳健的

在手订单情况:昨天一季报里已经披露,“截至报告期末,公司在手订单总额为 77.80 亿元,其中海缆系统及海洋工程 57.24 亿元,占比为 73.57 %,陆缆系统 20.56 亿元,占比为 26.43%。”海缆海工加起来57.24亿元,今年7月郭巨基地开始投产,21年全年估计能消纳40多亿元海缆订单,因此目前在手订单支撑公司2021年收入与利润的较高增长是没问题的。毕竟20年全年海缆业务的收入只是21.79亿元

十四五期间海缆与陆缆业务:昨天在生产基地交流时,公司总工周工提到“陆缆是解决公司吃得饱问题,海缆是解决吃得好问题。陆缆业务是根基,公司还是会牢牢抓住。“海缆业务在十四五某个阶段发生下滑他认为是有这个可能性的,因此公司的陆缆业务还要大力开拓

随年报一起披露的《东方电缆:关于购买房产用于办公的公告》中提到“本次拟在杭州购买房产用于日常办公、联络,主要为了........加快推动陆缆产业在渠道分销及工程市场领域的发展。有利于公司“海陆并进”的发展战略在“十四五”得以进一步提升。”

昨天披露的一季报中提到“2021 年第 1 季度,实现营业收入 14.46 亿元,同比增长 115.35%,实现归属于上市公司股东的净利润 2.78亿元,同比增长 245.19%,实现归属于上市公司股东的扣除非经常性损益的净利润 2.75 亿元,同比增长 233.88%。主要系公司推动高端装备的产业化应用,提升了海缆系统的核心竞争力和陆缆系统的市场占有率,其中海缆系统及海洋工程营业收入快速增长,二者合计同比增加 4.74 亿元,增长 147.23%,陆缆系统同比增加 3.01 亿元,增长 86.32%。”

倒算一下,今年一季度海缆系统及海洋工程营业收入7.96亿元,陆缆系统6.50亿元,整体毛利率29.87%,20Q4是29.93%,不过Q4海缆海工与陆缆分别贡献多少收入,公开数据好像没有

公司对陆缆业务的重视、以及陆缆业务的增长,还是看得见的。公司这种“居安思危”、海陆并进的策略我还是比较欣赏的,海缆业务长期来看前景肯定是好,但可能短期会面临波动,陆缆业务作为公司重要的基本盘,还是不能放松。

海缆业务周工提到目前各大业主方工作重心还是在抢抓建设中的项目,毕竟今年是国补最后一年。估计要到今年三、四季度,业主方才会腾出精力搞明年及以后的新建项目,因此国补取消后对海风项目的建设力度到底有多大影响,可能要到今年三四季度才看得到

写的比较杂乱,最后总结一下想法:

1. 公司给我感觉是家踏实做事、稳健经营的企业。抓住主业不动摇,深耕技术创新

2. 坚持“海陆并进”策略,避免海缆业务可能存在的短期波动给公司带来较大影响。陆缆业务2020年相比2019年收入增长了30%,考虑到2020年疫情影响,今年同比增速应该会超过该数

3. 海缆业务可能短期会下滑,但从整个十四五时期来看,全国保守估计新增装机量也要超过30GW,而截至2020年末全国总装机量也才9GW。2021-2025年,从9GW增长到39GW,年均新增装机量超过6GW

4. 公司在资本市场的关注度相比光伏行业热门公司肯定是比不了的,公司管理层风格也不是很在乎市值管理的人,因此在未来比较长时间,公司的市场关注度可能都不会太高

5. 从当前公司估值、近期股价走势来看,股价下跌空间应该很有限,但什么时候能涨,是不确定的 :)

东方电缆官方网站改版升级全新上线

为充分发挥互联网的媒体功能,适应网络发展的新需要,进一步发挥网站的对外宣传作用,给广大客户提供一个更好的服务交流平台,近期我们对网站进行了全面的改版升级,新版网站的中英文版于今日在电脑端和手机端同步推出,正式上线,网址不变:www.orientcable.com。新版官方网站设置了6大栏目,17个分版块,15个子栏目,新网站各板块的结构框架简洁明快而富有美感,栏目规划更加合理而富有层次,蕴含了更大的信息量。

除常规的公司介绍、产品与服务、新闻中心等栏目外,此次新版官方网站增加了客户共享栏目,客户通过点击栏目内的网页登录系统,可随时随地非常方便地掌握订单当前生产进度、质量状况、物流信息,以满足客户实时在线监造的需求。

网站以全新的设计理念、方便直观地服务广大用户,希望让新版官方网站成为我们互相认识、增进友谊、加强合作的桥梁与纽带。

——————————————————————————————————————————————

以前东缆的官网做得简直像个乡镇企业,实在不符合企业定位。现在新版网站看起来就舒服多了

赞同来自: cai263

赞同来自: geneous

金鳞岂是池中物,一遇风云便化龙!几年后的东缆会变成什么样,我很期待

楼主这次持有牧原,是真实的操作,没有骗人。收益也是实打实的,没有夸大其实。

不过就一个牧原是不能证明楼主投资能力的强大的。需要多年综合考察。楼主也就是死捂为主,从不做差价,也不跳浜。这是叫遇到了牧原,也遇到了超级猪周期。

未来的路就很不好说了。希望他能保持长青。

顺便问问,楼主真是娶了老板的千金么??呵呵,那吃软饭不是真的吧

赞同来自: 冰雪掩尘埃 、nice66 、rooyan 、Tpeb 、neverfailor 、 、 、更多 »

看别人吃肉眼馋,看别人挨打高兴。有什么意义?

不知道很多幸灾乐祸的人,是不是持有牧原?

我从去年下半年开始持有牧原,聊聊我的想法。

看了雪球上质疑牧原的帖子,也看了很多评论。

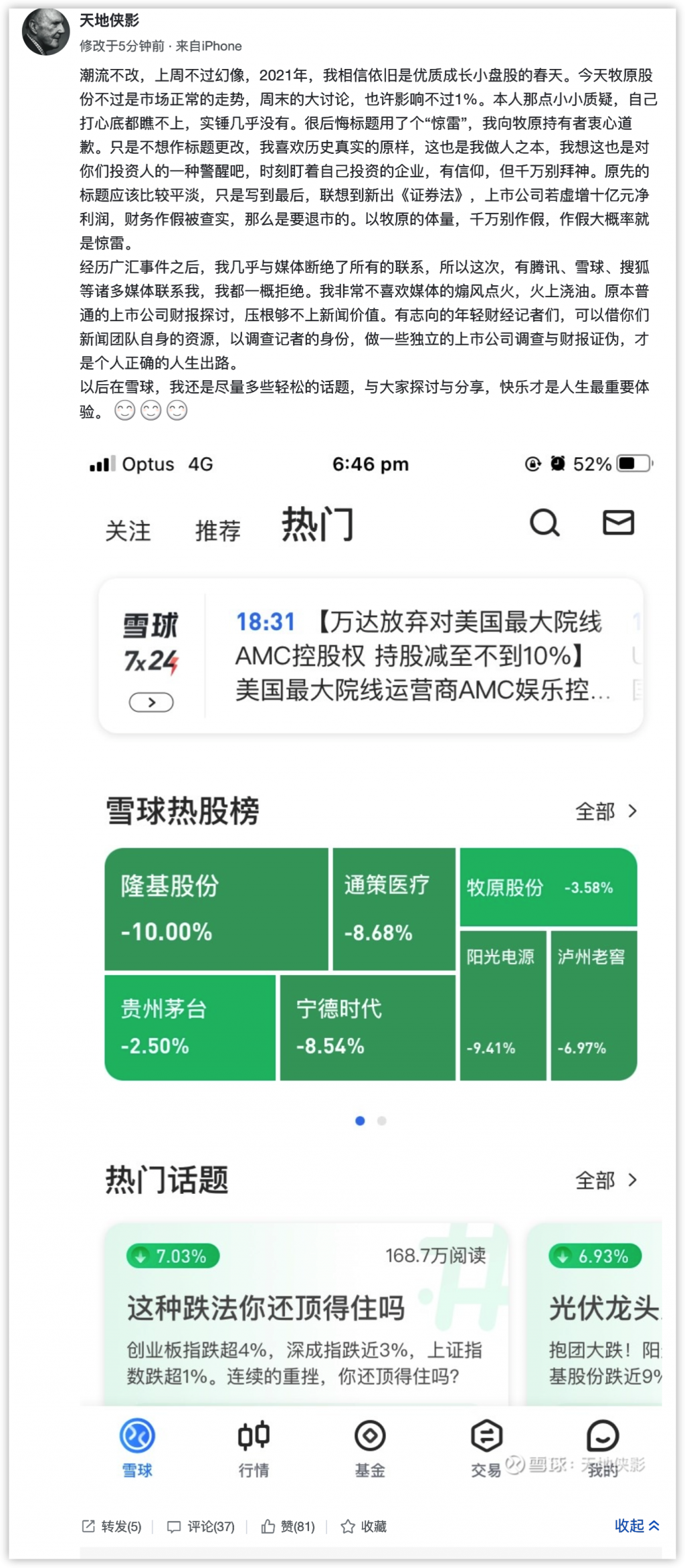

我发现,很多人质疑的理由是:牧原为什么数据比同行好那么多。

有的人认为养猪行业没有什么技术含量,凭什么你牧原就可以比同行优秀那么多?

对此,我的看法是:

1、传统行业,可以有商业模式上和技术上的创新。

商业模式上的创新:自营vs散养。

技术上的创新:基因改良、生存环境改善、疫苗等。

传统行业的创新成果,不像手机之类的科技产品可以有看得到的新品和新技术。

传统行业的创新体现在消费者看不到的地方:比如存活率高,成本低等。

2、优秀并不是错误的理由

举一个例子:有一场难度很大的考试,考完后大家都在痛斥出卷人。

而你考了满分。于是有很多人开始质疑,这么难的考试你居然考了满分,肯定作弊了。

也许真的作弊了也许没有,但是要有证据。比别人厉害不是证据。

3、关于造假的逻辑

假设我是牧原管理层,我真想要造假,我会怎么做?

一下子这么多利润公告出去,肯定会有惹来质疑。

我会想办法把账“造”得低调点,把数据“造”得更符合观众的审美。

这一点,我觉得某药茅的财务更有“水平”。每年的ROE都20%+,稳定、漂亮。

哪种更有造假可能?

4、利润率高

养猪领域有大量小农户存在,他们生产方式落后,风险抵抗力弱,成本高。

但是他们是基层是民生,他们的利益是要保障的,猪肉价格不能下来很多。

而像牧原这样的企业,采用高一维度的运作方式,成本优势很大。

这就造成了利润空间很大。

5、猪肉是刚需。

如果用10年后的思路来看,我相信10年后人们还是要吃猪肉,要吃品质更好的猪肉。

6、如果是价值投资者,并且看好牧原。那么应该盼着市场上质疑声再多一点,恐慌情绪再多一点,这样价格可以再下来点。目前下来的并不多。继续耐心等待。

7、想想段永平1块钱买网易,不出点大事,好公司怎么会有好价格?不过1块钱买网易的人不是只有他。但是能像他那样重仓拿到80块,就是本事了。

赞同来自: yangyiking 、nice66 、neverfailor 、三板斧plus 、曹123456 、 、更多 »

立个flag,外加推荐2个养猪行业ID

立此存照2个养猪行业最接地气的ID,推荐给想了解、学习养猪行业的朋友

1. 雪球@骑猪飞翔 https://xueqiu.com/u/3245574116

2. 西瓜视频 @小焦创业在农村 https://www.ixigua.com/home/111074381358/

赞同来自: neverfailor 、tangzheci

再想到前段时间被群起攻之的亿联网络,很多人独立思考能力以及商业常识的缺乏时常让我有夏虫不可语冰之感

言尽于此,看到这的朋友,晚安啦

赞同来自: neverfailor

栽好梧桐树 凤凰自然来——从牧原集团东北发展见证黑土地变投资热土

http://www.xinhuanet.com/food/2021-03/05/c_1127171109.htm新华网北京3月5日电

新华网冯孔

时间是历史的最好见证者。曾几何时,受于体制机制及产业结构等因素的综合影响,东北经济发展遇到了不小困难。投资增速也大幅下滑,被资本冷落的东北地区,一时间形成了投资不过山海关的说法。

近年来,东北地区在改善营商环境上下足了功夫,“软件上”加快软环境建设,营造“亲”“清”的新型政商关系,“网上办”“承诺制审批”等优化营商环境改革不断加力;“硬件上”,随着京哈高铁全线贯通,将进一步加快资金、人才等各种市场要素的流动。

栽好梧桐树 凤凰自然来。资本对投资机遇的嗅觉最灵敏。

阿里巴巴、伊利、牧原、华润、五矿、恒大、融创等一众知名企业积极布局东北谈合作、投项目。“投资不过山海关”到“投资争过山海关”氛围的转变,折射出东北经济的成长性日益受到市场青睐。

政策高地 东北地区为企业发展提供便利

近年来,东北地区在优化营商环境上是下了一番苦功夫的。黑龙江省成立了全国首家省政府企业投诉办理机构,已处理解决了一大批涉及政府部门违约失信、不当干预、“三指定”等违法违规问题;2016年底辽宁省通过《辽宁省优化营商环境条例》,并将2017年定为营商环境建设年;为解决民营经济发展中存在的“办事难”等问题,吉林省2017年出台《关于促进民营经济加快发展若干措施》,制订25条举措,优化营商环境。

2021年,东北四省区陆续发布了“十四五”规划建议全文。不约而同的是,四省区都将“优化营商环境”写入其中,并将其作为一项重要工作来抓。黑龙江提出,要加快政府职能转变,用改革的办法优化营商环境;吉林提出,加快建设职责明确、依法行政的政府治理体系,推动营商环境进入全国第一方阵;辽宁提出,加强营商文化建设,营造“办事不求人”的社会氛围;内蒙古提出,坚持从创新体制机制入手、从优化营商环境破局,加强改革举措系统集成、协同高效,着力解决制约发展的深层次问题。

真心换来真金。

政府下定决心改善营商环境,面对如此具有投资价值的热土,换来的是企业的蜂拥而至。2016年,牧原集团积极响应国家号召,到东北布局养猪。截至目前,牧原已在东四省区19市37县成立了43家子公司,总投资300亿元,2020年出栏生猪483万头,助力稳产保供。牧原集团在东北地区投资发展,可以窥见东北地区营商环境改善。

现代化养殖场:奈曼牧原第三分场

“政通人和变资源,我们深深感受到东北这片黑土地已在无声中变成经济热土,热土之上热量满满,牧原信心十足,正在如火如荼加大东北投资。2020年牧原集团在东北进一步启动了屠宰厂布局,实现生猪就地屠宰,进一步将东北粮食资源转化成优质猪肉供应全国,目前牧原已经在东北布局了4个屠宰厂,年屠宰能力达1100万头。同时,通过产业带来人才驻留本土创造价值,目前牧原集团在东北员工2.6万人,本地员工2.3万人。其中大学生6101人,东北籍5609人。”牧原集团常务副总裁曹治年说。

投资热土 牧原集团积极在东北布局

牧原在东北四省区的投资发展,深刻感受到了当地良好的营商环境。地方党委和政府高度重视打造良好的政商关系,建立了领办代办等一系列支持发展的制度,投资软环境不断优化,为企业发展提供支撑,牧原在东北四省区完成了深度布局。

在黑龙江,签订克东牧原项目合作框架协议后,克东县委、县政府在成立专班上下了一番功夫,实行保姆式服务。专班由专人领办各类手续,协调处理遇到的问题,曾创造进入办事大厅到拿到营业执照仅5个小时的记录。养殖场土地流转是关键,专班组领导带领乡村干部走村入户,夜以继日,顶风冒雪,累计完成土地流转4000余亩,使10个猪场顺利落地。牧原项目施工前,专班会组织电业、交通部门把临时用电、临时道路修建完成。遇到施工旺季,专班组长会带领牧原项目团队跑周边商混站、墙板厂,累计协调商混万余立方、墙板数十万方,推进项目快速建设。

通榆牧原400万头生猪屠宰项目建设现场

在吉林,自2017年4月17日通榆牧原成立之后,受到通榆县委县政府高度重视和大力支持,县委县政府多次就牧原项目选址、手续办理、建设等具体工作调度各部门及项目所在乡镇主要负责领导就以上问题召开调度会,并带领各部门及项目所在乡镇主要负责领导到项目现场解决问题,推进项目顺利建设,帮助企业早日投产达效。

在辽宁,牧原集团在铁岭市布局三家子公司,2016年9月率先落户铁岭市铁岭县,凡是涉及到铁岭牧原生产经营的问题,从流转土地到生产经营过程中出现的问题,全县上下,均以雷锋式的服务精神,想尽一切办法协助牧原解决问题,使牧原节约资金成本,促进企业长远、稳定发展。

在内蒙古,在奈曼旗旗委旗政府的大力推动下,奈曼牧原于2016年6月17日正式成立,并开始养殖项目建设,同年10月6日奈曼牧原三场顺利投产运营,成功引进东北第一批母猪。奈曼牧原从选址规划到投产运营创造速度第一,截止2020年奈曼牧原累计完成生猪产业投资12.11亿元。

黑龙江省大庆市创新推开“首席服务员”和“五制服务”机制、辽宁省铁岭市 “雷锋式服务”、内蒙古开鲁县“最多跑一次、拿地即开工”工作机制、吉林“项目服务妈妈制”,这些都让牧原人切身感受到扑面而来的真诚与热情,真心体验到了关外的温暖与厚道。

“凡此种种,皆是牧原在东北四省区投资时的亲身感受,我们在这里发展更加省心、更有信心。未来,公司在东北还要有更多的投资,更多的投入,依托养猪业务,向上下游不断拓展延伸,构筑种猪-饲料-养猪-屠宰-加工产业链,整合当地食品加工企业,把东北打造成全国肉食品供应基地,建立良好农业生态,把资源转化为经济发展优势,为东北区域经济发展再出一份力。”牧原集团总裁助理袁合宾动情地说。

窥一斑而知全豹。

牧原集团在东北四省区投资成功,有力地粉碎了“投资不过山海关”的说法,更印证了国家推进新一轮东北振兴战略带来巨大机会,东北厚实的产业基础、独特的区位优势、良好的发展潜力,都使其商业价值不断凸显,企业在东北投资不仅能立得住,站得稳,更能赚得了钱,取得长足发展。

回馈东北 牧原集团行稳致远、永葆基业长青

只有具有强烈社会责任感的企业,才能行稳致远、永葆基业长青。

牧原集团在东北投资兴业的同时也在积极履行社会责任,提供就业岗位、推动脱贫攻坚,牧原从未缺席。

就业是最大的民生。牧原集团入驻东北,首先带来的便是工作岗位,同时也带动了在外地工作的东北人才回流。

2018年牧原集团黑龙江区域投入生产后,现任牧原集团黑龙江区域生产总监的张驰野毅然决然返回黑龙江区域开拓养殖业务,带领黑龙江从0到1,再到n。

现在,张驰野将爱人和孩子从河南接回黑龙江这个大家庭,扎根牧原,扎根黑龙江牧原,他总说“让最优秀的黑龙江人留在黑龙江牧原”,这个愿景在一步一步实现。

像张驰野这样的人才回流,不在少数。

2016年,牧原集团入驻了黑龙江龙江县、吉林农安县、内蒙古奈曼旗、辽宁铁岭县等37个县。截至2020年底,在东北地区共带动农村劳动力及大学生就业26426人,其中本土员工23194人,员工中大学生总数为6101人,本地大学生5690人,外地籍贯大学生411人。

助力脱贫攻坚是企业发展过程中必须要履行的社会责任。

十八大以来,牧原主动融入国家脱贫攻坚战略,实施“5+”资产收益扶贫模式,复制推广到全国13省(区)57县,直接帮扶贫困户142226户371766人,贫困户增收7.82亿元。其中,在东北4省(区)16县帮扶贫困户31724户83231人,贫困户增收1.47亿元。牧原集团发起设立“牧原教育基金”,持续开展 “春苗计划”、“春雨计划”、“金秋计划”等聚爱助学系列活动,建立捐资助学和基层教师奖励机制,支持乡村教育事业发展。目前,累计在东北地区捐助1585万元,资助中小学生24807人次,帮助4636名大学生圆梦。

梧桐树已植,凤凰自然来。政策托举、人才回归推动经济结构调整和高质量发展,东北地区营商环境的改善已经取得了初步的成效。“十四五”规划的宏伟画卷已徐徐展开,站在新的时代交汇点上,这片广袤的黑土地必将大有作为,吸引着越来越多的企业前来投资兴业。

求木之长者,必固其根本;欲流之远者,必浚其泉源。扎根东北,相融共生,创造价值,服务社会,以牧原为代表的企业也在以自己的方式,书写着时代的答卷。

赞同来自: 漫漫长大 、atom5224722 、qianfa 、lorzen 、喜欢烧米饭 、 、 、更多 »

再读巴菲特:长期持股为何这么难?

作者:苏宁金融研究院副院长 薛洪言随着股市回暖,越来越多的人开始接触股票投资。在寻求投资建议时,被推荐最多的策略大概就是“长期持股”。

挑一些股票,打开K线图,往前追溯十年,涨幅十倍的并不少见。每当这些案例被抛出,投资者往往心潮澎湃,激动于长期持股的神奇和收益翻倍的容易。但实际上,真正做到长期持股的非常少见,炒股致富的更是少之又少。

这么好的投资策略,为何不易做到呢?

价值创造的源泉

首先要从价值创造的源泉说起。

股票投资有两大流派:技术投资和价值投资。前者研究K线走势揭示的规律,从图形波动中获利;后者研究企业的可持续发展价值,从企业盈利中获利。

在技术投资者看来,时间本身并不重要,只是图形展开的必要条件,所以他们不排斥也不推崇长期持有,一切以图形走势为准。技术投资者也强调耐心,但只是耐心等待K线给出的买卖信号,与时间长短无关。

在价值投资者看来,企业价值创造是渐进的、更多是线性增长的,只有长期持股,才能充分享受价值增长。所以,价值投资者强调的耐心,主要是长期持有的耐心,是对时间和复利效应的信仰。

1977年,巴菲特在财富杂志发表文章《通货膨胀如何欺诈股票投资者》,文中他提到了股票投资的价值来源,

“让我们思考一下企业的本质:它们并不是交易所中的那些抽象的代码,而是具有生产性的企业。我们假设企业的股东是以企业账面净资产的价值获得了企业所有权。因此,他们自己的回报率也应该是在12%左右。又因回报是持续性的,所以我们有理由将其看作股票息票。”

经过测算,巴菲特发现财富500强企业1955年以来(截至1977年)的平均净资产收益率在12%左右波动,假定以1倍PB买入,意味着价值投资者买入股票后的年均收益在12%(不考虑估值波动,把买卖股票等同于投资企业)。在这个基础上,巴菲特认为,从本质上来说,买入股票就相当于获得了拥有固定收益的“有价证券”,长期持有的年化收益在12%左右,跟购买债券没有什么区别。

既然把股票投资等同于固定收益投资,时间就成为价值创造的来源,长期持有也就成为最重要、最有效的投资策略。

就A股市场看,2005-2019年间,沪深300成分股票的平均净资产收益率为14%,也就是说,假定投资者以平均1倍PB买入沪深300指数,长期持有后的年均投资回报为14%。

当前,沪深300指数市净率约在1.7倍左右,估值处于合理水平,长期持有仍能获得不错的回报(假定持有15年,期间平均ROE为14%,以1.7倍PB买入,平均收益率仍在10%以上)。

耐心不是一种品质

时间是价值创造的源泉,所以价值投资者非常看重耐心的价值。

查理·芒格一再强调,“你需要的不是大量的行动,而是大量的耐心”;彼得·林奇告诫投资者,“除非你确信,不管短期是涨是跌,你都会耐心地长期持有好几年,否则你就不要投资股票基金”;高瓴资本创始人张磊则在《价值》中写道:

“投资是一项激动人心的事业,但投资人绝不能每时每刻都处于激动之中。但凡出色的投资人,都拥有一个难得的品质,即非凡的耐心。”

耐心如此重要,为何很多在生活中颇有耐心的人,投资业绩一塌糊涂呢?

根本的原因在于,投资者的耐心,是认知到位后的“知行合一”,与个人性格无关,投资者保持耐心,只因为深知耐心的价值。反过来讲,如果不先在认知上取得突破,无论在生活中多么有耐心,一旦进入股市,就会被群体心理同化,追涨杀跌、频繁交易,自然见不到耐心的影子。

格雷厄姆曾评价说,最成功的价值投资者必定具有强烈的企业调研与估值意识、充足的耐心、严格的自律精神、完善的敏感度分析能力、实事求是的思考态度,以及长期积累的投资经验。很大程度上,耐心正是源于扎实的调研分析、实事求是的思考和长期积累的投资经验,离开这些,耐心便如镜花水月,看得到却抓不着。

对于巴菲特的持股耐心,伯克希尔哈撒韦公司保险业务负责人迈克尔•戈德堡曾评论道:

“巴菲特总是在检验着他所听到的东西。是不是合理的?是不是错了?整个世界的格局都在他的脑海里。那里似乎有台计算机,不停地对比着新鲜事物和他已有的经验和知识,并且还在不断地发问,这对于我们意味着什么?”

所以,持股不动并非撒手不管,而是在持续挑战股票投资逻辑后,发现根本不需要调仓罢了。从这个角度看,持股耐心来源于对企业价值准确而深刻的认知。若仓促而买,必会仓促而卖。

你为什么卖早了?

不妨以白酒投资为例进行说明。

2020年,A股得白酒者得天下。临近年底时,很多投资者大呼错过了发财机会,不少人还晒出交易记录,显示自己曾经持有和过早卖出。后视镜思维下,每个人都“自责”自己缺乏持股耐心,与翻倍的收益擦肩而过。

这背后,既与对白酒股的价值认知有关,与交易心理也大有关系。投机宗师级人物杰西·利弗莫尔曾强调,利润储备是耐心和勇气的重要保障。在他看来,如果投资者的第一笔交易能够盈利,他就能更淡定地看待股价涨跌,容易做到耐心持股;如果第一笔交易是亏损的,则很容易被股价涨跌左右,很难理性思考和耐心持有。

这背后就是“损失厌恶心理”在作怪,账户损失会对投资者构成持续的压力,很多时候,频繁交易只是投资者试图摆脱这种压力的释放口。

近三年,白酒并非一直涨势如虹。2018年,白酒整体是下跌趋势,大部分投资者饱受煎熬后选择割肉离场;2019年一季度,白酒股迎来一波上涨行情,一部分人会在反弹回本时卖出,求个清净;随后十几个月又困在箱体中波动,部分投资者受不了“墨迹”的行情,小赚就离场了;疫情之后,股市经历了短暂的猛烈下跌,又把一些人震荡出局。

此时,自2018年算起,留下来的白酒投资者已经历连续两年“折磨”,后续的快速上涨让他们倾向于落袋为安,多数上涨中途就卖出离场了。最终,只有极少一部分人,能摆脱交易心理影响,任尔东南西北风,我自岿然不动,吃到最大的一波涨幅。

此外,很多投资者做不到长期持有,还因为太过“聪明”了。他们既想赚长期价值增长的钱,又想赚短期估值波动的钱,所以即便选择了好标的,深信长期持股的价值,也仍然免不了频繁买入卖出。一旦频繁买卖,就必然被交易心理俘获,长期持有也就没了影子。

“与市场作对”

长期持股,还要具备“与市场作对”的意识和勇气。

一些价值投资者也被称作逆向投资者,他们信奉的原则是“不去人多的地方”,因为他们相信,人多拥挤的地方很难找到低估的资产。如巴菲特所说:

“不受追捧的东西,就没有可取之处?其实这才是钓大鱼的地方。在华尔街,让人非常愉快的市场共识,通常会让你付出巨大的代价。”

但除了熊市的低点和牛市的高点,市场在大多数时候都是聪明的,不被市场追捧的股票往往都有瑕疵。低PE/PB的股票,未必都值得抄底,很多是价值陷阱,根本没有底。

很好理解,股价表现是企业经营的晴雨表,经营层面并非所有的企业都能起死回生,破产倒闭的比比皆是;自然,股市中也并非每个低估的股票都有反转的一天,跌跌不休甚至ST退市的也比比皆是。

所以,价值投资者强调低估时买入,或巴菲特的“在别人恐慌时贪婪”,并非去股市中闭着眼睛扫便宜货,更不是单纯地与市场作对,而是买入那些暂时遇到困难的优秀公司或伟大公司。

关于优秀公司的标准,巴菲特在其常年的公司并购广告中点明了要点:规模大、业务简单、有不错的盈利能力、负债少、经营得当。

这样的企业很少有低估的时候,一般只有遇到特定困难才会出现短暂的买入窗口,所以真正有价值的投资机会是非常少的,即便是巴菲特和查理·芒格,也不得不承认,“如果你把我们15个最好的决策剔除,我们的业绩将会非常平庸。”

所以,真正值得与市场作对的投资机会,少之又少。也只有深刻意识到投资机会的稀缺性,投资者才更容易做到长期持有。

做时间的朋友

经济学家保罗•克鲁格曼有句话很经典,“生产力不是一切,但是长远来看,它几乎就是一切。”同样,就股票投资而言,企业盈利能力不是一切,但长远来看,它几乎就是一切。所以,价值投资的真谛很简单:选一家业绩优秀的企业,低估时买入,然后长期持有、做时间的朋友。

知道这一点很容易,但只有做到这一点才能实现财富增长。要做到这一点,就不能仅仅停留在口号认知的层面,要真正地去研究、理解,更要耐心地等待机会。

知易行难,越是看上去简单的,实施起来越是困难;越是实施起来困难,结果才越有效,看上去越有吸引力。最终,大多数投资者一边被看上去简单可行的投资策略吸引,又因实施过程中的困难而屡屡犯错,所以,巴菲特才负责任地劝告普通投资者购买指数基金,而非买入并持有几只蓝筹股。

赞同来自: neverfailor 、喜欢烧米饭 、闲菜

持仓公司的使命、愿景及价值观

使命、愿景、价值观,听上去太虚、太空,用大白话来说,使命就是企业因何而存在,愿景就是企业期望做到什么,价值观是企业选择如何工作。闲来无事,搜集了自己持仓的三家公司的上述信息,具体如下:

牧原股份

身份:高品质猪肉的生产者。

使命:为大众生产安全健康的猪肉食品。

愿景:让人们吃上放心猪肉,享受丰盛人生。

让公司成为一家受人尊重的企业。

核心价值观:创造价值,服务社会;内方外正,推进社会进步

东方电缆

使命:让陆地与海洋互联

愿景:成为拥有自主知识产权,具备世界先进水平,具有国际核心竞争力的现代企业

指导思想:创新驱动、深化管理、科学发展

战略思路:东方制造、高端引领

核心价值观:创新、务实、诚信、和谐

赛轮轮胎

使命:做一条好轮胎

愿景:到2025年实现技术自主化、制造智能化、品牌国际化,成为在全球范围内有影响力的轮胎企业。

价值观:信任、尊重,信任是最大的尊重

人本理念:赛轮人是公司最宝贵的财富 ,努力工作是为了更好地生活

如果一家企业的使命、愿景、价值观我首先就不认可,我是不会考虑买入其股票的。当然,听其言更要观其行,企业讲出来的战略和发展方向,与其实际做法是否一致,也需要去研究比对。

中美股市数据库推荐

工欲善其事,必先利其器。一个好用、全面的数据库对于严肃投资者来说应该是不可或缺的,无论是在跟进持仓公司公告事件、阅读券商研报以了解机构主流观点(主流观点不一定正确,但你需要知道市场上主流观点是什么),还是条件选股挖掘新的投资idea方面,都可以起到一个事半功倍的效果。以下是我经常使用的两个数据库,推荐给大家:

- Choice 金融终端:用于中美股市条件选股,可以设置的指标比较丰富全面,符合我的需求。以及阅读A股券商研报

- Thomson One 数据库:用于阅读美股个股的投行研报,大小投行基本都有收录,比如JP MORGAN,Morgan Stanley,UBS,CREDIT SUISSE,DBS等主流投行都有的

购买渠道:万能的TB 你们懂的

赞同来自: x09527 、airsland 、laplace

核心资产不需要高增长。哪怕你只有20%的增速,也可以享受50倍P/E;如果你竟然有50%的增速,就可以争取一下300倍P/E了。对于核心资产而言,人有多大胆,地有多大产。无论是DCF、P/E/G还是SOTP,在这里都是无效的,都只会限制你的想象力,从而让你赚不到钱

如何让自己进入“核心资产”名单,则是一门高深莫测的学问。

例如,爱奇艺好像已经不在“核心资产”范围内了,而B站还在;

小米一度被从“核心资产”除名,现在又回来了,股价因此扬眉吐气;

百度在公布造车之后,也回到了“核心资产”的列表;

心动最近连续暴涨,明显是跑步进入核心资产范围的表现;

A股传媒行业熊就熊在,已经被从“核心资产”基本除名;

当然,众所周知,最核心的资产是A股的茅台和港股的腾讯,敢不买的人都死了。

核心资产的规模不一定要特别大——君不见,泡泡玛特这种利润体量都能当核心资产。关键是你的方向要正确,也就是“只讲定性,不讲定量”。这是典型的早期VC投资逻辑,或者二级市场炒短线的投机逻辑,现在俨然成为市场主流了……

作者:互联网怪盗团

链接:https://xueqiu.com/8242980329/171113952

来源:雪球

赞同来自: 狮子懒懒的 、天空之城99 、曹123456 、tangzheci 、Decadef20 、 、 、 、更多 »

【2021虎转1】36氪对话李录 2021年2月

36氪:我们先来聊一个刚刚发生的奇迹:昨天登陆港交所的泡泡玛特市值超过千亿港币,过去一年这家公司的估值足足涨了5倍,你怎么看待这种现象?李录:我不在公开场合讨论具体公司。但一年涨五倍的背后,更多的例子可能是一年从100到0。自由市场中创新的过程,就是在创造的同时也有一些破坏。如果每年都是5倍的增长,那投资很多基金的IRR大概能达到500%,历史上从来没有发生过这样的奇迹。

36氪:这和一二级市场投资人的思维方式差异有关吗?比如就有人提出过价值投资理念根本不适用VC/PE阶段。

李录:价值投资是一套思维方式,精髓是不受市场周围的影响独立决策,同时要在一定的安全边际和能力圈范围内完成投资——也就是在不确定性的投资游戏里,获得相对确定的回报。

所以,区别并不在于投资的阶段是一级还是二级,而是你到底是在投资还是在投机。聪明投资者投的是价值而不是价格,投机式的投资更像是一种赌博,赌的实际是运气。

36氪:但在一级市场,由于更高的成长性和未知性,很多时候的投资确实像是一场赌博。

李录:这只是确定性的大小有别。比如在二级市场,投资可能有80%或90%的确定性,但在Venture阶段只需要寻求60%甚至更低的确定性。这也造成:在确定性更低的阶段时,投入要更分散、更多一些。

36氪:有信奉“价投”的投资人认为:过去20年,中国最好的价投就是买腾讯股票。但这个说法可能也有局限:在它上市头几年买入即意味着百倍回报,如今腾讯市值已经高达6.5万亿港币,很难再创造如此高的回报倍数。二级市场投资人如何持续发现具有高成长性的标的?

李录:并不是所有投资都需要百倍回报。实际上我们看长期的资本回报时,往往忽略了复利的存在。过去200年,除去通胀的累积回报率大约在6%、7%的样子,但你知道依靠复利得到的回报是多少吗?75万倍。

在现代经济出现之前,复利现象几乎是不存在的。在人类的物质社会中,原有的规律是热力学第二定律——所谓的熵增定律,即所有的事物都不是累计往前走,而是往后退:高的能量一定会向低能量走;热一定会向冷走;有序会向无序走。复利现象是一个近代文明出现后才有的现象,但它的回报力量是强大到几乎所有人都难以理解的。

36氪:也就是所谓的“慢富”理论。

李录:我们相信得到的是应得的,我们相信能通过努力慢慢变富——这些都是老生常谈,但这些常识却并不是所有常人都拥有的知识。

更多数的情况是:你说在一年内可以挣5倍,所有人的耳朵都竖起来了。当一些特殊的办法、具体的路径有可能达成时,更多人就会跃跃欲试了。但一旦当你在市场上开始投资运气,某一刻一定会把你打得稀巴烂。繁荣过后看到的是一地鸡毛,泡沫过后看到的是谁在裸泳——金融市场出现几百年来,从来都是这个样子。

36氪:你是说我们正处于人类历史的“非常态”之中?能否为我们现在的商业时代做一个定位?

李录:过去两百年我们大约经历过三次重大的历史转折:蒸汽机的出现很了不起,我们得以将石化能源转化为动能,人类的大规模生产成为现实;一百年后又出现了电,电的出现带动了很多其他产业,尤其是工业随之持续了将近上百年的快速发展。

最近的一次是关于信息的革命,主要是半导体芯片,让我们的运算能力一下子增加了。尤其是个人计算机的出现,这和另一条并行的革命同时发生:就是我们所说的传输革命,让地球上几乎每一个人都可以即时联系在一起,再乃至现在我们可以连接到和人不直接相关的物上,所谓的物联网等等。所以在这之中,你能看到一些公司在比较短的时间内,就取得了令人炫目的成功。

总之,这样一套连接体系和计算能力的结合,使得我们的经济和生活都处于革命性变化之中。

36氪:移动互联网呢,在“变革”中占据什么位置?

李录:只是中间的一个小波澜而已。这个过程已经持续了四十多年,未来还会持续蛮长一段时间。

36氪:既然我们正处于“革命性的变化之中”,难道你不渴望抓住“更炫目的”公司吗?

李录:对投资人来说,首先要想明白一点:绝大部分机会都不是我的。每个人的能力圈不一样——价值投资理论就这么四点,能力圈是其中很重要的框架。比如对巴菲特来说,虽然他也投过中国企业,但投得很少,这是因为中国企业和他就有些遥远,只有在一些特殊情况下他才会做出投资决定。但我就会多一些。

一家公司一年内涨五倍——这可能是大家关心的话题,但我一点兴趣也没有。

谈投资:

比亚迪是一笔非典型投资,但安全边际足够大;

伯克希尔不是完全不投科技公司,只是不投他们不了解的公司;

因为人性从未改变,所以价值投资难成主流

36氪:你在2008年投资比亚迪,后来还引荐给了巴菲特,为什么会在这么多中国公司中选择它?

李录:严格来说,这笔投资不是我们主流的风格:我把它称为上市公司的风险投资,或者说是二级市场的一级市场投资。当时的比亚迪还处于一个高速成长的状态,也带来比较高的风险——虽然它在一个充满着可能的领域,并且是这个领域里成功概率很高的公司,但它也有可能不一定会成功。

36氪:是否意味着这笔投资的“安全边际”不够高?

李录:这是两个概念。我们投资它的成本,如以今天来计算的话大概只有一两块钱,这在价格上有很大安全边际。所以在过去十几年里,我们非常有信心持有,基本上买完之后就没怎么再动过。比亚迪的故事还没讲完,可能得等故事结束后我们再聊这个事情。

36氪:“不懂就不投”是价值投资的核心理论,常居美国的你如何确定你足够了解一家中国公司?

李录:了解一家公司并不等于要了解公司的所有事情,最重要的事情了解就可以了。

36氪:具体一点,在投资比亚迪时“最重要的事”是指什么?

李录:比亚迪的故事很简单:公司创建人是一个极其优秀的工程师,他创办这家公司只用了30万美元的贷款,一直到上市都没有其他外部投资人。

36氪:和很多早期投资人一样,“人”的因素在你的投资中也有比较大的占比。

李录:这个可能很难一概而论。有些公司任何人来run都能做的不错,顶多是稍稍好一些,或稍稍差一些。但有些公司尤其是在初始阶段,创始人团队、高管阶层、企业文化本身就会是一堵很大的墙。最重要的特点还是他们能不断学习,尤其是从自己的错误中学习,这样才能走得比较远。

36氪:汽车行业的人称王传福是“狂人”,你们出生于同一年,你认为你们有什么相似性?

李录:我没那么狂(笑)。我们这个时代的人多多少少都有一些相似性,但具体到个人我就不多评价了。投资决定本身已经表达了我们的意见。

36氪:比亚迪是一家科技公司,而巴菲特很少投科技股,这算是一次破例吗?

李录:伯克希尔并不是完全不投科技公司,他们只是不投他们不了解的公司。他们曾经花了110亿美金投资IBM,但这和IBM是不是技术公司毫无关系。

36氪:你做投资以来犯过最大的错误是哪个?从中学到了什么?

李录:最重要的错误还是“不做”的错误。做了的投资中错误基本上是很少的,近些年就更少了。

36氪:什么算是“错过”,什么算“过错”?

李录:我说的“错误”是在自己能力圈范围之内、但因为不太理性导致的。比如说我已经看得很明白一件事情了,可是当我开始买的时候这个股票突然快速增长——可能短期内涨了20%,我一般来说不去追逐市场,我可能放弃了,甚至把已经买的也卖掉。但若干年后,它的增长倍数很多很多。像这样的问题,我们历史上是有过的。

至于我不了解的东西,这个世界上永远有更好的公司,比如你提到的一些“一两年涨了多少倍”的公司,这些就不在我的范围内。

36氪:价值投资理论体系诞生至今已有一百多年,其中每一条都几乎是人人都能轻松理解的道理,为什么到头来能做到的人却凤毛麟角?

李录:因为人性没有改变。因为你可以随时买卖,可以把它(股票)变成一张可以交换的纸,就像你在赌场里的筹码一样,赌性会被随时发挥出来。所以我相信,还是秉性适合的人来做这个行业会比较好。

36氪:你对人性有些悲观啊。

李录:这个有什么悲观或乐观呢?就是客观事实,没有任何的道德立场。

比如说一个物体的颜色是黑的,你说你喜欢黑的,这没什么道德意味。人就是从动物演化来的:动物性占了六七分,人性占了三四分,还有半分的神性。人性没有好坏之分,It is what it is。文化进化就是让人凸显人性、扩大神性和限制动物性。

但理解人的本性是一个自知的开始,也是自我提高的开始,每天一点点地提高我自己,这就是人生很大的乐趣了。

谈人生、思维养成和喜马拉雅:

思考失败可能会让我们距离成功更近;

短期创造不了价值,但长期也不见得就一定能创造价值;

投资就像攀登喜马拉雅山:过程缓慢,需要找到坚持下去的方法

36氪:你做投资师承芒格先生,他对你最大的影响是什么?

李录:太多了。查理扩大了我的视野,指出了我思维上的盲点。巴菲特说他一生遇人无数,从来没有遇到过像查理这样的人,我对这一点也深信不疑。比如他的“逆向思维”:反过来想的时候往往我们会有新的洞见。就好比当有的人在渴望成功时,逆向思维的人就会先想一想一个人什么情况下会失败,一个企业在什么情况下会失败。当我在有意识地避免失败的时候,也许离成功就不远了。

36氪:一些更底层的思维方式,比如你反复提到的理性逻辑、你的史学观等等是如何形成的?

李录:我青年时期一直对物理学特别感兴趣(注:李录曾就读于南京大学物理系),很早就了解了物理学的方法,这和马斯克现在说的“第一性原理”是一回事:知识可以在共同的假设、实验和数据下向前积累。

当然在如今的网络时代、自媒体时代,真知往往很难建立,因为各种各样的观点一下就会俘获很多人的心灵,绝大部分人无法用理性思维。

36氪:你会因此刻意回避一些主流的声音吗?比如很多人强调投资要投非共识。

李录:这个是有一些choose(选择)在里面的。如果你希望长期取得远高于市场的回报,肯定需要对你投资的东西有一些更深刻的洞见——往往是市场不太清晰的洞见,甚至是与市场相反的观点。那么因为市场最初给予了错误的定价,一旦你被证明正确,回报率自然会更高。

但并不等于说你每次违反市场,反着走就是正确的。很多时候共识常常是对的。

36氪:今年投资圈中人人都说长期主义,这应该是价值投资者的共识吗?

李录:我个人很反对用“主义”去定义很多事。短期创造不了价值,这是肯定的,但长期也不见得就能创造价值。很多比较差的公司时间越长,对价值的摧毁越严重。投资是一件实事求是的事。

36氪:让我们回到你更早年的经历:其实你曾尝试过投资初创公司,为什么后来还是选择深耕成熟型公司?

李录:我确实投资过十几家创始公司,我几乎是这些公司的共同创建人,比如全球市场财智(Capital IQ),我是它的第一个投资人(后来卖给了标普S&P)。

当时我还是出于对商业本身运营的兴趣,我认为早期小型公司可能会更方便扩大我的能力。这对我后来理解公司的本质、取得竞争优势的困难有至关重要的影响。但久而久之,我更爱上了那些大型、长期可预测的公司。每个投资人的能力圈不太一样,能力圈有时也是根据兴趣来定的。

36氪:作为一个基金管理者,你如何扩大或加强自己的能力圈?

李录:主要是靠我们自己学习。我们雇的人比较少,喜马拉雅基金成立了23年,Analyst(分析师)一直不多。

36氪:一些二级市场基金——比如高瓴已有几百人,景林也有30人左右的团队。为什么不考虑招更多的人来团队作战?

李录:人一旦多了,每个人的风格都不太一样,但投资中的研究和决策一定要高度一致。

当然这种方法要是做VC就很难,这也是为什么我后来不做VC的原因之一。VC还需要解决很多日常性的问题,比如派驻董事等等。

36氪:所以你也不太渴望像多数基金那样将规模做得更大。

李录:我们的基金规模主要依靠内生利润在增加,但这也不等于说别人的方式不对,只是我们自己比较固守自己的方法吧。

36氪:作为一个投资人,你却狂热地研究人类、史学等等命题,这为投资实务提供过哪些建设性?

李录:这个完全是个人兴趣。我是一个好奇心很强的人,当然这个特质刚好对我从事的事业也有帮助。但并不是一定非要这样。

36氪:你经历过许多濒临绝境的人生时刻,还有一些相当非主流的经历,这些过往对如今的你有什么影响?

李录:每个人都有自己独特的人生经历,这是没办法选择、也没办法评价的。只要我们尽量把自己拿到手的牌打得最好就行。

另外一点是,上山的路也不是只有一条。都想去喜马拉雅山,但其实很多条路都可以走到山顶。

36氪:将基金也命名为喜马拉雅,寓意是想将之打造为业绩最顶尖的机构?

李录:我以前就说过:我从来没有野心经营最大的基金,也从来没想从一个基金里赚到最多的钱。

我觉得人生有两件事最重要:第一条是成为一个对他人有帮助的人,作为朋友、父亲、丈夫等等,都得对其他人或社会有所帮助;第二条是:continue your improvement(不断自我提升),无论是财富还是知识。而喜马拉雅山就是一个蛮好的比喻,它是这样一座难登的山——过程可能是缓慢的,我们需要找到持续坚持下去的办法

芒格最为推崇的政治人物之一——李光耀

芒格对李光耀的推崇可以说是显而易见,多次在伯克希尔哈撒韦及其他公司年会以及访谈节目中提到过新加坡与李光耀,比如:2020年Daily Journal年会上,芒格在回答问题中提到“Lee Kuan Yew is the best nation builder that probably ever existed. And what he accomplished in Singapore considering what he started with, it was a miracle.

And of course, I don’t know how to create that everywhere. I’m not sure Lee Kuan Yew could have done it if he didn’t have a bunch of fellow Chinese there. I’m not sure that any other ethnic group would have done it. I think he had a very – it looked like a terrible hand. ”

2019年伯克希尔哈撒韦年会上,“Lee Kuan Yew — who is the greatest nation builder, probably that ever lived in the history of the world — he said one thing over and over and over again all his life,” and that was to “figure out what works and do it,” said Munger.

“If you want one mantra, it comes from Lee Kuan Yew,” he said.

Because with that attitude, said Munger, “You just go at life with that simple philosophy from your own national group, You will find it works wonderfully well. Figure out what works and do it.”

想要了解李光耀其人及其思维方式,深入学习这位被芒格如此推崇的人物,可以从下列资料着手:

李光耀维基百科页面:https://zh.wikipedia.org/wiki/%E6%9D%8E%E5%85%89%E8%80%80

李光耀纪录片 光耀一生:

https://www.youtube.com/playlist?list=PL7dVGYGCzQ9wbJ_T-KufkdNLPzzHMyCk2

Lee Kuan Yew: In His Own Words - The Mandate To Rule https://www.youtube.com/watch?v=DdUcKBkYRzM&t=2393s

Lee Kuan Yew - In His Own Words : Meritocracy

https://www.youtube.com/watch?v=c3kSoBFmDFU

书籍:

《李光耀:新加坡赖以生存的硬道理》

《经济腾飞路 李光耀回忆录(1965-2000)》

赞同来自: samchenz 、pierrekw 、x09527 、laplace 、neverfailor 、 、 、更多 »

为什么我选择恒时满仓

- 每一年里大的行情往往是由几个月的大涨贡献的,一年十二个月,每个月的涨跌情况区别巨大。而就在大涨的那几个月里,每一天的涨跌情况同样区别巨大

- 我不认为我可以提前预判哪几个月、哪几天股票会大涨,也不认为有人能稳定做到这一点 :)

- 喜欢做T的朋友,假设你成功率有70%,10次做对7次,但因为每次做T的收益不会太高,所以7次加起来总收益也有限。做错的3次里,假如错过了1次大行情,完全有可能远远把你做T的收益抵消去。

基于上述考虑,我入市以来基本是始终满仓状态。自然地,每轮大涨我没错过,每轮大跌我也都结结实实挨上了。对于这个问题,我是这么看的:

- 我关注的重点是企业的经营情况,而非股价短期涨跌。如果企业运营基本面并没有恶化,短期的股价大跌我选择硬抗。印象比较深刻的是18年一二季度,因为中美贸易摩擦,牧原从高点有一波比较大跌幅,我的浮盈从八九十万跌到十几二十万,期间没怎么减仓。相反地,如果企业运营基本面开始显著恶化,就算股价还在上涨,我应该也会认真考虑大幅减仓了

- 通过选择估值合理的股票来规避风险。虽然对于一家企业应该值多少钱,每个人有自己看法,但是1+1始终等于2,树也不可能一直长到天上去。这里我觉得马喆提出的「估值标尺」,即用企业当前市值与它未来10年预测净利润之和去比较的方法,比较实用,值得大家参考

- 通过适度的分散化来规避风险。3-5只股票的持仓是我觉得比较合理的,摊几十只股票大饼的做法不是我风格

- 通过控制杠杆的大小来规避风险。巴菲特、段永平劝告投资人不要借钱买股票,确实是金玉良言。如果真的要用杠杆,控制好这个度,提前算好当前持仓下跌多少自己有被强平的风险,看看这个下跌幅度自己是否可以承受

赞同来自: laplace 、rooyan 、iamkhan 、活不明白的蜗牛 、闲菜 、 、 、更多 »

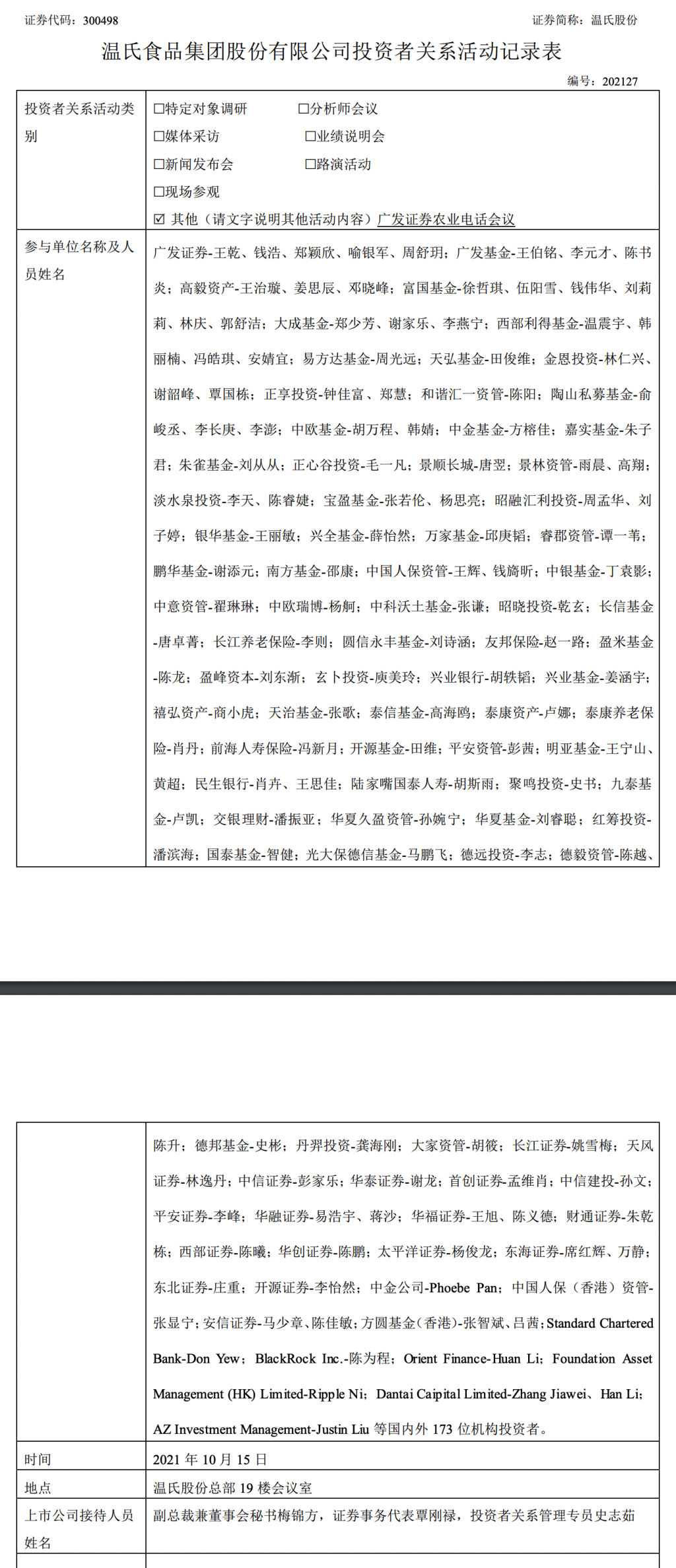

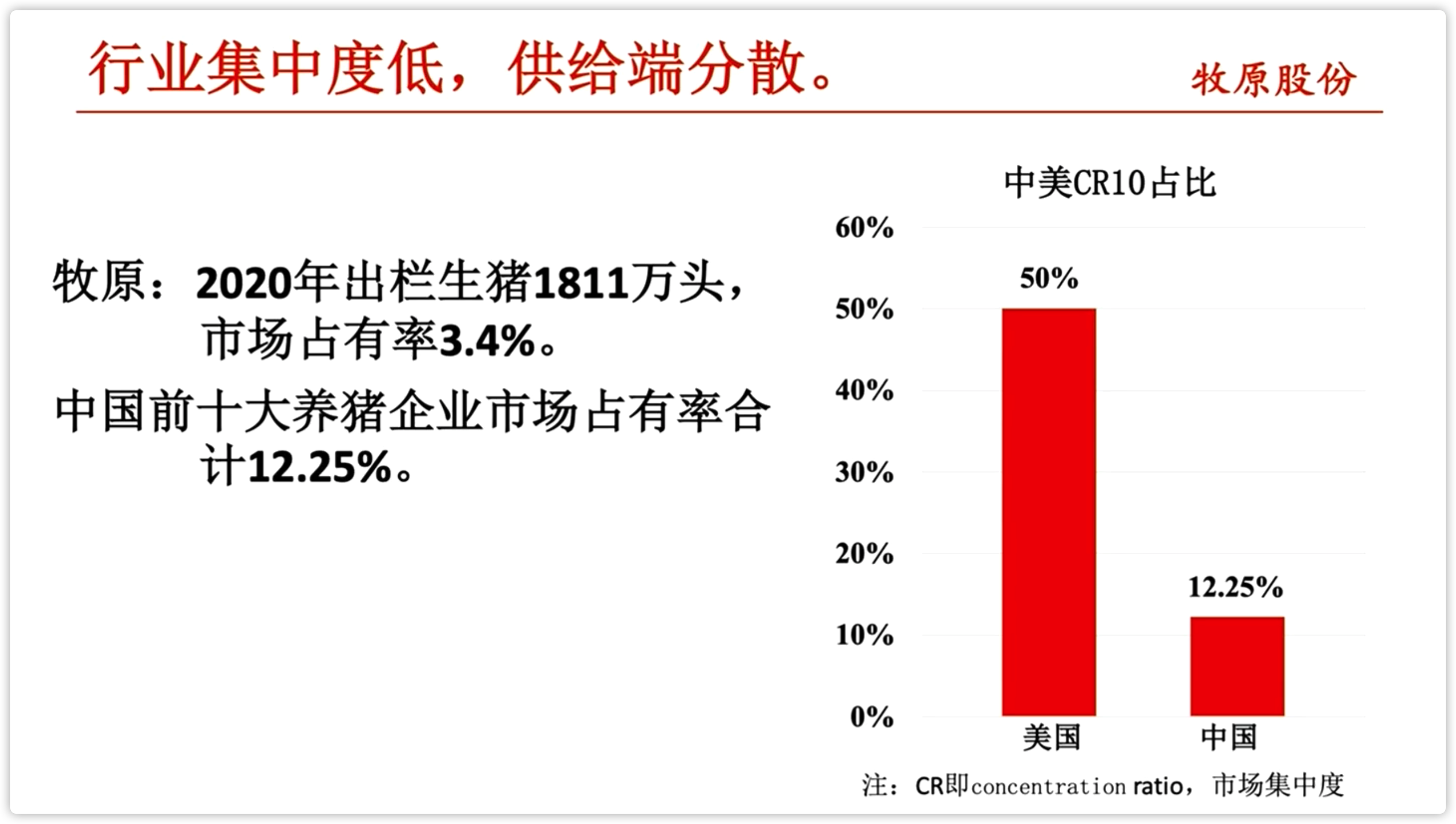

非财务信息在公司分析中的重要性——从牧原VS温氏说开去

今天看到论坛有讨论温氏的帖子,https://www.jisilu.cn/question/411367,看后让我想把我在2017年5月为什么选择了牧原而非温氏的原因写出来,供大家参考、指正。当时对A股公司的财务数据做了轮筛选,牧原和温氏都在财务数据筛选后的清单中,考虑以下非财务信息后,满仓上了牧原。因为是对当时的回忆,如有记忆不准确之处请大家指出

- 温氏实控人有十多人,股权结构过于分散,将不可避免对企业决策效率与质量产生负面影响。俗话说的好,三个臭皮匠,胜过诸葛亮,那十个臭皮匠呢?还能高效做出高质量决策吗?

- 温氏业务多元,牧原业务单一。温氏主要有养鸡+养猪两大块业务,牧原专注于养猪。当时看了温氏好几年年报,记得养鸡这块由于禽流感的原因,基本是赚几年赔几年,一个周期下来养鸡这块业务根本就没赚什么钱!?这种业务的多元化我觉得完全没有意义。大家可以找些规模养鸡场的视频或图片来看看,养殖密度如此高的情况下,保证了基本每隔几年就会有一波鸡瘟或禽流感疫情

- 牧原的多位高管2017年在二级市场疯狂买入自家公司股票。一个公司的高管卖出自己公司的股票可能有多种原因,比如不看好公司未来发展前景,临时需要资金周转,有更好的投资机会出现等,但是买入自己公司股票基本只有一个原因,就是看好未来股价上涨。当时算了下这些高管在二级市场的平均买入价,比我建仓成本还高,更是让我多了份信心。

被老婆喊去干活了,就先写这么多吧。牧原的大规模自繁自养与温氏的公司+农户模式相比,当然也是很重要的差异点以及优势所在,但这一点我在当时并没有现在这么深刻的认识。

赞同来自: Jasmi 、dengca1987 、活不明白的蜗牛 、Suki2030 、小飞侠07 、 、 、 、 、 、 、 、更多 »

- Berkshire Hathaway Letters to Shareholders 1965-2014 伯克希尔哈撒韦1965年至2014年致股东的信的集合,国内好像并没有这本书的合适翻译版本,原版是按照时间顺序一年一年的股东信原文。感兴趣的朋友也可以上伯克希尔哈撒韦的官网直接去看这些股东信,链接如下:https://www.berkshirehathaway.com/letters/letters.html

- Poor Charlie's Almanack: The Wit and Wisdom of Charles T. Munger, Expanded Third Edition 国内翻译本叫《穷查理宝典 查理·芒格的智慧箴言录》

正如芒格所说“My sword I leave to him who can wear it”。我的剑传给能挥舞它的人。任何人都应该看一看这本书,聆听这位拥有真正大智慧老头的谆谆教诲。 - The Outsiders: Eight Unconventional CEOs and Their Radically Rational Blueprint for Success 中译本叫《商界局外人》。讲述了8位采用截然不同企业管理方法并取得了巨大成功的CEO们的故事

- 文明、现代化、价值投资与中国 喜马拉雅资本创始人、查理·芒格家族资产管理人、价值投资思想第三代代表人物李录的文集。

- 李光耀:新加坡赖以生存的硬道理

本书把作者们在总统府与李光耀进行的32个小时的访谈内容集结成书,并附加了64页的照片,连贯性展现了李光耀斗志昂然、发人深省及争议性的一面。

赞同来自: 碧水春 、钟爱一玉 、好奇心135 、巴布豆 、勒布朗 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、更多 »

- 17年买入中南传媒,持有几个月后清仓,小亏。为什么买入这股票?便宜啊!用公司市值减去账上现金后,只相当于不到5倍的年扣非净利润。还是太年轻了...虽然这公司的分红政策在上市公司里已经算是很大方的了,股利支付率基本是百分之八九十,但我入市真不是为了赚这几个点的股息啊!国企体制,管理层基本不在公司持股,对管理层来说股价涨跌、业绩好坏无所谓,这种股票,就算公司业绩稳定,现金流良好,也只能保证你买入后不会亏很多,能不能赚钱是完全没数的...

- 18年买入东方园林,10万本金,亏3万清仓。给我带来的几点教训:重视企业现金流,小心这种把ZF作为主要客户的商业模式和公司;不要轻易抄底,即使公司高管都大量在二级市场增持而且成本比你还高的时候...公司商业环境、现金流的恶化不是几位高管能逆转的

我自身的经历让我明白,投资中重要的不是你看对还是看错,而是看对的时候赚了多少,看错的时候亏了多少

Edge

Edge Chrome

Chrome Firefox

Firefox

京公网安备 11010802031449号

京公网安备 11010802031449号