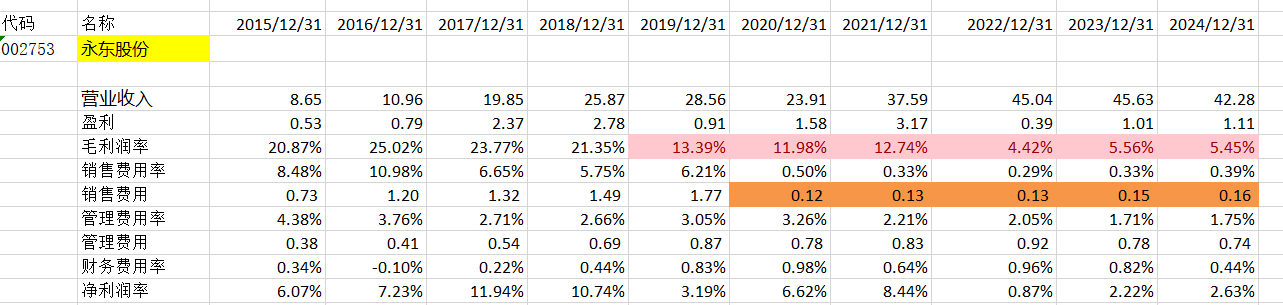

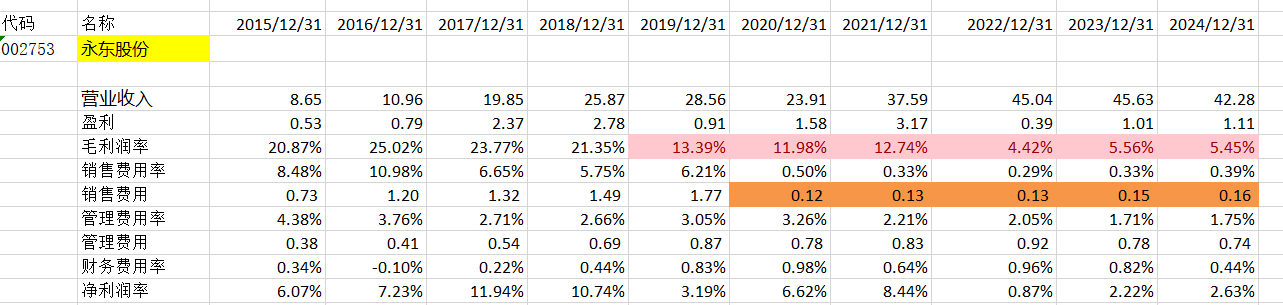

刚上市永东毛利率20%,然后逐年走低

最近低到5.45%了

本以为那就要亏损了

结果还是盈利的

因为他销售费用更低

刚上市时候7000多万销售费用,现在仅需1000多万销售费用了

居然5.45%毛利率还能做出2.63%的净利率?

为何如此?

最近低到5.45%了

本以为那就要亏损了

结果还是盈利的

因为他销售费用更低

刚上市时候7000多万销售费用,现在仅需1000多万销售费用了

居然5.45%毛利率还能做出2.63%的净利率?

为何如此?

0

会计处理的问题。

永东交货后履行合同相关的运输活动,按2020新收入准则,这部分计入成本而不再计入销售费用。按调整前最后一年计,28亿销售额的运输成本在1.6亿左右;现在42亿销售额,再加运输成本增加,这部分差不多快3个亿了,按2020前的会计收入准则,永东20、21年的毛利接近20%,去年的毛利也差不多有12、13%。

勉强活还是能活的。

永东交货后履行合同相关的运输活动,按2020新收入准则,这部分计入成本而不再计入销售费用。按调整前最后一年计,28亿销售额的运输成本在1.6亿左右;现在42亿销售额,再加运输成本增加,这部分差不多快3个亿了,按2020前的会计收入准则,永东20、21年的毛利接近20%,去年的毛利也差不多有12、13%。

勉强活还是能活的。

0

@fghyui

永东转1还是下修过2次的,每次都下修到底23年4月到期,22年11月下修,这样的转债我无法认同,和积极解决问题,想尽办法下修的债实在是有巨大差距,这次转2也一样的,至少还没有看到任何的诚意。

1

赞同来自: 招金牛

来自豆包的分析~~~

永东股份毛利率从上市初期的20%降至近年的5.45%,但净利率仍维持在2.63%的核心原因在于费用结构优化、非经常性损益补充及循环经济模式的成本优势。以下是具体分析:

根据公开数据,永东股份2015年(上市首年)上半年销售费用为3074.5万元,全年预计约6000万元,并非用户所述的“7000多万”。2017年销售费用降至1320.63万元,随后逐步回升至2024年的1643.62万元。

- 近年销售费用率稳定:2022-2024年销售费用率分别为0.29%、0.33%、0.39%,绝对值虽有所增加,但占营收比例极低,对净利率影响有限。

2024年其他收益为3193.65万元,同比激增732.82%,主要来自政府补助、税收返还等非经常性收入。例如,2024年一季度公司获得政府补助29.5万元,虽单笔金额不大,但全年累计规模可观。

公司通过“煤焦油加工+炭黑生产+尾气发电”的循环产业链,实现炭黑尾气发电自给、焦炉煤气低成本采购,显著降低能源成本。例如,炭黑尾气发电可满足公司大部分用电需求,而焦炉煤气采购成本仅为天然气的1/3。

毛利率仅反映主营业务的直接盈利能力,而净利率需扣除费用、税费及非经常性损益。尽管永东股份毛利率低至5.45%,但通过费用控制(财务费用减少)、非经常性收益补充(其他收益增加)及税收优化,最终实现2.63%的净利率。

炭黑价格受原材料(煤焦油)和下游(轮胎)需求影响较大。2024年公司营收下降7.35%,但通过成本控制和产品结构优化(如高端炭黑占比提升),仍实现净利润增长9.9%。

永东股份毛利率从上市初期的20%降至近年的5.45%,但净利率仍维持在2.63%的核心原因在于费用结构优化、非经常性损益补充及循环经济模式的成本优势。以下是具体分析:

一、销售费用并非主因,用户可能存在数据误解

1. 销售费用变化趋势:根据公开数据,永东股份2015年(上市首年)上半年销售费用为3074.5万元,全年预计约6000万元,并非用户所述的“7000多万”。2017年销售费用降至1320.63万元,随后逐步回升至2024年的1643.62万元。

- 近年销售费用率稳定:2022-2024年销售费用率分别为0.29%、0.33%、0.39%,绝对值虽有所增加,但占营收比例极低,对净利率影响有限。

- 费用结构优化的关键:

公司真正的费用优化体现在财务费用大幅下降。2024年财务费用为1842.95万元,同比减少50.63%,其中利息费用从2023年的4123.89万元降至2326.35万元,降幅达43.59%。这主要得益于公司债务结构优化和有息负债减少。

二、非经常性损益显著增厚利润

1. 其他收益爆发式增长:2024年其他收益为3193.65万元,同比激增732.82%,主要来自政府补助、税收返还等非经常性收入。例如,2024年一季度公司获得政府补助29.5万元,虽单笔金额不大,但全年累计规模可观。

- 投资收益贡献稳定:

2024年投资收益为645.25万元,同比增长37.84%,主要来自对联营企业的投资分红。此类收益虽非主营业务,但对净利润形成有效补充。

三、循环经济模式下的成本控制

1. 能源综合利用降低生产成本:公司通过“煤焦油加工+炭黑生产+尾气发电”的循环产业链,实现炭黑尾气发电自给、焦炉煤气低成本采购,显著降低能源成本。例如,炭黑尾气发电可满足公司大部分用电需求,而焦炉煤气采购成本仅为天然气的1/3。

- 原料本地化与规模效应:

公司地处山西煤焦油主产区,原材料采购半径短、运输成本低。2024年煤焦油加工产品收入占比35.55%,通过深加工提升附加值,部分抵消了炭黑毛利率下滑的影响。

四、毛利率与净利率的逻辑关系

1. 毛利率与净利率的差异:毛利率仅反映主营业务的直接盈利能力,而净利率需扣除费用、税费及非经常性损益。尽管永东股份毛利率低至5.45%,但通过费用控制(财务费用减少)、非经常性收益补充(其他收益增加)及税收优化,最终实现2.63%的净利率。

- 数据验证:

- 2024年营业利润1.31亿元,其中其他收益贡献了24.4%(3193.65万元)。 - 所得税费用1466.76万元,同比增加42.15%,但占利润总额比例仅11.6%,显示公司可能享受税收优惠。

五、行业特性与长期竞争力

1. 炭黑行业的周期性:炭黑价格受原材料(煤焦油)和下游(轮胎)需求影响较大。2024年公司营收下降7.35%,但通过成本控制和产品结构优化(如高端炭黑占比提升),仍实现净利润增长9.9%。

- 技术壁垒与政策支持:

公司自主研发的导电炭黑技术打破外资垄断,获得“山西精品”认证,并通过定增项目(如2×10万吨/年蒽油深加工)进一步延伸产业链,提升高附加值产品占比。

Edge

Edge Chrome

Chrome Firefox

Firefox

京公网安备 11010802031449号

京公网安备 11010802031449号