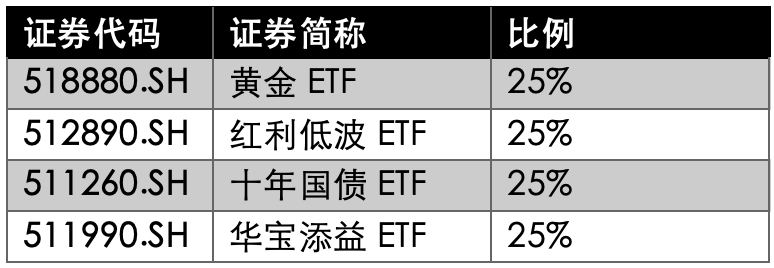

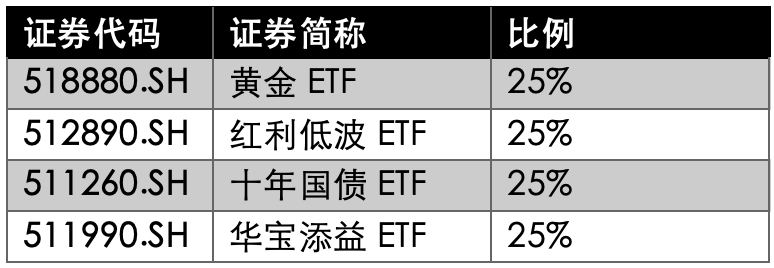

最近看到了一份报告分析了永久组合和全天候组合在国内资产的适应性,简单尝试构建了一个组合看看效果,意外的在收益上还能看看。因为部分ETF2019年2月才成立,所以回溯日期只能从2019.2开始,比较懒每半年度做一次再平衡。初始设置如下,也就纯看大类资产配置的效果,因此各类ETF就按规模选了比较大的作为代表。

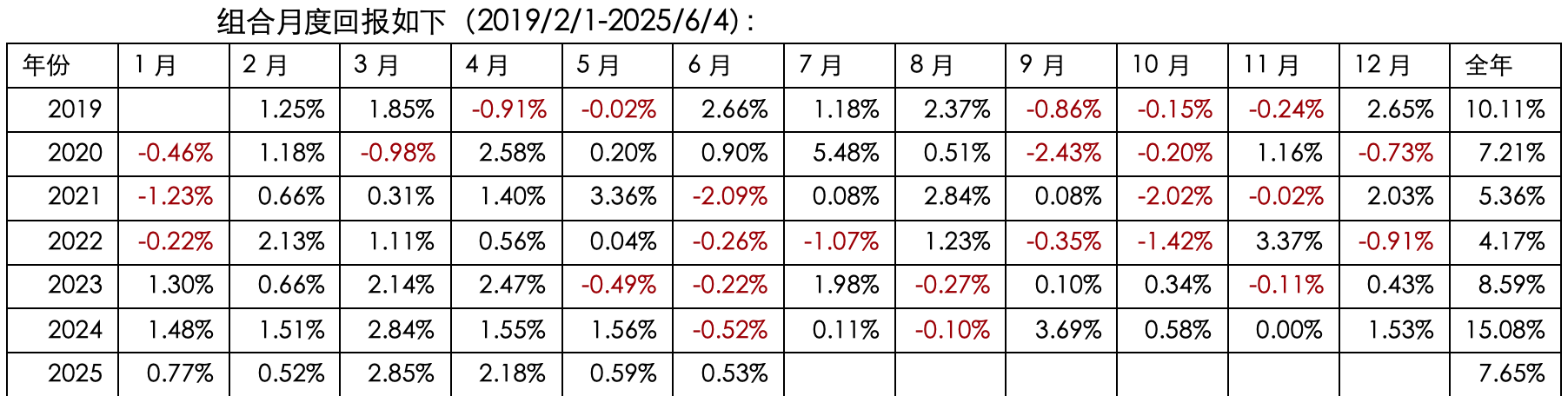

看起来效果不错

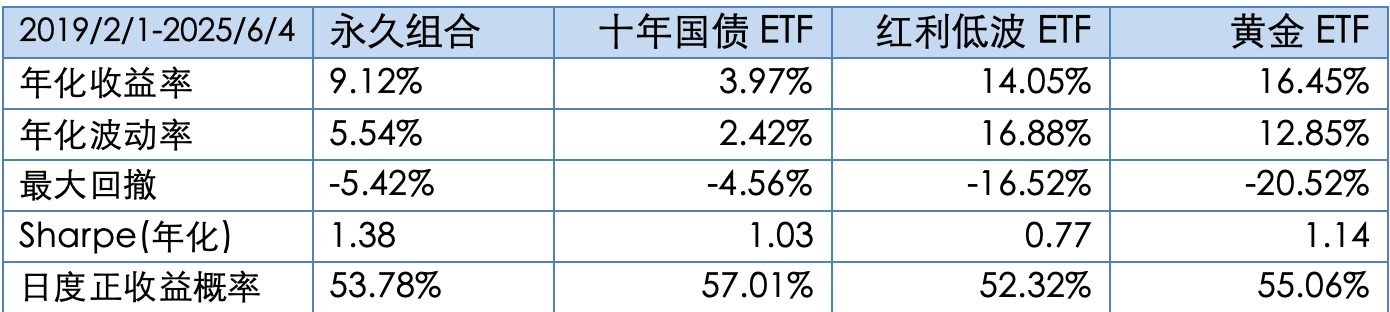

不过对比桥水那种还是差很远,别人可以做到年化15%,回撤控制在6%以内,这个组合也就回撤跟上了,收益率可差太远了。感觉对普通人来说一方面要学会选择一些和股债相关性比较低的资产,比如retis,比如黄金?哪怕这类资产看不太懂也没关系,通过组合可以构建出超乎单一资产的夏普。

也想请教下集思录的大佬们,这套永久组合最大的风险在哪里?为什么这么简单的组合看起来能击败不少综合型公募基金?

看起来效果不错

不过对比桥水那种还是差很远,别人可以做到年化15%,回撤控制在6%以内,这个组合也就回撤跟上了,收益率可差太远了。感觉对普通人来说一方面要学会选择一些和股债相关性比较低的资产,比如retis,比如黄金?哪怕这类资产看不太懂也没关系,通过组合可以构建出超乎单一资产的夏普。

也想请教下集思录的大佬们,这套永久组合最大的风险在哪里?为什么这么简单的组合看起来能击败不少综合型公募基金?

2

@持债收息

最大的风险是如果牛市来了,股票快涨到顶了你把黄金国债卖了去买股,然后站岗。你现在觉的好是因为这几年股市不行,组合天生的收益就会大于组合中收益最低的那个,你对比的时候那些基金正好高位站岗中,所以那时候存5年定期也比大部分基金经理的收益高。等到股市涨起来了,组合的整体收益天生就会比收益最高的产品低,估计那时候随随便便买哪个基金都能比组合收益高别信口开河,牛市股票比例严重偏离25%只会触发再平衡操作

24

赞同来自: WithMyHeart 、hemafeifei 、newbison 、potti 、明园 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、更多 »

后视镜,因为选的红利低波和黄金,最近几年表现好罢了

Edge

Edge Chrome

Chrome Firefox

Firefox

京公网安备 11010802031449号

京公网安备 11010802031449号