对于主动管理型的基金来说,基金经理就直接决定了基金业绩,换个人操盘就会有完全不同的结果。这两天基金三季报不是全都出来了么,数据量非常庞大,把小助理也喊起来加班,我们来看一下这些基金经理究竟该如何挑选,谁的操盘能力更强。

先说一个数据,2024年三季报公布的公募基金总量达到了31.71万亿,比二季末是多了1万亿出来,增长率3.16%,而三季度的中证流通指数涨了16.52%,这说明了啥。看似增长的1万亿远不及股市资产增幅,这就是说三季度基民总量其实是减少的,有资金在三季度里离场了。由于指数涨幅主要来自于9月底最后几天,所以除了暴涨那两天趁机逃跑的机灵鬼,还有一大堆是暴涨前熬不住退场的倒霉蛋。

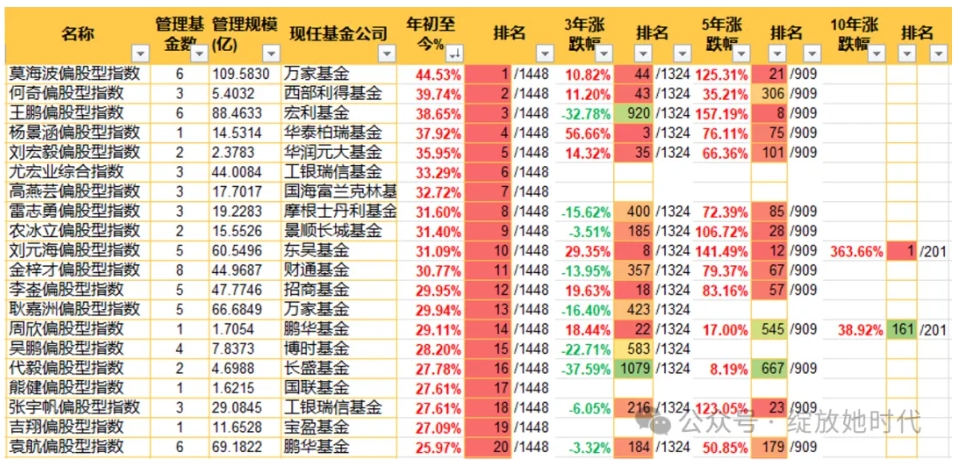

今天主要看一下涉及A股投资的基金经理,涉及的经理总人数2610人,管理着21.5万亿的总资金规模,人均八十多亿,但这里面首尾悬殊很大,大部分人被平均了。放个管理规模前10名和后10名的看看先:

待续

先说一个数据,2024年三季报公布的公募基金总量达到了31.71万亿,比二季末是多了1万亿出来,增长率3.16%,而三季度的中证流通指数涨了16.52%,这说明了啥。看似增长的1万亿远不及股市资产增幅,这就是说三季度基民总量其实是减少的,有资金在三季度里离场了。由于指数涨幅主要来自于9月底最后几天,所以除了暴涨那两天趁机逃跑的机灵鬼,还有一大堆是暴涨前熬不住退场的倒霉蛋。

今天主要看一下涉及A股投资的基金经理,涉及的经理总人数2610人,管理着21.5万亿的总资金规模,人均八十多亿,但这里面首尾悬殊很大,大部分人被平均了。放个管理规模前10名和后10名的看看先:

待续

5

赞同来自: Lee97 、Assnile 、apple2019 、hshpangpang 、人来人往777更多 »

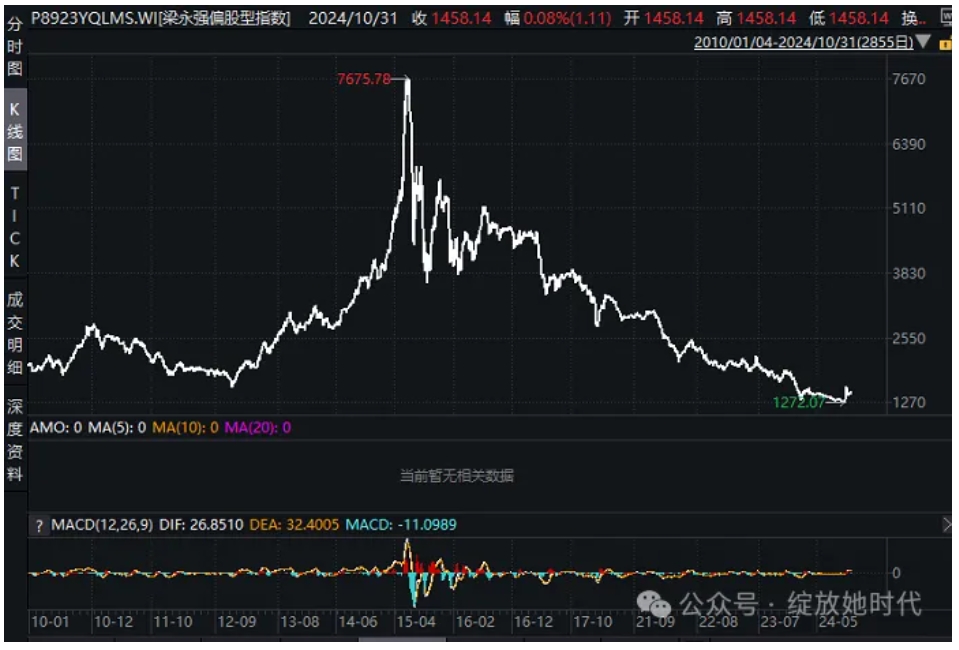

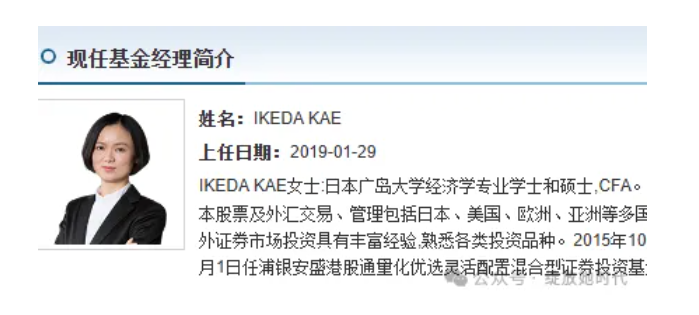

这个榜单上出现2次以上的名字也同样加绿显示了,出亏损板现次数越多会绿的越亮,你会惊喜的发现有人亏得很稳定。我很好奇的去找了这个基金经理目前所管理的产品仔细看了一下,那真是一看一个不吱声。我就贴一个基本数据:

你们看这吓人的换手率,光半年换手率400%,相当于满仓倒腾了4遍,而你们从持仓平均市盈率就能看出来风格了吧。没错现在持仓正是平均市盈率10%的大盘股,以中海油、中移动、神华、长电这些为代表,而在去年还是满手的科技股,前年又是银行证券白酒之类的蓝筹股……这基金规模居然还有10亿左右,一共管理了3个产品加起来十多亿,这要是在私募早就被除名了,活脱脱一个大韭菜,还不如那些抱死一个行业不换的,也不至于左右挨打亏得这么稳定,居然还有十几亿资金投……

wind也蛮有意思的,它也做了一个基金经理指数,你们感兴趣的可以去下个软件看看,输入基金经理名字都能查到对应一个业绩指数,比如刚刚说的这个:

这走势真是,比北交所还刺激。好了,今天的基金经理量化数据就贴这些了,大家学会如何选人了吗,快去看看绿榜里面有没有你买过的人,赶紧拉黑

全篇终

你们看这吓人的换手率,光半年换手率400%,相当于满仓倒腾了4遍,而你们从持仓平均市盈率就能看出来风格了吧。没错现在持仓正是平均市盈率10%的大盘股,以中海油、中移动、神华、长电这些为代表,而在去年还是满手的科技股,前年又是银行证券白酒之类的蓝筹股……这基金规模居然还有10亿左右,一共管理了3个产品加起来十多亿,这要是在私募早就被除名了,活脱脱一个大韭菜,还不如那些抱死一个行业不换的,也不至于左右挨打亏得这么稳定,居然还有十几亿资金投……

wind也蛮有意思的,它也做了一个基金经理指数,你们感兴趣的可以去下个软件看看,输入基金经理名字都能查到对应一个业绩指数,比如刚刚说的这个:

这走势真是,比北交所还刺激。好了,今天的基金经理量化数据就贴这些了,大家学会如何选人了吗,快去看看绿榜里面有没有你买过的人,赶紧拉黑

全篇终

0

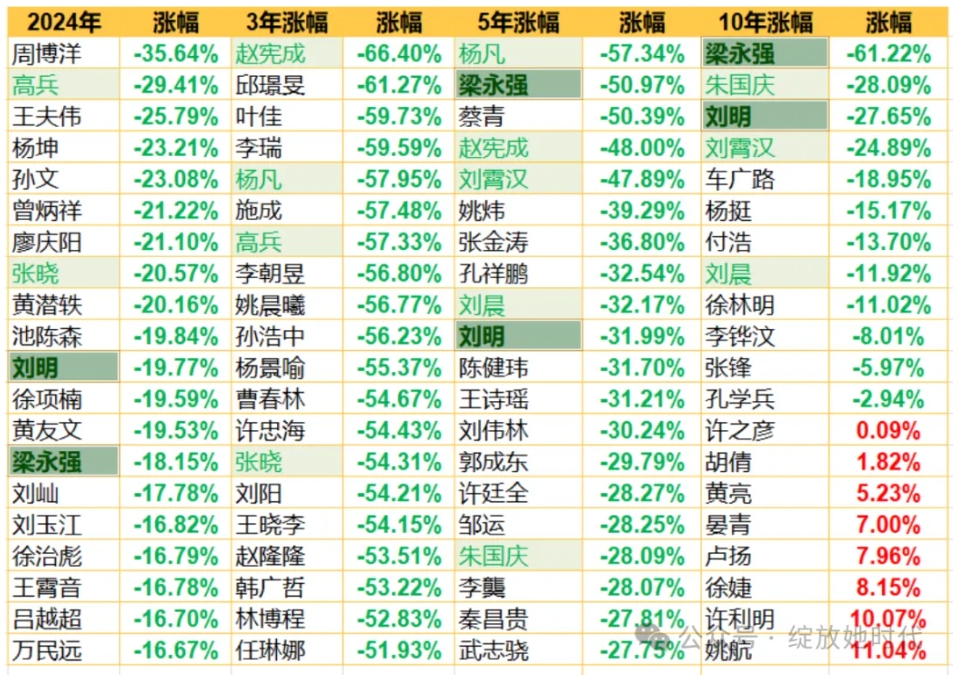

也不能光看好的,再给你们上个倒数榜单看一下:

大家重点看最后一列10年涨幅,在201个有10年业绩的主动管理股票型基金经理里,就这么十几个还是亏着的。亏损幅度遥遥领先的第一名还亏着61.22%,需要涨157.86%才能回本。

大家重点看最后一列10年涨幅,在201个有10年业绩的主动管理股票型基金经理里,就这么十几个还是亏着的。亏损幅度遥遥领先的第一名还亏着61.22%,需要涨157.86%才能回本。

0

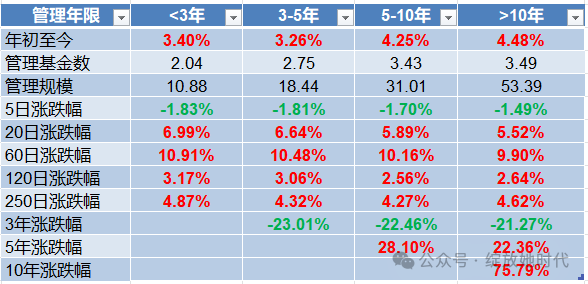

另外有人说,频繁跳槽对于一个基金经理来说也是不好的,更多的基民都钟情长期稳定的经理,是这样吗?我按管理年限做个区分统计却看不出差别,可能投资A股不一定需要靠经验,但是年限短的经理可能会没有多少历史业绩给我们参考。数据放下面你们自己看看:

未完待续

未完待续

2

赞同来自: happysam2018 、蓝笛传声

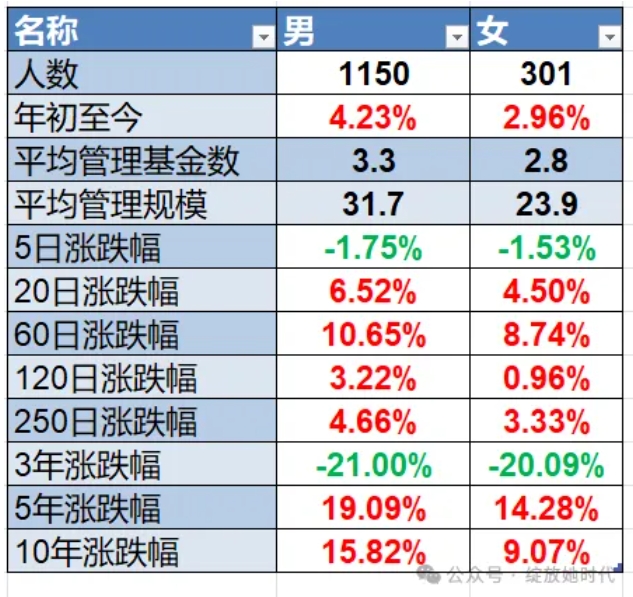

都说男主外女主内,不少家庭的经济大权都是在女性手里,基金经理资料里,全都披露了性别,却没有全部披露年龄。那顺便按性别统计一个业绩数据看看:

男女比例差不多4:1,女性基金经理的总体平均业绩看上去是要弱一些,不知道随着性别占比多了以后会不会有所不同。在一些股市起步较早的国家,基金经理中的女性占比会比我们这个数据高不少。比如下面的这位,都任职到中国来了,管理着一个QDII基金,是2023年所有股票型基金里的冠军:

未完待续

男女比例差不多4:1,女性基金经理的总体平均业绩看上去是要弱一些,不知道随着性别占比多了以后会不会有所不同。在一些股市起步较早的国家,基金经理中的女性占比会比我们这个数据高不少。比如下面的这位,都任职到中国来了,管理着一个QDII基金,是2023年所有股票型基金里的冠军:

未完待续

0

规模与业绩应该是动态影响的,业绩好了,规模上去了,然而规模太庞大也会影响业绩。到了一定规模之后的,就很难从基金规模来判定一个基金是否更好,下面这个表里把不同规模类的经理业绩进行对比,看到似乎100亿以上的基金10年涨幅最好,但也可能是业绩变好了以后,规模才变的巨大,所以还是不能只用规模来断定将来的业绩好坏,避免落入幸存者偏差的陷阱。

0

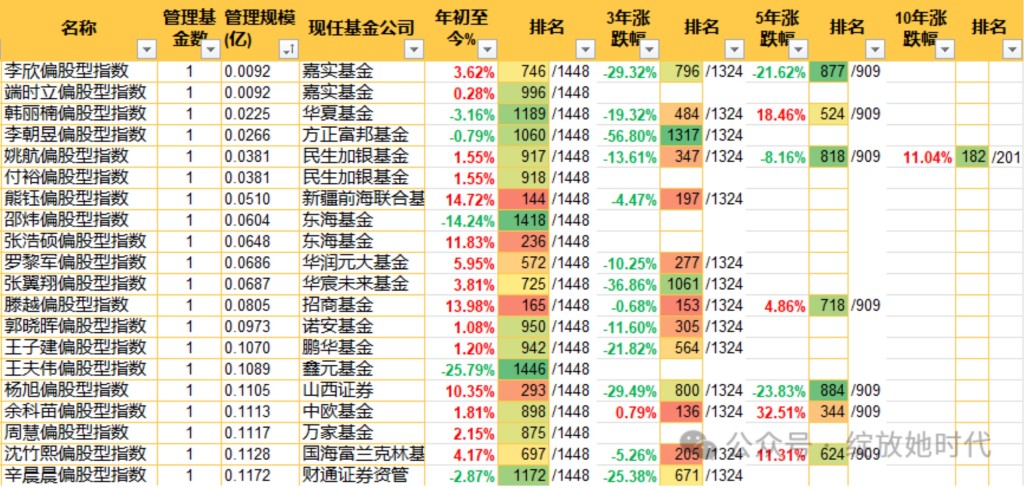

看看那些规模最小的20位经理,他们的业绩如何:

这里面还有从业10年之久的,至今还是只有一个产品,规模只有小几百万。一般来说,资金量越小越容易操作,我们自己做投资,小资金的收益率肯定是要高于大资金量的,但是在公募基金里却不是这样的结果。

公募基金虽然限制多不够灵活,只能靠选股胜出,但也是可以参与打新股的。很多负责任的基金经理都会顺便把新股打了,对于体量大的基金来说,即使天天中个新股对净值也不会产生什么明面上的贡献,但是对于小体量的产品来说却会贡献较大,这么多年了,即使打打新股,也不至于业绩还这么寒碜是吧。

规模大小不一定能决定业绩,但是经营了几年的产品规模还很小的,就一定是有原因的。对于这些规模小到极致的,基本上就一律避开就行。

这里面还有从业10年之久的,至今还是只有一个产品,规模只有小几百万。一般来说,资金量越小越容易操作,我们自己做投资,小资金的收益率肯定是要高于大资金量的,但是在公募基金里却不是这样的结果。

公募基金虽然限制多不够灵活,只能靠选股胜出,但也是可以参与打新股的。很多负责任的基金经理都会顺便把新股打了,对于体量大的基金来说,即使天天中个新股对净值也不会产生什么明面上的贡献,但是对于小体量的产品来说却会贡献较大,这么多年了,即使打打新股,也不至于业绩还这么寒碜是吧。

规模大小不一定能决定业绩,但是经营了几年的产品规模还很小的,就一定是有原因的。对于这些规模小到极致的,基本上就一律避开就行。

3

赞同来自: 跑路皮皮 、happysam2018 、阳光下生命

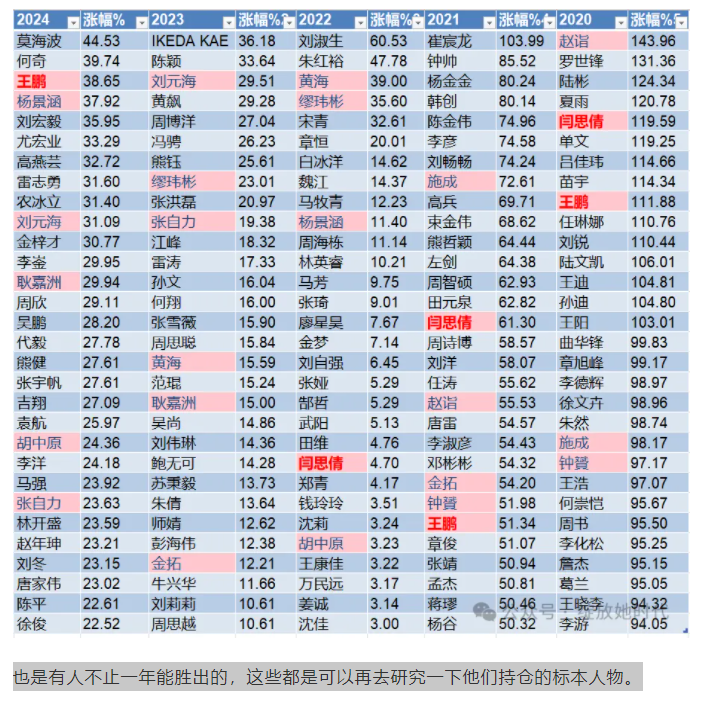

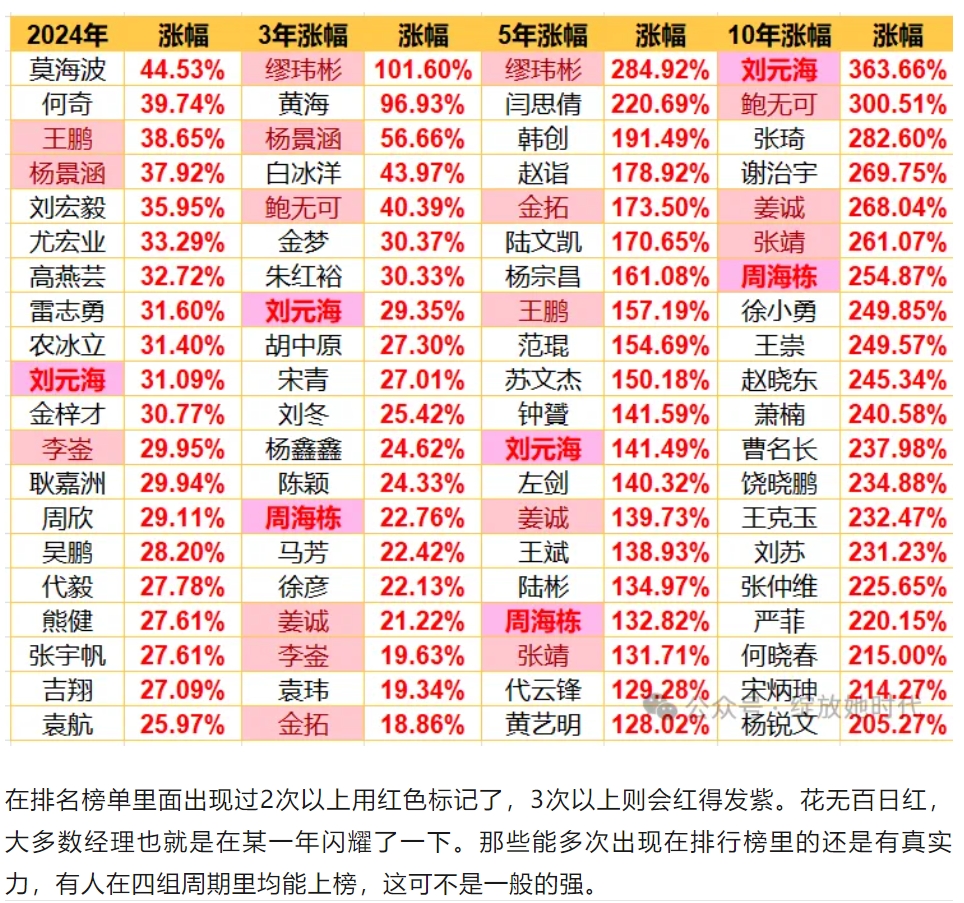

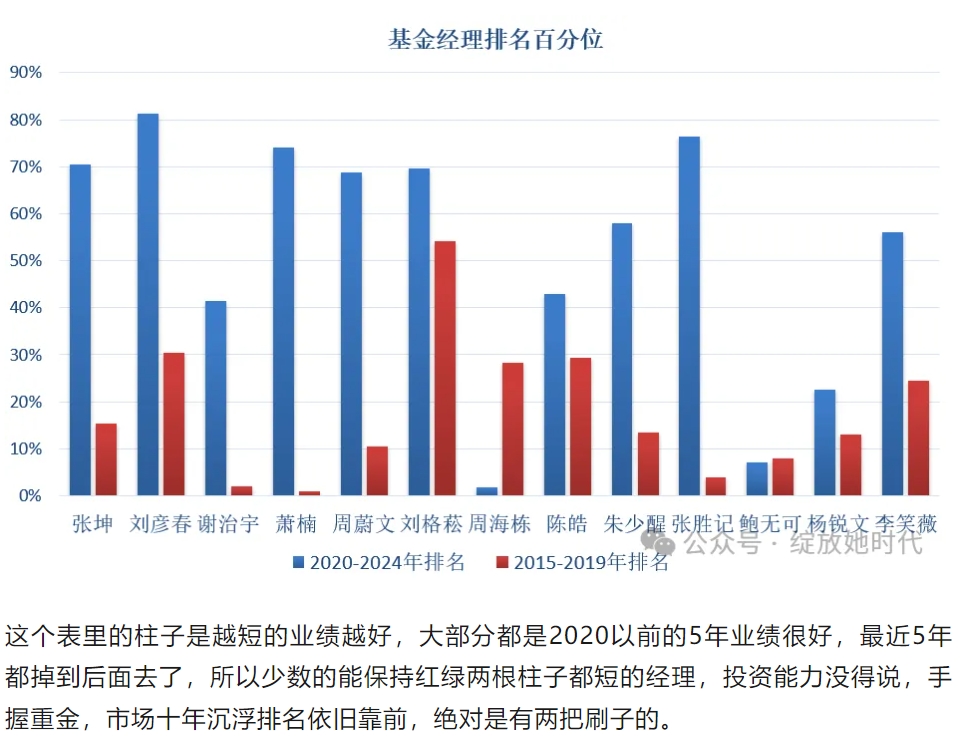

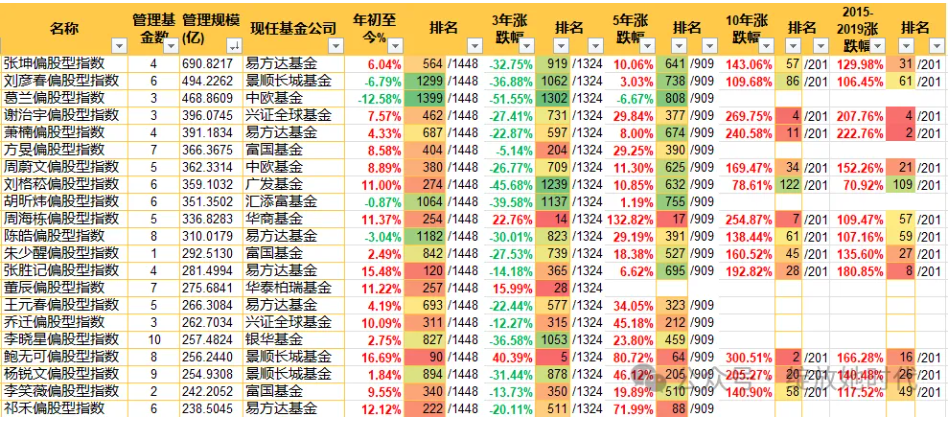

这些经理有个典型的特征,就是2015-2019年期间业绩很好,在表格的最后两列你们可以重点看下。因为在过去一段时间内业绩表现出色,尤其是踩对了行业风口,比如白酒和医疗板块,使得自己的基金业绩非常亮眼,火出了“基金圈”,名气大了,管理规模也随之大增,可在此之后却不是所有人都能保持着突出的投资能力。

可以看到规模最大的20个经理,今年业绩在1448名选手中排名1000开外的却有好几个。有些坚守某一行业的经理,应该是抱着某种信仰做投资的,所以业绩好坏也就只能看市场的风啥时候能吹到他这边来,买此类经理的基金,其实跟买行业ETF差不多。

里面也不乏一些会跟随市场变化调整持仓,投资能力确实不错的基金经理,市场的主要风格变化是从2020年以后,最近三年的投资是特别难做的,尤其是手握上百亿规模的基金,有时候他们会一直处于要不要换风格的尴尬境地。

我做了另一组数据,以2020为界,看前后5年的成绩对比,样本还是规模最大的这20个明星经理,用的是排名百分比数据,比如张坤在2015-2019的排名百分位是前15%,之后5年的百分位水平落到了70%:这个表里的柱子是越短的业绩越好,大部分都是2020以前的5年业绩很好,最近5年都掉到后面去了,所以少数的能保持红绿两根柱子都短的经理,投资能力没得说,手握重金,市场十年沉浮排名依旧靠前,绝对是有两把刷子的。

可以看到规模最大的20个经理,今年业绩在1448名选手中排名1000开外的却有好几个。有些坚守某一行业的经理,应该是抱着某种信仰做投资的,所以业绩好坏也就只能看市场的风啥时候能吹到他这边来,买此类经理的基金,其实跟买行业ETF差不多。

里面也不乏一些会跟随市场变化调整持仓,投资能力确实不错的基金经理,市场的主要风格变化是从2020年以后,最近三年的投资是特别难做的,尤其是手握上百亿规模的基金,有时候他们会一直处于要不要换风格的尴尬境地。

我做了另一组数据,以2020为界,看前后5年的成绩对比,样本还是规模最大的这20个明星经理,用的是排名百分比数据,比如张坤在2015-2019的排名百分位是前15%,之后5年的百分位水平落到了70%:这个表里的柱子是越短的业绩越好,大部分都是2020以前的5年业绩很好,最近5年都掉到后面去了,所以少数的能保持红绿两根柱子都短的经理,投资能力没得说,手握重金,市场十年沉浮排名依旧靠前,绝对是有两把刷子的。

2

赞同来自: happysam2018 、阳光下生命

排名最末的经理管理规模只有180万,也就个大散户的样子,搞不好就要被清盘。而第一名的柳军掌管4554亿元,这是什么概念啊,兴业银行目前的总市值是3800亿,中信证券是4142亿,一个人管理的基金规模比商业银行和头部券商总市值还大。他的产品基本上都是ETF,单510300一只沪深300ETF就3900多亿了。

所以我再把此类经理排除在外,只留下以主动型股票基金为主的经理,参赛基金经理人数减到1448人。以规模排序拉出前20名,可以看到不少都是耳熟能详的明星基金经理:

所以我再把此类经理排除在外,只留下以主动型股票基金为主的经理,参赛基金经理人数减到1448人。以规模排序拉出前20名,可以看到不少都是耳熟能详的明星基金经理:

Edge

Edge Chrome

Chrome Firefox

Firefox

京公网安备 11010802031449号

京公网安备 11010802031449号