上个月牛市横盘后,躲过了期权的大亏。

这个月大盘不上不下,股票不打算操作,感觉指数很难突破上个月的高点,所以继续深度虚值的双卖和备兑。

跟同事聊了下,他只单卖购,说我卖沽保证金不是浪费了么。我知道卖沽的保证金确实不如卖购。所以也寻思,要是将来上涨,考虑把卖沽的都平仓,全部用来卖购,保证金可以释放出很多。

但这样就是单边卖购,有个问题就是一旦大涨,会追保,极端情况会有爆仓风险。

现在科创50的1350卖购,1手保证金1100不到,根据上个月的经验,如果涨到了1.35,权利金也许是2000,但不知道保证金会追加到什么程度,再继续上涨又如何计算?

PS:我还是比较保守(当然,没有用价差策略,也不是最保守的),目前保证金的比例不是很高,所以还是能扛不小的上涨,就是不知道具体怎么计算。

这个月大盘不上不下,股票不打算操作,感觉指数很难突破上个月的高点,所以继续深度虚值的双卖和备兑。

跟同事聊了下,他只单卖购,说我卖沽保证金不是浪费了么。我知道卖沽的保证金确实不如卖购。所以也寻思,要是将来上涨,考虑把卖沽的都平仓,全部用来卖购,保证金可以释放出很多。

但这样就是单边卖购,有个问题就是一旦大涨,会追保,极端情况会有爆仓风险。

现在科创50的1350卖购,1手保证金1100不到,根据上个月的经验,如果涨到了1.35,权利金也许是2000,但不知道保证金会追加到什么程度,再继续上涨又如何计算?

PS:我还是比较保守(当然,没有用价差策略,也不是最保守的),目前保证金的比例不是很高,所以还是能扛不小的上涨,就是不知道具体怎么计算。

0

@mosaka0517

卖沽我就是当大号理财用的。

说反了吧,备兑才是资金利用效率低,卖沽反而部分钱能用来理财,如果是裸卖卖购也要保证金啊我本身就有ETF的,利用率确实低,没办法,浮亏的时候只能死扛。

卖沽我就是当大号理财用的。

0

@creasylai

比如,我有一张认购期权多谢,这样就好算多了

保证金是这么算:

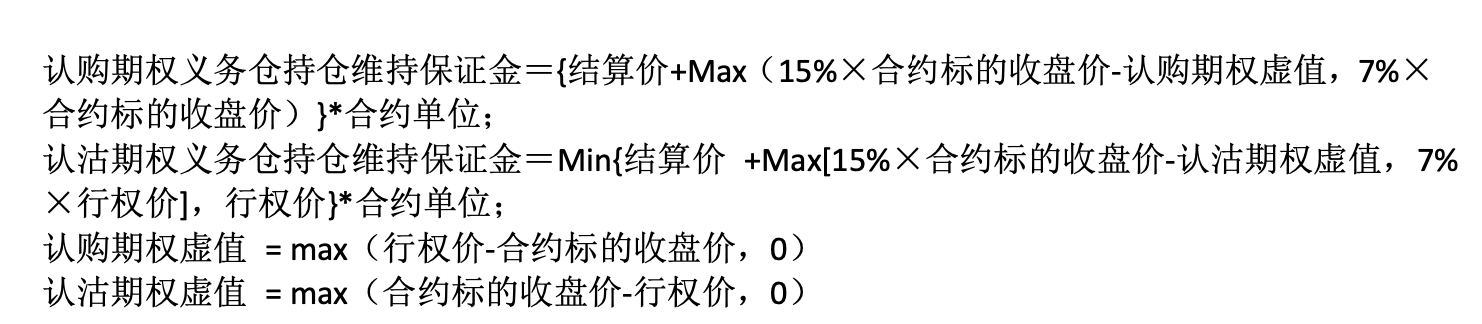

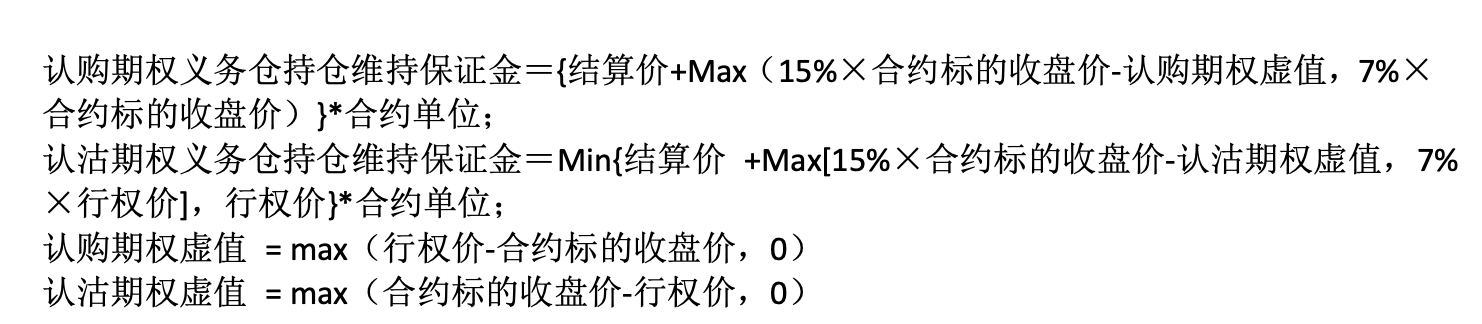

认购期权义务仓持仓维持保证金={结算价+Max(15%×合约标的收盘价-认购期权虚值,7%× 合约标的收盘价)}*合约单位

认购期权虚值 = max(行权价-合约标的收盘价,0)

结算价:0.0234

合约标的收盘价:2.122

行权价:2.75

认购期权虚值:max(行权价-合约标的收盘价,0)=max(2.75-2.122,0)=max(0.6...

1

赞同来自: flybirdlee

裸卖风险太大,即使卖最虚的,可以统计一下历史月度涨跌幅和振幅,看看极端情况(差不多平均每年一次?)能不能挺的过去。

可以日历价差啊,买远月隐波低的,卖当月隐波高的,保持D值为正,远近月时间价值衰减速度不同,震荡时收获时间价值,小涨小跌有收益,大涨大跌亏损额度可控。

可以日历价差啊,买远月隐波低的,卖当月隐波高的,保持D值为正,远近月时间价值衰减速度不同,震荡时收获时间价值,小涨小跌有收益,大涨大跌亏损额度可控。

0

@tlsme

如果持有股票在同样卖沽行权价上备兑卖购,是不是也行?

哪种方式更优?

我最近也在思考科创板期权,讨论下!

我用买股票多头的思路来做个股期权: 一、卖沽,只做科创板50(一是弹性大,二是被行权买股所需资金少),具体操作是: 1、股票空仓。 2、每天卖一次当月虚值认沽期权,权利金达到或超过投入的全部资金当日理财收益就行。 3、小仓位卖实值当月认沽期权,博股价上涨,获得权利金, 期间,如果股价不涨或下跌,也不平仓,等行权,买入股票,被行权后第二天卖出,再同步卖下月相应数量实值认沽期...第3步,卖沽股价下跌被行权,第二天直接卖出,比如下跌了10%,次日卖出不就浮亏变实亏了?这一次实亏靠多少次虚值沽收入能覆盖呢!

如果持有股票在同样卖沽行权价上备兑卖购,是不是也行?

哪种方式更优?

我最近也在思考科创板期权,讨论下!

6

赞同来自: ferrjs 、vitou 、hippohippo 、KevinLe 、坚持存款 、更多 »

我用买股票多头的思路来做个股期权:

一、卖沽,只做科创板50(一是弹性大,二是被行权买股所需资金少),具体操作是:

1、股票空仓。

2、每天卖一次当月虚值认沽期权,权利金达到或超过投入的全部资金当日理财收益就行。

3、小仓位卖实值当月认沽期权,博股价上涨,获得权利金, 期间,如果股价不涨或下跌,也不平仓,等行权,买入股票,被行权后第二天卖出,再同步卖下月相应数量实值认沽期权。

4、风险控制在所有仓位能被所投入的资金覆盖(即全部被行权也能买)。

二、买购,只买最价格最高的中证500,只买极度虚值的认购,博股价上涨。

以上操作思路不妥的地方,欢迎大家指教。谢谢。

一、卖沽,只做科创板50(一是弹性大,二是被行权买股所需资金少),具体操作是:

1、股票空仓。

2、每天卖一次当月虚值认沽期权,权利金达到或超过投入的全部资金当日理财收益就行。

3、小仓位卖实值当月认沽期权,博股价上涨,获得权利金, 期间,如果股价不涨或下跌,也不平仓,等行权,买入股票,被行权后第二天卖出,再同步卖下月相应数量实值认沽期权。

4、风险控制在所有仓位能被所投入的资金覆盖(即全部被行权也能买)。

二、买购,只买最价格最高的中证500,只买极度虚值的认购,博股价上涨。

以上操作思路不妥的地方,欢迎大家指教。谢谢。

1

比如,我有一张认购期权

保证金是这么算:

认购期权义务仓持仓维持保证金={结算价+Max(15%×合约标的收盘价-认购期权虚值,7%× 合约标的收盘价)}*合约单位

认购期权虚值 = max(行权价-合约标的收盘价,0)

结算价:0.0234

合约标的收盘价:2.122

行权价:2.75

认购期权虚值:max(行权价-合约标的收盘价,0)=max(2.75-2.122,0)=max(0.628,0)=0.628

合约单位:10000

代入公式:

保证金=(0.0234+max(15%×2.122-0.628,7%×2.122))*10000=(0.0234+0.14854)*10000=1719.4

而我的券商在上交所规定的保证金要求上浮20%,所以1719.4*1.2=2063.28

赞同来自: KevinLe

比如,我有一张认购期权

保证金是这么算:

认购期权义务仓持仓维持保证金={结算价+Max(15%×合约标的收盘价-认购期权虚值,7%× 合约标的收盘价)}*合约单位

认购期权虚值 = max(行权价-合约标的收盘价,0)

结算价:0.0234

合约标的收盘价:2.122

行权价:2.75

认购期权虚值:max(行权价-合约标的收盘价,0)=max(2.75-2.122,0)=max(0.628,0)=0.628

合约单位:10000

代入公式:

保证金=(0.0234+max(15%×2.122-0.628,7%×2.122))*10000=(0.0234+0.14854)*10000=1719.4

而我的券商在上交所规定的保证金要求上浮20%,所以1719.4*1.2=2063.28

Edge

Edge Chrome

Chrome Firefox

Firefox

京公网安备 11010802031449号

京公网安备 11010802031449号