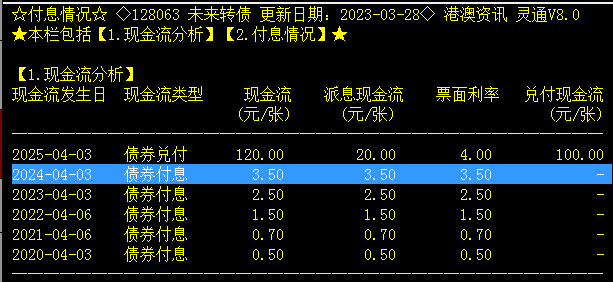

首先我们看到未来转债是120元的到期赎回价,其次我们可以查到4月2日晚上会派息3.5元(个人扣20%税机构公司账户不扣税)等于个人账户持有一年保底是122.8元左右,(深圳的可转债到期赎回扣税是当年利息部分的20%,机构和公司账户不扣税所以机构公司账户保底123.5元。)

现价118.635元,离保底大概还有4-5元的空间比较适合稳健保守派(也可以做现金替代仓)。

不过这个债的正股德尔未来是生产地板的(夕阳房地产下沿产业最近几年业绩微亏)加上余量6.29亿盘子偏大,并不是热点小盘高波债。

为啥现在要提这个可转债呢?

因为这个可转债下周一即将满足下修,如果真的提议下修并在后期下修到底的话,这个可转债的溢价有望降低到20%左右,下修无疑是增强了这个可转债的中期价值,向上的天花板上移了一定幅度。

那么这次下修的概率多大呢,我打电话也咨询了一下,公司倾向于促进强赎回解决可转债(但也做好了还钱的准备,年报货币资金合计接近13亿真还可转债7.5亿的钱也是能应对的),我自己认为下修概率较大原因是到期赎回价120太高借钱6.3亿还钱要还7.5亿,另外不下修转股价值很难到120以上(不还钱至少要把可转债的转股价值提高到120以上(对应到期赎回价120元,等到期还钱就可以到手120元,想让转股必须多给几元空间))不过公司证代说满足下修条件公司必须开会讨论是否下修(存在不确定性) ,不过后面一年公司暴雷退市的概率很小,即使不下修个人4元左右机构5元左右的年化收益还是大概率能确保的。

因为市场已经反弹一段,后期大盘可能展开横盘震荡,当前持仓可转债大涨高抛出去仓位产生的现金必然要现金管理(做逆回购或者找现金替代),那么周一的未来转债感觉是个介入点,提议下修涨1-2元,不提议下修可能低开0.5-1元,即使不提议也可以等待4月2日的高派息,总体而言未来转债短线似乎有些参与价值。

这里特别提醒:机构和公司账户持有转债遇到派息和强赎回不用交20%税,120元的到期赎回+4月初3.5元的派息=123.5元机构和公司账户可以完整拿到手的,应该说未来转债现在118元多的价格接近5元的年化收益,对机构和公司账户的追求低风险的资金诱惑力挺大。

个人认知有限,抛出两个问题大家讨论下

第一公司后面一年暴雷退市的风险有吗?

第二离到期只剩一年不下修等于99%要还钱,下修等于60-80%能强赎回产生折价逼可转债转股,周一提议下修的可能性大吗?

Edge

Edge Chrome

Chrome Firefox

Firefox

京公网安备 11010802031449号

京公网安备 11010802031449号