期指贴水策略我大概从2016年尝试做,之后慢慢成为了我的最核心策略。在踩了无数个坑以后,收获了不少经验教训,总结分享给大家。文中主要涉及的问题:

什么是期指贴水策略?

期指贴水策略与指数基金收益拆解对比?

应该持有期指还是指数基金?

分红对期指的影响?

吃贴水应该持有近月还是远月合约?

期指需要准备哪些保证金?

应对补充保证金需要多少钱?

期指移仓换月应该看什么指标?

当月合约交割日当天基差会收敛到0吗?

这个策略目标是赚取贴水这一相对收益,适合的人群为:

(1)具备开通股指期货资格,资金量至少大于一手合约的合约价值

(2)炒股能力不足以每年平均跑赢指数15%

(3)日常工作忙或是懒得看盘分析股票的人

(4)具有较高的风险容忍能力和保证金管理能力

期指的优势:期指与指数基金相比,优势在于多了贴水和节约资金的投资收益,省了基金成本,贴水和基金成本不用多说,节约资金的投资收益是指由于期指只用交大约15%的保证金,剩余85%节约的资金可以买个稳健点的固收所获得的收益。

期指的劣势:期指与指数基金相比,劣势在于少了指数成分股分红的收益和打新收益。

期指超额收益是靠贴水和节约资金收益来获得,目前中证500对应的股指IC还有13%左右的贴水,而沪深300和上证50的期指几乎没有贴水,持有IC一年获得15%左右的超额收益没啥问题。

指数基金的超额收益是靠打新和分红,持有2-3亿规模的微型指数基金的打新收益大概13%一年,沪深300和中证500的微型指数基金基本上都能得到这个收益,上证50的指数基金打新收益要低一些,因为没办法打深市股票。沪深300的分红也比中证500的指数分红要高一些,扣了成本以后能达到2%左右,加起来也差不多15%左右。

指数成分股分红会使指数被动下跌,持有期指无法获得分红,相当于被动损失分红金额。中证500、沪深300、上证50目前的股息率分别是1.24%、1.94%、2.45%。

分红对期指的负面影响并不是平均到每个月的,而是集中在分红季,也就是每年的5~8月。

因此在分红季,尤其时每年的6、7两月,期指的贴水会因为分红而明显增大,这时请注意不要看到贴水大了就马上进,要剔除分红的影响再决定。

(2)补充保证金储备:当期指下跌,就需要补充保证金,否则就会被强平,为应对保证金要求,就需要准备一些比例的高流动性资产(能随时转到期货账户的资金,小编一般放在期指三方对应银行T+0理财里)。

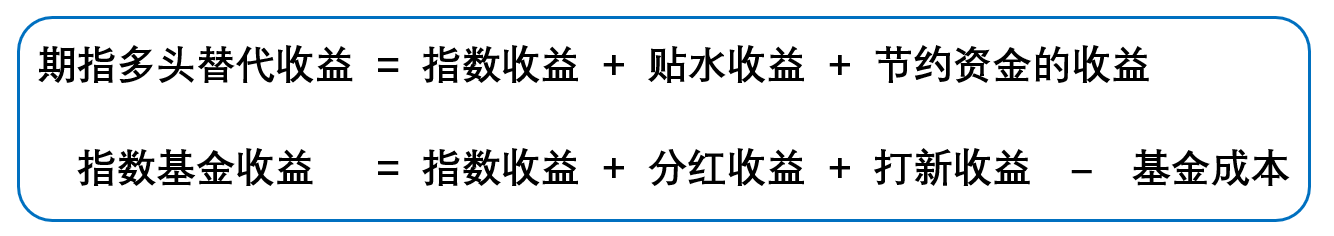

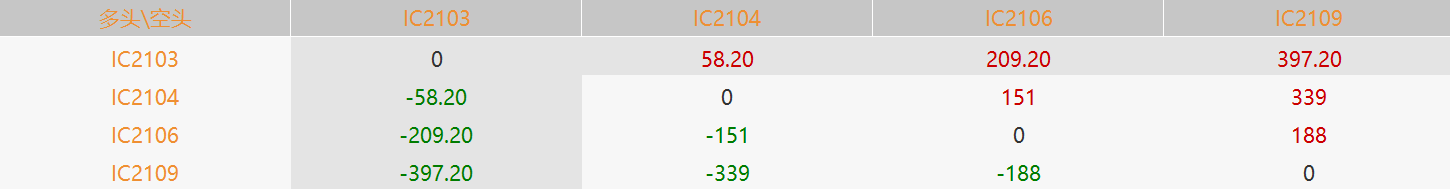

细致一点的话可以算一下每个合约的贴水差,就是下边这张表,买月均贴水大的合约,不过要注意上个问题提到的分红季的影响。

比如,价值100万的期指合约,期指跌5%,期指亏损金额就是5万,其实,你不需要补5万那么多的保证金,可以少补一点,因为期指下跌,你所需要交的维持保证金金额也下降了一点,如果保证金率是15%,那么就需要补交5万*(1-85%)= 4.25万。

因为期指有涨跌停板,所以当日最大跌幅是10%,理论上当日最大需要补充的资金量是8.5%。

但是!!!一个血的教训来了:只备8.5%的资金是绝对不够的!!!原因如下:

(1)交易所会突然上调保证金率!!!交易所会什么时候上调保证金呢?一般在节日前或是市场大幅波动的时候,试想千股跌停叠加上调保证金是一种什么情形。

(2)暴跌的次日往往还是暴跌。如果当日期指跌停,那么大概率次日期指会大幅低开,只预备应对一个跌停的资金是绝对不够的。

(3)做这个策略的人一般也懒得天天监控保证金率变化,很可能连续几天的小跌都没注意,等到一个恐慌跌停发现钱不够了。

因此,小编一般会预备一个半到两个跌停以上的高流动性资产应对保证金补充需求。

这样下来剩下的资金就还有65%左右可以支配,这些钱小编也不会去买股票,因为这等于是加杠杆,之前会买些分级A,现在会买一些3A转债、打新债基什么的,目标跑赢无风险利率2、3个点就可以,要点就是波动小、与大盘相关性低、3个工作日内能变现。

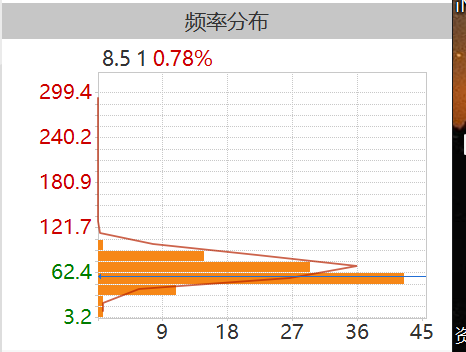

从频率分布图可以看到,这个差值的均值在60左右,也就是当月均贴水大幅高于60的时候,就是合适的换月机会。

根据小编的观察,这个差值并不会因为临近合约交割日就减小,而是呈现不规则的均值回复变化。

这个策略最关键的点就在于保证金管理,要随时准备足够应对极端风险的资金,保证不因为波动而在低点失去头寸。

同步发于雪球及公众号:爱喝豆汁的投资者

豆汁君 3.14

什么是期指贴水策略?

期指贴水策略与指数基金收益拆解对比?

应该持有期指还是指数基金?

分红对期指的影响?

吃贴水应该持有近月还是远月合约?

期指需要准备哪些保证金?

应对补充保证金需要多少钱?

期指移仓换月应该看什么指标?

当月合约交割日当天基差会收敛到0吗?

1、什么是期指贴水策略?

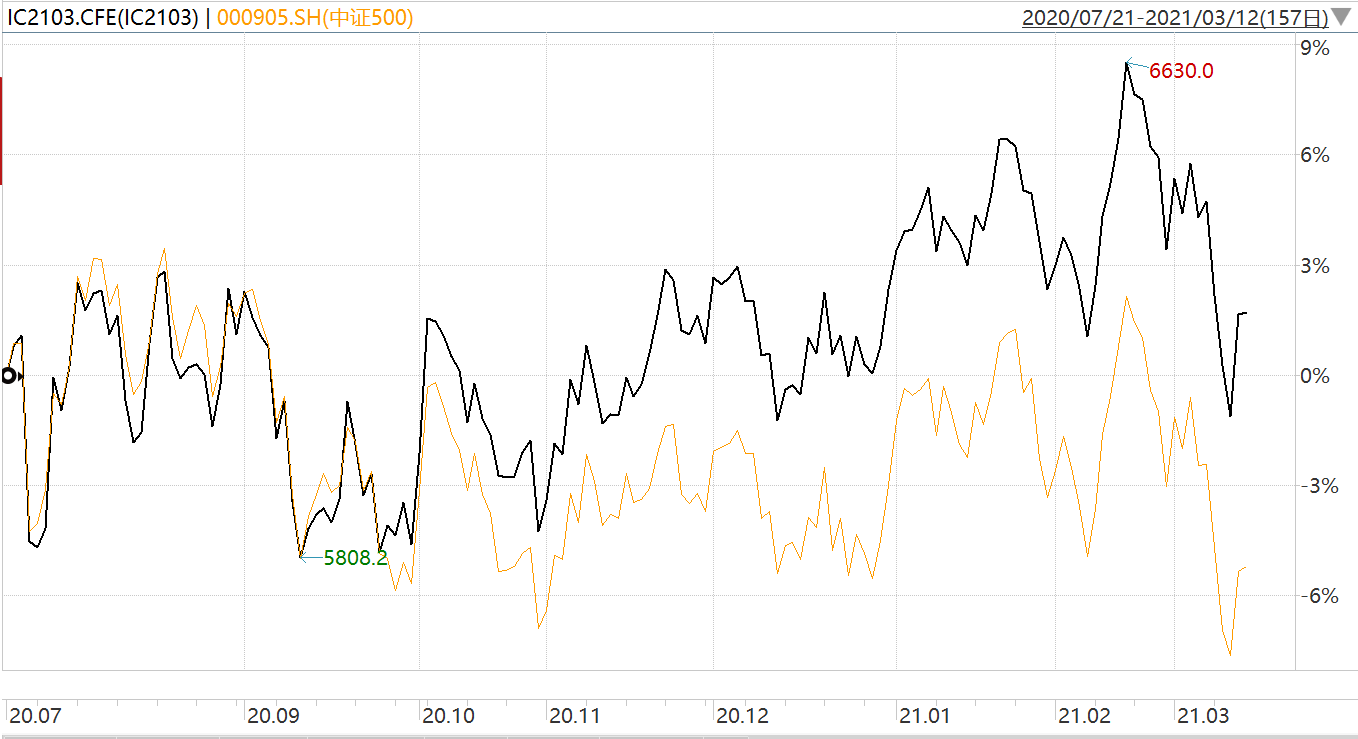

即长期持有贴水的多头期货合约,不做短期择时判断,只是定期移仓换月。下图黄线是中证500指数走势,黑线是IC主力合约上市以来的走势,明显看出黑线收益率高于黄线,并有不断扩大的趋势,这个差异就是贴水收益。

这个策略目标是赚取贴水这一相对收益,适合的人群为:

(1)具备开通股指期货资格,资金量至少大于一手合约的合约价值

(2)炒股能力不足以每年平均跑赢指数15%

(3)日常工作忙或是懒得看盘分析股票的人

(4)具有较高的风险容忍能力和保证金管理能力

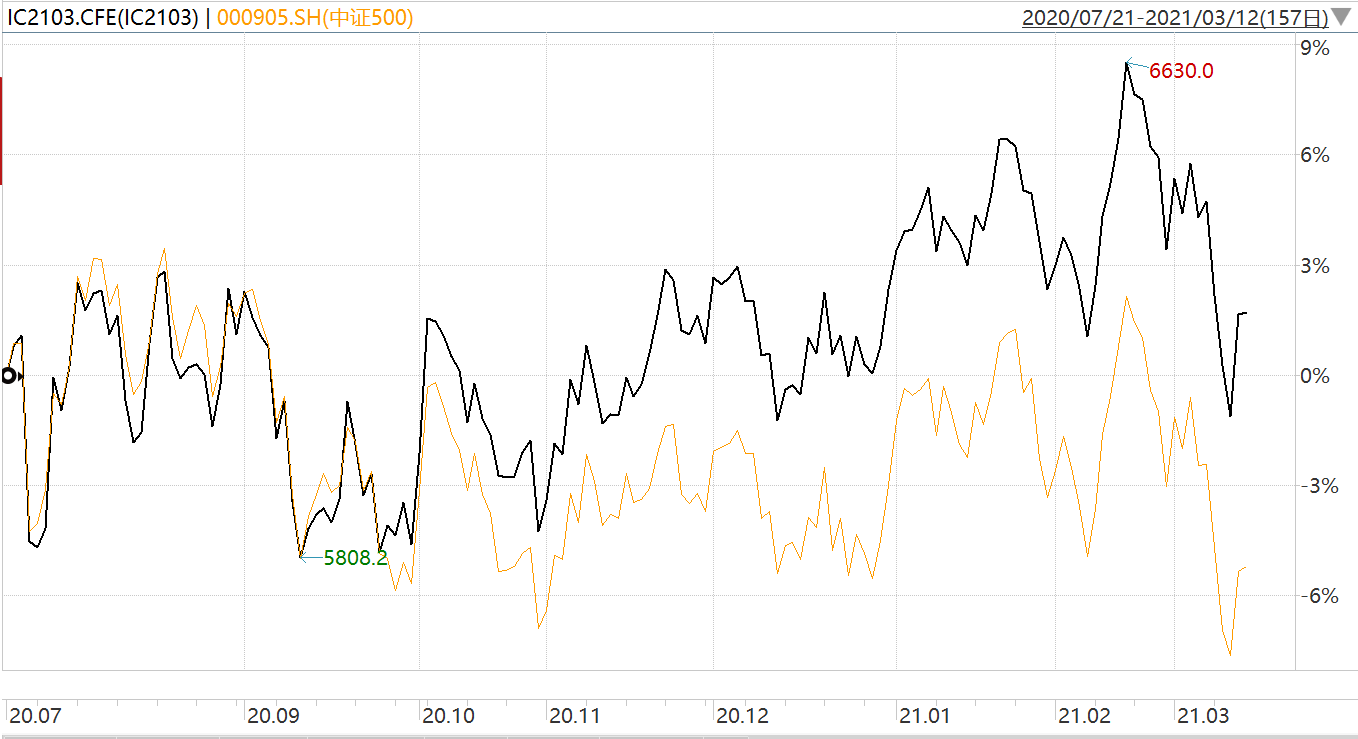

2、期指多头替代和指数基金对比:

同样是看多指数,期指和指数基金最为相似,适合对比研究,两种策略的收益拆解如下:期指的优势:期指与指数基金相比,优势在于多了贴水和节约资金的投资收益,省了基金成本,贴水和基金成本不用多说,节约资金的投资收益是指由于期指只用交大约15%的保证金,剩余85%节约的资金可以买个稳健点的固收所获得的收益。

期指的劣势:期指与指数基金相比,劣势在于少了指数成分股分红的收益和打新收益。

3、应该持有期指还是指数基金?

中证500持有期指较优,沪深300持有微型指数基金较优,两种策略每年都能获得大概15%的超额收益,持有微型指数基金省事一些,期指替代策略需要保证金管理,但是上限高一些。期指超额收益是靠贴水和节约资金收益来获得,目前中证500对应的股指IC还有13%左右的贴水,而沪深300和上证50的期指几乎没有贴水,持有IC一年获得15%左右的超额收益没啥问题。

指数基金的超额收益是靠打新和分红,持有2-3亿规模的微型指数基金的打新收益大概13%一年,沪深300和中证500的微型指数基金基本上都能得到这个收益,上证50的指数基金打新收益要低一些,因为没办法打深市股票。沪深300的分红也比中证500的指数分红要高一些,扣了成本以后能达到2%左右,加起来也差不多15%左右。

4、分红对期指的影响?

分红对期指有负面影响,这种影响有季节性。指数成分股分红会使指数被动下跌,持有期指无法获得分红,相当于被动损失分红金额。中证500、沪深300、上证50目前的股息率分别是1.24%、1.94%、2.45%。

分红对期指的负面影响并不是平均到每个月的,而是集中在分红季,也就是每年的5~8月。

因此在分红季,尤其时每年的6、7两月,期指的贴水会因为分红而明显增大,这时请注意不要看到贴水大了就马上进,要剔除分红的影响再决定。

5、期指替代策略需要准备的保证金?

(1)交易所和期货公司要求的保证金:比如IC合约交易所要求14%的保证金,期货公司一般会在这个基础上加上1~3个点的保证金,加起来也就是15%~17%。(2)补充保证金储备:当期指下跌,就需要补充保证金,否则就会被强平,为应对保证金要求,就需要准备一些比例的高流动性资产(能随时转到期货账户的资金,小编一般放在期指三方对应银行T+0理财里)。

6、吃贴水应该持有近月还是远月合约?

通常来说近月合约的贴水更大一些,滚动持有近月合约收益更高,但会麻烦一点,每月都要移仓换月,而且移仓的时候有可能存在换月成本。细致一点的话可以算一下每个合约的贴水差,就是下边这张表,买月均贴水大的合约,不过要注意上个问题提到的分红季的影响。

7、保证金准备需要准备多少?(这里面有一个鲜血换来的经验!!!)

首先先说一个小编自己简易计算需要补充保证金金额的公式:比如,价值100万的期指合约,期指跌5%,期指亏损金额就是5万,其实,你不需要补5万那么多的保证金,可以少补一点,因为期指下跌,你所需要交的维持保证金金额也下降了一点,如果保证金率是15%,那么就需要补交5万*(1-85%)= 4.25万。

因为期指有涨跌停板,所以当日最大跌幅是10%,理论上当日最大需要补充的资金量是8.5%。

但是!!!一个血的教训来了:只备8.5%的资金是绝对不够的!!!原因如下:

(1)交易所会突然上调保证金率!!!交易所会什么时候上调保证金呢?一般在节日前或是市场大幅波动的时候,试想千股跌停叠加上调保证金是一种什么情形。

(2)暴跌的次日往往还是暴跌。如果当日期指跌停,那么大概率次日期指会大幅低开,只预备应对一个跌停的资金是绝对不够的。

(3)做这个策略的人一般也懒得天天监控保证金率变化,很可能连续几天的小跌都没注意,等到一个恐慌跌停发现钱不够了。

因此,小编一般会预备一个半到两个跌停以上的高流动性资产应对保证金补充需求。

这样下来剩下的资金就还有65%左右可以支配,这些钱小编也不会去买股票,因为这等于是加杠杆,之前会买些分级A,现在会买一些3A转债、打新债基什么的,目标跑赢无风险利率2、3个点就可以,要点就是波动小、与大盘相关性低、3个工作日内能变现。

8、期指移仓换月要看什么?

以滚动持有近月合约的移仓换月为例,下图为IC合约次月和当月价格差异连续图,图中可以看到近月与次月差有着较强的均值回复特性,这个差值往往会围绕均值上下波动。从频率分布图可以看到,这个差值的均值在60左右,也就是当月均贴水大幅高于60的时候,就是合适的换月机会。

根据小编的观察,这个差值并不会因为临近合约交割日就减小,而是呈现不规则的均值回复变化。

9、当月合约交割日当天基差会收敛到0吗?

不会,当月合约的基差会随着临近交割日而逐渐缩小,但是到了交割日当天不一定会收敛到0。原因有交易成本、交割是由结算价而不是收盘价、交割需要第二日卖出等。总结:期指贴水的核心

总的来说,期指贴水策略是一个非常好的策略,配合A股牛熊周期每隔几年做一次战略择时,或者搭配股债平衡都是不错的。这个策略最关键的点就在于保证金管理,要随时准备足够应对极端风险的资金,保证不因为波动而在低点失去头寸。

同步发于雪球及公众号:爱喝豆汁的投资者

豆汁君 3.14

Edge

Edge Chrome

Chrome Firefox

Firefox

京公网安备 11010802031449号

京公网安备 11010802031449号