年度收益19.52%

收益来源:运气成分居多

- 来源1:宽基和主动基金随着牛市反弹带来的收益

- 来源2:美股在4月份大跌时的加仓

- 来源3:港股恒生医疗和恒生科技随着牛市反弹带来的收益

- 来源4:黄金

- 来源5:ETF轮动

- 来源6:10月份之后的可转债轮动

亏损标的:医药和消费在牛市反弹过程中,逐步止损置换为可转债(10月国庆节后第一天的再平衡),回看了一下,避免了不小的回撤,纯运气。

做对了什么:

- 没有在底部割肉,坚持到了牛市反弹。启示:大盘整体估值还是具备一定指引意义

- 放弃了消费和医疗,调整为策略为主。启示:这个在当前来看对了,未来不一定。但是核心是认知上认识到自己不具备把握行业ETF的能力。另外估值对于行业的指引性不强。高的可能更高,低的可能更低。

- 尝试了量化策略和回测验证。启示:量化策略是寻找一组相同特征的标的,具备上涨的偏差概率,通过历史回测验证。保留了在10年范围内有稳定超额的策略

做错了什么:

- 量化策略的认知还是不太够,目前处于抄作业阶段,信仰不够,容易产生动摇,待时间验证和心态磨练

- 大类配置策略的标的和比例反复调整,始终感觉不安心,没有形成好的初始化比例和再平衡动作

二.2026年展望

1. 市场认知

投资领域全市场范围内属于随机漫步。

2025年A股,美股,黄金,白银都涨的很好,2026年是延续?回调?震荡?个人能力无法判断,只能当作随机漫步的状态来对待。

如果非要做个主观判断,大致都处于中等偏高位置。

2. 盈利来源(天书大佬的经典总结):折价,利息,波动,未来

折价:目测没有什么明显的主流标的

利息:保持45%的债券

波动:通过量化,寻找正向波动的偏差概率

未来:股债商全天候配置,获取市场Alpha

3. 自我认知:凭什么自己可以获取盈利?

性格特点:

- 愿意研究,但没有特别深入和执着。每次看到JSL上大神的研究都觉得自愧不如

- 对A股大盘的认知可能比身边很多乱炒股的人要深入一些,但是不足以给自己强大的信心和信仰

- 短线操作都非常糟糕

- 韭菜心态:被套容易拿住,盈利不容易拿住。(这个在做大类配置和量化策略后,心态改善不少,基本不关心成本,可以杀伐果决的轮动)

整体总结:在全市场玩家里面,自认为应该属于中位数的中庸之辈。

作为中庸之辈,如何在市场中生存下来并能获得盈利?

4. 2026年关键词:分散配置,股债平衡,偏差概率和不对称下注

分散配置:

既然是中庸之辈,干脆放弃深度,用广度和分散代替,获取全市场的Alpha。

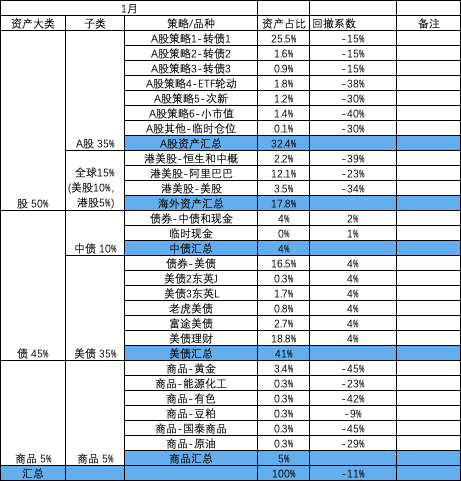

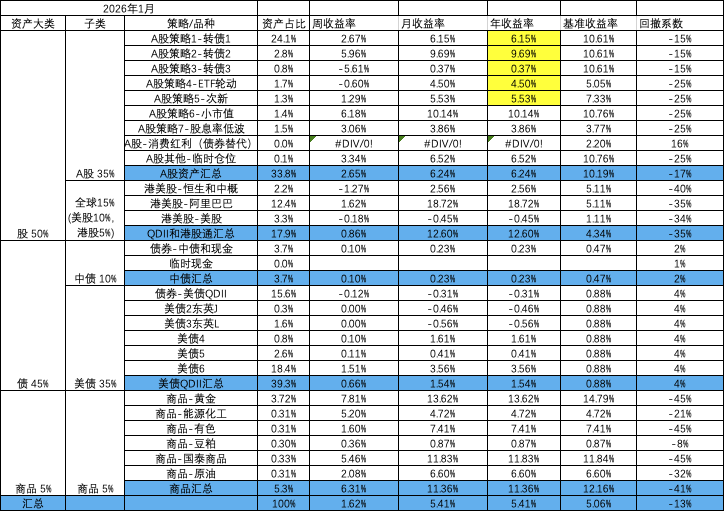

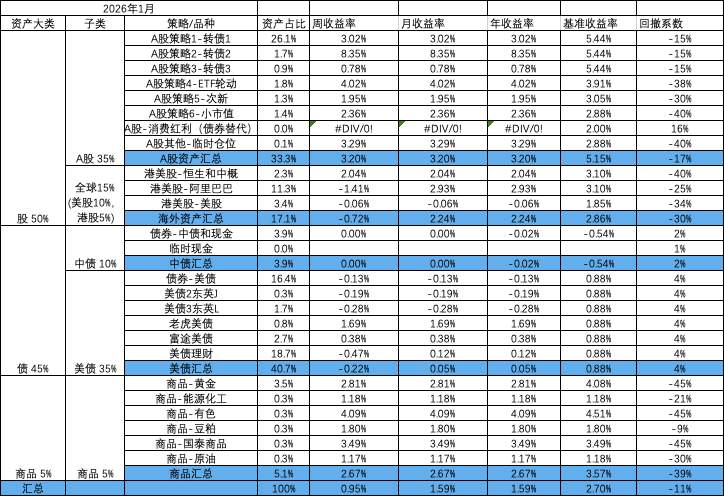

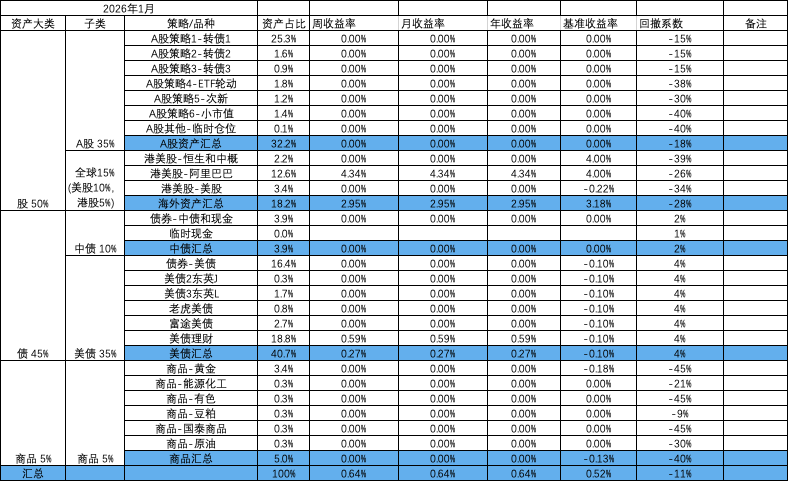

2026年的分散配置初始化比例:

股55%:A股35%+美股10%+港股5%

债45%:中债10%+美债35%(债内部不做再平衡)

商5%:黄金3.4%+豆粕0.3%+原油0.3%+有色0.3%+能源化工0.3%+国泰商品0.3%

这个比例没有经过回测是否最佳。本质是股债55,只是增加了5%的大宗。从长远的角度,权益资产和生息资产还是更有价值一些。

在2025年最后一周,黄金大跌,刚好借此机会把商品比例一次性初始化配置到位,股债商的大比例初始化到位。在股内部,目前港美股比例需要调整,希望等到美股调整的机会。

股债平衡:

- 再平衡触发1:时间维度的再平衡,半年做一次

- 再平衡触发2:回撤系数的再平衡,小于10% 或者 大于15%两个阈值触发再平衡

- 严格按照二级标的的比例做再平衡(债内部不做再平衡),忽略成本和盈亏

- A股策略内部:小市值,ETF轮动和次新均固定金额,盈亏均由转债再平衡

偏差概率:

整体分散不深研的前提下,对A股这个最熟悉的领域尝试量化寻找偏差概率。

策略1:ETF轮动,果仁策略显示年度收益58%(实际收益没有统计,一般低于这个)。纳指/黄金/创业板 20日动量轮动,2025年第一年收益还不错。回撤和波动比较大。作为中庸之辈也没有能力进一步优化,就按照最原始粗粝的逻辑来轮动。

风险:

这个策略由于纳指和黄金过去几年表现突出,收益不错,存在过拟合风险。如果未来纳指,黄金和A股集体陷入回调,策略将失效。

应对:

由于轮动的3个标的是完全不相关的标的,集体回调不会一直持续,需要对策略的信仰。

另外采用固定金额的再平衡避免积累巨大回撤。

策略2:小市值,果仁策略显示年度收益85%(同上)。20只小市值,低PE高ROE。抄的金老师小市值作业做的部分优化。回撤和波动比较大,实盘一直是小金额在试跑。2026年按照固定金额1.5%左右开始正式跑。

风险:

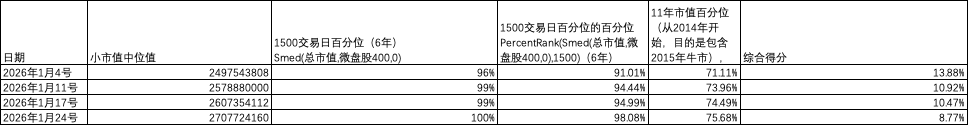

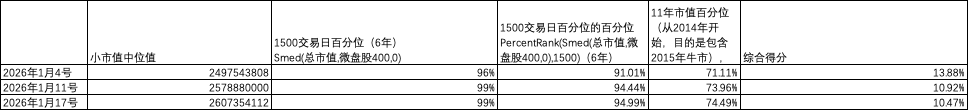

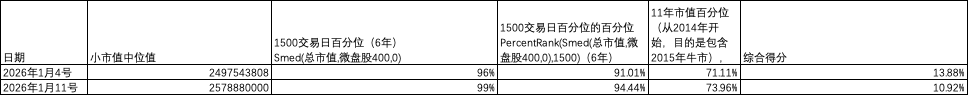

小市值策略是个众所周知的策略,可能导致拥挤度过高导致大幅的回调。另外目前市值中位数一直居高不下。

应对:

采用固定金额的再平衡避免积累巨大回撤。有回撤也只能硬扛保持信仰。小仓位不伤筋动骨。

策略3:次新,果仁策略显示年度收益43%(同上)。抄的网上作业,发现10年回测的结果一直有稳定超额。回撤和波动比较大,实盘一直是小金额在试跑。2026年按照固定金额1.5%左右开始正式跑。

风险:

抄的作业,信仰不够,如果出现一段时间的策略失效会动摇。

应对:

采用固定金额的再平衡避免积累巨大回撤。小仓位不伤筋动骨。

策略4:红利低波均线策略,全年没有触发。这个是熊市策略,2025年没有触发。跟踪论坛上的大佬们如果开始集体放弃可转债策略,这个将作为A股替代策略使用。

不对称下注:

可转债品种是不对称下注的典型品种,作为A股的压舱石仓位。

可转债轮动兼顾对偏差概率的寻找和不对称下注,作为最主要投入仓位的策略。

2025年10月份开始了3个策略的轮动,实盘的具体数据没有仔细统计,10-12月均是盈利的,但应该都跑输了转债等权。

2026年开始逐个策略进行追踪和优化。

5. 2026年许个愿:月维度统计回撤不超过10%,盈利目标6%~10%。希望能实现。

2025年实盘记录:https://www.jisilu.cn/question/505577

本周只有外盘开,懒得统计了。港股半天阿里大跌,净值估计回撤一些。

运动:13/228

最近一周玩Openclaw玩入迷了,真的太强大了,完全零基础它都可以搞定很多事。

AI时代是真的到来了,毫无疑问。

另外有些人出言不逊的,大过年的别找不痛快,拉黑了事。

赞同来自: 文撕墨客

运动10/228(还没补上来)

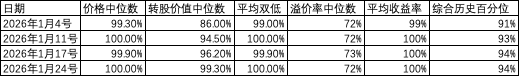

本周数据统一改为越高越贵。避免不同指标之间描述混乱。

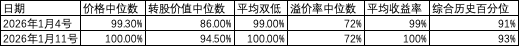

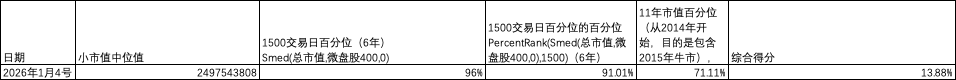

一. A股大盘数据跟踪:估值仍然在65%的位置,成交量和两融都明显下降,春节前交易清淡。

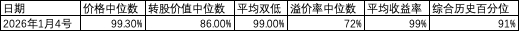

二. 可转债数据跟踪:仍然在95%高位,不过转债存量越来越少了,且轮动且珍惜

三.小市值数据跟踪:仍然在90.1%高位。随时一波调整都在预料之内。

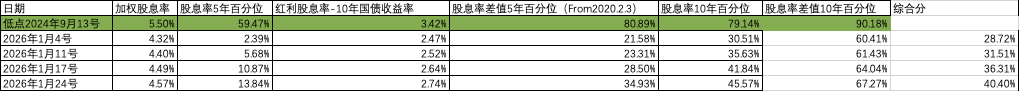

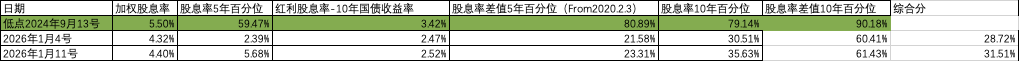

四.中证红利数据跟踪:在60%位置,性价比中等吧。然而反而节前高股息低波反而调整了一波。所以说很多时候估值和涨跌短期并不密切相关。

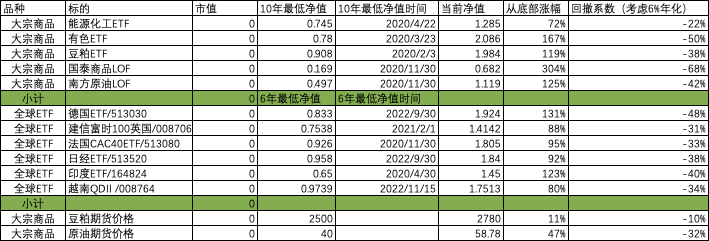

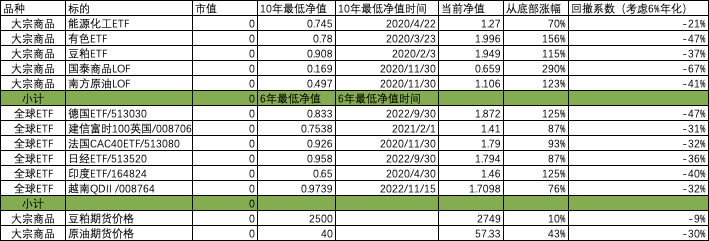

五.大宗和全球ETF数据跟踪:豆粕仍然处于低位。全球ETF节前都涨了一波溢价,节后难以避免杀一波溢价。其他大宗过节期间波动率大增,忽略就好

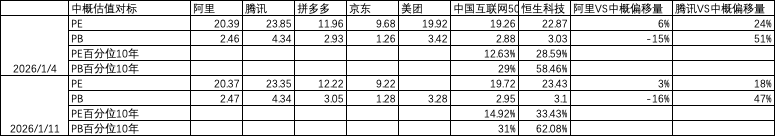

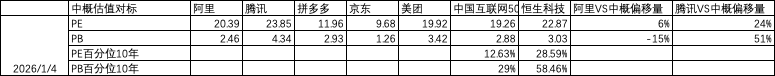

六.中概数据跟踪:港股继续杀跌了,过节期间美股还在继续杀跌,互联网50的估值PE 10年百分位已经杀到7.72%,绝对估值PE 17.89,PB 2.67也还行,真心不贵。放心拿着。

节前操作:

1.基本按照策略轮动,没啥新鲜的。

节后计划:

1. 基本按照策略轮动。没什么变化

寻找偏差概率和不对称下注标的1:港股打新 统计了2025年港股总共113只新股,胜率63%(首日涨幅大于1%),按照中签概率计算的全年期望值为-3390。属于有偏差概率但并没有不对称下注特征。策略:长期高频次小仓位参与(一手党)注意:老虎有100元手续费,期望值全部为负,不值得参与。富途没有手续费。具备统计意义的行业胜率高胜率:软件服务,胜率93%医疗保健,胜率73%中性胜率:非必需消费品,胜率...老虎现金打新没有100手续费的啊

赞同来自: 小猫50128015 、shplhy

1.多频次博弈的预期期望不能按照算术平均值计算,要按照几何平均计算。这一点跟上一本书提到的62%胜率的计算逻辑是一样的,又一次加深了印象

2.避风港逻辑的计算考虑最终的净效益,这一段的计算没看太明白。不过总结来说,股债6:4,alpha 和保险3种避风港模型在现实场景下似乎都没有特别明显的正向净效益。

3.按照标普500基准,添加国债配置的股债避风港模型是负净效益

4.按照标普500基准,添加alpha 配置的避风港模型(商品CTA 50%),净效益为负

- 按照标普500基准,添加黄金20%的保险避风港净效益为正,但似乎是有未发现的“海王星”在扭曲其收益。所以无法证伪

这几点非常反直觉,传统的股债6:4,商品全天候似乎都是负的净效益,也就是说并没有形成避风港作用(提升5%分位收益下限,同时提升中位数收益)

黄金这个保险避风港从30年数据看是唯一一个正的净效益,但似乎有一些隐含的因素在扭曲这个收益,并不一定是黄金本身带来的保险作用。

有机会以后再刷一遍,看看推演逻辑。

赞同来自: 小猫50128015 、红星闪闪666

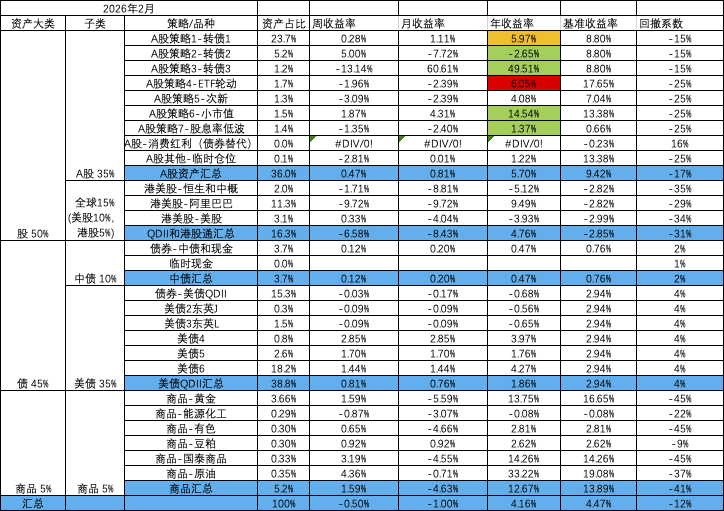

周收益-0.5%,月收益-1%,年收益4.16%。(周收益是负的,但是年收益相比上周涨了0.3%,应该是几个策略间资金流动了一下,导致周收益计算不准确,无伤大雅),回撤系数-12%。

运动:10/228(本周运动一次也没做,完了完了,坚持运动太难了)

策略审视:对比理论值,对比基准

1.转债1: 5.78%,理论收益8.1%,差距2.32(上周2.46),差距缩小,似乎日轮有效,等权8.8%,改为日轮动,不过跟理论收益值还是差距挺大的,有赚就行。

2.转债2/3: 4.58%,理论收益10.67%,差距6.1(上周6),差异跟上周持平,差不多策略跟上,等权8.8%)

3.ETF轮动6.05%,调整后策略理论值17.65%(增加止盈),差距11.6。增加止盈有后视镜过拟合风险,继续观察。

4.次新4.08%,策略理论值7.04%,差距2.96(上周1.8差距)。本周回撤了不少了,资金流动记录可能有偏差,应该跟理论值不会有这么大差异。

5.小市值14.54%,策略理论值13.38%。跑赢理论值,没搞清楚为啥,可能是手续费设定的问题。

6.高股息低波 1.37%,策略理论值0.66%。基本符合。本周也回撤了一些。

7.恒生和中概-5.12%,恒生科技基准-2.82%。港股继续杀跌,头部的阿里腾讯被字节锤的不要不要的。但应该是短期波动,底层逻辑并没有变化。

8.美股-3.93%,纳指-2.99%,美股继续调整,不过幅度还很小,不着急。

9.中债0.47%,国债基准0.76%,稳如老狗。

10.美债1.86%,基准TLT 2.94%,美债收益率大幅反弹了一下到4.058。QDII就大幅跑输了。

11.黄金ETF 13.75%,盘后美元黄金价格基准16.65%。

过年了,但除夕还奔波在旅程中,高中同学Share了一下回老家退休养老的生活,甚是羡慕。

祝自己也祝集友们马年账户周周红,月月新高!

赞同来自: 小猫50128015 、白金牛 、Chancer

运动10/228(周末两天补回来了本周4次打卡)

一. A股大盘数据跟踪:估值仍然在35%的位置(越低越贵,当前中等偏高),整体成交量明显下降(也转为绿灯了),两融余额也下降,情绪上明显降温。大盘没有什么明显的泡沫风险

二. 可转债数据跟踪:虽然杀溢价跌了一些,但仍然处在非常高的位置,综合位置仍然保持在94%(越高越贵),不过转债存量越来越少了,且轮动且珍惜

三.小市值数据跟踪:好嘛,市值中位数又创了新高。综合分9.17%(更贵了)。随时一波调整都在预料之内。

四.中证红利数据跟踪:中证红利指数加权股息率同样跳变下跌到4.44%(没有变化),综合分39.06%(越低越贵)。以股息率看还在中等位置。

五.大宗和全球ETF数据跟踪:豆粕仍然处于低位,感觉可以放心配置。其他大宗上周都大幅波动。配置仓位不动如山了。仍然保持大宗商品年的判断。

六.中概数据跟踪:港股大幅杀跌了,互联网50的估值PE 10年百分位已经杀到8.34%,绝对估值PE 18.23,PB 2.73也还行,都不算贵。放心拿着。

本周操作:

1.基本按照策略轮动,没啥新鲜的。主要操作了ETF轮动的黄金ETF,基本追平策略,但整体到了水下。

2. 加仓了转债2/3策略

下周计划:

1. 基本按照策略轮动。

2. ETF轮动策略加入止盈指标(9%今年效果最优,17%历史效果最优,不过都有过拟合味道),基于目前都处于高位的情况,采用9%的止盈。

3. QDII美债反弹了一些,10年收益率到4.217,还在高位。

“ 大类配置策略的标的和比例反复调整,始终感觉不安心,没有形成好的初始化比例和再平衡动作”我目前就是这样。楼主有什么建议或心得,愿意点拨么私下也可以。我也没啥科学的方法,回测的话容易引入未来函数,比如最近几年黄金好,黄金配比高整体回测都好看。但未来就不一定了

现在做法就是股,债,商大比例50% 45% 5%锁死基本不动,然后以A股的配置比例作为锚点,日常维持35%,在大盘估值20%低位和80%高位分别一次性从债调增减15%到A股。

如果没触发A股估值20%和80%的上下限,正常就半年被动再平衡或者回撤系数超过15%主动再平衡,这两种场景都是微调

比如初始100零和意味着盈亏时比例基本是一样的,假设都是50%预期收益是100*1.5^胜率*0.5^(1-胜率),这个预期收益要大于100,那么胜率计算以下要大于62%好家伙(二声)

赞同来自: 小猫50128015

62。为啥呢?比如初始100

零和意味着盈亏时比例基本是一样的,假设都是50%

预期收益是100*1.5^胜率*0.5^(1-胜率),这个预期收益要大于100,那么胜率计算以下要大于62%

回到祖国呼吸一下香甜空气,北京零下2度冻成了狗。航班上看了一本书里面有两个有趣的数据记录一下62%:在零和博弈里,如果每次都全仓下注的话,那么胜率要达到62%才勉强能保持长期盈利,这个有点反常识了(一般认为大于50%都可以),但是细算一下确实如此。反过来就是凯莉公式。72/r:复利的简易计算公式,r是年化收益,72/r意味着在r年化收益下,多少年翻倍。62。为啥呢?

赞同来自: 小猫50128015 、好奇心135 、海浪9999 、石火光中

62%:在零和博弈里,如果每次都全仓下注的话,那么胜率要达到62%才勉强能保持长期盈利,这个有点反常识了(一般认为大于50%都可以),但是细算一下确实如此。

反过来就是凯莉公式。

72/r:复利的简易计算公式,r是年化收益,72/r意味着在r年化收益下,多少年翻倍。

赞同来自: 石火光中

结果收盘比卖出点又涨了2%左右,看来又要跑输策略理论值2个点

不过早睡了两个小时,也不亏,自我安慰一下,哈哈

赞同来自: 小猫50128015 、丢失的十年

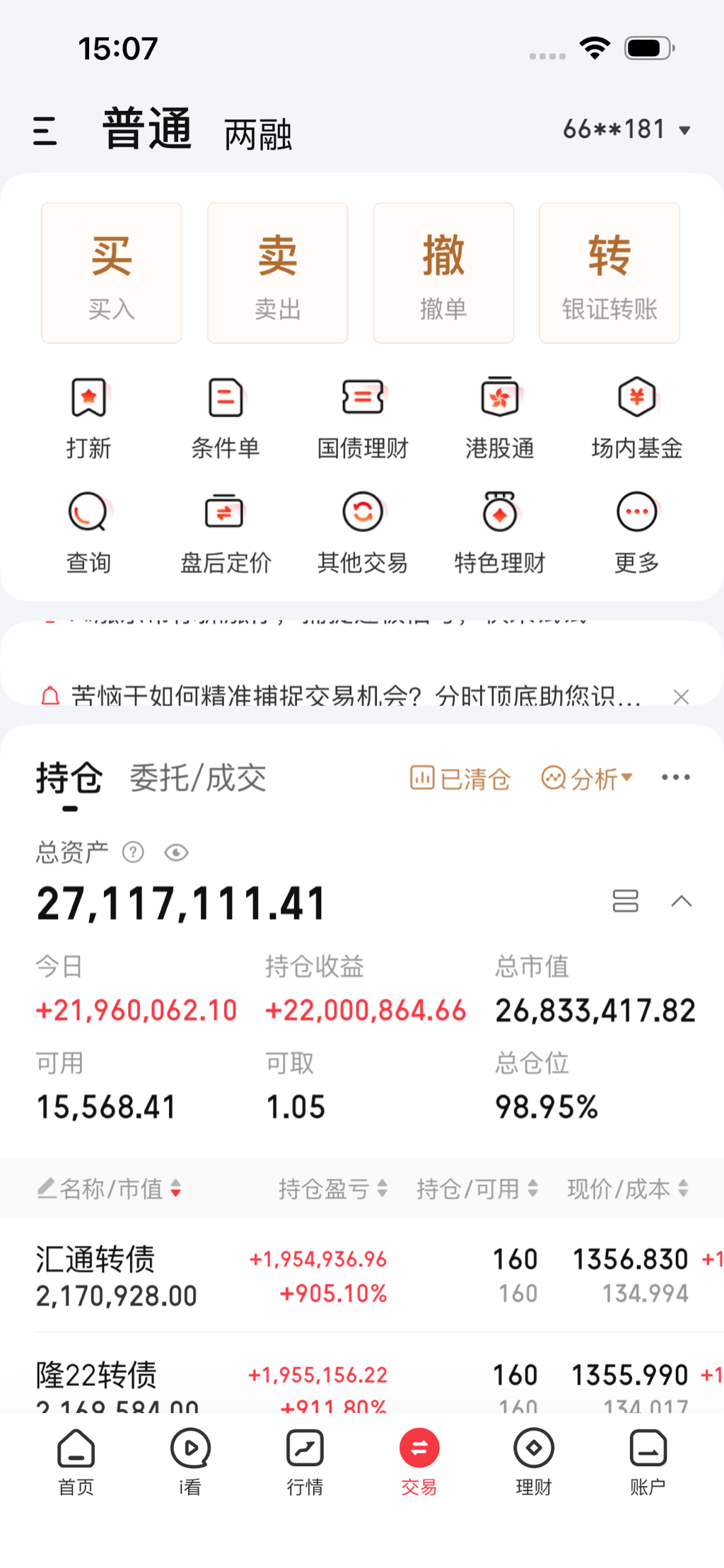

年度收益整体为:3.24%,当日回撤1.91%

参考基准:

等权:4.64%,单日回撤2.56%

HS300:-0.65%,单日回撤2.13%

检视几个策略:

转债1:2.85%,回撤1.74%,

转债2:6.9%,回撤9.06-6.9=2.16%

转债3:4.8%,回撤7.43-4.8=2.63%

转债1回撤最小,2次之,3回撤最大,超过了等权回撤。整体回撤还是优于等权,继续坚持策略

ETF轮动策略:-2.4%,基本跟随策略,最大回撤从17%回撤到了-2.4%,回撤高达-19.4%,猛的时候也是猛,回撤的时候也是毫不含糊。历史回撤最大35%,预料之中

次新:4.55%,回撤1.92%,回撤还行

小市值:9.14%,回撤0.9%,因为微盘回撤不大

高股息低波:1.64%,回撤2.13%,回撤跟HS300相当

几个策略都还比较符合预期,继续坚持

magelfly

- 股票、基金、期权、期指全都做

- 股票、基金、期权、期指全都做

赞同来自: 文撕墨客

等权这会儿已经跌超过2%了,实盘也跌了不少,这波回撤意料之中,但仍然感觉惨烈。

考验回撤控制和心态波动控制的时刻来了,如果再跌几天心态是否会变化?先记录一下。

连续上涨,接受回撤。

赞同来自: 文撕墨客

开盘看到黄金ETF折价了,想赎回华宝添益买的,结果忘了这货T+2,以后还是老老实实159001吧,错失2个点折价,血亏

赞同来自: 小猫50128015 、好奇心135 、llllpp2016

运动6/228

一. A股大盘数据跟踪:没啥变化,整体成交量继续温和下降,上市成交量上涨,深市成交量下降,不知道有没有风格转换的一些潜在因素影响。

二. 可转债数据跟踪:虽然杀溢价跌了一些,但仍然处在非常高的位置,综合位置94%(越高越贵)。(每周数据保留在Excel,不需要贴这里记录了)

三.小市值数据跟踪:略微跌了一些,1月份要爆雷的财报基本也都出了吧。综合分9.88%(越低越贵)

四.中证红利数据跟踪:中证红利指数加权股息率同样跳变下跌到4.44%(上周4.57%),综合分35.81%(越低越贵)。以股息率看还没有特别强的性价比。消费红利股息从上周4.53%跳变到3.93%,不再置换美债过去。

五.大宗和全球ETF数据跟踪:豆粕还处于低位。上周大宗的金,银巨幅波动。预计场内各个品类LOF都会杀杀溢价。

套利的白银Lof还剩一些,本来计划周五卖的,结果停牌了,周日夜盘委托看运气了

南方原油Lof是配置仓位,价格1.552,净值1.2304,目前溢价26%,由于周五停牌,溢价偏高,这纯粹被误伤啊。可对比标的:

-嘉实原油Lof 1.566,净值1.4274,溢价9.7%

- 易方达原油Lof 1.34,净值1.1844,溢价13%

- 石油基金Lof 2.496,净值1.879,溢价32.8%

- 周末原油价格没跌,还涨了一些,所以对原油lof感觉可以乐观一些。石油基金的溢价太高了,估计得杀一杀。如果可以保持跟易方达同样溢价水平,南方原油可以保持在1.39的价格,刚好一个跌停。

- 基于此分析,也挂了夜盘跌停委托。盘前看情况,如果嘉实溢价率没有提升到13%的水平(也就是价格低于1.61),就跌停卖出南方,买入嘉实。如果嘉实溢价率也提升到13%(价格高于1.61),就撤委托。

几位活爹求放过,不要伤的太狠啊。

六.中概数据跟踪:估值方面没有变化,阿里估值已经追平腾讯水平,未来中国的AI看字节,腾讯和阿里?腾讯周末10亿补贴元宝,看了AI大战要开始了。其实稳妥的方式是干脆阿里和腾讯都配置比较好。不过个股我是渣渣,看看就好,不敢动。

本周操作:

1.基本按照策略轮动,没啥新鲜的。转债杀了一波溢价,微盘也跌了一点,大宗巨幅波动,按照计划基本就硬扛啥也没动。

下周计划:

1. 策略2修正观察(修正了一个错误因子,调整为日轮),转债1也为日轮,转债3为周轮动

2. 新到资金加仓转债2/3

3. ETF轮动信号居然没有提示卖出黄金,还是持有黄金,应该是做了钝化处理,那就按照策略继续挺一下,迎接-6%暴击

4. QDII美债就有点烦了,10年美债收益率都到4.245了。Kevin Warsh这货的缩表+降息这不是左右互搏吗,精神分裂啊。现在有点犹豫美债到底怎么处理。缩表的话即使降息长债利率也下不来,持有美债长债似乎并不划算,而且目前仓位还很重。要不让子弹再飞一飞,想想看该怎么办。

本周运动,真的是匆匆忙忙,连滚带爬。到周三时候还是0次,周四赶紧开始追,到周日终于完成了4次打卡目标。加油加油,中年老登油腻男。

赞同来自: 文撕墨客 、小猫50128015 、丢失的十年

微盘调整,转债调整,这俩都太贵了,周末看的时候已经感觉摇摇欲坠

黄金今天期货也跳水5%

明天账户估计要回吐不少

周二就有群友在大干猛上油气,而我还在傻乎乎的推荐原油套利那三瓜俩枣的。

结果人家两天已经大仓位干了30%,明天再来一波50%了,我都沦为了被嘲笑的对手盘

心理也羡慕过,但现在似乎可以更淡定一些,顶着溢价干不太符合自己的两个原则,没有偏差概率,又是负向不对称下注。这一次趋势干对了我赚了,下次错了我就亏了。

这一次很多人说大宗是明牌,宏观分析从金银传导到有色,到油气,最后农产品,逻辑确实挺严谨的,我也是信的。

但是回过来想,这种宏观分析可能是对的,但市场的随机性仍然不是我能把握的,那还是赚自己认知内的钱,这可能也是一种保守的老登思维,不愿意改变

BTW,消费红利受白酒提振,涨了。

前两天我还在想这一次是不是干错了,白酒拖累股息率跳变,结果市场就是这么随机,突然就来了个白酒类飙涨。

一涨各种段子频出,凭啥白家就白银涨,白酒也姓白,哈哈,网友中的天赋型选手太强了。

所以接下来,还是会保持持仓结构不变,黄金按照动量轮动趋势如果变化,就再平衡回到5%,反正目前还有些个利润能扛住一点调整,油气继续套利,配置持有的南方原油lof 仓位0.3%,如果溢价套利盘开始砸盘,有集友挂跌停的话就开始先卖出,等溢价恢复正常再择机买回来

赞同来自: 小猫50128015 、丢失的十年

全球芯片Lof 501225套利记录1月22号申购,申购净值为1月22号当天的净值2.267,当日溢价约为10%,佣金1.48元,成本43*2.267+1.48=98.96,1月26号收盘2.466,43*2.466=106,盈利比例7.15%1月27号到账,T+3到账不支持拖拉机。实际开盘2.408卖出,怒赚3块钱。实在是不值得花的时间。。。申购 4 次,卖出 3 次,累计收益 45

赞同来自: llllpp2016 、丢失的十年

1月22号申购,申购净值为1月22号当天的净值2.267,当日溢价约为10%,佣金1.48元,成本43*2.267+1.48=98.96,1月26号收盘2.466,43*2.466=106,盈利比例7.15%

1月27号到账,T+3到账

不支持拖拉机。

实际开盘2.408卖出,怒赚3块钱。实在是不值得花的时间。。。

赞同来自: J163685751

转债2踩雷了联创,但同时塞力脉冲抵消了联创的亏损

尝试调整策略回避快到期的转债,发现历史回测效果不好,难道是过去炒作末日轮的原因反而临期转债容易脉冲?

运动周日补上了2/228

赞同来自: 文撕墨客 、丢失的十年 、njsunl 、丘吉尔是谁 、YmoKing 、更多 »

运动1/228

一. A股大盘数据跟踪:又贵了一丢丢,成交量下降了,但仍然在黄灯预警,两融余额继续温和放大,继续奏乐继续舞。

二. 可转债数据跟踪:转债等权基本上历史最贵了,随时准备迎接回调暴击,做好心理准备但不准备择时

三.小市值数据跟踪:基本6年内最贵,历史上也是处于非常高的位置。也随时准备迎接回调暴击,但不准备择时

四.中证红利数据跟踪:股息率继续逆势上扬。虽然看到论坛上很多说开始接红利低波,但从数据上中证红利股息率也就是回到中等位置而已,再等等,不着急。消费红利股息4.53%,继续从美债置换。

五.大宗和全球ETF数据跟踪:豆粕还处于低位,其他都涨了一截了,不好判断也不做择时,按照计划再平衡就好

六.中概数据跟踪:阿里相比中概正偏移比较多了,对个股也没有能力判断,择机再平衡置换一些阿里到中概。

本周操作:

1.基本按照策略轮动,没啥变化,转债2/3调整策略后似乎效果还行。

下周计划:

1. 几个策略继续轮动。小市值和可转债都在高位,可能随时会有调整,硬扛就行

2. 转债1策略调整为日轮

3. 次新调整为14:00交易

4. ETF调整为收盘交易

5. QDII美债继续调整到消费红利上

运动周六游泳1小时,周日航班路途中,在海边走路半小时,运动量不太够。

下周补上

周收益1.62%,月收益5.41%,年收益5.41%

运动:1/228

策略审视:对比理论值,对比基准

1.转债1: 5.83%(券商统计值,比我自己表格统计的低),跑赢300,跑输等权好多,策略理论值7.58%,跑输理论值也很多。计划调整为日轮动,看是否能跟上理论值收益。

2.转债2/3: 6.32%(券商统计值,比我自己表格统计的低),策略理论值8.23%/7.89%,调整后的策略跑赢300。略微跑输等权。实盘由于前面3周时调整前的策略,实际收益低于策略理论值

Week4开始按照调整后策略跟踪。

3.ETF轮动4.5%,策略理论值5.05%,跑赢300。实盘跟策略差异在于策略是收盘买卖,实盘是开盘买卖。后续调整为按照策略的收盘买卖进行。完全Follow。

4.次新5.53%,策略理论值7.33%。实盘跟策略理论值偏差有点大,还不知道具体原因,找时间分析一下。估计也是盘中交易的差异。策略是14:00交易,实盘是开盘交易导致的差异。

5.小市值10.14%,策略理论值10.76%。基本符合策略值

6.恒生和中概2.56%,恒生科技基准5.11%。跑输基准。其中交银中证海外中国互联网指数3.3%(指数3.84%),易方达中证互联网50 2.77%(指数2.94%),都跑输了指数,但也偏差不大。天弘恒生科技ETF 3.91%,跟踪本身低于基准5.11%。一只跑输指数,还是因为汇率??需要花时间看看有没有跟踪更好的ETF

7.美股-0.45%,纳指1.11%。仍然是汇率问题,QDII远远跑输指数本身

8.中债0.23%,国债本周反弹到0.47%,跑输基准。

9.美债1.54%,基准TLT 0.88%,跑赢基准。汇率原因,QDII的美债收益被汇率波动几乎全部吃掉了。跑赢也是因为另外一个外币汇率波动。本周继续把QDII换成消费红利和部分高息债。

10.黄金ETF 13.62%,美元黄金价格基准14.79%。ETF基本跟上价格涨幅。

赞同来自: neverfailor

有一次支气管炎后,现在稍微一受凉就会晚上睡觉呼吸不畅。

身体是乘数,再多的投资收益乘以零还是零,如果能乘以2,那也是一个巨大的复利

今天开始周记录锻炼,先定个小目标每周4次锻炼,周中两天跑步机爬坡或者跑步,周末两场网球加慢跑,年度228次锻炼。

一. A股大盘数据跟踪:明显的又贵了一些,成交量再一次明显放大,黄灯预警,两融余额温和放大,虽然贵但还不到疯狂泡沫的地步,继续奏乐继续舞。

二. 可转债数据跟踪:转债等权屡创新高,仰望。

三.小市值数据跟踪:市值中位数继续创新高。

四.中证红利数据跟踪:股息率继续逆势上扬。

五.大宗和全球ETF数据跟踪:豆粕还处于低位,其他都涨了一截了,感觉今年是大宗年。

六.中概数据跟踪:阿里这一周大涨,估值数据已经相比中概正偏移了。

本周操作:

1.基本按照策略轮动,没啥新鲜的。就是阿里第一周卖的还得意是短期高位,马上被打脸。

2.高股息低波策略开始轮动

下周计划:

1. 几个策略继续轮动。小市值和可转债都在高位,可能随时会有调整,硬扛就行

2. 转债2/3轮动策略,增加强赎计数因子14,回测结果历史收益降低,但2026年表现更佳,继续跟踪观察

3. QDII美债调整到消费红利上

话说强赎计数因子估计很多人都没有理解是怎么计算,逻辑有点绕,一开始我就误解了,慢慢才理解清楚了。

赞同来自: 丢失的十年

之前注意到消费红利的股息率和PE估值都在历史底部,想看看是否可以作为债券替代。

指数编制规则:

1.中证全指主要消费标的

2. 连续3年现金分红

3.50只,每年调整样本

当前估值:

PE 18.28,10年百分位1.07%,绝对和相对估值都很低

PB 4.15,10年百分位13.58,绝对PB不低,相对估值分位较低

股息率4.45%,10年百分位99.88%,绝对和相对价值都比较高

消费红利标的:宏利消费红利A

近1年相比指数超额2.2%

近2年相比指数超额6.7%,平均年3.35%

近3年相比指数超额7.3%,平均年2.4%

近5年相比指数超额20.8%,平均年4.16%

基金没有分红,所以收益包含了分红收益,超额部分个人理解为主要为分红再投带来的,差不多每年平均3%左右,跟历史平均下来的股息率比较匹配,所以可以认为每年分红收益3%左右。

指数ROE长期保持在15%-20%的位置,其中2022年ROE有个突降(白酒权重下降导致),目前回到21.48%的较好水平(几乎没有白酒重仓)。指数2013年指数成立到2025年12月,年化收益15.8%。

由于目前估值低位,同时ROE良好,所以我预期未来保持15%左右的年化是可能的。

所以整体预期收益为3%(仅分红)~15%(考虑消费触底)

预期亏损回撤:

股息率可以作为一个相对锚点,5%的股息率(超过了红利低波的股息4.8%了,而红利低波ROE只有9.32%)已经具备非常强的底部吸引力。预估回撤为5%/4.45%-1,12%的回撤空间。

基本上满足了不对称下注的条件。是否有偏差概率无法预判,不知道什么时候会消费复苏。

风险:消费行业发生逻辑变化或者ROE跳变。但目前消费已经处于非常低谷,政策上又看重内需,行业逻辑继续恶化跳变似乎概率不高

瑕疵:PB绝对估值还是比较高的

对比美债:

美债预期收益4%(不考虑汇率),但如果考虑汇率波动为0%~4%,亏损回撤概率几乎为0。

综合比价来说,消费红利的风偏更高,但跌到目前阶段,已经具备理论上>1的夏普预期(承担12%回撤风险预期15%年化),个人认为相比美债具备更好的性价比,可能输时间但不输钱的标的。

综上,美债QDII部分计划一半转移到消费红利,考虑时间的的不确定性,采用股息率中枢定投方式,高于4.4%的股息率持续日定投1/100,如果破5%那就加倍日定投,股息低于4.4%暂停定投。

目标调整美债整体从40%降到20%

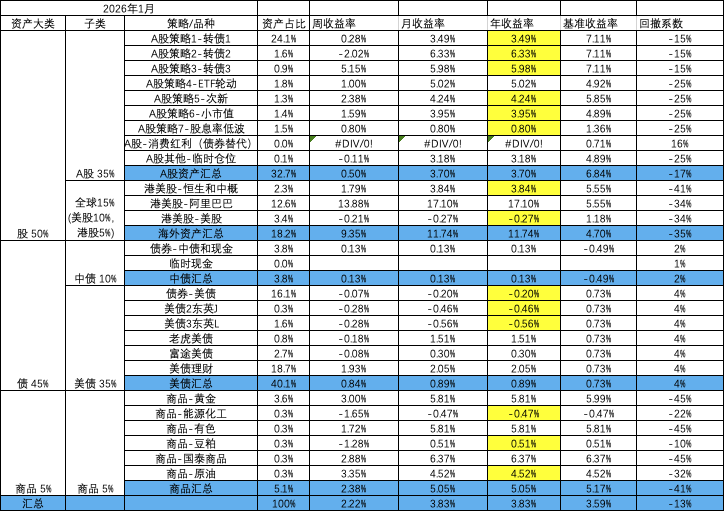

周收益2.22%,月收益3.83%,年收益3.83%

策略审视:对比理论值,对比基准

1.转债1: 3.3%(券商统计值,比我自己表格统计的低),跑赢300,跑输等权好多,策略理论值4.2%,跑输理论值也很多

2.转债2/3: 5.46%(券商统计值,比我自己表格统计的低),策略理论值0.98%/1.5%,严重跑输300和等权。上周策略增加了6%止盈和强赎计数倒数后,历史回测收益更优,但2026年度理论收益低了很多。

针对这个场景特意买了会员,增加了强赎计数和止盈回测。回测情况:

a.增加强赎计数因子,历史回测收益降低,但2026年收益上升,回撤降低。估计原因是由于历史上即将进入强赎计时的债溢价没有那么高,所以杀溢价没有那么严重。而2026年只要进入强赎计数,就会杀溢价。结论:增加强赎计数因子排除。

b.增加止盈,历史回测收益提升,夏普提升,但2026年收益下降。估计原因是由于目前为牛市,6%止盈反而卖飞了,而历史震荡周期长,止盈回测更优。结论:不增加止盈,但实盘操作时仍然有大的脉冲做一下止盈后第二天再买入。

所以转债轮动策略看来还得根据市场的变化情况适当做一些调整。调整后策略2/3的理论收益值6.45%和4.63%

3.ETF轮动5.02%,策略理论值4.92%,无操作,完全符合策略理论值。跑赢300

4.次新4.24%,策略理论值5.85%

5.小市值3.95%,策略理论值4.89%

实盘和策略理论值跑赢300,实盘跑输理论值,归因:5号只有半仓,6号才开始满仓策略。

6.恒生和中概3.84%,恒生科技基准5.55%。跑输基准。其中交银中证海外中国互联网指数4.61%(指数5.06%),易方达中证互联网50 4.5%(指数4.76%),两者的差别应该是一个包含更多的中小型中概,后者聚焦50龙头,截止目前收益基本拉齐了,但都跑输了指数。天弘恒生科技ETF 4.62%,跟踪本身低于基准5.55%。跑输指数时因为汇率??

7.美股-0.27%,纳指1.18%。净值差一天,应该是汇率波动原因,QDII远远跑输指数本身

8.中债对标国债收益率,基本符合

9.美债0.89%,基准TLT 0.73%,跑赢基准。汇率原因,QDII的美债收益被汇率波动几乎全部吃掉了。跑赢也是因为另外一个外币汇率波动。开始逐渐把QDII换成消费红利和部分高息债。

10.黄金ETF 5.81%,美元黄金价格基准5.99%。ETF上周大幅跑输黄金美金价格涨幅,这一周逐渐追上了。

赞同来自: wcy19951224 、丢失的十年 、brendachen 、xiaomi78

在2021-2023年期间我曾经也是这两位的拥趸,主要持有CY的组合,然而持续体验并不好,回撤很大,年化收益也一般,LSD没有跟过,其收益更差。

看完拆解,大致归因如下

1.采用估值做定投,尤其是对行业ETF是无效的,例如CY的中概,医疗和消费根据估值定投,却是低了更低,可能未来某天会反转,但却浪费了大量的时间成本

背后的归因可能是由于行业指数的估值数据波动很大,比如医药和消费历史估值可能就是非常偏高,然后逻辑上也容易发生跳变,例如从成长股变成了价值股。

启示:我反正已经放弃行业ETF的估值择时,没有这个能力

2.精细化的仓位控制是低效的,精细化的仓位控制本质是做品种的精准择时,这是地狱级难度,可能浪费了大量的溢出收益和时间成本,比如CY组合里面黄金,美股早早的下车。

试图精准抓住每一个品种波动的择时跟市场的随机漫步是相悖的,还不如简单粗暴的固定配置比例再平衡。

启示:放弃精准仓位控制。只在明显的底部和顶部区域对A股整体做仓位调整,我目前是基于回撤风险低于10%和高于15%两个阈值来做调整,其实这一点也没想好,虽然大盘估值在A股整体有效,对A股的理解也更深入和有把握一些,但择时仍然是地狱级难度,是不是干脆只追求相对alpha?

对美股和其他那更是无从择时,干脆固定一个比例,简单粗暴再平衡,这个就不纠结了

- 第三个归因为分散,认为CY表演式持有很多标的。这一点我倒不太认同。

如果以2016.7.1到2025.12.31时间段,差不多10年纬度的完整牛熊周期,回测中证红利,纳指,黄金,国债4个品种等权组合,年化收益和最大回撤分别为

11.35%年化,-11.35%最大回撤,0.88夏普

对比CY

5.39%年化和-19.8%回撤,0.5夏普显然更好

对比300和债的股债55

5.59%年化和-21.6%回撤,0.63的夏普也更优

说明分散并不是原罪,原罪是对每一个分散品种的择时,CY持有的纳指和黄金早早下车了仓位,导致了相对不择时的分散配置是负alpha

启示:分散的核心目的是为了平抑波动,规避单一市场的黑天鹅,本质是因为对市场的随机漫步无法判断的选择。择时是对品种的精准判断,这两者初心就是相悖的。

所以基于自己对市场的无法判断,还是会坚持分散不做择时。

最后,我想说,对CY我并不反感,2021-2023年期间我跟了,那是因为我的认知认可了估值择时这个体系,收益不佳那是自己为自己的认知买单

LSD的组合完全没跟,因为过程中发现其定投标的简直一言难尽,有明显割韭菜嫌疑

从2024年开始,认知上发生了变化,我更相信历史回测的数据,至少10年完整牛熊周期回测结果中,8年以上有超额8年以上盈利,才好放心实盘,希望这个认知的改变可以带来更稳健的投资盈利。

一. A股大盘数据跟踪:明显的又贵了一些,成交量明显放大,两融余额温和放大,虽然贵但还不到疯狂泡沫的地步,继续奏乐继续舞。

二. 可转债数据跟踪:基本上历史最贵了,不太敢加仓位了。

三.小市值数据跟踪:高的更高,看了几位大佬都计划放弃择时,数据也就看看了,不能作为任何择时参考。

四.中证红利数据跟踪:股息率逆势上扬,把高股息低波动策略重新优化了一下,10年回测有8年超额了,夏普比例也勉强提升到1.46,感觉可以实盘跑起来了。

五.大宗和全球ETF数据跟踪:大宗开年上涨,从底部已经都有翻倍的涨幅了,进的太晚了。

六.中概数据跟踪:中概估值仍然在地板上。

本周操作:

1.阿里在开盘第一天卖出,算是卖了个短期的高位。纯运气,主要是为了调整仓位到A

2.小市值和次新两个策略按照计划加满了目标仓位。比计划晚了一天,损失1-2%的收益

3. 转债2的超额来自于盘中收割了几个突突的转债(航新,华体)

下周计划:

1. 试跑高股息低波动轮动策略

2. 其他几个策略继续轮动

3. 转债3轮动策略调整,增加强赎倒数计数因子,规避类似华锐的坑

4. 回测了一下目前4个策略的组合情况,整体回测预计降到25%以内,可以适当加大策略的仓位

5. QDII美债预期4%的收益估计无法实现,转移部分仓位到高股息低波动上

周收益0.95%,月收益1.59%,年收益1.59%

策略审视:对比理论值,对比基准

- 转债1: 3.02%,跑赢300,跑输等权,策略理论值3.39%,跑输理论值

- 转债2/3: 5.46%,策略理论值3.76%/1.5%(综合3.01%,放在同一个账户,金额互相串导致表格里收益不准),跑赢300,跑赢等权

转债3策略理论收益远远跑输等权

归因:华锐发布预计满足强赎公告时未卖出,继续持有。策略里面没有规避这类情况,所以选择继续持有。历史回测数据中也没有剔除这种场景,所以意味着有些时候卖出有超额,有些时候可能没有,再观察观察。 - ETF轮动4.02%,策略理论值4.02%,无操作,完全符合策略理论值。跑赢300

- 次新1.95%,策略理论值3.05%

- 小市值2.36%,策略理论值2.88%

果仁的策略收益的值是不是都会晚一天,比如今天1月9号看的最新年度收益对应的是到1月8号的收盘收益?

策略理论值跑赢300,实盘跑输,归因:5号只有半仓,6号才开始满仓策略。

6.恒生和中概2.04%,恒生科技基准3.1%。跑输基准。其中交银中证海外中国互联网指数3.3%,易方达中证互联网50 1.87%,两者的差别应该是一个包含更多的中小型中概,应该聚焦50龙头。天弘恒生科技ETF 2.51%,跟踪本身低于基准

7.美股-0.06%,纳指1.85%。净值差一天,但应该是汇率波动原因,QDII远远跑输指数本身

8.中债对标国债收益率,基本符合

9.美债0.05%,基准TLT 0.88%,跑输,应该还是汇率原因。美债2025年外币美债收益还可以,但QDII的美债收益被汇率波动几乎全部吃掉了。今年会不会还是这个趋势,非常纠结,美债QDII可能需要考虑新的替代标的。

10.黄金ETF 2.81%,美元黄金价格基准4.08%。ETF似乎跑不过价格涨幅。归因:没有仔细研究过黄金ETF的机制。不知道什么造成的,也是汇率??其他商品都是对标ETF价格,没有操作,完全匹配。

赞同来自: 丢失的十年

提醒自己稳住心态,坚守计划,跑输大盘就跑输,有赚就行,万一今年10%提前实现了呢,那就提前再平衡,不追高就套不到,但永远有仓位永远热泪盈眶。

港股申购智谱,瑞博都没有中签。

赞同来自: l93868

不敢请教。根源是知,知行合一是表像,知则行易,不知则行难。"微盘股分层是有效的,随着业绩和行业预期的增加,市场给与的市值估值也会越来越高,并不是什么乱七八糟的微盘都是一个市值。"可以具体讲讲分层吗,大神,关注您很久了,看您从趋势跟踪策略的信仰到追求alpha

小市值这些年利润的主要来源于游资的拉升和题材的轮动,本质是其他投资者追涨杀跌的亏损,这块肉现在有大量的散户、量化、机构在吃,拥挤风险很大。托底一直有争议,微盘股分层是有效的,随着业绩和行业预期的增加,市场给与的市值估值也会越来越高,并不是什么乱七八糟的微盘都是一个市值。

通过大量的数据和方法相互印证,越了解执行的底气才会越大呀。

不敢请教。根源是知,知行合一是表像,知则行易,不知则行难。小市值这些年利润的主要来源于游资的拉升和题材的轮动,本质是其他投资者追涨杀跌的亏损,这块肉现在有大量的散户、量化、机构在吃,拥挤风险很大。托底一直有争议,微盘股分层是有效的,随着业绩和行业预期的增加,市场给与的市值估值也会越来越高,并不是什么乱七八糟的微盘都是一个市值。通过大量的数据和方法相互印证,越了解执行的底气才会越大呀。非常感谢*

赞同来自: 小猫50128015 、邀风同行 、丢失的十年 、oyquan 、安静的小白 、 、更多 »

评论的非常到位啊,根源还是知行没有合一,这么做了,但认知并没到位。能否指教一下小市值的利润来源,或者如何挖掘这个来源?不敢请教。根源是知,知行合一是表像,知则行易,不知则行难。

小市值这些年利润的主要来源于游资的拉升和题材的轮动,本质是其他投资者追涨杀跌的亏损,这块肉现在有大量的散户、量化、机构在吃,拥挤风险很大。托底一直有争议,微盘股分层是有效的,随着业绩和行业预期的增加,市场给与的市值估值也会越来越高,并不是什么乱七八糟的微盘都是一个市值。

通过大量的数据和方法相互印证,越了解执行的底气才会越大呀。

赞同来自: 小猫50128015

评论一下啊,楼主屡次提到信仰,作为一个在十年前就把qq昵称改成信仰的人来讲讲经验啊。信仰是没有用的,信仰固然能让人在正确的道路强坚持,也能让人在错误的道路上越陷越深。坚持靠的是什么?靠的是深度的逻辑,把逻辑做到1+1=2那么硬。比如小市值策略的超额来源于什么,赚谁的钱,依赖环境是什么,研究清楚,就可以抛弃虚假的信仰了。论坛上有一篇关于微盘的盈利和亏损来源,总结来说

1.盈利来源市值中枢上移+交易波动

2.亏损来源来源于市值中枢下降+退市

这一篇很早就看过并深以为然,所以2025年随着市值中枢一路上涨,实际上一直不敢重仓下手,反而错失了很多…

赞同来自: 小猫50128015 、虎虎生葳 、nskm 、丢失的十年 、chenjiandong31 、 、 、 、 、更多 »

坚持靠的是什么?靠的是深度的逻辑,把逻辑做到1+1=2那么硬。比如小市值策略的超额来源于什么,赚谁的钱,依赖环境是什么,研究清楚,就可以抛弃虚假的信仰了。

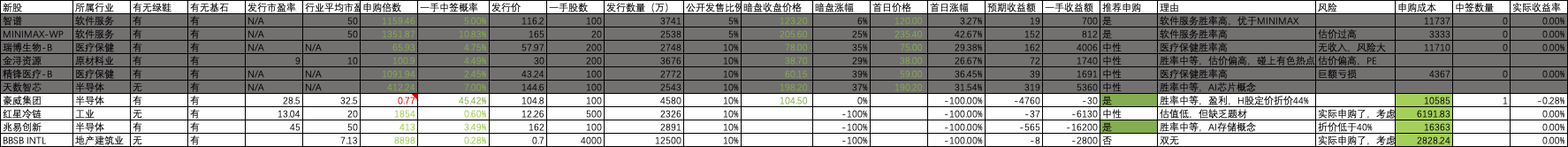

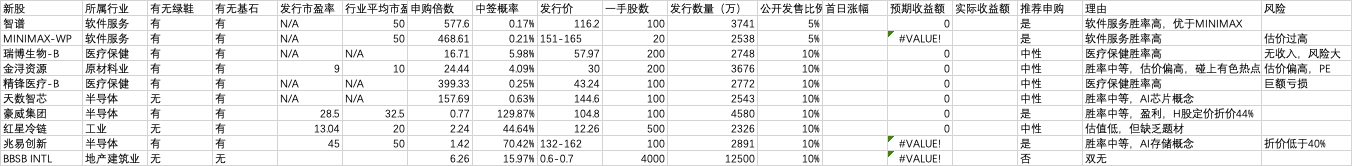

统计了2025年港股总共113只新股,胜率63%(首日涨幅大于1%),按照中签概率计算的全年期望值为-3390。

属于有偏差概率但并没有不对称下注特征。策略:长期高频次小仓位参与(一手党)

注意:老虎有100元手续费,期望值全部为负,不值得参与。富途没有手续费。

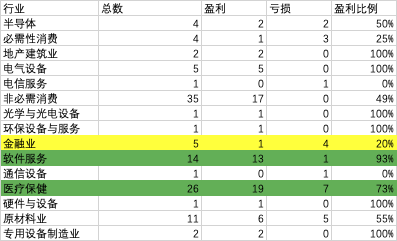

具备统计意义的行业胜率

高胜率:

软件服务,胜率93%

医疗保健,胜率73%

中性胜率:

非必需消费品,胜率49%。

原材料业,胜率55%

低胜率:

金融业,20%

有没有绿鞋机制,有没有基石投资者,对胜率没有特别指向性

申购倍数与首日涨幅相关性系数0.5,弱正相关

公开发售比例与首日涨幅相关性系数0.18,弱正相关

都没有什么特别的指向意义。

数据主要来自Qwen AI,发现很多数据AI也是乱说的,历史数据没有一一核对,只能参考。

最近打新标的:

分析仅供参考,盈亏自负。

Edge

Edge Chrome

Chrome Firefox

Firefox

京公网安备 11010802031449号

京公网安备 11010802031449号