我们每个人都很容易受到网络言论的影响,从而在尚未真正实践之前,就对某些投资方法形成偏见。刚开始接触投资时,价值投资的声音格外强势,技术分析常常被贬低为投机、赌博、甚至“不入流”。然而,随着我逐渐进入市场并进行真实交易,我才开始理解:价值投资的理论基础是“市场参与者都是理性人”这一前提,而现实市场远非如此。正因如此,公司基本面与股价涨跌之间,并不存在一一对应的关系。

后来我开始尝试技术分析,也逐渐意识到它并非外界言语描述的那般“一无是处”。技术分析确实能帮助我们识别资金派发阶段,避免盲目地去接最后一棒;但它的局限性也同样明显——主观性太强。过度依赖主观判断,会让许多投资者产生错误的自信,以为自己能够凭借图形、均线、形态来精准把握市场。

为了减少这种主观干扰,我又逐步接触到量化投资。在量化体系中,一切以数据和因子为准,交易高度依赖客观规则,这让我看到了另一种思路:让系统交易来执行,不让情绪插手。

但与此同时,量化也存在自身的问题——因子会失效。市场结构不断变化,你无法依赖某一个因子走完全程,也无法保证模型永远有效。量化的透明度有限,有时甚至像一个“黑盒”,你难以判断某个因子会在什么时候、因为什么原因突然失效。

归根到底,我的体会是:

三种方法——价值、技术、量化——都不是完美的。投资不是寻找唯一真理,而是在认清其假设、优点与局限性的基础上,找到适合自己、能长期执行的那条路。

后来我开始尝试技术分析,也逐渐意识到它并非外界言语描述的那般“一无是处”。技术分析确实能帮助我们识别资金派发阶段,避免盲目地去接最后一棒;但它的局限性也同样明显——主观性太强。过度依赖主观判断,会让许多投资者产生错误的自信,以为自己能够凭借图形、均线、形态来精准把握市场。

为了减少这种主观干扰,我又逐步接触到量化投资。在量化体系中,一切以数据和因子为准,交易高度依赖客观规则,这让我看到了另一种思路:让系统交易来执行,不让情绪插手。

但与此同时,量化也存在自身的问题——因子会失效。市场结构不断变化,你无法依赖某一个因子走完全程,也无法保证模型永远有效。量化的透明度有限,有时甚至像一个“黑盒”,你难以判断某个因子会在什么时候、因为什么原因突然失效。

归根到底,我的体会是:

三种方法——价值、技术、量化——都不是完美的。投资不是寻找唯一真理,而是在认清其假设、优点与局限性的基础上,找到适合自己、能长期执行的那条路。

0

周收益:-3.45%,月收益:0.98%

那么,为什么市场中仍然不乏“依靠技术分析赚大钱”的案例?其根源在于幸存者偏差与幂律分布的共同作用。趋势持续时间往往呈现幂律特征:多数趋势极为短暂,但少数趋势异常持久。人们更容易记住那些恰好与长期趋势对齐的成功案例,而忽略了大量失败的尝试,从而使技术分析在事后显得“偶尔非常有效”。

但这并不意味着技术分析完全没有价值。更合理的理解是:技术分析并不擅长预测价格的长期方向,但在描述市场状态、协调交易者行为以及风险控制方面具有实际意义。

首先,作为一种描述性工具,技术分析可以帮助我们判断当前价格在历史分布中的位置、市场波动是否处于高位,以及是否已经进入极端区域。这些信息并不试图预测未来,而是帮助交易者理解“现在处在什么状态”。

其次,技术分析在短期内可能通过影响交易者的集体行为而产生效果。当大量市场参与者同时关注相似的支撑位、压力位或技术指标时,这些价位会自然成为交易决策的聚集点。价格一旦接近这些位置,买卖指令会在局部时间内集中出现,从而暂时改变供需关系,使这些技术位在短期内呈现出某种“自我实现”的特征。这种效果并非源于价格本身蕴含的必然规律,而是源于交易者行为在特定价位上的高度一致性。换言之,在这种情境下,技术分析更像是一种行为信号。要理解这种行为模式,必须回到股票市场的微观层面:短期价格波动本质上反映的是筹码在不同价格区间的分布、集中与转移,而非对长期价值的持续判断。

最后,技术分析在风险管理层面尤为有用。通过设定止损位、控制仓位规模以及限定风险暴露,交易者可以在不依赖方向预测的前提下管理不确定性。因此,技术分析更适合被视为一种风险控制和行为协调的工具,而不是一种保证“看准方向”的方法。

关于随机游走和市场有效假设的学习与思考:

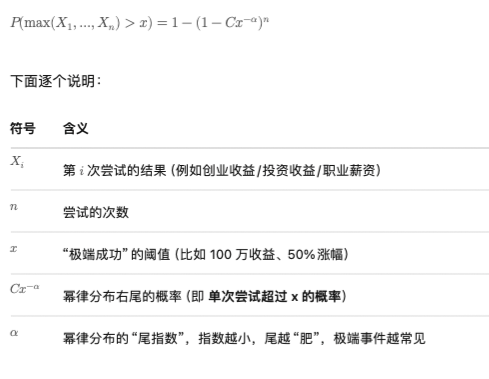

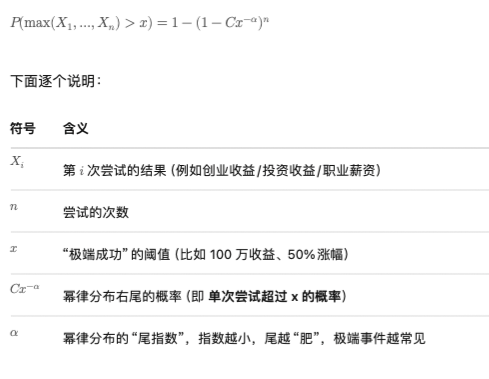

从随机游走和有效市场假设的角度看,依靠技术分析来系统性预测未来价格涨跌并不具备统计上的可靠性。许多常见的技术形态,如连续上涨、突破前高、回调或趋势延续,在完全随机的价格序列中也会自然大量出现,因此这些形态本身并不必然指向某种可持续的获利机制。那么,为什么市场中仍然不乏“依靠技术分析赚大钱”的案例?其根源在于幸存者偏差与幂律分布的共同作用。趋势持续时间往往呈现幂律特征:多数趋势极为短暂,但少数趋势异常持久。人们更容易记住那些恰好与长期趋势对齐的成功案例,而忽略了大量失败的尝试,从而使技术分析在事后显得“偶尔非常有效”。

但这并不意味着技术分析完全没有价值。更合理的理解是:技术分析并不擅长预测价格的长期方向,但在描述市场状态、协调交易者行为以及风险控制方面具有实际意义。

首先,作为一种描述性工具,技术分析可以帮助我们判断当前价格在历史分布中的位置、市场波动是否处于高位,以及是否已经进入极端区域。这些信息并不试图预测未来,而是帮助交易者理解“现在处在什么状态”。

其次,技术分析在短期内可能通过影响交易者的集体行为而产生效果。当大量市场参与者同时关注相似的支撑位、压力位或技术指标时,这些价位会自然成为交易决策的聚集点。价格一旦接近这些位置,买卖指令会在局部时间内集中出现,从而暂时改变供需关系,使这些技术位在短期内呈现出某种“自我实现”的特征。这种效果并非源于价格本身蕴含的必然规律,而是源于交易者行为在特定价位上的高度一致性。换言之,在这种情境下,技术分析更像是一种行为信号。要理解这种行为模式,必须回到股票市场的微观层面:短期价格波动本质上反映的是筹码在不同价格区间的分布、集中与转移,而非对长期价值的持续判断。

最后,技术分析在风险管理层面尤为有用。通过设定止损位、控制仓位规模以及限定风险暴露,交易者可以在不依赖方向预测的前提下管理不确定性。因此,技术分析更适合被视为一种风险控制和行为协调的工具,而不是一种保证“看准方向”的方法。

0

认知偏差在量化策略中并不会消失,而是从“情绪化执行”转移到“模型与参数的构建”。

在执行层面,量化通过完全规则化与自动化,可以有效避免由于近因效应与锚定效应带来的追涨杀跌、死守成本、情绪化调仓等问题。然而在策略设计层面,这两种偏差往往以更加隐蔽的形式存在:

近因效应表现为对近期数据、短窗口因子和趋势延续的过度依赖,使策略天然倾向于“线性外推”;

锚定效应表现为对看似合理的阈值(如止损比例、低价标准、窗口期、持仓上限)的固化,这些数值往往并非统计意义上的最优点,而是源于人脑对“好看回测”或“主观经验”的锚定。

这两个偏差共同作用形成了策略构建中的核心风险:过拟合。

因此,量化交易的关键不是简单“消灭偏差”,而是认识偏差、利用偏差,并通过稳健化、交叉验证、正则化与参数敏感性分析来控制偏差,使策略能够脱离特定历史环境而在未来环境中保持稳健。

那如何避免策略因子的过拟合,感觉又是一个沉重的课题。

在执行层面,量化通过完全规则化与自动化,可以有效避免由于近因效应与锚定效应带来的追涨杀跌、死守成本、情绪化调仓等问题。然而在策略设计层面,这两种偏差往往以更加隐蔽的形式存在:

近因效应表现为对近期数据、短窗口因子和趋势延续的过度依赖,使策略天然倾向于“线性外推”;

锚定效应表现为对看似合理的阈值(如止损比例、低价标准、窗口期、持仓上限)的固化,这些数值往往并非统计意义上的最优点,而是源于人脑对“好看回测”或“主观经验”的锚定。

这两个偏差共同作用形成了策略构建中的核心风险:过拟合。

因此,量化交易的关键不是简单“消灭偏差”,而是认识偏差、利用偏差,并通过稳健化、交叉验证、正则化与参数敏感性分析来控制偏差,使策略能够脱离特定历史环境而在未来环境中保持稳健。

那如何避免策略因子的过拟合,感觉又是一个沉重的课题。

0

很遗憾,现在还有办法在本地上面进行测试,主要在本地上缺少对应的数据和回测pipeline

生成一万个“随机版本”的策略:

• 随机打乱买入顺序

• 随机化买入时机

• 随机删掉 10–30% 的信号

• 随机加入噪声信号(伪信号)

• 随机屏蔽行业、屏蔽一定比例样本

• 随机选择不同的回测起点

• 随机加入滑点爆炸版本

然后你观察:

→ 真策略的收益分布 > 随机策略的收益分布多少?

如果真策略收益落在:

• 前 5% → 该策略可能有能力

• 前 1% → 可能有稳定 alpha

• 前 0.1% → 非常可能是真能力

• 前 0.01% → 基本排除运气

如果真策略落在:

• 前 30%~70% → 完全可能是假策略,纯噪声

• 前 50% → 和随机没差

• 落后于中位数 → 你以为赚钱其实是“回测过拟合”

这套方法在量化圈是 判别策略真能力的黄金标准。

Bootstrap 重采样

你把策略的信号 随机打乱、随机重排、随机加噪声,生成一万个“随机版本”的策略:

• 随机打乱买入顺序

• 随机化买入时机

• 随机删掉 10–30% 的信号

• 随机加入噪声信号(伪信号)

• 随机屏蔽行业、屏蔽一定比例样本

• 随机选择不同的回测起点

• 随机加入滑点爆炸版本

然后你观察:

→ 真策略的收益分布 > 随机策略的收益分布多少?

如果真策略收益落在:

• 前 5% → 该策略可能有能力

• 前 1% → 可能有稳定 alpha

• 前 0.1% → 非常可能是真能力

• 前 0.01% → 基本排除运气

如果真策略落在:

• 前 30%~70% → 完全可能是假策略,纯噪声

• 前 50% → 和随机没差

• 落后于中位数 → 你以为赚钱其实是“回测过拟合”

这套方法在量化圈是 判别策略真能力的黄金标准。

0

普通投资者在市场中的致命结构性缺陷:股池过小且过热

在市场中,普通投资者面临一个结构性弱点:他们真正能看到的股票池极度狭窄,几乎都来自最热门的 1%~2% 的股票。这些股票之所以进入视野,是因为机构、游资、KOL 已经提前布局、提前拉升、提前讲故事。当普通投资者看到它们时,右侧行情已走完大半,Alpha 被提前吃掉,只剩下随大盘涨跌的 Beta。于是他们在最拥挤、最贵、最火的时候进场,在热度衰退、机构出货时成为流动性出口,最终陷入“高位接盘 → 低位止损”的循环。股池太小、太热,是普通投资者长期跑不赢市场的根本原因。

11

赞同来自: gaokui16816888 、Cogitators 、wtpgajm 、daimozs 、Marlon627 、 、 、 、 、 、更多 »

成功不是看你第一次选择什么,而是看你能尝试多少次。医生属于正态分布,稳定但上限有限;创业属于幂律分布,低概率但可能暴击。尝试次数少的人应该选正态分布的路径;能多次尝试的人才能去赌幂律长尾的极端成功。职业、创业、投资都是同一个道理——分布决定机会,尝试次数决定命运。

如果投资者的本金是生活的重要的一部分,失去了会对生活产生重大影响,那理应选择安稳的策略来进行投资,但是如果还年轻,本金对不会影响到生活和工作,那就应该多去尝试一些期望较小而方差比较大的策略,要是足够幸运的话,也能够碰到期望较大,方差较大的策略。

如果投资者的本金是生活的重要的一部分,失去了会对生活产生重大影响,那理应选择安稳的策略来进行投资,但是如果还年轻,本金对不会影响到生活和工作,那就应该多去尝试一些期望较小而方差比较大的策略,要是足够幸运的话,也能够碰到期望较大,方差较大的策略。

Edge

Edge Chrome

Chrome Firefox

Firefox

京公网安备 11010802031449号

京公网安备 11010802031449号