传统双低策略的定义与核心逻辑

1. 双低指标:

低价格:通转债价格较低时,接近债底(纯债价值),提供下跌保护。

低转股溢价率:溢价率较低时,确保转债价格与正股波动紧密联动,增强上涨弹性。

双低值公式:双低值=转债价格+溢价率×100,选择双低值排名靠前的标的。

2. 策略目标:

防御性:低价接近债底,限制下行空间;

进攻性:低溢价率跟随正股上涨,博弈强赎或下修转股价

三低策略

市值因子在股票上表现不错,转债余额类似市值,

在转债上表现如何,为此我们构建三低模型

三低值公式:三低值=转债价格+溢价率×100+转债余额/1亿

策略构建:

1. 标的范围:可转债

2. 回测时间:2019.1.1~2025.1.1

3. 调仓周期:每天

4. 筛选:剔除即将退市、成交金额较低、正股st、正股亏损的可转债,三低最小的10只

5. 风控:无

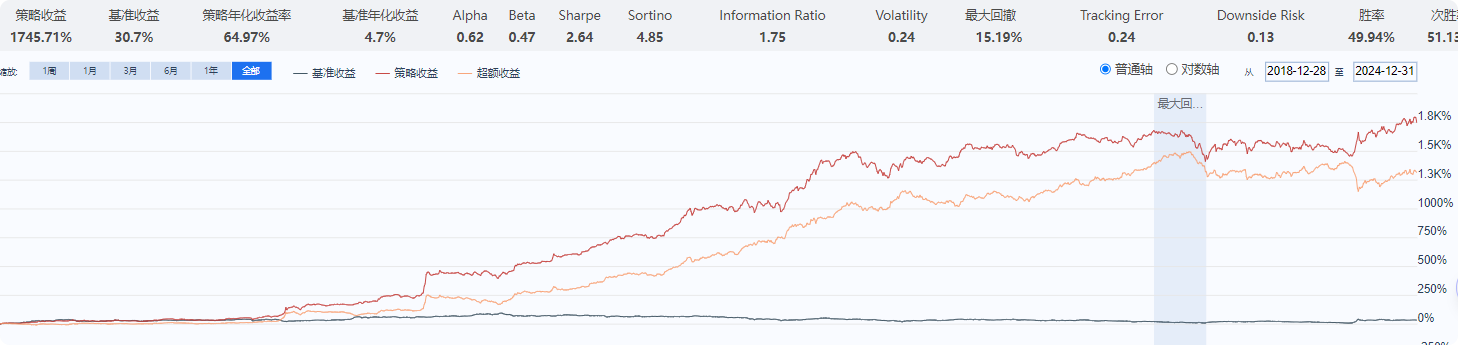

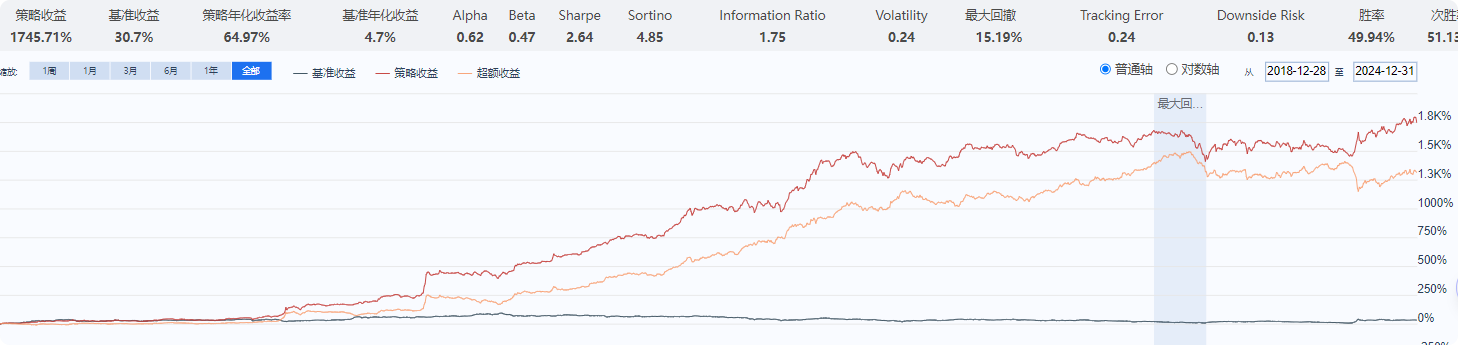

三低回测结果:

1. 年化65%

2. 最大回撤15%

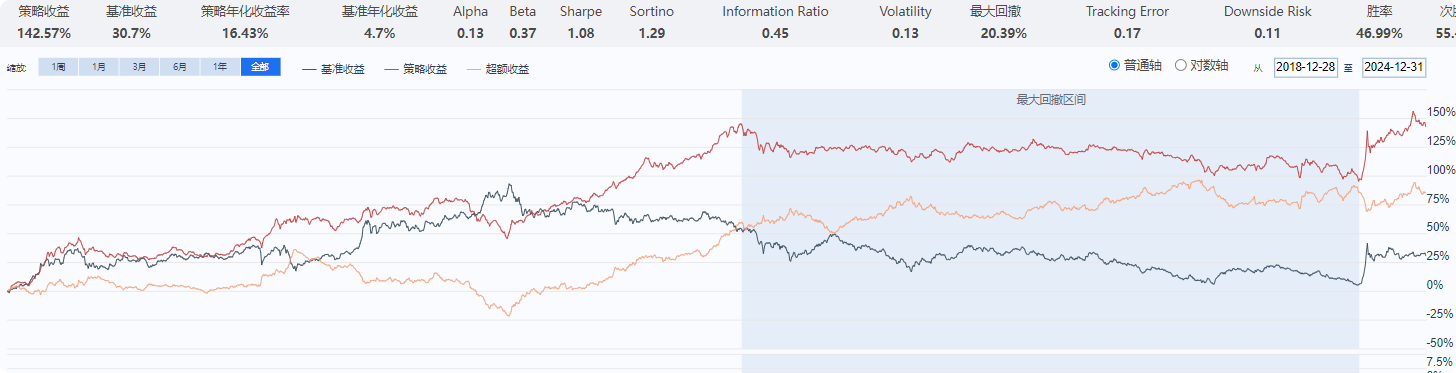

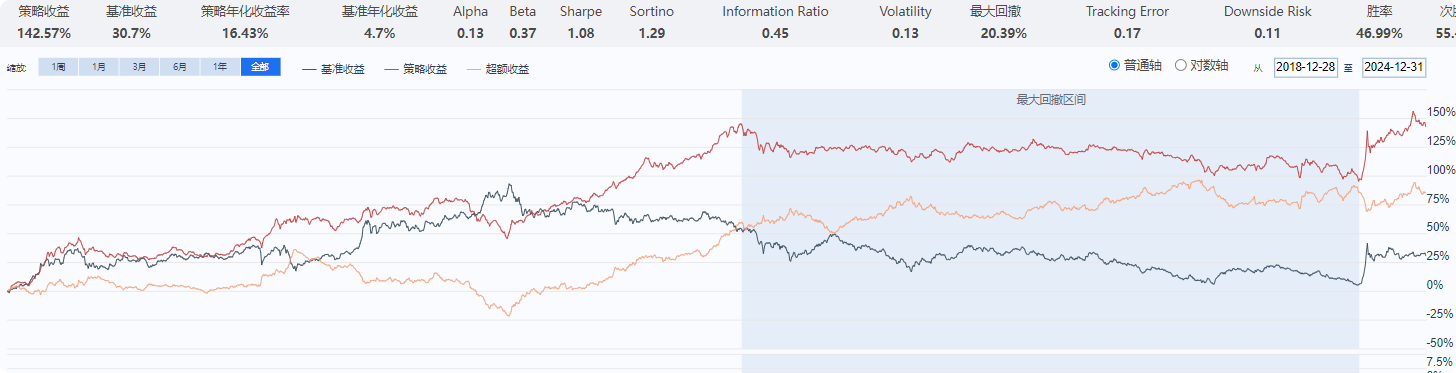

双低回测结果:

1. 年化16.4%,

2. 回撤20%

结论:和小市值在股票上表现类似,转债余额也表现出不俗的成绩

三低结果分析:

1.22年8月份之前,超额收益部分明显,22年8月份之后,超额收益部分不明显

2.24年924行情后,有慢慢恢复趋势

这是什么原因呢?

我猜测可能是两个原因

1.市场参与度

图示22年6月-8月的成交额达到市场新高后,成交额就迅速下来了,参与的人少了,自然价格难以支撑;924行情后,市场增量资金变多,自然蔓延到了转债,所以行情又恢复了一些

2.转债价格和溢价率炒得过高

22年6月份,转债全市场的平均价格140,溢价率是50%,三低平均价格是140,溢价率是30%;

市场估值经修复,24年底,转债全市场的平均价格不到130,溢价率是40%,三低平均价格是140,溢价率是12%;

转债价格能降到120以下,溢价率能降到个位数,机会还是相当大的

由于可转债玩的较少,以前的行情不甚了解

关于归因,欢迎指教

1. 双低指标:

低价格:通转债价格较低时,接近债底(纯债价值),提供下跌保护。

低转股溢价率:溢价率较低时,确保转债价格与正股波动紧密联动,增强上涨弹性。

双低值公式:双低值=转债价格+溢价率×100,选择双低值排名靠前的标的。

2. 策略目标:

防御性:低价接近债底,限制下行空间;

进攻性:低溢价率跟随正股上涨,博弈强赎或下修转股价

三低策略

市值因子在股票上表现不错,转债余额类似市值,

在转债上表现如何,为此我们构建三低模型

三低值公式:三低值=转债价格+溢价率×100+转债余额/1亿

策略构建:

1. 标的范围:可转债

2. 回测时间:2019.1.1~2025.1.1

3. 调仓周期:每天

4. 筛选:剔除即将退市、成交金额较低、正股st、正股亏损的可转债,三低最小的10只

5. 风控:无

三低回测结果:

1. 年化65%

2. 最大回撤15%

双低回测结果:

1. 年化16.4%,

2. 回撤20%

结论:和小市值在股票上表现类似,转债余额也表现出不俗的成绩

三低结果分析:

1.22年8月份之前,超额收益部分明显,22年8月份之后,超额收益部分不明显

2.24年924行情后,有慢慢恢复趋势

这是什么原因呢?

我猜测可能是两个原因

1.市场参与度

图示22年6月-8月的成交额达到市场新高后,成交额就迅速下来了,参与的人少了,自然价格难以支撑;924行情后,市场增量资金变多,自然蔓延到了转债,所以行情又恢复了一些

2.转债价格和溢价率炒得过高

22年6月份,转债全市场的平均价格140,溢价率是50%,三低平均价格是140,溢价率是30%;

市场估值经修复,24年底,转债全市场的平均价格不到130,溢价率是40%,三低平均价格是140,溢价率是12%;

转债价格能降到120以下,溢价率能降到个位数,机会还是相当大的

由于可转债玩的较少,以前的行情不甚了解

关于归因,欢迎指教

Edge

Edge Chrome

Chrome Firefox

Firefox

京公网安备 11010802031449号

京公网安备 11010802031449号