休息半年之后,继续出发。过去4年,以期权双卖为核心策略的账户,净值稳定增长。明年开始有更多时间放在交易上,也是时候对交易策略进行升级补充。这个升级补充我计划从学习买期权开始。明年用一个小账户,做纯买方期权策略的实验。

策略目标:作为长期且将继续的卖方来说,研究如何买期权的意义,更多在于理解对手的行为模式,而非传说中十倍百倍的回报,最终优化卖方为主的策略,控制期权卖方组合的极端风险。

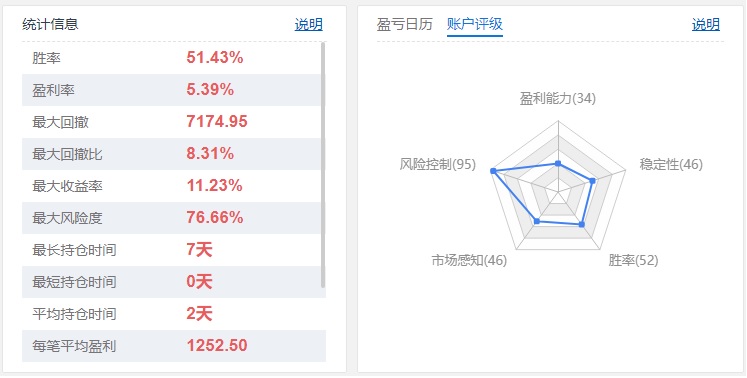

策略可行性:下图是我公布在大盘手网站的双卖账户净值。可以看到在600多个交易日里,出现了4次跳水型回撤,4次累计回撤幅度约60%。这意味着买方的交易对手,在4个期间里短期获得了大量盈利。考虑卖方保证金往往是买方金额数倍甚至二十倍,买方2年半获得5-6倍的回报并非难以想象。当然买方是典型的低胜率高盈亏比类型,单次回报虽然高,还需要找到提高胜率的办法才能获得最终胜利。

策略模式:期权买方的利润来源当然是价格波动,但如果仅仅是价格波动,流动性明显占优的期货可能是更好的选择。而选择期权买方当然是要充分利用正gamma和正vega的特点,这就决定了高delta敞口的波段交易应该是主要的利润来源。虽然理论上也可以用gamma scalping之类的策略不开放delta敞口薅羊毛,但实际行情中里纯升波然而价格无序波动的情况下是比较少的。

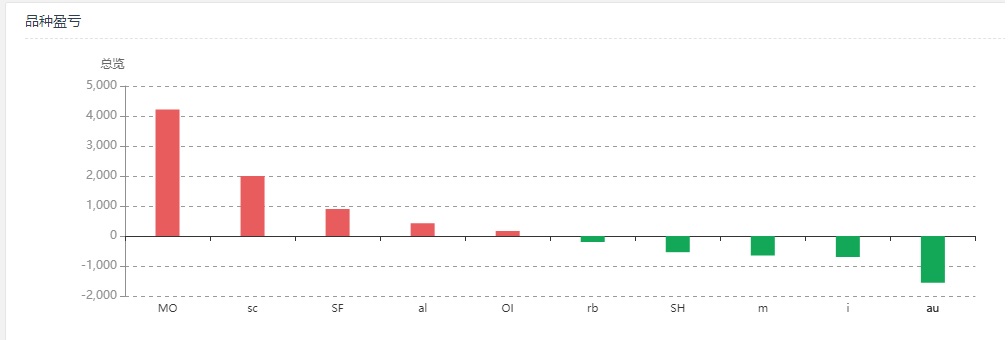

策略周期:如前所述,我重点关注的买期权策略首选中线波段交易,因为周期过长升波难以持续,白白消耗时间价值,而周期过短则不能充分发挥gamma优势,还可能因为流动性不足面临风险。再来看下图的一个统计,这是对多个品种隐含波动率周线统计。可以看到,观察隐波周K线,多数商品品种都是阳线略少于阴线,50ETF期权则差距大的多。所以说商品做多波动率更容易,ETF期权做空波动率更容易是有道理的。表格里面的交易机会,是我主观认为持续2周以上升波,且达到一定幅度的情况。这就少的多了,间隔5-7个月的情况较为普遍。同时,这个频率和我自己账户净值跳水的频率是比较接近的。粗略估计,策略单品种年度交易在10-20次,大胜的机会10%,收益率目标50%-80%

今天先写到这里,关于开仓平仓的选择等其他内容晚点继续补充

策略目标:作为长期且将继续的卖方来说,研究如何买期权的意义,更多在于理解对手的行为模式,而非传说中十倍百倍的回报,最终优化卖方为主的策略,控制期权卖方组合的极端风险。

策略可行性:下图是我公布在大盘手网站的双卖账户净值。可以看到在600多个交易日里,出现了4次跳水型回撤,4次累计回撤幅度约60%。这意味着买方的交易对手,在4个期间里短期获得了大量盈利。考虑卖方保证金往往是买方金额数倍甚至二十倍,买方2年半获得5-6倍的回报并非难以想象。当然买方是典型的低胜率高盈亏比类型,单次回报虽然高,还需要找到提高胜率的办法才能获得最终胜利。

策略模式:期权买方的利润来源当然是价格波动,但如果仅仅是价格波动,流动性明显占优的期货可能是更好的选择。而选择期权买方当然是要充分利用正gamma和正vega的特点,这就决定了高delta敞口的波段交易应该是主要的利润来源。虽然理论上也可以用gamma scalping之类的策略不开放delta敞口薅羊毛,但实际行情中里纯升波然而价格无序波动的情况下是比较少的。

策略周期:如前所述,我重点关注的买期权策略首选中线波段交易,因为周期过长升波难以持续,白白消耗时间价值,而周期过短则不能充分发挥gamma优势,还可能因为流动性不足面临风险。再来看下图的一个统计,这是对多个品种隐含波动率周线统计。可以看到,观察隐波周K线,多数商品品种都是阳线略少于阴线,50ETF期权则差距大的多。所以说商品做多波动率更容易,ETF期权做空波动率更容易是有道理的。表格里面的交易机会,是我主观认为持续2周以上升波,且达到一定幅度的情况。这就少的多了,间隔5-7个月的情况较为普遍。同时,这个频率和我自己账户净值跳水的频率是比较接近的。粗略估计,策略单品种年度交易在10-20次,大胜的机会10%,收益率目标50%-80%

今天先写到这里,关于开仓平仓的选择等其他内容晚点继续补充

0

2025-3-21

学习买期权策略净值 1.0430,当日涨跌-1.047 %,今年以来收益率 +4.3%,今年以来最大回撤 -10.72%。

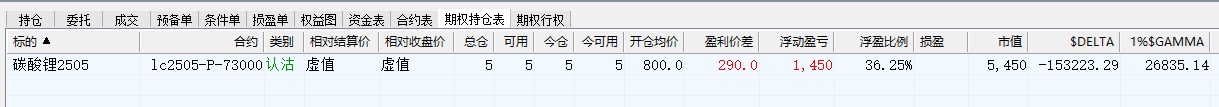

碳酸锂开盘隐波暴跌,全部平仓,空仓等机会。到底什么时候能等到一次风生水起的行情。吃了买方的苦,才知道珍惜卖方的甜。沪锡今天突然跳水,平掉持有一周的卖方仓位,沪锡买方的血泪就这么简单的到手了。

学习买期权策略净值 1.0430,当日涨跌-1.047 %,今年以来收益率 +4.3%,今年以来最大回撤 -10.72%。

碳酸锂开盘隐波暴跌,全部平仓,空仓等机会。到底什么时候能等到一次风生水起的行情。吃了买方的苦,才知道珍惜卖方的甜。沪锡今天突然跳水,平掉持有一周的卖方仓位,沪锡买方的血泪就这么简单的到手了。

2

2025-3-19

学习买期权策略净值 1.0517,当日涨跌-0.811 %,今年以来收益率 +5.17%,今年以来最大回撤 -10.72%。

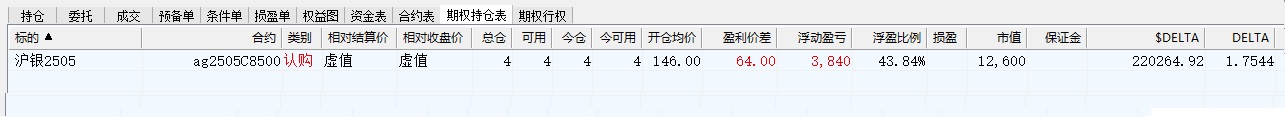

补昨天净值,昨天持仓无交易。我到昨天下午才意识到一个问题,就是3月份以沪银为主的交易选错了标的,因为这一轮交易出于熟悉而非驱动力强弱做出的选择。

学习买期权策略净值 1.0517,当日涨跌-0.811 %,今年以来收益率 +5.17%,今年以来最大回撤 -10.72%。

补昨天净值,昨天持仓无交易。我到昨天下午才意识到一个问题,就是3月份以沪银为主的交易选错了标的,因为这一轮交易出于熟悉而非驱动力强弱做出的选择。

1

2025-3-18

学习买期权策略净值 1.0603,当日涨跌-1.5306 %,今年以来收益率 +6.03%,今年以来最大回撤 -10.72%。

沪银按前以前的习惯就直接平掉了,这次平掉又接回来,看看有没有机会

学习买期权策略净值 1.0603,当日涨跌-1.5306 %,今年以来收益率 +6.03%,今年以来最大回撤 -10.72%。

沪银按前以前的习惯就直接平掉了,这次平掉又接回来,看看有没有机会

1

2025-3-13

学习买期权策略净值 1.0432,当日涨跌+0.13 %,今年以来收益率 +4.32%,今年以来最大回撤 -10.72%。

昨日持仓夜盘跳空高开直接把利润吞掉了,今天做了一笔日内,总算保持了净值的稳定。今年一直是日内比较顺手,这样赚不到大钱啊。。。

学习买期权策略净值 1.0432,当日涨跌+0.13 %,今年以来收益率 +4.32%,今年以来最大回撤 -10.72%。

昨日持仓夜盘跳空高开直接把利润吞掉了,今天做了一笔日内,总算保持了净值的稳定。今年一直是日内比较顺手,这样赚不到大钱啊。。。

0

2025-3-7

这个账户本周无任何交易,买方环境非常恶劣,只有个别品种脉冲式升波,但毫无持续性。这周卖方真是躺赚,一周已经完成了3月的全月盈利目标。

唯一买方机会比较好的是玻璃,按规则昨天应该少量参与的。但是,在这几天的躺平氛围下,直接错过了~

这个账户本周无任何交易,买方环境非常恶劣,只有个别品种脉冲式升波,但毫无持续性。这周卖方真是躺赚,一周已经完成了3月的全月盈利目标。

唯一买方机会比较好的是玻璃,按规则昨天应该少量参与的。但是,在这几天的躺平氛围下,直接错过了~

0

2025-2-27

学习买期权策略净值 1.027,当日涨跌-3.63 %,今年以来收益率 +2.7%,今年以来最大回撤 -10.72%。

补昨天净值。周三已经平掉其他仓位,只留了1000买购。周四确认失败后全部清仓,手持全部现金等待后面的机会。运行刚好2个月,净值起起落落,目前侥幸略高于起点。后面多看少动,不忘初心,等待持续时间长的升波机会,不贪图小小的价格波动。

学习买期权策略净值 1.027,当日涨跌-3.63 %,今年以来收益率 +2.7%,今年以来最大回撤 -10.72%。

补昨天净值。周三已经平掉其他仓位,只留了1000买购。周四确认失败后全部清仓,手持全部现金等待后面的机会。运行刚好2个月,净值起起落落,目前侥幸略高于起点。后面多看少动,不忘初心,等待持续时间长的升波机会,不贪图小小的价格波动。

1

@魍者之语

另外不同的品种头寸不同,波动率不同,感觉好像主要盈利来自于中证1000?

2025-2-25感觉是一个买期权是一个抽奖策略,不仅赌升波,还得赌方向。可能需要回测用量化模型做,手动感觉好难啊,低胜率是挺反人性的。

学习买期权策略净值 1.0663,当日涨跌-3.3699 %,今年以来收益率 +6.633%,今年以来最大回撤 -10.72%。

补昨日净值。目前需要解决的问题是心理上对于回撤的接受程度比较低,导致在趋势的回踩中,放弃仓位错过机会。最近玻璃和原油是两个例子,前者坚持获得回报,后者放弃错过机会。造成这个问题的原因,主要是前期没有足够的历史回测来验证模型并确认止损止盈位置。期权回测...

另外不同的品种头寸不同,波动率不同,感觉好像主要盈利来自于中证1000?

2

2025-2-25

学习买期权策略净值 1.0663,当日涨跌-3.3699 %,今年以来收益率 +6.633%,今年以来最大回撤 -10.72%。

补昨日净值。目前需要解决的问题是心理上对于回撤的接受程度比较低,导致在趋势的回踩中,放弃仓位错过机会。最近玻璃和原油是两个例子,前者坚持获得回报,后者放弃错过机会。造成这个问题的原因,主要是前期没有足够的历史回测来验证模型并确认止损止盈位置。期权回测非常麻烦,不但合约不断更换,不同品种的差异也会被放大。另外,手动交易难以全品种全时监控,错过一个机会,也会导致收益率相差很多。这就是为什么期货交易事前看起来总有机会,但是实际结果却不能尽如人意的原因。

如果哪位高手有好的经验,请不吝赐教。

学习买期权策略净值 1.0663,当日涨跌-3.3699 %,今年以来收益率 +6.633%,今年以来最大回撤 -10.72%。

补昨日净值。目前需要解决的问题是心理上对于回撤的接受程度比较低,导致在趋势的回踩中,放弃仓位错过机会。最近玻璃和原油是两个例子,前者坚持获得回报,后者放弃错过机会。造成这个问题的原因,主要是前期没有足够的历史回测来验证模型并确认止损止盈位置。期权回测非常麻烦,不但合约不断更换,不同品种的差异也会被放大。另外,手动交易难以全品种全时监控,错过一个机会,也会导致收益率相差很多。这就是为什么期货交易事前看起来总有机会,但是实际结果却不能尽如人意的原因。

如果哪位高手有好的经验,请不吝赐教。

0

2025-2-19

学习买期权策略净值 1.075,当日涨跌+2.4893 %,今年以来收益率 +7.5%,今年以来最大回撤 -10.72%。

火力全开的一天,从晚到早买买买。

实验的第2个月过去大半,体会了买方的艰难。首先低胜率策略下多数操作的结果是错误的,但还是需要坚持不懈的观察分析,对情绪体力的消耗是很大的,其次,低胜率策略不但是正确比例低,另一个方面的不确定性高,这个对情绪的负面影响更加明显。第三,低胜率策略下,需要对标的投入更多精力分析研究,这里能一定提高胜率,但是更重要的是提高自己持仓信心。但是注意,提高胜率和提高持仓信心是两回事,甚至是相反的。

学习买期权策略净值 1.075,当日涨跌+2.4893 %,今年以来收益率 +7.5%,今年以来最大回撤 -10.72%。

火力全开的一天,从晚到早买买买。

实验的第2个月过去大半,体会了买方的艰难。首先低胜率策略下多数操作的结果是错误的,但还是需要坚持不懈的观察分析,对情绪体力的消耗是很大的,其次,低胜率策略不但是正确比例低,另一个方面的不确定性高,这个对情绪的负面影响更加明显。第三,低胜率策略下,需要对标的投入更多精力分析研究,这里能一定提高胜率,但是更重要的是提高自己持仓信心。但是注意,提高胜率和提高持仓信心是两回事,甚至是相反的。

1

2025-2-17

学习买期权策略净值 1.061,当日涨跌-4.004 %,今年以来收益率 +6.1%,今年以来最大回撤 -10.72%。

很庆幸周五收盘前平掉了沪银的仓位,不过当时如果把苹果也平掉就更好了。周一苹果开盘大幅下跌变盈利为亏损。或许这只是上升途中的洗盘,但是幅度比较大,选择先平仓出来观察。1000买购也在早盘趁小幅盈利平仓,等待上升趋势明朗再进入。

学习买期权策略净值 1.061,当日涨跌-4.004 %,今年以来收益率 +6.1%,今年以来最大回撤 -10.72%。

很庆幸周五收盘前平掉了沪银的仓位,不过当时如果把苹果也平掉就更好了。周一苹果开盘大幅下跌变盈利为亏损。或许这只是上升途中的洗盘,但是幅度比较大,选择先平仓出来观察。1000买购也在早盘趁小幅盈利平仓,等待上升趋势明朗再进入。

1

赞同来自: llllpp2016

2025-2-14

学习买期权策略净值 1.1053,当日涨跌+11.0721%,今年以来收益率 +10.53%,今年以来最大回撤 -10.72%。

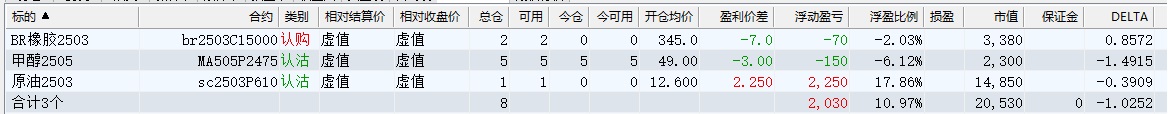

今天A股震荡,在1000上来回开平亏了不少。但是持仓的沪银大涨,收盘前全部清仓,观察下明天走势再确定是否再次入场。主要持仓品种苹果、中证1000,其他几个属于观察仓位。

今日成交持仓如下:

学习买期权策略净值 1.1053,当日涨跌+11.0721%,今年以来收益率 +10.53%,今年以来最大回撤 -10.72%。

今天A股震荡,在1000上来回开平亏了不少。但是持仓的沪银大涨,收盘前全部清仓,观察下明天走势再确定是否再次入场。主要持仓品种苹果、中证1000,其他几个属于观察仓位。

今日成交持仓如下:

1

2025-1-21

学习买期权策略净值 1.0568,当日涨跌-1.4101%,今年以来收益率 +5.68%,今年以来最大回撤 -5.19%。

昨天收盘留下了原油的单边买沽,好消息是夜盘确实出现一波跳水,坏消息是我在跳水之前就把买沽平掉了。。。最近实在无心恋战了,上午平掉了所有买方仓位,躺平过年了。

学习买期权策略净值 1.0568,当日涨跌-1.4101%,今年以来收益率 +5.68%,今年以来最大回撤 -5.19%。

昨天收盘留下了原油的单边买沽,好消息是夜盘确实出现一波跳水,坏消息是我在跳水之前就把买沽平掉了。。。最近实在无心恋战了,上午平掉了所有买方仓位,躺平过年了。

0

请教下楼主,商品期权如果提前行权的话,如何计算盈亏?什么时候能到帐?期权的时间价值会返回吗?是不是提前行权不划算,直接平仓的话,大部分商品期权成交量比较小,如何进行平仓比较划算,请楼主指点一下?谢谢!

0

2025-1-15

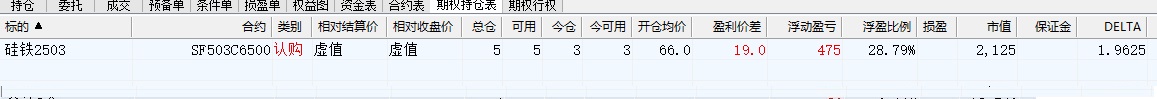

学习买期权策略净值 1.11146,当日涨跌+1.1818%,今年以来收益率 +11.46%,今年以来最大回撤 -2.35%。

今日无交易。今天持仓金额3%,却贡献了1%的收益,这种体验真是奇妙。这两天有点心不在焉,错过了原油、烧碱的返场机会,也没注意到另一个去年的高光品种锰硅。漏过买方机会,等着卖方机会也不错。

持仓及成交如下

学习买期权策略净值 1.11146,当日涨跌+1.1818%,今年以来收益率 +11.46%,今年以来最大回撤 -2.35%。

今日无交易。今天持仓金额3%,却贡献了1%的收益,这种体验真是奇妙。这两天有点心不在焉,错过了原油、烧碱的返场机会,也没注意到另一个去年的高光品种锰硅。漏过买方机会,等着卖方机会也不错。

持仓及成交如下

5

赞同来自: CAT108 、滚雪球2020 、嘻哈少年 、坚持存款

2025-1-13

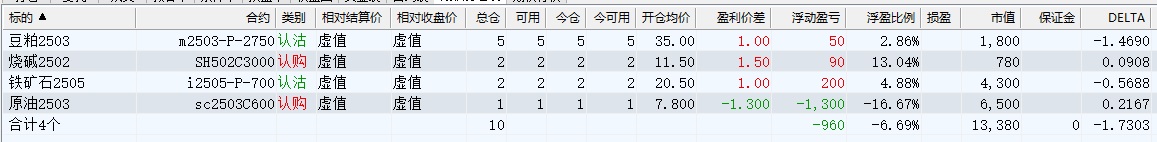

学习买期权策略净值 1.1134,当日涨跌+11.1367%,今年以来收益率 +11.14%,今年以来最大回撤 -2.35%。

缺乏一颗迎接暴涨的心,导致没能接住策略开始来的第一个重大机会。原油周五夜盘开始大涨,周一封涨停。我连续用买沽对冲和过早平仓,导致了原本可以达到20%+的单日收益,直接打五折。当然,回头看不理想的操作也是有依据的,过往原油单日隐波上涨30%+的,第二天往往都会有个明显回落。这一轮行情很像9月初下跌的倒置版,后面看看行情再选择应对方案。如果买方没有机会介入,可以继续等待卖方机会的出现。

持仓及成交如下

学习买期权策略净值 1.1134,当日涨跌+11.1367%,今年以来收益率 +11.14%,今年以来最大回撤 -2.35%。

缺乏一颗迎接暴涨的心,导致没能接住策略开始来的第一个重大机会。原油周五夜盘开始大涨,周一封涨停。我连续用买沽对冲和过早平仓,导致了原本可以达到20%+的单日收益,直接打五折。当然,回头看不理想的操作也是有依据的,过往原油单日隐波上涨30%+的,第二天往往都会有个明显回落。这一轮行情很像9月初下跌的倒置版,后面看看行情再选择应对方案。如果买方没有机会介入,可以继续等待卖方机会的出现。

持仓及成交如下

0

2025-1-9

学习买期权策略净值 1.0041,-2.1266%,今年以来收益率 +0.0%,今年以来最大回撤 -2.13%。

今天比较有意思的是原油的双买持仓。从call赚钱、组合赚钱,到put赚钱,组合亏钱。虽然原油隐波冲高回落,但比较仍在上涨,继续观察。

持仓及成交如下

学习买期权策略净值 1.0041,-2.1266%,今年以来收益率 +0.0%,今年以来最大回撤 -2.13%。

今天比较有意思的是原油的双买持仓。从call赚钱、组合赚钱,到put赚钱,组合亏钱。虽然原油隐波冲高回落,但比较仍在上涨,继续观察。

持仓及成交如下

1

赞同来自: 流沙少帅

2025-1-8

学习买期权策略净值 1.0259,+3.2132%,今年以来收益率 +2.6%,今年以来最大回撤 -1.3%。

由于下午要出门,上午集中进行了几笔操作。烧碱赌末日轮放弃,原油对冲了部分敞口。

需要说一下的是氧化铝这个品种,之前筛选买方标的并未纳入观察,同时主账户还持有不少双卖头寸。主要原因是标的持仓持续下降,虽然基本面和期限结构都看跌,但是主力合约估值并未高估。不过,现实还是走出了比较快速的升波行情,一个重要原因是上期所当月期权还有不到2周到期,是买方发动波动的好窗口。综合考虑,氧化铝确实适合短期操纵,另一个观察适合赌到期波动的是螺纹。但是今天下午的利好一定程度上缓解黑色空方氛围。估计这次到期期权不会出现特别大的机会。

收盘持仓

当日成交

学习买期权策略净值 1.0259,+3.2132%,今年以来收益率 +2.6%,今年以来最大回撤 -1.3%。

由于下午要出门,上午集中进行了几笔操作。烧碱赌末日轮放弃,原油对冲了部分敞口。

需要说一下的是氧化铝这个品种,之前筛选买方标的并未纳入观察,同时主账户还持有不少双卖头寸。主要原因是标的持仓持续下降,虽然基本面和期限结构都看跌,但是主力合约估值并未高估。不过,现实还是走出了比较快速的升波行情,一个重要原因是上期所当月期权还有不到2周到期,是买方发动波动的好窗口。综合考虑,氧化铝确实适合短期操纵,另一个观察适合赌到期波动的是螺纹。但是今天下午的利好一定程度上缓解黑色空方氛围。估计这次到期期权不会出现特别大的机会。

收盘持仓

当日成交

0

2025-1-6

学习买期权策略净值1.0071,+0.7130%,今年以来收益率 +0.7130%,今年以来最大回撤 0%。

首日开张。原计划周一反弹等周二下行再买1000认沽,盘中感觉反弹大幅低于预期。做了2笔日内,尾盘震荡全部平仓。

今天多数品种隐波上行,除了周一因素,不少已经连续向上几天。夜盘隐波如果没有明显下降,先开按资金的1-3%建个观察仓。

学习买期权策略净值1.0071,+0.7130%,今年以来收益率 +0.7130%,今年以来最大回撤 0%。

首日开张。原计划周一反弹等周二下行再买1000认沽,盘中感觉反弹大幅低于预期。做了2笔日内,尾盘震荡全部平仓。

今天多数品种隐波上行,除了周一因素,不少已经连续向上几天。夜盘隐波如果没有明显下降,先开按资金的1-3%建个观察仓。

0

早上虽然把1000列为买入重点关注目标,今天依然没有行动。主要原因是连跌2天后,如果今天再跌,则周一有明显反弹需求,只能进行日内交易。如果周一反弹后,周二再次走出下行升波,应该会开出买方第一单。

这几天跌幅不小,隐波没啥反应,期待下周复刻2019年的走势,给出一记重拳,彻底结束10月份以来的调整周期。

这几天跌幅不小,隐波没啥反应,期待下周复刻2019年的走势,给出一记重拳,彻底结束10月份以来的调整周期。

1

错过开年来自A股的第一个买方机会,同时卖方账户遭遇重击。。。

开始对买方机会跟踪,关注品种:

第一排,中证1000,原油、沪铜、甲醇

第二排,沪金、沪镍、烧碱、纯碱

第一排如走势给出合适机会轻仓试探,第二排持续关注

开始对买方机会跟踪,关注品种:

第一排,中证1000,原油、沪铜、甲醇

第二排,沪金、沪镍、烧碱、纯碱

第一排如走势给出合适机会轻仓试探,第二排持续关注

4

赞同来自: llllpp2016 、AidanP 、流沙少帅 、一场意外

开始写了一大段,基本上属于正确但是用处不大的内容。买方的角色是靠打猎为生的猎人,而不是拿着高薪的生物学教授。讲再多道理,买方交易实战就是看准时机一开一平,而做卖方很多时候很多时候是不用考虑平仓。在走势分析方面我不说一点不懂,也基本是小学生级别。对了,我多年的职业习惯就属于生物学教授类型,压根看不上老猎人那些小玩意。。。现在,这个问题只能靠学习加练习了,好在根本上还是靠卖方吃饭,打猎相当于兴趣和加餐,不用强求职业水准,可以慢慢提高。

认清自己的不足,选择低难度起步,高难度放弃。具体说,标的价格日线周期结束盘整,均线逐渐整齐,持续增仓,隐波低位小幅上行,这样的机会才是开仓目标。V型反转反弹的放弃、资金离场的放弃、日线以下周期放弃。单品种试探性交易估计平均一个月一次,一年能捡到一次大波动就及格。

平仓的选择原则是价或波冲高回落平仓一半,隐波两个阴线单次交易结束,但是一轮行情不排除2-3次进出。一来冲高回落对买方头寸的损害太大,有必要及时回避,二来如果回落后,继续二段行情,初始的头寸已经由虚转实,也需要换挡类似于浮赢加仓。

下面图片是按照上述原则可能会进场--红色方框和放弃机会--绿色圆圈的情况。这里出现了一个问题,按照基本原则,年内最大的一次波动被放弃掉了。怎么办?这个问题下次再讨论。

认清自己的不足,选择低难度起步,高难度放弃。具体说,标的价格日线周期结束盘整,均线逐渐整齐,持续增仓,隐波低位小幅上行,这样的机会才是开仓目标。V型反转反弹的放弃、资金离场的放弃、日线以下周期放弃。单品种试探性交易估计平均一个月一次,一年能捡到一次大波动就及格。

平仓的选择原则是价或波冲高回落平仓一半,隐波两个阴线单次交易结束,但是一轮行情不排除2-3次进出。一来冲高回落对买方头寸的损害太大,有必要及时回避,二来如果回落后,继续二段行情,初始的头寸已经由虚转实,也需要换挡类似于浮赢加仓。

下面图片是按照上述原则可能会进场--红色方框和放弃机会--绿色圆圈的情况。这里出现了一个问题,按照基本原则,年内最大的一次波动被放弃掉了。怎么办?这个问题下次再讨论。

1

赞同来自: 阿彪12345678

职业化投资和普通投资最大的区别在于要求实现年度现金流的收入。因此等待时间的玫瑰绽放未必适合。这包括长期价值投资,也包括把握一夜暴富机会这些策略。

投资是为自己生存和尊严而战,不是为虚名,也没必要和谁较劲。

反复经营适合自己的且已经被验证成功的方针政策才是“正道”。

和老兄共勉!

他山之石,学无止境,我跟帖关注了。

投资是为自己生存和尊严而战,不是为虚名,也没必要和谁较劲。

反复经营适合自己的且已经被验证成功的方针政策才是“正道”。

和老兄共勉!

他山之石,学无止境,我跟帖关注了。

Edge

Edge Chrome

Chrome Firefox

Firefox

京公网安备 11010802031449号

京公网安备 11010802031449号