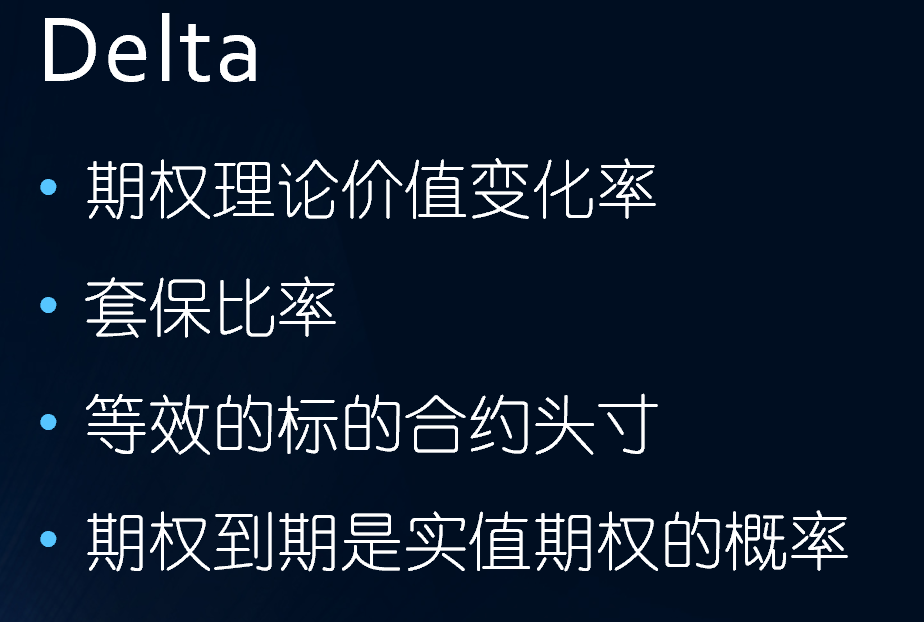

DELTA (Δ):

描述期权价格相对于标的资产价格变化的敏感度。对于看涨期权,DELTA 值通常在 0 到 1 之间;对于看跌期权,DELTA 值通常在 0 到 -1 之间。DELTA 值越接近 1 或 -1,期权越接近于标的资产的内在价值。

GAMMA (Γ):

描述 DELTA 本身对标的资产价格变化的敏感度。GAMMA 值越高,意味着 DELTA 值对标的资产价格变化的反应越敏感。GAMMA 通常用于衡量期权 DELTA 值的变化速度。

VEGA (ν):

描述期权价格相对于标的资产波动率变化的敏感度。波动率越高,期权的 VEGA 值越高,意味着期权价格对波动率的敏感度越大。

THETA (Θ):

描述期权价格相对于时间流逝的敏感度,也称为时间衰减。随着期权到期日的临近,THETA 值会显示期权价值随时间流逝而减少的速度。对于长期期权,THETA 值通常为负,表示期权价值随时间流逝而减少。

RHO (ρ):

描述期权价格相对于无风险利率变化的敏感度。对于看涨期权,RHO 值通常为正,表示无风险利率上升时,看涨期权的价值会增加;对于看跌期权,RHO 值通常为负,表示无风险利率上升时,看跌期权的价值会减少。

这些希腊字母帮助交易者和投资者理解期权价格对市场条件变化的敏感性,并据此进行风险管理和交易策略的制定。

赞同来自: 东北永吉

Αα - /ˈælfə/(Alpha,阿尔法)。

Ββ - /ˈbeɪtə/(Beta,贝塔)。

Γγ - /ˈgæmə/(Gamma,伽马)。

Δδ - /ˈdɛltə/(Delta,德尔塔)。

Εε - /ˈɛpsɪlən/(Epsilon,伊普西龙)。

Ζζ - /ˈziːtə/(Zeta,截塔)。

Ηη - /ˈeɪtə/(Eta,艾塔)。

Θθ - /ˈθeɪtə/(Theta,西塔)。

Ιι - /aɪˈoʊtə/(Iota,约塔)。

Κκ - /ˈkæpə/(Kappa,卡帕)。

Λλ - /ˈlæmdə/(Lambda,兰布达)。

Μμ - /mjuː/(Mu,缪)。

Νν - /njuː/(Nu,纽)。

Ξξ - /zaɪ/(Xi,克西)。

Οο - /oʊˈmɪkrɑːn/(Omicron,奥密克戎)。

Ππ - /paɪ/(Pi,派)。

Ρρ - /roʊ/(Rho,肉)。

Σσ/ς - /ˈsɪɡmə/(Sigma,西格马)。

Ττ - /taʊ/(Tau,套)。

Υυ - /ˈypsɪlən/(Upsilon,宇普西龙)。

Φφ - /faɪ/(Phi,佛爱)。

Χχ - /kaɪ/(Chi,西)。

Ψψ - /saɪ/(Psi,普西)。

Ωω - /oʊˈmeɪɡə/(Omega,欧米伽)。

bill4321 - 期货倒计时器拾秒器

Delta是看到底持仓多少份标的,数越大代表持仓越多。也不能说Rho没用,只不过在中国加息和降息不是那么激进。碰到美联储1年从0加到5%,对期权肯定有很大影响。

Gamma是看自动调仓速度的,数越大代表自动调仓越快。

想让Gamma好好干活,顺势加仓逆势减仓就要付钱,Theta就是每天付多少钱,数越大,每天付钱越多。

Vega是看对波动率有多敏感,数越大对波动率越敏感。

Rho交易环节基本没用,忽略就行。。。

期权价值本身的变化,比如一个期权,从5块涨到10块,都可以用这些字母去解释。

当然路径会有所不同。

5块钱的变化,可能是delta涨了4块,vol 涨了1块。 也可能是delta 涨了7块,vol跌了1块,time decay了1块。

这些是客观事实,不是每个人的理解方式不同。

每个人赚的钱不同,那倒是。

我几乎不关注这些字母,每一笔交易,我都是以持有到期(虽然不一定会持有到期)的结果去考量。随着期权的到期,这5个字母都会归零。所以,如果你打算持有到期,那你只要会加减法,这五个字母则毫无意义。那不如买期货

六赞同学 - 上士闻道,勤而行之

六赞同学 - 上士闻道,勤而行之

赞同来自: 流沙少帅

哦,辛苦你给我普及这基础知识了,谢谢。我说不关注,你就直接认为我不懂,你的逻辑不错,你是无敌的,我是无聊的,都是无字辈,别浪费时间了。兄台,感谢贡献交流!

记得得到有个内容说的是一位高手学习,就是看到双方对立观点做一个折中,那个中就是那个道道,加油,打嘴仗累了就去找书上观点继续再战,越战越明白,输出是为了更好的输入。

成长也就在这过程中。

六赞同学 - 上士闻道,勤而行之

的确可以关系,你持有到期只赚内涵价值。但是你却要付出更高的成本来持有期权。非常感谢兄台的普及知识,在你们来来回回的交流中,我感受到一些味道,一阴一阳即为道。

如果这个成本过高,当然是不划算的。

你他不踏空比特币真没关系,你用期权持有到期只赚delta的钱,只能说你根本没有利用期权。

期权的价值和隐波有什么关系?

关系就是你现在花10%隐波,还是50%隐波的成本,去买了以后25%真实波动率。

第一种你不持有到期,delta不赚钱,中途也会赚钱。

第二种你不持有到期,delta不赚...

敢问兄台,要是你对一位新手来说一张期权的价值你是怎么看的?能否通过字母给出定价或者定价的依据是什么?

盼答复!

我说不关注,你是怎么得出我不懂的?我持有到期,你是怎么知道我不知道我的持有成本和持有的是什么的?隐波上升,期权价格上涨,和我持有到期有什么关系?vega上可以赚钱,完全错过又怎么了?我还踏空了比特币呢。我为什么要看gamma才知道非对称性?我从第一次看到期权的2分钟之内就知道了非对称性,半小时就通过了上交所的期权知识测试。的确可以关系,你持有到期只赚内涵价值。但是你却要付出更高的成本来持有期权。

最后,期权的价值和隐波有什么关系?隐波是期权的价格,期权的价值是未来的实际...

如果这个成本过高,当然是不划算的。

你他不踏空比特币真没关系,你用期权持有到期只赚delta的钱,只能说你根本没有利用期权。

期权的价值和隐波有什么关系?

关系就是你现在花10%隐波,还是50%隐波的成本,去买了以后25%真实波动率。

第一种你不持有到期,delta不赚钱,中途也会赚钱。

第二种你不持有到期,delta不赚钱,中途也可能会亏钱。

”我从第一次看到期权的2分钟之内就知道了非对称性,半小时就通过了上交所的期权知识测试。“ 厉害,但是这就是结果:知道了,但是不懂。

“半小时就通过了上交所的期权知识测试。” 跟我说这个类似于小学生告诉我他一年级数学考了100.

期权的非对称性是来自它的规则,而不是gamma。gamma是由期权非对称性规则所导致的结果而非原因。我真怀疑你是来钓鱼学知识的。我的意思是你买了个期权不知道delta/gamma的话,无法利用到这个非对称性。

你买个200% ITM, delta = 1 的期权,有个毛对称性。

如果你只在意到期持有到期的价格话,最后你只剩下内涵价值。

如果你只为了内涵价值,其实不必浪费其他。

这就是完全的谬论。可以说完全不懂期权的意义。我说不关注,你是怎么得出我不懂的?我持有到期,你是怎么知道我不知道我的持有成本和持有的是什么的?隐波上升,期权价格上涨,和我持有到期有什么关系?vega上可以赚钱,完全错过又怎么了?我还踏空了比特币呢。我为什么要看gamma才知道非对称性?我从第一次看到期权的2分钟之内就知道了非对称性,半小时就通过了上交所的期权知识测试。

就算你持有到期,你不需要知道你的持有成本,和你持有的东西究竟是什么?

假设某一天标的价格没变,隐含波动率上升,突然导致期权价格上涨。

如果你只考虑了标的的价格,那可能vega上可以赚的钱,完全错过。

而且期权重要的属性是非对称性的收益,你不看gamma怎么知道这个非对称性。

这些东西当然都会归零,但是意义在于你要知道购买时候花掉的价钱,和你的风险敞口究...

最后,期权的价值和隐波有什么关系?隐波是期权的价格,期权的价值是未来的实际波动。

赞同来自: lululululewis

这就是完全的谬论。可以说完全不懂期权的意义。隐含波动率上升,突然导致期权价格上涨,然后又能怎么样呢

就算你持有到期,你不需要知道你的持有成本,和你持有的东西究竟是什么?

假设某一天标的价格没变,隐含波动率上升,突然导致期权价格上涨。

如果你只考虑了标的的价格,那可能vega上可以赚的钱,完全错过。

而且期权重要的属性是非对称性的收益,你不看gamma怎么知道这个非对称性。

这些东西当然都会归零,但是意义在于你要知道购买时候花掉的价钱,和你的风险敞口究...

赞同来自: bill4321 、六赞同学 、流沙少帅 、川军团龙文章

我几乎不关注这些字母,每一笔交易,我都是以持有到期(虽然不一定会持有到期)的结果去考量。随着期权的到期,这5个字母都会归零。所以,如果你打算持有到期,那你只要会加减法,这五个字母则毫无意义。这就是完全的谬论。可以说完全不懂期权的意义。

就算你持有到期,你不需要知道你的持有成本,和你持有的东西究竟是什么?

假设某一天标的价格没变,隐含波动率上升,突然导致期权价格上涨。

如果你只考虑了标的的价格,那可能vega上可以赚的钱,完全错过。

而且期权重要的属性是非对称性的收益,你不看gamma怎么知道这个非对称性。

这些东西当然都会归零,但是意义在于你要知道购买时候花掉的价钱,和你的风险敞口究竟是什么。

你会花20%的权益费,买一个5%隐含波动率的标的,ATM的期权,然后持有1个月到期?

如果你都以持有到期的结果去考量,难道不是更应该知道这个期权的价值吗?

赞同来自: lululululewis 、zouhaowuwei 、newsu 、accumulator 、菲律宾没有雪更多 »

赞同来自: happysam2018 、六赞同学

vega是volatility波动率

theta是time期限

rho是risk-free rate无风险利率

六赞同学 - 上士闻道,勤而行之

赞同来自: happysam2018 、长期复利之路

就像天道所说:只要不是我觉到的、悟到的,你给不了我,给了我也拿不住,只有在我觉到、悟到,并且做到才是我的。

加油,也希望朋友们给点建议或者书本推荐,一起精进

Edge

Edge Chrome

Chrome Firefox

Firefox

京公网安备 11010802031449号

京公网安备 11010802031449号