先说结论,对于普通人来说,长期定投宽基,赚取平均收益。熊市多定投一点,牛市逐步卖出多定投的部分,赚取超额收益;

关于牛熊市买入卖出策略,因单纯描述牛熊市过于模糊,无法甄别准确买卖点,现依据沪深300历史市盈率的分位值进行引导操作。

1. 分位值处于30以下采用熊市策略增加定投规模,逐步重仓;

2. 分位值处于30-70之间恢复正常定投;

3. 分位值处于70-80之间停止定投观望为主;

4. 分位值处于80-100之间实行逐步减仓法,至少保留30%以上底仓。

进入正题:

在巴菲特持有的投资品中可以分为两部分,非卖品部分与其他投资部分,长期持有的非卖品如保险公司、可口可乐、吉列等,其他投资公司如苹果等。

普通人如何复制非卖品部分,对于整个市场来说巴菲特的非卖品可以抽象理解为一种底仓,并且产生长期现金流。

巴菲特:具备专业能力与团队可以择优选择个股

普通人:专业能力不足,就要舍弃一些东西,稳定安全赚取市场平均收益即可,同时也不需要投入大量时间去研究,可以考虑选择定投宽基作为替代方案,定投宽基做为底仓。

普通人复制其他投资部分获得超额收益,不管是投资还是投机,说破天其内核也是低买高卖,赚取差值。

巴菲特:手中留存大量现金等股灾时抄底,持股等待市场中没有便宜标的可以购买时(一般都是牛市),卖出认为高估的部分股票转换为大量现金,等待下一轮股灾。

普通人:省心省力直接操作宽基即可,熊市阶段增加定投资金,以达到抄底目的。牛市阶段将多定投的资金逐步卖出,以实现定投宽基的超额收益;

在资金未达到财务自由的规模前,不要将大部分精力放在资本增值上,同时少花时间在市场上获取各类信息,多花心思在自己的事业上,先多赚些本钱,增加定投规模。

superwo - 专长、利他、真诚、持续

赞同来自: gaokui16816888 、tony6759

谢谢指点开始注意到时间的作用,但没有想好具体如何量化统一,统计过往牛熊天数,套用在计算当前周期计算百分比?在2020年时同时用百分比历史估值和股债风险溢价跟踪沪深300,给出的操作信号差异很大。过后看,估值百分比更像一个统计信息,要等到极端情况才对操作辅助作用。股债风险溢价更简便直观。这几年重心放在跟踪股债风险溢价上了。我看了你说的股债风险溢价,确实比较直观,与股价完全成反比,看了计算方式 沪深300FED=1/沪深300市盈率-十年期国债收益率(差值法),因为国债收益率相对波动不是特别大,所以给我感觉股债风险溢价,更像是市盈率的另一种展现形式

superwo - 专长、利他、真诚、持续

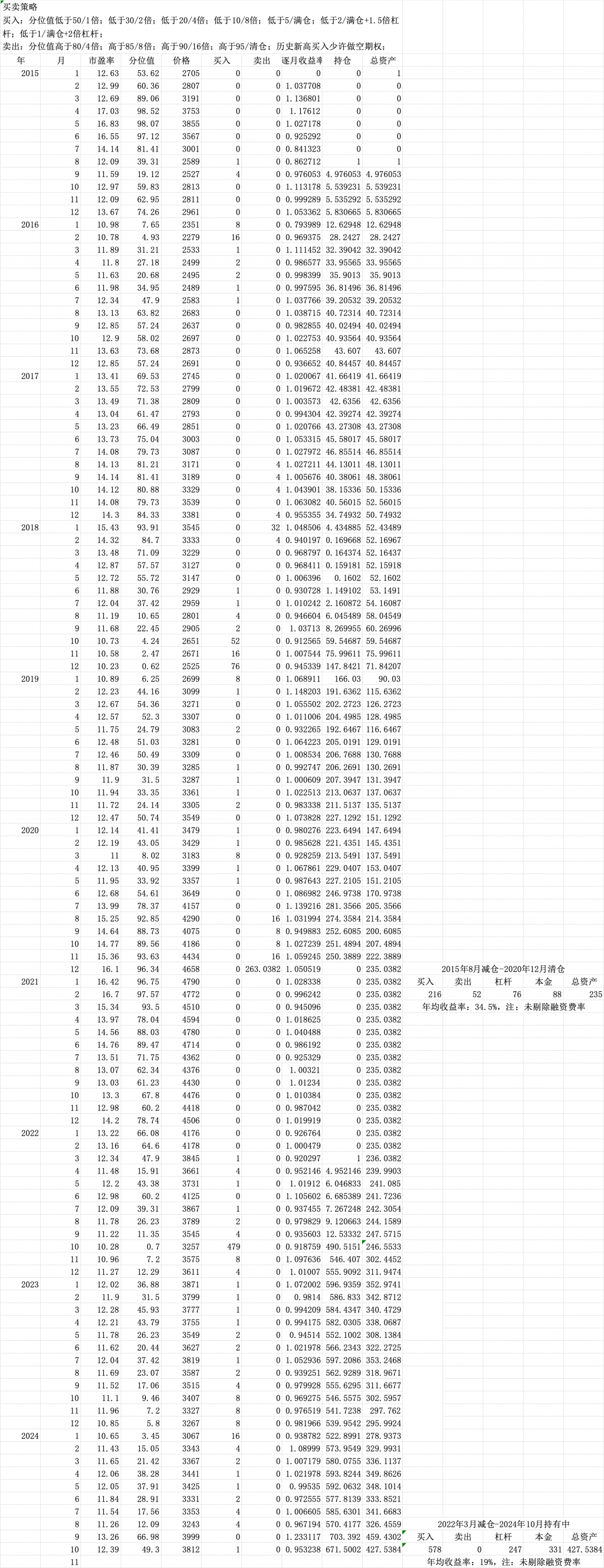

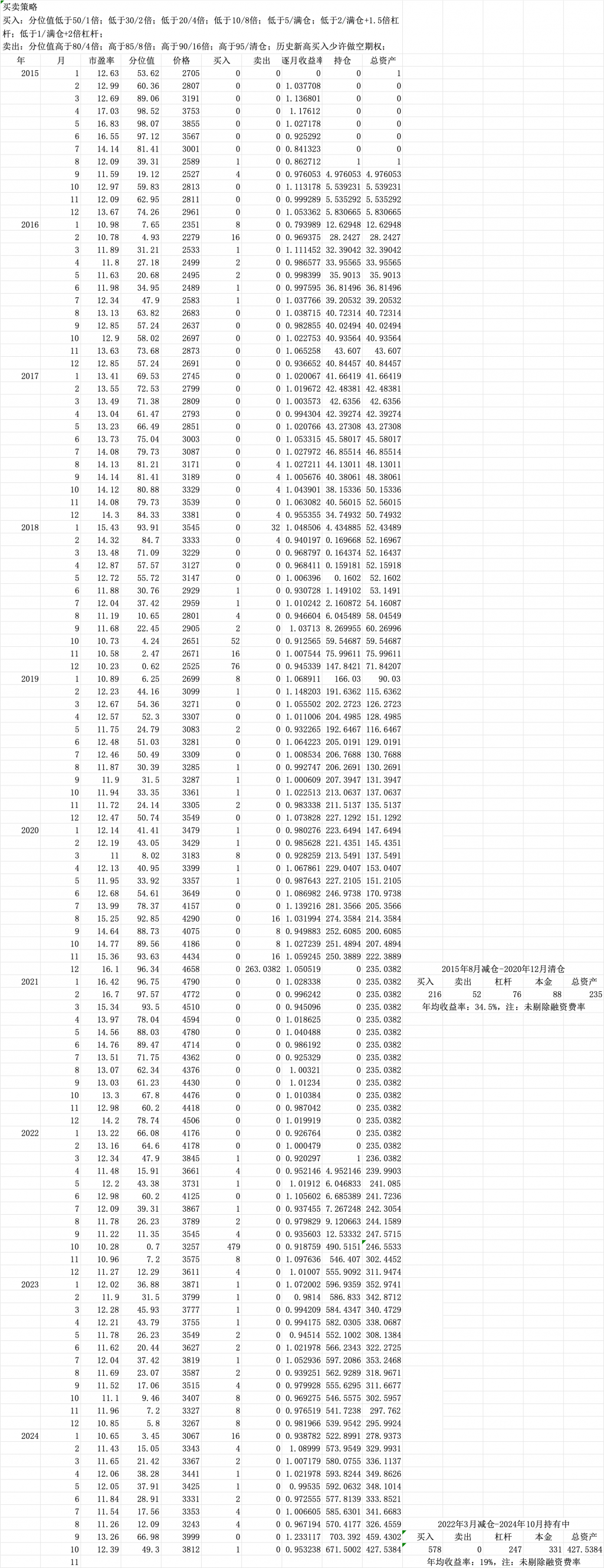

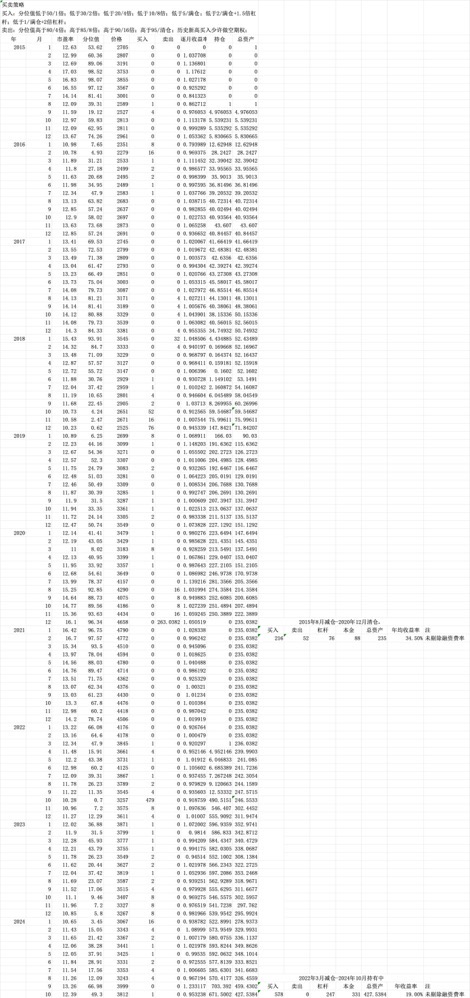

最近做回测后调整了策略如下:

沪深300市盈率分位值买卖策略

每月定期存入一笔资金到证券账户,具体买卖根据策略走。定投金额暂定为X。

买入:分位值低于50/买入1倍X;分位值低于30/2倍X;低于20/4倍X;低于10/8倍X;低于5/满仓;低于2.5/满仓*1.5倍杠杆,低于1/满仓*2倍杠杆;

卖出:分位值高于80/卖出4倍X;高于85/8倍X;高于90/16倍X;高于92.5/32倍X;高于95/清仓,新高可买入少许做空期权;

从15年8月到20年12月一轮完整周期,此策略年复利能达到34.5%以上;

从22年3月开始的新一轮周期中,截止到24年10月,复利也达到了19%。

注:以上收益均未剔除融资费率。

赞同来自: gaokui16816888

估值分位是空间谢谢指点

建议加入时间概念,即统计历史牛熊波长

估值空间样本与牛熊波长样本选取要统一

这样,就不会因为估值下跌过早打光子弹,也不会因为估值快速上升而踏空

牛熊的定义不能只看涨跌,每一轮牛熊背后都有重大经济改革发展的事件开启和结束

开始注意到时间的作用,但没有想好具体如何量化统一,统计过往牛熊天数,套用在计算当前周期计算百分比?

在2020年时同时用百分比历史估值和股债风险溢价跟踪沪深300,给出的操作信号差异很大。

过后看,估值百分比更像一个统计信息,要等到极端情况才对操作辅助作用。股债风险溢价更简便直观。

这几年重心放在跟踪股债风险溢价上了。

littleboy886 - 每天刷公告才是正经

关于牛熊市买入卖出策略,因单纯描述牛熊市过于模糊,无法甄别准确买卖点,现依据沪深300历史市盈率的分位值进行引导操作。估值分位是空间

1. 分位值处于30以下采用熊市策略增加定投规模,逐步重仓;

2. 分位值处于30-70之间恢复正常定投;

3. 分位值处于70-80之间停止定投观望为主;

4. 分位值处于80-100之间实行逐步减仓法,至少保留30%以上底仓。

------------------------...

建议加入时间概念,即统计历史牛熊波长

估值空间样本与牛熊波长样本选取要统一

这样,就不会因为估值下跌过早打光子弹,也不会因为估值快速上升而踏空

牛熊的定义不能只看涨跌,每一轮牛熊背后都有重大经济改革发展的事件开启和结束

superwo - 专长、利他、真诚、持续

想学巴菲特首先你要买的是美股上面的线是标普500,下面的线是沪深300如果换几个角度对比,上证指数都能大幅跑赢老美家股市

- 上证指数从90年代开盘到现在100点到-3263点,同期标普500是417点到-6020点,同期A股涨幅32.6倍,美股涨幅14.43倍。

- 两国股市开市前30多年的数据对比,上证指数从1090开盘100点到-2024年3263.76点,以标普为例1927年17.66点-1960年71.55点,同期A股涨幅32.6倍,美股涨幅4.17倍。 注意:这个标普起始点不是美股起始点,但如果能拉到美国起始点的数据,可以在进行对比,但也不太可能跑赢A股。

superwo - 专长、利他、真诚、持续

沪深300市盈率分位值买卖策略

买入:分位值低于50/1倍;分位值低于30/买入2倍;低于20/4倍;低于10/8倍;低于5/满仓;低于2.5/满仓 1.5倍杠杆,低于1/满仓 2倍杠杆;

卖出:分位值高于80/卖出4倍;高于85/8倍;高于90/16倍;高于92.5/32倍;高于95/清仓,新高可买入少许做空期权;

从15年8月到20年12月一轮完整周期,此策略年复利能达到34.5%以上;

从22年3月开始的新一轮周期中,截止到24年10月,复利也达到了19%。

注:以上收益均未剔除融资费率。

万一遇上本子家那种失去的30年咋弄?这就是说赌国运啦。法国德国从08年金融危机之后,长线震荡了好多年,这两年走出来了。但是意大利就没走出新高。

万一,不是不可能

日经225从89年12月跌到12年10月见底,39000点跌到7000点

到24年2月才涨到89年的点位

赞同来自: 黄阳 、happysam2018 、wdwonderone 、火星有雨 、pierreroger更多 »

那个价值投资是反人性的,既然反人性那就不适用于普通人。普通人做不到。

superwo - 专长、利他、真诚、持续

你还没懂巴菲特。巴菲特买消费股实际上是在赌国运。美国的国运他赌对了。你看他不会去做自己不懂的,不会去投初创科技股。他就是跟着经济形势走而已。大A的问题在于分红的股票太少,大部分公司的老板只想着套现,不值得买。所以,你要在大A赌国运,只能买些大盘股。比如上证50,中证红利这种。沪深300都没有参考价值,整天上蹿下跳的。还有就是避开茅台这种一眼没啥前途的大盘股,和中石油那种刚上市热炒的。我选的是中证A50,没有给予太高的期望,长期跟GDP增长率差不多就行,我可以通过增强策略做出部分超额收益。

我不打算出去讨生活,也不赌国运,经济好拿到正常增长率+超额部分,经济差哪怕特别差,历史告诉我们也只有一种解决办法:通胀。选择宽基仍然能跑赢大部分资产

superwo - 专长、利他、真诚、持续

关于牛熊市买入卖出策略,因单纯描述牛熊市过于模糊,无法甄别准确买卖点,现依据沪深300历史市盈率的分位值进行引导操作。1. 分位值处于30以下采用熊市策略增加定投规模,逐步重仓;2. 分位值处于30-70之间恢复正常定投;3. 分位值处于70-80之间停止定投观望为主;4. 分位值处于80-100之间实行逐步减仓法,至少保留30%以上底仓。----------------------------...

我看了一下沪深300历史市盈率,2020年没有超出上一轮大牛市,这个买卖策略目前只是引导阶段,我的目标是完善以后,自己写程序作为自动化交易的买卖信号,为了避免主观操作的影响。

您说的被套或卖飞我觉得问题不大:

首先被套,我定投选的是沪深300或中证A50这类宽基,被套就是给机会在低位持续买入。

卖飞情况,我看历史数据发现,每次市盈率最高的时候都是很快就跌下来,基本可以算是牛市末期,我不认为自己有能力可以赚到所有的钱,认知内的钱足够了

superwo - 专长、利他、真诚、持续

关于牛熊市买入卖出策略,因单纯描述牛熊市过于模糊,无法甄别准确买卖点,现依据沪深300历史市盈率的分位值进行引导操作。1. 分位值处于30以下采用熊市策略增加定投规模,逐步重仓;2. 分位值处于30-70之间恢复正常定投;3. 分位值处于70-80之间停止定投观望为主;4. 分位值处于80-100之间实行逐步减仓法,至少保留30%以上底仓。----------------------------...细节被你发现了*,市盈率买入卖出信号是我最近才梳理的,还不够完善,目前想的时间范围至少要包含前一轮牛熊市,所以至少要10年以上。

但是这些只是想法,后面需要回测历史数据验证一下,结合回测的结论评估出更合理的时间范围,再引导实践。

1. 分位值处于30以下采用熊市策略增加定投规模,逐步重仓;

2. 分位值处于30-70之间恢复正常定投;

3. 分位值处于70-80之间停止定投观望为主;

4. 分位值处于80-100之间实行逐步减仓法,至少保留30%以上底仓。

-------------------------------------------------------------------------------------------

做过类似测算,存在细节问题,没找到答案,请教一下

历史市盈率百分位是最近3年的,5年的,10年的,还是全历史

不同的参数给的信号不一样

2020年那一波,如果根据历史百分位会很早就收到减仓信号,放弃大段利润空间。

测算资金固定情况下,还会出现很早把子弹打完的情况。因为市盈率估值阈值不是固定的,测算出来的只是统计结果,用在现实会发生很大偏离,结果就是套牢,等待。

普通人如何实践巴菲特的理论的前提,不是会喊几句巴菲特语录,而是正确理解巴菲特。正确理解巴菲特的第一步:理解巴菲特有个当国会议员的老爹~

正确理解巴菲特的第一步:理解巴菲特是个美国大资本家,不是中国散户。。。

赞同来自: e55555 、happysam2018 、捡便宜货买买买 、seancai110

即一个指数最多跌90%,那你就跌50%,60%,70%,分批建仓就得了,这个比pe之类的管用多了。

赞同来自: happysam2018 、Lee97 、pierreroger 、欢快的猪猪侠1 、fengqd 、更多 »

正确理解巴菲特的第一步:理解巴菲特是个美国大资本家,不是中国散户。。。

大A的问题在于分红的股票太少,大部分公司的老板只想着套现,不值得买。所以,你要在大A赌国运,只能买些大盘股。比如上证50,中证红利这种。沪深300都没有参考价值,整天上蹿下跳的。

还有就是避开茅台这种一眼没啥前途的大盘股,和中石油那种刚上市热炒的。

羽檄

- 广种薄收

- 广种薄收

赞同来自: J388330842 、lixianghui1982 、e55555 、happysam2018 、c计划 、 、 、 、更多 »

Edge

Edge Chrome

Chrome Firefox

Firefox

京公网安备 11010802031449号

京公网安备 11010802031449号