至今,本主题完成使命,不再主动更新本主题内容

准备开两个主题:1、他山之石,2、期权实盘案例

1、 他山之石:主要转发自己读书中认为有意或不明白的内容,与集友讨论 互相学习。

2、 期权实盘案例:记录一些自己的实盘(不是全部实盘),是为了让集友批评指正,帮助我完善期权策略,拾遗补漏,共同提高。

书名《The Option Trader’s Work Book》(《期权交易者工作手册》)

A Problem-Solving Approach(一种解决问题的方法)

作者:Jeff Augen

Contents

Preface (前言)

Chapter 1 Pricing Basics (定价基础知识)

Chapter 2 Purchasing Puts and Calls (买入认沽和认购)

Chapter 3 Covered Puts and Calls (备兑卖出看跌和看涨期权)

Chapter 4 Complex Trades—Part 1 (复杂交易-第一部分)

Chapter 5 Complex Trades—Part 2 (复杂交易-第二部分)

Chapter 6 Advanced Ratio Trades (先进的比率交易)

Chapter 7 Stock and Option Trades (股票和期权交易)

Chapter 8 Trading the Weekly Options Expiration(交易到期周的期权)

Preface(前言)摘要

The classic example goes something like this:

1. “I bought calls.”

2. “The stock went up, but I still lost money!”

This frustrating scenario in which an investor correctly predicts a stock’s direction but loses money is incredibly common in the option trading world. Leverage is almost always the culprit. More precisely, it is the misuse of leverage that stems from a fundamental misunderstanding of risk that so often turns investing into gambling with the simple click of a mouse. Option traders are famous for this mistake. They know, for example, that a sharp rise in the price of a stock can generate tremendous profit from nearly worthless far out-of-the-money calls. But lead is not so easily transmuted into gold. The problem is entangled with complex issues like collapsing volatility, accelerating time decay, and regression toward the mean. Institutional traders understand these issues and they rarely make these mistakes. Thousands of trades have taught them that not losing money is the very best way to generate a profit.

经典案例通常呈现这样的场景:

1. “我买入了看涨期权。”

2. “股价上涨了,但我还是亏钱了!”

这种投资者正确预测股票走势却亏损的令人沮丧局面,在期权交易界极为常见。杠杆几乎总是罪魁祸首。更准确地说,正是源于对风险根本性误解的杠杆滥用,常常让投资变成只需轻点鼠标就能玩起的赌博。期权交易员因这个错误而闻名。例如他们知道,股票价格大幅上涨时,几乎毫无价值的远期看涨期权也能带来巨额利润。但铅不可能轻易变成黄金。这个问题与波动率崩盘、时间衰减加速、均值回归等复杂因素交织在一起。机构交易员深谙这些原理,因此很少犯这类错误。

(今天就到这里)

赞同来自: 鸩羽千夜

期权时代 2025年12月27日 16:00

哈喽,我是期权小师妹,期权的事儿,问我咯~期权作为金融领域的“高精尖”,在衍生品市场尚待发展的中国尤其曲高和寡。但并不是所有人都适合做期权,今天给大家分享一篇关于华尔街期权专家蒋希华对期权市场理解的内容,望大家读完之后能有所收获。来源:南方财富网

01在蒋希华看来,虽然国内仿真交易经过一段时间的演练已越来越成熟,但大多数仿真交易者

似乎还是延续了“股票思维”,更多是以期权赌标的市场方向,譬如经常出现买入期权竞价过高的现象。事实上,期权跟股票、期货存在很大区别。国外许多期权策略仅强调行情的发展速度,而全然不在意走势的方向。期权价值受标的资产价格的方向性变化、时间损耗、波动率变化等因素影响。一般投资者普遍关注的是标的资产价格的上升或下降,但期权交易者往往对波动率尤为关注。波动率是决定期权价值的重要因素,显著影响着期权风险分析和交易决策的过程,波动本身就是期权的重要价值所在。蒋希华认为,期权交易的关键就在于波动率,或者说标的变化的速度。“真正的期权玩家,功力大多反映在对波动率的掌握上,根据波动率的定价偏颇来建立价差交易头寸。”从海外成熟市场之一美国的历史经验来看,投资者一开始对波动率产品也并不理解。尤其是在2003年到2006年股票波动率创下历史新低时,波动率基金的表现不如大市,举步维艰。直到2008年金融危机爆发,美国股市的波动率达到了历史最高点,很多波动率基金大放异彩,让投资者对波动率基金有了更深的了解,随之对波动率基金的投入也显著增加。这场危机是一个催化剂,投资者对波动率的兴趣被激发出来。随着危机的延伸,市场回报的摇摆不定又引发了波动率套利策略的进化演变。波动率指数在2008年之前对多数人来说还是个陌生的概念,如今已是“众矢之的”,越来越多的投资者时刻监视着波动率指数,对这一类资产的兴趣愈发浓厚。由此可见,期权的用途不仅是避险。波动率套利不仅是建立一个投资组合在市场暴跌时保护投资者,还可以是自成一体的绝对回报策略。现在美国期权交易基金已经从一种保险类型的产品,转变为在市场压力下依然表现出色的绝对回报或可移植Alpha型产品。它们在大多数市场环境下都能表现不错,尤其在市场波澜壮阔之时成为跑赢大市的明星。“期权的不同之处在于,期权与标的之间或期权与期权之间存在着许多应有的数学关系,一旦期权的定价违背这些最基本的关系,便会产生许多低风险甚至无风险的套利机会。根据波动率的定价偏颇来决定交易策略,需要对速度相当敏感。”蒋希华认为:“如果擅长预测标的价格的走势方向,应该去投资标的股票或期货,因为期权交易往往会有其他因素导致意想不到的结果。”

02随着期权仿真交易的陆续启动,不少公司秣马厉兵,积极展开各项筹备工作。但学术性的研究终究是纸上谈兵,由于缺乏有期权实战交易经验的人才,国内一些公司感到心有余而力不足,在期权交易策略设计以及做市商交易研究上进展缓慢。

她说:“国内在期权理论方面的准备已经很充分,我在为交易所和期货公司讲学期间对这一点印象深刻。很多学员都问出了很好的问题,只是在交易实战方面有点心里没底,这需要时间慢慢积累经验。”

在蒋希华看来,国内目前最需要的是具备实战经验的交易员来进行以波动率套利为主的实战型培训。尤其是在做市这块,由于专业性要求高,交易和风控都需要对市场拥有丰富经验的人。国内人士对做市一片空白,上手之路困难重重。除了人力上的不足,交易软件及风控系统等硬件上的匮乏也成为国内公司备战期权的掣肘。据了解,目前国内的期权交易软件基本都面向散户,还没有专门做波动率套利的工具。而美国的大经纪商都有自己的交易客户端,可以支持复杂的波动率交易策略。一些大的专业期权交易客户,如波动率基金,每天可能要交易成千上万张合约,全都依赖专业的软件系统。另外,风险控制系统也不可或缺,它是机构投资者管理大规模期权投资组合的必备工具。在美国,这种工具都由独立的、拥有金融衍生品风险管理专业知识的软件商提供,价格也非常昂贵,好的软件每年的费用高达几十万美金,而这块目前在国内几乎是空白的。在蒋希华看来,解决这个问题的关键也在于培育成熟的期权交易员。“造成期权软件工具薄弱的原因也许有很多,但我认为最主要的是国内没有成熟的期权交易用户,提不出具体的需求。”那么一个标准的期权团队需要怎样的配置?蒋希华认为应包含五个部分:❏ 负责交易及投资组合管理的交易组,由首席交易员、高级交易员和初级交易员组成;❏ 风险管理组,专门制定风险管理政策和方法,负责监控头寸并降低风险,负责整个部门的投资组合透明度,并建立明确的风险限度和降低风险的流程,包括风险管理经理和风险管理成员;❏ 量化研究组,研究模型及交易策略以保持团队在业界的领先地位,由量化分析师和数据分析师组成;❏ 技术组,负责量化模型、策略、工具、风控报告等的设计与实现,由首席技术官、程序员和数据库管理员组成;❏ 后台部门,一方面负责与交易所、经纪商打交道以及核对交易记录,确保交易头寸正确无误,另一方面是合规审查,通过记录和检测控制项,来确认其符合法律规定、行业规范以及组织的内部政策。一个成功期权团队的交易员,必须理解所有辅助的计算和数据,这样才能做出明智的交易决策 。”蒋希华认为。

03“对于新兴市场目前的一个共识就是初期会有很多定价错误,因而赚钱会比较容易。”在蒋希华看来,市场初期最可能出现的错误定价包括三个方面:❏ 违背平价公式,出现无风险套利机会。这也是期权做市在市场初期最可能赚钱的方式。另外也可以做自营,尤其是高频交易。自营虽然没有做市商在手续费上的减免,但也不必受做市规则的限制,同时又不失无风险套利的机会。❏ 隐含波动率过高,甚至远远高出历史波动率,出现隐含波动率对实际波动率的套利机会。❏ 如果股票期权和股指期权能同时上市,可能出现股指隐含相关性过高的情形,因而出现利差交易机会。三种策略都是风险较低或无风险的期权套利技术,在期权市场初期容易出现,韩国等都曾经历过这样的阶段。“但只有职业交易员才懂得如何交易这些机会,尤其在风险控制方面,建议实战经验不多的投资者暂时谨慎使用。”那么,国内期货商如何面对国外来客?在蒋希华看来,一方面国内团队需向国外经验人士尽快取经,迎头赶上,另一方面也无需过分自卑。“比如在做市这块,国内的做市商就不是完全没有机会。”据介绍,做市一直都存在两种方式:一种是根据市场价格赚取买卖价差,另一种是将一些自营策略叠加在第一种方法之上。第一种方式基本不考虑量化研究波动率曲线应该是什么形状或标的资产的特性,如实际波动率和概率分布等。而第二种方法恰恰重视量化分析并力图以此增加做市的Alpha和边际优势。“国内期货商对期权量化理论方面的研究已经相当深入,对Black-Scholes、二叉树等模型和希腊字母理解得很是到位。如果充分发挥这方面的研究优势,可以弥补在软件硬件方面的劣势。”

赞同来自: gaokui16816888 、碧水春

原创 发鹏期权说 发鹏期权说

2025年12月23日 19:31

最近市场分化太严重了,权益市场如是,商品市场亦如是。今天不是惯例发文日,白银太火爆,纯有感而发,为双卖‘党’而发。

下图是白银期权平值隐含波动率vs白银期货走势,最近双双走向天际。

对期权卖方交易者来说,早在13000左右时,白银期权平值隐含波动率已经到了历史显著高位的35%-40%一线。彼时白银上涨出现‘转折’,即是卖vol介入时刻。

但当下的白银价格已经来到17000+,隐含波动率也到55%一带,从波动率空头的角度,负Vega敞口没道理放弃,大涨停滞后的回归是必然的。

想象一下,如果在13000&35%-40%时刻,期权交易者选择以双卖策略介入卖vol,这一段会承受多大的压力。不仅日内经常有3%的反复,让Delta Hedge艰难消耗可用资金,初始杠杆偏大的朋友,很可能面临资金追加的‘爆仓’压力。

在‘双卖有毒,敬而远之’一文,我有分享过,双卖策略是最差的卖vol策略之一。因为卖vol博弈情绪回落的时刻,市场必然存在一个强趋势,卖方的极端风险是趋势进一步强化、加速。所以实践上,拿负Vega敞口的组合,要尽量规避逆趋势的卖方合约。

恰如这次白银,如果投资者最初用的就是比率沽来拿负Vega,摒弃逆势的卖购(skew上翘的卖购),后续面临的压力除了浮亏,几无其他账户压力。只需要等下一个滞涨信号出现,再来就好...

还是那话,卖方不是不能做,卖方是期权情绪爆发后,博弈情绪回退的必要策略。但双卖有毒,敬而远之,总有比双卖好的选择。

赞同来自: 流沙少帅 、阿彪12345678

这样的论证角度本身其实是错误的!

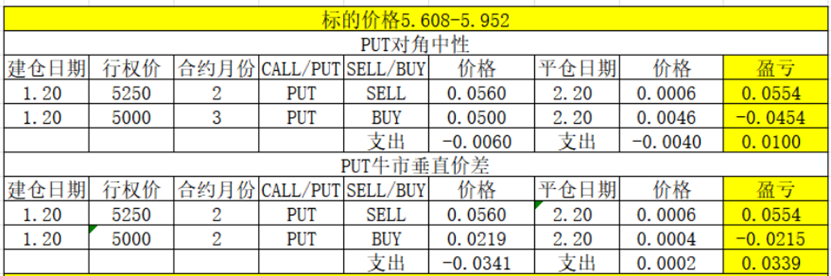

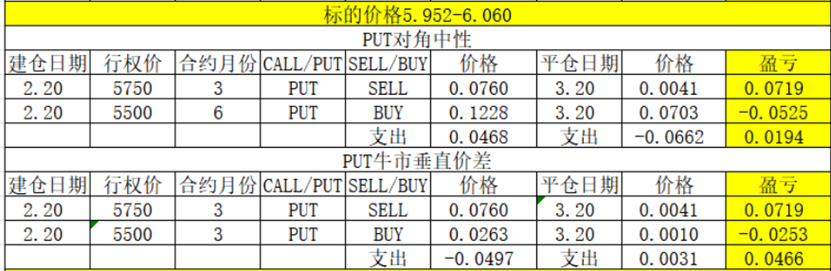

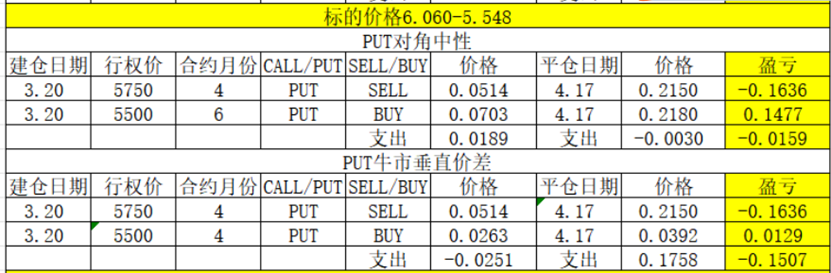

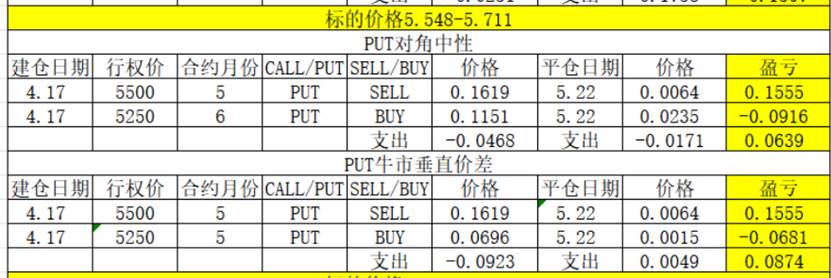

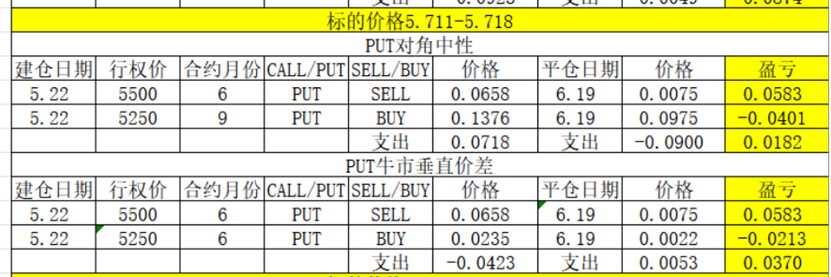

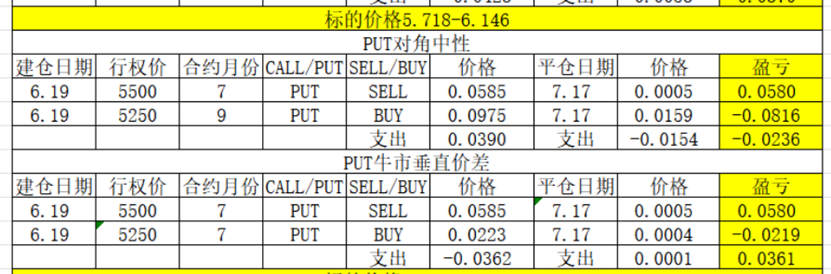

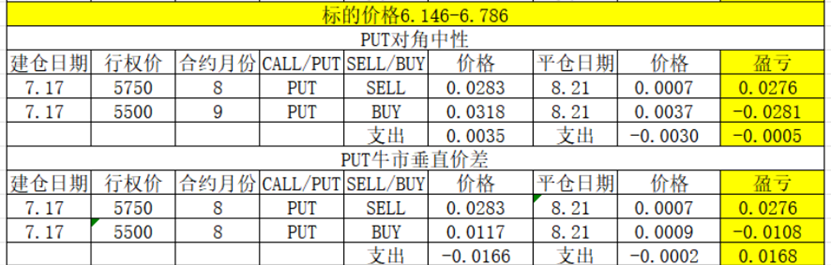

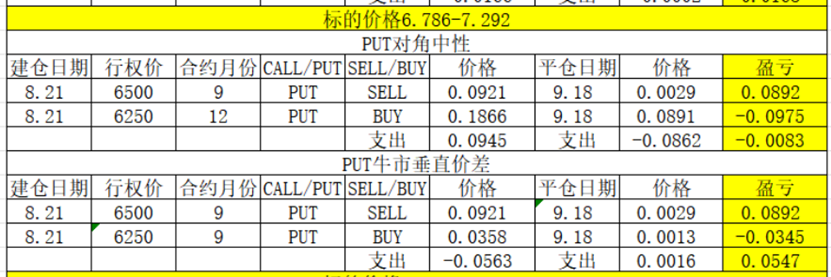

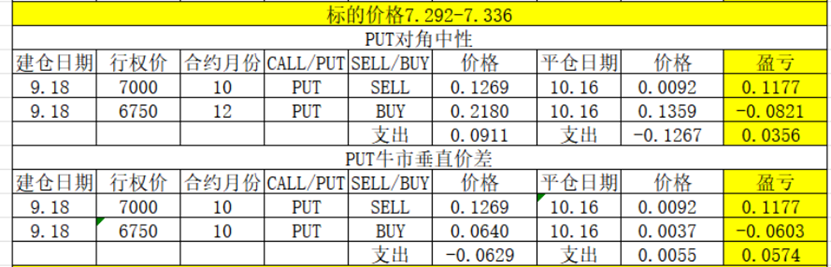

垂直价差是有方向性的看涨策略,而某人提出的对角组合采取了所谓中性选择,因此难以同台较量的。这也是我“驱赶”某ID的主要原因。

如果看涨用牛沽,一般应该选平值合约(我一直用实值),用虚值沽做很多人会自选上杠杆。在我帖子里就有过案例,比如5万元保证金就敢于做2组4400P+4200P牛沽。一旦成功收益率非常高。实际是忽略了风险。

因为今年是单边牛市,所以裸卖实值沽才是最佳选择。只不过这叫马后炮。不同风险特征的策略进行PK自然说服力比较弱。如果今年4月7日之后起不来,牛沽无论如何无法战胜对角策略的。

但是,有一点是可以提前知晓的:成本支出越高必然会侵蚀收益水平。因此你现在的回测实际可以在盘前就有定论的。

当然,现在通过数据得出结论也不错,可以去我帖子里对照另外几位网友对这个争论的分析,通过实践和理论结合,进一步提升我们的认知,还是很有意义的。

作为交易员,纳西姆·塔勒布是否被过誉了?

期权实战营

中国科学院大学 地质学博士

在交易市场中,“以史为鉴” 始终是普通投资者突破认知、规避弯路的核心成长路径。尤其对于期权这类兼具专业性与复杂性的工具,前辈大佬们在长期交易中沉淀的成功经验(如行情判断、策略布局的智慧),以及因误判、风控缺失留下的惨痛教训(如极端行情下的仓位管理失误、工具使用偏差),更是极具参考价值的“实战教材”。因此,接下来我们将陆续推出一系列聚焦期权大佬交易历程的内容,通过拆解他们的经验心得与教训反思,为普通期权投资者搭建可借鉴的学习框架,助力大家在交易实践中少踩坑、更稳健地进阶。

1 主人公介绍

纳西姆・尼古拉斯・塔勒布(Nassim Nicholas Taleb)1960 年生于黎巴嫩,拥有巴黎第九大学博士学位,是横跨散文、统计与金融领域的实战派专家,因精准用期权应对“黑天鹅”事件,被誉为“期权市场的黑天鹅捕手”。他曾在纽约、伦敦专注衍生金融商品交易,尤其擅长期权策略设计,创办的安皮里卡资本公司以“黑天鹅保护型期权组合”闻名;后任纽约大学库朗数学研究所研究员,核心研究聚焦不确定性与风险管控,撰写“不确定性”四部曲(《黑天鹅》《随机漫步的傻瓜》等)。

2 交易经历

塔勒布的期权交易始终围绕“黑天鹅保护”展开,核心策略是通过低成本期权构建“亏有限、赚无限”的非对称收益结构,关键实践贯穿三次重大市场动荡。

1987 年“黑色星期一”是其期权交易的成名起点。当时道琼斯工业平均指数单日暴跌 22.6%,多数投资者被打个措手不及,而塔勒布早预判到极端风险,提前买了不少“股指看跌期权”—— 这种期权相当于“股市下跌的保险”,只要股市跌超一定幅度,就能赚大钱。这场危机里,他靠这些期权轻松斩获第一桶金,后来还把这套逻辑总结成“黑天鹅保护协议”:只要市场单月暴跌 20%,就能通过期权捕获爆发性利润。

2008 年金融危机是其期权策略的“封神之战”。危机前两三年,他没跟风买热门资产,反而每月从组合里拿出 1%-3% 的钱,买标普500指数和“两房” 的“深度虚值看跌期权”—— 这类期权平时很便宜,甚至像“废纸”,但一旦市场崩了,价值会疯狂上涨。虽然平时付权利金会让组合小幅亏损,但金融危机爆发后,这些期权价值直接涨了100多倍,他参与的 Universa 基金当年收益超 100%,狠狠跑赢市场。

2020年新冠疫情冲击时,他又用了相似套路:提前加仓黄金和能对冲波动的衍生品,同时买了股指看跌期权。等股市因疫情恐慌暴跌时,期权再次帮他对冲了损失,还赚了一笔。他的期权交易从不 “赌单一市场”,而是同时覆盖股市、汇率等不同领域,确保不管哪种“黑天鹅”来,都有应对的期权工具。

3 经验启示

塔勒布虽凭借以期权为核心的黑天鹅应对策略斩获了亮眼收益,从 1987 年股市暴跌到 2008 年金融危机,多次靠期权实现“亏有限、赚无限”的效果,但他的操作手法对普通人而言几乎难以效仿。

一是他要长期用组合中 1%-3% 的资金支付期权费,即便连续数月因市场平稳亏损也能保持耐心,可普通人往往扛不住 “持续小亏” 的心理压力,稍遇几次亏损就会放弃策略,难等黑天鹅兑现的时刻。

二是他能提前数年预判极端风险并布局,既不贪心冒进、也不畏惧等待,而普通人缺乏这种对市场不确定性的深度判断力,要么因担心亏损不敢投入,要么因急功近利投入过多本金,偏离“小成本博机会”的核心逻辑,要么买早了期权到期失效,要么等不及提前离场,根本无法复刻他的操作节奏。

那他的交易经历对我们有什么借鉴意义呢?

一是防守上,期权是对冲“黑天鹅”最好的工具。在复杂多变的交易市场中,“黑天鹅” 这类极端风险虽发生概率低,却可能对持仓造成颠覆性冲击,因此交易者必须时刻将防范这类风险的意识根植于每一次决策中。尤为关键的是,应对 “黑天鹅” 绝不能依赖风险发生后的被动补救,而应前置风控环节,在交易布局阶段就做好风险对冲准备。在众多对冲工具里,期权凭借 “以小博大” 的风险收益特性,成为抵御 “黑天鹅” 的最优选择之一,其中深度虚值期权更是极具优势—它不仅所需权利金成本较低,能最大程度降低日常对冲的资金占用,还能在极端行情突然来临时,快速释放对冲效力,有效锁定持仓的潜在最大损失,为交易者构筑起应对极端风险的坚实防线。

二是在进攻上,期权是实现“以小博大”最好的工具。遇到特别确定的机会(比如预判市场会出现极端波动),想放大收益又不想承担过高风险,期权也是最适合的工具。如塔勒布在 2008 年就认准“市场高估会引发大跌”这个机会,没有像普通人那样借钱炒股(借杠杆一旦亏了会欠外债),而是用组合里1%-3% 的钱买深度虚值期权—平时这些期权成本低,就算短期没涨也亏得少,但一旦机会兑现(金融危机爆发),期权收益直接涨了 100 多倍,比借杠杆炒股的收益更高,风险却小得多(最多亏光那点权利金,不会欠账)。对比其他杠杆工具,期权的“杠杆”是“可控的”:损失有上限,收益却能随机会放大,这也给我们启发—想靠杠杆博收益时,别选“亏了会倾家荡产”的方式,用期权既能放大收益,又能把风险框在自己能承受的范围内。

发布于 2025-10-24 20:50・浙江

赞同来自: 蜗牛田

SSE OPTION REPORT

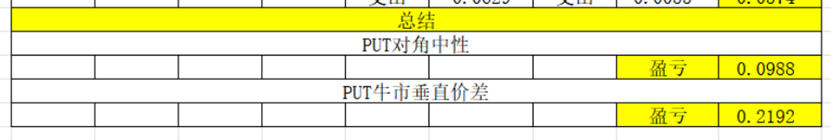

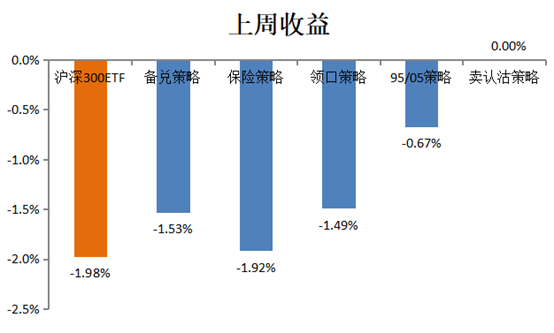

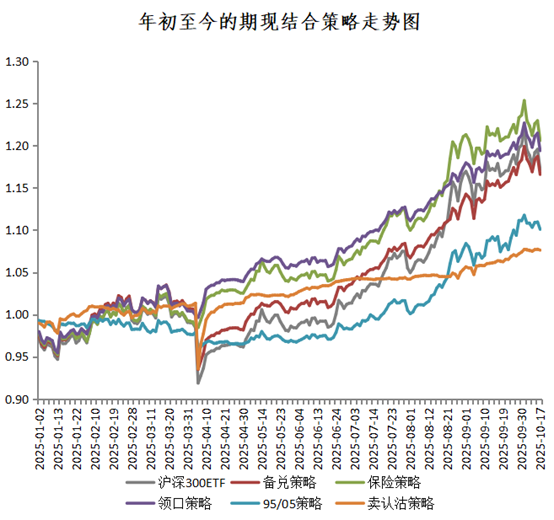

我们对期现结合的五个策略(备兑、保险、领口、95/05配置、卖认沽)及沪深300ETF现货,在上周(2025.10.13-2025.10.17)的表现进行了回测。上周沪深300ETF下跌,卖认沽策略和95/05策略回撤较小。具体结果如下:

年初至今,现货逐步企稳,保险策略表现较好。五个策略的具体表现如下:

原创

发鹏期权说

发鹏期权说

2024年02月29日 15:26

做人,不要忘本。做交易,也一样。期权,号称金融衍生品皇冠上的明珠,也一样。期权作为定价最复杂的投资工具之一,交易它,更应理解其本质。不解期权交易盈亏的本质,就想要利用这颗明珠进行市场博弈的逐浪者,大概率会被市场博弈掉。

期权博弈的本质是什么?是波动率。缺少波动率的认识,意味着期权博弈本质的门都看不到。此时用期权逐浪,不如用现货、期货逐浪。

那么,期权卖方赚钱的本质是什么?是博弈波动率的下行,是赚取隐含波动率vs未来实际波动率的溢价。有人说卖方的Theta衰减是必然,所以卖方长期赚钱是必然。这是认知偏差,如果卖出的隐含波动率低于或等于持有期内的实际波动率,卖方是输钱的。所以,Theta衰减是必然,但卖方赚钱不是必然。

期权买方赚钱的本质是什么?是博弈波动率的上行,是赚取隐含波动率vs未来实际波动率的折价。有人说买方天然输Theta衰减,所以买方输多赢少。这个认知没错,但是如果买入期权的隐含波动率明显低于或等于持有期内的实际波动率,买方大概率是赢钱的。所以Theta衰减是必然,但买方输钱不是必然。

直接用卖方和买方来阐述期权的博弈本质可能不太具体,毕竟实践中交易者多数时间都是买卖结合的。所以这里也可以挑一些经典的期权买卖结合的组合聊一下期权博弈的本质。

比如牛市价差组合,1张低行权价的看涨期权买方+1张高行权价的看涨期权卖方,他赚钱的本质是什么?是博弈标的价格的上行,是博弈低行权价期权波动率定价vs高行权价期权波动率定价折价。觉得标的价格要上行,所以低行权价期权低估;觉得上行无法超过高行权价,所以高行权价期权高估。在买权波动率显著低于未来实际波动率,卖权波动率等于或高于未来实际波动率时,这个组合可以博弈额外的收益。

比如反比率认购价差组合,1张平值的看涨期权卖方+多张虚值的看涨期权买方,他赚钱的本质是什么?是博弈标的价格上行,是博弈低行权价期权波动率定价vs高行权价期权波动率定价溢价。觉得标的价格要上行,而且幅度不会很小。同时发现高行权价部位的波动率被备兑玩家,或者牛市价差玩家压得偏低,隐含波动率小于或等于未来实际波动率时,这个组合有额外的博弈收益。

还有很多复杂的场内结构就不说了,期权组合相对现货、期货组合,除了方向敞口外,额外增加的博弈,就是买权部位的波动率向上补偿,或者卖权部位的波动率向下补偿。这个补偿,可以是波动率本身的方向,也可能是隐含波动率vs未来实际波动率折溢价的补偿.

场内期权如此,场外期权也不外如是。无论是什么样的奇异结构,背后的本质都是非标期权定制机构vs非标期权需求机构的波动率博弈.

比如过去两年被广为人知的指数雪球。投资者要的票息,来源于做市机构基于指数实际波动率进行的Gamma Scalping收益。投资者博弈的是从买入指数雪球以后,指数的实际波动率就维持在一定的范围,甚至走低。做市机构博弈的是卖出指数雪球以后,指数的未来实际波动率高于其给投资者定价的指数未来波动率。说二者是对手盘不为过,中间隔着一层市场常规对冲,双方博弈的是未来实际波动率的上行or下行。

从指数雪球扩展出去,鲨鱼型、触碰型、障碍型、累计型场外期权都无出其右,对手方互为波动率的买方和波动率的卖方。买方要的是未来实际波动率上行,卖方要的是未来实际波动率稳定。

综上所述,相对传统现货、期货等投资工具,期权为资本市场增加了波动率这个额外维度的博弈。波动率即是期权博弈的本质,万法归一、无出其右!

转发一篇文章

作者:沈发鹏

链接:https://xueqiu.com/1553151629/246968190

来源:雪球

著作权归作者所有。商业转载请联系作者获得授权,非商业转载请注明出处。

风险提示:本文所提到的观点仅代表个人的意见,所涉及标的不作推荐,据此买卖,风险自负。

沈发鹏发布于2023-04-10 15:59来自雪球

·

上海

黑天鹅的必然与期权卖方的宿命

书稿进入最后收尾阶段,趁着行情继续在预期的路上走着,今天再分享部分内容上来。因为隐含波动率属实已经低迷太久,特别再发一篇提醒期权卖方风险的文章。算是内容提前曝光,内容不短,有心者慢慢品。

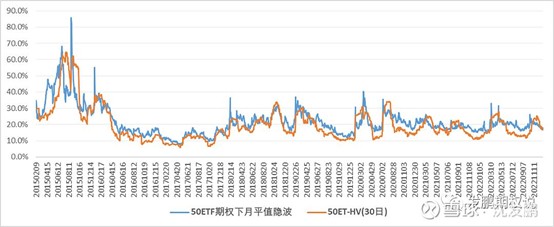

先复习有关期权隐含波动率和实际波动率关系的内容,下图为上证50ETF的实际波动率对比上证50ETF期权的隐含波动率走势对比。

标的资产实际波动率和期权隐含波动率的关系有三条一般性规律:

1.二者的走势高度相关;

2.多数时间,隐含波动率较实际波动率更高,即隐含波动率均值高于实际波动率;

3.隐含波动率的突变性较实际波动率大。

实际波动率和隐含波动率两者的相关性是很强,因为大部分市场参与者没法获得超越市场的信息,使得其不敢过分超越常规去定未来溢价,进而形成两者长期走势相互约束的核心牵引。但是因为未来总是不确定的,市场总是需要有一定的风险溢价才值得被交易,所以隐含波动率的长期均值理应高于实际波动率。

对于隐含波动率的突变性更大的这个规律,因其包含了更多的未来预期和即时情绪,这个预期和情绪的大小、正负会在市场交易者的博弈当中不断变化,所以波动在一定的阶段内较实际波动率会更大。

对期权卖方策略来说,其长期可以取得正期望最关键的支持在于期权隐含波动率会因为未来的不确定性较实际波动率有风险溢价。期权卖方策略长期信仰者认为只要做好包括Delta、Gamma在内的风险对冲,这些溢价便可以长期留存在账户当中。

用之前屡次分享的一个上证50ETF期权极简长期期权中性卖方策略展示期权卖方策略的普遍历史绩效,虽然波动不小,但测评周期确实获得了正收益。

策略测试规则复述如下:

1.初始资金10000元;

2.当月合约上市首日分别卖出1张虚值5%的认购与认沽期权直至交割日按照收盘价平仓,同时开仓新当月合约双卖组合;

3.当50ETF价格距离上一开仓或调仓日价格偏离超过0.05元/股,按收盘价平仓原有双卖组合,同时按照最新价格匹配当月虚5%双卖组合;

4.默认策略无市场冲击成本,期权合约交易费用为3元/张。

策略收益曲线叠加50ETF期权下月平值隐波走势如下图,策略在2015年至2022年底的收益约43%,最大回撤36%。

稍仔细观察,绝大部分收益来自于2015年-2016年中那一段期权隐含波动率的大幅回落的时段,即图中第一个红色虚线框的区间。图中右侧红色虚线框对应的更长时间,策略收益基本呈现累积一段时间收益,然后被标的资产大波动带来的隐含波动率大涨快速吞噬,整体几乎没有收益。

简单归因的话,2015年至2016年中是因为隐含波动率足够高,标的资产波动虽大,但波动率整体下行给了极简长期期权中性卖方策略降波的收益。但是2017年至2022年便没有这个助力,完全在常规时间赚小钱、黑天鹅波动时间亏大钱的节奏下因此形成了多年不赚钱的结果。

这个未对标的资产价格和隐含波动率做任何择时的策略可以基本代表2015年至2022年上证50ETF期权中性卖方策略的理论情况。

从结果来看,有几个核心问题需要期权卖方策略投资者深入思考:

1.2016年中至2022年末,因为风险对冲过程中的各种摩擦成本,期权隐含波动率溢价并不一定给策略带来可观收益;

2.策略留存的收益大部分来自于2015年至2016年中的隐含波动率下行段,隐含波动率下行是比溢价更可靠的收益来源;

3.策略回撤极大,黑天鹅波动是期权卖方策略最核心的收益克星,如何预防是卖方策略收益提高和长期存活的关键。

显然期权卖方策略面临如下核心宿命问题:

1.因为风险溢价,期权卖方策略长期拥有正期望是演绎法逻辑下的必然,但这个期望有市场摩擦成本的侵蚀;

2.对期权隐含波动率进行择时是期权卖方策略收益提高的关键,而择时方法论同样面临归纳法逻辑还是演绎法逻辑的取舍;

3.终点正期望,过程非坦途,遭遇黑天鹅波动时,策略波动非常大,没有卖方能保证能活过未来的每一次波动。

其中最难以逾越的问题当属如何活过未来每一次黑天鹅波动。这个问题最简单且可证伪的解决方法便是期权卖方策略投资者拥有无限的账户“充值”能力,即永远有新增资金可以承接风险等待这一轮黑天鹅波动收敛。

显然这种方式不符合现实,在现实可行的条件下,期权卖方策略投资者可以将这所谓的“充值”能力,转化为两个卖方策略风控方向:

1.明确自身资金极限,以其为约束在期权卖方策略执行前做尽量严格的压力测试;

2.尽可能的多要风险溢价以抵御未知的极限波动,即在尽量高的隐含波动率区域介入期权卖方策略。

聊到此,想必大家已经很清楚为何在低隐含波动率时期我坚持偏买少卖,为何在卖方介入时我总是呼吁严格的压力测试。一切皆为了规避期权卖方策略的黑天鹅波动爆仓宿命。

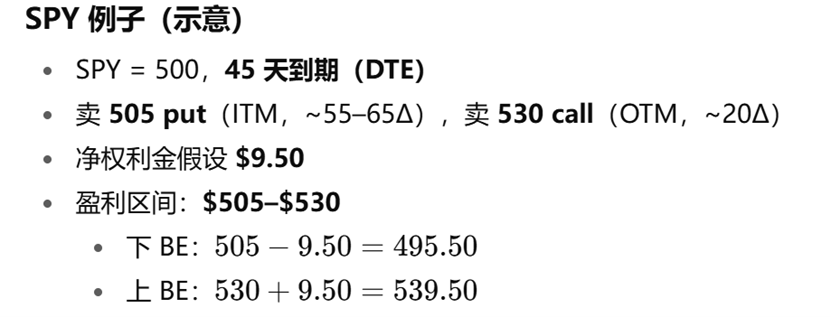

澄清刚才说的,是卖实值沽,卖虚值购,同月,对应的美国的策略应该是什么?

澄清:

你说的“卖实值沽(看跌) + 卖虚值购(看涨),同月”,在美国期权里最接近的叫法是 “偏多的卖出宽跨(delta-tilted / skewed short strangle)”:同一到期日,卖出一张实值看跌期权(ITM put),同时卖出一张虚值看涨期权(OTM call)。这是一个偏多、卖波动率的持有型策略。

在美...

澄清刚才说的,是卖实值沽,卖虚值购,同月,对应的美国的策略应该是什么?偏多卖出宽跨

澄清:

你说的“卖实值沽(看跌) + 卖虚值购(看涨),同月”,在美国期权里最接近的叫法是 “偏多的卖出宽跨(delta-tilted / skewed short strangle)”:同一到期日,卖出一张实值看跌期权(ITM put),同时卖出一张虚值看涨期权(OTM call)。这是一个偏多、卖波动率的持有型策略。

在美...

你问出来的答案应该是铁秃鹰策略吧。去掉买权保护,就纯的卖实值沽+卖虚值购。澄清刚才说的,是卖实值沽,卖虚值购,同月,对应的美国的策略应该是什么?

澄清:

你说的“卖实值沽(看跌) + 卖虚值购(看涨),同月”,在美国期权里最接近的叫法是 “偏多的卖出宽跨(delta-tilted / skewed short strangle)”:同一到期日,卖出一张实值看跌期权(ITM put),同时卖出一张虚值看涨期权(OTM call)。这是一个偏多、卖波动率的持有型策略。

在美国通常怎么称呼

• 主流称法:Short Strangle(卖出宽跨),加上 delta 倾斜/不对称(delta-tilted/skewed)

• 有人也会笼统叫 short combo(不够精确)

• 不是 Risk Reversal(风险逆转,买卖方向不同),也不是 Jade Lizard(玉蜥蜴:卖 put + 卖 call 价差)

我现在下午16:37,在美国西部,我问了CHATGPT,答复如下不知道我问的对不对?若不准确,请告诉我,我再重新问

中文期权策略"偏多双卖“,卖出同月的ATM附近是期权,买入虚值期权保护,在美国有类似的策略吗?

ChatGPT 说:

已思考 15s

Yes—there are direct U.S. equivalents to你说的“偏多双卖”(同月卖出ATM附近的看涨/看跌,同时用更远虚值期权做保护)。在美股/ETF上,这类结构通常叫:

• ...

阿彪兄台,如果你方便有空,能否在美国帮我查一下:他们那边是否真的有“偏多双卖”这个名词?我现在下午16:37,在美国西部,我问了CHATGPT,答复如下

我自己把创设的卖实值沽+机动卖购命名为“卖方版永动机”,后来一位澳洲网友告诉我说,在美国这个策略叫“偏多双卖”,我始终觉得这个名称没有“美国味”,会不会是杜撰的呢?

中文期权策略"偏多双卖“,卖出同月的ATM附近是期权,买入虚值期权保护,在美国有类似的策略吗?

ChatGPT 说:

已思考 15s

Yes—there are direct U.S. equivalents to你说的“偏多双卖”(同月卖出ATM附近的看涨/看跌,同时用更远虚值期权做保护)。在美股/ETF上,这类结构通常叫:

• Iron Butterfly (IB):short ATM straddle + long OTM wings(同月、四腿、收取权利金);

• Iron Condor (IC):short OTM put spread + short OTM call spread(同月、四腿、收取权利金);

我自己把创设的卖实值沽+机动卖购命名为“卖方版永动机”,后来一位澳洲网友告诉我说,在美国这个策略叫“偏多双卖”,我始终觉得这个名称没有“美国味”,会不会是杜撰的呢?

赞同来自: 阿彪12345678

日历价差(泛指两腿到期时间不同,包括对角价差,双对角价差)是国外专业期权交易大师和做市商喜欢的策略,中文书《我当交易员的日子》列举了许多实战的例子,作者之一是宝岛的交易大师,后来在国内的券商带领团队交易期权,富有实战经验。我也尝试了做日历价差,但始终不得要领,现在还在做试验仓,有亏有赚,没有展示实盘,关于日历或者对角,我现在可以告诉你的是“我的精髓”:获利平仓义务仓,等待股价反转,让权利仓复活甚至反转。可是,这不取决于努力而是需要运气。

赞同来自: 阿彪12345678

如果看过他的《期权投资策略》第五版。请找到第23章第五节,专门介绍了三个复杂策略。

1:双重跨期价差(我们可以简单理解为双日历组合)

2:跨期跨式价差(卖近月平值跨+买下月平值跨)

3:对角蝶式价差(以收入方式卖近月跨+买下月跨)

对照一下,看看我们是否能够胜任这些连专家都认为的复杂交易。

幸亏老兄的IP是美国,否则人家会认为你是我的小号了:)是价差策略,不管是垂直价差还是日历价差(泛指两腿到期时间不同),都是风险有数,ETF期权的好处是垂直价差在紧急状况(黑天鹅或红天鹅)发生时,可以组合策略保证金,通常就不会发生保证金追缴,等待风暴过去,中间(假如到期时间还充分)可以从容调整。

你这样专门挑暴跌来回测难以有说服力的。

我们知道,卖期权本身就是收入有限风险无限的模式,那么如果保护方支出还高于收入方,就是说,一个卖方策略居然以支出方式构建,那么在开仓之初就已经输在起跑线上了。

另外,类似这样的策略盈利区间狭小,需要靠高杠杆来追求正常收益,因而在极端情况下还会有保证金风险。

第三,牛沽本身在下跌中是无法获利的。

结论:老兄...

赞同来自: 闲菜 、阿彪12345678

谢谢老师评价:我做回测的目的是验证一个策略在极端情况下的情况(盈亏和保证金),不是操作建议,仅仅是情景分析,应该加一个即月(卖出月)到期平仓的情景。期权的难点在于:1、策略要有优势(安全边际),2、策略建立后的应对(调整)。第二条最难,是技术是艺术又带有一点运气。第三条:不要在错误的方向上坚持!

幸亏老兄的IP是美国,否则人家会认为你是我的小号了:)你这样专门挑暴跌来回测难以有说服力的。我们知道,卖期权本身就是收入有限风险无限的模式,那么如果保护方支出还高于收入方,就是说,一个卖方策略居然以支出方式构建,那么在开仓之初就已经输在起跑线上了。另外,类似这样的策略盈利区间狭小,需要靠高杠杆来追求正常收益,因而在极端情况下还会有保证金风险。第三,牛沽本身在下跌中是无法获利的。结论:老兄这样的回...谢谢老师评价:我做回测的目的是验证一个策略在极端情况下的情况(盈亏和保证金),不是操作建议,仅仅是情景分析,应该加一个即月(卖出月)到期平仓的情景。期权的难点在于:1、策略要有优势(安全边际),2、策略建立后的应对(调整)。第二条最难,是技术是艺术又带有一点运气。

赞同来自: 流沙少帅

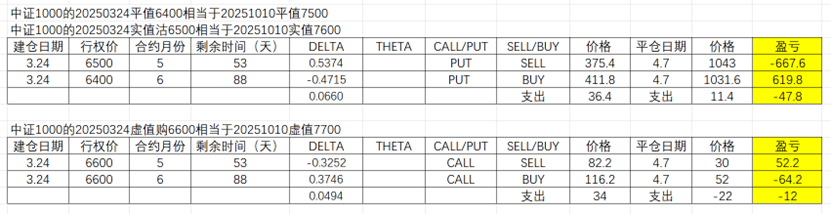

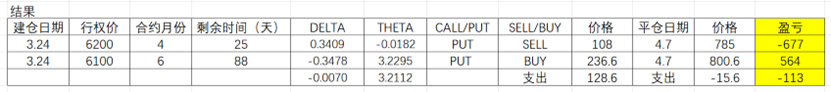

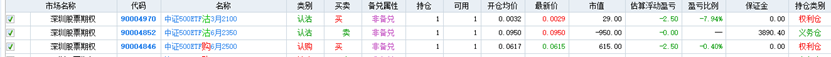

又假定在3.24收盘时就建仓,在4.7日平仓的结果,回测如下:幸亏老兄的IP是美国,否则人家会认为你是我的小号了:)

中证1000的20250324DELTA约等于零即中性,买权权利金大于卖权权利,4.7日平仓的结果:

欢迎批评指正

你这样专门挑暴跌来回测难以有说服力的。

我们知道,卖期权本身就是收入有限风险无限的模式,那么如果保护方支出还高于收入方,就是说,一个卖方策略居然以支出方式构建,那么在开仓之初就已经输在起跑线上了。

另外,类似这样的策略盈利区间狭小,需要靠高杠杆来追求正常收益,因而在极端情况下还会有保证金风险。

第三,牛沽本身在下跌中是无法获利的。

结论:老兄这样的回测“不该做”:)

集友@oliversea 说:又假定在3.24收盘时就建仓,在4.7日平仓的结果,回测如下:

前几天试开了一组

卖11月7600P 买12月7500P

卖11月7700C 买12月7700C

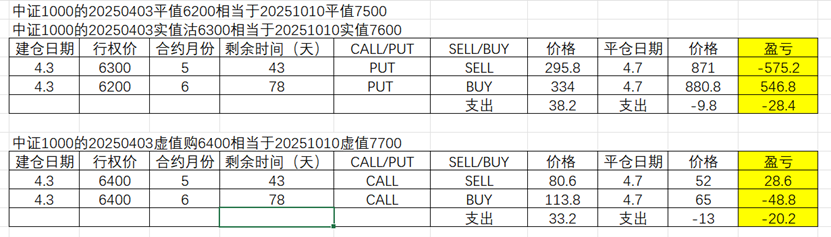

我用中证1000的历史数据,做了个回测,假如集友在20250403日收盘建仓,在20250407收盘价平仓。

中证1000的20250403平值6200相当于20251010平值7500

中证1000的20250403实值沽6300相当于20251010实值76...

中证1000的20250324DELTA约等于零即中性,买权权利金大于卖权权利,4.7日平仓的结果:

欢迎批评指正

前几天试开了一组

卖11月7600P + 买12月7500P

卖11月7700C + 买12月7700C

我用中证1000的历史数据,做了个回测,假如集友在20250403日收盘建仓,在20250407收盘价平仓。

中证1000的20250403平值6200相当于20251010平值7500

中证1000的20250403实值沽6300相当于20251010实值7600

中证1000的20250403虚值购6400相当于20251010虚值7700

20250407日中证1000收盘跌11.39%,星期一开盘大概率不会有同样的跌幅,用20250407数据回测结果如下:

供大家批评指正

证监会:将从10月9日起允许合格境外投资者参与场内ETF期权交易,交易目的限于套期保值。这个对市场有什么影响?对散户增加操作难度了吗套保主要是BUY PUT SELL CALL,以后SKEW会负偏?

新财富plus

新财富plus

以独特的案例研究、权威排名和深刻的宏观分析,多层次见证并影响着资本市场的发展。

新财富APP(www.ikuyu.cn), 沟通资本与分析师的桥梁,提供有深度的见解

作者 中国中投证券 黄君杰

背景介绍

1月9日,证监会正式发布《股票期权交易试点管理办法》及证券期货经营机构参与交易试点指引等配套规则。证监会批准上交所开展股票期权交易所试点,试点范围为上证50ETF期权,正式上市时间为2015年2月9日。上证50ETF期权自2013年12月26日起开始仿真交易,作为上交所最先推出的两款仿真交易期权品种之一,50ETF期权的推出可以说即符合市场预期又众望所归。

FETF期权SVS股指期权的美国经验:FETF期权规模小、灵活度高

自1998年全世界上第一支ETF期权在NYSEAmexEquities上市以来,美国的ETF期权产品发展迅速,成交量现已占到美国衍生品市场的17.84%,占全球ETF期权成交量达到99.6%。

美国市场根据S&P500指数发行了S&P500指数期权(SPX)和SPDRS&P500ETF期权(SPY)。目前SPX指数期权与SPYETF期权的流动性较好,成交也很活跃,在各自的特点上SPYETF期权的交易量会比SPX指数期权要大,但是SPX指数期权的交易金额会比SPYETF期权大。

这是由于两种合约设计上的不同引起的,SPYETF期权的合约面值是SPX指数期权的1/10,这种设计充分发挥ETF期权规模小、灵活性强的特点。这也导致了期权投资主体的区别,股指期权的投资主体为机构,个股和ETF期权的投资主体为散户,错开投资者对于两产品的需求来说十分重要。

由于覆盖的市场指数相关性很高,上证50ETF期权与沪深300股指期权既有竞争也有差异。目前,上证50ETF期权的合约单位是10000,因此,目前上证50ETF期权的合约价值大约是25000元,二月到期的平值期权的期权费大概在1000元左右,相对杠杆是25倍。而沪深300股指期权的合约乘数是100,故沪深300股指期权的合约价值大约在350000元,二月到期的平值期权的期权费大概在15000元左右,相对杠杆是23倍,两者的相对杠杆倍数很接近。

沪深300股指期权相比50ETF期权的合约价值倍数、期权费倍数大约是15倍左右。相比于个人50万/机构100万的准入门槛,上证50ETF期权1000元/手左右的期权费资金需求是很低的(与沪深300股指期货约10万元/手的保证金相比,上证50ETF期权的期权费就更低了)。较低的买卖成本也有助于提高产品的流动性,以小博大的投机氛围也会更重。

结合美国经验,ETF期权和股指期权可能更多呈现错位竞争关系,另外由于ETF期权规模小、灵活性强,其交易手数可能会比股指期权大,但是股指期权的交易金额会比ETF期权大。

上证F50ETF期权SVS海外FETF期权:标的成交量活跃、流动性充足,期权的推出会显著提升FETF的成交规模

证上证50ETF与标普500ETF、安硕A50中国ETF都是规模庞大、成交量活跃、流动性充足的标的,且追踪的都是各自市场上以权重股为代表的蓝筹指数,能够保证其挂钩期权的正常交易

ETF期权具备指数与个股期权各自的优点:如实物交割,更有利于投资者锁定买卖价格,实现风险管理;标的)无停牌等特殊情况(保证实物交割),不容易被市场操纵,我们认为这将更有利于监管层的管理与规范

不同点在于美国的香港的ETF期权均为美式行权,而且美国的ETF期权往往在多个交易所挂牌,这将进一步提高期权的流动性,吸引投资者参与期权交投。另外上证50ETF的成分股绝大部分集中在金融行业,50期权的推出将更有利于金融板块的风险管理

经过对比发现,期权的推出对标的资产价格并无显著性的影响,但可以肯定的是,标的成交量和规模都将大为提高,50ETF本身也会大幅受益于其挂钩期权的推出

(I)市场规模

·截止2014年12月,安硕A50中国ETF期权成交量为1,164,676张,香港股票期权总成交量为74,543,861张,占比约为2%

·截至2013年,S&P500ETFOptions的成交量为5.96亿张,不仅为全球交易量最大的ETF期权,同时也是全球交易量第二的权益类衍生品

(II)标的对比

经过比较我们发现,上证50ETF与标普500ETF同为规模庞大,流动性充足的ETF标的

上证50ETF的不同点又在于:富时中国A50跟踪A股市场中市值排名前50大的公司;标普500的权重行业涵盖信息技术,消费能源与金融等多项领域;而上证50ETF成分股绝大部分布在银行和非银金融两大金融行业之中,金融行业占比近七成

(III)ETF期权本身的特点

·指数和ETF不容易被市场热炒

纵观历史,(除美国以外)香港、德国、荷兰、韩国等第国家和地区第一只期权均为指数期权。以香港为例,其衍生品发展也经历了从权证(涡轮)→恒指期货→恒指期权最后再到个股期权的过程。我们认为最主要的原因在于指数与ETF这类标的不容易被市场热炒,如果首推的是个股期权,市场可能会对个股进行持续从而炒作导致其波动过大。可以预见的是如果50ETF期权推出之后市场反应良好,指数期权与个股期权也会很快上线

·同为股票期权,50ETF期权的多项条款与个股期权类似(如实物交割等),但无停牌等个股所面临的不确定性因素,所以证监会对50ETF的规范操作也相对容易可控,并可通过50ETF期权的运行状况来了解之后个股期权推出可能会面临的问题

(IV)就美国市场而言,相比指数期权,同一个ETF期权可以在多个交易所上市。这在一定程度上将增强ETF期权的流动性;同时其交割方式多为美式实物交割,而指数期权多为欧式现金交割,再者ETF期权的合约单位更小,中小投资者参与成本更低,对于投资者而言都是较为吸引力的条款经过与海外市场的对比发现,期权推出之前往往对标的证券形成一定利好,但对中长期走势的影响并不显著,不过可以肯定的是标的成交量与规模会随之明显扩大。上证50ETF受益于挂钩期权的推出,截止1月23日合计成交金额已达到了182.72亿元,单周净申购资金达30亿元,同时成交量也显著放大,有赶超龙头老大嘉实沪深300ETF之势

上证F50ETF期权与海外FETF期权交易细则解读与比较

研究框架:我们首先从监管机构发布的期权交易相关文件入手,来详细梳理所有关于50ETF期权的交易细节,其中包括:合约细则、交易方式、市场制度、适当性规定、风险控制等方面内容,涵盖了机构参与期权所应了解的全部要点。之后我们将两只海外ETF期权纳入比较对象,试图通过比较两者交易细则、交易制度的异同点,再结合当前海外期权的发展现状,详尽阐述50ETF期权的推出可能会对市场造成的影响。

1.关于期权交易的官方文件说明

关于期权试点规范与交易管理的官方文件共有7份,我们认为最为重要的当属上交所发布的《股票期权试点交易规则》、《股票期权试点投资者适当性管理指引》和上交所、中登公司联合发布的《股票期权试点风险控制管理办法》,这三个部分的文件内容直接规定了期权的交易细则、交易门槛与风控办法。

此外机构还需注意的是证监会颁布的《股票期权试点管理办法》、《机构参与股票期权交易试点指引》中的内容,包括证券公司、期货公司、基金公司的参与资质与要求

最后对于期权做市商,上交所还发布了《股票期权试点做市商业务指引》

2.上证50ETF期权交易细则解读与比较

·期权合约在设计上与权证有本质不同,期权的发行主体、可卖空制度以及最核心的做市商制度

·同时50ETF期权的合约规模适中,1张期权对应的ETF标的仅为22000元,这将使得个人投资者(在满足适当性管理规定)能够以中低门槛实现期权交易;此外50ETF为实物交割,每个交易日都有多种行权价+到期月份的组合可供选择,易于投资者实现

·我们通过与美国香港的ETF期权条款的比较发现,合约设计方面国内外并无本质区别,但海的外的ETF期权更多实行美式行权+多交易所挂牌交易的交易制度,这将进一步吸引投资者进行交易,并提高合约的流动性。

·此外美国香港的深度价外期权往往会有隐含波动率偏离、交投不活跃的情况发生,健全完善的做市商制度是保障期权流动性的关键

3.上证50ETF适当性管理规定

·的海外期权的参与门槛有高有低,从平均来看上交所的50万资金门槛属于偏高水平,同时上交所实行的分级权限考试可谓是中国特色,我们认为这反映了监管层对于树立良好的期权市场交易秩序的决心,但在一定程度上会扭曲期权市场的有效性,打压投资者参与期权交易的积极性,并使得(看跌)期权价值大概率被高估;

·机构相关业务人员也需通过分级考试。值得注意的是上交所对证券公司参与期权交易的范围做了规定(经纪、做市与自营),如果证券公司不具备自营资格,其自有资金只能用于套保,上交所同时规定公募基金可以套保为目的参与期权交易

4.上证50ETF期权风控细则

·国内的保证金制度处于落后阶段,期权卖方除了需要把权利金全部作为保证金以外,还需要额外缴纳50ETF价格的7%-12%作为保证金,这就使得卖方资金占用比例偏高,资金使用效率偏低

·持仓限额方面,美国市场一般不对机构持仓进行限制;香港的持仓限额制度相比其市场容量来说较为宽松,而上交所的持仓限额较为严格,每个投资者每日持仓过不得超过50张,权利仓不得超过过20张。此外期权的日内涨跌可能非常巨大,各国市场均有类似于熔断机制和涨跌停板等限制日内价格波动的制度

·期权合约时常因为标的调整(波动或除权除息)进行加挂,加挂的原则须满足投资者调整前后权益不变。此外通过对韩国市场的研究,佣金可能会对市场成交量产生决定性的影响。韩国实行比例佣金制,使其KOSPI200期权成交量一直处于一枝独秀的地位

ETF期权相关策略和产品

OBPI保本产品

目前我国的保本产品主要是以CPPI和TIPP为主要策略为主,在公募基金可以运用期权之后,我国的保本基金可以使用OBPI技术进行保本。在OBPI策略下,通过配置固定收益组合和期权组合的方式,在本金保障的基础上寻求更高的收益。基金管理人可以根据对于市场的判断,灵活的进行期权的配置。在期权的投资策略上可以根据产品特性或者对于未来市场趋势的判断进行期权配置,比如具有看涨预期的基金经理可以买入看涨期权,看空市场或者某一标的的基金经理可以买入看跌期权,或者基金经理也可以根据自己的预期,进行期权组合的配置,比如买入牛市价差期权、买入跨式期权等。

主动管理产品

当基金产品的投资组合已经具有一定的收益,但是基金管理人认为该组合仍有上涨可能,不愿获利了结,但又担忧市场回撤,此时可以买入对应的、行权价和期限合适的看跌期权进行收益锁定,即保护性看跌期权策略,该策略能够有效的控制产品的回撤,通常能够有效的增加产品的风险调整后收益。

主动管理型基金可以通过卖出持有组合所对应的期权,即卖出备兑看涨期权策略,增加基金产品收入。

基金管理人如果需要建仓某一组合,但是该组合的现价高于建仓目标价,便可以卖出建仓目标价为行权价的看跌期权,如果该期权被执行,那么基金管理人可以顺利建仓,如果期权没有被执行,那么基金管理人可以获得一笔期权费,增加基金产品收入。

ETF产品

通过编制担保看涨期权(CoveredCall/BuyWrite)指数、保护看跌期权(ProtectivePut)指数、保护双限期权(ProtectiveCollar)指数以及现金+卖期权策略(PutWrite)指数,并发行相应的ETF产品。

2002年与2007年,芝加哥期权交所(CBOE)先后推出了关于S&P500指数期权的BuyWrite指数和PutWrite指数,分别用于跟踪基于S&P500指数的BuyWrite策略和PutWrite策略的表现。由于表现良好,已有基金公司推出了相应的ETF产品。

BuyWrite策略和PutWrite策略的构造原理其实十分简单。BuyWrite策略的做法是不断滚动卖出短期平价或轻度虚值的SPX看涨期权,同时持有能满足看涨期权行权数量的SPX指数组合;PutWrite策略则滚动卖出短期平价或轻度虚值的SPX看跌期权,同时投资于短期国库券,以保证期权到期时有足够的现金,应对看跌期权被行权的需求。

对冲基金

无风险或者低风险套利策略包括转换套利、反向套利、箱体套利、滚动套利、混合套利、差价套利、蝶式套利等策略。

期权方向性策略是投资者基于对未来市场方向性的预期,利用期权组合或者期权、期货和现货组合构建的投机策略。

常用的波动率交易策略,是通过组合不同执行价格或不同到期期限的欧式看涨、看跌期权,完成波动率的暴露,常见的策略组合包括跨式组合、宽跨式组合、蝶式组合、秃鹰组合、比例价差组合、跨期组合、对角组合等。

除了上面提到的无风险(低风险)套利策略、方向性交易策略、波动率交易策略外,通过对于相同标的不同期限和行权价的期权、不同标的的期权、期权与现货标的等之间的关系进行统计分析可以形成统计套利交易策略。

挂钩结构化产品

产品可以是挂钩某一标的(指数、股票等)或者一揽子标的组合的表现,通过结构化的方式,保证其中一类份额(A类份额)的持有人获得挂钩指数表现的收益,即收益具有期权多头属性的一方,也即是买入期权方;而剩余份额(B类份额)的持有人获得产品的剩余收益,即收益具有期权空头属性的一方,也即是卖出期权方。

结构化产品嵌入期权的种类可以很丰富,例如二元期权、差价期权、互换期权、最大(最小)值期权、平均值期权、障碍期权、区间累积型期权等产品。

高收益票据

高收益票据也是一种典型的结构性产品,产品通过持有债券头寸,并卖出期权头寸来实现高收益。具体的,按照卖出的期权类型可以分为:

看涨型高息票据=零息债券+看跌期权空头

看跌型高息票据=零息债券+看涨期权空头

其中,持有的期权头寸不一定是单一的看涨或者看跌期权空头,也可以是一系列期权的组合。高收益票据是不保本的产品,其特点是利用卖出期权来获取较高的投资收益。如何控制高收益票据的期权卖出风险,是产品需要注意的问题。

FETF期权相关制度与市场影响

(1)ETF准准T+0制度

ETF实行的是准准T+0制度,实现T+0制度的方式有两种:

1、首先在二级市场买入ETF份额,然后在一级市场赎回份额,得到一篮子的股票和现金替代,再将股票卖出,完成了现金到现金的交易。

2、首先在股票市场买入一篮子成分股或现金替代,然后在一级市场申购ETF份额,在最后在二级市场卖出份额,获得现金。

由于ETF在一级市场的申购赎回有买卖起点限制,最低份额是100万份(资金大概在100万),故要实现ETF的T+0需要达到一定的资金规模。

(2)ETF融券机制

50ETF是融券标的,可以通过融券进行卖空,目前50ETF日均融券卖出量在7亿股左右,融券余量在1.4亿股左右,融券规模全市场排名第二,并且预期ETF期权推出后会进一步带动ETF现货交易活跃流动性。但是目前的融券成本仍然较高,融券年化利率在10.6%左右。

以上两点可以看到虽然ETF的T+0制度、融券制度可以实现,但是实行起来都有一定的限制,这会影响到ETF期权的套利和对冲机制的顺利进行。

(3)ETF期权投资者分级制度

交易所对个人投资者的投资权限进行分级管理,投资者的交易权限级别分为一级、二级、三级交易权限。投资者需通过期权交易等级考试,一级投资者只能在持有标的证券的前提下,实现备兑开仓和认沽期权买入开仓、平仓或者行权;二级投资者可在一级的基础上,进行买入开仓与卖出平仓;而只有通过第三级考试的投资者,才能实现卖出开仓与买入平仓。

根据此制度,买入认沽期权相比买入认购期权与卖出认购/认沽期权的限制更少,执行起来也更容易。

以上制度的特点是(1)认沽期权买入开仓的限制<认购期权买入开仓的限制<认购/认沽期权卖出开仓的限制(2)ETF的T+0制度、融券制度虽然可以实现但是并不通畅,存在规模或者券源的限制,相应的成本也比较高。

相关制度对期权套利的的影响

ETF期权实行做市商制度,做市商对ETF期权进行双边连续报价并随时准备与对手方成交,为了控制持仓风险做市商会在ETF现货端进行delta对冲以保证风险相对中性。

套利者也是很重要的市场力量,当期权价格和现货价格之间的关系偏离一定程度之后,套利者会动用自有资金构建组合进行套利锁定利润,所以套利的过程也是纠正市场价格不合理的过程。

做市商和套利者都是市场上维持期权定价合理性的重要力量,而要使得做市商和套利者能够真正发挥作用则取决于风险对冲机制的顺畅运行,ETF期权相关制度会影响风险对冲机制因此也会对期权价格的决定产生重要影响。

套利机制对认购和认沽期权价格的影响:

认购期权如果遭遇爆炒,套利者或者做市商会卖出看涨期权的同时买入delta份的现货进行动态对冲,由于看涨期权的delta是正值,动态复制看涨期权需要买入ETF,这个条件在目前的市场是容易实现的,由于相关套利机制比较顺畅,所以看涨期权不容易遭受爆炒。

认沽期权如果遭遇爆炒,套利者或者做市商也是卖出认沽期权的同时买入delta份的现货进行动态对冲,但是认沽期权的delta是正值,动态复制认沽期权需要卖空ETF,这里会受制于ETF融券制度而有较高的套利成本,因此相比认购期权认沽期权的套利机制相对不完善,而且市场分级制度导致相当多的一级个人投资者只能买入认沽期权,所以相应的制度会使得认沽期权较容易受到投机者的炒作,造成认沽期权价格的高估。

(完)

赞同来自: 阿彪12345678

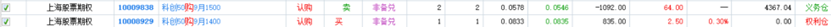

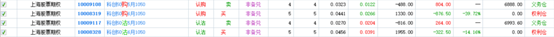

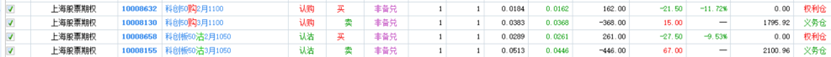

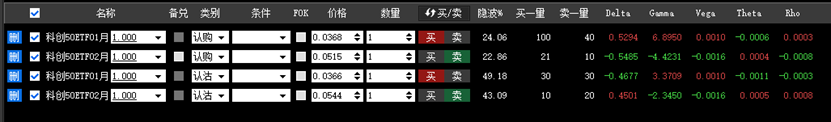

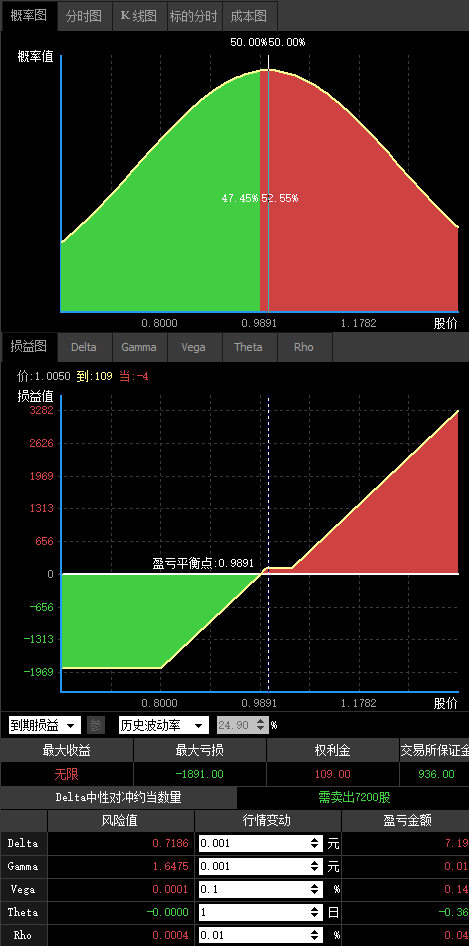

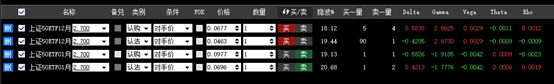

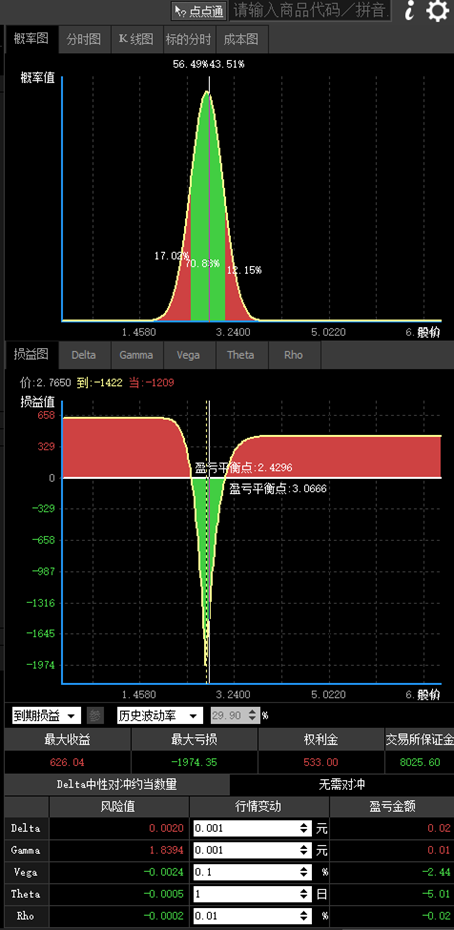

20250829 早盘做科创50ETF比率价差,保证金充足,若继续上涨可以向上移仓,若震荡或下跌也可以盈利,是做空波动率。当前的行情下,如果行情继续向上,波动率会继续往上。这个图是到期损益,现实中,几乎没有人拿到到期

请教大佬期权学习的专业网站有哪些?证券公司的电脑版都差不多,汇点,期权宝,可以在学习中建立策略。学习主要是书籍,上交所出的几本书,麦克米伦的书,都可以。在京东或淘宝上扫“期权”,会出现许多书

202505162050519 下午14:10平仓5月沽,开仓6月虚一档沽3900

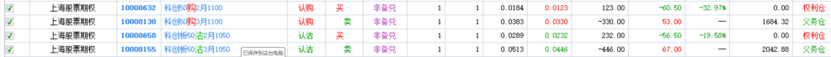

集友的催更是对我的激励,最近有些懒惰,现在继续结合实盘学习期权,结合实盘说明自己的逻辑,希望听到不同意见,让我认识到自己的不足,提高自己的能力。先把我目前的主体思路说一下。

一、我是交易厌恶型性格、

二、我的投资(交易)目标是平均收益跑赢M2(希望年回报10~15%)、

三目前的策略

3.1,按全额保证金(准备接货)卖虚一档沽。对应中国股市长期中性看多。遇到牛市将大幅跑输市场。

...

赞同来自: 嘻哈少年

集友的催更是对我的激励,最近有些懒惰,现在继续结合实盘学习期权,结合实盘说明自己的逻辑,希望听到不同意见,让我认识到自己的不足,提高自己的能力。先把我目前的主体思路说一下。

一、我是交易厌恶型性格、

二、我的投资(交易)目标是平均收益跑赢M2(希望年回报10~15%)、

三目前的策略

3.1,按全额保证金(准备接货)卖虚一档沽。对应中国股市长期中性看多。遇到牛市将大幅跑输市场。

3.2 ,择时买平值附近的即月购,每次最多买入账户资金的10%,持仓3~5天,按我的指标,今年大概是在4.9出现过一次买入机会,稍微犹豫了一下就错过时机。

3.3,在大牛市出现以前(也许有也许没有),会采用偏斜的铁秃鹰策略(或半边),牵扯到保证金,要控制仓位,减仓时保证金静态使用率不超过70%,为后续的移仓调仓做准备。

四、总体风险投资资金分配原则是股票是主菜、期权是小菜和调味料。(目前个人认为股票的机会还有,期权属于学习阶段,随着市场环境和自己的认知变化再做调整)

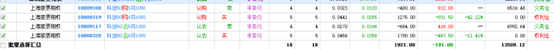

实盘账户(一)

建仓时是虚一档(5月300ETF沽,3800),现在虚两档,准备下周移仓到6月虚一档(目前是3900),按全额保证计算下单量(目前是实验仓)

实盘账户(二)

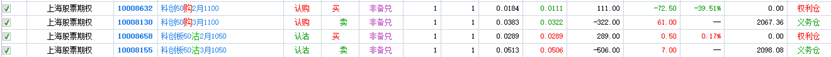

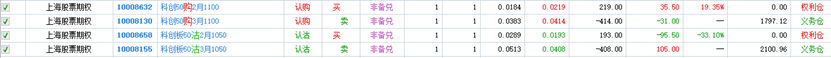

在5.1前建仓,当时的想法是搏5.1后有大幅波动就可以赚钱(就平仓),没有大幅波动,持仓一段时间后,即月的THETA大,也可以赚钱,做了一个比率日历价差以实现上述目标。今天的结果如下:

目前亏损131(不含手续费),日历价差(包括一些变种)的特点盈利和亏损有限,可以冷静应对。准备持仓到5月到期前一周(日历日)不管盈亏都平仓,之前盈利也平仓。

我给你一点经验分享。很多人都觉得期权交易也依赖择时判断,其实是偏颇的。对于一个对冲性组合来说,择时问题可以简单到让账户自动来告诉你的。以你的日历组合来讲,开仓是同时的,然后股价波动后一定会有盈亏出现。平仓获利的,等待股价反向就可以。这个以盈利为目的的平仓不就是择时吗?当然,大家会说平仓之后继续沿这个方向运行怎么办?其实也不难。留下的如果是权利仓,就可以赌反向波动,留下的是义务仓,用虚值买权替换保...谢谢*

赞同来自: 阿彪12345678 、嘻哈少年 、流沙少帅

20250221日,前一段时间交易的卖出日历价差因为今天的大幅上涨,基本上都赚钱。我给你一点经验分享。很多人都觉得期权交易也依赖择时判断,其实是偏颇的。对于一个对冲性组合来说,择时问题可以简单到让账户自动来告诉你的。

历价差感悟:

买入日历价差交易的是IV,卖出的是近月高IV,交易IV回归,同时THETA也大,也有利。有人认为买入日历价差是赚THETA的钱,实际是赚IV回归均值。卖出日历价差也是交易IV期限结构,赚波动率均值回归的钱,同时择时交易GAMMA/THETA。总之,对于ETF日历价差目前没有组合保证金或其他保证金策略(...

以你的日历组合来讲,开仓是同时的,然后股价波动后一定会有盈亏出现。平仓获利的,等待股价反向就可以。这个以盈利为目的的平仓不就是择时吗?

当然,大家会说平仓之后继续沿这个方向运行怎么办?其实也不难。留下的如果是权利仓,就可以赌反向波动,留下的是义务仓,用虚值买权替换保护可以控制风险。这样的话,盈利头寸不就可以从容累积利润了?

简单的事情重复做,重复的事情用心做!

赞同来自: 雨狼枫悟 、不虚不实 、流沙少帅 、rfworker 、建淞更多 »

历价差感悟:

买入日历价差交易的是IV,卖出的是近月高IV,交易IV回归,同时THETA也大,也有利。有人认为买入日历价差是赚THETA的钱,实际是赚IV回归均值。卖出日历价差也是交易IV期限结构,赚波动率均值回归的钱,同时择时交易GAMMA/THETA。总之,对于ETF日历价差目前没有组合保证金或其他保证金策略(只有现金保证金),算不上高杠杆,只能算低风险低收益策略。

日历价差要赚相对可观收益,就要分腿平仓,如卖出看涨期权日历价差,建立策略后,标的下跌了,卖出的远月认购赚钱,平仓,补贴亏损的近月买入认购。随后标的上涨,买入的近月认购赚钱。两个合约都赚钱,且风险可控(先平仓卖出认购,释放保证金),但这对标的运动的路径依赖严重。

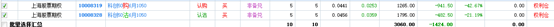

20250212 补充昨天做的日历价差,一个用认购做,一个用认沽做,看同时平仓时,那个相对有优势,各位看买入价格就好,如下:20250212收盘情况如下:组合都盈利,认购日历价差买购赚钱多,认沽日历价差卖沽赚钱多

赞同来自: 坚持存款

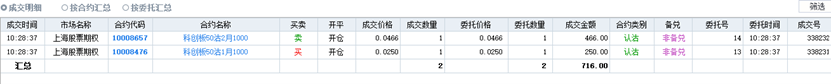

再实盘操作日历价差,认为春节过后,市场会有大波动,如无波动,平仓3月卖购20250211 春节前,做的创业板和科创板日历价差都盈利了,创业板先把卖下月购盈利平仓补贴买即月购,结果节后创业板后来大涨,两个期权都获利。科创板原先预计买即月购的假期时间价值消耗,在节前已经PRICE IN,因为波动率已经在节前下降,但事实好像计入不足,好在节后科创板涨幅巨大,最终也组合获利。

具体如下:

赞同来自: 阿彪12345678

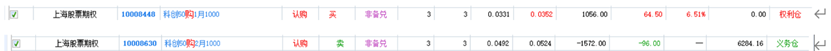

20250115早上集合竞价平仓一月买购完全可以复制呀。给你点赞和金币!组合期权策略不一定用书本上的理论双开双平,实战最有说服力,我们反复唠叨多次了,对吧?!

日历价差终于赢了一次,可以复制吗?

再实盘交易学习日历价差20250113上午,平仓2月卖购,补贴一月买购,做末日论

20250103下午14:45 看盘,科创50ETF,刚好在1.0平值附近,大约在0.998,即月(1月)的平值1.0认购波动率比下月(2月)高2.6个波动率点,月(1月)的平值1.0认购VEGA=0.0009下月(2月)0.0015, 做GAMMA交易,搏标的在任何方向有大的波动,同时2月降波明显,或一月升波幅度巨大。日历价差真难驾驭。

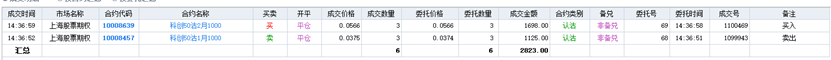

20250110上午 继续学习日历价差20250113上午平仓如下

综合各种因素,特别是标的50科创板ETF=1

选择用认沽做日历价差

如下:

一月沽 0.0496-0.0250=0.0246,二月沽 0.0466-0.0705=-0.0239

0.0246-0.0239=0.0007

扣除手续费2*3 =6,赚1分钱。

一月沽 0.0496-0.0250=0.0246,二月沽 0.0466-0.0705=-0.0239

0.0246-0.0239=0.0007

扣除手续费2*3 =6,赚1分钱。

在平仓时,证券公司软件显示赚的比较多,是软件按公允价计算的尺寸价值,但平仓时,按对手价,买卖价差(滑点)对小的权利金影响明显,以及交易手续费占比也大。

主要是建立日历价差时IV对自己没有绝对有利。

20250107收盘如下20250108收盘如下:

这几天观察(未能实时观察),发现大概是一个赚钱一个亏钱,如果明天继续涨,就会赚钱,考虑部分或全部平仓,明天有事,只能抽空手机操作。日历价差真是非常神奇

白天没有时间看盘,收盘真是神奇,与昨天基本没有变化,但盘中应该是亏的比收盘多,需仔细琢磨日历价差的开仓和平仓。

再实盘交易学习日历价差20250107收盘如下

20250103下午14:45 看盘,科创50ETF,刚好在1.0平值附近,大约在0.998,即月(1月)的平值1.0认购波动率比下月(2月)高2.6个波动率点,月(1月)的平值1.0认购VEGA=0.0009下月(2月)0.0015, 做GAMMA交易,搏标的在任何方向有大的波动,同时2月降波明显,或一月升波幅度巨大。日历价差真难驾驭。

这几天观察(未能实时观察),发现大概是一个赚钱一个亏钱,如果明天继续涨,就会赚钱,考虑部分或全部平仓,明天有事,只能抽空手机操作。日历价差真是非常神奇

赞同来自: 坚持存款

20250103下午14:45 看盘,科创50ETF,刚好在1.0平值附近,大约在0.998,即月(1月)的平值1.0认购波动率比下月(2月)高2.6个波动率点,月(1月)的平值1.0认购VEGA=0.0009下月(2月)0.0015, 做GAMMA交易,搏标的在任何方向有大的波动,同时2月降波明显,或一月升波幅度巨大。日历价差真难驾驭。

20250102日历价差实盘20250103下午14:15 波动率如下

20250102下午14:45,看盘,科创50ETF,刚好在1.0平值附近,大约在0.998,即月(1月)的平值1.0认沽波动率比下月(2月)高6个波动率点(弄错了,应该用认购做,波动率价差低,对自己有利),即月(1月)的平值1.0认沽VEGA0.001比下月(2月)0.0016,同时科创50ETF的标的价格最低,相对高GAMMA,GAMMA/theta比高,以平值沽...

在证券公司软件上看到卖沽的随着标的下跌一直亏钱(波动率上升,VEGA大损失大),买入的近月1月价值一直在增加,但总体是亏损,主要是买贵了,用认购建立日历价差就赚钱

20250103下午14:36 平仓,认赔出局,建立价差时波动率对自己不利。

20250102下午14:20,看盘,科创50ETF,刚好在1.0平值附近,大约在1.002,即月(1月)的平值1.0认沽波动率比1.05购IV高10个波动率点以上,符合风险逆转策略条件,同时科创50ETF的标的价格最低,相对高GAMMA,GAMMA/theta比高,以平值沽为例3.5958/0.0010=3585.9(该数据在摸索使用中),买入0.8沽做保险,锁定最大风险。建立三组合约,便于分步...20250103下午14:40平仓买购,(标的走势对自己不利且2天的时间消耗对自己不利),待卖沽赚钱后再买(先收后押)

20250102下午14:45,看盘,科创50ETF,刚好在1.0平值附近,大约在0.998,即月(1月)的平值1.0认沽波动率比下月(2月)高6个波动率点(弄错了,应该用认购做,波动率价差低,对自己有利),即月(1月)的平值1.0认沽VEGA0.001比下月(2月)0.0016,同时科创50ETF的标的价格最低,相对高GAMMA,GAMMA/theta比高,以平值沽为例3.5958/0.0010=3585.9(该数据在摸索使用中),买入0.8沽做保险,锁定最大风险。建立三组合约,便于分步止损止盈。暂时没有考虑仓位与总资产的关系(总风险控制,以后逐步完善)。

赞同来自: 坚持存款

图片来自不同软件,时间也不同(差几分钟),数据不一致,不影响策略研究

1,继续学习之旅,做好实盘记录,每个账户都按照自己所有金融100%在一个账户内来操作,培养自己的控制力。

2,中信建投账户:只操作买购,每次投资金额为账户资金的5~10%(参考凯利公式),每次最少三个合约以便于后期调整,必要时给账户充值。这个账户的操作对于择时非常重要,对止盈止损的艺术要求也很高,运气也起到非常重要的作用。好处是除了到期日,其他时间可以安稳睡觉。

3,国信证券账户:操作认沽牛差加买虚值购(也叫带保护的风险逆转组合),三个腿的虚值(或实值)程度及月份的选择,是先收后押分步建仓(现卖沽收到权利金后再买虚值购),还是同时建仓,这里不讨论,在实盘中体现。

4,西部证券账户:全面实践学习的理论知识,根据当时的市场情况,选择适宜的策略,提高期权操作技能。

20241128实盘,日内交易,亏了,如下:20241202标的价格上涨,即月和下月波动率都上涨了,卖出日历价差是卖波动率,GAMMA赚的钱不够,THETA和VEGA亏的钱。(注,星期五没有时间看盘,当日应该是赚钱的)

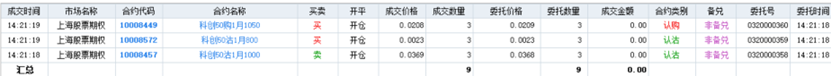

收盘后看了ETF的波动率期限结构,具体如下:

觉得50ETF和300ETF即月的波动率低,下月的高,500ETF即月与下月基本持平,创业板ETF即月比下月高。

各ETF波动率都成微笑结构。

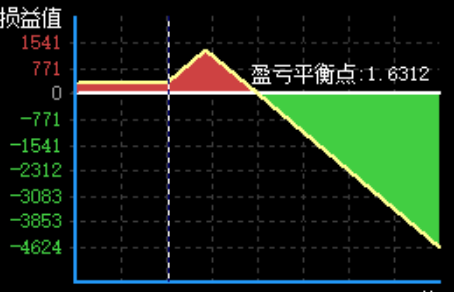

模拟做了一个卖出日历价差,搏即月合约GAMMA敞口,如下图:

赞同来自: 坚持存款

收盘后看了ETF的波动率期限结构,具体如下:

觉得50ETF和300ETF即月的波动率低,下月的高,500ETF即月与下月基本持平,创业板ETF即月比下月高。

各ETF波动率都成微笑结构。

模拟做了一个卖出日历价差,搏即月合约GAMMA敞口,如下图:

赞同来自: 坚持存款

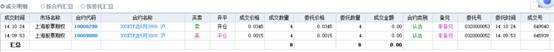

今日交易日内交易同时也是末日轮,运气好,已经收回成本,下午再战,初步战绩如下:后续因为用手机操作,误交易成科创版50ETF期权,随后卖开(平仓),又做成买购,还好,券商业务经理提醒,完成平仓,

Edge

Edge Chrome

Chrome Firefox

Firefox

京公网安备 11010802031449号

京公网安备 11010802031449号