最近市场震荡,抓紧时间寻找优质标的,为行情来临做准备。

否则就会错过十年一遇的熊市捡便宜货的机会,等行情真的来了,两手空空就只能望而兴叹,再次抱怨这个市场涨得太吓人,让人不敢追!

所以,如果今天我们要为将会到来的牛市做准备,应该关注哪些标的呢?

首先是找出“好公司”,再判断其价格是否“便宜”,如果两者皆备,可能机会就被发现了。

怎么找到“好公司”呢?巴菲特曾说,如果只能挑选一个指标来选股,他会选择净资产收益率(即ROE)。

ROE=净利润/净资产,反映的是企业获取利润的能力,越高越好。有研究表明,我国全部企业的年均ROE大约10%,而上市公司的年均ROE大约12%,如果我们关注的企业都是ROE>20%的那批,那么它们作为一个整体,其盈利能力>所有上市公司平均水平>全社会所有企业平均水平>国家GDP增长速度,相当于我们一直关注着全国最优秀的那批顶尖企业。

而如果一家公司能长期维持较高的ROE,说明它用同样多的资本挣钱的能力就是比别人强,至于强在哪里,就可以顺着这条线索去探寻,找到它的核心竞争力,也就是巴菲特所谓的企业护城河。今天在这里我们不展开,只从结果来看,A股哪些公司ROE最高。

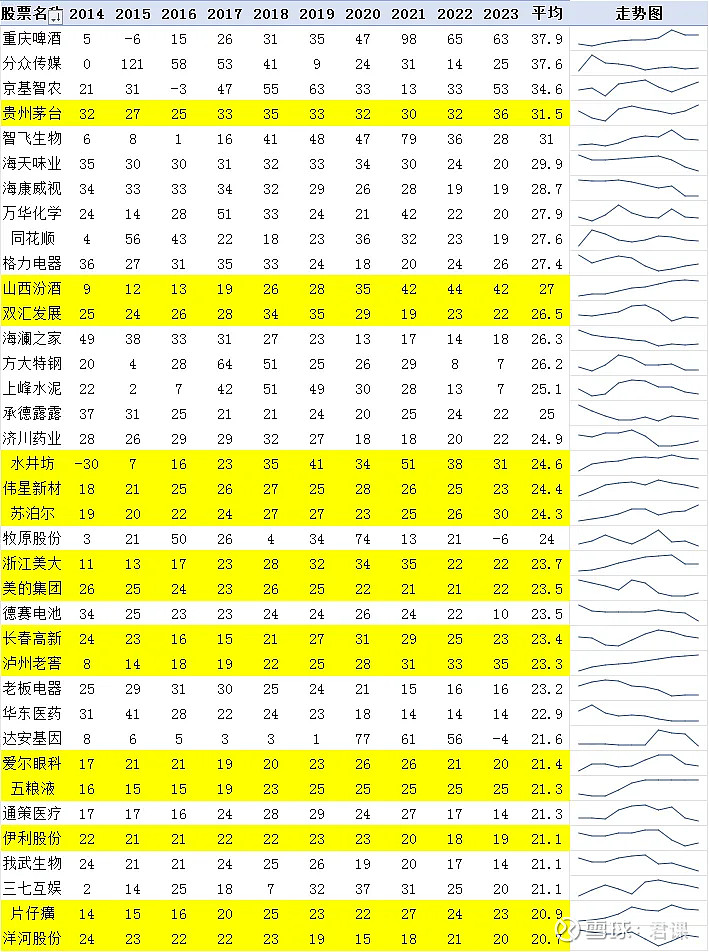

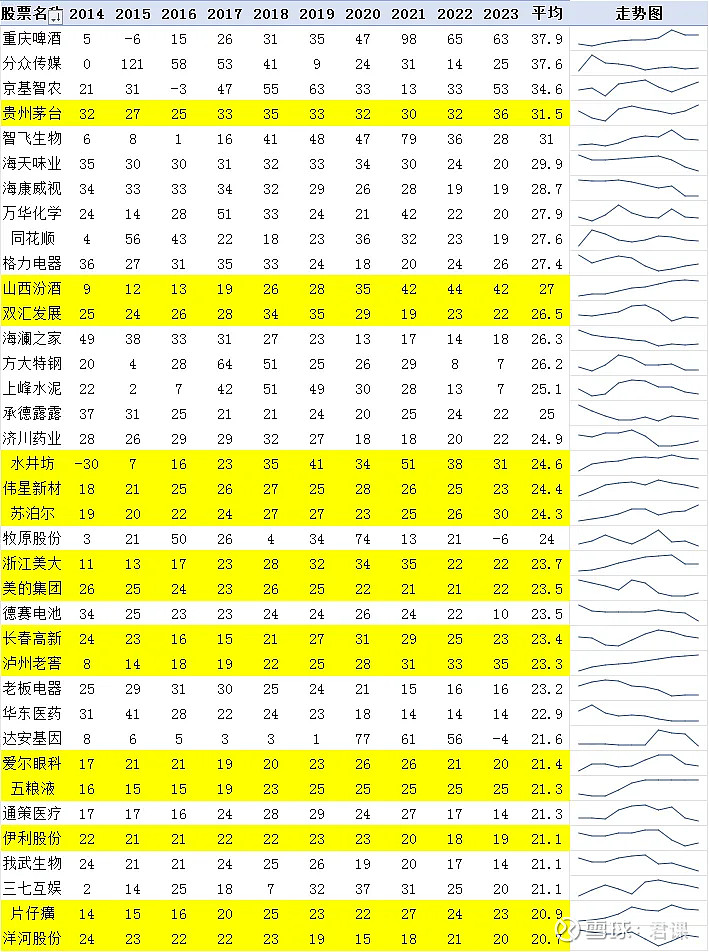

通过数据统计,全部A股中,上市超过10年以上的股票共2519只,10年平均扣非ROE>20%的一共37只。这其中有一些波动幅度太大,某些年的ROE很高,某些年又很低甚至为负,而近10年ROE一直比较稳定的就15只(图中标黄色的)。

通过这一步,我们找出了A股ROE表现最好的一批股票,相当于通过了初选,接下来要分析更多的指标,看它们的综合盈利能力、成长能力、偿债能力、运营管理能力、现金流能力等。

因为同样的ROE,但背后的企业情况却是千差万别,就拿上面15家公司来简单对比一下就知道:

比如企业有分轻资产、重资产,轻资产的企业对投资者更适合,因为重资产企业极端情况下也许挣的钱还不够升级设备,而一旦遇上需求萎缩,又不得不打价格战,造成投入端增长、收入端减少,企业的现金流可能趋于枯竭。

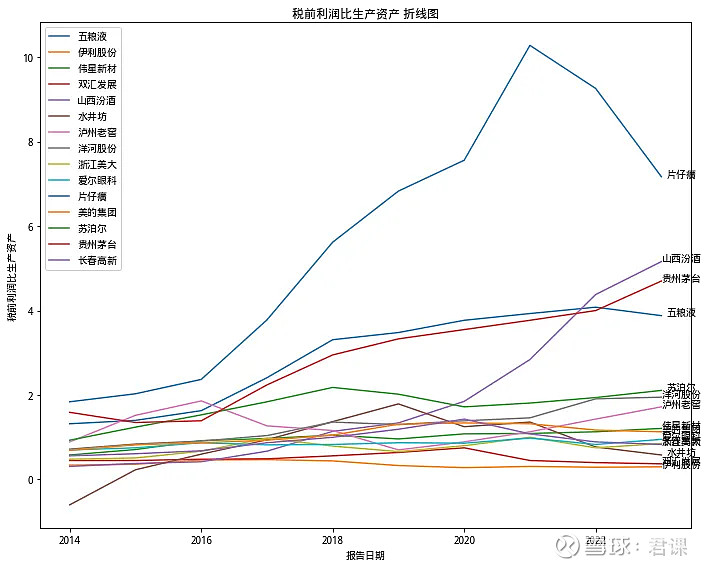

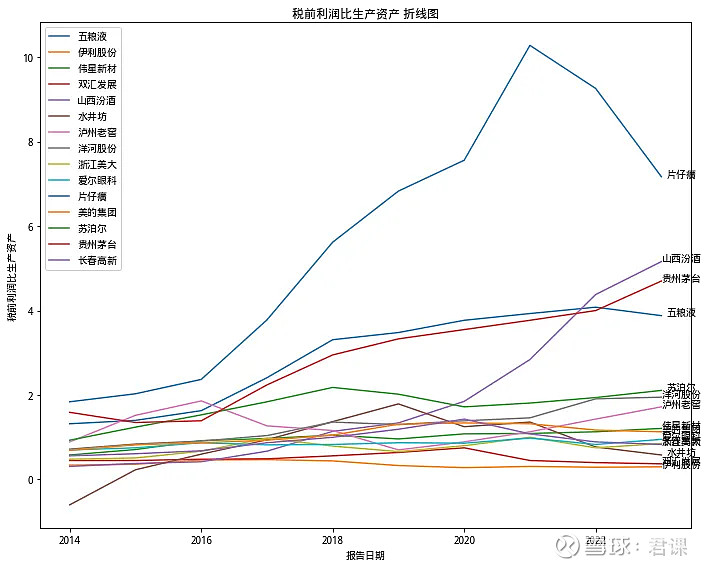

比较轻重资产常用的指标是“税前利润总额/生产资产”,生产资产包括固定资产、在建工程、工程物资以及无形资产里的土地。上述15家公司的情况如下:

可以看到,片仔癀、山西汾酒、贵州茅台、五粮液,相对于它们创造的利润来说,它们所使用的生产资产算是比较“轻”的。

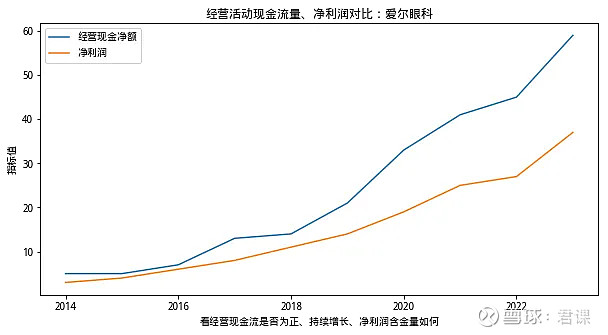

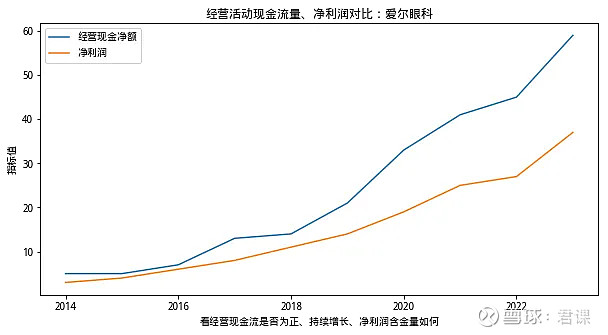

再比如,我们要看一家公司净利润的含金量,到底挣的是真金白银,还是“应收账款”,就可以用“经营活动产生的现金流量净额”与“净利润”进行比较,如果两者同步上升,则利润含金量较高,比如爱尔眼科:

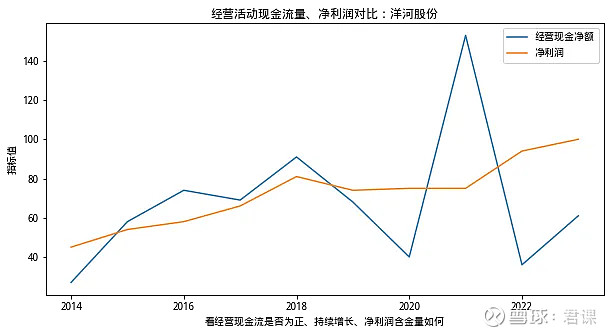

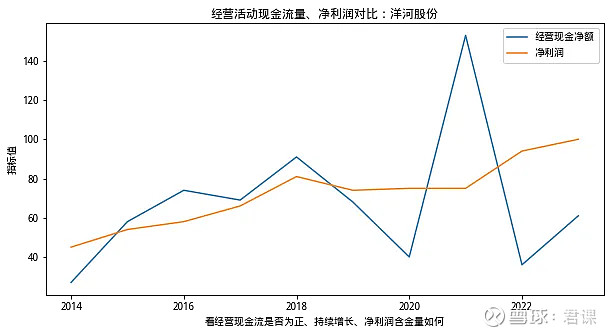

而洋河这两年的表现,就需要我们进一步去分析到底是什么原因造成的,是否由于产品销售乏力而给了渠道更长的账期,又是什么原因造成产品销售乏力的?

财务指标纷繁复杂,不同的指标反映不同的情况。单独看某一个指标、单独看某一家企业,都有点像管中窥豹,而俗话说“不怕不识货,就怕货比货”,我们通过对不同企业、不同时间跨度,对某些财务指标进行有针对性地对比,就可以很高效地筛选出符合要求的企业,再作进一步的研究。

进一步的研究,比如通过研究其招股说明书、近几年财报、主要竞争对手情况等,弄清楚其商业模式和核心竞争力,花费一番大力气的最终目的,是弄清楚这几个问题:

1、企业的这种盈利能力赚的是不是真金白银,还是纸上富贵?

2、这种高水平的盈利能力是否大概率能持续?有没有什么潜在的大风险?

3、资产轻重程度如何?较高的盈利水平是否需要高额的再投入才能维持?

回答了上述问题,我们才能对企业进行估值,这样估值出来的结果才对投资具有参考意义,详细案例可参考咱们之前分享过的《珀莱雅(603605)投资价值分析》。

这样深入的分析研究,每一家企业都需要耗费大量的时间精力,后面有时间会继续像分析珀莱雅一样为大家分享,本文只做一些量化指标估值,供大家做个简单的了解。

需要说明的是,估值是一个“艺术性”大于“精确性”的事情,下面各种估值数据请勿直接用于投资决策,市场有风险,投资须谨慎!

常见的估值指标有市盈率(PE)、市净率(PB)、市销率(PS)、市现率(PCF),分别适合于不同情况的企业,这里也不展开,只将数据统计如下:

而比较公认的一种估值方法是巴菲特提出的“自由现金流折现法”,自由现金流是指企业从经营活动获取的现金,减去为了维持生意运转而必须进行的资本投入,剩下的那部分现金。这个数据在财务报表中找不到,在实操中,可以用这个公式近似代替:自由现金流=经营活动现金流量净额-购建固定资产、无形资产和其他长期资产支付的现金(但不是所有公司的估值都可以用这个公式),上述15家公司按现金流折现估值情况:

当然,如果弄清楚了前面说过的几个问题,这家企业利润为真、可持续且持续不需要大量资本投入,则可用净利润近似替代自由现金流进行估值,结果如下:

再次提醒,上述估值数据只是简单地使用财报数据进行的量化计算,并没有考虑到数据背后公司的具体情况,比如长春高新看起来比较“低估”,是由于它最近一个财年的净利润和现金流都很高,但能否持续就需要仔细研究分析后才能得出结论。

并且,即使股票已经处于“低估”的状态,也不代表它不会继续下跌、甚至股价腰斩。但我们关注的不是价格,而是股价背后公司实实在在的盈利增长,和盈利增长对应的内在价值,因为长期来看,公司的内在价值早晚会反映在股价上。

上面这些简单的估值数据,只是给出一个大概的印象,让我们知道这些股票当前整体的估值情况,并不能仅仅以此作为买入或卖出的依据,必须在我们对每只股票作了深入分析之后,回答了前面那几个问题,看清公司的内在价值,才能作出对自己负责任的决策。

郑重提示:本文仅作为分析交流之用,不作为投资策略参考。文中所涉股票/行业,仅作举例,不作为荐股和操作依据,股市有风险,投资需谨慎!

(本文图表数据来源:未作特别说明皆来自聚宽平台量化回测,统计区间:2014年至2024年)

(作者微信:Mr_Yintian)

否则就会错过十年一遇的熊市捡便宜货的机会,等行情真的来了,两手空空就只能望而兴叹,再次抱怨这个市场涨得太吓人,让人不敢追!

所以,如果今天我们要为将会到来的牛市做准备,应该关注哪些标的呢?

首先是找出“好公司”,再判断其价格是否“便宜”,如果两者皆备,可能机会就被发现了。

怎么找到“好公司”呢?巴菲特曾说,如果只能挑选一个指标来选股,他会选择净资产收益率(即ROE)。

ROE=净利润/净资产,反映的是企业获取利润的能力,越高越好。有研究表明,我国全部企业的年均ROE大约10%,而上市公司的年均ROE大约12%,如果我们关注的企业都是ROE>20%的那批,那么它们作为一个整体,其盈利能力>所有上市公司平均水平>全社会所有企业平均水平>国家GDP增长速度,相当于我们一直关注着全国最优秀的那批顶尖企业。

而如果一家公司能长期维持较高的ROE,说明它用同样多的资本挣钱的能力就是比别人强,至于强在哪里,就可以顺着这条线索去探寻,找到它的核心竞争力,也就是巴菲特所谓的企业护城河。今天在这里我们不展开,只从结果来看,A股哪些公司ROE最高。

通过数据统计,全部A股中,上市超过10年以上的股票共2519只,10年平均扣非ROE>20%的一共37只。这其中有一些波动幅度太大,某些年的ROE很高,某些年又很低甚至为负,而近10年ROE一直比较稳定的就15只(图中标黄色的)。

通过这一步,我们找出了A股ROE表现最好的一批股票,相当于通过了初选,接下来要分析更多的指标,看它们的综合盈利能力、成长能力、偿债能力、运营管理能力、现金流能力等。

因为同样的ROE,但背后的企业情况却是千差万别,就拿上面15家公司来简单对比一下就知道:

比如企业有分轻资产、重资产,轻资产的企业对投资者更适合,因为重资产企业极端情况下也许挣的钱还不够升级设备,而一旦遇上需求萎缩,又不得不打价格战,造成投入端增长、收入端减少,企业的现金流可能趋于枯竭。

比较轻重资产常用的指标是“税前利润总额/生产资产”,生产资产包括固定资产、在建工程、工程物资以及无形资产里的土地。上述15家公司的情况如下:

可以看到,片仔癀、山西汾酒、贵州茅台、五粮液,相对于它们创造的利润来说,它们所使用的生产资产算是比较“轻”的。

再比如,我们要看一家公司净利润的含金量,到底挣的是真金白银,还是“应收账款”,就可以用“经营活动产生的现金流量净额”与“净利润”进行比较,如果两者同步上升,则利润含金量较高,比如爱尔眼科:

而洋河这两年的表现,就需要我们进一步去分析到底是什么原因造成的,是否由于产品销售乏力而给了渠道更长的账期,又是什么原因造成产品销售乏力的?

财务指标纷繁复杂,不同的指标反映不同的情况。单独看某一个指标、单独看某一家企业,都有点像管中窥豹,而俗话说“不怕不识货,就怕货比货”,我们通过对不同企业、不同时间跨度,对某些财务指标进行有针对性地对比,就可以很高效地筛选出符合要求的企业,再作进一步的研究。

进一步的研究,比如通过研究其招股说明书、近几年财报、主要竞争对手情况等,弄清楚其商业模式和核心竞争力,花费一番大力气的最终目的,是弄清楚这几个问题:

1、企业的这种盈利能力赚的是不是真金白银,还是纸上富贵?

2、这种高水平的盈利能力是否大概率能持续?有没有什么潜在的大风险?

3、资产轻重程度如何?较高的盈利水平是否需要高额的再投入才能维持?

回答了上述问题,我们才能对企业进行估值,这样估值出来的结果才对投资具有参考意义,详细案例可参考咱们之前分享过的《珀莱雅(603605)投资价值分析》。

这样深入的分析研究,每一家企业都需要耗费大量的时间精力,后面有时间会继续像分析珀莱雅一样为大家分享,本文只做一些量化指标估值,供大家做个简单的了解。

需要说明的是,估值是一个“艺术性”大于“精确性”的事情,下面各种估值数据请勿直接用于投资决策,市场有风险,投资须谨慎!

常见的估值指标有市盈率(PE)、市净率(PB)、市销率(PS)、市现率(PCF),分别适合于不同情况的企业,这里也不展开,只将数据统计如下:

而比较公认的一种估值方法是巴菲特提出的“自由现金流折现法”,自由现金流是指企业从经营活动获取的现金,减去为了维持生意运转而必须进行的资本投入,剩下的那部分现金。这个数据在财务报表中找不到,在实操中,可以用这个公式近似代替:自由现金流=经营活动现金流量净额-购建固定资产、无形资产和其他长期资产支付的现金(但不是所有公司的估值都可以用这个公式),上述15家公司按现金流折现估值情况:

当然,如果弄清楚了前面说过的几个问题,这家企业利润为真、可持续且持续不需要大量资本投入,则可用净利润近似替代自由现金流进行估值,结果如下:

再次提醒,上述估值数据只是简单地使用财报数据进行的量化计算,并没有考虑到数据背后公司的具体情况,比如长春高新看起来比较“低估”,是由于它最近一个财年的净利润和现金流都很高,但能否持续就需要仔细研究分析后才能得出结论。

并且,即使股票已经处于“低估”的状态,也不代表它不会继续下跌、甚至股价腰斩。但我们关注的不是价格,而是股价背后公司实实在在的盈利增长,和盈利增长对应的内在价值,因为长期来看,公司的内在价值早晚会反映在股价上。

上面这些简单的估值数据,只是给出一个大概的印象,让我们知道这些股票当前整体的估值情况,并不能仅仅以此作为买入或卖出的依据,必须在我们对每只股票作了深入分析之后,回答了前面那几个问题,看清公司的内在价值,才能作出对自己负责任的决策。

郑重提示:本文仅作为分析交流之用,不作为投资策略参考。文中所涉股票/行业,仅作举例,不作为荐股和操作依据,股市有风险,投资需谨慎!

(本文图表数据来源:未作特别说明皆来自聚宽平台量化回测,统计区间:2014年至2024年)

(作者微信:Mr_Yintian)

Edge

Edge Chrome

Chrome Firefox

Firefox

京公网安备 11010802031449号

京公网安备 11010802031449号