我投资经历比较短,遇到转债的大底有两个,分别是2019年初和2021年初。

在2024年初又遇到一次下跌,这次和前两次差别大么?

从直观上看,有两个明显差别:

①债性保护不够强

②转股溢价比较高

分别展开

①债性保护不够强

目前债券市场,和2021年初相比较,有两个不同:

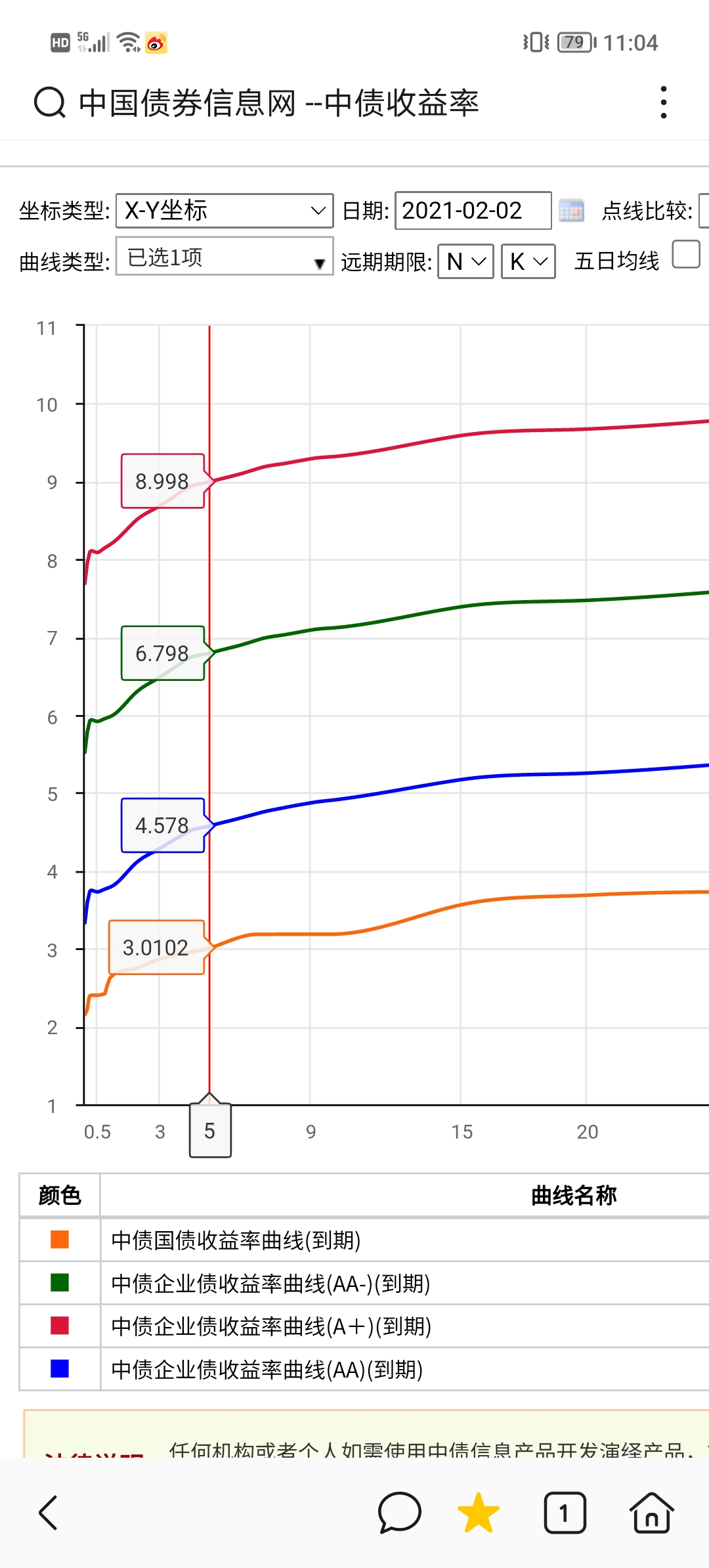

一是利率普遍降低

二是信用利差扩大

第一点是能明显感受到的,2021年初是疫情第二年,利率从2020年的低点快速升高。第二点是我比较意外的,因为一般利率缩小后,利差会相应缩小,这次有点不一样。

②转股溢价比较高

和2019年初、2021年初相比,目前的转股溢价率是比较高的。2019年和2021年初的转股溢价率比较低,但形成原因不尽相同:2019年初,小股票大跌,那时候市场弥漫着企业容易倒闭的极度悲观氛围,2019年以前上市的转债转股价值不断下跌,2019年1月2日,转债价格中位数97.21,转股溢价率中位数22.63%,可以看到转债跟着跌了不少。2021年初,股票经历了一波大涨,2021年前的转债转股价值不断上涨,2021年2月8日,转债价格中位数100.56,转股溢价率中位数20.45%。

如今

①债性还在分化。高评级高质量的转债已达到3%左右的债底附近,而低评级的一对企业债距离7%的债底甚远。如果要指望高评级的转债再进一步大跌可能比较难,可以看上周五不少类似低价债性的高质量转债全天红盘;但小垃圾债下跌空间看上去还不小。

②股市反转难以充分享受。很多大几十上百的转股溢价率,如果个股大涨,极虚的看涨期权想必难有大表现。

我的小结论:

转债目前是个机会,和2019、2021年初比,谈不上是多大的机会,毕竟那个时候享受利率下降、股市上涨的double kill。而今,也许只可以享受估值提升、下修重估的机会。

泥沙俱下,精选个债,也许是周末做功课的大方向。

ps:我自己转债仓位不多,全在癌股里面放着

主要持仓详见 单调一只股,不翻倍不卖

在2024年初又遇到一次下跌,这次和前两次差别大么?

从直观上看,有两个明显差别:

①债性保护不够强

②转股溢价比较高

分别展开

①债性保护不够强

目前债券市场,和2021年初相比较,有两个不同:

一是利率普遍降低

二是信用利差扩大

第一点是能明显感受到的,2021年初是疫情第二年,利率从2020年的低点快速升高。第二点是我比较意外的,因为一般利率缩小后,利差会相应缩小,这次有点不一样。

②转股溢价比较高

和2019年初、2021年初相比,目前的转股溢价率是比较高的。2019年和2021年初的转股溢价率比较低,但形成原因不尽相同:2019年初,小股票大跌,那时候市场弥漫着企业容易倒闭的极度悲观氛围,2019年以前上市的转债转股价值不断下跌,2019年1月2日,转债价格中位数97.21,转股溢价率中位数22.63%,可以看到转债跟着跌了不少。2021年初,股票经历了一波大涨,2021年前的转债转股价值不断上涨,2021年2月8日,转债价格中位数100.56,转股溢价率中位数20.45%。

如今

①债性还在分化。高评级高质量的转债已达到3%左右的债底附近,而低评级的一对企业债距离7%的债底甚远。如果要指望高评级的转债再进一步大跌可能比较难,可以看上周五不少类似低价债性的高质量转债全天红盘;但小垃圾债下跌空间看上去还不小。

②股市反转难以充分享受。很多大几十上百的转股溢价率,如果个股大涨,极虚的看涨期权想必难有大表现。

我的小结论:

转债目前是个机会,和2019、2021年初比,谈不上是多大的机会,毕竟那个时候享受利率下降、股市上涨的double kill。而今,也许只可以享受估值提升、下修重估的机会。

泥沙俱下,精选个债,也许是周末做功课的大方向。

ps:我自己转债仓位不多,全在癌股里面放着

主要持仓详见 单调一只股,不翻倍不卖

5

shuifeng2009

- 修身齐家

- 修身齐家

赞同来自: skyblue777 、丽丽的最爱 、jadepan 、小叮当是只猫 、孤独的自由更多 »

对比2018年底,现在可转债价格还是很高的,那时候,100以下,溢价率10%以内的都一大堆,双低(低价+低溢价率)这个词就是那时候创造出来的。

4

赞同来自: 大金 、只做顺势交易 、人来人往777 、云南的小鹏

22年4月26日的溢价率和24年1月31日的情况差不多,也不妨碍后面转债创新高。

AAA/AA+/AA的转债这些贴现率在3.5%以内的转债占总体转债50%不到,还有一半多的转债贴现率在5%甚至以上,AA-及以下的转债真要都跌到债底才能企稳的话指数2400肯定打不住。

其实已经有一部分转债具备很高的性价比了,按照券商对于平衡性转债的定义,abs(平底溢价率)在20%以内的转债进可攻退可守,以现价计算全都跌到债底浮亏比例也不到2%,而一旦小盘流动性风险过去,由于溢价率不高,这些转债的非理性定价会被快速修复。至于市场反弹后是否仍会缓慢寻底,在当下时点来看并不太重要。

AAA/AA+/AA的转债这些贴现率在3.5%以内的转债占总体转债50%不到,还有一半多的转债贴现率在5%甚至以上,AA-及以下的转债真要都跌到债底才能企稳的话指数2400肯定打不住。

其实已经有一部分转债具备很高的性价比了,按照券商对于平衡性转债的定义,abs(平底溢价率)在20%以内的转债进可攻退可守,以现价计算全都跌到债底浮亏比例也不到2%,而一旦小盘流动性风险过去,由于溢价率不高,这些转债的非理性定价会被快速修复。至于市场反弹后是否仍会缓慢寻底,在当下时点来看并不太重要。

Edge

Edge Chrome

Chrome Firefox

Firefox

京公网安备 11010802031449号

京公网安备 11010802031449号