开这个帖子的目的还是:说服自己。如果做投资决策前不能很好的阐明想法,那就不要做。我也希望能在这里分享一些投资方面的思考。

一些基本参数

规模:百万

偏好:大类资产配置,偏重宏观

配置战略制定周期:季度

涉及资产类别:利率债/国债及相关基金,可转债,指数ETF及对应期权,黄金ETF

收益率目标:10%年化

起始仓位

指数ETF及期权50% 可转债2.2% 债基4%黄金2%

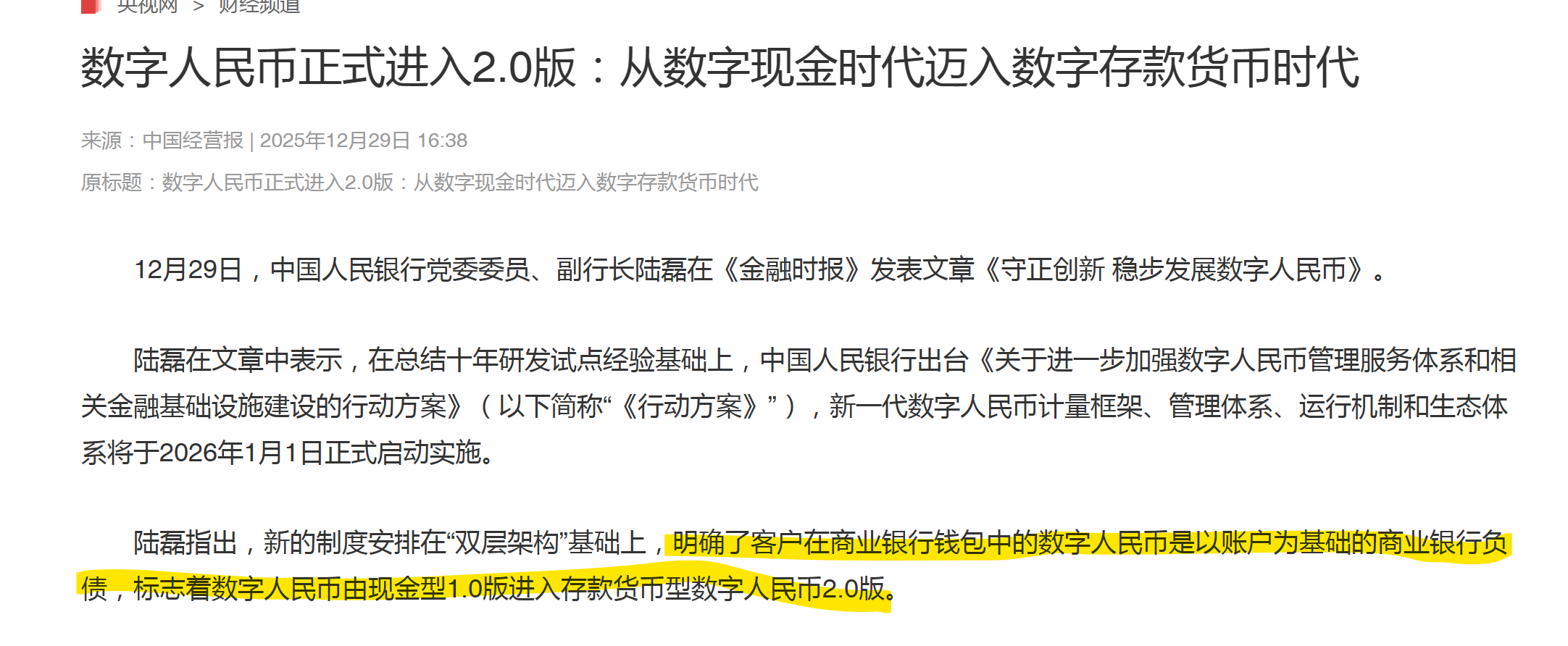

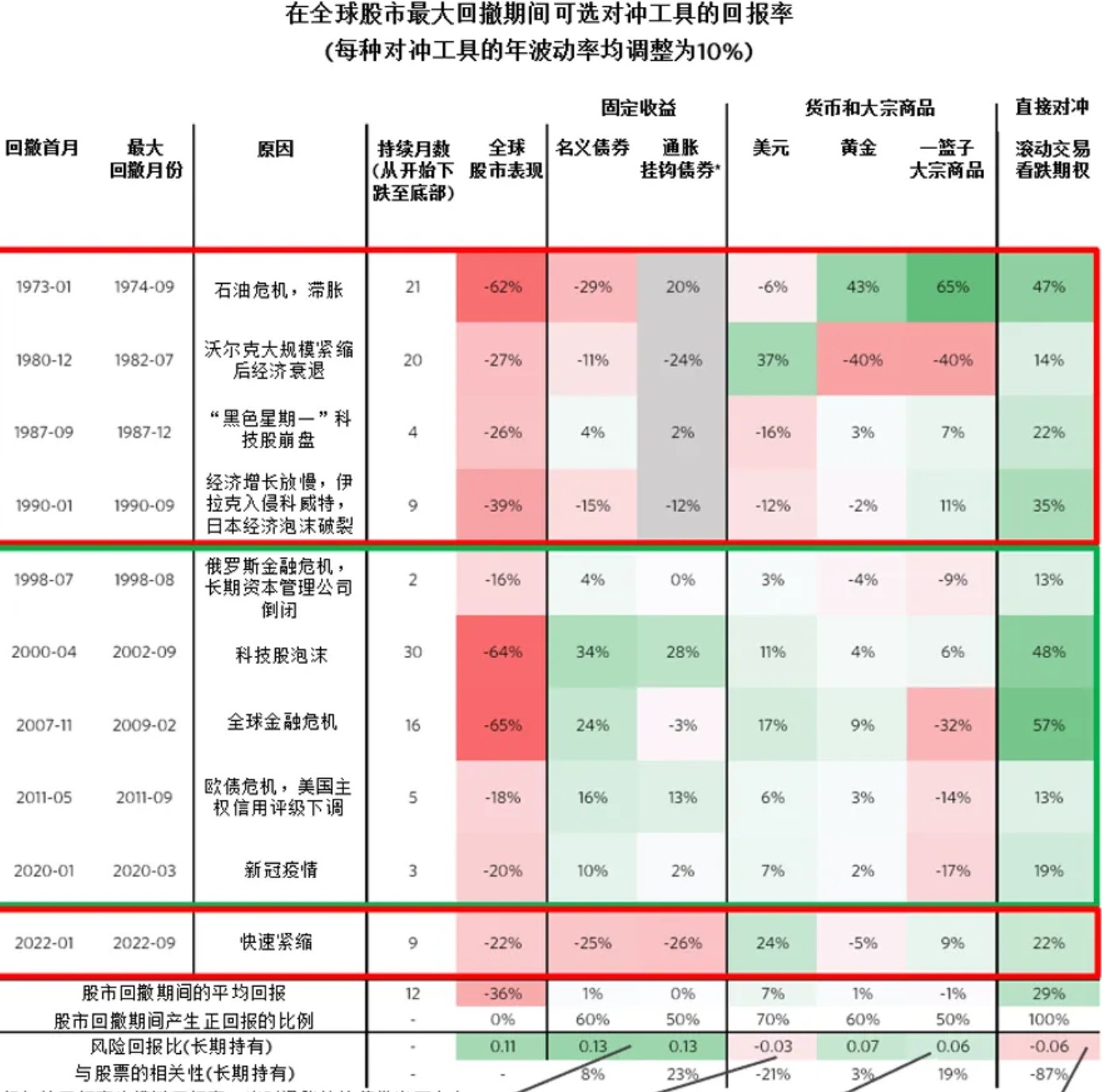

现阶段就突出一个怂字,总体而言,我认为2020年后,重新进入的是1970年代。

赞同来自: 听风绝弦 、我丢了 、horizon668 、文撕墨客

前几年一直想把宏观数据监测工作自动化,重新捡起大学学的py编程,那时ai还很蠢,最多给出一个实现路线,比如要用到哪些库等,具体怎么写程序还得一个个看库的说明文档,很折磨,最后还是放弃了

今年春节闲来无事,重新下回 anaconda,配合kimi,全自动的写完了

既有也没有成就感

我估计投资决策很快也不用自己做了吧

ai时代的资本市场究竟会变成什么样子,把钱全给ai私募是不是更好的选择呢

赞同来自: kplaybo 、听风绝弦 、luyisa 、horizon668

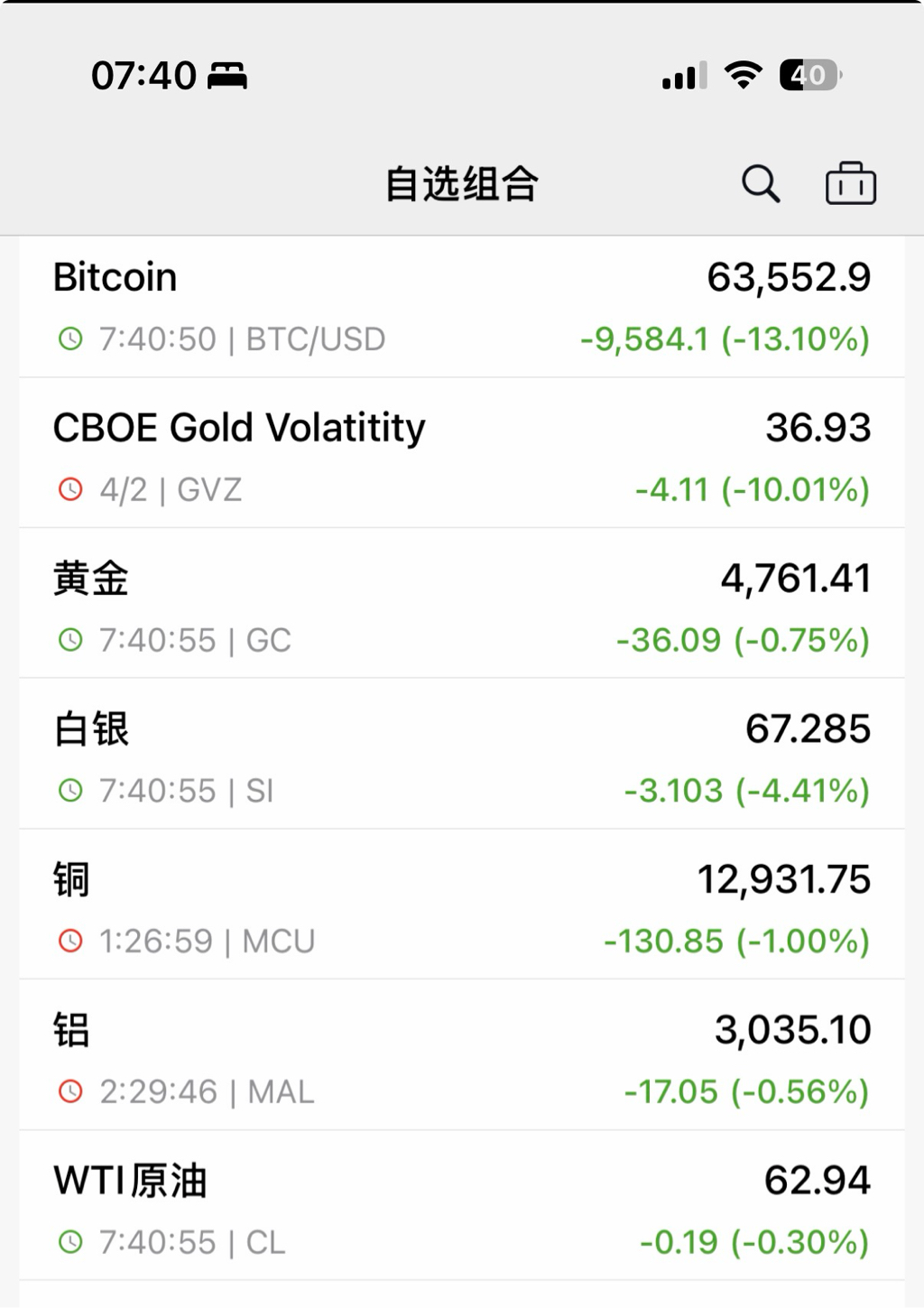

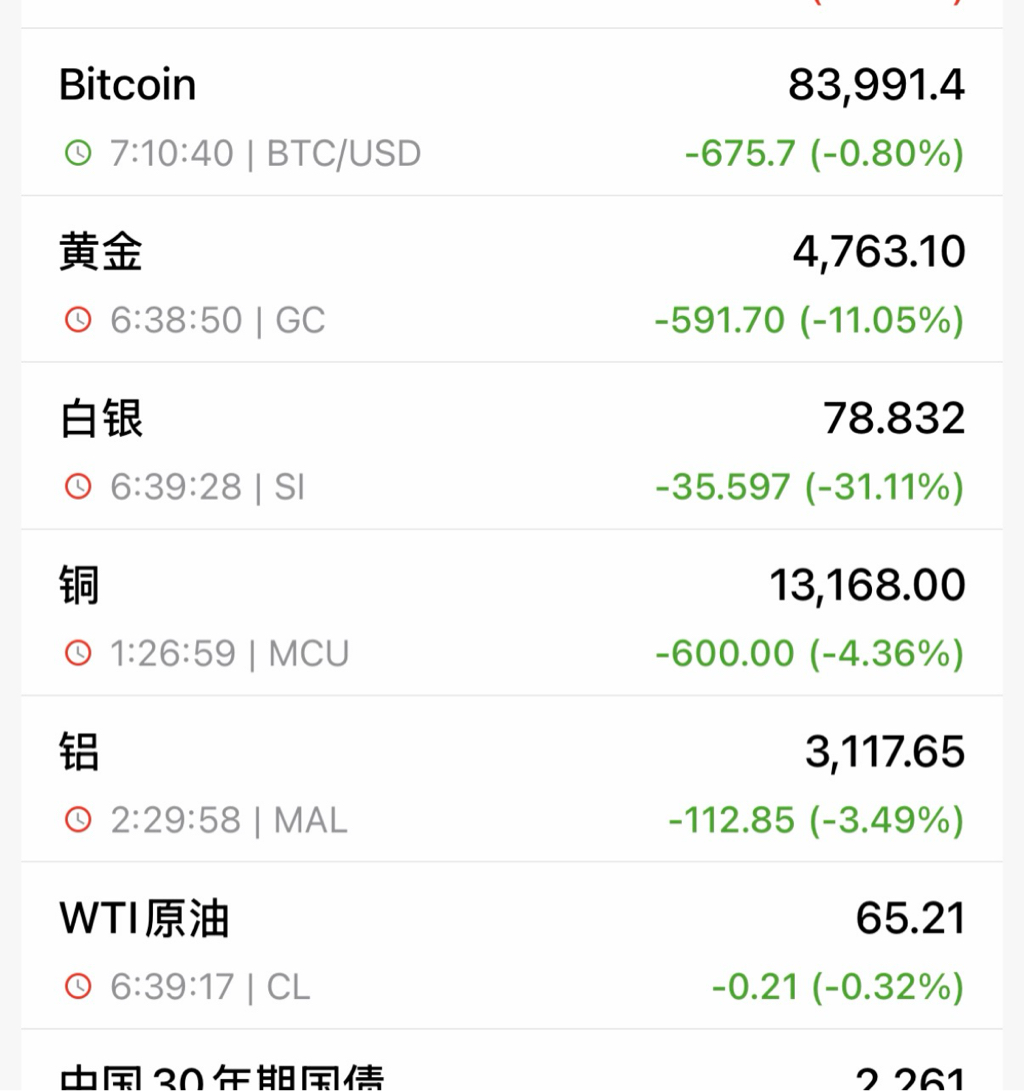

黄金GC已经跌破 4500美刀,但是场内ETF跌停,没有回补仓位的机会

A股一转 4000点保卫战,恒生科技阶段新低,红利低波都跌了一个多点

今天过后,股票收益转负,矿收益减半,综合看可能就归零了

赞同来自: luyisa 、horizon668

comex黄金数据昨日显示,库存覆盖率为52%,可供给48个月有余,这与25年的两次暴涨都不同

即便实物交割需求确实高于去年1月近一倍,但是否能支持本次史诗级暴涨?估计还是资金炒作的原因占大头

我还是化繁为简采用波动率控制,少赚点就少赚点

况且这不是还有库存仅够0.03个月的铜可以买吗?

赞同来自: J143601441 、neverfailor 、you123a 、李乐毅 、凡先生更多 »

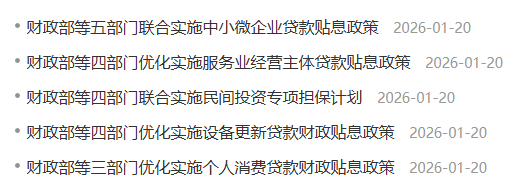

财政部连发5个促民间贷款文件,看得出来是很想让居民部门上杠杆了。

但按照凯恩斯的流动性偏好理论,当居民的流动性偏好上升时,首先要满足其上升的货币需求,才可能进行消费和借贷;说白了就是现金要先存够。

而目前的消费者信心指数(假设其能刻画流动性偏好)仍旧在90,之比疫情底部的85有所回升,还没到100以上的正常区域。

很难认为政策会有效,并开始做多内需股。

赞同来自: J143601441 、luyisa

元旦后瞎猫碰着死耗子踩对了军工(航天),但是在外面旅游没来得及买太多

电网设备看好,果然接棒行情,今天开盘ETF大涨6%,但是没来得及建仓

我的资金主要还是在恒跌科技里挨捶,可谓满仓踏空

算了,热闹都是他们的

我还是适合做年度级别的中长期行情投资

赞同来自: horizon668

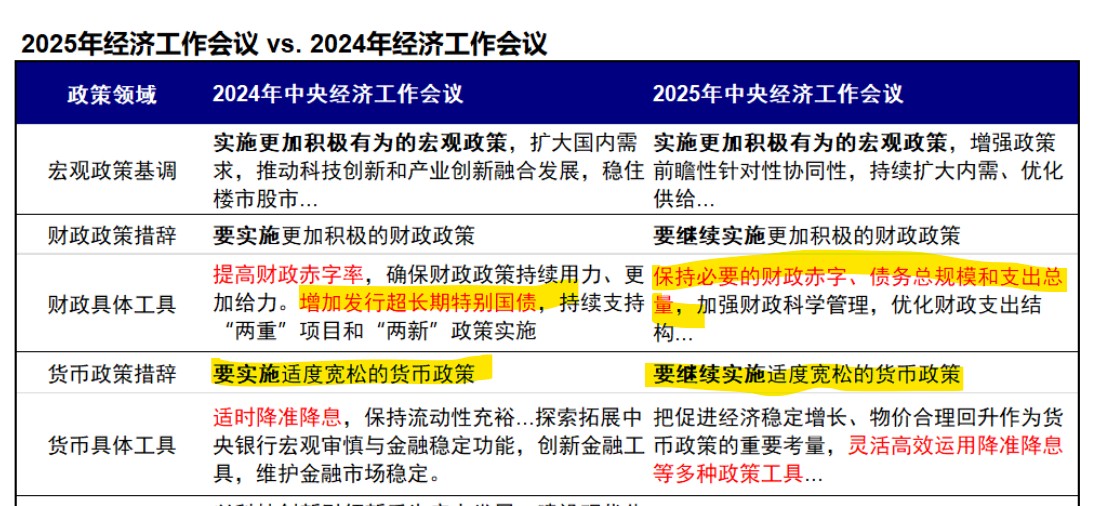

昨夜央行进行非全面降息,但更重要的是这条:"将继续加大流动性投放力度,灵活搭配公开市场操作各项工具,保持流动性充裕,引导隔夜利率在政策利率水平附近运行"。结果今天又是老登股惨烈的一天

明确了"隔夜利率"是央行的重点关注对象,预示后续市场基准利率将从7天回购利率逐步换锚到隔夜利率。

这是自24年来第二次换锚:MLF → 7天逆回购 → 隔夜利率

锚由长至短事实上等同于全面降息,上次换锚开启了新一轮的 30年国债大牛市

银行股可...

电网设备和工程机械倒是走势不错,跟国家电网披露的十五五期间4万亿投资计划有关

赞同来自: you123a 、horizon668

现阶段,任何加强美元-资源绑定的事件都有可能利好美元,利空黄金,不是原来的避险逻辑

我是希望黄金能砸一波的,黄金GC 砸到 4300以下加仓比较安心,砸到 4000以下就又是上杠杆的良机

芝加哥商品交易所(CME)当地时间12日发布通知,将改变黄金、白银、铂金和钯金合约的保证金设定方式,由此前以固定美元金额为主,改为按合约名义价值的一定比例计算。

文件显示,部分黄金合约的保证金(Outright Rates)将调整为名义价值约5%的水平,白银约为9%。新标准将于当地时间1月13日收盘后生效。

此前,芝商所(CME)当地时间8日发出通知,上调贵金属品种履约保证金,这是其近一个月以来第三次发出此类通知。

赞同来自: horizon668 、franckC 、bessie4008

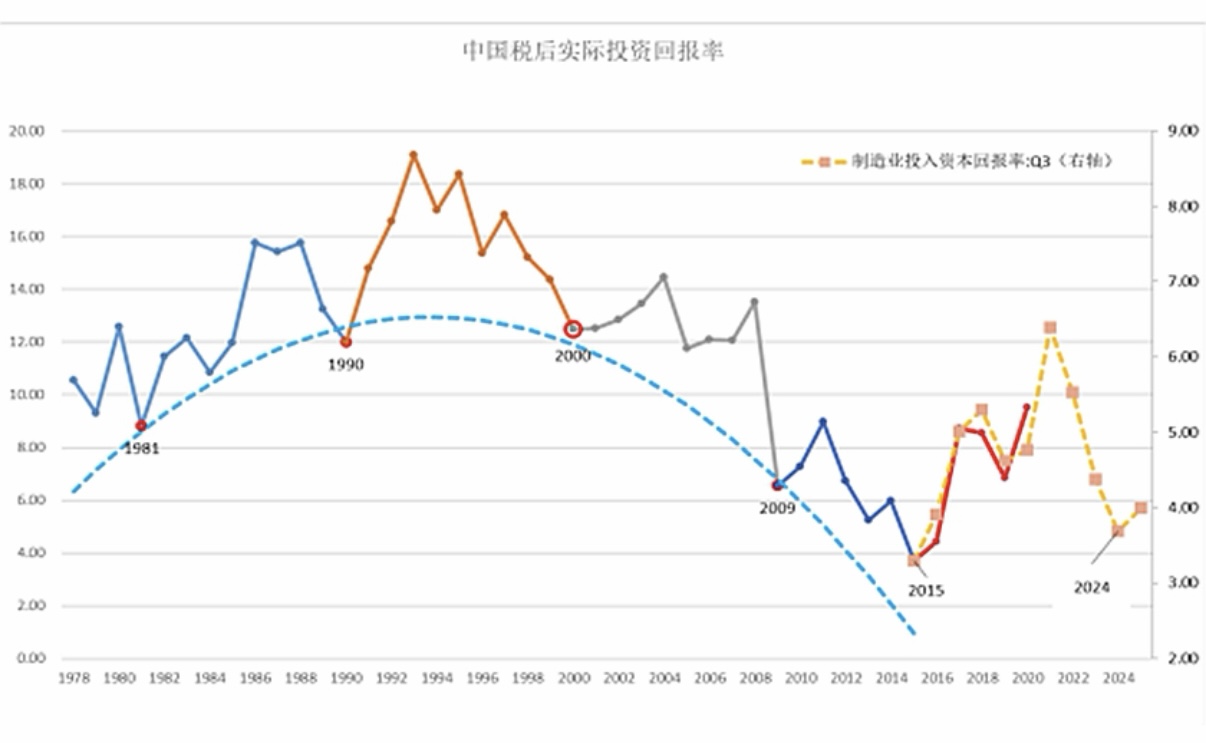

之前提到,10年左右一轮的制造业朱格拉周期已经触底回升,在张瑜、牟一凌团队的高频数据观点中也可以看到一点印证;另外,叠加南方国家工业化、设备出口、马斯克的经济叙事,估计能挣一波

恒科继续持有

赞同来自: 凡先生

导致没怎么关注行情和调仓,而且近期的国际政经那真叫一个风云突变

候机简单梳理了一下,可能重点要关注

- 美元指数:美国关税谈判、1月降息/美联储候选人消息

- 日本通胀:中国禁止大量物资出口日本,实施制裁,可能极大推高日本通胀,加大日本加息风险

对港股和黄金的影响可能比较大

中国开始逐步释放政策利好,但主要是存量政策的重提,如昨天发布的支持中小企业贷款、l居民消费贷财政贴息,没啥新东西

可能只能构成短期利好

感觉也不用做什么调整,还是恒科+黄金+军工躺平组合就行

军工昨天进行了高波清楚避险,要是买不回来后面就加到高端制造上

信用账户担保品:黄金、军工

融资仓位:恒生科技

普通账户:科创50(期权方式)

冗余现金:不少于10%

目前看Q1没啥肉眼可见的风险点,海外利率风险被推迟到4-6月(美联储换人),美国中期选举则在下半年

而从泰国缅甸调停速度之快可以看出,中美目前还接受不了一个完全脱钩、ai供应链断裂的后果(内存、硬盘等关键供应商在泰国)

反之3月大会则会释放十五五规划利好

信用账户逐步加回黄金仓位,可以应对美元风险;军工有十五五支撑,也可以对冲地缘危机

2026Q1或许是可以搏一搏的季度,Q2开始要保持无杠杆、现金充裕的运作

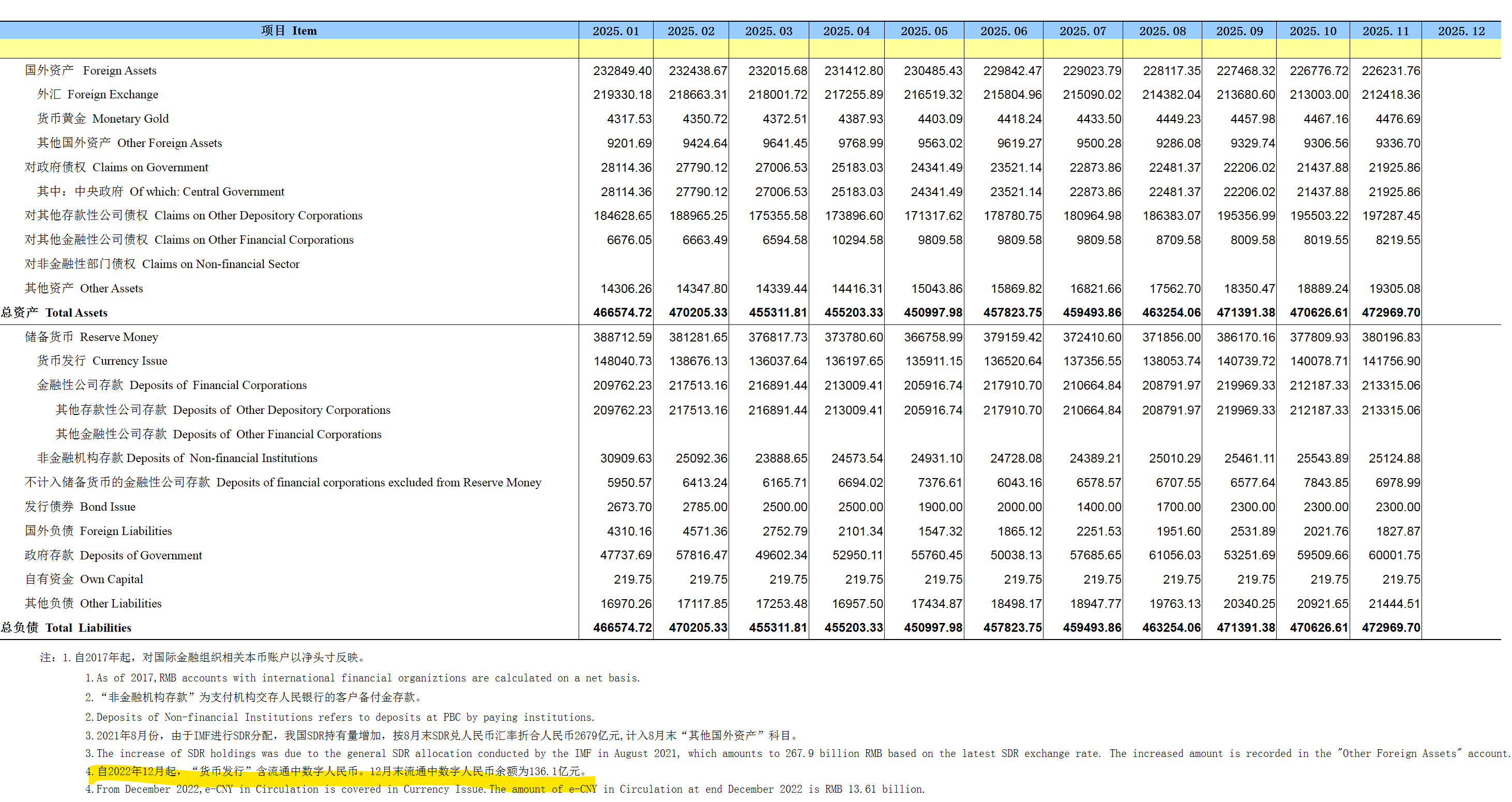

- 政府发债-银行买债,广义货币未发生任何变化,减少存款准备金(基础货币);央行从银行手中买债就是投放超额准备金(2024年起允许央行公开市场买卖国债)

- 由于私人买债占比过少可忽略不计,故政府发债基本只回笼基础货币,但是财政支出既产生基础货币,又派生广义货币;因此以政府债券为表现形式的财政赤字,基本对应一笔M2,也可能滞留在央行政府存款,不形成支出

- 财政支出在通胀不失控的前提下,不会影响汇率和利率

- 收税减少基础货币,不减少广义货币

- 取现减少广义货币,不减少基础货币

- 进口强制结汇,既增加基础货币也增加广义货币

- 稳定币(挂钩国债),实质上是绕过银行信用派生体系的财政货币

赞同来自: franckC 、焉知雨 、wugreat 、听风绝弦 、kolanta更多 »

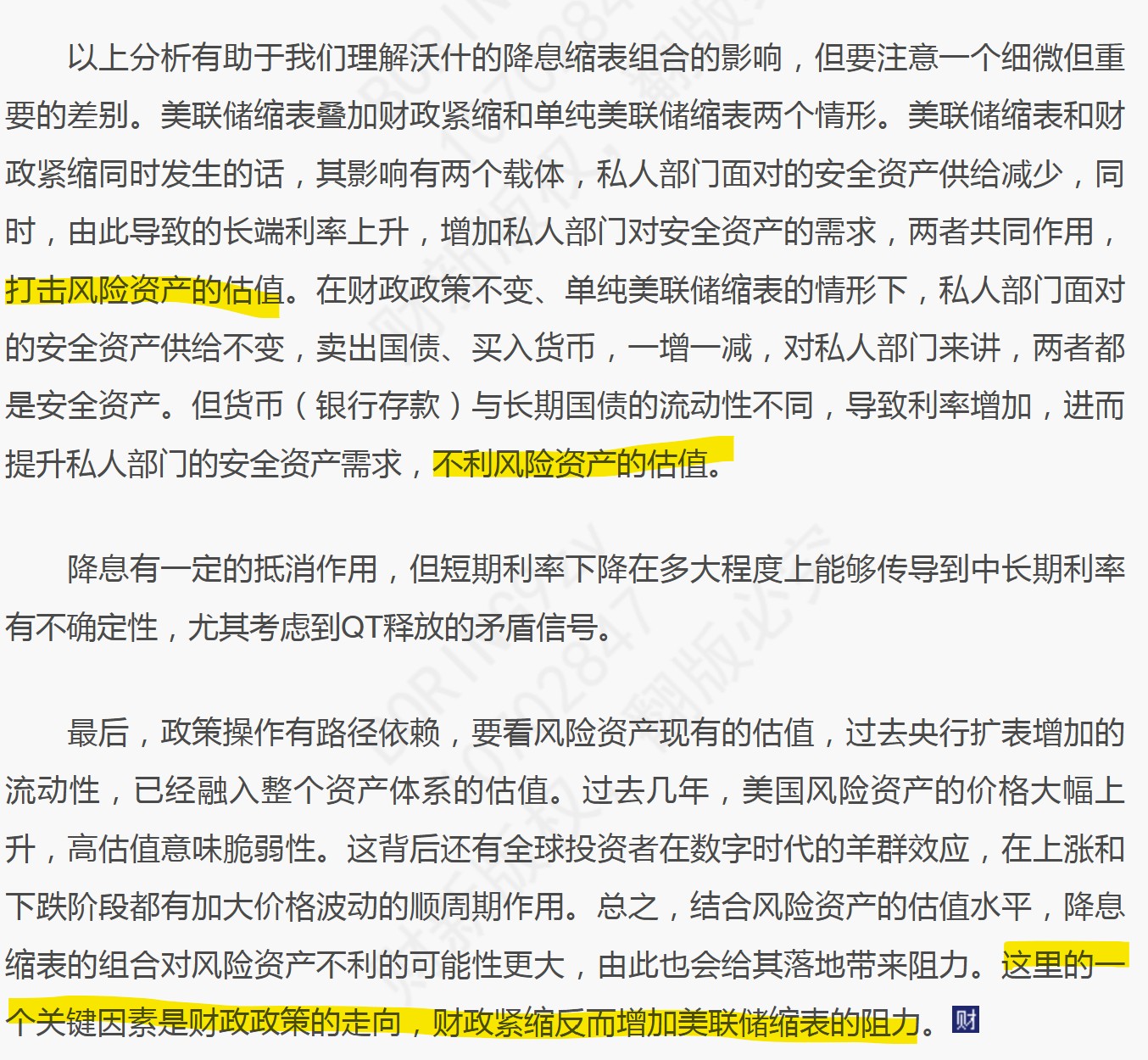

得益于1~11月一直重仓黄金和有色ETF,今年总收益应该会超过 50%

重仓商品的理由就如同开贴时说的:我认为2020年后,重新进入的是1970年代

而现在,黄金的涨幅已经远远超过了石油危机、全球滞胀时期的 43%

我认为直至 AI 证伪/证真,或者老美下场委内瑞拉、中国下场台湾亚太,美联储顶部托市带来的“类滞胀”行情还会持续

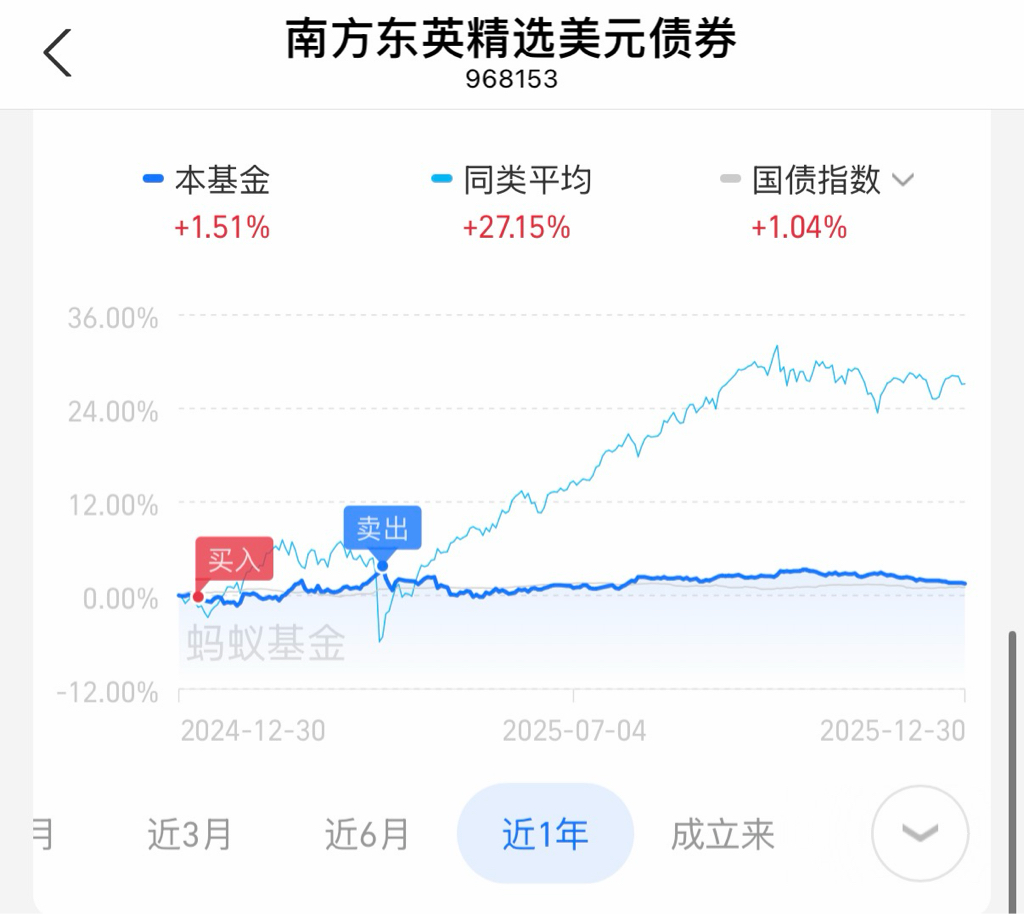

11~12月场内减仓黄金和有色,换了场外商品私募,收益率其实是不如继续场内持有的,主要是怕波动上去了,自己脑袋一热就卖出

实话说做股票,我感觉入市近10年没找到要领;期权玩了3年,感觉也刚入门

股票今年重大的失误就是11月冒进加仓恒科,把股票部分收益全部回吐

我以为会如同去年924重演,中美进入新一轮的货币财政双宽松,结果却完全相反,美国因为政府关门,数据缺乏,不敢轻举妄动;中国也不敢轻举妄动,央妈4季度会议释放的信号极度被动和保守

个股因为还有班要上,没什么心思弄;行业ETF轮动也试过,但是因为个性偏好左侧布局,总是付出巨大的机会成本,11月从银行切恒科也有这个心理作祟

期权小仓位一直在做,边做边学习、调整风控收益参数,因为主做卖沽,胜率很高,收益一般

实在不行以后就不做股票了,只做期权,但是信用账户的融资仓位放着不用又很浪费,这块得再多研究研究,找到一个我自己能感到舒适的方案

可转债这块,今年因为可转债一直处于我的恐高区间,只在12月买了几百张蓝帆转债,其它就没参与

展望明年,如果不引来上述的转折点,我估计还是货币条件走平,财政主导发展的一年,股市依旧会行业高速轮动、分化,一不小心就容易亏损;商品继续向好;债券长端无法预测,短债预计向好

但我认为明年就有转折的概率较低,说白了国家也要面临机会成本的抉择,和平发展 vs 地缘扩张,哪一个的收益更大?

在史无前例的 1万亿贸易顺差面前,中国真的能放弃和平发展吗?

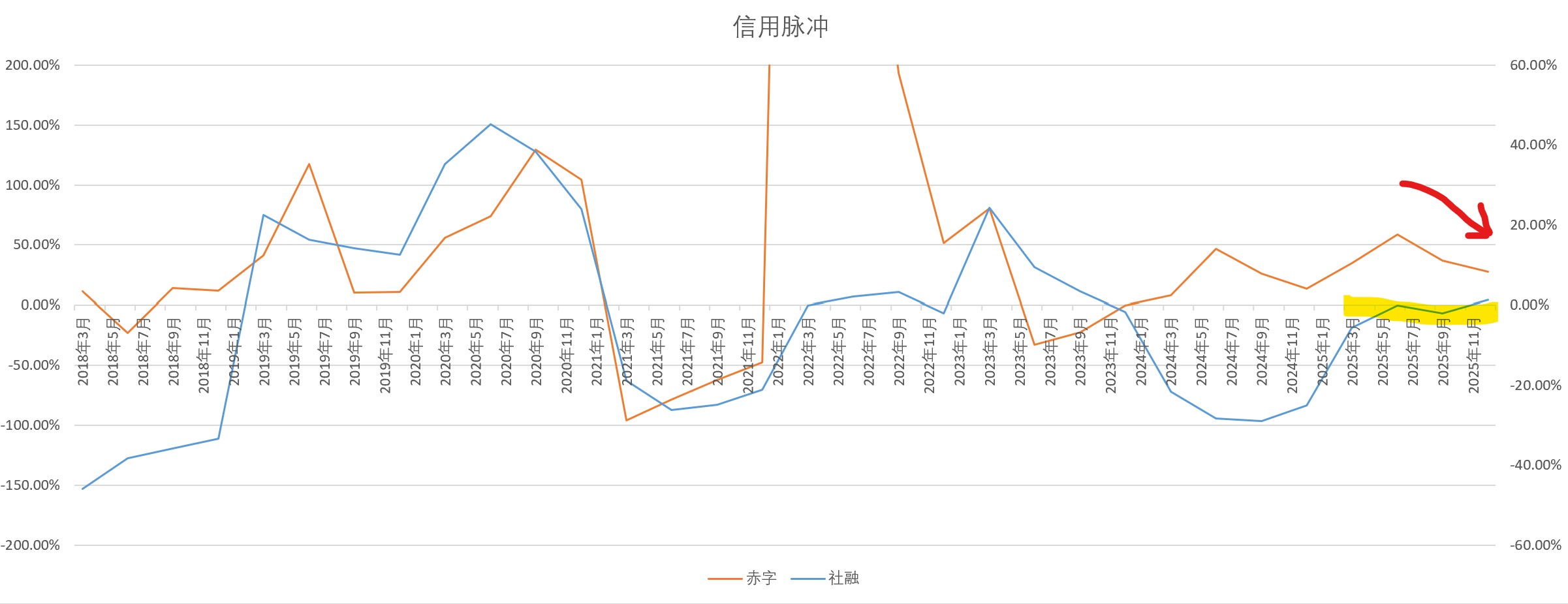

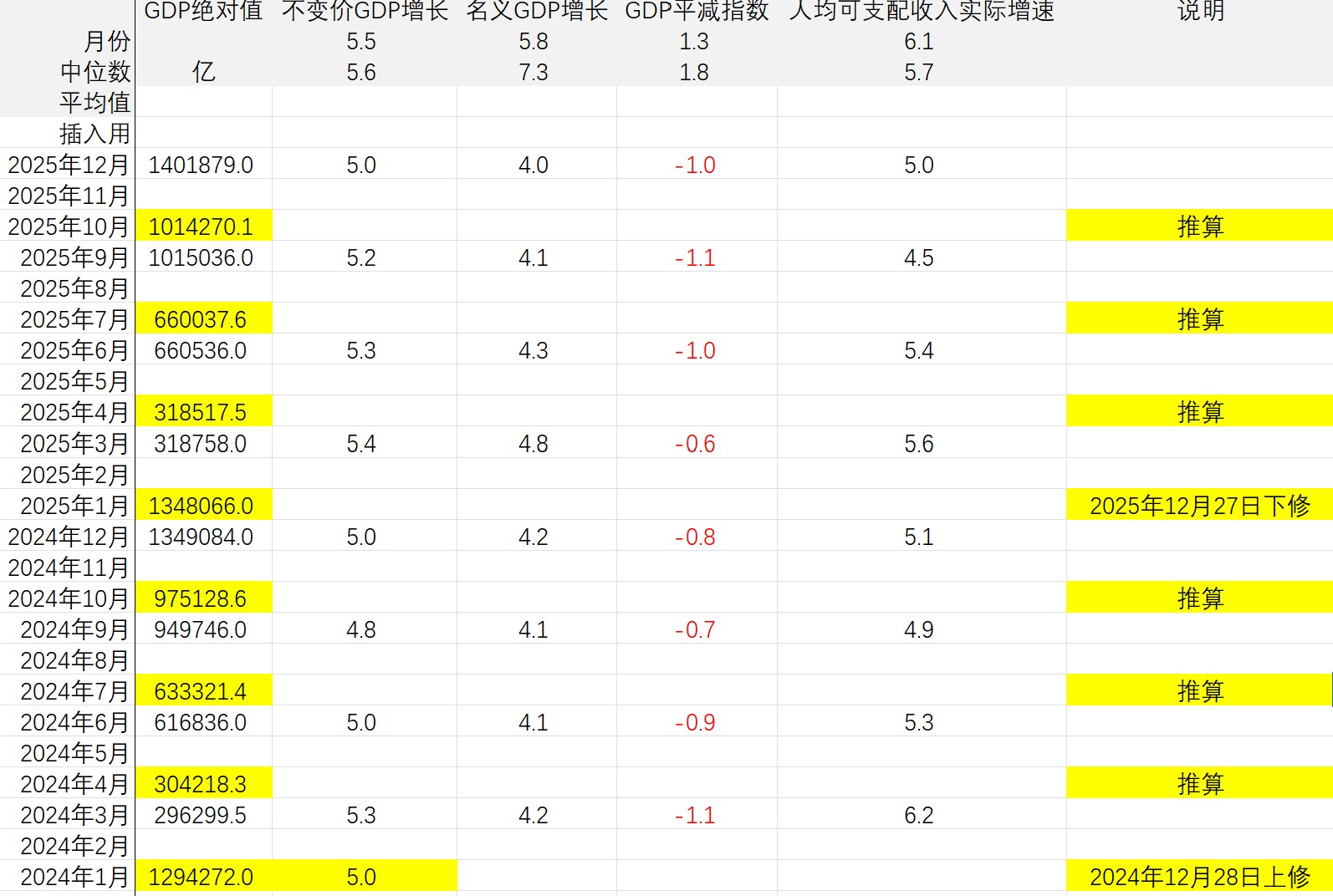

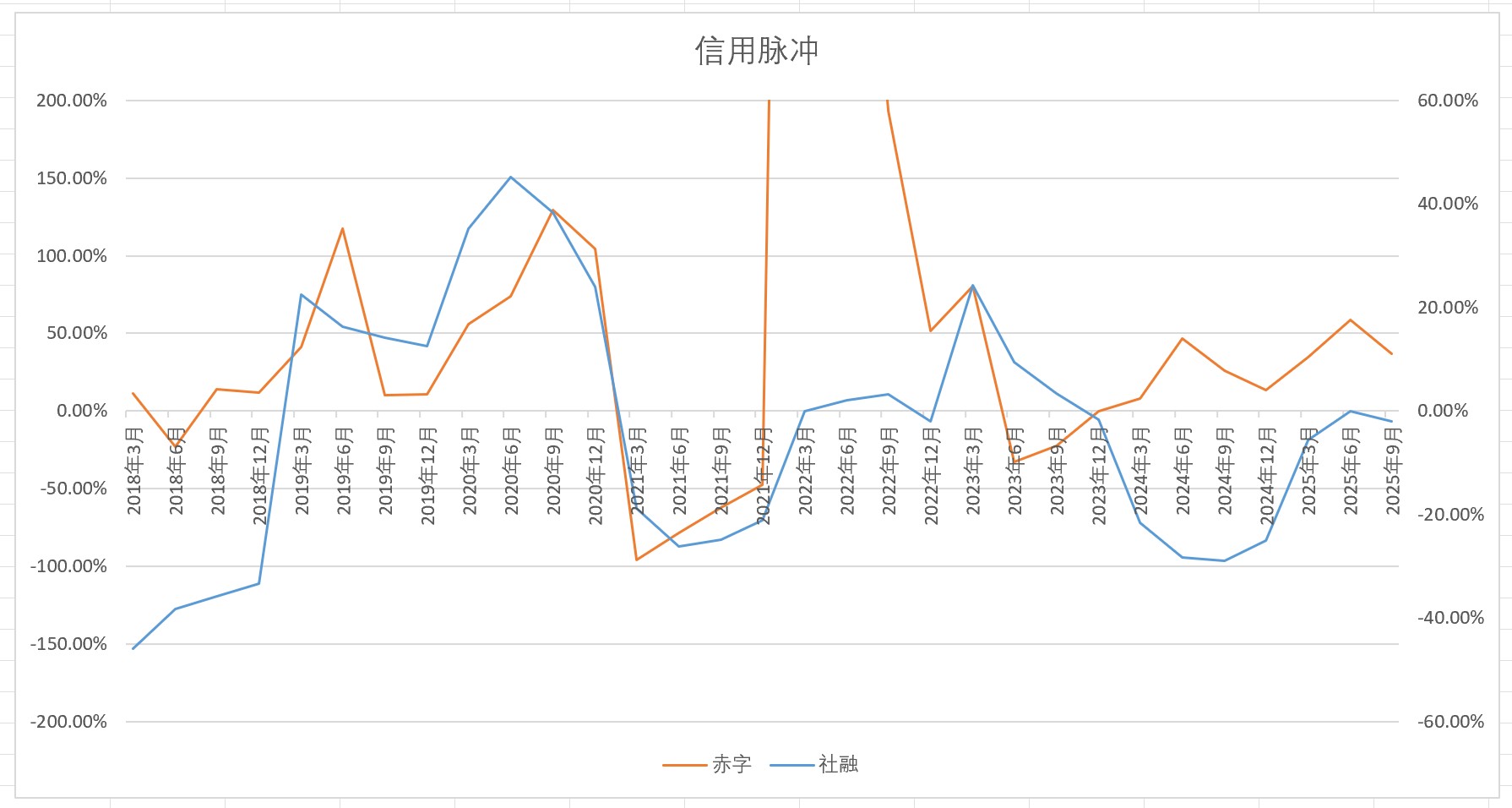

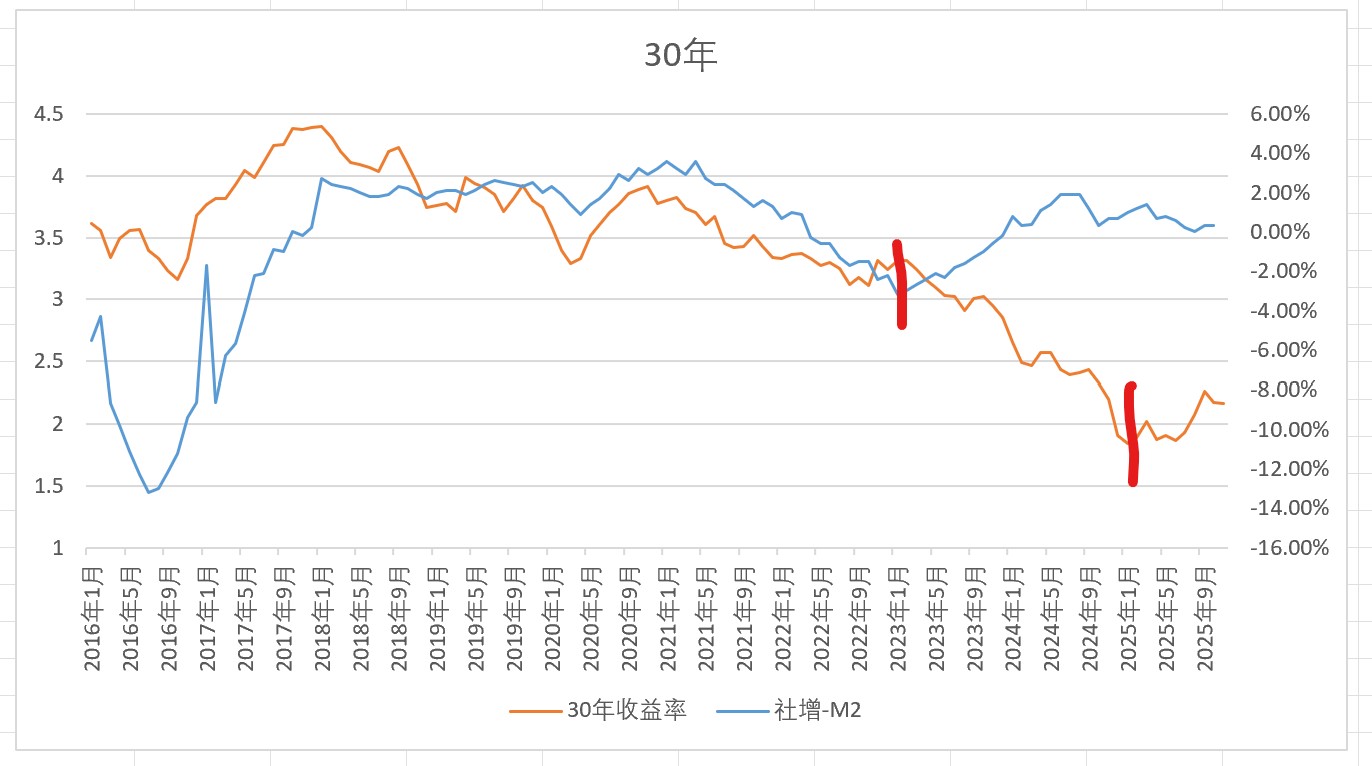

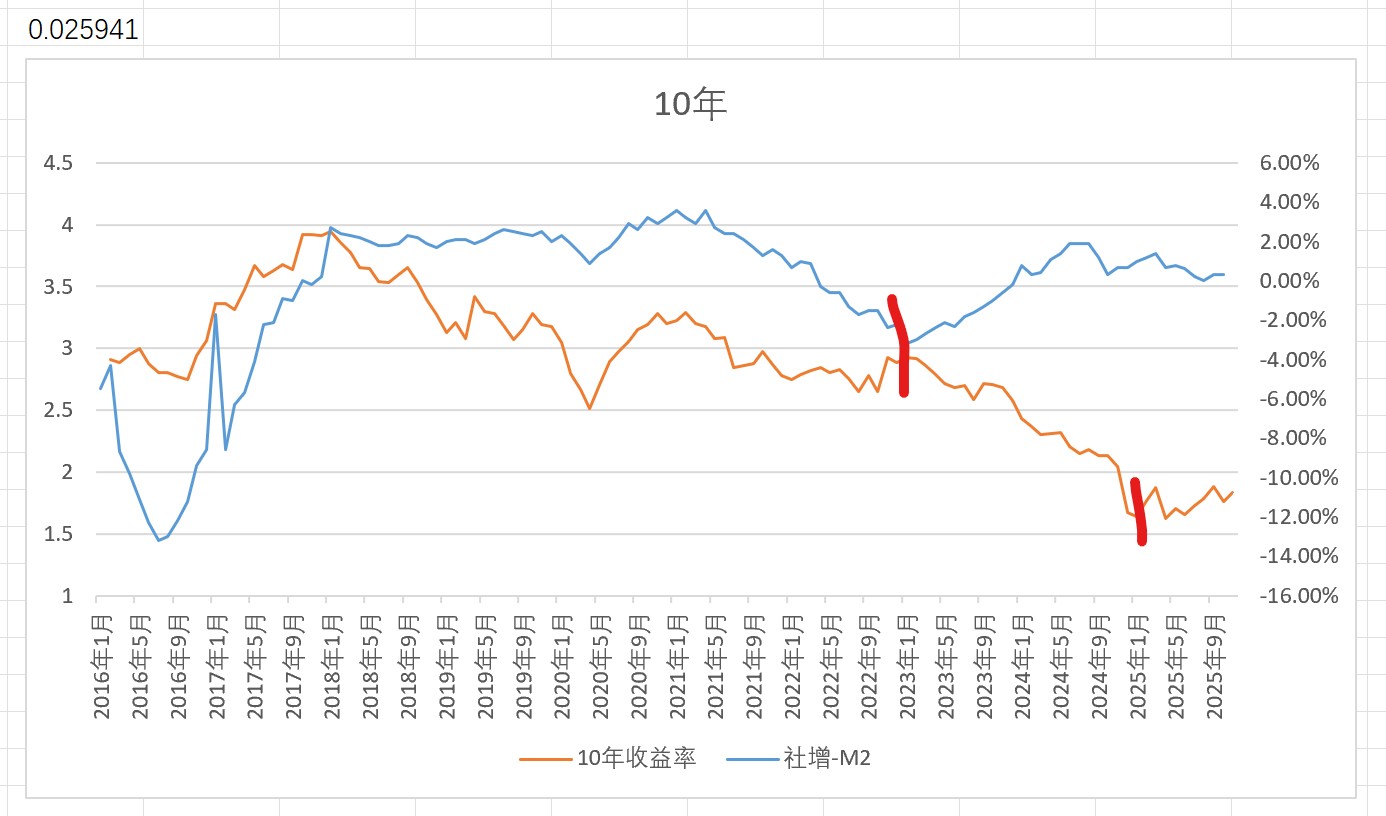

但是,要如何找到一个MMT角度的大类资产模型呢?最近行情寡淡,公司散货,终于有空研究这个事情了。看下来刘刚的理论还是相对靠谱一点,虽然对商品、长端债券的解释力可能不那么强,但对股债的指示性还是比较高的。

由于社融数据修改口径后最远追溯到17年,自己拉表只能做到这样了。

目前可以预判四季度信用脉冲减弱,可能从4行走向3行。但如果明年1季度财政加码,能保4争1。

开盘重新建仓黄金,如同世界黄金协会的评估,如果美国通胀回升(我认为日本通胀回升也一样),对黄金会产生 10~15%的回调压力

目前起至 2026年3月,这个可能性应该比较低,得等到美联储换人后、日本财政自己计划获批,或者美日通胀数据黑天鹅式暴涨

赞同来自: apple2019 、horizon668

周期一般多长?自汇改以来,人民币经历了9 轮升值周期,期间股市大多上涨,升值期内沪深300/恒生指数年化收益中位数分别为29.8%/36.5%。人民币升值周期内有以下规律:1)时间上,每轮周期持续时间平均在半年左右;2)节奏上,A 股和港股上涨起点往往同步或略领先于人民币升值,且在升值过程中股市大多继续上涨,回调幅度均不算大(人民币升值期间沪深300/恒指最大回撤中位数在6.5%/6.0%)。3)市场和行业上,港股相对A 股弹性更大(升值期间年化收益率中位数,下同,恒生指数 vs. 沪深300 37%/30%),成长相对涨幅更高(恒生科技vs. 恒生高股息率 93%/38%),且港股中小盘股表现略好于大盘(恒生指数vs. 恒生综合指数 36%/43%)。

咨询服务最多白做,建造制造要先买原材料的,碰到收不回款就死蟹一只了我们人力投入很大的,有外业调查类的工作

我和合伙人垫付了约 50~100 个的工资和遣散费,24-25 一直在催收前年、去年的款项,勉强算是补上了

一个事实是,全球主要央行的降息周期可能已经结束了,即便是老美和老中,未来如果不发生大衰退,估计也很难再有大幅度货币宽松,中国LPR利率自5月调降一次后观望至今

看看美元指数的美日英加瑞瑞,以及欧洲央行:

欧央行最后一次降息 6月5日,持平3次会议

英国最后一次降息 8月7日,持平2次会议

瑞士最后一次降息 6月19日,持平1次会议

瑞典最后一次降息 9月23日,持平1次会议

加拿大后一次降息 10月29日,预计12月持平

日央行 2025年1月加息,预计12月继续加息

虽然货币财政双宽松投资的安全边际正在逐渐消失

但财政力度加强似乎是可以确定的,总体上不利于债;股市无总量行情,要更加注重财政导向;或利好大宗矿产

Edge

Edge Chrome

Chrome Firefox

Firefox

京公网安备 11010802031449号

京公网安备 11010802031449号