@打新交朋友

和相当一部分散户一样,我是先当基民,再当股民的。要是放在今天,我定然会对当年的想法嗤之以鼻。然而在2006年,股市这个词,对于一个对资本市场知之甚少的菜鸟我来说,那就是一个赌场,一个输的倾家荡场脱裤子的地方,给我的第一感觉,可能只有恐惧和不安。而基金,仿佛截然不同,一个专业理财机构,财富管理专家,可以将你的钱保值增值。

当时我就在这种不成熟的想法的驱使下,当了一个小基民。记得是06年夏天,我在上海工作,听我们领导说起南方基金的某保本基金,正好开放申购了。我又看了几遍宣传单页,确信是三年到期保本,觉得还行,就也跟着买了五万元。赌场新手运气就是好,机缘巧合的是,这时正是六千点大牛市的酝酿阶段,市场开始活跃,但远没达到沸腾的程度。

大概过了几个月,由于是回忆,具体的时间记不太清了,反正也没有多久,基金就涨了10%。有一次在家里吃晚饭上,我还兴奋的和爱人谈论过此事。可就在这次饭桌谈话的两周后,基金居然又涨了10%。我简直兴奋极了,套用小学生作文里面的比喻手法,那就像哥伦布发现新大陆。然后,在我鼓动下,我爸妈,我丈母娘全买上了基金。自己也追加了好几万。由于保本基金其实很少,而且窗口期很短,所以后来陆陆续续买的都是普通股基,这些基金一两年后纷纷腰斩,当然这是后话了。

莎士比亚说过,狂暴的欢愉必将有狂暴的结局。07年轰轰烈烈的大牛市在10月份戛然而止了,而我并没有在此牛市中获得半点鸟毛益处。虽然亏了钱,但是获得了经验,这句话很遗憾也不合适我,因为我仅仅是亏了钱而已,当了一个隔靴搔痒的基民,连无风险打新的技能都没有学会。

用现在的眼光来看,我活脱脱的浪费了一个美好的牛市,简直可以用暴殄天物来形容。每一个牛市都是上天对老股民的馈赠,看来我的馈赠只能等下一个牛市才能拿到了。

2009年10月,我开始了解并操作权,而2011年8月,最后一只权证长虹权证就谢幕。而事实上我操作权证的时间就更短了,到2010年9月江铜权证到期,差不多这个操作方法就无用武之地了。这样看的话,我又确实又是赶了一个晚集。但是就这么一个晚集,不到一年的时间里,我盈利了100多万,用俗话来说,是赚到了股市的第一桶金。当然这并不是一个白手起家,一年十倍的股市传奇故事,因为我本来就是带着另一桶金来的,按本金来算的话,收益率大概150%。一年十倍的股市传奇,固然可以让各位看官读的热血沸腾又励志,但是可复制性并不强,并不是任何人都可以学的来的。而由一个普通人讲述的普通投资心路历程,相信可以给大家带来更多借鉴意义。

具体的方法其实也不是什么秘密。简单来说,就是T日临近收盘时买入,T+1日早盘卖出,尾盘再买回。这样周而复始,滚动操作。如果就这么说的话,很多人肯定还是不明就里,说你这算哪门子扯犊子方法啊。我在几年前的一篇帖子里详细讲过这件事情,感兴趣就去看https://www.jisilu.cn/question/55536。现在我想从另外一个角度来谈谈,做为一个交易系统,它应该具备哪几个条件,适应于什么环境,如何稳定运行等问题。

首先交易系统的逻辑必须来自系统内,什么意思呢?比方说,一个炒股秘诀,不管是这战法,那刀法,上来先问一句,原理是什么?或者说逻辑是什么?如果对方说是基于周易,或者五行,诸如此类,我建议就不要接着看了,不是说我排斥传统文化,其实相反,我其实是对传统文化很感兴趣的一个人。但是单就这一点来说,我的建议还是在商言商。如果交易系统的逻辑不来自系统本身的元素,那么就失去了因果性上的说服力。就算历史回测数据再吻合,比如说主场下雨的话,热刺队就会夺冠,王菲结婚,股市要涨,大时代一播出,股市要跌等等,这些都不能当成交易系统的来源。

当时我操作权证手法的逻辑来源于其本身,就是买卖权证的股民。一开始,我被某论坛上每日做权证超短的实盘所吸引,心想能不能也像他们一样,几万块钱一两个月做到十几万,几十万,那时权证市场很活跃,里有很多做权证的人,而且权证的交易量也很大。之所以存在这样的现象,是因为权证可以日内回转交易,T+0,而且没有印花税,交易制度上和目前的转债类似,但是交易的活跃性比转债高多了,当时A股市场是个赌性很强的市场,而单单就权证来说,投机性及赌性更是无出其右。权证操作也分了很多流派,这里就单说说我了解的日内交易派,因为其他的操作流派咱也不了解。这个派别主要是提倡日内交易,权证不过夜,认为过夜风险高,只做当日交易,可以有效的控制风险并做到稳定盈利。具体就是吃完早点坐在电脑前,开盘后买入权证,单日回转好多次,收盘时出掉,拿现金过夜。更有甚者上午收市时也出掉,下午开盘再买回,这就是日内超短交易。具体怎么盈利呢?首先L2行情系统是必备的,没有超快行情做超短交易,可以洗洗睡了。有看大盘实时行情走向的,红轴变短卖出,绿轴变短买入的,有看正股的,还有看交易标的本身的,看价格的,看拐点的,看买卖盘的。我拿少量的真钱实践了一个星期,结果是亏了几千块钱,还是不得要领。但我搞明白了一件事,这条路不适合我,首先就是行情变化太快,L2数据量太大,经常搞的我头昏脑胀。自己的网速,获取的实时信息就比别人慢了,就算这些不慢,瓶颈也在于自己的大脑,就算大脑做到了正确的判断,自己的手也很残,等下完单早就是物是人非了,不是买入时价格飞高了好几厘,就是卖出时价格下跌了好几厘。可是做超短赚的不就是这几厘钱吗,集腋成裘啊,羊毛都是一根根薅的,每次好几厘,一天几十次,就算日赚1%,一个月下来不得了啊。但是我想明白了,这种好事轮不到我,我这手根本不是薅羊毛的手,打王者荣耀也只能玩玩肉和法师;我这脑和眼,也不匹配高速实时行情。在这个市场里,我只能是那只羊。

到这一步,我感觉到很受挫,一受挫,我就喜欢一个人独处思考,有一次,我突然想到,这帮搞日内超短的人,都不愿意拿权证过夜,把权证当成筹码,把交易所看成赌场,每天早上换筹码去玩一天,下午收市时再把钱换回来。不对啊,我突然灵光一现,这和赌场还是有点不一样啊,收市时交易所并不会回收筹码,筹码也没有凭空消失了,而是卖给了那些不做日内交易的其他交易者,而第二天上午,日内交易者再从其他交易者手上买回。如果日内交易者在权证市场上占比达到一定数量的话,那么收盘前的集中变现就会形成卖压,造成贱卖,同理,第二日早盘时,集中买入造成贵买。我越想越兴奋,心想,如果这个逻辑成立的话,那么我反其道而行之不就好了,做一个权证贩子,屯一天票第二天卖出,当一个快乐的黄牛!

对一个交易系统来说,这仅仅只能算一个初始想法,还远远不能用于实际。首先且不说这个逻辑对不对能不能赚钱,对于交易系统来说,什么时候入市?收市前,多久算前?什么时候退出?什么时候止损?采用多大头寸?标的物有几个?交易容量多大?滑点如何考虑?这一系列的问题,我觉得阐述的最专业的应该是范K撒普的《通向财务自由之路》,安利给大家。

有了原型想法,我下一步就是把这个想法用某期货软件的编程功能来实现,然后用历史数据进行回测。以5分钟为一个区间,确定了尾盘买入的时间2:40-2:45(其实前后一个区间也是可以的),卖出时间为9:45-9:50(这个前后几个区间也反复测试过,都是可以的),这应该是效果强度最高的两个区间。

具体实操就是不计较当日盈亏无脑买,无脑卖,分散风险,选好权证池中5-8个标的,将资金分若干份买入卖出。不关心随机的单日盈亏,只求最后历史累积值的胜利。因为我有很强的信心,在历史数据中模拟,200-300多个交易日,权证(掐头去尾,末日不做)交易价格下跌50-80%的,在这个策略下,还能正收益;而权证价格跌幅不大的,策略收益率就有好几倍了,更别提权证价格上涨的标的了。我心里想着,取个上法,得乎其中,就很满意。

靠这一招鲜,我成了一个权证小黄牛,在权证市场上赚了一笔黄牛费。

最后,我想讲讲我对交易系统的几点感悟,首先,你的交易系统必须有正的数学期望,否则只能越做越亏;其次,头寸管理特别重要,就算你的交易系统数学期望为正,每次下注多少也是有讲究的。范K撒普网站有一个模拟游戏,类似硬币猜正反,概率均等,但是赔率不一样,你赢了可以多赢电脑10%,初始玩家有100美元,按道理的话钱应该越玩越多,但是很多人玩着玩着却输光了,这就是有没有头寸管理的区别。第三,数据优化的问题,不要过度拟合历史数据,打个比方,如果你的系统是趋势跟踪系统,MA(A)上穿MA(B)时买入,MA(A)下穿MA(B)时卖入,你为了求得A,B值模拟了大量的历史数据,最后求得一个模拟收益率和胜率都很高的值,假设是5日均线和20日均线,这样的结果对实战没有任何用处,反而有害。最后,这还牵扯到另一个问题,如果你的系统里面的因变量只能在很窄的取值范围有效,那这系统很可能也凉凉了,根本没有任何实用性。还是拿趋势跟踪系统来举例,如果用5日均线和20日均线历史数据拟合的很好,换一个6日均线和30日均线,系统的正收益立即就不存在了,或者统计学上的显著性下降迅速,这说明该系统问题很大。你可以用这个系统来求极大值,最优解,做研究,写Paper,千万别实战,这系统和赚钱真没半毛钱关系。说句冒犯的话,目前市面上公开出售的策略大部分都有以上第三,第四点的问题。

限于篇幅,我就不具体展开了,因为光就这一话题,我感觉就能整一篇论文式的研报,其中涉及的不过是概率论和统计学的基础知识。感兴趣的,或者有疑问的可以下载权证历史数据自行研究。

2010年,我就这么干过,当我对前台的小姐姐说了三遍我的要求时,她愣在那里,不知所以。然后我见她突然灵光一现,坐下来开始翻书,对,就是那本证券从业人员资格考试教材。不一会,她从书中找到有关回购的章节,看来习题没有白做。不过这仅仅代表第一步,她听明白了我的话。然后她说让我等一下,就慌张的跑到营业部主任的办公室去了。

营业部主任在她的办公室接见了我。说实话这里我并不陌生,去年我为了做日内权证交易,进出这间办公室好几次,软磨硬泡,硬生生的把手续费从千分之一点五砍到万六(那时手续费普遍很高,这也是我能拿到的最优惠价格)。向她保证—事后看来是吹嘘—月交易量上亿,为此她特意向总部申请给我特批的,哪知我权证超短之路一个星期就结束了,果然超级短耶!

从那以后,主任就对我印象深刻,这次直接告诉我不行。然后语重心长的对我说:“上次你对我说要做权证日内交易,营业部确实有些客户做做权证,但要搞什么超短交易就你一个。这次又是你要搞正回购,我在这营业部待好几年了,也是头一回听说。你为什么非要把我们营业部当成实验室,搞这些莫名其妙的东西?难道就不能好好的做做股票吗?”

霎那间我觉得主任说的好有道理,我竟无言与对。我默默的走出了营业部,经过前台时我偷瞄了一下小姐姐,发现她的脸也是红彤彤的。以后再来的时候,我感觉她已经对我产生了心理障碍,我还没开口,她的手已经下意识的摸索那本证券教材,生怕我又要提什么非分的要求。

时至今日,我思考着主任的话,我为什么总是要搞这些莫名其妙的东西?从权证,正回购,债券,B股,封闭基金,分级基金,ETF套利,股指期货,可分离债,可交债,可转债,股指期权,一路搞到了今天,就是没有正正经经的做过A股。这是为什么?我也不知道,大概是股票充满了太多的不确定性,我无法找到一个锚点,没有交易的信心,也许我们只能对自己的信念进行交易。

接下来我在老和讯论坛上找到了正回购的正确打开方式。新的券商,新的前台小姐姐,虽然不尽完美,但是能让我做正回购,我已经感恩戴德了。说不尽完美,就是每次正回购(融资)时必须临柜,这意味着我如果买204001的话,我得每天跑营业部,还要给前台小姐姐增加工作量,所以我就索性买起204007,一周搞一次。

这里可能有人不禁要问,这正回购有什么魔力啊?为什么我如此心心念念。简而言之,正回购的魅力在于套做,套做就是将买来的债券再次抵押融资,以此往复,将资金放大,等于上了杠杆。而套做的倍数在当时并无规范管理,理论上只与中登公布的债券折算率有关。打个比方,10阜阳债的折算率是0.93,那么你买入100万阜阳债,在理论上通过套做,只需花7万资金,剩余93万都是借的(这里我简化了交易价格和应收当期利息),那么资金放大了14倍,通过买短养长,实现了资金的周转,相当于自己开了一个银行。盈利点来自于长短利率的价差,如果价差为5%,那么年利润就是14*5%=70%。各位看官看到这里,是不是和当年的我一样,大脑里开始分泌多巴胺了。

买短养长的游戏中蕴藏着巨大的风险,这是一个高胜率游戏,每次都有进帐,但如果你对这个游戏中的初始风险R,没有正确认识和有效风控的话,暴露了过多的头寸,那么仅有的几次的失败会猛烈的打击你,塔勒布的黑天鹅让你非死即伤。

通过几个月的实操,我慢慢熟悉了正回购的一系列套路,融资,出库,入库,换库,补标准券。中登每周会公布下周新的债券质押率,然后就是计算,留点富余,防止标准券变动后欠库。由于自己小心谨慎,一切都很顺利,没有出过任何纰漏,前台的小姐姐也松了一口气。在我的零食“贿赂”之下,我把账号密码告诉她,临柜交易也变通成为了电话交易,只需要过一段时间去营业部签一下单子,这样我能更方便的买入融资成本更低的204001。

慢慢的,我的融资额在每一次正回购续作时悄无声息的增加着,1万,2万,3万,5万,8万。一个风和日丽的下午,我又一次通过电话向我专属的交易员—前台小姐姐下达了我的交易指令。

“204001,价格,2.1,数量,10万!”

“10万吗?”隔着手机,我能感受到语气中的疑问和些许不安。

“对,10万。”我重复了一遍,帮我下了这么多次单,一个原先对回购交易没有任何概念的新人,现在也能明白,这个指令的含义是以年化2.1%的价格融资1000万元。

如果用现在的话说,就是一个百十来万资金的沙雕散户,每天在交易所借一千万续命。

前台小姐姐也只能好心提醒:“你还是稳妥点吧。”

“我心里有数,照做吧。”我说道,现在看来,我就像纸上谈兵的赵括,还沉浸在幻想的高收益梦境中,丝毫没有预料到雪崩即将来临。

彼时,交易所里回购散户追逐的一般都是城投债,而企业债和公司债鲜有问津。原因在于当时市场普遍认为企业债和公司债的信用等级比城投债高,而城投债似乎有违约风险。现在用后视镜来看,市场的偏见真是无处不在,民营企业债和公司债目前是哀鸿遍野,爆雷不断,兑不兑付完全看心情,而城投债相反却鲜有违约。回到当时,在这种市场风气下,城投债的到期收益率就比较高,而那些质押率也比较高的双高城投债,自然就成了回购散户眼中的香馍馍。

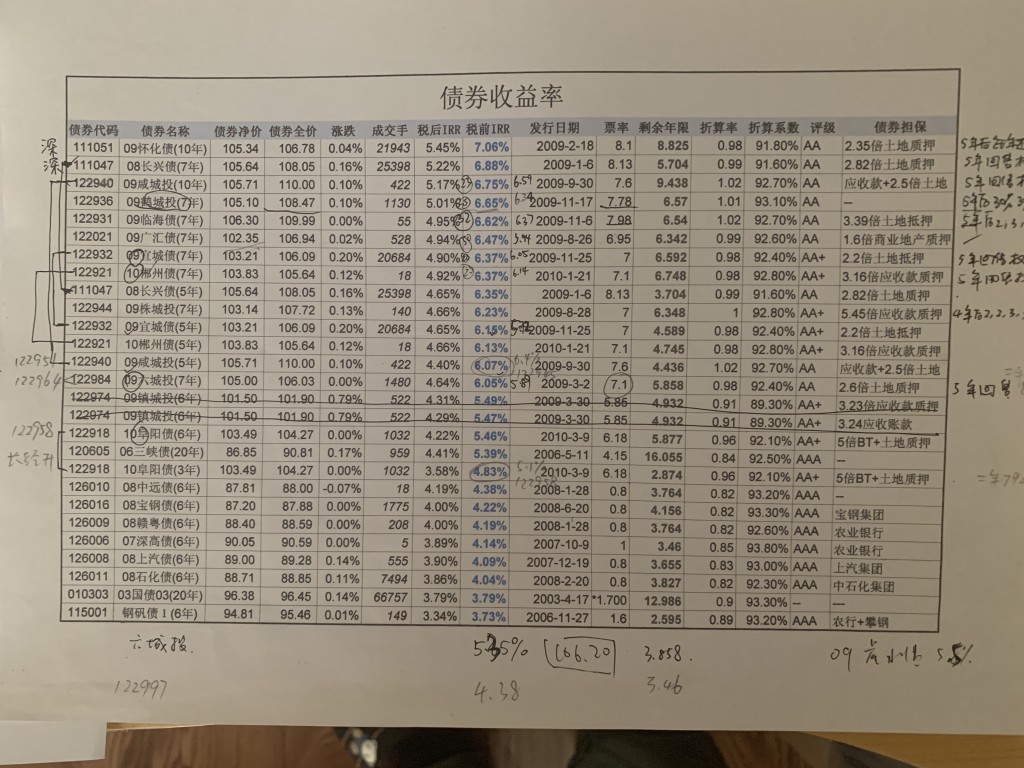

当时回购散户追逐的热门券种

然而关于城投债违约的鬼故事在那几年就没有断过,这个故事的高潮马上就要在2011年的金秋上演。从2011年入夏以来,交易所里的城投债价格就开始缓慢下跌。鼎级债券论坛上活跃着一批像我一样的回购散户,开始大家都不以为然,一部分观点认为这是春季债券价格上涨后的报复性回调。

7月份的一天,气候炎热,我趁暑期回老家探亲,在中转的汉口火车站里,打开手机翻看行情,今天城投债的价格居然普遍下跌了0.5%,绝对值不高,但对于做债券回购的人来说,今天可谓是怒跌百分之零点五。这时我的不安和焦虑开始在大脑里蔓延,有了一种忧心忡忡的感觉。

2011年5月,可以看出当时不到1700万的头寸,其中融资就有1500万,可能是觉察到了潜在的风险,减持了久期过长的若干券种,但是红谷滩还没有减掉,最后笔者情撒红谷滩

已经过去两个月了,城投债价格阴跌绵绵无绝期,目前我的债券头寸积攒到了近两千万,而全年的利润却全部抹平了,还出现了浮亏,而且每过一天,这浮亏就增加一些,每过一天,还得支付一天的融资利息,这简直就是戴维斯双杀啊!现如今每次的电话正回购续作,感觉更像一场煎熬。想卖出债券减少融资,但不狠下心来从自己大腿上割下几斤肉,决然是行不通的。这就是债券市场的特点,一是流动性不高,二是同向性特别高,行情好时大家都惜售,追买不得不打高价格。而下跌时,那些买盘全都消失了,你望着空空如也的买一到买五,越发感觉站在凄凉的山顶,任凭寒风凛冽,吹的你瑟瑟发抖了。

用后视镜观测,就算到了8月份,如果我能狠下心来,猛砍自己几刀,止损退出,也不会惨到债券930危机爆发后,差不多净身出户。每每想到这里,我就特别佩服论坛里有个昵称叫做一天割一刀的人,人称一刀老师,一刀老师这一刀不是割别人,而是割自己。曾子曰过:“吾日三省吾身。”而一刀老师并不会在论坛里曰什么,只是默默贴出交割单,仔细观测就会发现这是真正的交“割”单,一刀老师是在身体力行着什么叫做一日三割吾身。这真是“三人行,必有我师啊!”,可惜我那时才疏学浅,看不懂一刀老师武林绝学的玄机,简直就是有眼无珠,活该吃亏。

接下来就是债市930事件了,2011年9月30日,债市暴跌,城投债更是暴跌。关于这次债市暴跌的起源,经过及影响网上已经有很多文章分析了,我就不再重复。我这个小人物只是有幸参与其中,感受其中,融入其中。进入9月份,紧张的空气完全弥漫着交易所债市上空,阴跌已经不存在了,目前城投债市场上就像是下午四点的猪肉菜市场,交易又再度活跃起来了,到处是摊贩们的叫卖声,你只见刀光剑影,大腿横飞,各位苦主都在拼价格,比的是谁对自己更狠一点。更狠一话,明天的你一定会感激今天努力的自己,让我们用雷教主的口头禅问候一句,Are you OK?

9月30日是最惨烈的一天,在飞大腿最激烈的下午两点半,我坐在电脑前,看着瀑布雨,一度有点恍惚,我似乎已经盘中穿仓了。不过这毕竟不是期货交易,没有实时资金监控,也没有实时强平。大脑一片空白,收盘了,我默默的关上了电脑,静静的坐了好久。晚上我对爱人说:“我要破产了!”

接下来国庆休市一周,我整个人都不好了。现在我还记得国庆期间晚上做的梦,梦中行情软件中城投债卖盘一十几元,二十几元,而买一到买五全为空,我要背负一千多万的债务,吓的我居然从噩梦中惊醒。很多时候,交易的不仅仅是理念,而更重要的是情绪。德隆大师说过:”耐心等待对手情绪失控,防止自己情绪失控。" 如何让自己情绪不失控?就是你的仓位必须能够在你的心理承受范围之内,投资是一项门槛很低的活动,但并不是一件容易的事情。你具备了能力,掌握了方法和技巧,也拥有足够的耐心,但是加上了过高的杠杆,杠杆在顺势中没有什么,只会放大你的多巴胺,但在逆境中会让你蒙上一层无形的压力,这种压力会中让你的技术变形,手法走样,最终很难成功。绝不使用过高的杠杆,这是我在以后的投资生涯中时刻谨记的铁律。

后记:930事件以后,交易所一步步收紧了散户做正回购的权限,在资金量,套做倍数和资格认证各方面做了诸多限制,笔者的正回购之路并没有结束在2011年,在其后的2015年,可转债也可以入库后也还在继续,但是融资比例再也没有超过本金的50%,直到最后个人退出正回购市场。自从踩了2011年正回购的大雷后,后续各大债券违约的坑,我就是一个也没有踩过了,后来我按照一刀大师的刀法,苗头不对,二话不说先给自己一刀,宁愿砍错,不能砍漏,这样也再没出现过什么致命伤了

==============================================

我反思了我这一路跑偏的股市轨迹,自觉是一开始就受了套利学说流毒的影响。而说起套利,还要从攀钢钒钛说起。当十年前我第一次从论坛里得知攀钢钒钛的时候,我还是股市的小菜鸟一枚,虽有一颗搞实验的红心,但是没入门不得法,就潜伏在论坛里学习,这一通学习下来,我听到的最多的词就是套利。论坛里各大高手,围绕000629与钢钒AGP,发明了各种套利方法,衍生了各种流派。我看完后心生羡慕,只有一个念头,我要实操!可是我没有攀钢权证啊,没有记错的话,这个权证是绑定在股东账户里的,不在二级市场上交易。我总是后知后觉,发权证的时候我不在场,缺材料这还怎么搞实验啊?这时候,论坛里的有一个小姐姐,乃是一代风云人物,给尔等芸芸指明了方向,直接买入攀钢钒钛!没有权证也一样,那个现金选择权只是个安全套,经过分析,戴不戴套是一样的。这简直就是黑暗中的一盏明灯啊,一下子点亮了我幼小的心灵。

不好意思叫什么姐姐我给忘了,但是她的经典语录我没有忘记,这可谓小姐姐挥手我前进。说干就干,2010年陆陆续续买入了若干股攀钢钒钛,最高时占比为当时炒股资金的一半。搞实验就是要排除困难,人家有钒钛和AGP两个玩具,聚在一起可以搞化学实验,我只有攀钢钒钛正股,也可以搞物理实验。而且这一只股票就包含Fn,V,Ti三种元素,也许本身就能发生化学反应,想想就刺激!

果不其然,氧化剂来的时候,钢钒都能自燃!2010年10月,ST钒钛停牌重组了。

资产置换注入澳大利亚拉卡拉,不好意思应该是卡拉拉铁矿。其实甭管是什么卡拉,就是注入不一样的卡梅拉都成,君不见某券商在研报中喊出了188元的目标价吗?我当然不能相信188,那个时候在我观看午夜档的电视购物节目中,188这个数字经常出现,但是会立马被一个台湾腔的主持人用棒槌槌掉,换上138,108,或者88,最后告诉你打进电话的前若干名买一送一,额外加赠小礼品一个,所以188不可信。当然券商研报我向来是推崇的,虽然我那时水平不高,看不太懂,但是仍然打印了好多,仔细阅读后和其他成功学励志书籍一起放回书柜。

书归正传,复牌后,攀钢钒钛立即收获了四个涨停(ST涨停为5%),第五天我按照新股的操作手法就全部出掉了,我的套利首战告捷,由于仓位不低,收获颇丰。这时候大概是2011年年初,小姐姐又在论坛上指出,在目前的形势下,10.55元的现金选择权价格,不是顶,而是一个保底价。在2011年4月25日(行权日)之前,公司不会让其跌破10.55元,而更安全的空间,是让股价运行在10.55上方10-20%,逻辑在于这不是要约收购,大股东不在于用10.55元的价格收购流通股,相反而是推高股价让大家不要行使现金选择权。

我觉得分析的很有道理,虽然我没有现金选择权,但是其他人行权多了,大股东必然会触发全面要约,所以当股价回落到11.50元以下时,我又陆续买回了攀钢钒钛。(如果要更安全,那么应该在股价回落到10.55元以下再买入,但是我感觉在复牌利好的情况下,股价很可能无法回落到现金选择权以下了,所有这次套利的风险只能用仓位来控制了,采用了相当于第一次套利50%的资金)。终于,一鱼两吃成功了!4月25日前一周,我又一次清仓了,股票盈利近20%!

又在股市赚了一桶金,从此我走上了套利的不归路。我膨胀了,这几只桶还没有在手上揣热乎儿,就连本带利的通过正回购还了回去。 前面已经提到我遭遇了城投债9.30的打击,国庆开盘后,市场信心在慢慢恢复,价格缓慢回升中,我仓位过重,心理负担大,十月份我逐渐卸掉了所有的杠杆,兑现了浮亏,心终于安定下来。

后来我又参与了各种套利,有成功的,也有失败的。就我来说,我并不想把些套利事件写成流水账。

例如

某年某月某日,沪深300股指期货开张了,期货升水近80点,买入现货ETF,卖空期货锁定收益若干。

某年某月某日,新城B股要转A了,全力换美金买入新城B,一个月后,成功转A,爆赚80%

某年某月某日,深基地转A遭遇大利空暂停,我连吃三个跌停,割肉出局。

某年某月末日,我套利了分级基金,成功,赚钱若干。

如果单单提到这些时间,品种,操作过程,最终结果,对我来说是尚可算一次回忆。但对于其他人来讲,具体事件实效性来讲也不强,故事性来讲都是重复机械的并无新颖之处,基本来说毫无用处。所以我改变主意,并不想按时间序列一一罗列我从2010年到2019年我这些年套利过程。我想立足当下,谈谈我的交易思想,对于套利甚至投资来说,我比较推崇的思想就是“套利如同抢银行”,这包含两个方面的意思,一是抢银行不是一件小事,失败了后果严重,所以每一次套利之前我们都要细心分析套利的逻辑,可行性,成功概率和失败后的结果等等,由于套利事件是千差万别,这里并不存在一个可以量化的公式直接让我们计算是否参与套利且用多少仓位,格雷厄姆在价值投资者的圣经《证券分析》也做了如下表述:“不同的投资与其发生损失的风险之间的关系很不确定,很容易发生变动,因此也无从引入有效的数学计算公式”;二是抢银行是有时效性的,警察会在若干分钟来抓现行,所以劫匪们严格执行时间,规定的时间一到,不管拿没拿到钱都必须离开。类比到套利交易当中,就是当套利的逻辑点到来或者时间线截止时,不管我们赚没有赚钱,都必须离开。时刻到了,但是价格不达预期,自己套利不成反被套,心里是有些不甘,然而无论心里有多不甘,离开的时候也到了,因为警察快要来了,不走就得买单。用套利攀钢钒钛的例子来说,因为我们套利的逻辑是公司支撑股价防止跌破现金选择权,那么我们操作的时间就应该在行权时间2011年4月25日之前,因为过了这个时间,选择权作废后公司还有什么必要和动力托市呢?如果说澳洲铁矿的注入给公司股价翻倍带来了希望,这就是另一个逻辑了,这是炒股的逻辑。不是说这个逻辑不对,而是说我们要搞清楚自己买入时的初心,当时如果奔着现金选择权套利而来,这个逻辑结束时是赚是亏都要兑现了,而不能仅仅因为自己被套,然后就说服自己相信另外一个逻辑,继续坚守,这样尾大不掉,吃亏是迟早的事。还可以举一个例子,比如说打新股,其实也可以看成是一种一二级市场的价差套利,所以依据当时的卖出规则(比如现今就是涨停破板),如果你有套利的概念,那么就要卖出了,而不是继续持有,我看到有些新人,好不容易中了新股,本来很开心,但是人为的设了一个预期值,预期值没到,捂着不卖,结果大家可想而知。

《专业投机原理》的作者斯波朗迪曾经在他的书中提到被称为“鳄鱼原则”的观点。这来源于鳄鱼的吞噬方式:猎物越试图挣扎,鳄鱼的收获便越多。假定一只鳄鱼咬住你的脚,它会在咬住你的脚时等待你的挣扎。如果你用手臂试图挣脱你的脚,则它的嘴巴一张一合,便同时咬住你的脚于手臂。你越挣扎,便陷的越深。所以记住到时间就要了结,不要恋战。当年新城控股B转A,首个交易日一根大阴柱,也是成就了好长一段时间的最高价,如果是B转A,那么新股上市首日就是逻辑结束之日,就是出货之日。如果是越战越勇,那么市场也会对你越勇,当年吃过亏的人定有切身体会。投资市场最不缺的就是机会,为什么要单恋一枝花呢?套利套利,套完就走,不走难道等着被套吗?

最后站在当下的角度妄评一下各品种,权证,正回购已消失,债券目前违约乱飞散户不要再去趟浑水,定增基金还是可以关注,B股的话就像守活寡,耐住寂寞的可以精选,股指期货和股指期权结合起来是可以产生一些玩法,这已经是国内一些量化交易团队研究的领域,可转债我在第五部分将专门谈谈自己的看法。

以自己去年初春的一首小诗结尾,寒冬已至,春天还会远吗?

春困花景醉言

窗外花缤纷,盎然春意深

新绿醉人眼,迷乱已昏昏

万物随愿生,百景依心存

梦醒身未醒,我乘吉量奔

注:吉量,古代神话传说中的神马名

==============================================

之四:掘金中国式转债

https://www.jisilu.cn/question/342223

股市奇遇记

#前言.菜鸟的基民魔幻牛市#和相当一部分散户一样,我是先当基民,再当股民的。要是放在今天,我定然会对当年的想法嗤之以鼻。然而在2006年,股市这个词,对于一个对资本市场知之甚少的菜鸟我来说,那就是一个赌场,一个输的倾家荡场脱裤子的地方,给我的第一感觉,可能只有恐惧和不安。而基金,仿佛截然不同,一个专业理财机构,财富管理专家,可以将你的钱保值增值。

当时我就在这种不成熟的想法的驱使下,当了一个小基民。记得是06年夏天,我在上海工作,听我们领导说起南方基金的某保本基金,正好开放申购了。我又看了几遍宣传单页,确信是三年到期保本,觉得还行,就也跟着买了五万元。赌场新手运气就是好,机缘巧合的是,这时正是六千点大牛市的酝酿阶段,市场开始活跃,但远没达到沸腾的程度。

大概过了几个月,由于是回忆,具体的时间记不太清了,反正也没有多久,基金就涨了10%。有一次在家里吃晚饭上,我还兴奋的和爱人谈论过此事。可就在这次饭桌谈话的两周后,基金居然又涨了10%。我简直兴奋极了,套用小学生作文里面的比喻手法,那就像哥伦布发现新大陆。然后,在我鼓动下,我爸妈,我丈母娘全买上了基金。自己也追加了好几万。由于保本基金其实很少,而且窗口期很短,所以后来陆陆续续买的都是普通股基,这些基金一两年后纷纷腰斩,当然这是后话了。

莎士比亚说过,狂暴的欢愉必将有狂暴的结局。07年轰轰烈烈的大牛市在10月份戛然而止了,而我并没有在此牛市中获得半点鸟毛益处。虽然亏了钱,但是获得了经验,这句话很遗憾也不合适我,因为我仅仅是亏了钱而已,当了一个隔靴搔痒的基民,连无风险打新的技能都没有学会。

用现在的眼光来看,我活脱脱的浪费了一个美好的牛市,简直可以用暴殄天物来形容。每一个牛市都是上天对老股民的馈赠,看来我的馈赠只能等下一个牛市才能拿到了。

之一:快乐的权证小黄牛#

说起权证,十几年前的老股民定不陌生,最开始是股改权证,有一部分非流通大股东不愿意送股,改用给全流通股民派发权证来做为股改对价,有认购,也有认沽的;后来交易所又上了一批可分离式债券,这种债券析出了一些正股的认购权证单独上市交易。我接触的是后一种,遗憾的是,等我了解并熟悉,到掌握了一套系统的盈利方式的时候,权证时代基本结束了。2009年10月,我开始了解并操作权,而2011年8月,最后一只权证长虹权证就谢幕。而事实上我操作权证的时间就更短了,到2010年9月江铜权证到期,差不多这个操作方法就无用武之地了。这样看的话,我又确实又是赶了一个晚集。但是就这么一个晚集,不到一年的时间里,我盈利了100多万,用俗话来说,是赚到了股市的第一桶金。当然这并不是一个白手起家,一年十倍的股市传奇故事,因为我本来就是带着另一桶金来的,按本金来算的话,收益率大概150%。一年十倍的股市传奇,固然可以让各位看官读的热血沸腾又励志,但是可复制性并不强,并不是任何人都可以学的来的。而由一个普通人讲述的普通投资心路历程,相信可以给大家带来更多借鉴意义。

具体的方法其实也不是什么秘密。简单来说,就是T日临近收盘时买入,T+1日早盘卖出,尾盘再买回。这样周而复始,滚动操作。如果就这么说的话,很多人肯定还是不明就里,说你这算哪门子扯犊子方法啊。我在几年前的一篇帖子里详细讲过这件事情,感兴趣就去看https://www.jisilu.cn/question/55536。现在我想从另外一个角度来谈谈,做为一个交易系统,它应该具备哪几个条件,适应于什么环境,如何稳定运行等问题。

首先交易系统的逻辑必须来自系统内,什么意思呢?比方说,一个炒股秘诀,不管是这战法,那刀法,上来先问一句,原理是什么?或者说逻辑是什么?如果对方说是基于周易,或者五行,诸如此类,我建议就不要接着看了,不是说我排斥传统文化,其实相反,我其实是对传统文化很感兴趣的一个人。但是单就这一点来说,我的建议还是在商言商。如果交易系统的逻辑不来自系统本身的元素,那么就失去了因果性上的说服力。就算历史回测数据再吻合,比如说主场下雨的话,热刺队就会夺冠,王菲结婚,股市要涨,大时代一播出,股市要跌等等,这些都不能当成交易系统的来源。

当时我操作权证手法的逻辑来源于其本身,就是买卖权证的股民。一开始,我被某论坛上每日做权证超短的实盘所吸引,心想能不能也像他们一样,几万块钱一两个月做到十几万,几十万,那时权证市场很活跃,里有很多做权证的人,而且权证的交易量也很大。之所以存在这样的现象,是因为权证可以日内回转交易,T+0,而且没有印花税,交易制度上和目前的转债类似,但是交易的活跃性比转债高多了,当时A股市场是个赌性很强的市场,而单单就权证来说,投机性及赌性更是无出其右。权证操作也分了很多流派,这里就单说说我了解的日内交易派,因为其他的操作流派咱也不了解。这个派别主要是提倡日内交易,权证不过夜,认为过夜风险高,只做当日交易,可以有效的控制风险并做到稳定盈利。具体就是吃完早点坐在电脑前,开盘后买入权证,单日回转好多次,收盘时出掉,拿现金过夜。更有甚者上午收市时也出掉,下午开盘再买回,这就是日内超短交易。具体怎么盈利呢?首先L2行情系统是必备的,没有超快行情做超短交易,可以洗洗睡了。有看大盘实时行情走向的,红轴变短卖出,绿轴变短买入的,有看正股的,还有看交易标的本身的,看价格的,看拐点的,看买卖盘的。我拿少量的真钱实践了一个星期,结果是亏了几千块钱,还是不得要领。但我搞明白了一件事,这条路不适合我,首先就是行情变化太快,L2数据量太大,经常搞的我头昏脑胀。自己的网速,获取的实时信息就比别人慢了,就算这些不慢,瓶颈也在于自己的大脑,就算大脑做到了正确的判断,自己的手也很残,等下完单早就是物是人非了,不是买入时价格飞高了好几厘,就是卖出时价格下跌了好几厘。可是做超短赚的不就是这几厘钱吗,集腋成裘啊,羊毛都是一根根薅的,每次好几厘,一天几十次,就算日赚1%,一个月下来不得了啊。但是我想明白了,这种好事轮不到我,我这手根本不是薅羊毛的手,打王者荣耀也只能玩玩肉和法师;我这脑和眼,也不匹配高速实时行情。在这个市场里,我只能是那只羊。

到这一步,我感觉到很受挫,一受挫,我就喜欢一个人独处思考,有一次,我突然想到,这帮搞日内超短的人,都不愿意拿权证过夜,把权证当成筹码,把交易所看成赌场,每天早上换筹码去玩一天,下午收市时再把钱换回来。不对啊,我突然灵光一现,这和赌场还是有点不一样啊,收市时交易所并不会回收筹码,筹码也没有凭空消失了,而是卖给了那些不做日内交易的其他交易者,而第二天上午,日内交易者再从其他交易者手上买回。如果日内交易者在权证市场上占比达到一定数量的话,那么收盘前的集中变现就会形成卖压,造成贱卖,同理,第二日早盘时,集中买入造成贵买。我越想越兴奋,心想,如果这个逻辑成立的话,那么我反其道而行之不就好了,做一个权证贩子,屯一天票第二天卖出,当一个快乐的黄牛!

对一个交易系统来说,这仅仅只能算一个初始想法,还远远不能用于实际。首先且不说这个逻辑对不对能不能赚钱,对于交易系统来说,什么时候入市?收市前,多久算前?什么时候退出?什么时候止损?采用多大头寸?标的物有几个?交易容量多大?滑点如何考虑?这一系列的问题,我觉得阐述的最专业的应该是范K撒普的《通向财务自由之路》,安利给大家。

有了原型想法,我下一步就是把这个想法用某期货软件的编程功能来实现,然后用历史数据进行回测。以5分钟为一个区间,确定了尾盘买入的时间2:40-2:45(其实前后一个区间也是可以的),卖出时间为9:45-9:50(这个前后几个区间也反复测试过,都是可以的),这应该是效果强度最高的两个区间。

具体实操就是不计较当日盈亏无脑买,无脑卖,分散风险,选好权证池中5-8个标的,将资金分若干份买入卖出。不关心随机的单日盈亏,只求最后历史累积值的胜利。因为我有很强的信心,在历史数据中模拟,200-300多个交易日,权证(掐头去尾,末日不做)交易价格下跌50-80%的,在这个策略下,还能正收益;而权证价格跌幅不大的,策略收益率就有好几倍了,更别提权证价格上涨的标的了。我心里想着,取个上法,得乎其中,就很满意。

靠这一招鲜,我成了一个权证小黄牛,在权证市场上赚了一笔黄牛费。

最后,我想讲讲我对交易系统的几点感悟,首先,你的交易系统必须有正的数学期望,否则只能越做越亏;其次,头寸管理特别重要,就算你的交易系统数学期望为正,每次下注多少也是有讲究的。范K撒普网站有一个模拟游戏,类似硬币猜正反,概率均等,但是赔率不一样,你赢了可以多赢电脑10%,初始玩家有100美元,按道理的话钱应该越玩越多,但是很多人玩着玩着却输光了,这就是有没有头寸管理的区别。第三,数据优化的问题,不要过度拟合历史数据,打个比方,如果你的系统是趋势跟踪系统,MA(A)上穿MA(B)时买入,MA(A)下穿MA(B)时卖入,你为了求得A,B值模拟了大量的历史数据,最后求得一个模拟收益率和胜率都很高的值,假设是5日均线和20日均线,这样的结果对实战没有任何用处,反而有害。最后,这还牵扯到另一个问题,如果你的系统里面的因变量只能在很窄的取值范围有效,那这系统很可能也凉凉了,根本没有任何实用性。还是拿趋势跟踪系统来举例,如果用5日均线和20日均线历史数据拟合的很好,换一个6日均线和30日均线,系统的正收益立即就不存在了,或者统计学上的显著性下降迅速,这说明该系统问题很大。你可以用这个系统来求极大值,最优解,做研究,写Paper,千万别实战,这系统和赚钱真没半毛钱关系。说句冒犯的话,目前市面上公开出售的策略大部分都有以上第三,第四点的问题。

限于篇幅,我就不具体展开了,因为光就这一话题,我感觉就能整一篇论文式的研报,其中涉及的不过是概率论和统计学的基础知识。感兴趣的,或者有疑问的可以下载权证历史数据自行研究。

之二:正回购散户覆灭记#

正回购是一方以一定规模债券作质押融入资金,并承诺在日后再购回所质押债券的交易行为。这听起来好像就很高大上的样子,但在十年前,当时的法规并没有规定参与主体必须是机构,个人也是可以的。不过现实的情况是,散户要找到一家能做正回购的券商并不是一件容易的事。因为站在券商的角度来说,这真是一件吃力不讨好的事情。散户随意性大,今天欠库,明天忘记续作导致违约,这样来回几次,交易所和证监会的板子都要打在券商的屁股上。本来正回购手续费就收不到几毛钱,罚一次款都要吐出来还有多,更倒霉的是风控考核,一票否决,营业部都要受牵连。所以风风火火的直接跑到营业部,把身份证拍在柜台上,霸气的对着小姐姐说,我要开正回购权限。这种姿势肯定是不对的。2010年,我就这么干过,当我对前台的小姐姐说了三遍我的要求时,她愣在那里,不知所以。然后我见她突然灵光一现,坐下来开始翻书,对,就是那本证券从业人员资格考试教材。不一会,她从书中找到有关回购的章节,看来习题没有白做。不过这仅仅代表第一步,她听明白了我的话。然后她说让我等一下,就慌张的跑到营业部主任的办公室去了。

营业部主任在她的办公室接见了我。说实话这里我并不陌生,去年我为了做日内权证交易,进出这间办公室好几次,软磨硬泡,硬生生的把手续费从千分之一点五砍到万六(那时手续费普遍很高,这也是我能拿到的最优惠价格)。向她保证—事后看来是吹嘘—月交易量上亿,为此她特意向总部申请给我特批的,哪知我权证超短之路一个星期就结束了,果然超级短耶!

从那以后,主任就对我印象深刻,这次直接告诉我不行。然后语重心长的对我说:“上次你对我说要做权证日内交易,营业部确实有些客户做做权证,但要搞什么超短交易就你一个。这次又是你要搞正回购,我在这营业部待好几年了,也是头一回听说。你为什么非要把我们营业部当成实验室,搞这些莫名其妙的东西?难道就不能好好的做做股票吗?”

霎那间我觉得主任说的好有道理,我竟无言与对。我默默的走出了营业部,经过前台时我偷瞄了一下小姐姐,发现她的脸也是红彤彤的。以后再来的时候,我感觉她已经对我产生了心理障碍,我还没开口,她的手已经下意识的摸索那本证券教材,生怕我又要提什么非分的要求。

时至今日,我思考着主任的话,我为什么总是要搞这些莫名其妙的东西?从权证,正回购,债券,B股,封闭基金,分级基金,ETF套利,股指期货,可分离债,可交债,可转债,股指期权,一路搞到了今天,就是没有正正经经的做过A股。这是为什么?我也不知道,大概是股票充满了太多的不确定性,我无法找到一个锚点,没有交易的信心,也许我们只能对自己的信念进行交易。

接下来我在老和讯论坛上找到了正回购的正确打开方式。新的券商,新的前台小姐姐,虽然不尽完美,但是能让我做正回购,我已经感恩戴德了。说不尽完美,就是每次正回购(融资)时必须临柜,这意味着我如果买204001的话,我得每天跑营业部,还要给前台小姐姐增加工作量,所以我就索性买起204007,一周搞一次。

这里可能有人不禁要问,这正回购有什么魔力啊?为什么我如此心心念念。简而言之,正回购的魅力在于套做,套做就是将买来的债券再次抵押融资,以此往复,将资金放大,等于上了杠杆。而套做的倍数在当时并无规范管理,理论上只与中登公布的债券折算率有关。打个比方,10阜阳债的折算率是0.93,那么你买入100万阜阳债,在理论上通过套做,只需花7万资金,剩余93万都是借的(这里我简化了交易价格和应收当期利息),那么资金放大了14倍,通过买短养长,实现了资金的周转,相当于自己开了一个银行。盈利点来自于长短利率的价差,如果价差为5%,那么年利润就是14*5%=70%。各位看官看到这里,是不是和当年的我一样,大脑里开始分泌多巴胺了。

买短养长的游戏中蕴藏着巨大的风险,这是一个高胜率游戏,每次都有进帐,但如果你对这个游戏中的初始风险R,没有正确认识和有效风控的话,暴露了过多的头寸,那么仅有的几次的失败会猛烈的打击你,塔勒布的黑天鹅让你非死即伤。

通过几个月的实操,我慢慢熟悉了正回购的一系列套路,融资,出库,入库,换库,补标准券。中登每周会公布下周新的债券质押率,然后就是计算,留点富余,防止标准券变动后欠库。由于自己小心谨慎,一切都很顺利,没有出过任何纰漏,前台的小姐姐也松了一口气。在我的零食“贿赂”之下,我把账号密码告诉她,临柜交易也变通成为了电话交易,只需要过一段时间去营业部签一下单子,这样我能更方便的买入融资成本更低的204001。

慢慢的,我的融资额在每一次正回购续作时悄无声息的增加着,1万,2万,3万,5万,8万。一个风和日丽的下午,我又一次通过电话向我专属的交易员—前台小姐姐下达了我的交易指令。

“204001,价格,2.1,数量,10万!”

“10万吗?”隔着手机,我能感受到语气中的疑问和些许不安。

“对,10万。”我重复了一遍,帮我下了这么多次单,一个原先对回购交易没有任何概念的新人,现在也能明白,这个指令的含义是以年化2.1%的价格融资1000万元。

如果用现在的话说,就是一个百十来万资金的沙雕散户,每天在交易所借一千万续命。

前台小姐姐也只能好心提醒:“你还是稳妥点吧。”

“我心里有数,照做吧。”我说道,现在看来,我就像纸上谈兵的赵括,还沉浸在幻想的高收益梦境中,丝毫没有预料到雪崩即将来临。

彼时,交易所里回购散户追逐的一般都是城投债,而企业债和公司债鲜有问津。原因在于当时市场普遍认为企业债和公司债的信用等级比城投债高,而城投债似乎有违约风险。现在用后视镜来看,市场的偏见真是无处不在,民营企业债和公司债目前是哀鸿遍野,爆雷不断,兑不兑付完全看心情,而城投债相反却鲜有违约。回到当时,在这种市场风气下,城投债的到期收益率就比较高,而那些质押率也比较高的双高城投债,自然就成了回购散户眼中的香馍馍。

当时回购散户追逐的热门券种

然而关于城投债违约的鬼故事在那几年就没有断过,这个故事的高潮马上就要在2011年的金秋上演。从2011年入夏以来,交易所里的城投债价格就开始缓慢下跌。鼎级债券论坛上活跃着一批像我一样的回购散户,开始大家都不以为然,一部分观点认为这是春季债券价格上涨后的报复性回调。

7月份的一天,气候炎热,我趁暑期回老家探亲,在中转的汉口火车站里,打开手机翻看行情,今天城投债的价格居然普遍下跌了0.5%,绝对值不高,但对于做债券回购的人来说,今天可谓是怒跌百分之零点五。这时我的不安和焦虑开始在大脑里蔓延,有了一种忧心忡忡的感觉。

2011年5月,可以看出当时不到1700万的头寸,其中融资就有1500万,可能是觉察到了潜在的风险,减持了久期过长的若干券种,但是红谷滩还没有减掉,最后笔者情撒红谷滩

已经过去两个月了,城投债价格阴跌绵绵无绝期,目前我的债券头寸积攒到了近两千万,而全年的利润却全部抹平了,还出现了浮亏,而且每过一天,这浮亏就增加一些,每过一天,还得支付一天的融资利息,这简直就是戴维斯双杀啊!现如今每次的电话正回购续作,感觉更像一场煎熬。想卖出债券减少融资,但不狠下心来从自己大腿上割下几斤肉,决然是行不通的。这就是债券市场的特点,一是流动性不高,二是同向性特别高,行情好时大家都惜售,追买不得不打高价格。而下跌时,那些买盘全都消失了,你望着空空如也的买一到买五,越发感觉站在凄凉的山顶,任凭寒风凛冽,吹的你瑟瑟发抖了。

用后视镜观测,就算到了8月份,如果我能狠下心来,猛砍自己几刀,止损退出,也不会惨到债券930危机爆发后,差不多净身出户。每每想到这里,我就特别佩服论坛里有个昵称叫做一天割一刀的人,人称一刀老师,一刀老师这一刀不是割别人,而是割自己。曾子曰过:“吾日三省吾身。”而一刀老师并不会在论坛里曰什么,只是默默贴出交割单,仔细观测就会发现这是真正的交“割”单,一刀老师是在身体力行着什么叫做一日三割吾身。这真是“三人行,必有我师啊!”,可惜我那时才疏学浅,看不懂一刀老师武林绝学的玄机,简直就是有眼无珠,活该吃亏。

接下来就是债市930事件了,2011年9月30日,债市暴跌,城投债更是暴跌。关于这次债市暴跌的起源,经过及影响网上已经有很多文章分析了,我就不再重复。我这个小人物只是有幸参与其中,感受其中,融入其中。进入9月份,紧张的空气完全弥漫着交易所债市上空,阴跌已经不存在了,目前城投债市场上就像是下午四点的猪肉菜市场,交易又再度活跃起来了,到处是摊贩们的叫卖声,你只见刀光剑影,大腿横飞,各位苦主都在拼价格,比的是谁对自己更狠一点。更狠一话,明天的你一定会感激今天努力的自己,让我们用雷教主的口头禅问候一句,Are you OK?

9月30日是最惨烈的一天,在飞大腿最激烈的下午两点半,我坐在电脑前,看着瀑布雨,一度有点恍惚,我似乎已经盘中穿仓了。不过这毕竟不是期货交易,没有实时资金监控,也没有实时强平。大脑一片空白,收盘了,我默默的关上了电脑,静静的坐了好久。晚上我对爱人说:“我要破产了!”

接下来国庆休市一周,我整个人都不好了。现在我还记得国庆期间晚上做的梦,梦中行情软件中城投债卖盘一十几元,二十几元,而买一到买五全为空,我要背负一千多万的债务,吓的我居然从噩梦中惊醒。很多时候,交易的不仅仅是理念,而更重要的是情绪。德隆大师说过:”耐心等待对手情绪失控,防止自己情绪失控。" 如何让自己情绪不失控?就是你的仓位必须能够在你的心理承受范围之内,投资是一项门槛很低的活动,但并不是一件容易的事情。你具备了能力,掌握了方法和技巧,也拥有足够的耐心,但是加上了过高的杠杆,杠杆在顺势中没有什么,只会放大你的多巴胺,但在逆境中会让你蒙上一层无形的压力,这种压力会中让你的技术变形,手法走样,最终很难成功。绝不使用过高的杠杆,这是我在以后的投资生涯中时刻谨记的铁律。

后记:930事件以后,交易所一步步收紧了散户做正回购的权限,在资金量,套做倍数和资格认证各方面做了诸多限制,笔者的正回购之路并没有结束在2011年,在其后的2015年,可转债也可以入库后也还在继续,但是融资比例再也没有超过本金的50%,直到最后个人退出正回购市场。自从踩了2011年正回购的大雷后,后续各大债券违约的坑,我就是一个也没有踩过了,后来我按照一刀大师的刀法,苗头不对,二话不说先给自己一刀,宁愿砍错,不能砍漏,这样也再没出现过什么致命伤了

==============================================

之三:十年套利大乱斗 #

回首十余年,我在股市里折腾的东西实在是太多了,权证,正回购,债券,B股,封闭基金,分级基金,ETF套利,股指期货,可分离债,可交债,可转债,股指期权。这些年来,交易所里每出来一个新玩具,我都要抢先试玩一下,赚不赚钱什么的不重要,重要的是学到了新知识,点亮了新技能。营业部主任的眼力就是好,我不是来炒股的,我是来搞实验的。但是我动手能力太强,营业部的庙太小,不适合我搞实验,2011年我去销户(那时一人一沪户,不销上家再开新户没意义)时,主任有如释重负的感觉,直接对前台小姐姐说:“你给他办了吧”,一点挽留的意思也没有。看来交易所才是个广阔的天地,2B青年在这里大有作为。我反思了我这一路跑偏的股市轨迹,自觉是一开始就受了套利学说流毒的影响。而说起套利,还要从攀钢钒钛说起。当十年前我第一次从论坛里得知攀钢钒钛的时候,我还是股市的小菜鸟一枚,虽有一颗搞实验的红心,但是没入门不得法,就潜伏在论坛里学习,这一通学习下来,我听到的最多的词就是套利。论坛里各大高手,围绕000629与钢钒AGP,发明了各种套利方法,衍生了各种流派。我看完后心生羡慕,只有一个念头,我要实操!可是我没有攀钢权证啊,没有记错的话,这个权证是绑定在股东账户里的,不在二级市场上交易。我总是后知后觉,发权证的时候我不在场,缺材料这还怎么搞实验啊?这时候,论坛里的有一个小姐姐,乃是一代风云人物,给尔等芸芸指明了方向,直接买入攀钢钒钛!没有权证也一样,那个现金选择权只是个安全套,经过分析,戴不戴套是一样的。这简直就是黑暗中的一盏明灯啊,一下子点亮了我幼小的心灵。

不好意思叫什么姐姐我给忘了,但是她的经典语录我没有忘记,这可谓小姐姐挥手我前进。说干就干,2010年陆陆续续买入了若干股攀钢钒钛,最高时占比为当时炒股资金的一半。搞实验就是要排除困难,人家有钒钛和AGP两个玩具,聚在一起可以搞化学实验,我只有攀钢钒钛正股,也可以搞物理实验。而且这一只股票就包含Fn,V,Ti三种元素,也许本身就能发生化学反应,想想就刺激!

果不其然,氧化剂来的时候,钢钒都能自燃!2010年10月,ST钒钛停牌重组了。

资产置换注入澳大利亚拉卡拉,不好意思应该是卡拉拉铁矿。其实甭管是什么卡拉,就是注入不一样的卡梅拉都成,君不见某券商在研报中喊出了188元的目标价吗?我当然不能相信188,那个时候在我观看午夜档的电视购物节目中,188这个数字经常出现,但是会立马被一个台湾腔的主持人用棒槌槌掉,换上138,108,或者88,最后告诉你打进电话的前若干名买一送一,额外加赠小礼品一个,所以188不可信。当然券商研报我向来是推崇的,虽然我那时水平不高,看不太懂,但是仍然打印了好多,仔细阅读后和其他成功学励志书籍一起放回书柜。

书归正传,复牌后,攀钢钒钛立即收获了四个涨停(ST涨停为5%),第五天我按照新股的操作手法就全部出掉了,我的套利首战告捷,由于仓位不低,收获颇丰。这时候大概是2011年年初,小姐姐又在论坛上指出,在目前的形势下,10.55元的现金选择权价格,不是顶,而是一个保底价。在2011年4月25日(行权日)之前,公司不会让其跌破10.55元,而更安全的空间,是让股价运行在10.55上方10-20%,逻辑在于这不是要约收购,大股东不在于用10.55元的价格收购流通股,相反而是推高股价让大家不要行使现金选择权。

我觉得分析的很有道理,虽然我没有现金选择权,但是其他人行权多了,大股东必然会触发全面要约,所以当股价回落到11.50元以下时,我又陆续买回了攀钢钒钛。(如果要更安全,那么应该在股价回落到10.55元以下再买入,但是我感觉在复牌利好的情况下,股价很可能无法回落到现金选择权以下了,所有这次套利的风险只能用仓位来控制了,采用了相当于第一次套利50%的资金)。终于,一鱼两吃成功了!4月25日前一周,我又一次清仓了,股票盈利近20%!

又在股市赚了一桶金,从此我走上了套利的不归路。我膨胀了,这几只桶还没有在手上揣热乎儿,就连本带利的通过正回购还了回去。 前面已经提到我遭遇了城投债9.30的打击,国庆开盘后,市场信心在慢慢恢复,价格缓慢回升中,我仓位过重,心理负担大,十月份我逐渐卸掉了所有的杠杆,兑现了浮亏,心终于安定下来。

后来我又参与了各种套利,有成功的,也有失败的。就我来说,我并不想把些套利事件写成流水账。

例如

某年某月某日,沪深300股指期货开张了,期货升水近80点,买入现货ETF,卖空期货锁定收益若干。

某年某月某日,新城B股要转A了,全力换美金买入新城B,一个月后,成功转A,爆赚80%

某年某月某日,深基地转A遭遇大利空暂停,我连吃三个跌停,割肉出局。

某年某月末日,我套利了分级基金,成功,赚钱若干。

如果单单提到这些时间,品种,操作过程,最终结果,对我来说是尚可算一次回忆。但对于其他人来讲,具体事件实效性来讲也不强,故事性来讲都是重复机械的并无新颖之处,基本来说毫无用处。所以我改变主意,并不想按时间序列一一罗列我从2010年到2019年我这些年套利过程。我想立足当下,谈谈我的交易思想,对于套利甚至投资来说,我比较推崇的思想就是“套利如同抢银行”,这包含两个方面的意思,一是抢银行不是一件小事,失败了后果严重,所以每一次套利之前我们都要细心分析套利的逻辑,可行性,成功概率和失败后的结果等等,由于套利事件是千差万别,这里并不存在一个可以量化的公式直接让我们计算是否参与套利且用多少仓位,格雷厄姆在价值投资者的圣经《证券分析》也做了如下表述:“不同的投资与其发生损失的风险之间的关系很不确定,很容易发生变动,因此也无从引入有效的数学计算公式”;二是抢银行是有时效性的,警察会在若干分钟来抓现行,所以劫匪们严格执行时间,规定的时间一到,不管拿没拿到钱都必须离开。类比到套利交易当中,就是当套利的逻辑点到来或者时间线截止时,不管我们赚没有赚钱,都必须离开。时刻到了,但是价格不达预期,自己套利不成反被套,心里是有些不甘,然而无论心里有多不甘,离开的时候也到了,因为警察快要来了,不走就得买单。用套利攀钢钒钛的例子来说,因为我们套利的逻辑是公司支撑股价防止跌破现金选择权,那么我们操作的时间就应该在行权时间2011年4月25日之前,因为过了这个时间,选择权作废后公司还有什么必要和动力托市呢?如果说澳洲铁矿的注入给公司股价翻倍带来了希望,这就是另一个逻辑了,这是炒股的逻辑。不是说这个逻辑不对,而是说我们要搞清楚自己买入时的初心,当时如果奔着现金选择权套利而来,这个逻辑结束时是赚是亏都要兑现了,而不能仅仅因为自己被套,然后就说服自己相信另外一个逻辑,继续坚守,这样尾大不掉,吃亏是迟早的事。还可以举一个例子,比如说打新股,其实也可以看成是一种一二级市场的价差套利,所以依据当时的卖出规则(比如现今就是涨停破板),如果你有套利的概念,那么就要卖出了,而不是继续持有,我看到有些新人,好不容易中了新股,本来很开心,但是人为的设了一个预期值,预期值没到,捂着不卖,结果大家可想而知。

《专业投机原理》的作者斯波朗迪曾经在他的书中提到被称为“鳄鱼原则”的观点。这来源于鳄鱼的吞噬方式:猎物越试图挣扎,鳄鱼的收获便越多。假定一只鳄鱼咬住你的脚,它会在咬住你的脚时等待你的挣扎。如果你用手臂试图挣脱你的脚,则它的嘴巴一张一合,便同时咬住你的脚于手臂。你越挣扎,便陷的越深。所以记住到时间就要了结,不要恋战。当年新城控股B转A,首个交易日一根大阴柱,也是成就了好长一段时间的最高价,如果是B转A,那么新股上市首日就是逻辑结束之日,就是出货之日。如果是越战越勇,那么市场也会对你越勇,当年吃过亏的人定有切身体会。投资市场最不缺的就是机会,为什么要单恋一枝花呢?套利套利,套完就走,不走难道等着被套吗?

最后站在当下的角度妄评一下各品种,权证,正回购已消失,债券目前违约乱飞散户不要再去趟浑水,定增基金还是可以关注,B股的话就像守活寡,耐住寂寞的可以精选,股指期货和股指期权结合起来是可以产生一些玩法,这已经是国内一些量化交易团队研究的领域,可转债我在第五部分将专门谈谈自己的看法。

以自己去年初春的一首小诗结尾,寒冬已至,春天还会远吗?

春困花景醉言

窗外花缤纷,盎然春意深

新绿醉人眼,迷乱已昏昏

万物随愿生,百景依心存

梦醒身未醒,我乘吉量奔

注:吉量,古代神话传说中的神马名

==============================================

之四:掘金中国式转债

https://www.jisilu.cn/question/342223

Edge

Edge Chrome

Chrome Firefox

Firefox

京公网安备 11010802031449号

京公网安备 11010802031449号