今年自从阿尔法狗战胜了李世石后,量化投资也大热了。那么究竟量化投资和传统的投资方法有些什么关系呢?我们先来看看传统的投资方法中最主要的两种方法:价值投资和趋势投资,价值投资是看基本面的,趋势投资是看技术面的。量化投资和价值投资、趋势投资并不矛盾,只是用历史数据更好的完善了价值投资和趋势投资。

我们先来看一个例子,为了简单起见,我们选了价值投资中最常见的PE,到底按照PE是否可行?我们借助量化投资的模型回算了一次,剔除ST股、日成交量小于100万、上市天数小于30天交易日的,按照PE排序平均选前10名,每5个交易日换一次,结果年化收益率是32.59%,远远高于沪深300的4.31%,最大回撤是68.79%,低于同期沪深300的72.30%,最长亏损期从08年1月到10年3月底26个月。这样至少你知道了历史上最大亏损会有多少?最长的亏损期有多长?当然我只是为了说明问题,价值投资也不会简单到只选一个PE,量化投资也不会不做任何择时的优化。我们从这个例子中可以看到,量化投资其实是更好的帮助价值投资通过回算历史数据剔除效果差的方案,树立信心。

我们再举个反面例子,选净资产收益率,这也是一个典型的价值投资指标,和上面的测试条件相同,历史的年化收益率只有4.44%,基本和沪深300指数相当,在07年到16年将近10年的数据中都是这样的结果,我们不能说将来一定无效,但无效的概率肯定是非常大的。

从上面正反两个例子都告诉我们,量化投资绝对不是价值投资的对立面,而是更好的优化了价值投资。

我们再来看看用了各种技术指标的趋势投资,我们举个股民耳熟能详的“红三兵”,所谓红三兵,就是连续三天阳线,我们拿上证指数作为标的,红三兵后进场,被套死扛,盈利5%出局,分别从05年年底一直到14年年底开始算起直到16年2月5日,平均上指涨了1.72%,而“红三兵”的方案却亏了0.73%。

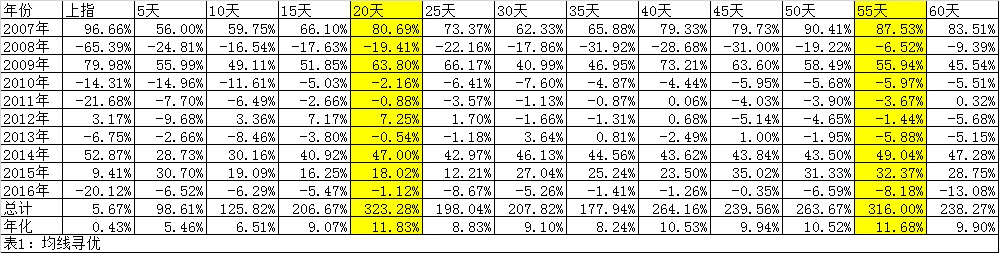

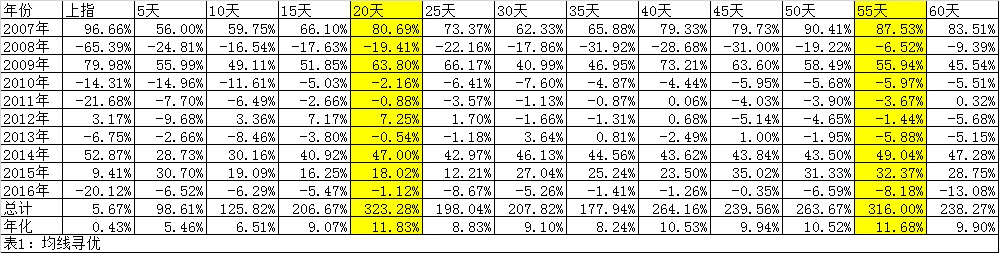

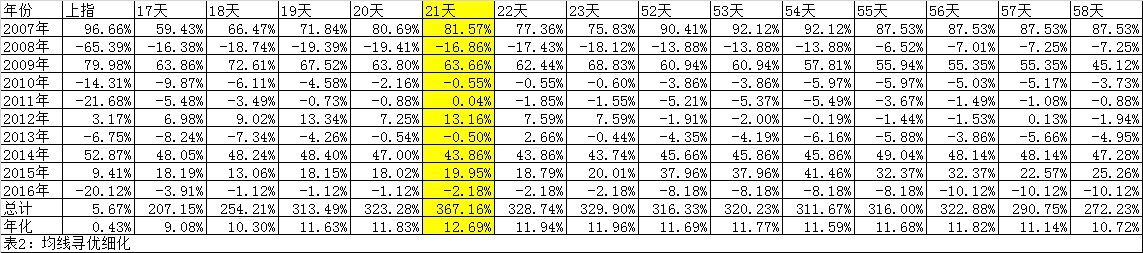

我们再举一个最常用的均线系统,线上持有,线下空仓,这是典型的技术指标,但到底是用5天还是20天还是45天?各抒起见。用量化投资的角度说,这个是一个最容易的事情,回测!我们还是用最常见的上证指数,从07年开始回测到16年5月13日,每5天一档,我们发现20天和55天可能是一个最佳值(表1)然后我们再进一步细化,从20天和55天为基础各回测左右三天的值,找到了一个21天均线的最佳值,不到10年,总体收益率是367.16%,远远超过上证指数同期的5.67%。同样我们也能看到,均线系统在07、09、14这三年大牛市的情况下是跑输指数的,但在其他年份大熊市和震荡市是跑赢指数的。这样不仅找到了21天的最佳值,而且对历史上的收益率、最大回撤、最长亏损时间等都可以做到心中有数,更加坚定了趋势投资的信心。

当然为了说明问题,上述的例子简化了很多条件,真的要实战还有很多工作要做,但不管如何,从上面的例子中也可以看到,量化投资不是价值投资和趋势投资的对立面,而是更好的优化了价值投资和趋势投资,或者换句话说,量化投资使得价值投资、趋势投资进入了投资精算时代!

我们先来看一个例子,为了简单起见,我们选了价值投资中最常见的PE,到底按照PE是否可行?我们借助量化投资的模型回算了一次,剔除ST股、日成交量小于100万、上市天数小于30天交易日的,按照PE排序平均选前10名,每5个交易日换一次,结果年化收益率是32.59%,远远高于沪深300的4.31%,最大回撤是68.79%,低于同期沪深300的72.30%,最长亏损期从08年1月到10年3月底26个月。这样至少你知道了历史上最大亏损会有多少?最长的亏损期有多长?当然我只是为了说明问题,价值投资也不会简单到只选一个PE,量化投资也不会不做任何择时的优化。我们从这个例子中可以看到,量化投资其实是更好的帮助价值投资通过回算历史数据剔除效果差的方案,树立信心。

我们再举个反面例子,选净资产收益率,这也是一个典型的价值投资指标,和上面的测试条件相同,历史的年化收益率只有4.44%,基本和沪深300指数相当,在07年到16年将近10年的数据中都是这样的结果,我们不能说将来一定无效,但无效的概率肯定是非常大的。

从上面正反两个例子都告诉我们,量化投资绝对不是价值投资的对立面,而是更好的优化了价值投资。

我们再来看看用了各种技术指标的趋势投资,我们举个股民耳熟能详的“红三兵”,所谓红三兵,就是连续三天阳线,我们拿上证指数作为标的,红三兵后进场,被套死扛,盈利5%出局,分别从05年年底一直到14年年底开始算起直到16年2月5日,平均上指涨了1.72%,而“红三兵”的方案却亏了0.73%。

我们再举一个最常用的均线系统,线上持有,线下空仓,这是典型的技术指标,但到底是用5天还是20天还是45天?各抒起见。用量化投资的角度说,这个是一个最容易的事情,回测!我们还是用最常见的上证指数,从07年开始回测到16年5月13日,每5天一档,我们发现20天和55天可能是一个最佳值(表1)然后我们再进一步细化,从20天和55天为基础各回测左右三天的值,找到了一个21天均线的最佳值,不到10年,总体收益率是367.16%,远远超过上证指数同期的5.67%。同样我们也能看到,均线系统在07、09、14这三年大牛市的情况下是跑输指数的,但在其他年份大熊市和震荡市是跑赢指数的。这样不仅找到了21天的最佳值,而且对历史上的收益率、最大回撤、最长亏损时间等都可以做到心中有数,更加坚定了趋势投资的信心。

当然为了说明问题,上述的例子简化了很多条件,真的要实战还有很多工作要做,但不管如何,从上面的例子中也可以看到,量化投资不是价值投资和趋势投资的对立面,而是更好的优化了价值投资和趋势投资,或者换句话说,量化投资使得价值投资、趋势投资进入了投资精算时代!

Edge

Edge Chrome

Chrome Firefox

Firefox

京公网安备 11010802031449号

京公网安备 11010802031449号