一、短线交易的核心困境:胜率与赔率的双重约束

多数市场参与者倾向于通过日内做T、短期波段等高频交易寻求超额收益,但长周期维度下这类模式存在显著局限:高频操作需承担更高的交易成本与市场冲击成本,且短期波动的随机性较强,难以形成稳定的决策依据。若交易胜率未能突破50%的盈亏平衡线,同时缺乏足够的风险收益比(赔率)支撑,长期累计收益易被损耗,难以实现持续超额。

二、中级阶段:组合轮动策略的胜率与赔率优化

轮动策略作为进阶型交易模式,与单一标的高抛低吸存在本质区别:其核心逻辑基于不同标的(或板块)的估值分化、景气度变化等基本面因子,通过组合配置进行波段调整。一方面,组合形式天然具备容错空间,可分散单一标的波动风险;另一方面,聚焦估值切换、景气轮动等中长期逻辑的“大波段”操作,能够有效提升交易赔率。通过量化估值差异、跟踪行业景气度等研究手段优化选股与调仓节奏,可进一步提升策略胜率,长期有望实现稳健的超额收益。

三、高级阶段:宏观逻辑驱动的长周期价值投资

最高阶的投资模式,核心在于对宏观经济周期、产业发展趋势等核心逻辑形成清晰且坚定的判断,并将该判断的胜率提升至50%以上。这类长周期持仓策略的核心优势在于极高的赔率——通过深入的基本面分析(尤其是估值定量测算),精准捕捉标的内在价值与市场价格的偏差,伴随时间推移兑现价值回归收益,充分获取时间价值红利。此类投资者无需纠结短期波动,而是以长期逻辑为锚,实现低换手、高确定性的收益增长。

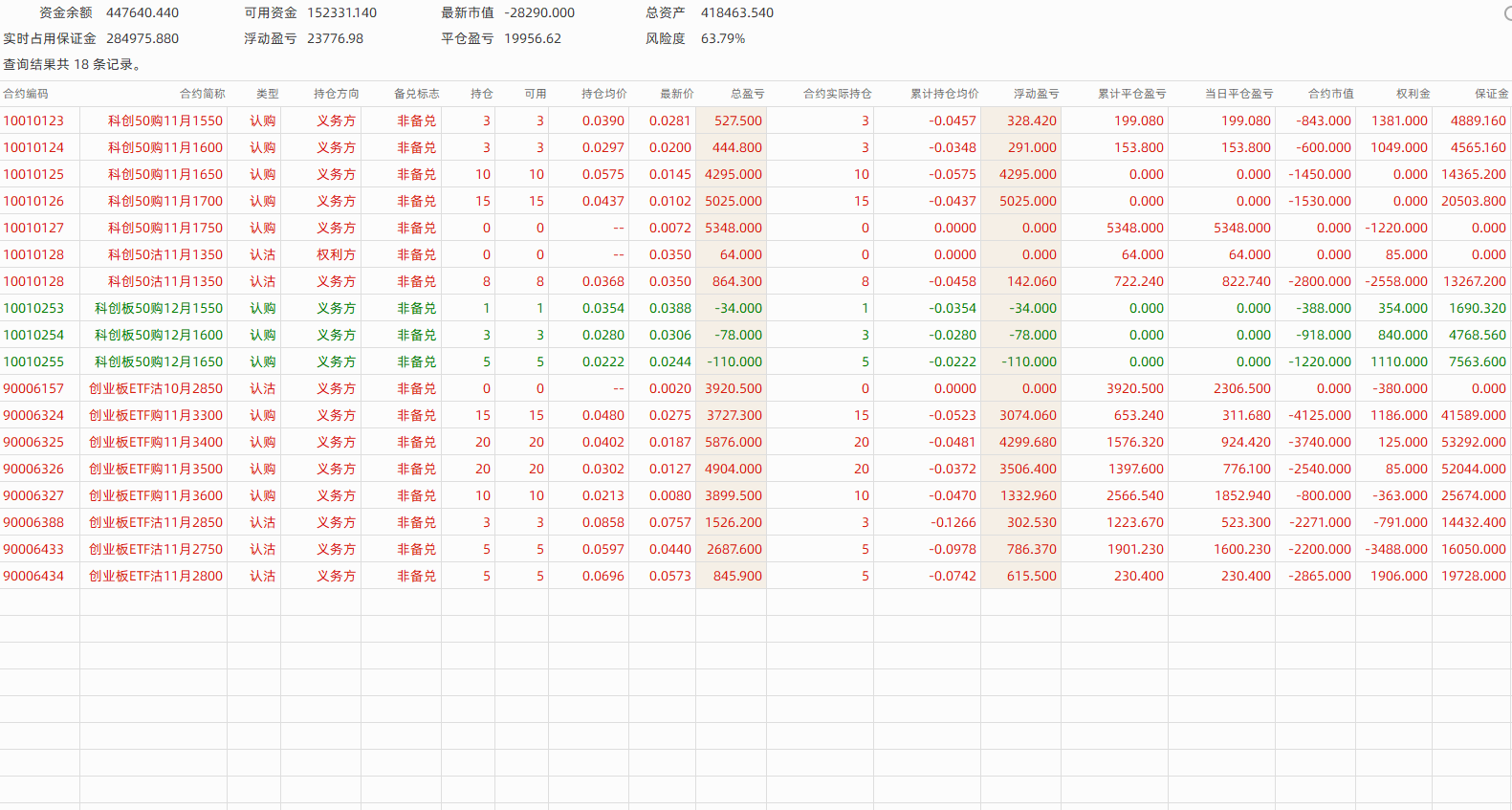

四、当前策略定位:偏向多头的对冲布局

当前采用的对冲策略,本质上以长周期收益为核心目标,并非严格意义上的德尔塔中性策略:多头仓位占据主导地位,对冲仓位仅用于缓冲短期市场波动风险,核心逻辑仍是通过把握中长期趋势、挖掘高赔率标的,实现组合的持续增值,契合“宏观逻辑+估值支撑”的高阶投资思路内核。

Edge

Edge Chrome

Chrome Firefox

Firefox

京公网安备 11010802031449号

京公网安备 11010802031449号