微盘股指数去年2月份以来,涨了近3倍,然后近期中美银行间市场流动性都有“撞墙”的可能,算是一个难得的微盘股做空时机,现在最大的问题是找不到合适的标的构建做空策略。

已知:

1,微盘股对冲国内外都没有好的理论策略。不管是主打微盘策略的私募量化还是公募(如:金元顺安元启混合004685)在微盘股指数回撤时都有大比例的回撤。

2,中证1000,中证2000指数的走势都和微盘股走势偏差极大(如微盘股不断新高,但这两个指数基本都受制于21年的高点,导致偏差极大),无法以此来构造做空策略。

3,我基于流动性撞墙和近一年走势具有较高相似度的角度,考虑用银行ETF(512800)作为做空的拟合标的。

求教各位神通广大无所不能的集思录水友,有无更好的思路,谢谢

0

@wxhcome1987

证券代码 证券简称 数量 期限 参考费率

159628 万家2000ETF 12510000(仅限展期) 14-60天,优先匹配期限较长的委托 15.0%

不知道做空etf是否可行,估计也是没券2000某券商有券

证券代码 证券简称 数量 期限 参考费率

159628 万家2000ETF 12510000(仅限展期) 14-60天,优先匹配期限较长的委托 15.0%

3

水穷云起时

- Hello Earth

- Hello Earth

赞同来自: zhangmao0322 、蝶恋火2 、地理科代表

如果微盘一个月内大跌30%,会有其它哪些协同或连锁反应?

除了直接做空微盘股,我们还有哪些方式从中获益?

我说几个,不一定对:

1、市场波动率大幅提升

2、股指期货贴水降低

3、所有宽基指数下跌,越小盘下跌越多

北交?ST?

大家补充...

除了直接做空微盘股,我们还有哪些方式从中获益?

我说几个,不一定对:

1、市场波动率大幅提升

2、股指期货贴水降低

3、所有宽基指数下跌,越小盘下跌越多

北交?ST?

大家补充...

2

赞同来自: gaokui16816888 、lilmaize

微盘并没有做空机制,在15/16这2年的时间里微盘股涨了300%,是靠17、18年连跌2年消化的泡沫,其他的每年1月和4月下跌时候没有明显的标的大涨(20%以上)

至少近10年的数据表现如此

至少近10年的数据表现如此

2

@开飞机的艾特

我在上一个回复里提出的科研的可能出现的三个问题其实不是说您,是分享出来看您或者其他水友能否指出我是否犯了一个或者更多类似的错误。因为自己检查自己的试卷是很难检查出问题,因为会陷在之前的思维定式里出不来,所以希望大家指正我。

你说最近几次微盘股大跌时候银行股有正收益,因此用银行股来对冲微盘股的持仓这个逻辑我认为是OK的。

如果进一步深究的话,也许是每次微盘股大跌时候,都是股市流动性崩盘的时候,所以国家队会拉银行来稳住指数?

社会学的统计规律有趣的地方在于,前几次都生效的规律,会在下一次失效,甚至相反的结果。这就是社会学被认为不科学,或者说艺术的地方。

从个人角度来看,生效了几次的规律突然失效,有可能是更底层的规律打败了它,也可能是之前的规律总结的不够全面(牛顿三大定律适用边界的缩小)。

讲回做空微盘股,我的交易策略一般是“短空长多”,也就是做空必须是短期内会暴跌的标的,也就是策略周期往往是一二个月,我理解不了《大空头》里哪些玩家提前半年甚至一年放空地产CDS的逻辑,既理解不了他们的策略周期如此之长(从交易开始到结束要一两年),也理解不了如何为如此长周期的裸空策略构建保护对冲。

我个人判断微盘股在7月中到8月初这段时间内会有一次短期(20个交易日内至少暴跌30%以上的跌幅)暴跌,所以考虑如何构建策略吃到这部分收益,才在这里请教大家的。

至于中美流动性撞墙的分析解释起来就又是一篇长贴了,分享两个数据吧

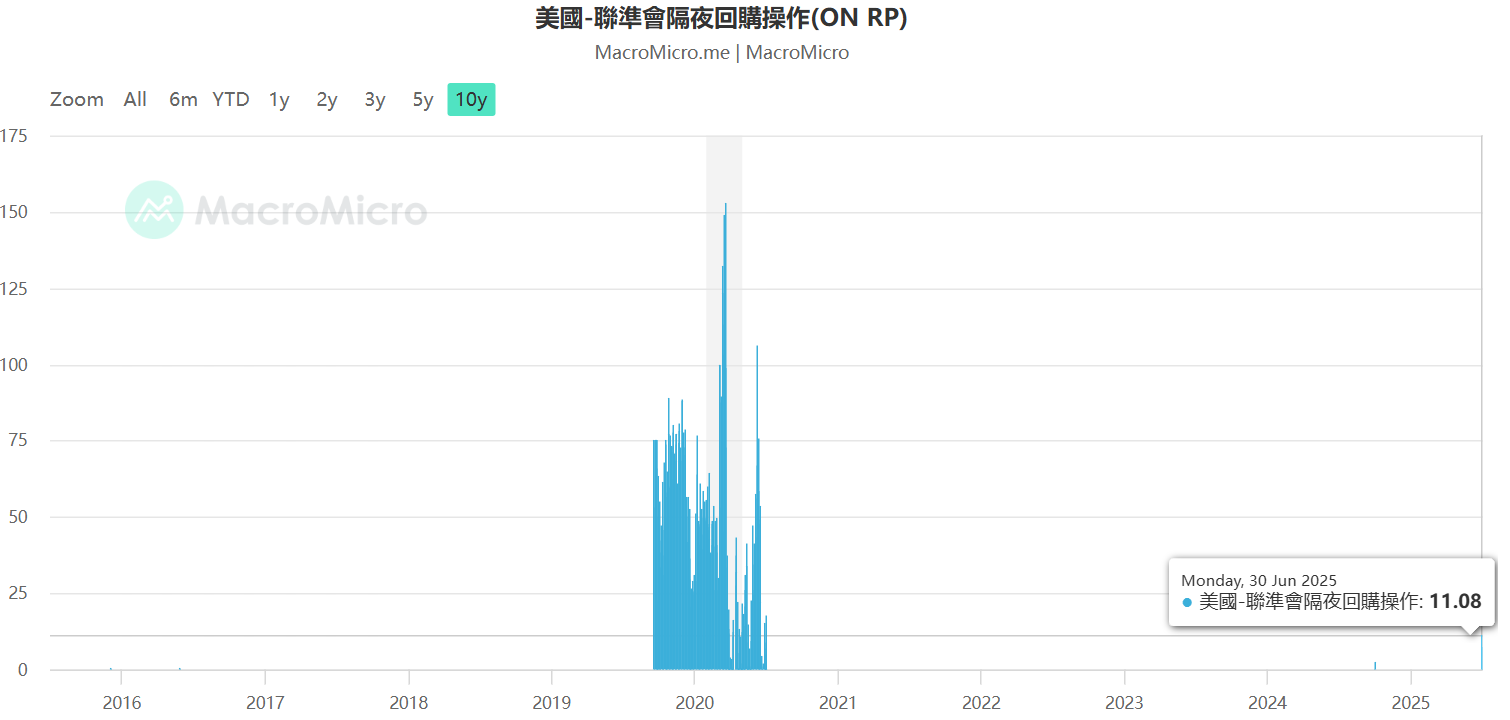

美联储隔夜回购有再度启动的趋势,上一次是2019年,再上一次是2000年。

2,我国地方债净融资高峰可能在7月,超8千亿。

1—5月地方债新增分别为:3053亿元、4966亿元、4375亿元、2534亿元、4919亿元.

最后说一下关于“新人”标识,我当时是过了半年多才去掉的吧,包括现在我也是保持没有重大干货不发帖的习惯(可以点击个人主页查看),这也许是集思录市目前最“理性”投资论坛的奥秘之一?

我很高兴能跟你讨论,可惜我每天只能回3贴,本来要留一个次数给我每日记录实盘的,但我确实心痒难耐。好的,非常感谢回复哈,其实我也从您的回复里学到不少。

我刚刚回顾了我之前的一些经历,觉得与本文无关,还是删掉了。打了这么多字还是舍不得,就提一句。

我确实只会算数平均。当初提出这个看法时,我也只看了很少的数据。刚才发第二个回帖前,我也只是对比了一下大概的月线和年线情况,以及去年1、2月的月线情况,觉得自己的看法没被证伪,之后才发的贴。

虽然某些方面我确实...

我在上一个回复里提出的科研的可能出现的三个问题其实不是说您,是分享出来看您或者其他水友能否指出我是否犯了一个或者更多类似的错误。因为自己检查自己的试卷是很难检查出问题,因为会陷在之前的思维定式里出不来,所以希望大家指正我。

你说最近几次微盘股大跌时候银行股有正收益,因此用银行股来对冲微盘股的持仓这个逻辑我认为是OK的。

如果进一步深究的话,也许是每次微盘股大跌时候,都是股市流动性崩盘的时候,所以国家队会拉银行来稳住指数?

社会学的统计规律有趣的地方在于,前几次都生效的规律,会在下一次失效,甚至相反的结果。这就是社会学被认为不科学,或者说艺术的地方。

从个人角度来看,生效了几次的规律突然失效,有可能是更底层的规律打败了它,也可能是之前的规律总结的不够全面(牛顿三大定律适用边界的缩小)。

讲回做空微盘股,我的交易策略一般是“短空长多”,也就是做空必须是短期内会暴跌的标的,也就是策略周期往往是一二个月,我理解不了《大空头》里哪些玩家提前半年甚至一年放空地产CDS的逻辑,既理解不了他们的策略周期如此之长(从交易开始到结束要一两年),也理解不了如何为如此长周期的裸空策略构建保护对冲。

我个人判断微盘股在7月中到8月初这段时间内会有一次短期(20个交易日内至少暴跌30%以上的跌幅)暴跌,所以考虑如何构建策略吃到这部分收益,才在这里请教大家的。

至于中美流动性撞墙的分析解释起来就又是一篇长贴了,分享两个数据吧

美联储隔夜回购有再度启动的趋势,上一次是2019年,再上一次是2000年。

2,我国地方债净融资高峰可能在7月,超8千亿。

1—5月地方债新增分别为:3053亿元、4966亿元、4375亿元、2534亿元、4919亿元.

最后说一下关于“新人”标识,我当时是过了半年多才去掉的吧,包括现在我也是保持没有重大干货不发帖的习惯(可以点击个人主页查看),这也许是集思录市目前最“理性”投资论坛的奥秘之一?

4

赞同来自: wtpgajm 、D2u25 、拜水的仔 、心无挂碍

我很高兴能跟你讨论,可惜我每天只能回3贴,本来要留一个次数给我每日记录实盘的,但我确实心痒难耐。

我刚刚回顾了我之前的一些经历,觉得与本文无关,还是删掉了。打了这么多字还是舍不得,就提一句。

我确实只会算数平均。当初提出这个看法时,我也只看了很少的数据。刚才发第二个回帖前,我也只是对比了一下大概的月线和年线情况,以及去年1、2月的月线情况,觉得自己的看法没被证伪,之后才发的贴。

虽然某些方面我确实很菜,但我坚持认为自己擅长数据分析。

我的观点并不是银行与小盘股对立,做空小盘股等于做多银行股,而是可以在小盘股高估时进行替代。

从月线上来看,近一年的时间里,它俩都在涨;从年线上来看,从18年开始它俩也都在涨。像你说的,拟合。

但从月线上看,最近三次比较好的做空微盘股指数的机会,24年1、2月,银行etf涨了7.01%和4.22%;2023年4月,银行etf涨了4.29%;2022年4月,银行etf跌了1.73%。

这些数据也支撑了我的看法。

我不建议你做空微盘股,即使是看空也不要做空。看过去的月线,只有15年与24年上半年,做空是可行的,但如果没止盈,9月份就会遭到暴击。长期来看,没有单方向做空微盘股的道理。

我最后甚至要强调,我对银行股与微盘股都没有研究,只是根据一些简单的数据表象进行分析。论坛里有几位实盘了十年以上的银行股专家,有专做微盘股净值140倍的大神。

而如果一个策略领域能持续很多年有效,说明有一个大逻辑;如果短期有效,说明至少是一个小逻辑,但如果明确是小逻辑,是打不过大逻辑的。

一个逻辑要想被证实,必须要有数据依据,不用太多太久远,越新越好,可以少,但必须要有。

可能是延续我前面最后一句话,我的观点是,数据走在逻辑前面,没有数据的逻辑就是伪逻辑,有了数据也不必太追求具体逻辑,知道有一个逻辑存在比知道具体的逻辑内容成本更低更高效。

你的逻辑基点,“撞墙”之说我没看懂,经济方面我也很难懂。你找找看之前发生过么,有没有相应数据佐证。

我喜欢讨论,可惜今天次数用尽了。

我刚刚回顾了我之前的一些经历,觉得与本文无关,还是删掉了。打了这么多字还是舍不得,就提一句。

我确实只会算数平均。当初提出这个看法时,我也只看了很少的数据。刚才发第二个回帖前,我也只是对比了一下大概的月线和年线情况,以及去年1、2月的月线情况,觉得自己的看法没被证伪,之后才发的贴。

虽然某些方面我确实很菜,但我坚持认为自己擅长数据分析。

我的观点并不是银行与小盘股对立,做空小盘股等于做多银行股,而是可以在小盘股高估时进行替代。

从月线上来看,近一年的时间里,它俩都在涨;从年线上来看,从18年开始它俩也都在涨。像你说的,拟合。

但从月线上看,最近三次比较好的做空微盘股指数的机会,24年1、2月,银行etf涨了7.01%和4.22%;2023年4月,银行etf涨了4.29%;2022年4月,银行etf跌了1.73%。

这些数据也支撑了我的看法。

我不建议你做空微盘股,即使是看空也不要做空。看过去的月线,只有15年与24年上半年,做空是可行的,但如果没止盈,9月份就会遭到暴击。长期来看,没有单方向做空微盘股的道理。

我最后甚至要强调,我对银行股与微盘股都没有研究,只是根据一些简单的数据表象进行分析。论坛里有几位实盘了十年以上的银行股专家,有专做微盘股净值140倍的大神。

而如果一个策略领域能持续很多年有效,说明有一个大逻辑;如果短期有效,说明至少是一个小逻辑,但如果明确是小逻辑,是打不过大逻辑的。

一个逻辑要想被证实,必须要有数据依据,不用太多太久远,越新越好,可以少,但必须要有。

可能是延续我前面最后一句话,我的观点是,数据走在逻辑前面,没有数据的逻辑就是伪逻辑,有了数据也不必太追求具体逻辑,知道有一个逻辑存在比知道具体的逻辑内容成本更低更高效。

你的逻辑基点,“撞墙”之说我没看懂,经济方面我也很难懂。你找找看之前发生过么,有没有相应数据佐证。

我喜欢讨论,可惜今天次数用尽了。

0

@开飞机的艾特

我是想单边做空微盘股,缺少做空工具,目前看最适合的是以做空银行etf为核心构建策略。

您这边统计的是银行ETF和微盘股有对冲效应(一个涨,另一个跌),我统计的是银行ETF和微盘指数的拟合度最高(也就是两者走势相似度最高)。

同一个A股交易数据,但是我们统计出两个想法的结论。参考科研论文类似的情况来看,一般问题可能出现在以下几个方面:

1,数据偏倚。(也就是统计数据选取有误,或者数据截面选取有误)

2,分析工具有误。(使用不恰当的分析工具分析数据。比如对离散数据简单求平均得结论等 )

3,思想偏见。(有思想结论后再找数据来证实,始终受制于指导结论,跳不出来)

还有其他原因我一时想不起来了。不过您最后一句话对我很有震撼:

我觉得一些现象还没有得到充分的解释时,就可以利用了,不用等到完全搞懂。等到大家都搞懂了可以出书了时,这现象也过时了,你也利用不上了。

是我理解有误,我以为你是单边看空,缺少做空工具;看了你的回帖,你是想对冲。受教了,谢谢。

我以为你是想买银行ETF,原来你是想做空银行ETF,那咱俩正好是对立的看法。

我上个月建议的是:看空小微盘,又受不了空仓的话,可以买银行etf。理由是印象中的28效应,加一些简单K线图对比。(是我6.20日的一个回帖)

按我统计的某大v的小市值轮动模拟盘上个月收益7.88%,在最后一周前,甚至是亏的。

银行etf上月收益5...

我是想单边做空微盘股,缺少做空工具,目前看最适合的是以做空银行etf为核心构建策略。

您这边统计的是银行ETF和微盘股有对冲效应(一个涨,另一个跌),我统计的是银行ETF和微盘指数的拟合度最高(也就是两者走势相似度最高)。

同一个A股交易数据,但是我们统计出两个想法的结论。参考科研论文类似的情况来看,一般问题可能出现在以下几个方面:

1,数据偏倚。(也就是统计数据选取有误,或者数据截面选取有误)

2,分析工具有误。(使用不恰当的分析工具分析数据。比如对离散数据简单求平均得结论等 )

3,思想偏见。(有思想结论后再找数据来证实,始终受制于指导结论,跳不出来)

还有其他原因我一时想不起来了。不过您最后一句话对我很有震撼:

我觉得一些现象还没有得到充分的解释时,就可以利用了,不用等到完全搞懂。等到大家都搞懂了可以出书了时,这现象也过时了,你也利用不上了。

1

赞同来自: playSCforever

是我理解有误,我以为你是单边看空,缺少做空工具;看了你的回帖,你是想对冲。

我以为你是想买银行ETF,原来你是想做空银行ETF,那咱俩正好是对立的看法。

我上个月建议的是:看空小微盘,又受不了空仓的话,可以买银行etf。理由是印象中的28效应,加一些简单K线图对比。(是我6.20日的一个回帖)

按我统计的某大v的小市值轮动模拟盘上个月收益7.88%,在最后一周前,甚至是亏的。

银行etf上月收益5.94%,但前面都是领先微盘股的,只是最后两天调整,被小市值反超。

从这一个月的走势看,他俩也确实是比较对立的。

另外:我觉得一些现象还没有得到充分的解释时,就可以利用了,不用等到完全搞懂。等到大家都搞懂了可以出书了时,这现象也过时了,你也利用不上了。

我以为你是想买银行ETF,原来你是想做空银行ETF,那咱俩正好是对立的看法。

我上个月建议的是:看空小微盘,又受不了空仓的话,可以买银行etf。理由是印象中的28效应,加一些简单K线图对比。(是我6.20日的一个回帖)

按我统计的某大v的小市值轮动模拟盘上个月收益7.88%,在最后一周前,甚至是亏的。

银行etf上月收益5.94%,但前面都是领先微盘股的,只是最后两天调整,被小市值反超。

从这一个月的走势看,他俩也确实是比较对立的。

另外:我觉得一些现象还没有得到充分的解释时,就可以利用了,不用等到完全搞懂。等到大家都搞懂了可以出书了时,这现象也过时了,你也利用不上了。

Edge

Edge Chrome

Chrome Firefox

Firefox

京公网安备 11010802031449号

京公网安备 11010802031449号